【2026年最新】住宅ローンの金利推移と動向は?変動金利や固定金利のメリット・デメリットも紹介

本記事では、最新の住宅ローンの金利推移とともに動向をお伝えします。住宅ローンの今の金利状況や今後の動向について気になる場合、過去40年間でどのような推移をしてきたのか知ることも大切です。

今後、金利が上昇するのか、あるいは急激に上がることがあるのかまではわかりませんが、予測を立てるための傾向を知ることはできるはず。

さらに、固定金利と変動金利の違いを踏まえ、どちらを選んだほうがお得なのかという点も含めて、住宅ローンの金利の動きについて見ていきましょう。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

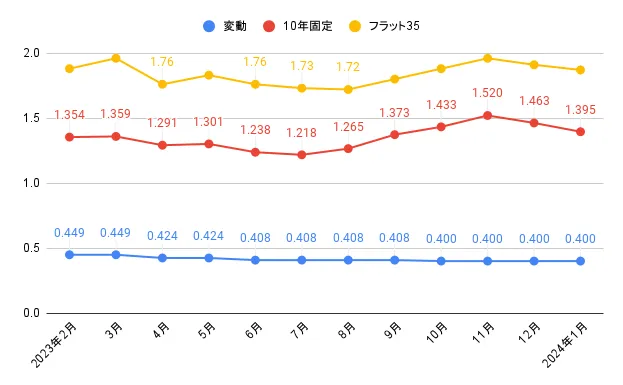

最新の住宅ローンの金利推移【2023年~2024年】

2023-24年の金利推移はどうだったのでしょうか。

グラフはみずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行の大手都市銀行4行が提供する変動金利および10年固定金利の平均金利と、フラット35(融資率9割以下、返済期間21年以上35年以下)の最低金利(優遇金利)の推移を表したものです。

最も動きが少ないのは変動金利で、2023年2月から2024年1月までの間で変動したのは3回でした。

また、35年固定金利(フラット35)と10年固定金利は、グラフの形状が似ていることからも分かるとおり、同じような金利推移をしています。

なお、こちらのグラフに出てくる変動金利は「適用金利」の平均です。

銀行のホームページや店頭に表示されている基準金利(「店頭金利」とも言います)は、広告に表記されていたり実際に住宅ローンを組んだりするときの適用金利とは異なるので注意してください。

住宅ローンを借りるときの適用金利は、基準金利から金利割引をしたものです。金利割引分(優遇幅)をいくらにするかは、銀行が各行の戦略や借入希望者の条件に合わせて独自に決めています。

住宅ローンを扱っている主要金融機関の変動金利と固定金利の推移

住宅ローンを扱っている主要機関の変動金利と固定金利の推移について、以下の項目に分けて解説します。

- 民間金融機関の住宅ローンの金利推移と過去40年のグラフ

- 住宅支援機構(フラット35)の金利推移

住宅ローンの金利が、どのように推移しているのかを確認しましょう。

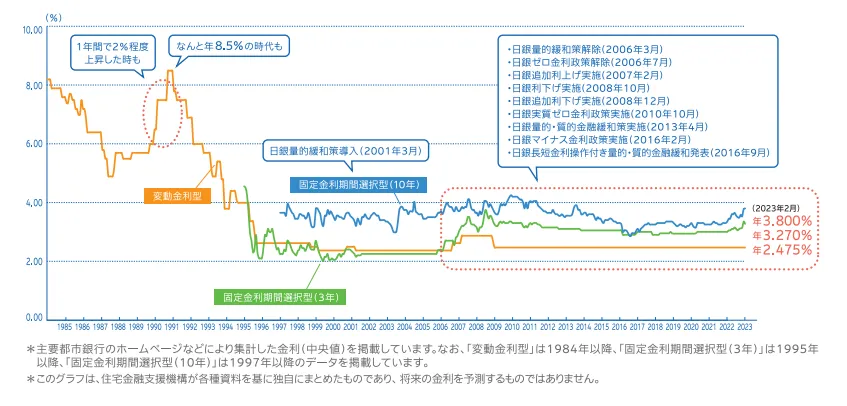

民間金融機関の住宅ローンの金利推移と過去40年のグラフ

下記のグラフは昭和59年(1984年)から令和5年(2023年)までの40年間の金利の推移を表したものです。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より転載

グラフで目立つのはまず、昭和62年(1987年)から平成3年(1991年)の間に変動金利型の基準金利が4.9%から8.5%へと急激な上昇を示していることでしょう。

しかし平成3年をピークとして、その後はバブル崩壊と連動して一気に下降。平成7年(1995年)からは2%台にまで下がることになります。

以降、金利は一転して低め安定のフェーズに入ります。10年固定と3年固定の金利の動きには多少の幅がありますが、変動金利はほとんど動きがなくなっています。

とくにここ約10年間の変動金利は2.475%のまままったくの横ばい状態で、現在も最低水準を保ったまま推移し続けています。

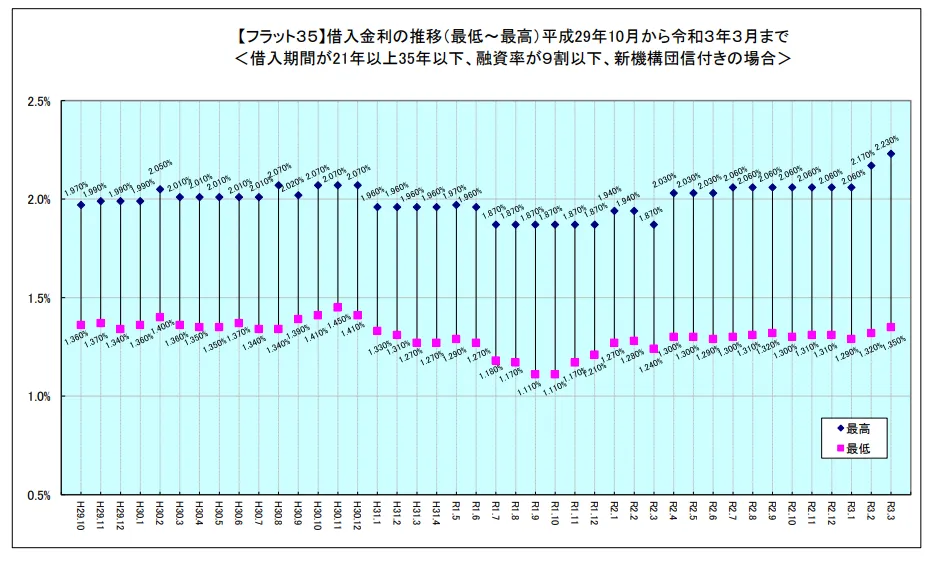

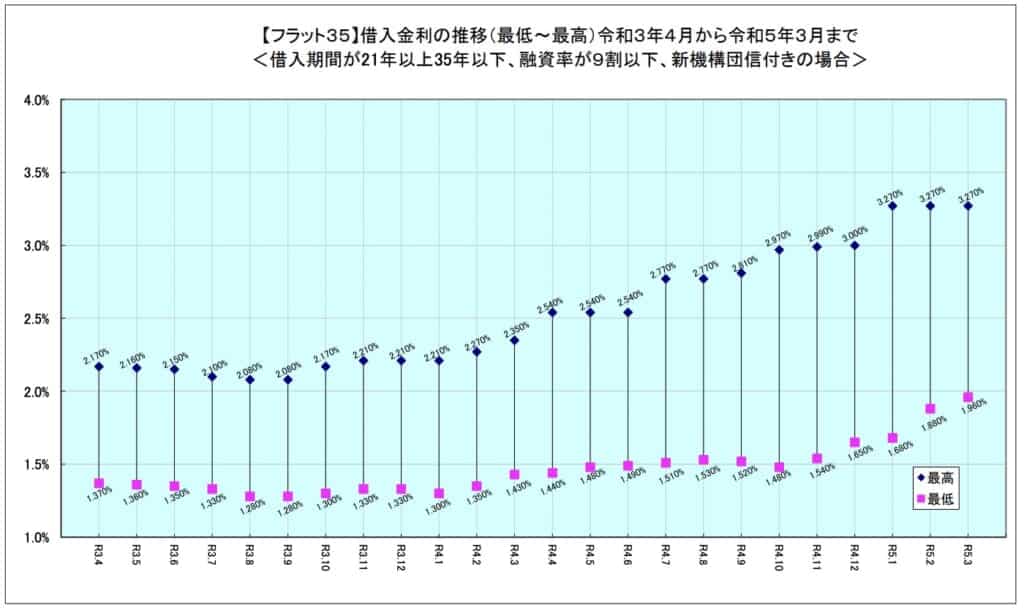

住宅支援機構(フラット35)の金利推移

フラット35の借入期間が21年以上35年以下で、融資率が9割以下、新機構団信付きの場合の平成29年10月から令和6年1月までの金利推移は、以下のようになっています。

平成29年10月から令和4年3月あたりまでは、あまり変化が見られなかったのですが、令和4年3月あたりから金利が上昇しはじめています。

住宅ローンの変動金利と固定金利の違い

住宅ローンの変動金利と固定金利の違いについて、以下の表にまとめました。

| 変動金利 | 固定金利 | |

| 金利が変わるタイミング | 半年に1回見直し | 全期間または一部期間固定 |

| 金利 | 低い | 高い |

| 返済リスク | 高い | 低い |

次に、住宅ローンの変動金利と固定金利のメリット・デメリットについて解説します。

住宅ローンの変動金利と固定金利のメリット・デメリット

住宅ローンの変動金利と固定金利のメリット・デメリットについて、以下の表にまとめたので、比べてみましょう。

| メリット | デメリット | |

| 変動金利 | ・金利が低い ・「5年ルール」と「125%ルール」がある ・金利が変動していない ・長期間金利が変動していない | ・返済額が上がる可能性がある ・金利が変動するため、金利情報を確認する必要がある |

| 固定金利 | ・金利が固定なため安心 ・金利情報を確認しなくても良い | ・金利が高い ・金利が上がらないと損する可能性がある |

変動金利の「5年ルール」とは、金利が見直されても5年間は返済額が変わらないルールのことです。また、「125%ルール」とは返済額が前回の125%以上にならないルールのことです。

そのため、返済額の急激な上昇が防がれます。ただし、5年間で金利が上がった分の返済や125%を超えた分の返済は、最終返済の際に清算されるため、注意が必要です。

住宅ローンの変動金利と固定金利の選び方

変動金利と固定金利のどちらを選ぶかというのも大きな問題です。これから住宅ローンを組むという人にとっては最も頭を悩ませるポイントかもしれません。

結論を言うと、金利タイプを選ぶ基準は「自分の性格」と合っているかどうかです。

なぜなら、選ぶ金利タイプによっては住宅購入後もずっと金利のことを頭の片隅に置いておかなければならないからです。

きっと大丈夫と変動金利を選んで金利上昇のチェックを怠って実際に上昇してしまったことに後々気づくと、当時の固定金利よりも総支払額が増えてしまうということもあります。

一方で、リスク管理ができるのに全期間固定金利を選んでしまって「もっと支払いが少なかったら欲しいものが買えたのに!」と後悔する人もいるでしょう。

このように、住宅ローンの金利タイプは、今この瞬間の数字上の損得や、金利上昇の確率よりも、自分の性格をもとに、住まいを購入した後の感情や生活イメージから判断することで、納得して選べます。

関連:住宅ローン金利の固定と変動の違いを解説!選ぶ基準はたった1つ

次に、変動金利と固定金利のそれぞれがおすすめな人について解説します。

変動金利がおすすめの人

変動金利がおすすめな人は、返済額を抑えたい人です。

変動金利は固定金利よりも低金利であり、金利が低ければ、繰上返済で早めに完済しやすいメリットもあります。

ただし、変動金利が固定金利よりも高くなる可能性はあるため、繰上返済する場合には、変動金利の確認が必須だといえます。

固定金利がおすすめの人

固定金利は、返済額を安定させたい人におすすめです。

固定金利は、期間中の返済額が安定するため、自営業のように収入が不安定な場合には、固定金利の方がよいでしょう。

また、変動金利の場合には金利情報の確認が必要であるため、金利情報を追うのが苦手な方にも固定金利がおすすめです。

予測!30年後50年後の金利推移はどうなる?今後の推移を解説

さて、気になるのは今後の動向です。

住宅ローンの金利推移のカギを握るのは短期プライムレートです。短期プライムレートとは銀行などの金融機関が優良企業に対し、1年未満の短期貸出をする際に適用する最優遇貸出金利のことです。

変動金利はこの短期プライムレートと紐付いていると考えてかまいません。

ほとんどの銀行の短期プライムレートは2009年1月9日からずっと年1.475%のままです。短期プライムレートを変動金利の指標としている銀行では、これに1.0%をプラスした利率、すなわち2.475%を変動金利の基準金利としています。

つまり、変動金利の基準金利がここ10年間ずっと変わらないのは、短期プライムレートがその間、変動していないからなのです。

プライムレートは何によって決まるのか

では短期プライムレートは何によって決まるのでしょうか。短期プライムレートは金融機関同士がお金の貸し借りをする際の市中金利と連動しており、その市中金利は日本銀行が設定する政策金利に強く影響されます。

政策金利は約2か月に1度開かれる日銀の金融政策決定会合で方針が決められます。

したがって、簡単に言えば、日銀が金融緩和策を実行している間は変動金利は現状を維持する可能性が高くなります。

しかし、今後いつ日銀が金融引き締めに転換するかはわかりません。異次元金融緩和と呼ばれる政策がこのまま続けば中小金融機関の収益悪化が進むことになるので、数年後には大きな変化があるかもしれません。

固定金利は何に左右されるのか

固定金利の利率を左右するのは長期金利です。長期金利は金融機関が1年以上の貸出をする際に適用する金利です。長期金利は主に長期資金の需給関係によって決まります。

中でも長期金利の一般的な指標としてよく言及されるのが「新発10年国債の利回り」です。国債の利回りが上がれば、長期金利も上がります。

また基本的に、景気が良くなると投資などが活発になり、長期の資金需要が増えて長期金利が上昇するため、固定金利も上がるとされています。

現在は、長期金利の上昇を抑え込むため、日銀も政府が発行した国債を買い入れていますが、この状況もまた、いつまで続くかはわかりません。日銀によるコントロールがいつまでも効力を発揮し続ける保証もありません。

今のところ固定金利もほぼ横ばい続きの可能性が高いと言われていますが、住宅ローンは数十年のスパンで返していくものです。20年後、30年後も今と変わらないという考え方はあまり現実的ではないでしょう。

住宅ローンの金利推移に関するよくある質問

ここまで、住宅ローンの金利推移について解説してきましたが、より住宅ローンの金利推移についての理解を深めるために、以下のようなよくある質問についてまとめました。

- 未払利息とはなんですか?

- 金利が上昇するとどうなりますか?

- 変動金利と固定金利はどちらが人気ですか?

- 変動金利と固定金利どっちが良いか選べない場合はどうすればいいですか?

それでは、それぞれの質問の回答を見ていきましょう。

- 未払利息とはなんですか?

-

「3-1.住宅ローンの変動金利と固定金利のメリット・デメリット」にて「5年ルール」と「125%ルール」について解説しましたが、5年間で金利が上がった分の返済や125%を超えた分の返済のことを未払利息といいます。

未払利息は、最終返済の清算時に支払います。

- 金利が上昇するとどうなりますか?

-

住宅ローン返済中に金利が上昇すると、固定金利の場合は金利が変わらないため返済額は増減しませんが、変動金利の場合は返済額が増えます。

ただし、5年間は返済額が変わらず、返済額が前回の125%以上になりません。

- 変動金利と固定金利はどちらが人気ですか?

-

変動金利と固定金利では、変動金利の方が人気です。

住宅支援機構による「住宅ローン利用調査(2023年10月)」では、全体の74.5%が変動金利を利用しているといった調査結果が出ています。

- 変動金利と固定金利どっちが良いか選べない場合はどうすればいいですか?

-

変動金利と固定金利で迷って選べない場合には、固定金利と変動金利が組み合わせられたミックスローンにしてもよいでしょう。

金融機関によっては、ミックスローンの商品が用意されていることがあります。

ただし、手数料が増えたり、変動金利と固定金利のメリットを活かせない可能性があったりと、デメリットもあるので注意が必要です。

まとめ

過去40年のスパンで見た金利の変動を見ると、昭和末期から平成7年頃までは平成3年をピークにした大きな上下動があり、その後は現在に至るまで超低金利時代が続いています。

変動金利と固定金利では違いがあるものの、その動向は日銀による金融緩和策が影響を与え、日銀のコントロール下にあるとも言えます。

今後については、数年はこの状況が大きく変わる気配はありませんが、その後に大きな変動が待っているかもしれません。

そのため固定金利を選ぶか変動金利を選ぶかはとても難しい問題です。しかし、金利タイプを選ぶ基準は「自分の性格」と合っているかどうかです。

住宅ローンの特徴を知り、性格や条件を確認して、自分にぴったりの住宅ローンを選びましょう。

まずは情報収集からはじめませんか?

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通して、「お金に賢く、自由に暮らす。余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」などをお伝えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加ください。