【年収500万円の住宅ローン】元銀行員が教える最適な借入額プランとは?

ファイナンシャルプランナー

以西 裕介

一般社団法人確定拠出年金推進協会 理事/ファイナンシャルプランナー(2級FP技能士・IFA)保険・証券・企業型DCを軸に、個人と企業の資産形成を支援。年間800件以上の相談と50本超のセミナーを通じて、「本質的に豊かになる選択」を一緒に形にしていく専門家。

宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する「ゼロリノベ」を運営する株式会社grooveagentの代表取締役。

年収500万円で無理なく返せる住宅ローンの借入額は2,300万~2,700万円

以西

以西年収500万円台の場合、安心して返済できる住宅ローンの借入額は2,353〜2,748万程度。これは返済比率20%、返済期間を35年で計算した場合の金額です。返済比率とは、年間の住宅ローン返済額が年収に占める割合のこと。算出のポイントは額面年収ではなく、手取り年収で計算することです。

具体的には、年収500万円台なら月々の住宅ローン返済額を6.8万円〜8万円以内に抑えると、家計に過度な負担がかかりません。当記事内「【シミュレーションで比較】借入額別の生活余裕度」では、具体的な生活費のシュミレーションをご覧いただけます。お子様がいる・いないなど、ご自身の状況にあわせて比較検討してみてください。

月々の返済額は6.8万〜8万円が安全圏!固定資産税や設備の修理費なども考慮して

月々の返済額が6.8万円〜8万円なら、家賃と比べると安く感じるかもしれません。しかし住宅を購入すれば、賃貸では発生しない固定資産税や設備などの修理費が自己負担となります。固定資産税(年間約12万円)、設備の修理や更新(10年に1度100万円程度)、リフォーム(15年に1度500万円程度)と仮定すると、月割りで4.8万円程度がかかることになります。

月々の住宅ローン返済以外にかかるこれらの金額についても考慮して長期のライフプランを立て、住宅にかける総予算の目安をあらかじめ把握しておくことが大切です。マンションの固定資産税について詳しく知りたい場合は関連記事「マンションの固定資産税の相場は10~30万!簡単に金額を知る方法」をご覧ください。

他にもある!無理のない返済計画のポイント

返済比率を20%に設定する以外にも、返済計画を立てる際に気を付けるポイントがいくつかあります。

まず、個人の年収ではなく夫婦あわせた世帯年収が500万円の場合は、パートナーの収入を半分程度に見積もって世帯年収を計算しましょう。また住宅ローンの低金利時代と言われる現在、頭金が貯まるまで待つより早く買うほうがお得な場合もあります。住宅ローンの返済期間は定年までを想定して長く設け、毎月の住宅費用の支払い額を抑えるのが現実的。手元資金に余裕ができたときに繰り上げ返済を検討するのがおすすめです。

これらのポイントは、「無理のない住宅ローン返済計画の立て方」の章で紹介していますのでチェックしてください。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

年収500万円はどのくらいの住宅ローンが組める?

年収500万円だと実際いくらの住宅ローンを組めるのかは、一番気になるところでしょう。「みんなはどれくらいで組んでいるの?」「実際の上限額はどれくらい?」「理想的な金額はどれくらい?」 など、まずはよくある疑問に対する答えを一挙にご紹介します!

1-1. 借入上限額は「4,999〜5,899万円」

年収500〜590万円の場合の、金融機関の借入限度額は「4,999〜5,899万円程度」です。(2023年8月現在/返済負担率35%、返済期間35年、当初金利1.2%、元利金等で計算)

フラット35では、年収400万円以上の場合の返済負担率の基準が一律35%以下と定められており、年収500万円台の場合は返済負担率35%以下が適用されます。

「意外とたくさん借りられるんだな」と思った人も多いのではないでしょうか。

しかし限度額いっぱいで借りることは危険なので絶対におすすめしません。その詳しい理由は「2.絶対NG!借入上限額で借りるリスク」で解説していきます。

1-2. 住宅ローン借入額の平均

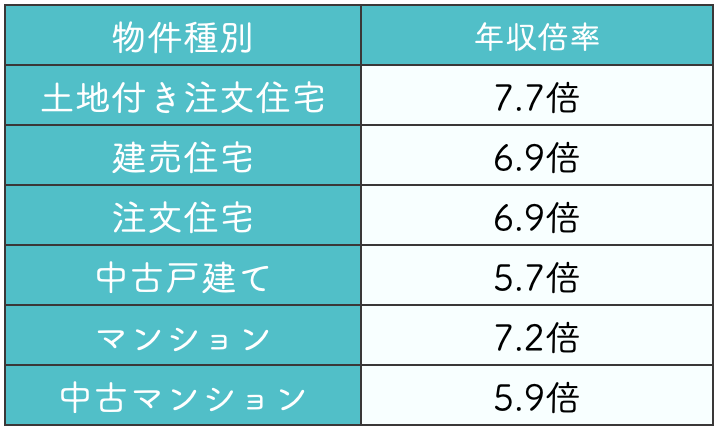

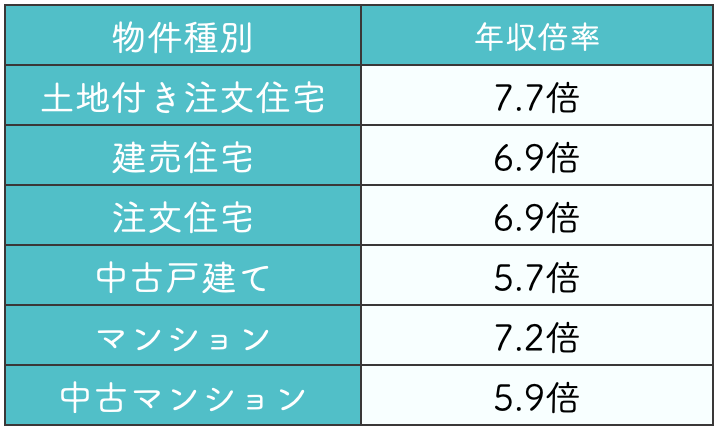

年収500万円の場合の住宅ローン借入額の平均は、「年収倍率」から求めます。年収倍率とは、年収と住宅購入価格の比率を表したものです。

住宅金融公庫の「2021年度 フラット35利用者調査」によると、年収倍率の全国平均は5.5~7.5倍*。これを年収500万円にあてはめると、住宅ローンの借入額は2,750万~3,750万円が平均となる計算です。

*出典:2022年度フラット35利用者調査|住宅金融支援機構

1-3. 適正な住宅ローン借入額の目安

ここまで上限額と平均をみてきましたが、適正な借入額とはいくらなのでしょうか?ゼロリノベでは、住宅ローンの借入額は「無理なく返せる額」を強く推奨しています。

以下は、年収500万円〜590万円における「借入限度額」と「無理なく返せる額」を一覧にしたものです。(具体的な無理のない返済計画の立て方については3章で詳しく解説します)

-852x1024.jpeg)

-852x1024.jpeg)

ただし、一覧表はあくまで目安にしかすぎません。なぜなら、これまでの貯蓄状況や頭金の有無、ライフプランによって適正予算は変わってくるからです。

だからこそ、お金のプロであるFP(ファイナンシャルプランナー)による客観的な資金計画を強くおすすめします。ゼロリノベでは、セミナーに参加していただいた方に無料FP相談をご案内しています。

絶対NG!借入上限額で借りるリスク

同じ年収であっても、いくらで住宅ローンを借り入れるかは、貯蓄やライフプランによって個人差があるものです。けれど、確実に言えることは「借入上限額ギリギリで借りることは絶対に避けるべし」ということです。

ここでは住宅ローンを借入上限額で借りるリスクについて、解説していきます。

2-1. 借入限度額だと月々の収支が赤字になってしまう

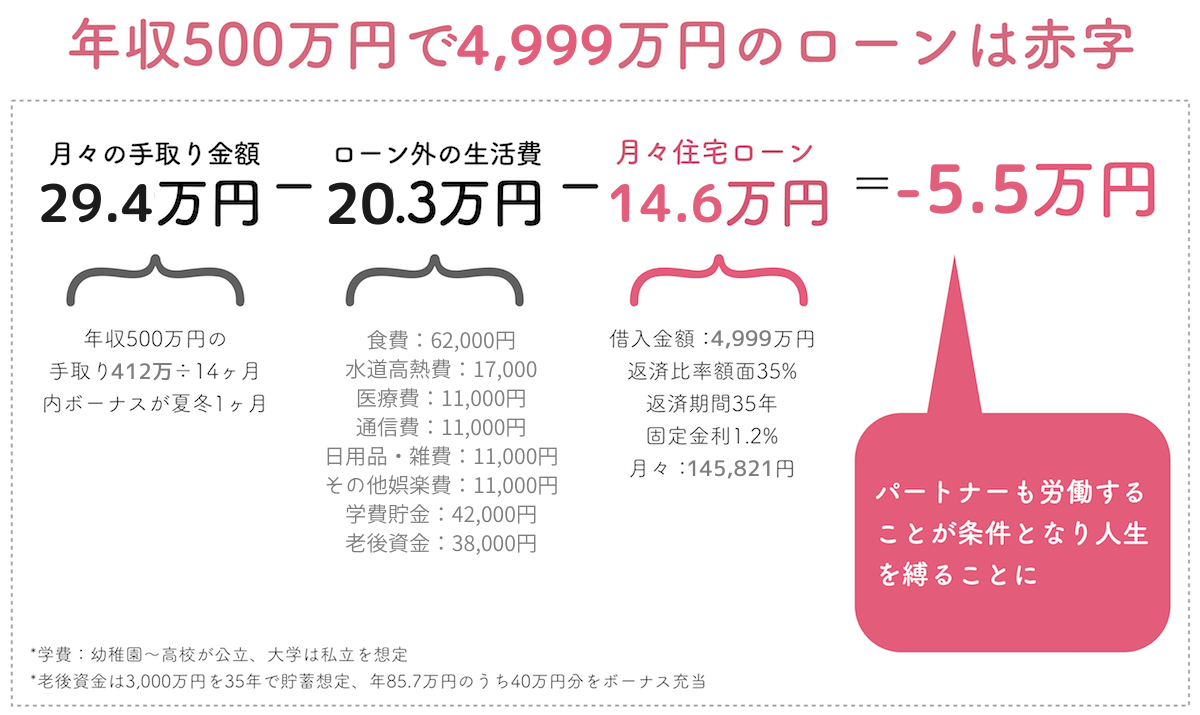

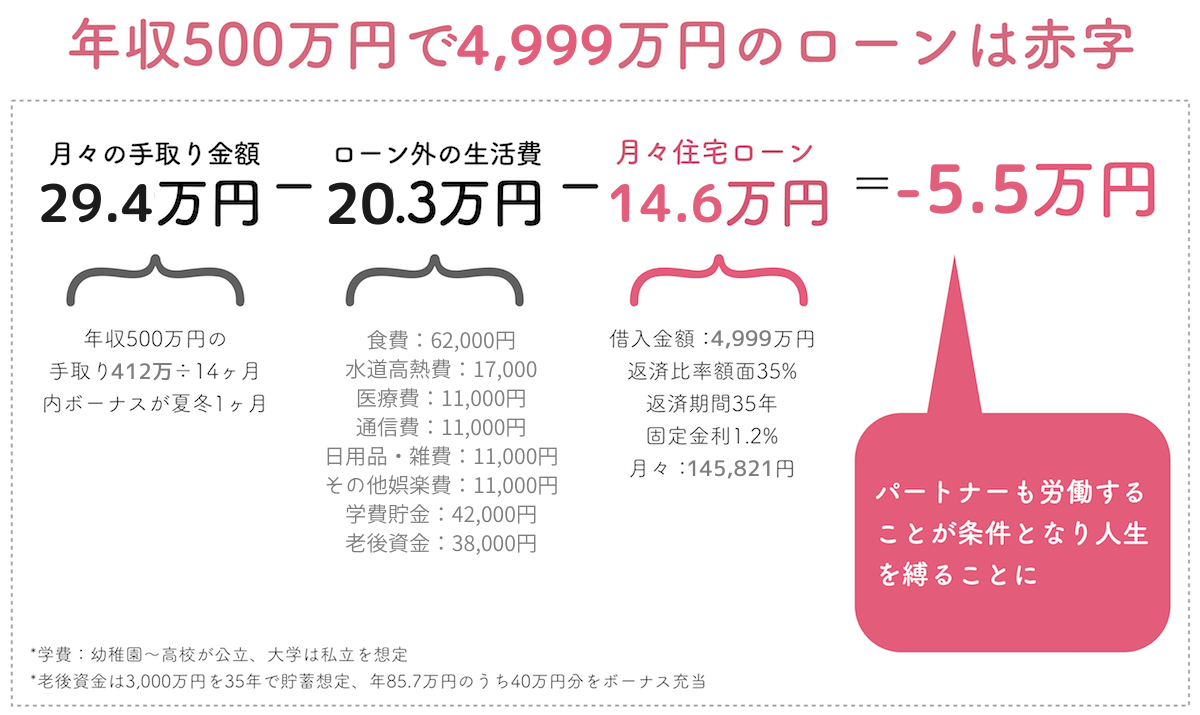

以下は、年収500万円で上限額の4,999万円のローンを組んだ場合のシミュレーション結果です。

*月々の生活費は総務省統計局「家計調査年報(2021年の1世帯当たり1か月間の収入と支出)」をもとに試算

*子供1人あたりの学費は文部科学省「2018年度子供の学習費調査」 と文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査」をもとに算出

年収500万円の手取り年収412万円を夏冬ボーナス1ヶ月ずつで計算すると、毎月の手取り収入はおよそ29.4万円です。

生活費はあくまでひとつのケースですが、車1台と子供1人がいる想定で月20.3万円です。そこに限度額4,999万円の返済月額である約14.6万円が加わると、毎月-5.5万円の収支になってしまいます。

共働きでない場合、そもそも生活が成り立たないため借りるべきではないのです。

2-2. 趣味などの自由な使い道にお金を使えない

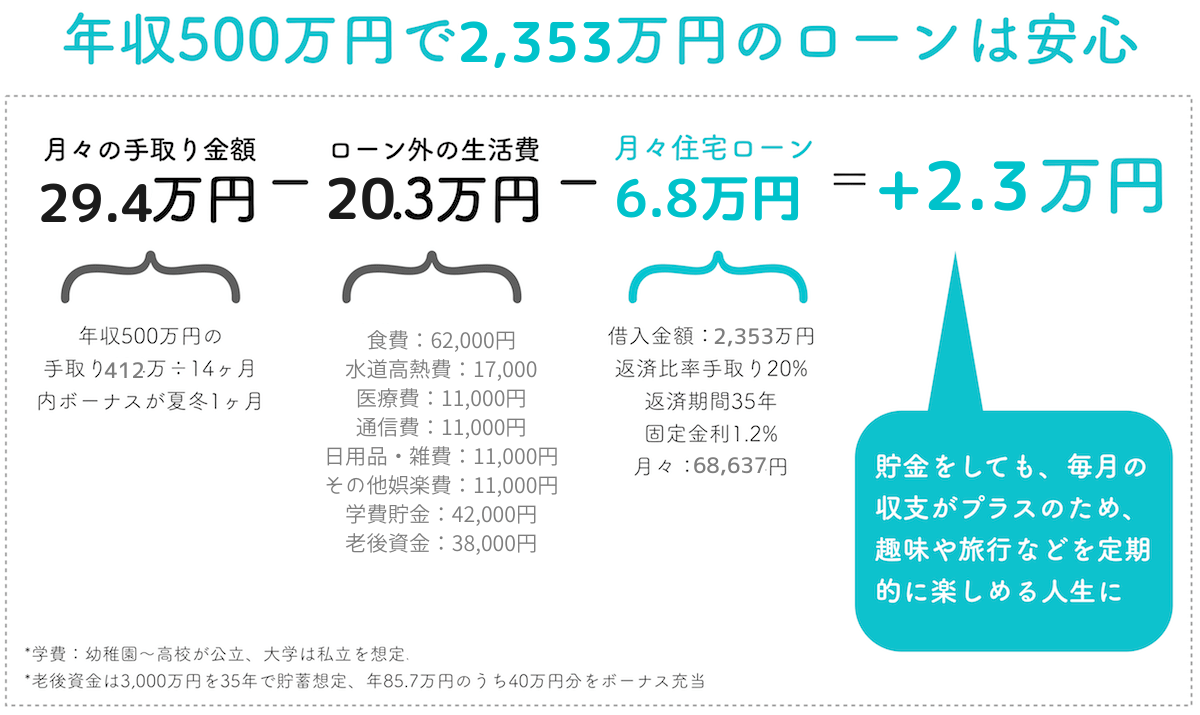

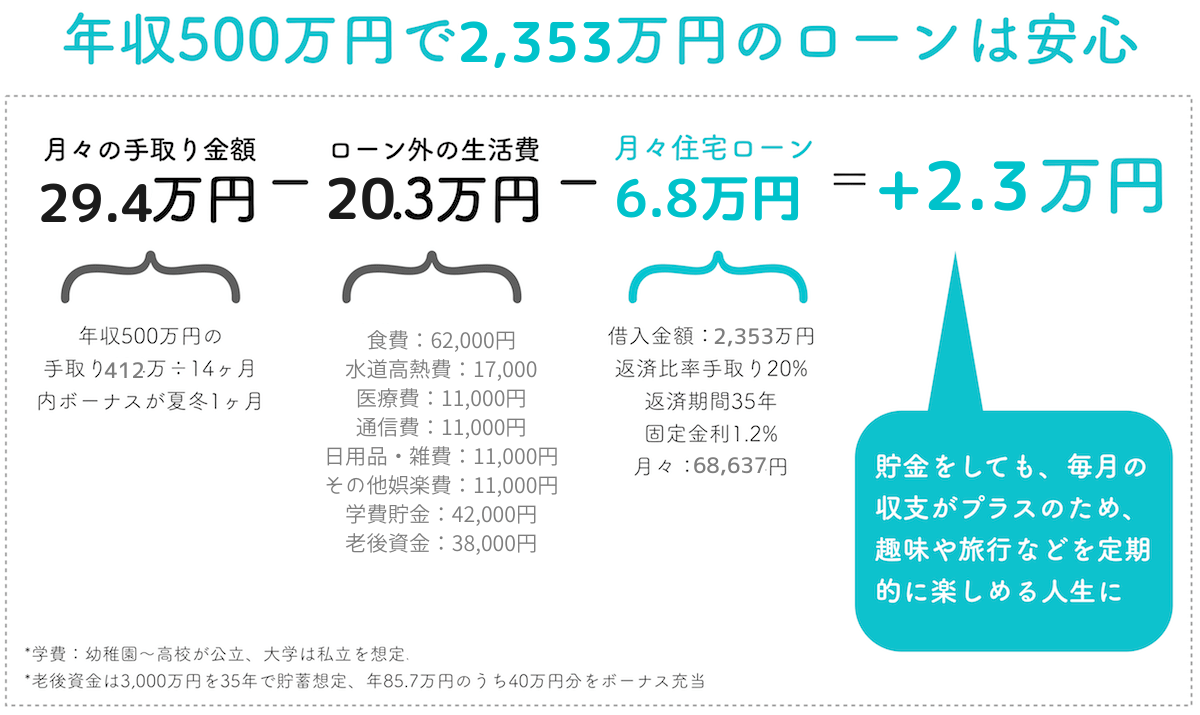

以下は年収500万円で無理のない返済金額である2,353万円の住宅ローンを組んだ場合のシミュレーションです。先ほどと生活費は変わりませんが、住宅ローンの月額負担が軽減されたことで、月々の収支は2.3万円のプラスになります。

*月々の生活費は総務省統計局「家計調査年報(2021年の1世帯当たり1か月間の収入と支出)」をもとに試算

*子供1人あたりの学費は文部科学省「2018年度子供の学習費調査」 と文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査」をもとに算出

月々の返済負担が軽いので、パートナーは無理に働かずとも生活が可能になるだけでなく、プラス分を夫婦で自由に使えます。住居費や生活費以外の趣味に使ったり、何ヶ月か貯蓄して旅行をしたり、住宅ローンの繰り上げ返済に充てたりするなど、さまざまな使い道が考えられます。

住まいにお金を使いすぎないことで、人生におけるいろいろな経験や時間、モノに投資することができるのです。

多くの方にとって、住まいを購入してからのほうが人生は長いでしょう。マイホームにお金をかけすぎてその後の生活が苦しくなるのは本末転倒です。

自分たちはどの程度の返済額にすべきなのかを、どのような暮らしをしたいのか、住宅ローンを組む前にしっかりとイメージしたうえで検討してください。

2-3. 想定外の支出や収入減に対応できない

住宅ローンは、長ければ30年、40年と返済が続きます。現状返済に問題がない場合でも、それは「最低限今と同じ年収を確保できる」場合に限ります。もし収入が減ってしまったら、返済負担がさらにキツくなるのは容易に想像できますよね。

また、将来どうなるかは誰にもわからず、不確定要素が多いものです。思いがけず家族が増えたり、病気を患ったりすることも考えられます。ローンの返済負担だけでも切羽詰まった状況であれば、そんな事態には対応できません。

だからこそ、未来へのバッファを持たせたローン返済計画をたてることが賢明と言えるのです。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

無理のない住宅ローン返済計画の立て方

上限額いっぱいで借り入れることは避けるべきとわかったものの、「じゃあ理想的な返済プランはどう立てればいいの?」と思いますよね。

ポイントは2つあります。

- 無理のない返済計画をたてる

- 組むなら早い方がいい

これらを踏まえ、理想的な返済プランを考えてみましょう。

3-1. 無理ない予算は手取り年収の返済比率20%以下

ゼロリノベでは、無理のない予算を「返済比率20%以下」としています。「返済比率」とは、年収に対する住宅ローンの返済額が占める割合を指します。

多くの金融機関では、年収500万円の返済比率の限界を35%(一部40%)としています。たとえば年収500万円の返済比率を35%で計算すると、借入限度額は4,999万円です。

しかしここまでお伝えしたとおり、限度額いっぱいに借り入れるのは賢明ではありません。住宅購入後の生活に余白をもたせ、将来のさまざまなリスクに備えるためには、返済比率は20%以下に抑えることをおすすめします。

また、ポイントなのが額面年収ではなく「手取り年収」で計算することです。

3-2. 頭金は「貯まるまで待つ」より「早く買う」がお得

近年は、頭金がゼロでも住宅ローンを組める金融機関が増えました。昔は金利が非常に高く、少しでも借入額を減らすために自己資金を蓄え、頭金を多く入れるのが一般的でした。

しかし住宅ローンの低金利時代である現在、貯金をして頭金を多く入れるメリットはあまりありません。貯金をしても家賃の流出のほうが大きくなり、もったいない状態になってしまうこともあるほどです。

そのため、購入の準備が整っているのであれば無理に頭金を入れたり、頭金が貯まるまでまったりするのではなく、頭金ゼロで住宅ローンを組むことを検討しましょう。

3-3. 世帯年収で500万円の場合は予算を低めに想定

ここまでは「世帯主の収入が500万円」を想定して見てきました。もし「世帯年収が500万円」の場合は、パートナーの収入を半分程度に見積もって世帯年収を計算しましょう。

たとえば自身の年収が300万円、パートナーの年収が200万円なら、300万円と100万円で世帯年収を400万円と想定して考えます。

これは働けなくなった場合や減収によるローン破綻を避けるために有効な手段です。収入合算についてより詳しく知りたい方は、そのペアローン待った!元銀行員が仕組みと2つのリスクを完全解説の5章からご確認ください。

3-4. 住宅ローンは長く組んで繰り上げ返済がおすすめ

月々の返済額を抑えるためには、住宅ローンは長く組むのがおすすめです。なぜなら

- 会社のリストラ、給料の減額

- 自分自身、または家族の病気

- 老後にもらえると想定していた年金収入を得られない

など想定外の出来事が万一起こったときに、手元に現金が残っていればカバーできるためです。

できる限りリスクを回避するためにも、住宅ローンの返済期間は長く設け、毎月の住宅費用の支払い額を抑えるのが現実的です。そのうえで、手元資金に余裕ができたときに繰り上げ返済を検討しましょう。

【シミュレーションで比較】借入額別の生活余裕度

年収500万円台の場合、2300〜2700万円程度までの借入が安心予算の範囲です。それでは借入額の違いによってどの程度、生活の余裕度は変わるのかを、シミュレーションで比較してみましょう。

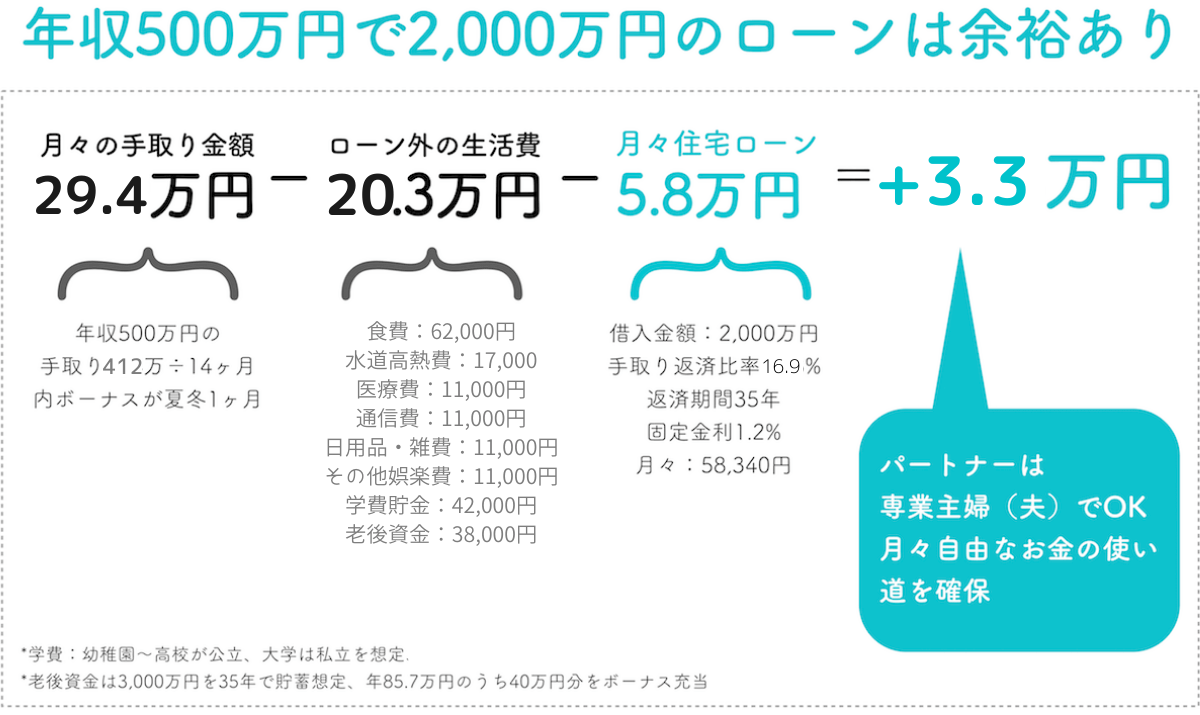

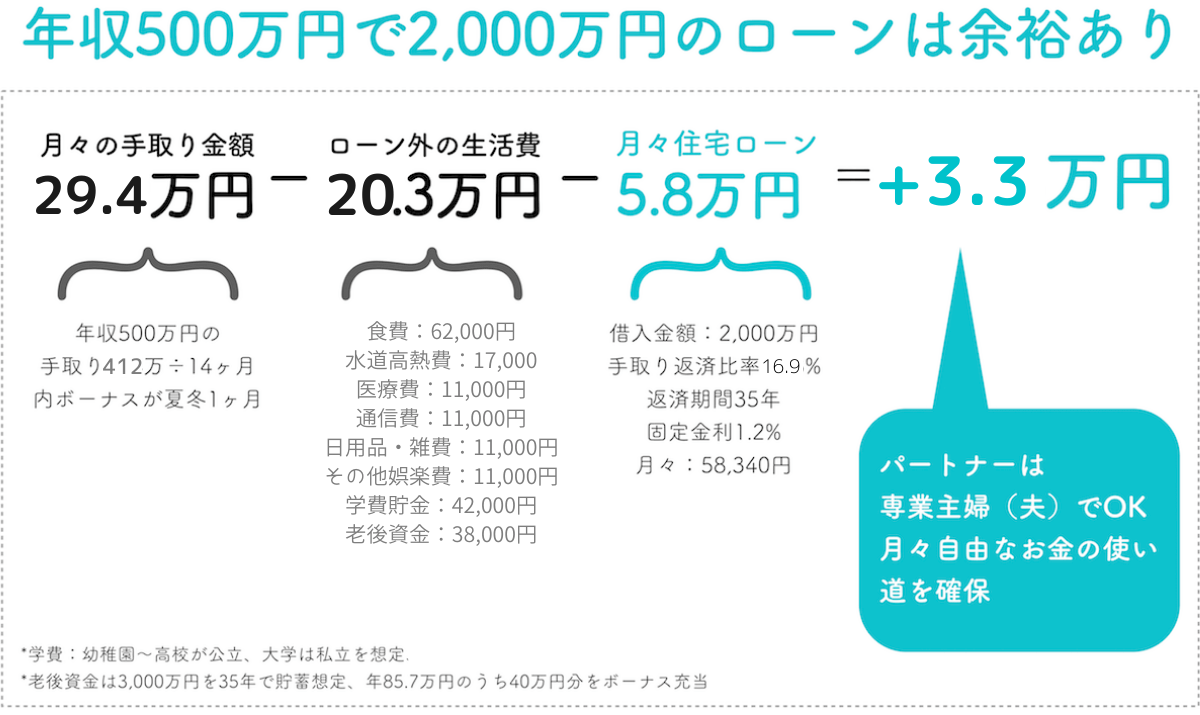

4-1. 年収500万円で2,000万円の住宅ローンの場合

*子供1人あたりの学費は文部科学省「2018年度子供の学習費調査」 と文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査」をもとに算出

4-1-1.子どもがいる場合

年収500万円で2,000万円の住宅ローンは、子ども1人の家庭であれば余裕があります。月に約3.3万円が自由に使えるお金として残るため、住まい購入後も生活レベルを落とすことなく楽しく暮らしていけるでしょう。ただし、子どもが2人以上になり扶養家族が増える場合は赤字になるため、パートナーも働く必要があります。

4-1-2.子どもがいない場合

子どもがいない家庭で2,000万円の住宅ローンを借りた場合は、教育資金などが不要になるため月に約9.1万円が自由な使い道として残ります。かなりの金額を使えるので、外食や趣味、旅行などさまざまなライフイベントを楽しめます。

逆に、余剰資金がそこまで必要ない場合はもう少し借入額をアップさせることを検討してもよいでしょう。

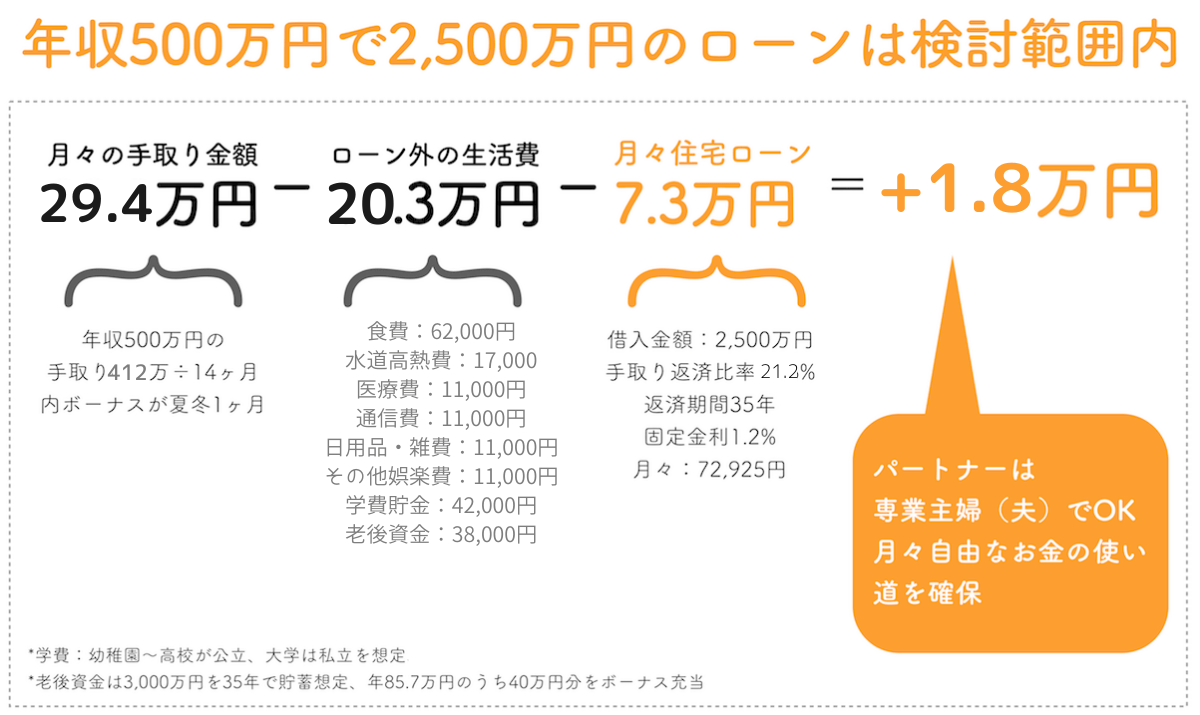

4-2. 年収500万円で2,500万円の住宅ローンの場合

*子供1人あたりの学費は文部科学省「2018年度子供の学習費調査」 と文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査」をもとに算出

4-2-1.子どもがいる場合

年収500万円で2,500万円の住宅ローンは、子ども1人の家庭であれば検討可能な予算の範囲です。

ただし月の収支は約2.3万円となり、予期せぬ出費があった場合は自由に使えるお金はわずかです。住宅購入後は、節約を意識した生活が必要でしょう。また子どもが2人以上の場合は赤字になるので専業主婦(夫)は難しく、パートナーも働く必要があります。

4-2-2.子どもがいない場合

子どもがいない家庭で2,500万円の住宅ローンを借りた場合は、月に約7.6万円が自由な使い道として残るため、外食や趣味、旅行などに、かなりの金額を使えます。

逆にそこまでの使い道がない場合は、先ほどと同じく住宅資金に回すことを検討してもよいでしょう。

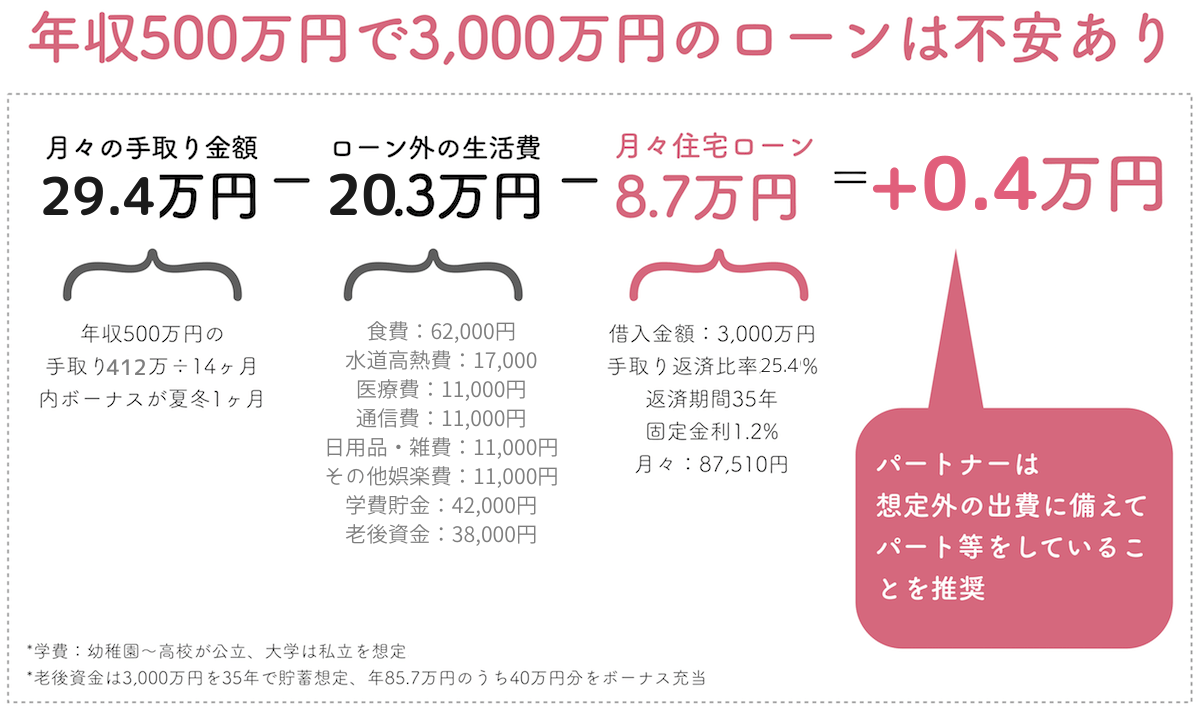

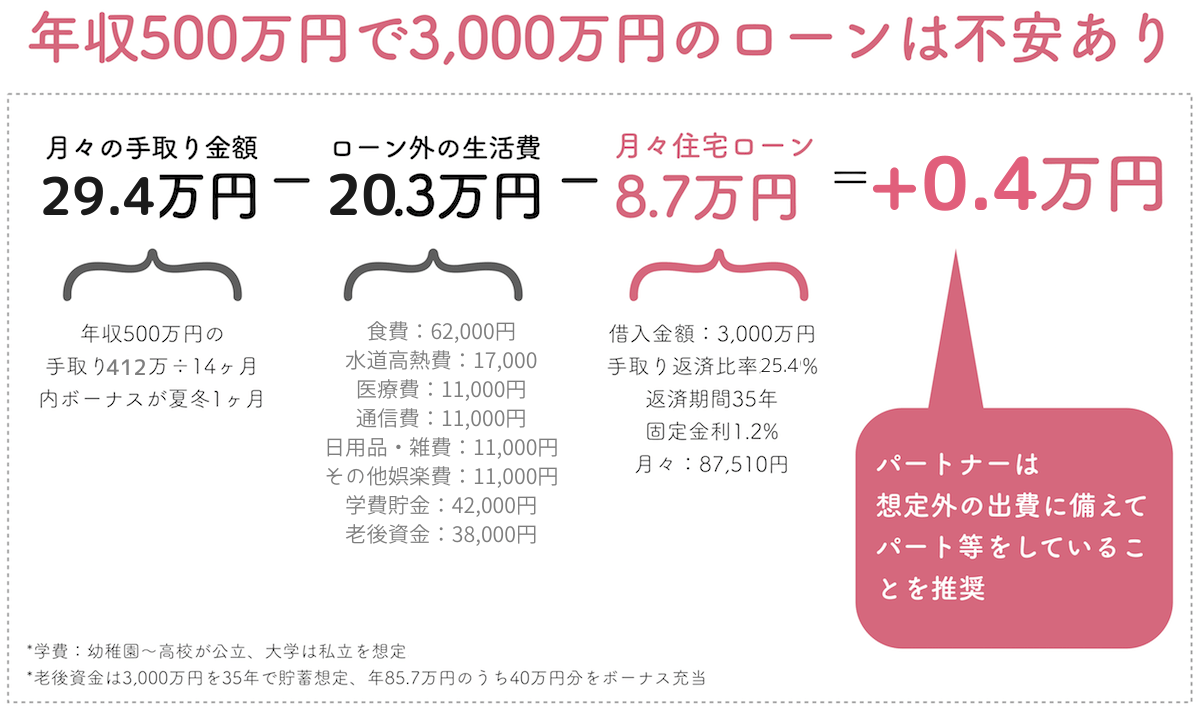

4-3. 年収500万円で3,000万円の住宅ローンの場合

*子供1人あたりの学費は文部科学省「2018年度子供の学習費調査」 と文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査」をもとに算出

4-3-1.子どもがいる場合

年収500万円で3,000万円の住宅ローンは、子ども1人の家庭だと不安があります。収支は月に約0.4万円とギリギリプラスにはなりますが、急な出費や生活費が増えたときに対応ができません。

そのためパートナーも、一定の月給を得ることができれば少し余裕のある生活を送ることができるでしょう。ただし子どもが2人以上の場合は、一定額以上の収入がある状態を維持していくことが必要です。

4-3-2.子どもがいない場合

子どもがいない家庭で3,000万円の住宅ローンを借りるパターンでは、月に約6.6万円が自由な使い道として残ります。

外食やレジャーなどに使う娯楽費を確保しながらも繰り上げ返済の余力が残るため、バランスの良い借入額と言えるでしょう。

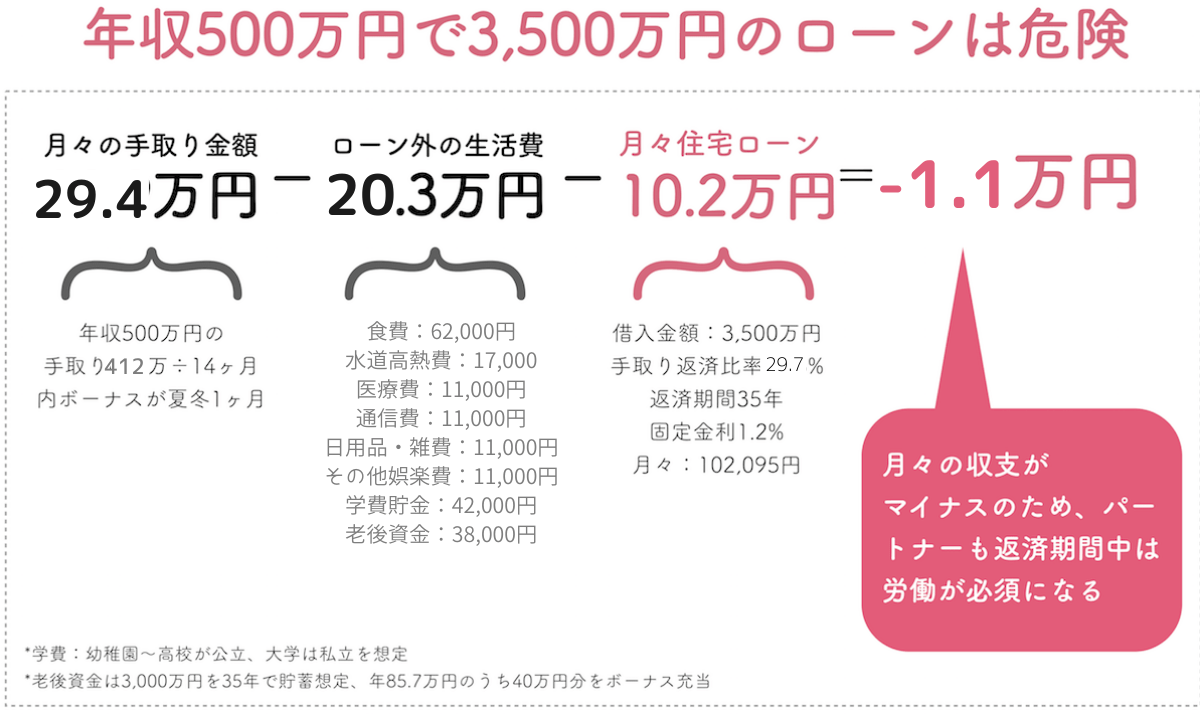

4-4. 年収500万円で3,500万円の住宅ローンの場合

*子供1人あたりの学費は文部科学省「2018年度子供の学習費調査」 と文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査」をもとに算出

4-4-1.子どもがいる場合

年収500万円で3,500万円の住宅ローンは、子ども1人の家庭だと収支が約1.1万円のマイナスとなるため、共働きから抜け出すことはできません。

そのため、基本的にパートナーはパート以上の状態を、ローン期間中ずっと維持していく必要があります。

ただし仮にパートナーの労働収入により大幅に貯蓄が見込める場合は、早期の退職や繰り上げ返済も可能となるでしょう。

4-4-2.子どもがいない場合

子どもがいない家庭で3,500万円の住宅ローンを借りた場合は、月に約5.2万円が自由な使い道として残ります。

毎月自由に使えるお金としてはまだ十分残っていますが、これ以上の借入を検討し始めると、徐々に余裕がなくなってしまいます。毎月の余裕分を4万円程度残したいのであれば、借入目安を3,750万円程度までにしておきましょう。

4-5. 年収500万円で4,000万円や5,000万円は単独では厳しい

*月々の生活費は総務省統計局「家計調査年報(2021年の1世帯当たり1か月間の収入と支出)」をもとに試算

4-5-1.住宅ローン審査の面で厳しい

年収500万円で4,000万円以上の借入は、住宅ローンの審査に通るのがかなり厳しくなります。また、通ったとしてもローン返済額の負担が大きく、収支は毎月マイナスです。パートナーは毎月の赤字を埋めるためにずっと共働きを続けることになり、せっかく家を買っても余裕のない暮らしとなってしまうでしょう。

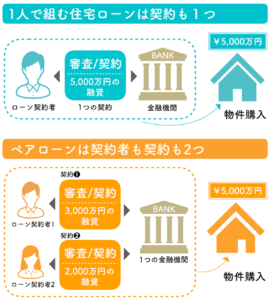

4-5-2.パートナーとの収入合算やペアローンも検討できるが…

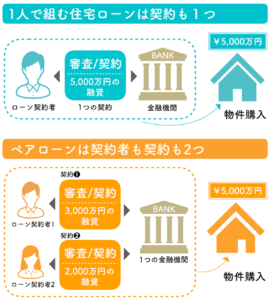

年収500万円の借入限度額以上に借りたい場合は、収入合算やペアローンを検討する必要があるでしょう。収入合算やペアローンを採用すると、1人で審査を受けるときの1.5倍程度まで借入合計額を増やすことが可能です。

ただし一般的に、破綻リスクが高まり離婚時に揉める可能性があるなどのデメリットが大きすぎるため、よほどの理由がない限りオススメしていません。

「小さいリスクで家を買う」中古リノベが賢い選択な理由

ここでは年収500万円で無理なく返せる住宅ローン金額を2,353万円(固定金利1.2%、35年返済)、月々の返済額68,637円とした場合で話を進めます。この条件ではどのような住宅を購入できるのでしょうか。

結論から言えば首都圏での新築購入は難しいと言わざるを得ません。しかし中古住宅であれば購入できます。さらに物件費用を抑えたり、リノベ内容も工夫すれば新築よりも安く、自分らしい空間を手にいれることが可能です。

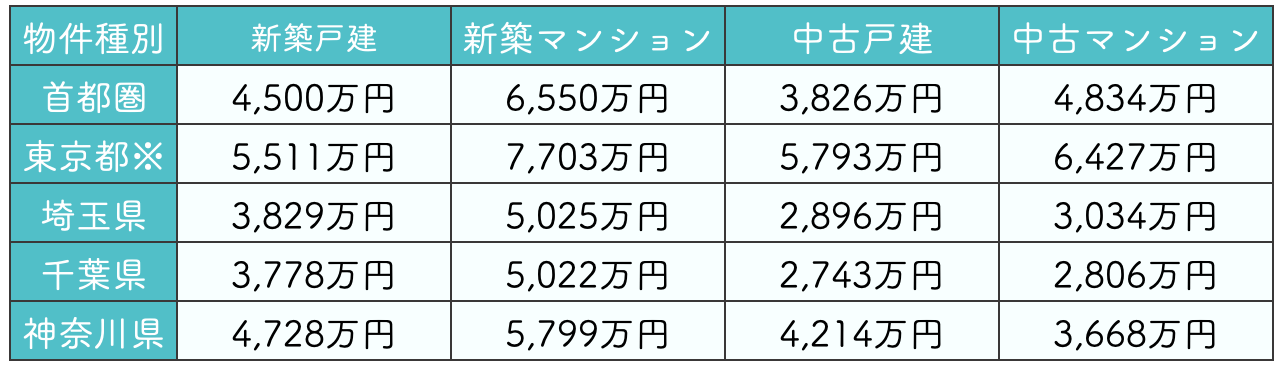

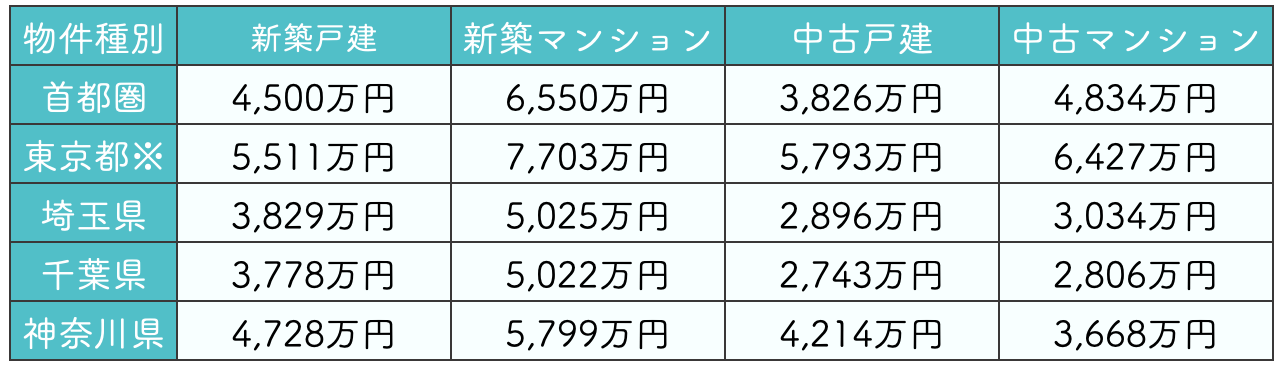

5-1. 首都圏で新築購入はかなり厳しい

下表は、2023年6月の首都圏における新築・中古の戸建・マンションの平均価格を一覧にしたものです。

出典:新築一戸建て住宅平均価格・中古一戸建て住宅平均価格・中古マンション価格|東京カンティプレスリリース

出典:首都圏新築分譲マンション市場動向2023年6月|不動産経済研究所

表からわかるように、中古戸建が一番安価に手に入りやすいのですが、戸建ては流通エリアが郊外によりがちになので都心や交通アクセスを重視するならマンションがおすすめです。

とはいえ新築マンションを選ぼうとすると、首都圏では軒並み予算を大幅にオーバーしてしまうので、予算とのバランスを考えると中古マンションがよいでしょう。

ただし住宅購入においては、物件費用だけでなく諸費用や購入後の維持費、生活費もかかってくることを心に留めておきましょう。これらも考慮したうえで、安心して住める家を検討することが大切です。

5-2. リノベなら自分好みに自由に変えられる

「持ち家は新築がいい」「中古物件は古くて汚いイメージがあるから選びたくない」と考える方もいるかもしれません。しかしリノベーション済みの物件を選んだり、購入後にリフォーム・リノベーションしたりすれば、180度イメージが変わるでしょう。

新築を選ぶと金額的に無理が生じてしまうなら、リノベーションして自分好みにした綺麗な家に住んでみるのはどうでしょうか?

ここでは、リノベーションで素敵に生まれ変わったお家をご紹介します。

5-2-2. 玄関からベランダまで見通せる明るい空間へとリノベーションした事例

毎月高い家賃を払っても自分のものにならないのが嫌で、中古マンションを買ってリノベーションした事例です。3LDKに細かに区切られていた約58㎡の空間が、1LDKの開放的な空間へと生まれ変わりました。玄関に入るとベランダまで視線が抜け、日差しが部屋の奥深くまで入り込みます。

5-2-3.FP相談で不安を解消し男前北欧スタイルのリノベーションを実現した事例

高額な新築マンションや戸建てを見てたじろいでいたところ、ゼロリノベのFP相談でお金に対する不安を解消し中古リノベに踏み切りました。当初見ていた新築物件よりも2000万円も安い金額で「男前北欧スタイル」のリノベーションを実現しました。

5-3. 趣味や旅行をかなえる余白も残せる

何度もお伝えしているように、余白のある予算でなければ購入後の生活が苦しくなってしまいます。家はあくまで「箱」にしかすぎないのに、箱にお金をかけすぎて、肝心の中身である「暮らし」がカツカツとなっては本末転倒です。

その点、中古住宅を購入してリノベーションすれば、購入費用を抑えたうえで、味や旅行を諦めずに理想の暮らしを実現しやすくなります。また、中古住宅は新築に比べて物件価値の下がり幅が少ないので、経済的リスクが低いこともメリットです。

まとめ

住宅ローンを検討するうえで何よりも大切なのは「無理のない返済計画を立てる」ことに尽きます。

今回紹介した目安一覧表やシミュレーションサイトを使えば、概算の見当をつけることは可能です。しかし実際には、人によって状況は異なります。そのため「適正予算」は、自分たちの資産状況とライフプランを総合して考えるべきです。

そこでゼロリノベではFP相談を無料でご案内しています。

音声ミュート、カメラオフで参加できる無料セミナーでは「安心予算」の考え方についてより詳しく、さらに宝石物件の見つけ方など有益な情報をたっぷりお伝えしているのでぜひ参加ください。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

よくある質問

編集後記

将来のお子様の教育費も、しっかりとライフプランに組み込みましょう。共働きのご家庭は、パートナーの収入をそのまま合算して住宅ローンを組むのは危険です。これからお子様が生まれる場合には、産休・育休中は収入が半減するほか、復帰後も数年は時短勤務で収入が減ることが予想されますので注意してください。綿密なライフプランを立てるのは大変な作業なので、ぜひファイナンシャルプランナーを活用してください!

マンション購入の予算を考える際に意外に落とし穴なのが、管理費・修繕積立金。経年に伴い徐々に値上がりするのは一般的ですが、メンテナンスが適切にされず老朽化していたり、延滞金があったりすると、思いもよらない値上がりになることも。

ゼロリノベでは、物件内覧時に修繕計画の確認や独自の建物調査を実施するため、こうしたリスクのある物件を避けることができますよ。

ゼロリノベは「余白を残した資金計画」での住宅購入を強く勧めており、私自身もファイナンシャルプランナーさんに算出してもらった予算で住まい購入×リノベーションをしました。無理をしない返済計画で購入したので購入後の暮らしに不安がなく、自分の好きな空間づくりを楽しむことができています。

共働き世帯の場合、2人の収入を合わせればワンランク上の物件に手が届く場合もあるでしょう。しかし、収入合算の住宅ローンは、ローンに縛られてしまいリスク高です。

こちらの記事では、共働き夫婦の世帯年収別「安心購入額」を紹介。夫婦2人で組む住宅ローン、「ペアローン」「連帯保証型」「連帯債務型」についても詳しく解説していますので、ぜひ参考にしてみてください。