住宅ローンにはどんな種類がある?それぞれの特徴とメリットなどを比較

「住宅ローンにはどんな種類があるの?」

「住宅ローンを借りたいけれど、種類が多すぎてどれを借りればいいのか選べない」

そんな疑問や悩みを持っている人も多いことでしょう。

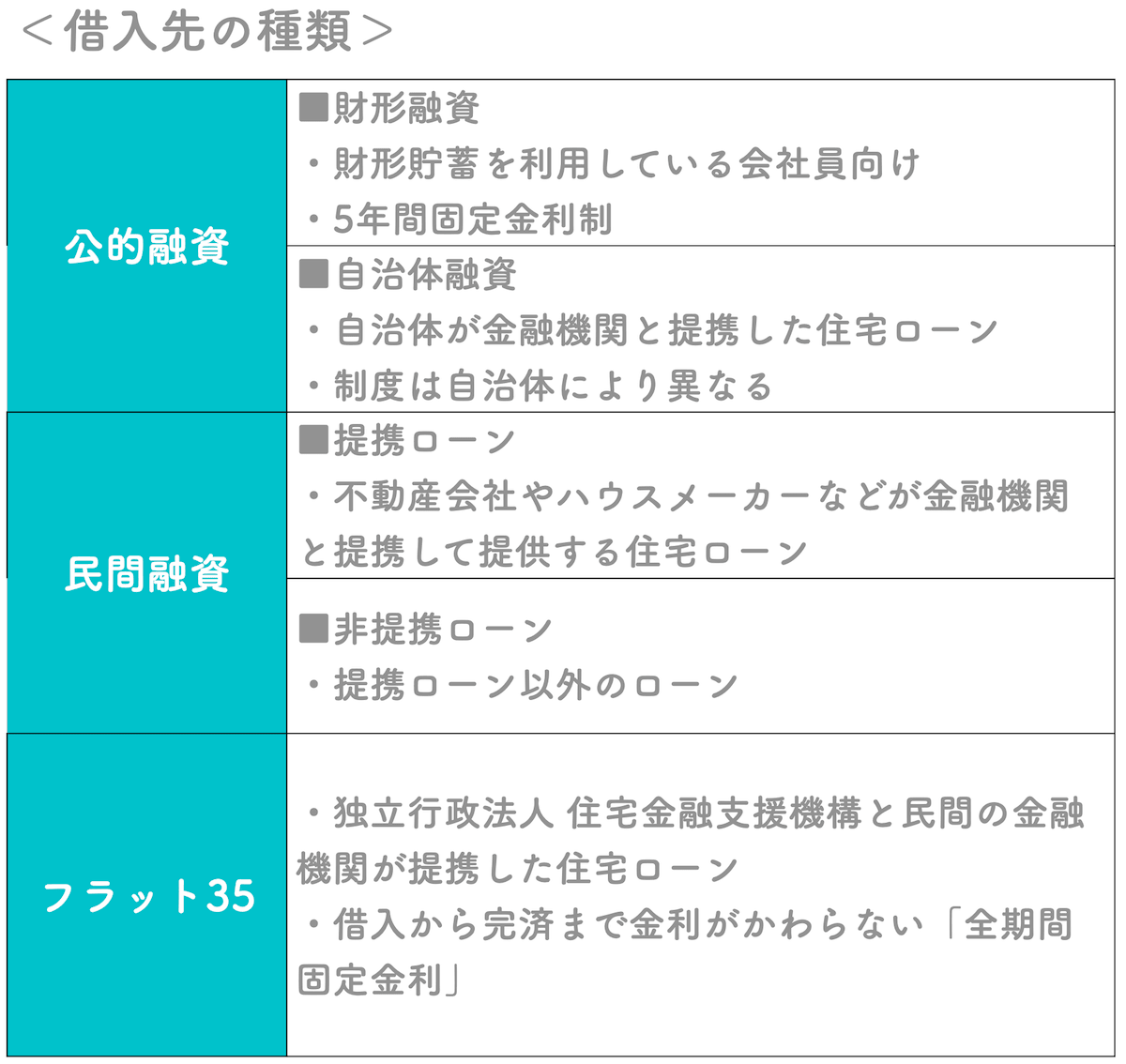

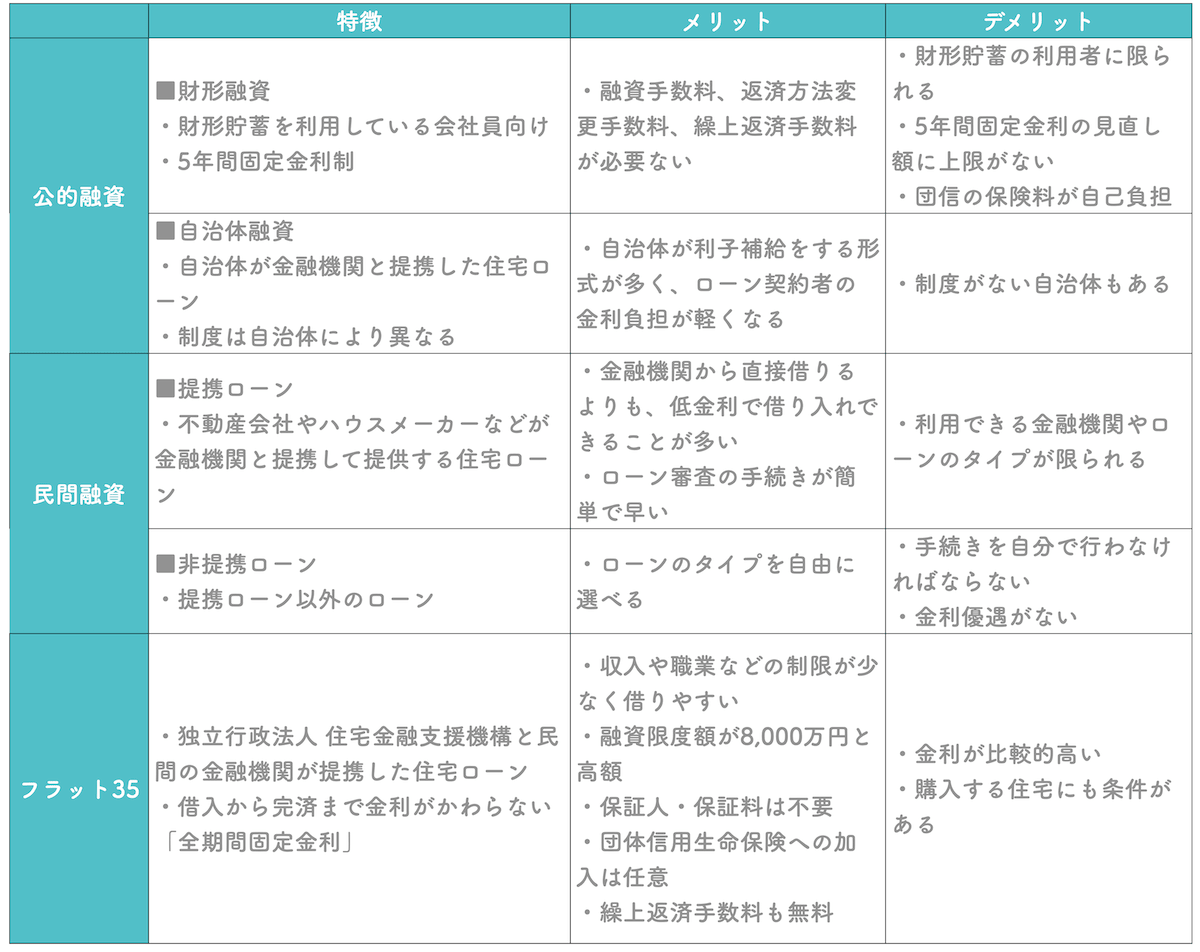

実際、住宅ローンには、以下のようなさまざまな種類があります。

<金融機関の種類>

公的融資

民間融資

フラット35

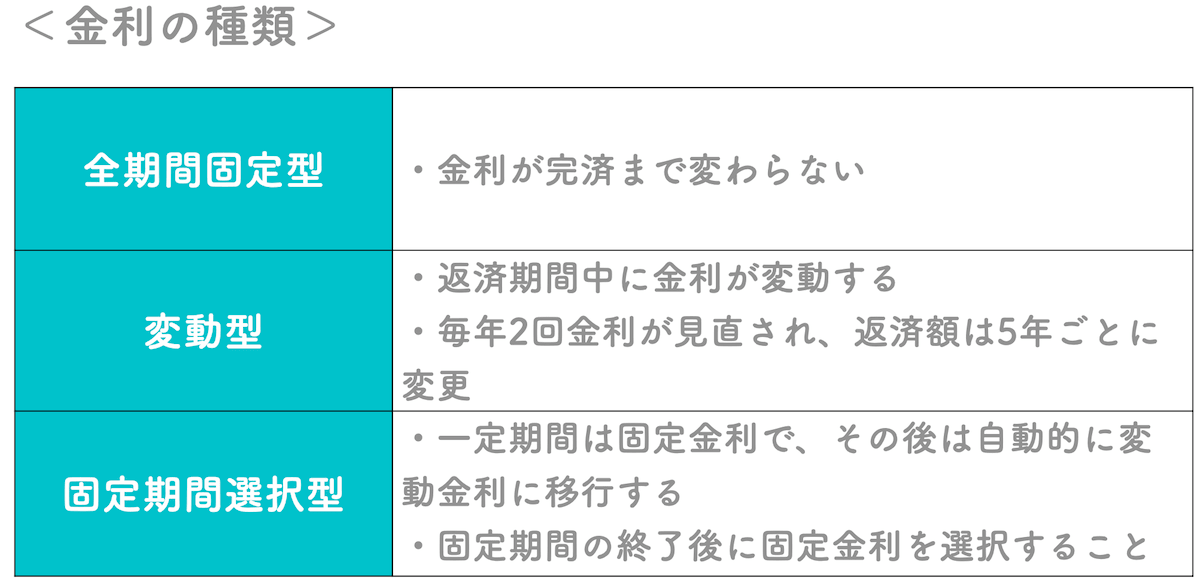

<金利の種類>

全期間固定型

変動型

固定期間選択型

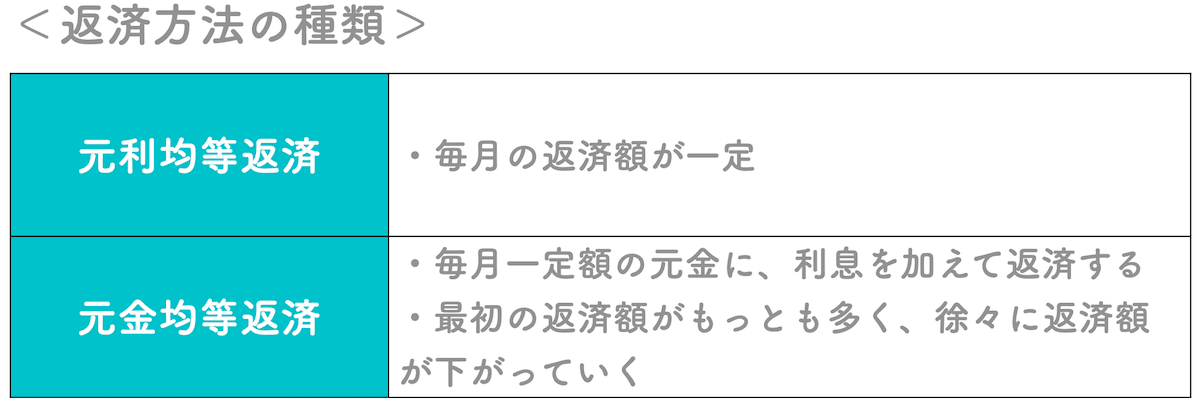

<返済方法の種類>

元利均等返済

元金均等返済

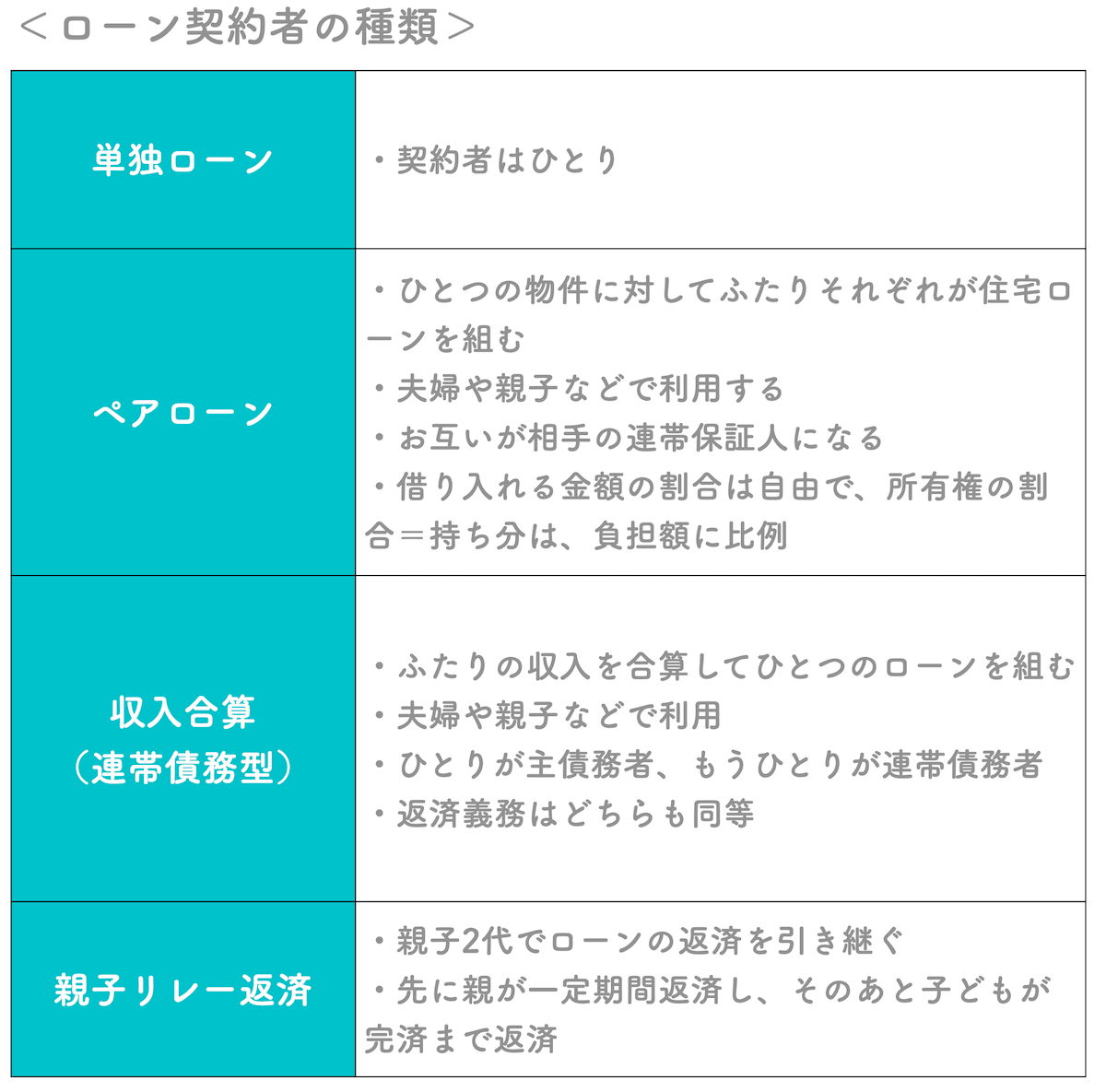

<契約者によるローンの種類>

単独ローン

ペアローン

連帯債務

親子リレー返済

それぞれに特徴、メリット・デメリットがあり、借りる側の事情に合わせて最適なものを選ぶ必要があります。

そこでこの記事では、

- 金融機関による住宅ローンの種類

- 金利による住宅ローンの種類

- 返済方法による住宅ローンの種類

- ローン契約者による住宅ローンの種類

をそれぞれ比較しながら解説していきます。

「住宅ローンの種類:特徴とメリット・デメリットの比較表」も作成してみたので、ぜひ参考にしてみてください!

最後まで読めば、住宅ローンそれぞれについて特徴を知ることができるはずです。あなたが最適な住宅ローンを選べることを願っています。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

住宅ローンは借入先×金利×返済方法×組む人の4つで決まる

ひと口に住宅ローンといってもその種類はさまざまですが、「借入先」「金利」「返済方法」「組む人」の4つの掛け合わせで選ぶ住宅ローンが決まります。

まずはその特徴や違いを表にまとめましたので、以下を見てください。

では、細かく見ていきましょう。

では、細かく見ていきましょう。

住宅ローンの借入先は主に3つ

まず、住宅ローンを扱っている金融機関のタイプで分類すると、大きく3つに分けられます。

その種類と特徴は以下の通りです。

では、それぞれを詳しく説明します。

2-1.公的融資

公的機関が扱う住宅ローンとしては、

- 財形融資

- 自治体融資

があります。

2-1-1.財形融資

財形融資とは、会社員が利用できる融資です。会社の福利厚生の一環として財形貯蓄をしている人も多いでしょうが、それを利用している人を対象にしています。

その中で、住宅購入を目的とした融資を「財形住宅融資」といい、以下の5つの条件をすべて満たした場合に借り入れることができます。

- 申込者自身が所有・居住する住宅を建設、購入、またはリフォームすること

- 財形貯蓄を1年以上続け、残高が50万円以上あること

- 会社から負担軽減措置か住宅援助を受けられること(共済組合融資を除く)

- 申し込み時点の年齢が70歳未満であること

- すべての借り入れの年間合計返済額の年収に占める割合が、以下の基準を満たしていること

年収400万円未満の場合:30%以下

年収400万円以上の場合:35%以下

・最新の金利は住宅金融支援機構のホームページで確認できる

・ただし、この金利の見直し額には上限がない

◎融資限度額は、以下のうち金額の低い方を適用する

・借入申込日における一般財形貯蓄・財形年金貯蓄・財形住宅貯蓄の残高(合計)の10倍の額(最高4,000万円)

・住宅の新築、または購入に必要な額および土地の取得(整備を含む)に必要な額の90%の額、またはリフォームに必要な額の90%の額

◎融資手数料、返済方法変更手数料、繰上返済手数料が必要ない

◎団体信用生命保険の保険料は自己負担

2-1-2.自治体融資

地方自治体が住宅ローンを扱っている場合もあります。

すべての自治体が扱っているわけではありませんが、自分の住んでいる自治体や、勤務先のある自治体に融資制度があるかどうか、調べてみるといいでしょう。

融資を受けられる条件は、自治体ごとに異なりますが、

- その自治体に一定以上の期間住んでいる、または勤務していること

- 一定以上、または一定以下の収入であること

- 年齢制限

などが多いようです。たとえば、東京都の場合は「東京都個人住宅利子補給助成制度」というものがあります。

都が融資をしてくれる金融機関を紹介し、利子補給をすることで、借り入れる人の金利負担が軽減される制度です。

・防災都市づくり推進計画で指定する整備地域

・防災都市づくり推進計画で指定する重点整備地域(いわゆる不燃化特区)

・東京都木造住宅密集地域整備事業地区

◎融資限度額:以下のうち一番小さい額

・都融資紹介の毎年の償還額が申込時年収の30%以内になる融資額

・住宅の建替えに要する費用✕90%

・4,590万円

◎金利:利用者負担利率が1%(金利が1%未満の場合は当該金利)低利になるように、取扱金融機関に対して都から当初10年間、利子補給を行う

2-2.民間融資

公的融資に対して、民間の金融機関が扱う融資を「民間融資」と呼びます。

メガバンクや地方銀行、信用金庫、ノンバンクなど多種多様な金融機関があり、住宅ローンの内容もさまざまですが、

- 提携ローン

- 非提携ローン

の2種に大別されます。

2-2-1.提携ローン

不動産会社やハウスメーカーなどが金融機関と提携して提供する住宅ローンを「提携住宅ローン」といいます。

企業が従業員のために、金融機関と提携して住宅ローンを扱っているケースもあります。

その不動産会社・ハウスメーカーの住宅を購入することで、以下のような優遇やメリットを受けられるのが特徴です。

- 金融機関から直接借りるよりも、低金利で借り入れできることが多い

- 不動産会社が融資の窓口になるので、ローン審査の手続きが簡単で早い

ただ、利用できる金融機関や、ローンのタイプが限られるのが難点です。気に入った住宅のメーカーが提携ローンを扱っていて、融資条件に納得ができれば、メリットが大きいローンだと言えそうです。

2-2-2.非提携ローン

提携ローン以外のローンです。借り主が自由に金融機関を選んで申し込みをします。

提携ローンに比べて、

- 手続きを自分で行う

- 金利優遇がない

- ローンのタイプを自由に選べる

など、一長一短あります。自分に合った提携ローンが見つからない場合は、非提携ローンの中から納得できるものを探すといいでしょう。

2-3.フラット35

フラット35は、独立行政法人 住宅金融支援機構と民間の金融機関が提携して提供する住宅ローンです。

通常ローンを組む際には、収入や職業など、さまざまな条件で審査されますが、フラット35はその制限が少なく、より借りやすくなっています。

一般的なローンと異なる点が多く、以下のような特徴があります。

- 借入から完済まで金利がかわらない「全期間固定金利」

- 融資限度額が8,000万円と高額

- 保証人・保証料は不要

- 団体信用生命保険への加入は任意

- 繰上返済手数料も無料

このように、メリットの多いローンですが、金利は比較的高めになっています。

また、利用するには以下のような条件もあります。

- 申込者自身、または親族が居住する住宅を建設、購入すること

- 申し込み時点の年齢が70歳未満であること

- すべての借り入れの年間合計返済額が年収に占める割合が、以下の基準を満たしていること

年収400万円未満の場合:30%以下

年収400万円以上の場合:35%以下 - 住宅金融支援機構が定めた技術水準を満たす住宅であること

- 床面積が一戸建てで70㎡以上、共同住宅で30㎡以上であること

フラット35を扱っている金融機関は多く、金利などの融資条件もまちまちですので、比較して納得できるものを選んでください。

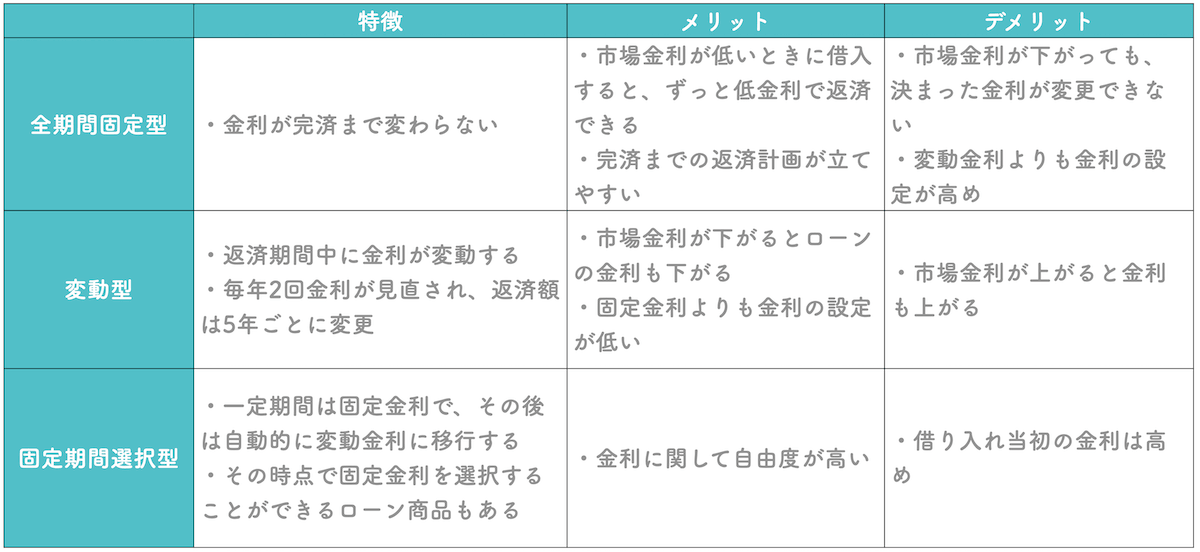

選べる金利タイプは3種類

住宅ローンは、金利の種類によって3種に分類できます。

- 全期間固定型

- 変動型

- 固定期間選択型

です。

それぞれの特徴は以下の通りです。

個別に説明します。

3-1.全期間固定型

ローン契約時に確定した金利が、完済まで変わらないのが「全期間固定型」の金利です。

景気がいいときも悪いときも、同じ金利で返済が続きます。

景気がよくなると、一般的にローンの金利も上がりますが、全期間固定型なら返済額が変わりません。特に、市場金利が低いときに借入すると、最後まで低金利なのでお得です。

が、反対に景気が悪くなった場合は、ローンの金利が下がらないというデメリットもあります。

ただ、借入時点で金利が確定するということは、完済までの返済額も明確になるので、返済計画が立てやすいのがメリットと言えるでしょう。

ちなみに、相場に比例して金利がかわる「変動型」で借りるのと比較すると、金利がかわらない全期間固定型のほうが、借入時の金利は少し高めに設定されます。

この金利タイプがおすすめなのは、

- 一定期間の返済額を固定にして家計管理をしやすくしたい人

(返済スタートから子供の教育費負担が大きい時期までetc.)

などです。

3-2.変動型

対して、返済期間中に金利が変わるのが「変動型」です。

基本的に毎年2回金利が見直され、それをもとに返済額は5年ごとに変更されます。

景気が低迷しているときは、ローンの金利も低くなるため、返済の負担が軽くなるというメリットがある一方で、景気が回復するとローン金利も上がります。

それを踏まえて、金利による住宅ローン3種のうち、もっとも低金利で借りられるのが変動金利です。

住宅金融支援機構の「住宅ローン利用者の実態調査」2020年11月調査によると、日本ではこの変動金利を選ぶ人が多く、6割以上を占めています。

変動型がおすすめなのは、

- 低金利で借りたい人

- 金利変動のチェックが苦ではない人

などです。

3-3.固定期間選択型

全期間固定型と変動型を組み合わせた、「固定期間選択型」という方式もあります。

返済開始から一定の期間は固定金利で、それを過ぎると自動的に変動金利に移行します。

ただ、その時点でまた固定金利を選択することができるローン商品もあり、自由度が高いといえるでしょう。

選べる固定期間は3年、5年、10年、15年など、金融機関によってさまざまに設定されています。

「子どもの教育費がかかる間は、ローンの返済額を固定して家計を計画的に進めたい」といったケースなどで利用されます。

この金利タイプは、

- 金利上昇のリスクが怖い人

などに適しています。

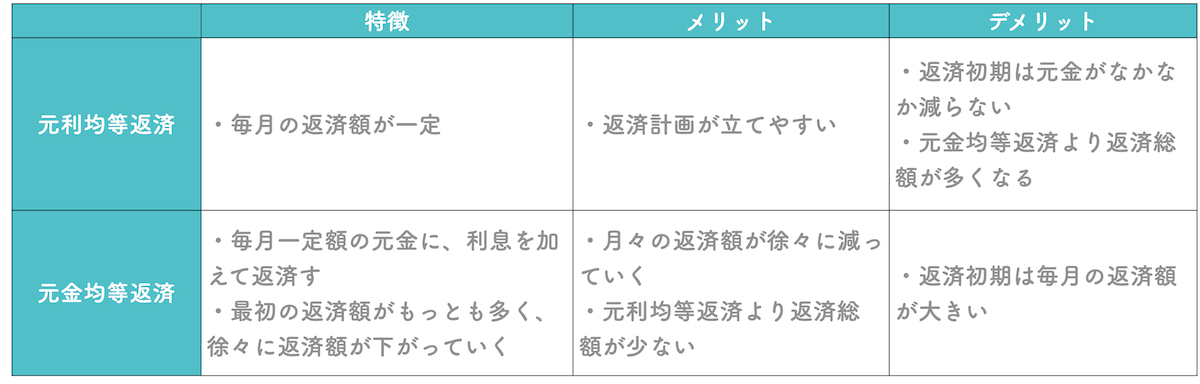

返済方法は「元利均等返済」と「元金均等返済」から選ぶ

また、住宅ローンの返済方法も、

- 元利均等返済

- 元金均等返済

の2タイプに分かれています。

それぞれどのように異なるか、見ていきましょう。

4-1.元利均等返済

ローンの返済額は、「元金+利息」からなっていますが、その合計額を均等に保つ、つまり毎月の返済額を同額に定める返済方法が「元利均等返済」です。

この方法だと、ローン残高が多いうちは利息の額も多いため、返済当初は返済額に占める利息の割合が多くなり、返済が進むにつれ、元金が占める割合が高くなります。

つまり、返済当初はなかなか元金が減りません。そのため、同じ金額を借り入れた場合、元金均等返済よりも返済総額が多くなってしまうのがデメリットです。

反面、返済額が一定で事前に明確になるため、返済計画が立てやすく、家計の管理もしやすいというメリットがあります。

この返済方法がおすすめなのは、

- 月々の支払い額を同じにしたい人

- できるだけ手元にお金を残しておきたい人

などです。

4-2.元金均等返済

毎月一定額の元金に、利息を加えて返済するのが「元金均等返済」です。

元金を返済するにつれ利息は減っていくため、月々返済する額も徐々に減っていくのが特徴です。

つまり、最初の返済額がもっとも多く、あとは確実に毎月返済額が下がっていくわけです。

この方法のメリットは、返済総額が元利均等返済に比べて少ないことです。

たとえば、フラット35で、

- 融資額:3,000万円

- 返済期間:35年

- 金利:1.36%

で返済シミュレーションをしてみると、

元利均等返済:総支払額 3,773 万円

元金均等返済:総支払額 3,716 万円

となり、元金均等返済のほうが約60万円安くなっています。

ですからこの方法は、

- 返済期間前半の支払いが少し高くても総支払額を抑えたい人

- 早い段階で元金を減らしておきたい人

- 返済期間の後半に余裕を残しておきたい人

などに向いています。

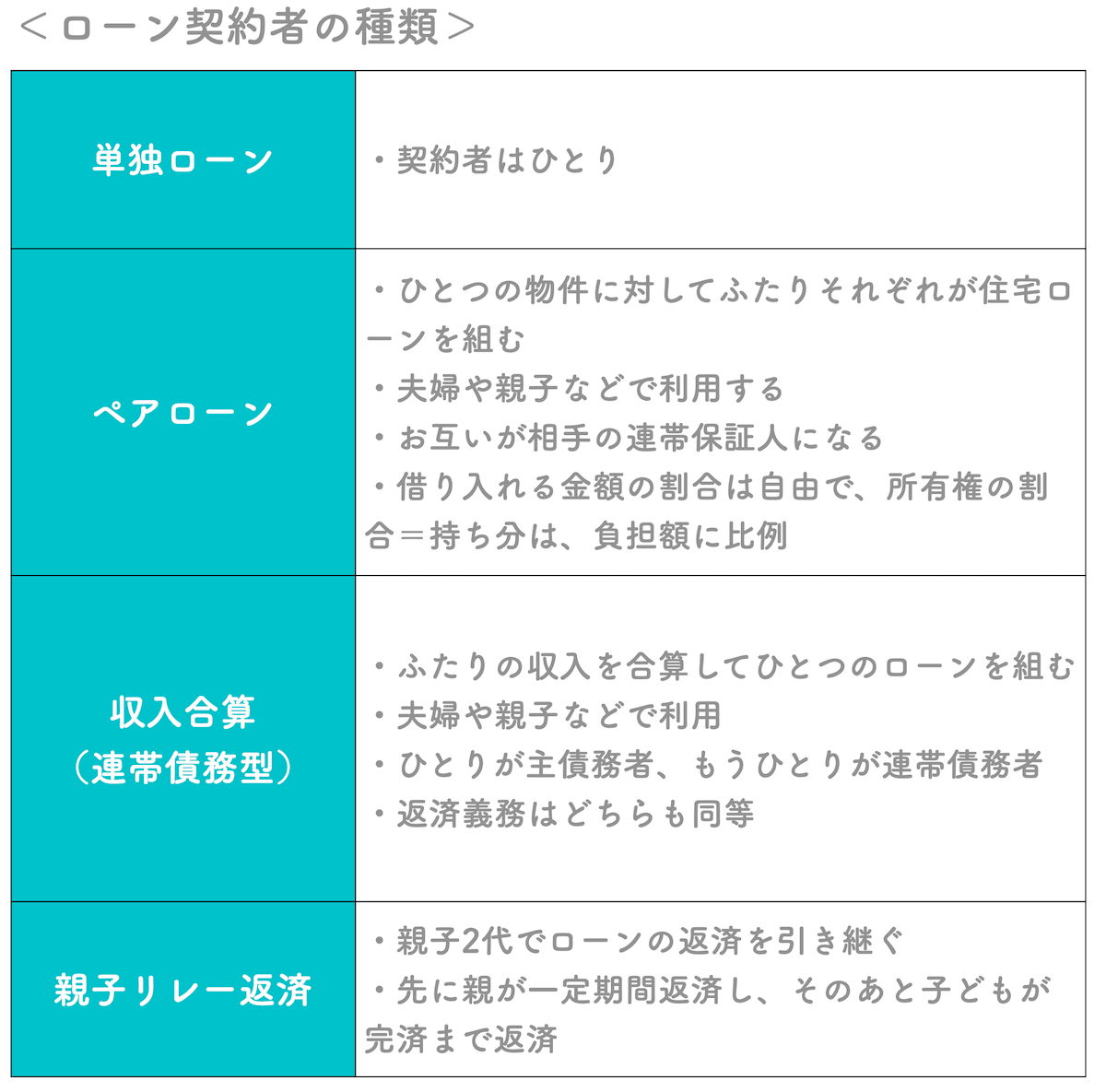

誰が借り入れるかで異なる4タイプのローン

さらに、ローン契約を誰がどう結ぶかによっては、以下の4タイプに分けることもできます。

- 単独ローン

- ペアローン

- 連帯債務

- 親子リレー返済

それぞれの特徴は以下の通りです。

5-1.単独ローン

一般的なのは、契約者がひとりの「単独ローン」です。

たとえば夫婦のうち、夫が契約して夫の収入から返済する、というケースが多いでしょう。

単独ローンの場合、審査は申込者ひとりの収入や返済能力をもとに判断されます。

そのため、夫婦共同で組むペアローンなどと比較すると、借入限度額が低くなる傾向があるのがデメリットです。

ただ、契約者がひとりなので手続きは比較的簡単です。

また、もし将来離婚などになった場合、ペアローンだとローンを組みなおすために煩雑な手続きが必要ですが、単独ローンならそんな手間はありません。

ひとりでも十分な金額の融資が受けられて、返済もできるのであれば、単独ローンはもっとも面倒のないローンだと言えるでしょう。

5-2.ペアローン

「ペアローン」とは、ひとつの物件に対してふたりそれぞれが住宅ローンを組む方法です。

夫婦や親子などで利用し、お互いが相手の連帯保証人になります。その際の借り入れる金額の割合は、自由に決めることができます。

たとえば、4,000万円の不動産を購入する際に、

- 夫 2,000万円:妻 2,000万円

- 夫 3,000万円:妻 1,000万円

など、さまざまな組み合わせが考えられます。ちなみに購入した不動産の所有権の割合=持ち分は、負担額に比例します。

2,000万円ずつであれば持ち分も50%ずつ、3,000万円:1,000万円なら持ち分は3/4:1/4となります。

物件はひとつでもローンは2つなので、住宅ローン控除も夫婦それぞれが受けられます。

その反面、各種手数料などはローン2つ分かかってしまいますし、もし片方がローン審査に落ちれば、物件の購入自体ができなくなるというデメリットもあるのが実状です。

5-3.連帯債務

ペアローンが2つのローンを組むのに対して、ふたりの収入を合算してひとつのローンを組むのが「連帯債務」です。

「収入合算」ともいい、夫婦だけでなく親子などでも利用できます。ひとりが主債務者、もうひとりが連帯債務者となりますが、返済義務はどちらも同等に負っています。

たとえば4,000万円の物件を購入する場合は、夫も妻もともに4,000万円を返済する義務を負い、ふたりで返済していくわけです。

夫ひとりの収入では必要な金額の融資に足りないけれど、妻の収入を合算することで購入できる、というケースなどはこの方法を検討するといいでしょう。

また、ひとつのローンではありますが、住宅ローン控除はふたりそれぞれに受けることができるのも利点です。

が、もし離婚した場合には、完済するまでどちらも返済義務が続くのが難点です。

たとえば夫婦が離婚して、夫が家に残ってローンを払い続け、妻が家を出ることになったとします。

それでも妻にはローンの支払い義務があり、もし夫がローンを滞納したら、金融機関からは妻に支払いを求められるのです。

一度連帯債務でローンを借りると、返済中に連帯債務から抜けることが難しいのは、大きなデメリットと言えるでしょう。

5-4.親子リレー返済

親子2代でローンの返済を引き継ぐのが「親子リレー返済」です。

最初に親が一定期間返済して、そのあとは子どもが完済まで返済していきます。

この方法だと、親が高齢の場合でも長期間のローンを組むことができます。一般的には、完済時の年齢が80歳を超えるローンは組めませんが、親子リレー返済は子どもの年齢を基準に判断されるからです。

住宅ローン控除が親子それぞれに受けられるというメリットもあります。

一方で、親が返済中に亡くなると、トラブルになるかもしれません。

ひとつは団信の問題です。

親子リレー返済の場合、完済までの支払いを担当するのは子ども世代なので、団体信用生命保険には子どもだけが加入するケースがよくあります。

その場合、親が返済中に亡くなってしまうと、団信の保障がないため、親の分の返済を子どもが繰り上げて支払い始めなければいけなくなるのです。

また、兄弟がいれば、家に対して親が持っていた権利=持ち分を相続しなければならず、家を売ってお金をわけるのか、家を残して兄弟には相続分のお金を払うのか、何らかの対応をしなければなりません。

このように、親子リレー返済を組む際には、さまざまな事例を想定して、のちのち問題が起こらないよう対策をしておく必要があるでしょう。

ちなみに親子リレー返済の条件は、各金融機関によってまちまちです。

たとえば、

- 同居が必須か、別居でもいいか

- 団体信用生命保険には片方が入ればいいか、両方入らなければいけないか

などは、申し込み前によく確認しましょう。

住宅ローン選びのポイント

以上、住宅ローンにはさまざまな種類があることがわかりました。

では、住宅ローンを選ぶ際には、何を基準にすればいいのでしょうか?

それは一概にはいえません。

前述したように、住宅ローンには金融機関の違い、金利の違い、返済方法の違い、契約者の違いなど多くの要素が含まれているからです。

これらをひとつずつ考慮して、自分に合った組み合わせの住宅ローンを選ぶ必要があるのです。

ただ、事前に返済シミュレーションをして、無理のない返済計画を立てることは必須でしょう。

ほしい家が見つかって、「予定よりちょっと高額だけれど、がんばれば返せるだろう」と購入に踏み切ってしまう人もいるかもしれません。

しかし、住宅ローンの返済は最長35年という長期にわたります。

その間に、病気をするかもしれませんし、リストラされるかもしれません。

もし何かあったときに、すぐに返済が苦しくなるようなローンは組まないほうが安全です。

夫婦や親子でローンを組む場合も、どちらかが働けなくなったら、先に亡くなったら、などさまざまなケースを想定し、実現可能な返済計画を立てた上で、最適な住宅ローンを選んでください。

まとめ

住宅ローンの種類とそれぞれの特徴が比較できたかと思います。では最後にもう一度、記事の概要をまとめましょう。

◆住宅ローンの種類は以下の通り

<金融機関の種類>

公的融資

民間融資

フラット35

<金利の種類>

全期間固定型

変動型

固定期間選択型

<返済方法の種類>

元利均等返済

元金均等返済

<契約者によるローンの種類>

単独ローン

ペアローン

連帯債務

親子リレー返済

あなたが最適なローンを選べるよう願っています。