リフォームローンの審査とは?審査基準、審査に通るポイントなど解説

「リフォームローンを組みたいけれど、どんな審査があるんだろう?」

「リフォームローンの審査にもし落ちてしまったら、どうすればいい?」

自宅のリフォームを計画していて、そんな疑問や悩みを持っている人は多いでしょう。

リフォームローンの審査は、仮審査と本審査の2段階になっています。

仮審査はWEBなどで簡単に受けられ、それに合格すると本審査に進んで、さらに細かい項目について審査を受けることになります。

審査項目は、

- 年収

- 勤続年数

- 個人信用情報

- 借入時・完済時の年齢

- 返済負担率

など多岐にわたっていて、金融機関ごとに定められた基準を満たさなければ融資は受けられません。

そこでこの記事では、リフォームローンの審査通過を目指して知っておくべきことを網羅しました。

まず、

◎リフォームローン審査とはどんなものか

◎審査の必要書類

◎審査にかかる時間

などを知っておきましょう。その上で、

◎リフォームローンの審査基準

◎審査に通りやすいケース・通りにくいケース

◎審査に通りやすくするためのポイント

◎審査に落ちた場合の対処法

◎実際の審査の流れ

について説明していきます。

最後まで読めば、「リフォームローンの審査には、どうすれば通りやすくなるか」がよくわかるでしょう。

この記事で、あなたが無事に必要なリフォームローンを組めるよう願っています。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

リフォームローンの審査とは

リフォームローンの審査は、一般的には住宅ローンよりも基準が甘めだと言われています。

とはいえ、融資希望者の返済能力や信用度をさまざまな項目でチェックしますので、審査落ちする人ももちろんいるのが現状です。

そこでまず、リフォームローンの審査とはどんなものか、詳しく知っておきましょう。

1-1.リフォームローンには仮審査(事前審査)と本審査がある

リフォームローンの審査も、住宅ローンの場合と同様に、仮審査(事前審査)と本審査の2段階にわかれています。

1-1-1.仮審査とは

まず最初に、金融機関による仮審査があります。

これは、金融機関が融資希望者に融資できるかどうかをおおまかに判断する審査で、事前審査とも呼ばれるものです。

審査の申し込みは簡単で、電話や郵送、最近ではWEBで申し込みを受け付けている金融機関が増えています。

たとえばWEB申し込みの場合、

◎氏名・住所などの基本情報

◎職業・年収

◎借入希望額

などの情報を入力して送信するだけで、仮審査が受けられます。

仮審査の結果は比較的すぐに出て、長くても数日、WEB申し込みの場合は早ければ即日で返信をくれる金融機関もあります。これに合格すれば本審査に進みますが、もちろん仮審査で落ちてしまうこともあります。

ただ、仮審査は複数の金融機関に申し込むことができます。

「いくつもの銀行にローンを申し込むと、審査で不利になる」といわれますが、それは本審査での話で、仮審査に複数申し込んだからといって審査落ちすることは基本的にはありません。

しかし、絶対に影響しないとも言い切れませんので、同時に申し込むのは3社程度にしておきましょう。

1-1-2.本審査とは

仮審査に合格したら、金融機関から本審査の申込書類が郵送されてきます。

こちらは実際に融資を実行するかどうか、金融機関が厳正に審査するための書類ですので、記載内容は詳細に、必要書類も多くなっています。

申込書に記入し、必要書類が揃ったら、郵送するか窓口に持参してください。

それをもとに、金融機関と保証会社が細かく審査をします。審査結果は数日~2週間程度で、電話やメールで届くのが一般的です。

審査内容については、「2.リフォームローンの審査基準」を参照してください。

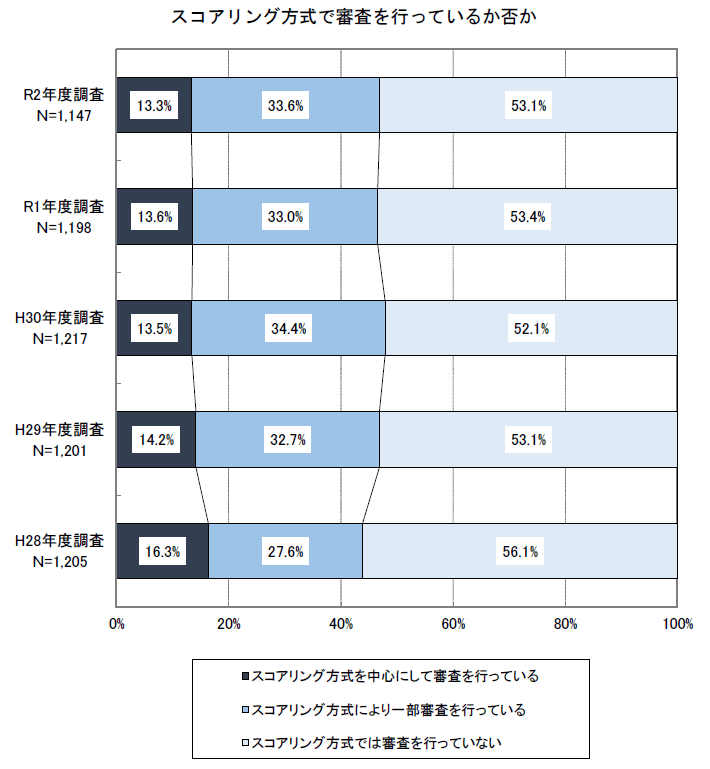

1-2.半数近い金融機関は「スコアリング方式」で審査を行っている

審査方法については、近年では「スコアリング方式」という方法で審査する金融機関が増えています。

スコアリング方式とは、融資申込者の年齢、年収、勤務先、勤続年数といった属性や、借り入れ・返済履歴などの信用情報を点数化して審査する方法です。

これによりコンピュータやAIでの審査がしやすくなり、より効率的で客観的な審査ができるため、この方式を導入する金融機関が増えているのです。

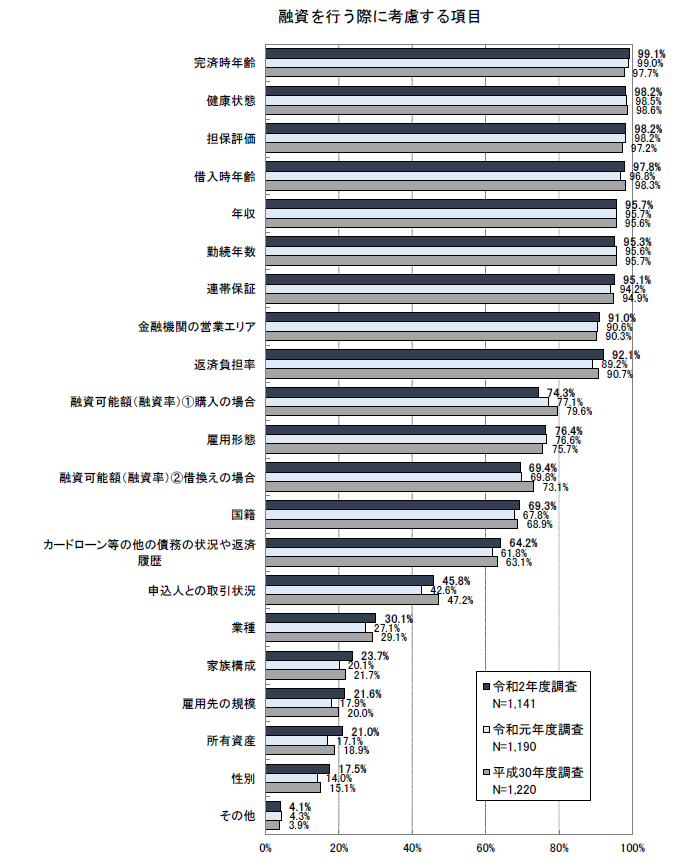

以下のグラフは国土交通省の「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」に掲載されているデータです。

リフォームローンではなく住宅ローンに関する調査ではありますが、

- リフォームローンのみにフォーカスした同様のデータがないこと

- リフォームローンを住宅ローンの一環として取り扱っている金融機関も多いこと

から、この調査結果はリフォームローンにもほぼ該当するだろうと判断して引用しました。

これによると、各金融機関に審査方法として「スコアリング方式で審査を行っているか否か」という質問をしたところ、「スコアリング方式を中心にして審査を行っている」と回答した金融機関が13.3%、「スコアリング方式により一部審査を行っている」のは33.6%となっており、合計すると半数近くにのぼります。

出典:国土交通省「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」

スコアリング方式の審査でどの項目が重視されるかは金融機関によって異なりますが、点数という客観的で公正な基準で審査されていることは知っておいてください。

1-3.リフォームローン審査の必要書類

では、リフォームローンの審査には、どんな書類が必要なのでしょうか?

仮審査では、基本的には書類は必要ありません。WEBの申し込みフォームや紙の仮審査申込書に必要事項を記入するだけです。

一方、本審査では収入などを証明するいくつかの書類が必要になります。

求められるものは金融機関によって多少異なりますが、おおむね以下の通りです。

| 必要書類 | 入手先 | |

| 申込書 | リフォームローン申込書 | 金融機関から郵送されてくる |

| <団信に入る必要がある場合>団体信用生命保険加入申込書 | ||

| 本人確認書類 | マイナンバーカード、運転免許証、健康保険証、パスポートなど | 市区町村役場などで入手する |

| 収入を証明する書類 | ・源泉徴収票・住民税課税証明書・確定申告書の写し・納税証明書 など | ・源泉徴収票:勤務先でもらう・住民税課税証明書:市区町村役場で入手する・確定申告書:手元の控えをコピーする・納税証明書:管轄の税務署で入手する |

| リフォームする建物に関する書類 | 建物の登記事項証明書 など | 管轄の法務局で入手するか、法務省のオンラインシステムで入手する |

| リフォームに関する書類 | 見積書 など | リフォーム業者からもらう |

実際には、仮審査に通った段階で金融機関から必要書類を知らせられますので、それにしたがって用意してください。

中には入手に手間や時間がかかるものもあるので、早めに準備しましょう。

1-4.リフォームローン審査にかかる期間

住宅リフォームでは、「そのままでは住みづらいので早く工事したい」といった事情でなるべく短期間でローンを借り入れたい、という場合もありますよね。

では、リフォームローンの審査には、どの程度の日数がかかるのでしょうか?

仮審査の場合はスピーディで、WEB審査なら1~3日、電話や郵送でも数日以内には結果が出ます。金融機関によっては、即日回答してくれるところもあります。

合否の連絡はメールや電話で来ることが多いですが、郵送の場合もあるようです。

一方、本審査はより厳正に審査をするため、おおむね1~2週間はかかります。

中には翌日に返信をくれる金融機関もあるようですので、申込時に確認してみましょう。

リフォームローンの審査基準

さて、いざリフォームローンの本審査に進んだ際には、金融機関は何を審査するのでしょうか?

前出の国土交通省「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」には、「融資を行う際に考慮する項目」についてのこんな統計もあります。

出典:国土交通省「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」

出典:国土交通省「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」

これを見ると、住宅ローンの場合に特に重視されているのは、

◎完済時年齢

◎健康状態

◎担保評価

◎借入時年齢

◎年収

◎勤続年数

などであることがわかります。

反対に、あまり重視されないのが、

■業種

■家族構成

■雇用先の規模

■所有資産

■性別

のようです。

では、ここで挙がった重視する項目について、金融機関はどんな基準で合否を判断するのでしょうか?

基準値などは金融機関によって異なるでしょうが、一般的な傾向であればある程度示すことができます。

この章では、上記の統計のランキングに沿って、項目ごとの審査基準の目安を具体的に挙げていきましょう。

2-1.完済時の年齢

完済時の年齢=ローンを何歳で完済できるのかは非常に重視される項目で、上限を70歳と規定している金融機関が多くなっています。

リフォームローンは、住宅ローンに比べて借入額が小さく返済期間も短い傾向があるため、上限年齢にならずに完済できる人も多いでしょう。

しかし、もし完済が70歳になるまでかかるのであれば、その場合は「定年後にも返済を続けられる経済力があるか」をほかの項目とあわせて判断されることになります。

2-2.健康状態

融資希望者の健康状態も重要です。

特に、借入希望額が高額な場合は、団体信用生命保険(団信)に加入する必要があり、その際に健康状態を申告しなければなりません。

団信は、融資期間中に融資を受けている人が病気で働けなくなったり亡くなったりした場合に、金融機関が貸し倒れにならないよう、保険会社が補償するものです。

そのため、保険加入には健康状態の確認が必要で、病歴によっては団信に加入できない場合もあります。

そうなると、リフォームローンの審査にも通らないか、借入額が減額される可能性があるでしょう。

2-3.担保の評価額

担保が必要なローンの場合は、その評価額もポイントです。

リフォームローンでは自宅などを担保にしますが、その価値が高ければ審査でも有利になります。

有担保型ローンと無担保型ローンを比べると、担保があるほうが低金利で借りられるというメリットもあるので、担保価値の高い不動産などを所有している場合は、有担保型で審査を申し込むといいでしょう。

2-4.借入時の年齢

完済時の年齢とともにチェックされるのが、借入時の年齢です。

上限を70歳に設定している金融機関が多く、中には75歳でも借り入れ可能なリフォームローンもあります。

しかし、ポイントは、完済までに返済能力を維持できるかということなので、やはり若いほうが有利ではあるでしょう。

また、前述したように、完済時の年齢を70歳と規定している金融機関も多いため、高齢で借り入れると返済期間が短くなります。

ということは、毎月の返済額も大きくなるため、返済能力に不安があると判断される場合も多いようです。

2-5.年収

年収は、返済能力に関わるため、当然重視されています。

ただ、リフォームローンでは住宅ローンよりも借入額が少ない場合が多いので、年収の基準も多少甘い傾向があるようです。

具体的には、

◎最低年収:200万~300万円で、多いほどよい

のが目安です。

しかし、年収が最低基準に近ければ、融資を受けられる金額は少なくなります。借入希望額が高額の場合は、上記よりも多い年収である必要があるでしょう。

2-6.勤務先・雇用形態・勤続年数

勤務先と雇用形態、勤続年数も重要な審査要素です。

特に勤続年数は、前掲の統計では95%以上の金融機関が重視しています。

その審査基準は、一般的には、

◎会社員の場合:勤続年数1~2年以上で、長いほどよい

◎自営業の場合:最低2年以上事業を継続している

と考えられます。

2-7.返済負担率

返済能力に関する審査基準として、「返済負担率」も非常に重視されています。

返済負担率とは、「年収に対して年間の返済総額が占める割合」のことで、その時点で利用しているローンすべての総額で計算されます。

返済負担率が高いと、ゆくゆくは返済困難になるリスクがあると判断され、融資審査に通りにくくなります。

審査基準としては、20%以内におさめておくのがおすすめです。

たとえば、

■年収300万円の場合:返済負担率20%=年間返済額60万円

■年収500万円の場合:返済負担率20%=年間返済額100万円

などが目安になるでしょう。

2-8.信用情報

信用情報とは、個人のローンやクレジットカードなどの借り入れ・返済歴に関する情報です。

延滞や滞納があるか、債務整理をしたかなどの「金融事故」情報も記録されていて、CICやJICCといった信用情報機関で取得することができます。

ローンの審査では、金融機関はかならずこの信用情報を確認します。もし金融事故があれば、ローン審査のハードルはかなり上がり、借り入れできない可能性も高まるでしょう。

ただ、この信用情報が記録されているのはおおむね5~10年間で、それを過ぎると記録はなくなります。

そのため、金融事故歴があってリフォームローンを組みたい場合は、5年待ってから申し込むのもひとつの手です。

2-9.他社からの借入件数と借入総額

他の金融機関からの借入件数と借入総額も注目されます。

これは、前述した信用情報の確認の際にわかることで、あまりたくさんの借り入れがあるとマイナス要因になる恐れがあります。

大きな融資を受ける前には、カードローンやキャッシングなどは完済しておくほうが安心でしょう。

リフォームローン審査に通りやすいケース

リフォームローンの審査は、前章のような基準で行われますが、では、特に審査に通りやすいのはどんな人でしょうか?

その具体例を挙げてみました。

3-1.勤続年数が長い

まず、勤続年数が長い人は有利です。

審査基準としては、「勤続1~2年以上」ではありますが、それは「最低限これくらいは勤続している必要がある」ということでもあります。

勤続年数が5年10年と長くなれば、「長期的に安定して収入がある=返済能力がある」とみなされますので、審査に通りやすくなるでしょう。

3-2.公務員または大手企業社員

返済能力に不安がないという点では、公務員や大手企業の正社員も審査に通りやすい傾向があります。

というのも、たとえば勤続年数が長い、年収が高いといったアドバンテージがあったとしても、新型コロナウイルス感染症蔓延のような不測の事態が起きた際には、仕事を失ったり収入が下がったりするリスクは残ります。

その点、公務員や大手企業の正社員であれば、収入が下がる恐れは少ないので、「返済能力が維持される」と評価されるからです。

3-3.他社での借り入れが少ないまたはまったくなく、返済負担率が低い

多数の借り入れ、または多額の借り入れがあって返済負担率が高い人は、現在は問題なく返済できていても、何か経済的な問題が起きればたちまち返済困難に陥る恐れがあるため、リフォームローンの審査では不利だといえます。

反対に、「ほかに返済中の借り入れは1つしかない」または「まったく借り入れしていない」という人や、「借入額が少額で、すぐ完済できる」という人なら、返済能力に影響はありません。

そのため、審査に通りやすくなるのです。

リフォームローン審査に通りにくいケース

では逆に、リフォームローンの審査に通りにくい、審査落ちしやすいのはどんな人でしょうか?

「仮審査には通ったのに、本審査で落ちてしまった」という人もしばしばいますが、それには以下のようなケースが考えられます。

4-1.勤続年数が短い

まず、勤続年数が基準に満たない「1年未満」のケースです。

勤務し続けられる保証がないため、減点要素になる可能性があるのです。

年収アップやスキルアップのための転職など、1年未満でも審査に通るケースはありますが、審査基準を満たす1~2年勤め続けてから、リフォームローンに申し込む方がより選択肢は広がり安心です。

4-2.収入が不安定である

雇用形態などにより収入が不安定と思われる人も、審査に通りづらくなります。

たとえば派遣社員や自営業者などは、正社員に比べて不安定と判断され、審査のハードルが上がる可能性もあるのです。

ただ、年収などほかの要件で返済能力があるとなれば、審査に通ることもありますので、金融機関に相談してみましょう。

4-3.金融事故がある

金融事故、つまり信用情報にキズがある場合は、審査にはかなり通りにくくなります。

たとえば、

- ローンやクレジットカードの支払いを延滞、滞納したことがある

- 携帯電話料金+携帯端末代の分割払いを延滞、滞納したことがある

- 自己破産などの債務整理の経験がある

などのケースです。

信用情報は、金融機関が信用情報機関で確認することができるので、隠すことはできません。

しかし、その情報の記録は5~10年経てば消えると言われています。

金融事故があるけれどローンを組みたい、という人は、金融事故から5~10年後に自分で信用情報を確認してみて、金融事故の記録がなくなってからローン申し込みをするなどの方法を考えましょう。

4-4.返済負担率が高い

前述したように、返済負担率はローン審査で重視される基準です。

一般的には20~30%以下であれば審査基準はクリアするとされているので、20%以下におさえることをおすすめします。

逆に35%以上だと審査落ちのリスクが出てきます。

注意しなければいけないのは、返済負担率の計算にはローンだけでなく、すべての返済額が含まれることです。

クレジットカードのリボ払いや、スマートフォン端末の分割払いなども返済額として計算されるので、完済できるものはローン申し込み前に完済してしまうのが得策でしょう。

4-5.団体信用生命保険に入れない

リフォームローンの種類と金融機関によっては、ローン契約に際して団体信用生命保険に加入することが義務付けられているものもあります。

団信は、ローン契約者が亡くなったり病気で働けなくなったりした場合に備えて、保険会社が返済を補償するものです。

加入に際しては健康状態の確認が必要ですが、そこで問題がある場合は団信に加入できず、したがってローン審査にも通らない恐れがあります。

4-6.複数の借り入れをしている

返済負担率とも関係しますが、複数の金融機関から借り入れをしていることも、審査落ちの原因になり得ます。

それぞれの借入額は小さくても、件数が多い場合は要注意です。できれば返済できるものは返済して、借入件数を少なくしておきましょう。

4-7.複数の金融機関に申し込みをしている

複数の金融機関に同時にリフォームローンの申し込みをするのも、あまり歓迎されません。

審査落ちした場合を考えて、いくつかの金融機関に申し込んでおきたいという気持ちはわかりますが、できれば本審査は1社に絞って申し込んでください。

リフォームローン審査に通りやすくするためのポイント

審査に有利な条件や不利な点を説明してきましたが、ではそれらを踏まえた上で、より審査に通りやすくなるようなコツ、ポイントはあるのでしょうか?

それには以下のようなことをするといいでしょう。

5-1.自己資金を多く用意する

ローンの審査は、借入額が小さい場合より大きい場合の方が厳しくなってしまいます。

審査に通りやすくするためには、借入希望額はなるべく抑えて申し込みをするほうがいいでしょう。

そのためには、自己資金をできるだけ多く用意してください。

たとえば、予算1,000万円のリフォームをしたい場合、1,000万円全額のローンを組むより、500万円は自分で出して、残りの500万円だけをローンにするほうが審査は通りやすくなります。

5-2.担保を用意する

リフォームローンにも有担保型と無担保型があります。

担保があれば、金融機関の貸し倒れリスクは少なくなりますので、審査のハードルも担保なしよりは下がる可能性があります。

自宅などを担保にすることも検討してみましょう。

リフォームローン審査に落ちた場合の対処法

いろいろと対策をしても、リフォームローンの審査に落ちてしまうことはままあります。

その場合は、リフォームをあきらめなければならないのでしょうか?

リフォームローン以外にも、資金を調達する方法はありますので、ここで紹介しておきましょう。

6-1.住宅ローンにリフォーム費用を組み込んで借り換える

もしすでに住宅ローンを借りていて返済中の場合は、「住宅ローンの借り換えをして、その際にリフォーム費用も含めて借り入れる」という方法があります。

住宅ローンには融資金の使用方法に制限がありますが、その中にリフォームも含まれている場合が多いので、それを利用するのです。

ちなみにリフォームローンは、住宅ローンよりも金利が高い傾向があります。住宅ローンにまとめて借り換えることで、今後の支払利息を抑えることもできて一石二鳥といえるでしょう。

6-2.ノンバンク(信販会社など)から借り入れをする

融資審査の厳しさは、一般的に都市銀行がもっともハードルが高く、次いで地方銀行、信用金庫、もっとも審査がやさしいのはノンバンクです。

ノンバンクとは、預貯金をあつかわずにもっぱら融資を行う金融機関で、信販会社や消費者金融などが含まれます。それらのカードローンなどを利用すれば借り入れできる可能性は高まります。

ただ、ノンバンクは審査が容易なかわりに融資限度額が低めに、金利は高めに設定されているのが難点です。

そのため、リフォーム費用がそれほど高額でない場合に限って利用するといいでしょう。

リフォームローン審査の流れ

では、実際にリフォームローンの融資審査はどんな流れで行われるのでしょうか?

それは以下を見てください。

1)リフォーム業者にリフォームの見積もりをしてもらう

まず最初に、リフォームにいくらかかるのかを知るため、業者に見積もりをしてもらいます。

2)仮審査申し込み

WEBなどで仮審査を申し込みます。申し込みフォームに必要事項を入力して送信します。

3)仮審査の結果連絡

最短即日~数日で、メールや電話などで審査結果が通知されます。

4)本審査の申込書類が郵送される

仮審査に通過すると、金融機関から本審査の申込書類が郵送されてきます。

5)申込書に必要書類を添えて本審査申し込み

郵送や窓口提出などの方法で、必要書類を提出して本審査を申し込みます。

6)在籍確認

審査が始まると、勤務先に「本当に在籍しているか」の確認連絡が入ることがあります。

7)本審査の結果連絡

本審査に通過したか、メールや電話などで連絡がきます。

8)ローン契約

本審査に通ると、正式に契約します

9)融資実行

契約が無事完了すると、融資が実行されます。

リフォームローンの場合、必要な資金=リフォーム費用にもとづいて融資審査を行う必要があります。

そのため、事前にリフォームの見積もりをとって、費用がわかる見積書などを提出する必要があるので注意してください。

よくある質問

ここまで、リフォームローンの審査について知っておくべきことを解説してきました。

最後に、よくある質問にも答えておきましょう。

8-1.リフォームローンの仮審査に通っても本審査落ちする可能性はあるか?

ローンの仮審査に通ったにもかかわらず、本審査に落ちる可能性はあるのでしょうか?

答えは「YES」です。

というのも、仮審査はあくまで簡易的なもので、「2.リフォームローンの審査基準」で挙げたような細かい項目を審査するのは本審査だからです。

仮審査での簡単な情報では融資できそうであっても、本審査でくわしい情報を知ると、審査基準に適合しない=ローン審査を通せないということもあります。

8-2.リフォームローンの審査落ちは今後に影響するか?

もしリフォームローンの審査に落ちた場合は、別の金融機関に再度申し込む人も多いでしょうが、その際に、前の金融機関で審査落ちしたことが影響するでしょうか?

これは「影響することもある」といえます。

ローンを申し込んだことと審査に落ちたことは、信用情報を見ればわかってしまいます。

そのため、次にローンを申し込んだ金融機関が、審査のために信用情報をチェックした際に、「この人はローン審査に落ちたんだな。ということは、何か融資に適さない理由があるだろう」と気づき、審査がより厳しくなることが予想されます。

ただ、ローンの申し込み情報が信用情報に記録されるのは6か月〜1年間だけです。それを過ぎれば、通常はその記録は消えてしまいます。

つまり、リフォームローンの審査に落ちて、別の金融機関で再申し込みしたい場合は、6か月以上間をあけたほうがいいのです。

まとめ

いかがでしたか?

リフォームローンの審査について、知りたいことが理解できたかと思います。

では最後にもう一度、記事の内容を振り返ってみましょう。

◎リフォームローン審査は「仮審査」と「本審査」の2段階

◎リフォームローンの審査基準とされるのは、

・完済時の年齢

・健康状態

・担保の評価額

・借入時の年齢

・年収

・返済負担率

・勤務先、雇用形態、勤続年数

・信用情報

・他社からの借入件数と借入総額 など

◎審査に落ちた場合は、

・住宅ローンにリフォーム費用を組み込んで借り換える

・ノンバンクから借り入れをする

以上を踏まえて、あなたが無事にリフォームローンを借りられるよう願っています。