住宅ローンの保証人は必要?連帯保証人が必要な例と対処法などを解説

「住宅ローンを組みたいけれど、保証人は必要?」

「住宅ローンを申し込んだら、銀行から連帯保証人を求められたけれど、誰も引き受けてくれなければどうすればいい?」

そんな疑問や悩みを持っている方も多いのではないでしょうか。

結論からいえば、住宅ローンには保証人は原則的に必要ありません。

購入する住宅自体が担保になりますし、保証会社をつけて保証してもらうローンが多いからです。

ただ、以下のようなケースでは、銀行から連帯保証人を求められる場合があるので要注意です。

- 収入合算の場合

- ペアローンの場合

- 親族名義の土地に家を建てる場合

- 自営業や個人事業主の場合

- その他審査で必要とされた場合 など

そこでこの記事では、住宅ローンの保証人について知っておくべきことをまとめました。

まず、

- 住宅ローンの連帯保証の仕組み

- 住宅ローンで連帯保証人が必要なケース

を解説します。

その上で、

- 連帯保証人を立てるデメリット

- 連帯保証人から外れる方法

なども説明します。

最後まで読めば、住宅ローンの保証人について必要な知識が身につくはずです。

この記事で、あなたが無事に住宅ローンを組めるよう願っています。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

住宅ローンに保証人は必要?

そもそも住宅ローンに保証人は必要でしょうか?

まずはその疑問に答えていきましょう。

1-1.住宅ローンに保証人は基本的に必要なし

「住宅ローンに保証人は必要?」という疑問に対して、結論からいえば、「原則的には必要ありません」が答えです。

住宅ローンのような高額のローンを組む場合は「連帯保証人」が必要、というイメージがあるかもしれません。

たしかに以前は、住宅ローンにも連帯保証人を求められるケースが多かったようです。

が、連帯保証人というのは非常に責任が重いものです。

もし、ローンを組んでいる人が返済できなくなってしまったら、残りのローンは連帯保証人が支払わなければいけないからです。

自分が買ったわけでもないものの支払いを、何百万円、ときには何千万円も負わなければならないリスクがあるのですから、連帯保証人になりたい人は少ないでしょう。

実際、連帯保証人が必要となると、「引き受けてくれる人が見つからない」という理由でローンが組めなくなる人も多いはずです。

そんな理由もあって、現在では住宅ローンに保証人は「原則不要」となっているのです。

そのかわりに、保証会社をつけて保証してもらうタイプの住宅ローンが主流になっています。

保証料を支払うかわりに、もし返済できなくなったら保証会社がローンの残債を弁済してくれるため、金融機関は貸し倒れリスクを避けることができるわけです。

これについては、「1-3. 保証会社の仕組み」でくわしく解説します。

また、保証会社をつけるとともに、担保も求められるのが一般的です。

多くの場合は、購入する住宅自体を担保にするようですが、これにより金融機関は、もしローン契約者が返済できなくなったら、住宅を競売にかけてローン残債にあてることができるわけです。

連帯保証人がいなくても、高額ローンが組めるのはそんな仕組みのためです。

1-2.ただし保証人が必要なケースもある

が、「原則不要」ということは、中には保証人が必要になる場合もある、ということでもあります。

ローンの種類や、契約者の状況によって、連帯保証人を求められるケースも実際にあるのです。

たとえば、

- 収入合算でローンを組む場合

- ペアローンを組む場合

- 親族名義の土地に家を建てる場合

- 自営業や個人事業主の場合

- その他、審査で連帯保証人が必要とされた場合

などです。

これについては、「3.住宅ローンで連帯保証人が必要なケース」でくわしく説明しますので、そちらを参照してください。

ちなみに、どんな場合でも連帯保証人は必要ない、という住宅ローンもあります。

たとえば「フラット35」がそれにあたります。

また、ネット銀行や地銀でも、連帯保証人不要を謳うところが見つかりますので、探してみてください。

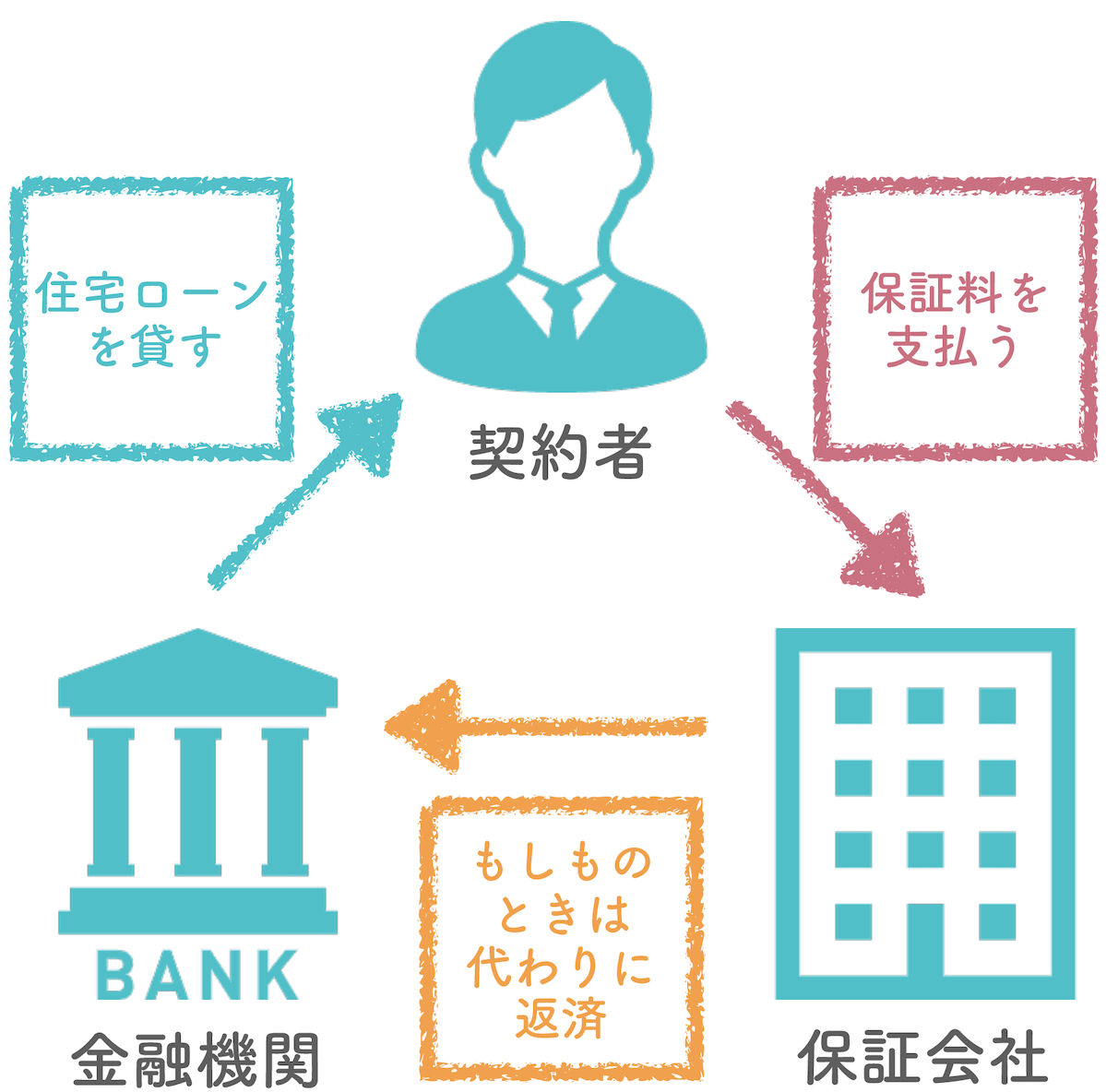

1-3.保証会社の仕組み

では、住宅ローンにおいて、保証人のかわりに保証をしてくれる「保証会社」の仕組みを説明します。

以下の図を見てください。

そもそも本来のローン契約は、

そもそも本来のローン契約は、

- 融資を希望する人が金融機関に申し込む

- 金融機関が融資審査をする

- 審査に通ればローン契約をする

- 融資実行

という流れで行われるものです。

が、その結果、もしもローン契約者が返済できなくなってしまったら、金融機関は貸し倒れで損をします。

これを未然に防ぐために、金融機関がローン契約者にもとめるのが、「保険会社による保証」なのです。

ローン契約者は、保証会社にローンの保証をしてくれるよう申し込みます。

保証会社はそれを受けて、契約者から保証料をとるかわりに、金融機関に対してローンの保証をするのです。

つまり、「もしローン契約者が返済できなくなれば、かわりに保証会社が金融機関にローンの残債を弁済する」という仕組みです。

ローン契約者からすれば、保証会社にお金を払うことで、連帯保証人のかわりになってもらうわけです。

保証料が加算される分ローンの返済額は増えますが、金融機関にとってもローン契約者にとってもリスクを減らせるため、今では連帯保証人ではなく保証会社をつける方が一般的になっています。

住宅ローンの連帯保証の仕組み

1章で、住宅ローンには連帯保証人が必要な場合がある、と言いました。

それはどんな場合かを説明する前に、そもそも「連帯保証」とはどんな仕組みなのか、端的に理解しておく必要があるでしょう。

また、ローンに関しては、「連帯保証人」「連帯債務者」と似たような言葉を聞くことがありますが、それぞれの違いも知っておきたいところです。

では、それらについてわかりやすく説明していきましょう。

2-1.連帯保証の仕組み

まず、連帯保証の仕組みについて説明します。

「連帯保証」とは、保証人が債務者と「連帯」してその債務を負担する仕組みです。

言い換えると、借金をした人と一緒にその借金を返済する義務を負うわけです。

そのため、もし借金をした人が返済できなくなれば、連帯保証人がかわりに返済しなければならなくなります。

一方、お金を貸すほうからすれば、もし借りた人が返せなければ、連帯保証人が返してくれるわけですから、貸し倒れリスクを減らすことができ、お金を貸しやすくなります。

そのため、多額のお金を貸し借りする際には、連帯保証を求められる場合があるというわけです。

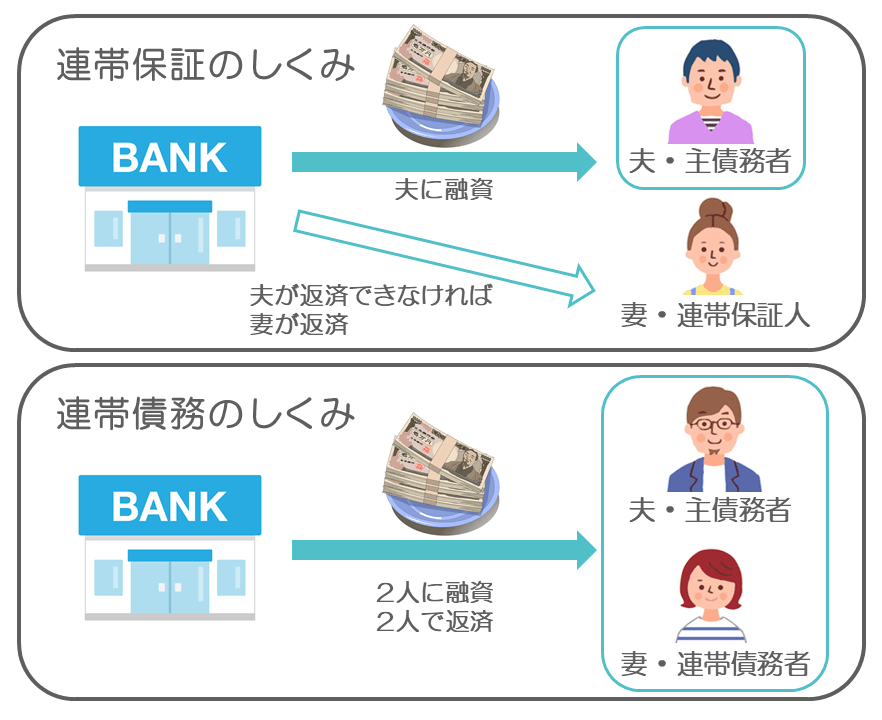

2-2.連帯保証人・連帯債務者の違い

次に、連帯保証人、連帯債務者という似たような言葉の違いについても説明しましょう。

以下の表に、簡単にまとめましたので見てください。

| 連帯保証人 | 主な借入者(主債務者)が受けた融資を、連帯保証人が保証する連帯保証人は主債務者と同等の返済義務を負う

ローンの返済は主債務者→主債務者が返済できなくなれば連帯保証人 |

| 連帯債務者 | 主債務者と連帯債務者がともに融資を受けるどちらも債務者なので、ともに返済義務を負う

金融機関は主債務者と連帯債務者両方に融資しているので、返済はどちらにも求められる |

連帯保証人は、「主債務者が借りたローンを支払えなくなったら、かわりに返済すると保証した人」です。

連帯保証人は、「主債務者が借りたローンを支払えなくなったら、かわりに返済すると保証した人」です。

そのため、主債務者がローンを返済しなくなり、金融機関に求められれば、かならず返済しなければなりません。

また、もし連帯保証人が複数いる場合は、それぞれが全額を支払う義務があり、頭割り分しか支払わないということはできません。

連帯保証人がローンに対して負う責任は、ローン契約者本人と同じくらい重いのです。

それに対して連帯債務者は、「ローンの借り入れ自体を複数人でした人」です。

たとえば、夫婦で連帯債務でローンを組む場合は、夫と妻がひとつのローンに対して同等に責任を負い、ふたりで返済していくことになります。

名目上は、どちらかが主債務者、もう一方が連帯債務者となりますが、返済義務はどちらも同じく負っています。

連帯保証人の場合は、返済義務はまずローン契約者にあり、それが果たせなくなったら次に連帯保証人が責任を負うわけで、そこが両者の違いといえます。

住宅ローンで連帯保証人が必要なケース

さて、1章で説明したように、住宅ローンには原則的に保証人は不要ですが、中には必要なケースもあります。

では具体的にどんなケースなのか、解説していきましょう。

3-1.収入合算の場合

まず、「収入合算」というローンの組み方の場合は、連帯保証人が必要です。

これは、夫婦や親子などふたりの収入を合算してひとつのローンを組むことで、たとえば、「夫ひとりの収入だと借りられるローンの金額が少ないが、妻の収入も合算すれば、希望通りの金額でローンが組める」という場合などに利用されます。

その際には、ふたりの一方が主たる債務者、もう一方が連帯保証人になります。

たとえば夫が主債務者、妻が連帯保証人になった場合、夫が返済不能になれば、妻が残債の返済をする必要があるわけです。

ちなみに収入合算には、片方が連帯保証人になる「連帯保証型」のほかに、片方が連帯債務者になる「連帯債務型」もあります。

連帯保証型との違いは、返済自体を最初からふたりで行うことです。

ただ、どちらかが返済不能になったら、もう一方が返済しなければならない点は、どちらも同じです。

3-2.ペアローンの場合

また、収入合算と似て非なるものとして、「ペアローン」というものもあり、この場合も連帯保証人を求められます。

ペアローンは、ひとつの物件に対して、夫婦や親子などふたりの人物が、それぞれ別個のローンを組む方法です。

たとえば、4,000万円の不動産を購入する際に、

- 夫 2,000万円:妻 2,000万円

- 夫 3,000万円:妻 1,000万円

などと金額をわけて、それぞれローンを組むのです。

そして、夫名義のローンには妻が連帯保証人に、妻名義のローンには夫が連帯保証人になります。

どちらかが返済できなくなれば、もちろんもう一方が支払わなければいけません。

ちなみにこの場合、購入した不動産の所有権は、ローンを組んだ金額に比例します。

2,000万円ずつなら所有権も50%ずつ、3,000万円:1,000万円であれば、夫が4分の3の権利を、妻は4分の1の権利を持つというわけです。

3-3.親族名義の土地に家を建てる場合

親や祖父母などが所有している土地に、子ども名義で家を建てるというケースもありますよね。

その場合は、住宅ローンは子ども名義で契約して、土地を持っている親(または祖父母など)が連帯保証人になる必要があります。

そのためこのようなケースでは、事前に子どもが親に「連帯保証人になってほしい」と頼んで了承をとっておく必要があります。

もし拒否されてしまうと、住宅ローンが組めない恐れもあるので注意してください。

3-4.自営業・個人事業主の場合

住宅ローンに限らずローンを組む際には、金融機関で融資審査を受けなければなりません。

収入や返済能力、信用度などを審査され、それに合格してはじめてローンを組むことができます。

その際に、自営業や個人事業主は、審査のハードルが上がると言われています。

定期的に安定収入のある会社員と比べて、収入が不安定だと思われるからです。

そのため、自営業者や個人事業主が住宅ローンを申し込むと、審査段階で連帯保証人を求められる場合があるのです。

3-5.その他審査で必要とされた場合

ここまで挙げたケース以外にも、金融機関側が融資審査の段階で、「この人単独だと返済能力や信用度などに不安があるが、連帯保証人がいれば融資することができる」と判断することもあります。

たとえば前出の自営業やフリーランスの人、あるいは会社員でも勤続年数が短い人など社会的信用度が低い、収入が不安定または少ないといった場合は、可能性があるかもしれません。

連帯保証人のデメリット

さて、前述したように、連帯保証人は責任が重いぶんさまざまなデメリットがあります。

それは主に以下の3点です。

4-1.ローン契約者が返済不可能になると、連帯保証人に返済義務が生じる

連帯保証の最大のデメリットは、ローン契約者が返済できなくなると、かわりに返済義務を負わされることです。

妻が夫の連帯保証人であれば、夫のかわりに妻が返済しなければなりません。

高齢の親が子どもの連帯保証人になっている場合、子どもが払えなくなれば、親が限られた年金の中から支払っていく、という悲劇も起こりえます。

4-2.離婚しても連帯保証人から外れるのは難しい

夫婦のどちらかが主債務者、もうひとりが連帯保証人でローンを組むと、もし離婚することになった場合に困ったことが起こります。

というのも、離婚したからといって、連帯保証人から外れるのは難しいからです。

連帯保証人を外したい場合は、金融機関にその旨を申し出て了承を受けなければなりません。

が、離婚の場合はこれが認められるケースが少ないのです。

あるいは、

- 住宅ローンの残債を一括返済する

- 別の住宅ローンに借り換える

- 新しい連帯保証人を立てる

のいずれかができれば、連帯保証を外すことができるのですが、すべて不可能な場合はどうなってしまうのでしょうか?

残念ながら、ローンを返済し続けるしかありません。

ペアローンや収入合算であれば、離婚後もふたりでローンを返し続けるのです。

もしどちらかが返済できなくなれば、もうひとりが残債をすべて返済することになります。

すでに離婚した相手のローン、場合によってはすでに住んでもいない家のローンを支払わなければならないのは納得いかないかもしれませんが、これも連帯保証のデメリットなのです。

4-3.連帯保証人が亡くなると、債務が相続人に引き継がれる

さらに、連帯保証人が亡くなった場合、その責任が消滅するかというとそうではありません。

その責任は、「保証債務」として法定相続人に引き継がれてしまいます。

そのため、もし親が連帯保証人になっていて死亡した場合は、子どもは引き続き連帯保証人になるか、もしくは相続放棄などの手続きをして、連帯保証の責任を放棄しなければなりません。

このように、連帯保証は保証人になる側にとってデメリットが大きいものです。

連帯保証人を人に依頼する場合、または頼まれた場合は、このことをよく考えて判断してください。

連帯保証人から外れる方法

ここまでは主に、「自分が住宅ローンを組む際の、連帯保証人について」を解説してきました。

が、逆に自分が連帯保証人になることも考えられますよね。

ですが、「4-2. 離婚しても連帯保証人から外れるのは難しい」で説明したように、一度連帯保証人になってしまったら、それを外すのはなかなかハードルが高いのです。

そこでこの章では、連帯保証人から外れるための3つの方法について説明しておきましょう。

5-1.残債を一括返済する

もっとも簡単な方法は、ローンの残債を一括返済してしまうことです。

借金がなくなれば、連帯保証も必要がなくなるわけです。

持ち家を売却して、その代金で返済できればいいですが、それができなかったり、できても金額が不足している場合は、親や親戚などから借りる、有価証券などの資産を現金化するなど、他の資金調達法を考えましょう。

5-2.住宅ローンを借り換える

次に、住宅ローンを別の金融機関のローンに借り換えるという方法もあります。

連帯保証なしで借りられる金融機関を探して、申し込んでみましょう。

ただこの方法は、借り換えのためにまた新たな金融機関の融資審査を受けなければならず、連帯保証がなくなる分、審査のハードルも上がってしまうのが難点です。

自己資金を多く用意して借入金額を抑えるなど、審査に通りやすくなる対策が必要になります。

5-3.新しい連帯保証人を立てる

3つ目の方法は、自分とは別の連帯保証人を新たに立てることです。

金融機関にその旨を申し出て、新たな保証人が認められれば、自分は外れることができます。

そのためには、新たな連帯保証人が自分よりも信用度や年収、返済能力などに優れている必要があります。

その条件を満たしていて、連帯保証を引き受けてくれる人探しから始める必要があるでしょう。

このように、連帯保証人から外れる方法はありますが、いずれもハードルは高いと言えます。

連帯保証とはそれほど重いものだということを、知っておいてください。

まとめ

いかがでしたか?

住宅ローンと保証人について、知りたいことがわかったかと思います。

では最後に、記事の要点をまとめてみましょう。

◎住宅ローンには保証人は原則的に不要

◎ただし、以下の場合は連帯保証人が必要になる場合がある

- 収入合算の場合

- ペアローンの場合

- 親族名義の土地に家を建てる場合

- 自営業や個人事業主の場合

- その他審査で必要とされた場合 など

以上を踏まえて、あなたが無事に住宅ローンを組めるよう願っています。