住宅ローンのボーナス払い「損」じゃ済まない罠と危険性、業界の裏側

住宅ローンを組むとき、毎月返済のみの場合以外に、ボーナス払いという返済方法があります。ボーナス払いをすると毎月の返済金額を少なくできるというのがウリなのですが、実際にはそのために大きなリスクを抱えることになります。

一体、ボーナス払いの何が危険なのか、今回はそのからくりを解説していきます。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

そもそも住宅ローンにあるボーナス払いとは

住宅ローンのボーナス払いとは、毎月の返済に加えてボーナス支給月にも返済を行う支払い方法です。

クレジットカードにもボーナス払いと呼ばれる支払い方法がありますが、クレジットカードの場合はボーナス支給月にだけ支払いをします。しかし、住宅ローンのボーナス払いはそれとはまったく仕組みが異なります。住宅ローンでは毎月返済+ボーナス月返済となるので、正確には「ボーナス併用払い」です。

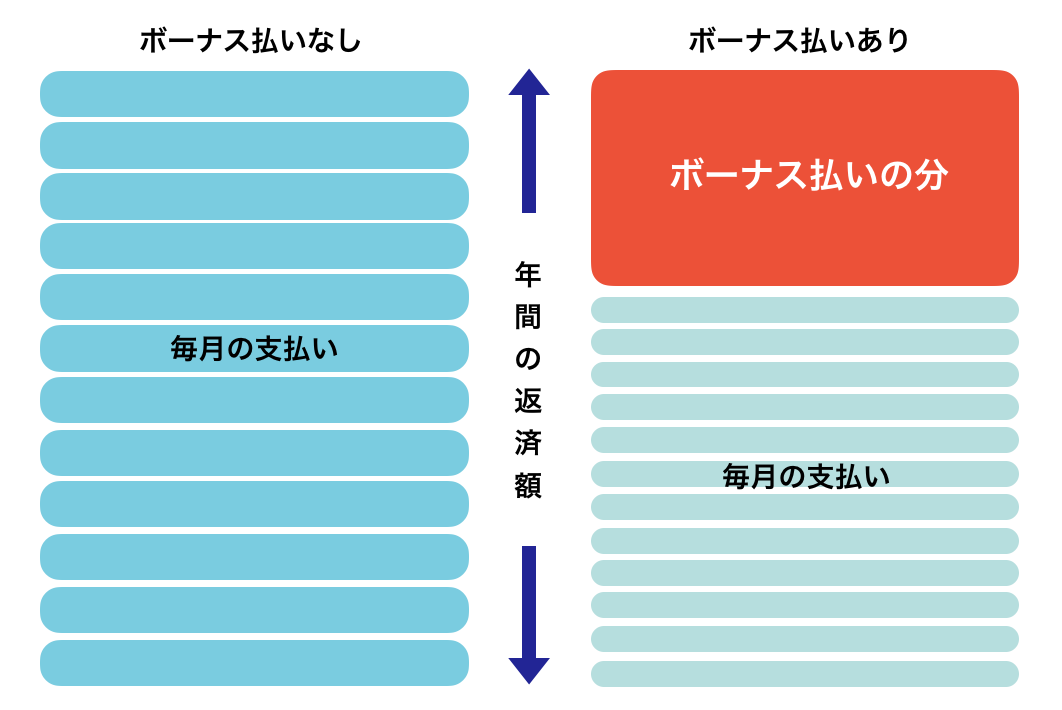

住宅ローンのボーナス払いでは多くの場合、夏と冬の2回、ボーナスが支給される月に返済額が増えるかわりに、毎月の返済額は少なくなります。ボーナス時の増額返済分は借入金の40~50%以内設定するのが一般的です。

例えば、3000万円を35年で返済、金利1.81%とした場合で大雑把に計算すると、「ボーナス払いなしの毎月返済のみ」なら毎月の返済額は10万円ほどになりますが、ボーナス払いで増額返済分を40%とした場合、毎月の返済額は6万円程度に抑えることができます。その代わり、ボーナス支給月には20万円以上を返済することになるわけです。

では、住宅ローンのボーナス払いにはどんなメリットとデメリットがあるのかを見てみましょう。

1-1.よく言われるボーナス払いのメリット

ボーナス払いのメリットとしてよく挙げられるのは、ボーナス支給月にまとまった額を返済する分、月々の返済額の負担を抑えられるという点です。ボーナス支給月に支払う返済額が多いほど、月々の返済額は少なくてすむということになります。

しかし、返済すべき額は、毎月返済のみの場合と変わるわけではありません。ボーナス払いでは単に毎月の返済額だけでは足りない分を、ボーナス支給月に補完して支払っているだけです。そればかりか、次に説明しますが、実はボーナス払いの方が全体の返済総額は高くなります。

1-2.ボーナス払いのデメリット

ボーナス払いの方が返済総額が高くなる理由は利息にあります。

ボーナス払いの場合、ボーナス払いなしの場合よりも、一部のお金を遅れて支払うことになります。支払いうまでの期間が空く分、利息が若干多くかかることになるわけです。このことはデメリットと言えます。

もっと単純なデメリットもあります。ボーナスが出ても住宅ローンの支払いに取られてしまって、自由に使えるお金が減ってしまうという点です。クレジットカードのボーナス払いなどは利用しづらくなるでしょう。大きな買い物をする費用も、旅行に行くためのお金もなかなか用意できないかもしれません。その分、毎月貯蓄をすればいいという考え方もありますが、それなら普通に毎月少し多めの金額を返済していく方がお得ということになります。

もしボーナス払いができなくなったらどうなる?

最も大きな問題は、「ボーナス払いができなくなる」というリスクがあることです。

ボーナスの額は会社の経営状態によって変わるものです。今の時代、必ず毎年2回ボーナスが出るという保証はありません。転職や独立をすればボーナスが大幅減額になったり、最悪の場合なくってしまうことも考えられます。仮にボーナスが出なくなったら、先ほどの例で言えば20万円をどこかから捻り出してこなくてはならないので、家計に対するダメージは深刻です。

住宅ローンは毎月決められた期限内に金額を支払うことを前提とした契約です。仮にボーナス支給月の返済ができず滞納すると、銀行から支払いを求める通知が来ます。延滞が2~3ヶ月続くと呼び出しがあり、返済についての相談をし、支払い方法の調整や変更を行うことになります。

さらにそれ以上返済が遅れるとローンを分割で返済する権利を失って、残金を一括返済するよう求められます。

一括返済ができないとなれば、代位弁済という形で保証会社が残額を支払います。しかし借金がなくなるわけではなく、保証会社に全額返済をしなければならないのは変わりません。

この時点で個人信用情報機関に金融事故として記録が残り、以降、消費者金融などからの借り入れは難しくなるでしょう。また、大半の人が自宅を担保にして住宅ローンを組んでいるので、銀行は差し押さえの登記を行い、その後、裁判所に競売の申し立てを行って、物件は競売にかけられることになります。

どうしてどの広告も、変動金利でボーナス払いなのか

ボーナス払いのメリットとデメリットを比較してみると、デメリットの方が大きい、というのがこの記事の主張です。しかし分譲マンションなどの広告では、「変動金利でボーナス払い」が前提となっているものを多く見かけます。やはり少しでも支払いを安く見せるためでしょう。

こうした広告ではよく「毎月、家賃並みの返済額で購入可能」というのをセールスポイントにしています。実際に毎月の返済額が載っていることもあり、それを見ると確かに毎月の返済額は家賃並みです。しかし、実は一方でボーナス併用払いになっていて、ボーナス支給月には多く返済しなければならないということはあまり大きく書かれていなかったりします。

「家賃並みの返済額で購入可能」というキャッチフレーズは、甘言で関心を引くためのものと捉えておくべきでしょう。つまり、ボーナス払いは売り手側が買い手側に「お得感」を示せるものでもあるのです。

ボーナス払いでしか支払えない住宅ローンの先に待っているのは

もう一つ別の見方をしてみます。もしもボーナス払いを選ぶ理由が、「月々の返済額を抑えてボーナス支給月に多く返済するというやり方でしか住宅ローンを支払えないから」というものだったとしたら、それはまったく好ましい行為ではありません。

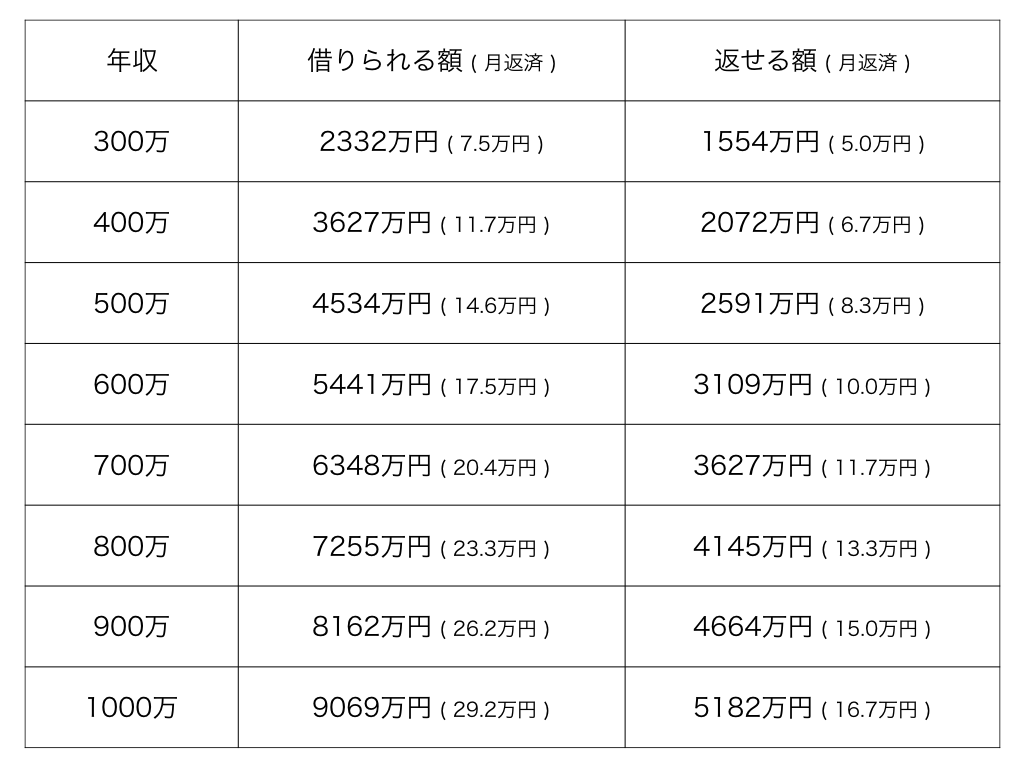

上に載せたのは、年収に対する「借りられる額」と「返せる額」の対比です。銀行は「借りられる額」の限界一杯まで貸してくれるのですが、実際に家計に大きな負担をかけることなく返していける住宅ローンの額はそれよりもかなり少なくなります。

ボーナス払いでしか返済できないような状況というのは、「返せる額」をオーバーして、「借りられる額」のギリギリのラインで銀行からお金を借りているということです。

そうなると、何かが少しバランスを崩しただけで生活がショートしてしまいます。実際に住宅ローンの支払いが滞ってしまう人、破綻してしまう人は大勢います。

住宅ローン破綻によって競売にかけられた競売件数は現在、マンションと戸建てを合わせて年間2万件近くもあります。住宅ローン破綻は決して他人事ではないのです。

そもそもの話ですが、住まいに“だけ”たくさんお金を使いすぎるのは賢明な選択ではありません。住まいはあくまでも生活するための箱であり、生活を犠牲にしてまで購入すべきものではないからです。日々の生活にも、育児や教育にも、趣味にも、病気をしたときの治療にも、老後資金のためにもお金は必要です。

住宅を買うときは、必ず「返せる額」の範囲内で住宅ローンを組んでください。

まとめ

住宅ローンのボーナス払いは、毎月の返済額は少なくなりますが、代わりにボーナス支給月には少なくない金額を支払うことになります。そのため、頼みの綱はボーナスという状況にもなりがちです。今後20年、30年の間にボーナスの額が減るときや出ないときがあれば、たちまち家計が圧迫されることになってしまいます。

ボーナス払いは毎月返済のみの場合に比べて損であるばかりでなく、危険な支払い方法でもあるということを知っておきましょう。