マンション購入で払う税金は4つ!固定資産税等の計算や軽減措置を解説

「マンションを購入するとどれくらい税金がかかるの?」

「マンション購入後にもかかる税金はあるの?」

マンション購入費とは別に必要となる税金は意外と大きな負担となるので、どれくらいかかるのか気になりますよね。

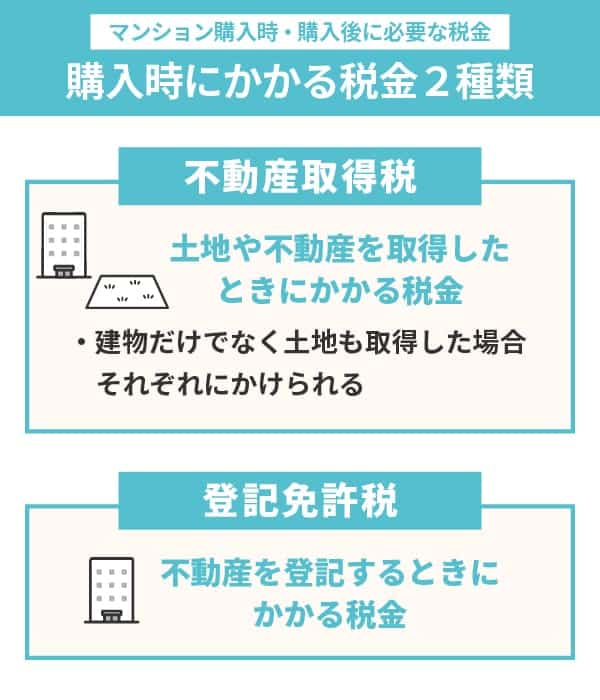

マンション購入時と購入後では主に4種類の税金がかかります。

マンション購入時にかかる税金

- 不動産取得税:土地や不動産を取得したときにかかる税金

- 登録免許税:不動産を登記するときにかかる税金

マンション購入後にかかる税金

- 固定資産税:固定資産を所有している場合に納める市町村税

- 都市計画税:都市整備を進めるために集める市町村税

それぞれの税金の算出方法が異なるのはもちろんのことさまざまな軽減措置が用意されているため、利用できるものなのか把握することも大切です。

そこでこの記事では

- マンションの購入時・購入後にかかる税金は4種類

- 不動産取得税の算出方法と軽減措置

- 登録免許税の算出方法と軽減措置

- 固定資産税の算出方法と軽減措置

- 都市計画税の算出方法と軽減措置

- マンション購入に関わる税金のシミュレーション

- マンション購入にかかる税金の注意点

をまとめて解説します。最後まで読めば、マンション購入でどれくらいの税金がかかるのか自分のケースに置き換えてシミュレーションできるようになります。

事前に把握することができれば、マンションの税金が思ったよりも高かったとならず、後悔のないマンション購入に繋がるでしょう。ぜひ参考にしてみてください。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー 株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

茂木 禄人

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

中古物件を購入・リノベして

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

マンション購入時・購入後に必要な税金は4種類

冒頭でもご紹介したように、マンション購入時と購入後には合わせて4種類の税金が必要となります。まずは、それぞれどのような税金なのか簡単にご紹介します。

マンション購入時にかかる税金は2種類

マンション購入時には「不動産取得税」と「登記免許税」の2つがかかります。

- 不動産取得税:土地や不動産を取得したときにかかる税金

- 登記免許税:不動産を登記するときにかかる税金

不動産取得税とは、不動産を取得したときにかかる税金です。マンションの建物をだけでなく土地も取得した場合には、それぞれに不動産取得税がかかることを覚えておきましょう。

登録免許税とは、不動産の登記をするときに必要な税金です。登記とはマンションを取得したときに誰が所有しているのかなどの情報を法務局の登記官が確認した上で記録する制度で、登記を済ませることで大切な財産を守れます。

マンションの登記は通常マンションの購入手続きと同時に行うことが多く、登記内容により税額が異なります。

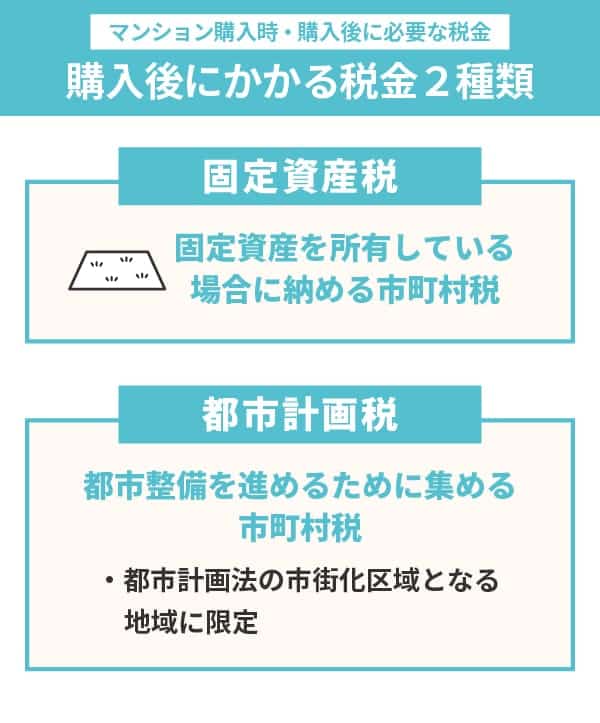

マンション購入後にかかる税金は2種類

マンションを購入した後にはマンションの所有者である限り、「固定資産税」と住まいの地域によっては「都市計画税」が毎年かかります。

- 固定資産税:固定資産を所有している場合に納める市町村税

- 都市計画税:都市整備を進めるために集める市町村税

固定資産税とは、土地や建物など固定資産を所有している場合に納める市町村税(東京は都税)です。

毎年1月1日時点で固定資産課税台帳に登録されている固定資産の所有者が課税対象となるので、1月2日以降に固定資産を手放してもその年の固定資産税は支払わなければなりません。

都市計画税とは、都市整備を進めるために集める市町村税(東京は都税)です。毎年1月1日時点に原則として都市計画法の市街化調整区域内に固定資産課税台帳に登録されている固定資産所有者している人が課税対象となっています。

都市計画税はすべての市町村で課税されるものではなく、あくまでも都市計画法の市街化区域となる地域に限定されています。2008年に実施した調査では下記の図のように、都市計画税の徴収をしていない地域は数多くあります。

| 都市計画税を 徴収している | 都市計画税を 徴収していない | |

| 県庁所在地 | 41 | 6 |

| 政令市 | 18 | 0 |

| 特定市 | 214 | 19 |

| 中核市 | 36 | 5 |

| 特例市 | 38 | 3 |

| その他市町村 | 418 | 716 |

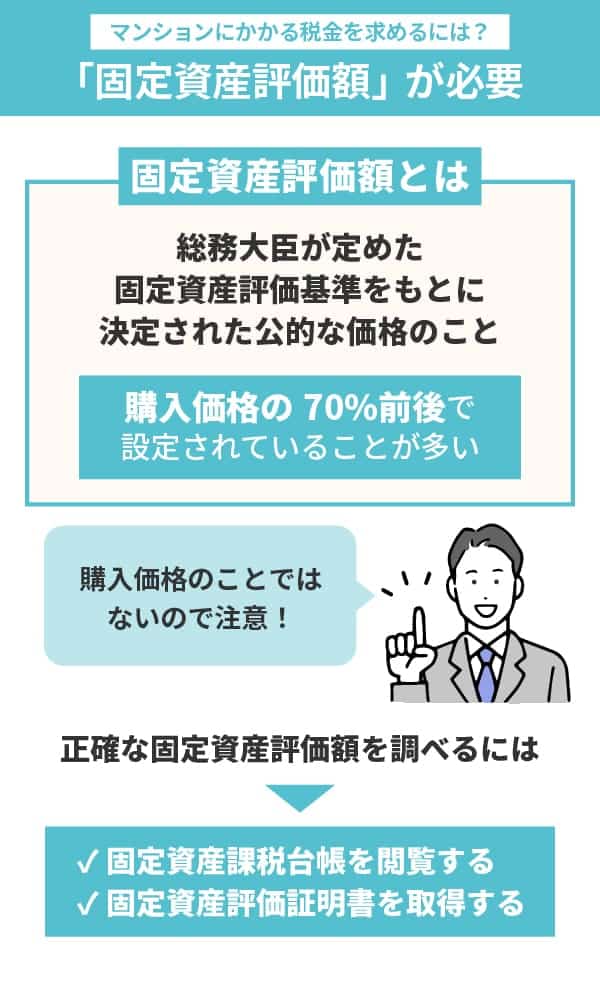

マンションにかかる税金を求めるには「固定資産評価額」が必要

マンション購入時や購入後にかかる税金を実際に計算するには、固定資産評価額を把握しておく必要があります。

固定資産評価額とは、総務大臣が定めた固定資産評価基準をもとに決定された公的な価格のことで、購入価格の70%前後で設定されていることが多いです。マンションや土地を購入したときの購入価格のことではないので、注意しましょう。

正確な固定資産評価額を調べるには、下記の2つの方法があります。

a.固定資産課税台帳を閲覧する

固定資産評価額は、各市町村が管理する固定資産税台帳に記載されています。固定資産税台帳が閲覧できるのは固定資産税の納税義務者や相続人、借家人などと限られており、誰でも閲覧できるわけではありません。

マンションがある市町村の市役所に出向いて、閲覧申請をすることで確認が可能です。

b.固定資産評価証明書を取得する

固定資産課税台帳に記載されている事項を確認するために、固定資産評価証明書を取得する方法もあります。こちらもマンションがある市町村の市役所に出向き、申請をすることで取得できます。市町村によっては郵送での取得も可能なので、問い合わせてみてください。

この2つの方法で調べられるのは、既にマンションや土地を購入し所有者となっている場合のみです。まだマンションや土地を購入していない場合は購入価格の70%を目安価格として設定し、算出してみるといいでしょう。

固定資産評価額は3年に1度評価替えを実施しているため、一度決定したらずっと同じ額というわけではなく変動する可能性があります。

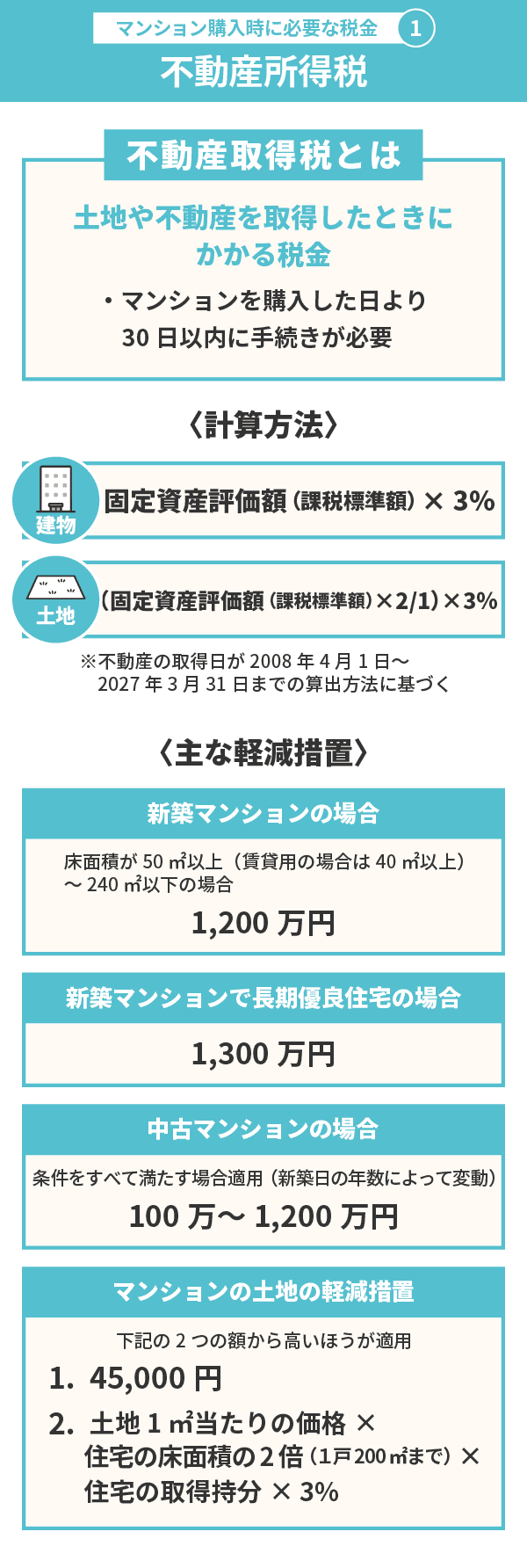

マンションの購入時に必要な税金(1)不動産所得税

不動産取得税とは不動産を取得したときにかかる税金で、登記の有無にかかわらずマンションを購入した日より30日以内に手続きが必要です。手続きが完了すると郵送で納税通知書が届くので、納付期限までに指定額の支払いをします。

計算方法

不動産取得税は、建物と土地で算出方法が異なります。ここでは、それぞれの算出方法をご紹介します。

※不動産の取得日が2008年4月1日~2027年3月31日までの算出方法に基づきます

建物の場合

建物の不動産取得税は、下記の方法で算出します。

不動産取得税の算出方法

- 固定資産評価額(課税標準額)× 3%

例えば、固定資産評価額が3,000万円のマンションを購入した場合は3,000万×3%=90万となり、不動産取得税として90万を支払うことになります。

土地の場合

マンションの土地を取得した場合は、下記のような方法で固定資産取得税を算出します。

土地の場合の不動産取得税の算出方法

- (固定資産評価額(課税標準額)× 2/1) × 3%

例えば、マンションの土地の固定資産評価額が1,500万の場合は1,500万×2/1=750万となります。750万に3%をかけると22.5万となるので、土地の不動産取得税は22.5万です。

主な軽減措置

2024年1月時点の不動産取得税の軽減措置としては、次の4つのケースがあります。いずれも2026年3月31日までの引き渡し分までが対象です。自分に当てはまるものはないか確認してみましょう。

【1】新築マンションの場合

新築マンションを購入したとき、床面積が50㎡以上(賃貸用の場合は40㎡以上)~240㎡以下の場合には、固定資産評価額より1,200万円を引いた金額で固定資産取得税を算出できます。

軽減措置の額

- 新築マンション:1,200万円

共用部分がある場合は、共用部分の床面積を床面積割合によってあん分した床面積も入れて考えます。また、固定資産評価額が1,200万円未満の場合は、その金額から軽減措置をすることはできません。

| 【算出例】新築マンションで固定資産評価額が3,000万円だった場合

3,000万 - 控除額1,200万=1,800万 1,800万 × 3%=54万 固定資産取得税は54万となります |

【2】新築マンションで長期優良住宅の場合

新築で長期優良住宅の認定を受けているマンションを購入した場合、①でご紹介した1,200万円にプラスし100万円余分に軽減措置が受けられます。

長期優良住宅の認定を受けている場合の軽減措置の額

- 新築マンション:1,300万円

長期優良住宅控除を受けるためには「長期優良住宅認定通知書」の提示が必要です。

参考:東京都主税局「不動産取得税における長期優良住宅の特例について」

| 【算出例】長期優良住宅の新築マンションで固定資産評価額が3,000万円だった場合

3,000万 - 控除額1,300万=1,700万(新築マンションの控除に長期優良住宅の控除がプラスされる) 1,700万 × 3%=51万 固定資産取得税は51万となります |

【3】中古マンションの場合

中古マンションの場合は、下記の3つの条件をすべて満たす場合にのみ控除が受けられます。

- 自分の住居として取得したマンションであること(賃貸用マンションは除外)

- 床面積が50㎡以上240㎡以下であること

- 耐震基準として1982年以降に新築されている、または1981年12月31日までに建築士等が実施する耐震診断で新耐震基準に適合していることが証明がされているもの

この条件に当てはまっている場合は、新築日の年数によって下記のような軽減措置が受けられます。

なお、控除額は各自治体ごとに異なり、下記の表は東京都の例です。

| 新築した時の年月日 | 控除額 |

| 1997年4月1日以降 | 1,200万 |

| 1989年4月1日~1997年3月31日 | 1,000万 |

| 1985年7月1日~1989年3月31日 | 450万 |

| 1981年7月1日~1985年6月30日 | 420万 |

| 1976年1月1日~1981年6月30日 | 350万 |

| 1973年1月1日~1975年12月31日 | 230万 |

| 1964年1月1日~1972年12月31日 | 150万 |

| 1954年7月1日~1963年12月31日 | 100万 |

| 1954年6月30日以前 | 控除なし |

| 【算出例】中古マンション(1987年に新築)固定資産評価額が3,000万円だった場合

3,000万 - 控除額450万 = 2,550万 2,550万 × 3% = 76.5万 固定資産取得税は76.5万となります |

【4】新築マンションの土地の軽減措置

マンションの購入と同時に土地も取得した場合、下記の2つの額から高いほうが適用されます。

- 45,000円

- 土地1㎡当たりの価格×住宅の床面積の2倍(1戸200㎡まで)× 住宅の取得持分 × 3%

土地1㎡当たりの価格は固定資産評価額をもとに算出されるため、購入価格ではないところを注意しましょう。

| 【算出例】新築マンション(延べ床面積90㎡)購入と同時に土地(固定資産評価額800万、面積100㎡)も取得した場合 <軽減前の税額> 800万 × 1/2 × 3% = 12万 <軽減税率の計算> (1)4万5000円 (2)800万円÷100m2(土地1m2当たりの価格)×1/2×90m2×2(住宅の床面積の2倍)×3%(税率)=21万6000円 (1)と(2)とでは(2)のほうが金額が多いので、控除額は21.6万となります 12万円 – 21万6000円 = -9.6万円で、マイナスとなるため土地の不動産取得税はゼロとなります。 |

マンションの状態や条件によっては受けられない減税措置が出てくる可能性があり、必ずしも控除が受けられるとは限りません。どのような減税措置が対象となるのか把握したい場合は、不動産取得税の申請時に確認するようにしてください。

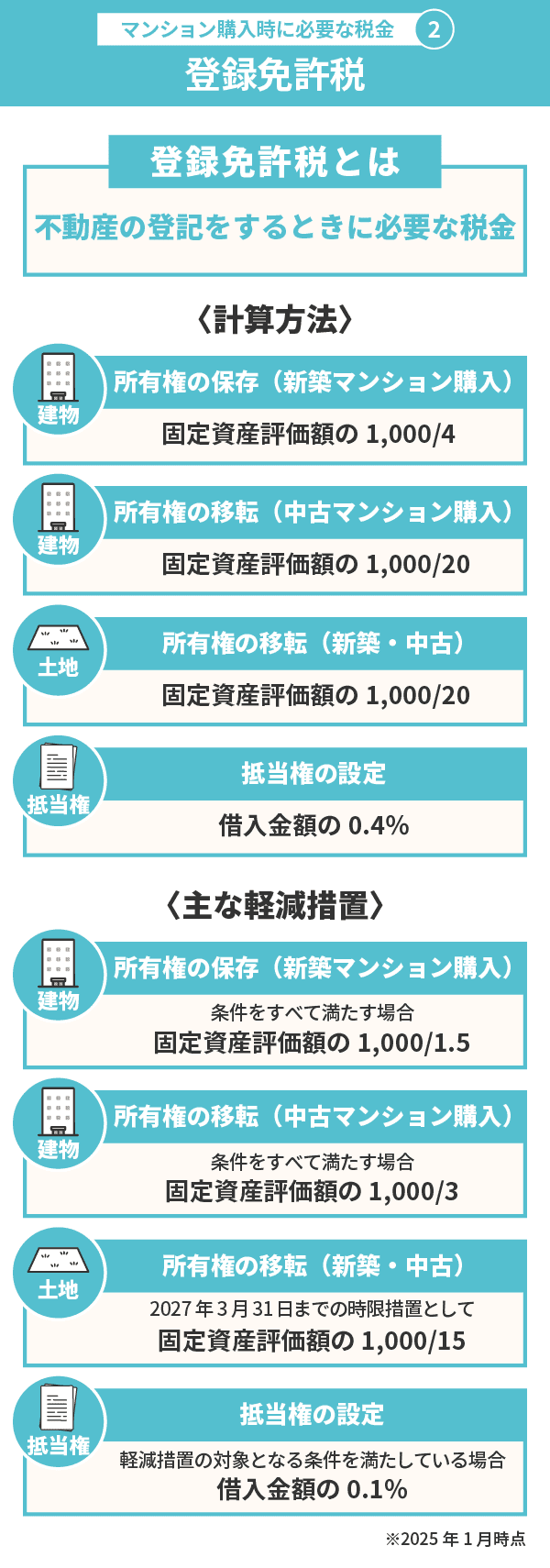

マンションの購入時に必要な税金(2)登録免許税

登録免許税とは、不動産の登記をするときに必要な税金です。通常はマンションを購入すると同時に登記を行うため、

- 銀行振込などで登録免許税額を納付した領収書を持参して登記をする

- 30,000円以下の場合は、登記申請書に収入印紙を貼り付けて提出をする

という方法で納付をします。

参考:法務局「登録免許税はどのような方法で納付しなければならないのですか?」

計算方法

マンションを購入したときに行う登記にはさまざまなものがありますが、主に下記のような登録免許税がかかります。

| 登記の方法 | 算出方法 | |

| 所有権の保存(新築マンションの購入) | 建物 | 固定資産評価額の1,000/4 |

| 所有権の移転(中古マンションの購入) | 建物 | 固定資産評価額の1,000/20 |

| 所有権の移転(新築・中古) | 土地 | 固定資産評価額の1,000/20 |

| 抵当権の設定 | 借入金額の0.4% |

新築マンションを購入し新たに所有権を設ける場合は「所有権の保存」となり固定資産評価額の1,000/4が、中古マンションを購入した場合は以前の所有者からマンションの「所有権の移転」をするため固定資産評価額の1,000/20が税額となります。

また、マンションと同時に土地を購入した場合には土地の「所有権の移転」をするために、固定資産評価額の1,000/20が税額として必要です。

さらに、マンションや土地を購入するためにローンを組んだ場合には「抵当権の設定」をするために、借入金額の0.4%が税額としてかかります。

例えば、固定資産評価額が1,000万円のマンションを購入した場合は、1,000万×0.4%となり所有者の保存のために4万円払うことになります。同時に固定資産評価額が500万円の土地も購入した場合には500万×2%となり、所有者の保存のために10万円払うことになります。

マンションを購入したときのパターンによりどのような登録免許税が必要となるのか異なるため、事前に確認しておくといいでしょう。

参考:財務省「登録免許税に関する資料」

参考:国税庁「登録免許税の税額表」

主な軽減措置

2025年1月時点でのマンションの登録免許税に関わる軽減措置は、下記のようなものがあります。それぞれどのような条件があるのか一つずつご紹介します。

| 登記の方法 | 算出方法 | |

| ①所有権の保存(新築マンションの購入) | 建物 | 固定資産評価額の1,000/1.5 |

| ②所有権の移転(中古マンションの購入) | 建物 | 固定資産評価額の1,000/3 |

| ③所有権の移転(新築・中古) | 土地 | 固定資産評価額の1,000/15 |

| ④抵当権の設定 | 借入金額の0.1% |

【1】所有権の保存

新築マンションを購入したときに軽減措置を受けるには

- 床面積が50㎡以上であること

- 取得後1年以内の登記であること

- 自己の居住用であること

という3つの条件に当てはまっている必要があります。この条件がすべて揃っていれば、登録免許税は固定資産評価額の1,000/1.5で算出できます。

また、新築マンションが長期優良住宅や認定低炭素住宅に当てはまる場合は、固定資産評価額の1,000/1で算出できる軽減措置が適用されます。(2027年3月31日までの措置)

| 【算出例】固定資産評価額1,000万円の新築マンション購入取得した場合

1,000万 × 0.15%=1.5万円 登録免許税は1.5万となります |

【2】所有権の移転(建物)

中古マンションを購入したときに軽減措置を受けるには以下の条件を満たす必要があります。

- 床面積が50㎡以上であること

- 取得後1年以内の登記であること

- 自己の居住用であること

- 昭和57年1月1日以後に建築されたものであること。または地震に対する安全上必要な構造方法に関する技術的基準又はこれに準ずるものに適合するものであること

軽減措置は下記の税率となるので、かなり負担が軽くなります。

- 固定資産評価額の1,000/3

| 【算出例】固定資産評価額1,000万円の中古マンションを購入した場合

1,000万 × 0.3%=3万円 登録免許税は3万となります |

【3】所有権の移転(土地)

新築マンションや中古マンションの購入と同時に土地も購入する場合、2026年3月31日までの時限措置として固定資産評価額の1,000/15で算出できます。

| 【算出例】固定資産評価額500万円のマンションの土地を購入した場合

500万 × 1.5%=7.5万円 登録免許税は7.5万となります |

【4】抵当権の設定

新築マンションでも中古マンションでも軽減措置の対象となる条件を満たしている場合は、抵当権設定の場合にも軽減措置が使えます。

軽減措置の対象となった場合の登録免許税は、借入金額の0.1%で算出できます。

| 【算出例】軽減措置の対象となる新築マンションを購入し、2,000万の借入をした場合

2,000万 × 0.1%=2万円 登録免許税は2万となります |

登録免許税の軽減措置もマンションの状態や条件によっては受けられない可能性があり、必ずしも控除が受けられるとは限りません。どのような減税措置が対象となるのか把握したい場合は、不動産取得税の申請時に確認するようにしてください。

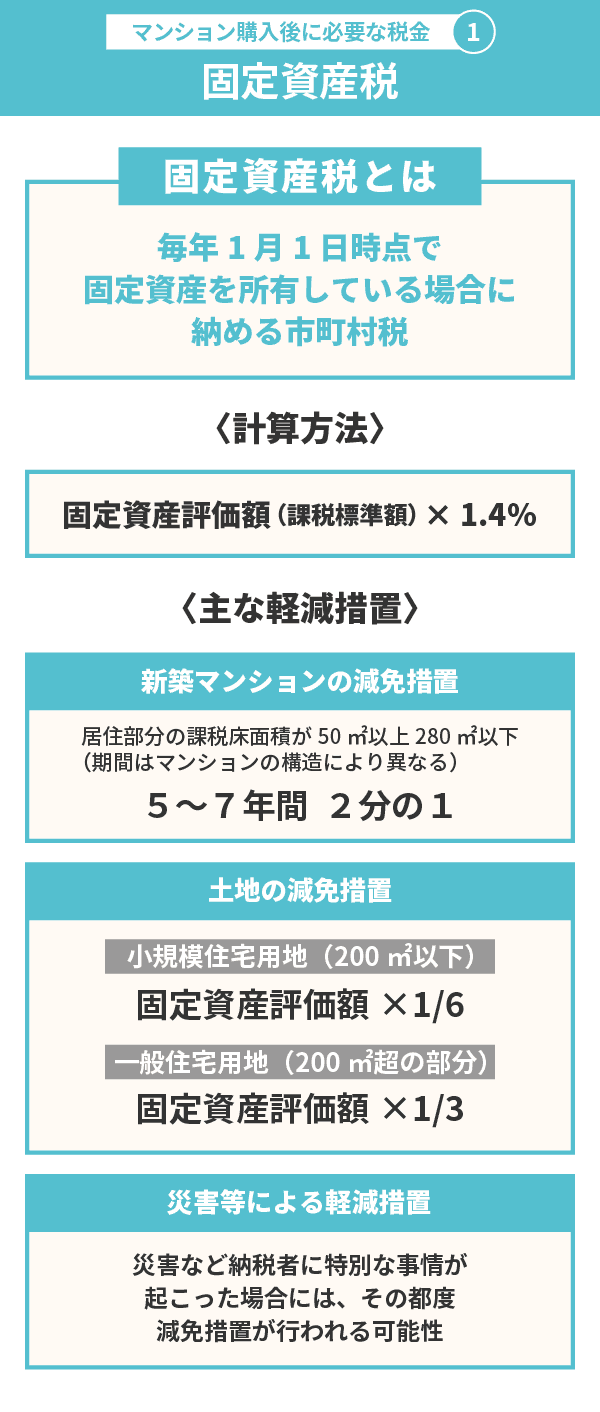

マンションの購入後に必要な税金(1)固定資産税

固定資産税とは、毎年1月1日時点で固定資産を所有している場合に納める市町村税(東京は都税)です。

固定資産税の対象者には毎年4月~6月あたりに市町村から納税通知書が届きます。町村により納付時期や方法が多少異なりますが、通常は下記の図のように4回に分けて分納します。

| 西東京市の固定資産税納付スケジュール | |||

| 第1期 | 第2期 | 第3期 | 第4期 |

| 5月納付期限:5月31日 | 7月納付期限:8月1日 | 12月納付期限:12月26日 | 2月納付期限:2月28日 |

計算方法

固定資産税は、下記の計算方法で算出できます。

- (固定資産評価額(課税標準額)× 1.4%

例えば、固定資産評価額が2,000万円のマンションの場合、固定資産税は2,000万×1.4%で28万円となります。

第1章でも説明したように固定資産評価額は3年に1度評価替えを実施しているため、固定資産税もそれに合わせて変動する可能性があります。

参考:東京都主税局「固定資産税・都市計画税(土地・家屋)」

参考:八尾市「土地の課税標準額・税額の計算方法について」

主な軽減措置

2025年1月時点での固定資産税の軽減措置としては、次の3つの方法があります。

【1】新築マンションの軽減措置

新築マンションを購入した場合は居住部分の課税床面積が50㎡以上280㎡以下であれば、固定資産税(1戸あたり120㎡相当分まで)が5年間、2/1になる軽減措置があります。

軽減措置の期間は下記のようにマンションの構造により異なり、3階建以上の耐火構造や準耐火構造住宅となると課税年度より5年間も固定資産税が2/1になります。

軽減措置の対象期間

- 認定長期優良住宅:課税年度から7年間

- 上記以外:課税年度から5年間

| 【算出例】3階建以上の耐火構造の新築マンションを購入し、固定資産評価額が2,000万円だった場合

2,000万 × 1.4%=28万円 28万 ÷ 2=14万 固定資産税は14万となります |

【2】土地の減免措置

マンションの土地は敷地全体の面積を居住用住戸の戸数で割って求めた広さなどに合わせて、下記のような軽減措置が適用となります。

- 小規模住宅用地(200㎡以下):固定資産評価額×1/6

- 一般住宅用地(200㎡超の部分):固定資産評価額×1/3

所有しているマンションの土地が200㎡以下となる場合は固定資産評価額×1/6に、200㎡を超える場合は200㎡以上の部分に関しては固定資産評価額×1/3で計算します。

| 【算出例】新築マンションと同時に200㎡以下の土地を取得し、固定資産評価額が1,000万円だった場合

1,000万 × 1/6=約160万円 160万 × 1.4%=22,400 固定資産税は22,400円となります |

【3】災害等による軽減措置

災害など納税者に特別な事情が起こった場合には、その都度減免措置が行われる可能性があります。固定資産税は市町村に納める税なので、災害時などは各市町村が独自の減免措置を実施することもあるため、確認してみるといいでしょう。

また、評価替えを実施したときに前年度の固定資産税からの上昇や減少が激しい場合にも措置が用意されている場合があります。

固定資産税の軽減措置はマンションの状態や条件によっては受けられない可能性があります。必ずしも受けられるとはらないためどのような減税措置が対象となるのか把握したい場合は、市町村の資産税課などで確認するようにしてください。

マンションの購入後に必要な税金(2)都市計画税

都市計画税とは、都市整備を進めるために集める市町村税(東京は都税)です。固定資産税とまとめて納付するケースがほとんどなので、固定資産税と併せて納税通知書を確認しましょう。

都市計画税の税率や軽減措置は市町村により異なるので、マンションがある市町村ではどのようになっているのか確認してみるといいでしょう。ここでは、一部地域の都市計画税と算出方法をご紹介します。

都市計画税の算出方法

2020年9月現在、東京都23区や大阪市、横浜市など多くの市町村で使用されているオーソドックスな都市計画税の算出方法は下記のとおりです。

- 固定資産評価額(課税標準額)× 0.3%

例えば、固定資産評価額が2,000万円のマンションを購入した場合、2,000万×0.3%で6万円が都市計画税のの納付額となります。

しかし、先ほども述べたように市町村により税率が異なる場合があるので注意してください。

参考:大阪市「都市計画税」

参考:東京都主税局「固定資産税・都市計画税(土地・家屋)」

参考:横浜市「固定資産税・都市計画税について」

主な軽減措置

都市計画税の場合軽減措置も市町村により異なりますが、マンションの土地の軽減措置は多くの市町村で導入されています。

- 小規模住宅用地(200㎡以下):固定資産評価額 × 1/3

- 一般住宅用地(200㎡超の部分):固定資産評価額 × 2/3

所有しているマンションの土地が200㎡以下となる場合は固定資産評価額×1/3に、200㎡を超える場合は200㎡以上の部分に関しては固定資産評価額× 2/3で計算します。

| 【算出例】新築マンションと同時に200㎡以下の土地を取得し、固定資産評価額が1,000万円だった場合 1,000万 × 1/3=約330万円 330万 × 0.3%=9,900 固定資産税は9,900円となります |

マンションを購入すると必要となる税金をシミュレーション

早速今までご紹介したマンション購入にかかる4つの税金のシミュレーションをしてみましょう。ここでは、3つのケースでシミュレーションをしてみたので、ぜひ参考にしてみてください。

新築マンションのシミュレーション【1】

土地の所有者がない新築マンションのシミュレーションパターンです。

- 東京都の新築マンション(土地なし)

- 床面積:100㎡

- 固定資産評価額:2,000万

(1)不動産取得税

2,000万 - 控除額1,200万=800万

800万 × 3%=24万

固定資産取得税は24万となります

(2)登録免許税

2,000万× 0.15%=3万円

登録免許税は3万となります

(3)固定資産税

2,000万 × 1.4%=28万円

28万 ÷ 2=14万

固定資産税は14万となります

(4)都市計画税

2,000万 × 0.3%=6万円

都市計画税は6万となります

| マンション購入時 | 不動産取得税 | 24万 |

| 登録免許税 | 3万 | |

| マンション購入後 | 固定資産税 | 14万 |

| 都市計画税 | 6万 | |

| 合計 | 47万 | |

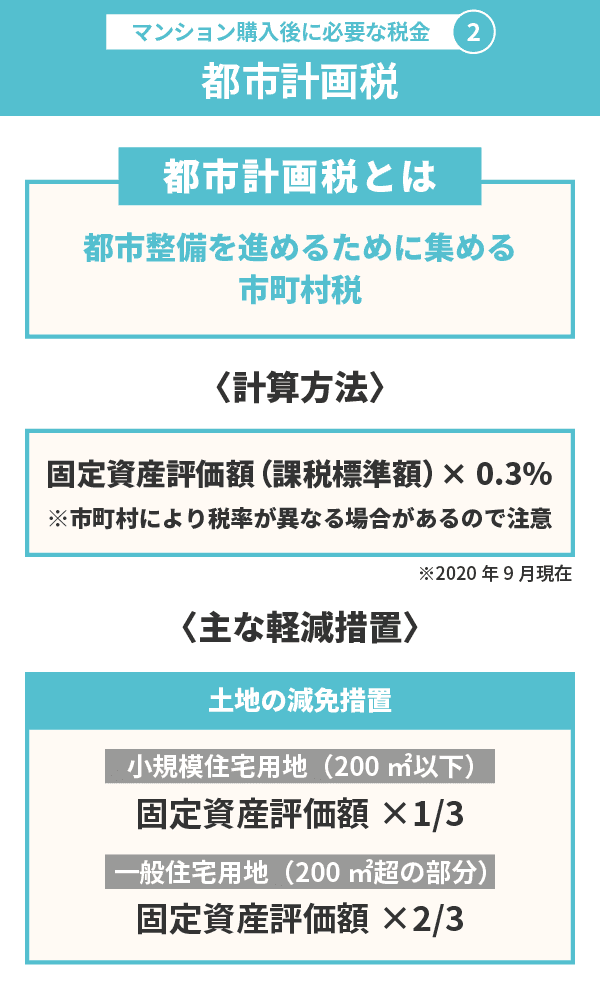

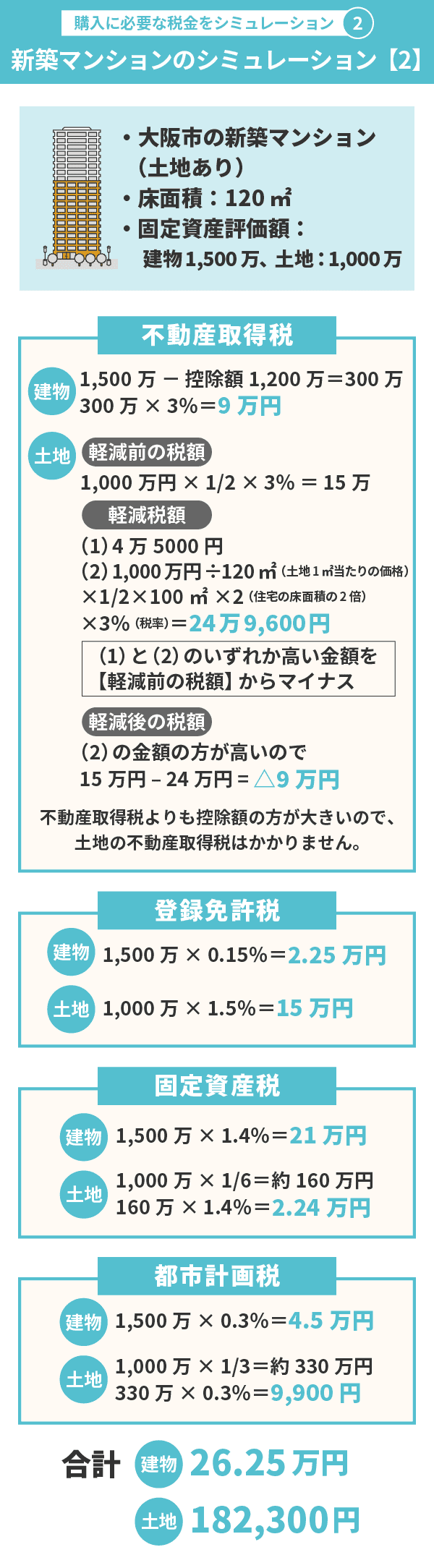

新築マンションのシミュレーション【2】

新築マンションの土地と建物を同時に購入した場合のシミュレーションです。

- 大阪市の新築マンション(土地あり)

- 面積:延べ床面積100㎡、土地面積120㎡

- 固定資産評価額:建物1,500万・土地:1,000万

(1)不動産取得税

建物

1,500万 - 控除額1,200万=300万

300万 × 3%=9万

固定資産取得税は9万となります

土地

<軽減前の税額>

1,000万円 × 1/2 × 3% = 15万

<軽減税額>

(1)4万5000円

(2)1,000万円÷120㎡(土地1㎡当たりの価格)×1/2×100㎡×2(住宅の床面積の2倍)×3%(税率)=24万9600円

(1)と(2)のいずれか高い金額を<軽減前の税額>からマイナスします。

<軽減後の税額>

(2)の金額の方が高いので

15万円 – 24万円 = △9万円

不動産取得税よりも控除額の方が大きいので、土地の不動産取得税はかかりません。

(2)登録免許税

建物(登記の保存)

1,500万 × 0.15%=2.25万円 登録免許税は2.25万となります

土地(登記の移転)

1,000万 × 1.5%=15万

登録免許税は15万となります

(3)固定資産税

建物

1,500万 × 1.4%=21万円

固定資産税は10.5万となります

土地

1,000万 × 1/6=約160万円

160万 × 1.4%=2.24万

固定資産税は2.24万

(4)都市計画税

建物

1,500万 × 0.3%=4.5万円

都市計画税は4.5万となります

土地

1,000万 × 1/3=約330万円

330万 × 0.3%=9,900円

都市計画税は9,900円となります

| マンション購入時 | 不動産取得税 | 建物:9万 | 土地:- |

| 登録免許税 | 建物:2.25万 | 土地:15万 | |

| マンション購入後 | 固定資産税 | 建物:10.5万 | 土地:2.24万 |

| 都市計画税 | 建物:4.5万 | 土地:9,900円 | |

| 合計 | 建物:26.25万 | 土地:182,300円 | |

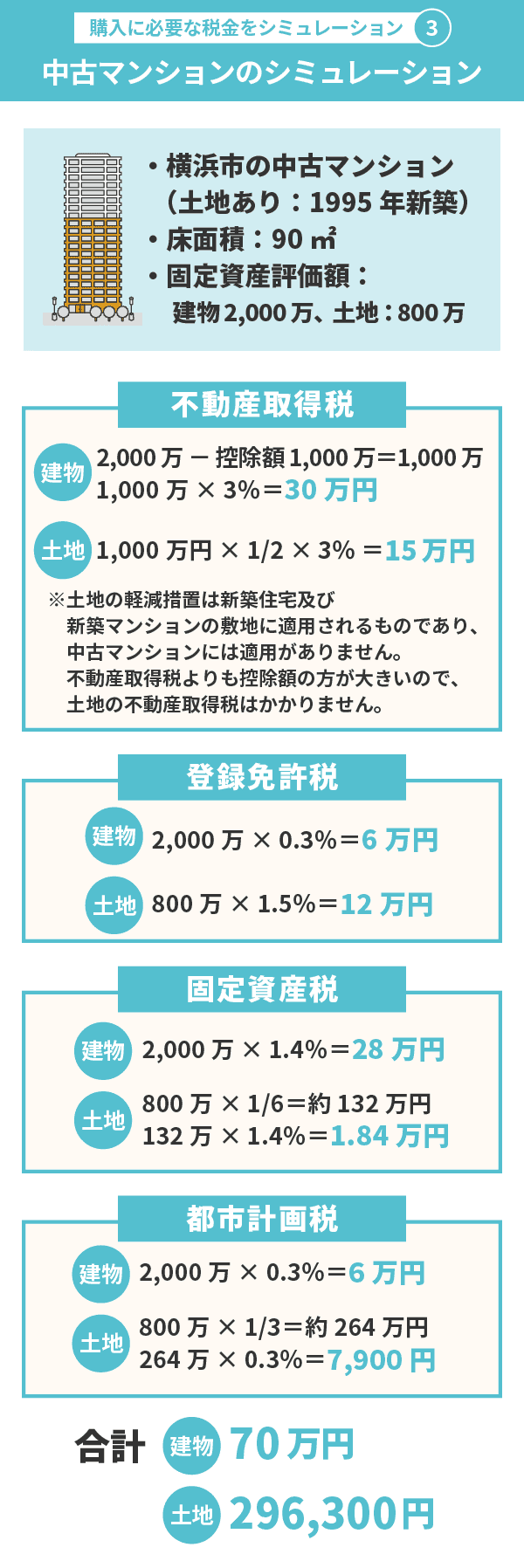

中古マンション購入時のシミュレーション【3】

中古マンションの建物と土地を同時に購入した場合のシミュレーションです。

- 横浜市の中古マンション(土地あり:1995年新築)

- 面積:延べ床面積90㎡、土地面積100㎡

- 固定資産評価額:建物2,000万・土地:800万

(1)不動産取得税

建物

2,000万 - 控除額1,000万=1,000万

1,000万 × 3%=30万 固定資産取得税は30万となります

土地

1,000万円 × 1/2 × 3% = 15万

※土地の軽減措置は新築住宅及び新築マンションの敷地に適用されるものであり、中古マンションには適用がありません。

(2)登録免許税

建物(登記の移転)

2,000万 × 0.3%=6万円

登録免許税は6万となります

土地(登記の移転)

800万 × 1.5%=12万

登録免許税は12万となります

(3)固定資産税

建物

2,000万 × 1.4%=28万円 固定資産税は28万となります

土地

800万 × 1/6=約132万円

132万 × 1.4%=1.84万 固定資産税は1.84万

(4)都市計画税

建物

2,000万 × 0.3%=6万円 都市計画税は6万となります

土地

800万 × 1/3=約264万円

264万 × 0.3%=7,900円 都市計画税は7,900円となります

| マンション購入時 | 不動産取得税 | 建物:30万 | 土地:15万 |

| 登録免許税 | 建物:6万 | 土地:12万 | |

| マンション購入後 | 固定資産税 | 建物:28万 | 土地:1.84万 |

| 都市計画税 | 建物:6万 | 土地:7,900円 | |

| 合計 | 建物:70万 | 土地:296,300円 | |

マンションの税金に関する3つの注意点

最後に、マンション購入時、購入後の税金に関する注意点をご紹介します。思わぬ失敗をしないためにも、事前にチェックしてみましょう。

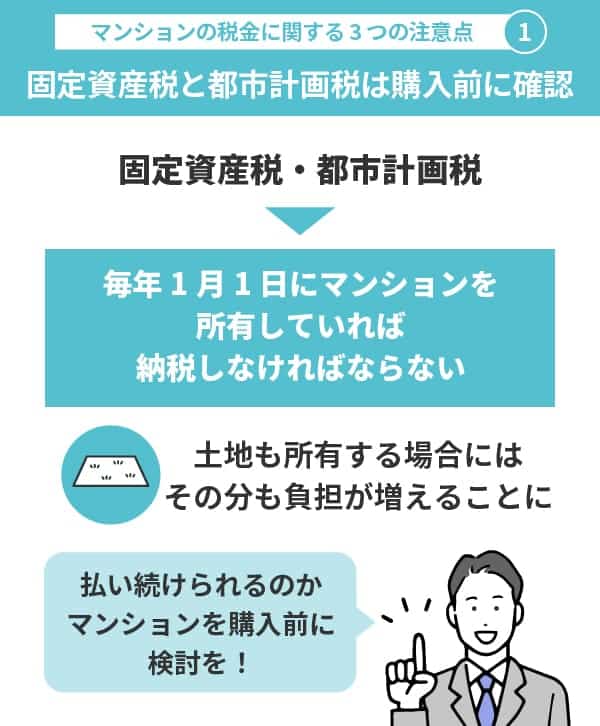

1.住み続ける限り必要な固定資産税と都市計画税は購入前に確認

毎年1月1日にマンションを所有していれば納税しなければならない固定資産税と都市計画税は、意外と大きな負担となります。払い続けられるのか、マンションを購入前に検討するようにしましょう。

例えば、下記の表のように固定資産税が10.5万、都市計画税が4.5万の場合は10年支払いを続けると、固定資産税が105万、都市計画税が45万の負担となります。

| マンションの「固定資産税」と「都市計画税」のランニングコスト新築マンション(土地なし)固定資産評価額:1,500万の場合 | ||

| 固定資産税 | 都市計画税 | |

| 1年 | 10.5万 | 4.5万 |

| 5年 | 52.5万 | 22.5万 |

| 10年 | 105万 | 45万 |

土地も所有する場合にはもっと負担が増えることになるため、マンション購入時から念頭に置くことが必要です。

また、先程も紹介したように固定資産評価額は3年に1度見直されるので、毎年一定額を支払うとは限ません。市場の状況に合わせて上下する可能性も考えられるため、余裕を持って計画法を立てましょう。

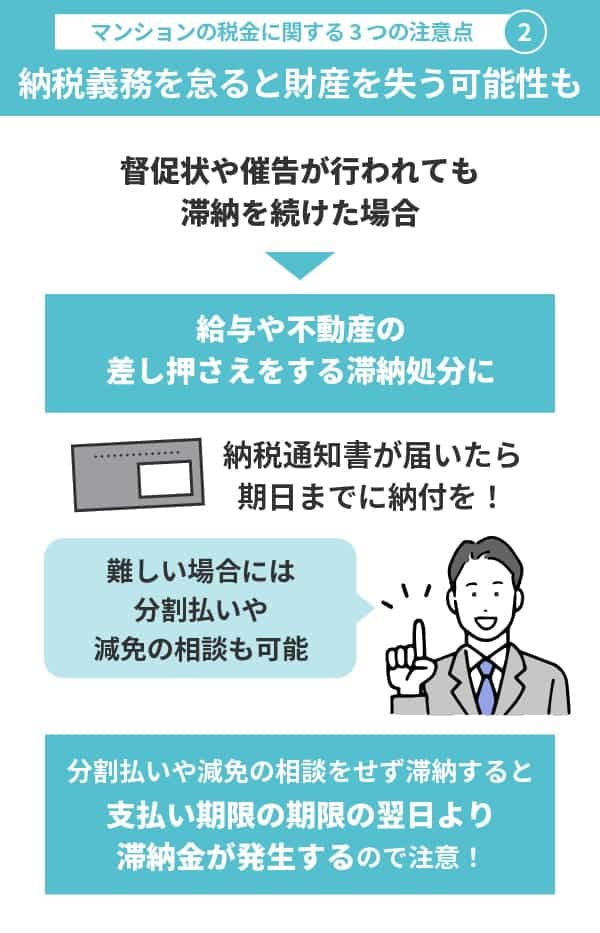

2.納税義務を怠ると最悪の場合財産を失うことになる

マンション購入時や購入後の税金の支払いは義務となっているので、滞納をすると督促状や電話などによる催告が行われます。

それでも納税をしないと法律に基づいて給与や不動産の差し押さえをする滞納処分と受けることになるので、納税通知書が届いたら決められた期日までに納付するようにしましょう。

期日までの税金納付が難しい場合には分割払いや減免の相談をすることもできるので、税金を納付する市町村に相談をしてみてください。

分割払いや減免の相談をすることなく固定資産税や都市計画税を滞納すると、支払い期限の期限の翌日より滞納金が発生します。

令和7年12月31日までは、原則としては納期限の翌日から1か月までが納付額の2.4%の日割り分、1か月を超えると納付額の8.7%の日割り分となるため、余分な支払いを増やさないためにも納付期限は守りましょう。

3.軽減措置など制度は変化し続けるため毎年チェックする

社会情勢や市町村の施策に合わせて、使用できる軽減措置は異なります。今回ご紹介した軽減措置も、今後変わっていく可能性は十分にあります。

マンション購入時はもちろんのころ、購入後の納税のタイミングで

- 使用できる軽減措置はないか

- 固定資産税や都市計画税の場合は税率や軽減措置に変更はないか

- 固定資産税や都市計画税の場合は固定資産評価額に変動はないか

を確認するようにしましょう。軽減措置については、各税金を納める市町村の窓口やホームページから確認できるのでぜひ参考にしてみてください。

まとめ

いがでしたか?

マンション購入時と購入後にどのような税金がかかるのか把握でき、どれくらいかかるものなのかシミュレーションできるようになったかと思います。

最後にこの記事の内容をまとめておきましょう。

◎マンション購入時にかかる税金は次の2種類

- 不動産取得税:土地や不動産を取得したときにかかる税金

- 登録免許税:不動産を登記するときにかかる税金

◎不動産取得税の算出方法は下記のとおり

※軽減措置が適用となる場合有

- 建物:(建物固定資産評価額(課税標準額)× 3%

- 土地:(固定資産評価額(課税標準額)×1/2) × 3%

◎登録免許税の算出方法は下記のとおり ※軽減措置が適用となる場合有

| 登記の方法 | 算出方法 | |

| 所有権の保存(新築マンションの購入) | 固定資産評価額の1,000/4 | |

| マンション購入による所有権の移転 | 建物 | 固定資産評価額の1,000/20 |

| 土地 | 固定資産評価額の1,000/20 | |

| 抵当権の設定 | 借入金額の0.4% |

◎マンション購入後に必要な税金は下記の2つ

- 固定資産税:固定資産を所有している場合に納める市町村税

- 都市計画税:都市整備を進めるために集める市町村税

◎固定資産税の算出方法は下記のとおり ※軽減措置が適用となる場合有

- (固定資産評価額(課税標準額)× 1.4%

◎都市計画税の算出方法の一例は下記のとおり

※軽減措置が適用となる場合や地域差が出る場合有

- 固定資産評価額(課税標準額)× 0.3%

◎マンション購入に関わる税金の注意点は次の3つ

- ランニングコストとなる固定資産税と都市計画税はマンション購入時に確認をする

- 税金を滞納してしまうと延滞金が発生したり最悪の場合財産を失ったりするので注意

- マンション購入に関わる税金の算出方法や軽減措置は変化していくのでこまめにチェックする

この記事をもとに、マンション購入時の税金や購入後の税金を念頭に置いて計画が立てられることを願っています。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

編集後記

薮

薮記事でご紹介したように、税の軽減装置の適用条件は見直され変更される場合があります。毎年12月末頃に発表される税制改正大綱で減税制度や補助金制度の更新の有無がわかるので、軽減措置が適用される場合は最新のデータを確認するようにしましょう。

私はお金の知識が乏しいですが、中古マンション購入時はゼロリノベの仲介担当が月の住宅ローン返済額やどのような税金がどれくらい必要なのかを教えてくれました。ただ仲介するだけでなく、購入後の支払いにも気を配ってくれる営業担当者を見つけてくださいね。