住宅ローン金利借り換えの5つのメリットと条件を完全解説|総返済額削減から保障充実まで

住宅ローンの金利借り換えは、現在よりも低い金利のローンに変更することで、家計負担を軽減できる効果的な方法です。単純に金利が下がるだけでなく、返済期間の調整や保障内容の見直しなど、複数のメリットを得ることが可能です。

一方で、借り換えには諸費用がかかるため、総コストを含めた比較検討が重要です。この記事では、住宅ローンの金利借り換えで得られる5つの主要なメリットと、借り換えを成功させるための具体的な条件について詳しく解説します。

リノベ費用の決定版!リノベにかかるお金について総まとめした記事はこちらから

住宅ローンの金利借り換えで得られる5つのメリット

住宅ローンの金利借り換えは、月々の返済負担軽減や総返済額削減といった具体的なメリットをもたらします。金利差による直接的な負担軽減だけでなく、返済戦略の見直しや団体信用生命保険の保障内容充実など、住宅ローン条件の包括的な改善が可能になります。

ここでは、借り換えによって得られる5つの主要なメリットについて、具体的な効果と活用方法を解説します。

- メリット①:総返済額と毎月の返済額の大幅削減

- メリット②:返済期間短縮による返済負担の軽減

- メリット③:金利タイプ変更によるリスク管理最適化

- メリット④:団体信用生命保険の保障内容充実機会

- メリット⑤:家計見直しと将来設計の柔軟性向上

メリット①:総返済額と毎月の返済額の大幅削減

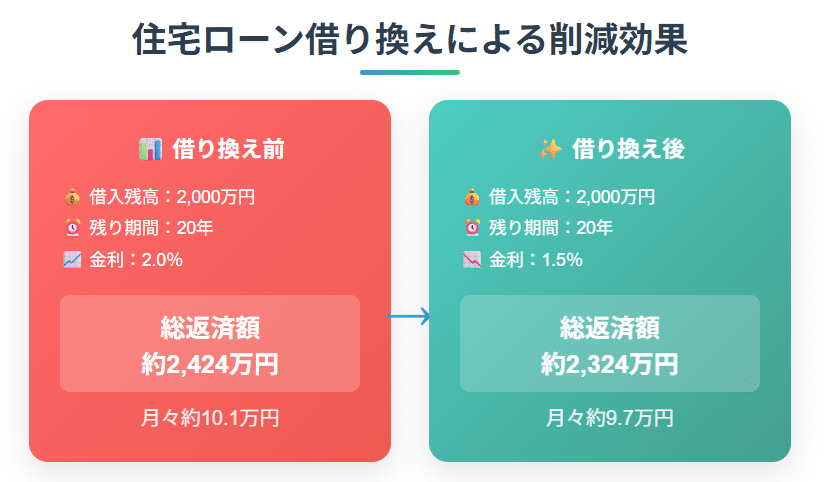

金利借り換えの最も分かりやすいメリットは、支払利息の削減による総返済額の軽減です。例えば、残高2,000万円、残り期間20年、現在金利2.0%のローンを1.5%に借り換えた場合、総返済額は約100万円削減されます。

毎月の返済額も同時に減少するため、家計への負担も軽減されます。また、削減された返済額分を貯蓄や投資に回すことで、将来の資産形成にもプラスの効果を生み出せます。特に子育て世代では、教育費の準備や生活費の余裕創出につながる重要なメリットとなります。

メリット②:返済期間短縮による返済負担の軽減

借り換えによって金利が下がった場合、従来の毎月返済額を維持することで返済期間を短縮できます。この方法では、毎月の家計負担を維持しながら、金利削減効果をすべて元本返済に充てることで、より早くローンを完済できます。

返済期間の短縮により支払利息総額が大幅に削減され、早期完済により老後の住居費負担がなくなるため、退職後の生活設計がより安定します。定年退職までの期間を考慮して返済期間を設定することで、現役時代にローンを完済し、退職後の年金生活に備えることが可能です。

メリット③:金利タイプ変更によるリスク管理最適化

借り換えのタイミングで変動金利から固定金利、または固定金利から変動金利への変更が可能です。金利上昇局面が予想される場合や返済額を確定させたい場合は、変動金利から固定金利への借り換えにより、将来にわたって返済額を一定に固定できます。

逆に、当面の低金利環境が続くと予想される場合や、現在の固定金利が市場金利より高い場合は、固定金利から変動金利への借り換えで返済負担を軽減できます。ただし、変動金利は将来の金利上昇により返済額が増加するリスクがあるため、金利上昇時の返済可能性を事前にシミュレーションしておく必要があります。

金利タイプの変更には、借り換えと同様の諸費用と審査が必要になります。家計の収入安定性、将来の教育費や住宅修繕費などの支出予定、リスク許容度を総合的に考慮して、固定金利の安心感を重視するか、変動金利の金利メリットを取るかを判断することが重要です。

メリット④:団体信用生命保険の保障内容の充実

借り換え先の金融機関によっては、従来の死亡・高度障害保障に加えて、がんや三大疾病(がん・急性心筋梗塞・脳卒中)などに対応した団体信用生命保険に切り替えられます。

がん保険や生活習慣病への備えが不十分な場合、借り換えと同時に保障を拡充することで、別途生命保険への加入コストを削減できる可能性があります。年齢が上がるにつれて病気のリスクは高まるため、借り換えタイミングでの保障見直しは有効な選択肢です。

ただし、疾病保障付き団信では通常0.1~0.3%程度の金利上乗せがあるため、追加コストと保障内容を比較検討することが重要です。

メリット⑤:家計見直しと将来設計の柔軟性向上

毎月の返済負担が軽減されることで、家計全体の見直しが可能になります。削減された返済額を教育費や老後資金の準備に回すことで、計画的な資産形成ができます。

また、借り換えによる返済額削減は、住宅購入後のライフスタイルの変化にも対応しやすくなります。転職や収入減少などの環境変化に対する耐性が高まり、長期的な住宅ローン返済の安定性が向上します。借り換えを機に家計全体の最適化を図ることで、総合的な家計管理の改善が期待できます。

借り換えメリットを最大化する3つの条件

住宅ローンの借り換えで諸費用を上回る削減効果を得るためには、特定の条件を満たすことが重要です。金融機関が借り換えメリットの目安として提示する3つの条件について、その根拠と条件を満たさない場合の判断基準を解説します。

- 借入残高が1,000万円以上

- 返済期間が10年以上残っている

- 借り換え前後の金利差が1%以上

借入残高が1,000万円以上

借り換えメリットが出やすい第一の条件は、借入残高が1,000万円以上であることです。これは、借り換えにかかる諸費用(事務手数料、保証料、登記費用、印紙税など)が一般的に借入額の2~3%程度かかるためです。

残高が多いほど金利差による削減効果は大きくなります。例えば、残高3,000万円で0.5%の金利差がある場合、年間15万円の利息削減効果があり、諸費用を約3~7年で回収できます。一方、残高500万円では同じ金利差でも年間削減額は2.5万円にとどまり、諸費用回収に20年以上を要します。

ただし、残高が1,000万円未満でも、金利差が大きい場合や残り期間が長い場合は、借り換えメリットが出る可能性があります。重要なのは、諸費用を含めた総コストで判断することです。

返済期間が10年以上残っている

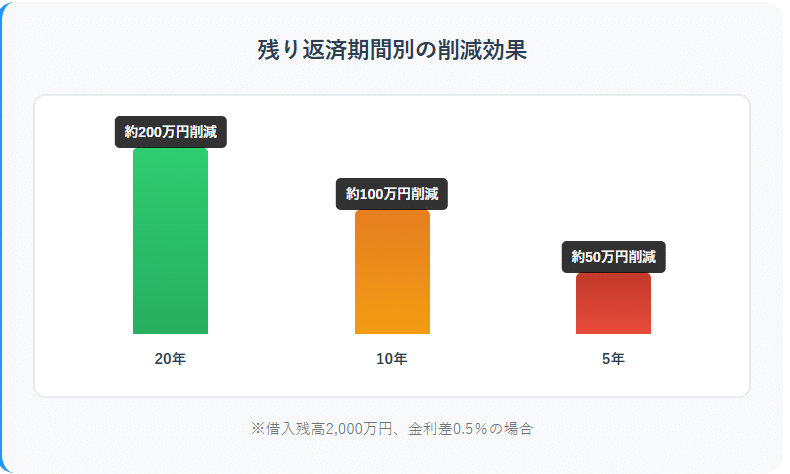

返済期間が10年以上残っていることも、借り換えメリットを得るための重要な条件です。借り換えの諸費用を金利差による削減効果で回収するためには、一定期間が必要になります。

返済期間が長いほど、金利差による累積的な削減効果は大きくなります。残り期間20年と5年では、同じ金利差でも総削減額に大きな違いが生まれます。また、期間が短い場合、諸費用の回収期間と返済完了時期が接近し、実質的なメリットが限定的になります。

しかし、大幅な金利差がある場合や、金利タイプの変更によるリスク軽減効果を重視する場合は、残り期間が短くても借り換えを検討する価値があります。

借り換え前後の金利差が1%以上

借り換え前後の金利差1%以上が従来からの借り換え目安とされています。この基準は、諸費用を考慮してもメリットを得られる水準として設定されています。

しかし、現在の低金利環境では1%の金利差を見つけることは困難です。実際には、0.3%~0.5%程度の金利差でも、残高や期間によっては十分なメリットが得られるケースが増えています。

重要なのは、金利差の大きさよりも、諸費用を含めた総コストでの比較です。借り換えを検討する際は、必ず複数の金融機関でシミュレーションを行い、実際の削減効果を確認することが大切です。

借り換え時の注意点とシミュレーションの重要性

借り換えには多くのメリットがある一方で、注意すべき点もあります。特に諸費用の影響や借り換えタイミングの判断は、メリットの有無を左右する重要な要素です。

- 諸費用を含めた総コスト計算が大切

- 適切な借り換えタイミングの見極め方

諸費用を含めた総コスト計算が大切

借り換えには事務手数料、保証料、登記費用(抵当権抹消・設定費用、司法書士報酬)、印紙税などの諸費用がかかります。これらの費用は金融機関や商品によって大きく異なり、総額で50万円~150万円程度になります。

事務手数料は借入額の2.2%(税込)が一般的ですが、定額制(3万円~11万円程度)の金融機関もあります。登記費用は借入額により変動し、司法書士報酬を含めて10万円~30万円程度が目安です。

現在のローンで一括前払いした保証料は、残存期間に応じて返還される場合があります。ただし、返還額は支払った保証料より少なくなるのが一般的です。借り換えの際は、これらすべての費用を含めた総返済額で比較し、実質的なメリットを正確に判断することが重要です。

適切な借り換えタイミングの見極め方

借り換えのタイミングは、金利動向だけでなく、個人の状況も考慮して判断する必要があります。転職直後や収入が不安定な時期は、勤続年数や収入の安定性を重視する審査に影響するため、避けるのが賢明です。特に転職の場合、新しい勤務先での勤続年数が1年未満だと審査が厳しくなる傾向があります。

また、借り換え後に再度借り換えを検討する場合は、前回の借り換えから2~3年以上経過していることが望ましいとされています。頻繁な借り換えは金融機関の印象を悪くする可能性があります。さらに、借り換えには登記費用や印紙税などの諸費用が再度発生するため、短期間での再借り換えは経済的メリットが薄れる場合があります。

市場金利の動向を見極めることも重要ですが、完璧なタイミングを狙うよりも、諸費用を含めても総返済額が削減される時点で実行することが現実的です。

住宅ローンの金利借り換えに関するよくある質問

住宅ローンの金利借り換えに関するよくある質問をご紹介します。借り換えについての疑問や不安を参考にしてみましょう。

- Q: 住宅ローン借り換えで失敗する主な原因は何ですか?

- Q: 持病があっても団信に加入できますか?

- Q: 住宅ローン借り換えのシミュレーション時に重視すべきポイントは?

Q: 住宅ローン借り換えで失敗する主な原因は何ですか?

住宅ローン借り換えの失敗例として最も多いのは、諸費用を正確に計算せずに借り換えを実行してしまうケースです。表面的な金利差だけに注目し、事務手数料や保証料などの費用を含めた総コストを計算しなかった結果、実際には総返済額が増加してしまう場合があります。

また、借り換え審査に時間がかかることを想定せず、金利上昇局面で借り換えが完了する前に金利が上がってしまい、当初想定していたメリットが得られなくなる場合があります。事前に複数の金融機関で事前審査(仮審査)を受け、金利の仮押さえや優遇金利の適用期間を確認しておくことで、このようなリスクを軽減できます。

Q: 持病があっても団信に加入できますか?

民間金融機関では団信加入が必須条件となっている場合がほとんどです。ただし、フラット35では団信加入は任意のため、健康上の理由で加入できない場合でもローンを組むことが可能です。

Q: 住宅ローン借り換えのシミュレーション時に重視すべきポイントは?

シミュレーションでは、諸費用を含めた正確な総コストを把握することが第一のポイントです。借入額、金利、返済期間だけでなく、事務手数料、保証料、登記費用、印紙税など借り換えに直接かかる費用を含めて比較する必要があります。

また、借り換え以外の選択肢との比較も有効です。現在のローンで繰上返済を行う場合や、金融機関に金利引き下げを交渉する場合との比較により、最も有利な選択肢を判断できます。住宅ローン控除への影響や団体信用生命保険の保障内容変更も含めた総合的な判断が重要です。

まとめ

住宅ローンの金利借り換えは、適切な条件下で実行すれば、総返済額の削減、返済期間の短縮、リスク管理の最適化、保障内容の充実、家計の柔軟性向上という5つの大きなメリットを得られます。

一般的には借入残高1,000万円以上、返済期間10年以上、金利差1%以上の条件でメリットが出やすいとされていますが、現在の低金利環境では、金利差0.3~0.5%程度でも、借入残高や返済期間によって十分なメリットが得られる場合があります。

重要なのは、表面的な金利差だけでなく、事務手数料、保証料、登記費用、印紙税などの諸費用を含めた総コストでの比較と、金利変動リスクを考慮した複数のシナリオでのシミュレーションです。借り換えは単なる金利削減手段ではなく、住宅ローン全体を最適化する機会として捉え、家計の将来設計と合わせて検討することが大切です。

借り換えを検討する際は、3~5社の金融機関で詳細なシミュレーションを行い、ファイナンシャルプランナーや金融機関の専門担当者のアドバイスも参考にして判断することが重要です。