住宅ローンはいくらまで借りていい?年収別目安・夫婦合算の注意点・実例で解説

「年収の〇倍まで借りられる」ーそんな情報だけを頼りに住宅ローンを組むのは危険です。なぜなら、「借りられる額」=「無理なく返せる額」とは限らないからです。

本記事では、2人のケーススタディを通して、生活に余裕をもって返せる住宅ローンの目安額を導き出す考え方を紹介します。

さらに、収入が希望に届かない場合の対策(ペアローン・収入合算)についても解説しています。

「返せる額」から考える住宅ローン設計を知り、後悔しない住まい選びにつなげましょう。

宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する「ゼロリノベ」を運営する株式会社grooveagentの代表取締役。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ4つのガイドブック

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

【失敗例】借入額ギリギリで購入し余裕がない!

会社員E夫さん(35歳・子ども2人・年収400万円)

<スペック>

夫:35歳、会社員、年収400万円

妻:専業主婦

子ども:2人(小学生・保育園)

借入額:3,500万円

月々返済額(返済比率35%):約11.3万円(ボーナス併用なし)

E夫さん

E夫さん年収400万なら、3,500万円くらい借りられると聞いて、駅近の新築一戸建てを購入しました。

金融機関が提示する「借りられる額」は、あくまで「最大限の借入可能額」。

返済比率35%は、生活に余裕を持つには高めの水準で、実際に「無理なく返せる額」とは限らない点に注意が必要です。

住宅ローンだけで月11万円以上。子どもの成長とともに教育費も増えてきて、実かなりカツカツの生活です…

教育費の増加や物価高の影響もあり、住宅ローン返済が家計を圧迫すると、老後資金や急な出費への備えが難しくなります。

本来、返済額は「将来を見越したゆとり」も含めて検討するのが大切なんです。

妻も働く予定でしたが、下の子が病気がちで働けず…想定外でした。

共働き前提の資金計画は、どちらかの収入が途絶えたときのリスクが大きくなります。返済計画は、「今、確実に得られている収入」をベースに立てると安心です。

家は気に入っていますが、余裕がなくてレジャーや旅行も我慢気味…。これでよかったのか…と思う日々です。

マイホームの満足度は「家の広さや立地」だけでは決まりません。「暮らしの余裕」も、後悔しないために欠かせない要素。日々の生活を楽しめることも、住まい選びの大事な視点です。

「借りられる額」と「無理なく返せる額」は違う!

住宅ローンの「適正借入額」を知ろう

失敗例として紹介したE夫さんのように、「借りられる上限いっぱい」で住宅ローンを組んでしまう人は少なくありません。

しかし、住宅購入後の生活がカツカツになり、日々のちょっとした出費もためらうような状態では本末転倒です。

住宅ローンは「いくら借りられるか」ではなく、「いくらなら無理なく返していけるか」を基準に考える必要があります。その目安になるのが「返済比率」です。

返済比率とは?

返済比率とは、年収に対して住宅ローンの年間返済額が占める割合のこと。金融機関では、返済比率35%以内を目安に融資可能額を判断するのが一般的です。

ですが、実際に生活していくなかで、35%も返済に充ててしまうと、生活費や教育費、将来の備えまで手が回らなくなる可能性が高くなります。

そこで、返済比率は20%(高くても25%)が理想的。これが「無理なく返せる」適正ラインと考えています。

【年収別】借りられる額(返済比率35%) vs 無理なく返せる額(返済比率20%)

下記は、借入期間35年・固定金利1.8%でシミュレーションした、返済比率別の借入可能額の一覧です。

| 年収 | 返済比率35% | 返済比率20% |

|---|---|---|

| 300万円 | 2,725万円 | 1,557万円 |

| 400万円 | 3,633万円 | 2,076万円 |

| 500万円 | 4,541万円 | 2,595万円 |

| 600万円 | 5,450万円 | 3,114万円 |

| 700万円 | 6,358万円 | 3,633万円 |

| 800万円 | 7,266万円 | 4,152万円 |

| 900万円 | 8,175万円 | 4,671万円 |

返済比率35%で「借り入れられる額」の上限いっぱいまで借りると、生活のゆとりが失われるリスクがあります。

たとえば、年収400万円のE夫さんが借りた3,500万円は、借入可能限度額より少ないものの、「無理なく返せる額」(2,076万円)を大きく上回っています。

一方、返済比率20%を目安にすれば、旅行やレジャー、子どもの教育費、将来の医療・介護など、さまざまな支出にも対応できる余裕を残せます。

返済比率20%はあくまで目安!将来の支出も見据えて判断を

もちろん、返済比率20%でも苦しいという世帯もあれば、25%まで問題ないというケースもあります。ポイントは、「自分たちの暮らしに合った返済額を見極めること」です。

現在の家計状況だけでなく、将来のライフイベントや万が一のリスクも見越して判断する必要があります。たとえば、教育費は公立か私立で変わりますし、転職や病気といったリスクも想定すべきです。

こうした将来を見越した資金計画は、信頼できるファイナンシャルプランナーに相談するのがおすすめ。家計の見直しから、将来の支出シミュレーションまで、客観的なアドバイスが得られるはずです。

下記の記事では、年収別(200万円〜1,000万円)の住宅ローン借入目安と生活費のバランスをわかりやすくまとめています。住宅ローンシミュレーションサイトの上手な活用術も紹介しているので、実際に試算してみたい方にもおすすめです。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

【成功例】ゆとりある返済で満足度◎

会社員S太さん(37歳・子ども2人・年収400万円)

<スペック>

夫:37歳、会社員、年収400万円

妻:パート

子ども:小学生2人

借入額:2,000万円

月々返済額(返済比率20%):約6.5万円(ボーナス併用なし)

同じく年収400万円のS太さんは、どのような選択をしたのでしょうか。E夫さんとは対照的なケースを見てみましょう。

最初は2,500万円くらいまで検討していましたが、老後や教育費のことも考えて、あえて借入額を抑えました。

返済比率20%は、物価や教育費の高騰が続くいまでも安心しやすい水準。借入額ではなく「生活に余裕が残るか」で判断するのが成功のカギです。

駅からちょっと遠い中古マンションをリノベして住んでいます。通勤は少し不便だけど、広さと内装に満足してます!

中古+リノベは、コストを抑えつつ理想の住空間を実現しやすい選択肢。立地や築年数に多少の妥協があっても、満足度の高い暮らしが叶います。

家計に余裕があるから、貯金も旅行も教育資金もきちんと準備できています。

ローン返済を抑えたことで暮らし全体にゆとりが生まれ、精神的な安定にもつながります。結果として「納得の住まい選び」と言えるでしょう。

収入が足りないときの選択肢

「収入合算」や「ペアローン」はあり?

返済比率20%前後を目安にすると、思っていたより予算が少なくなる…という方もいるかもしれません。そんなときに検討されるのが「収入合算」や「ペアローン」といった手法です。

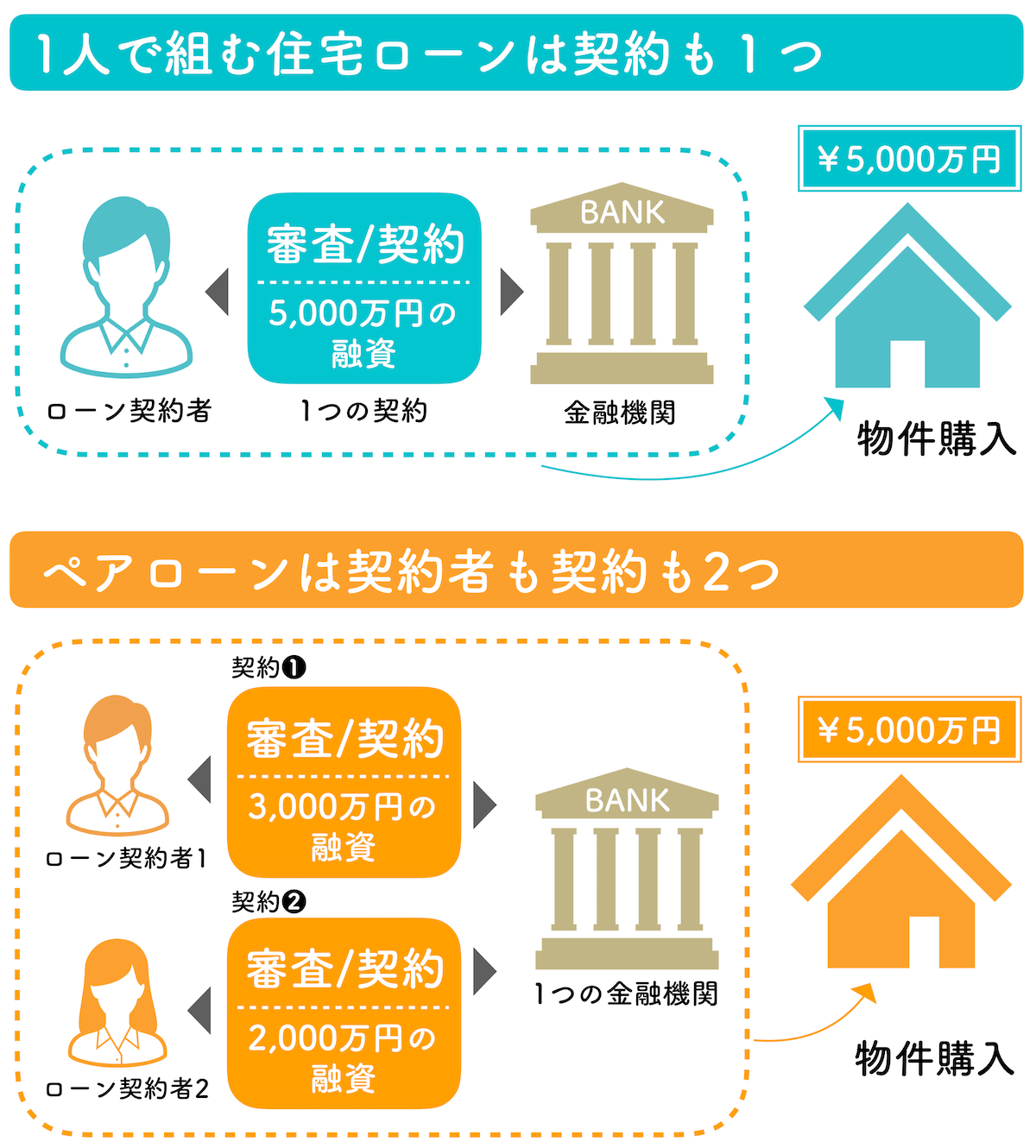

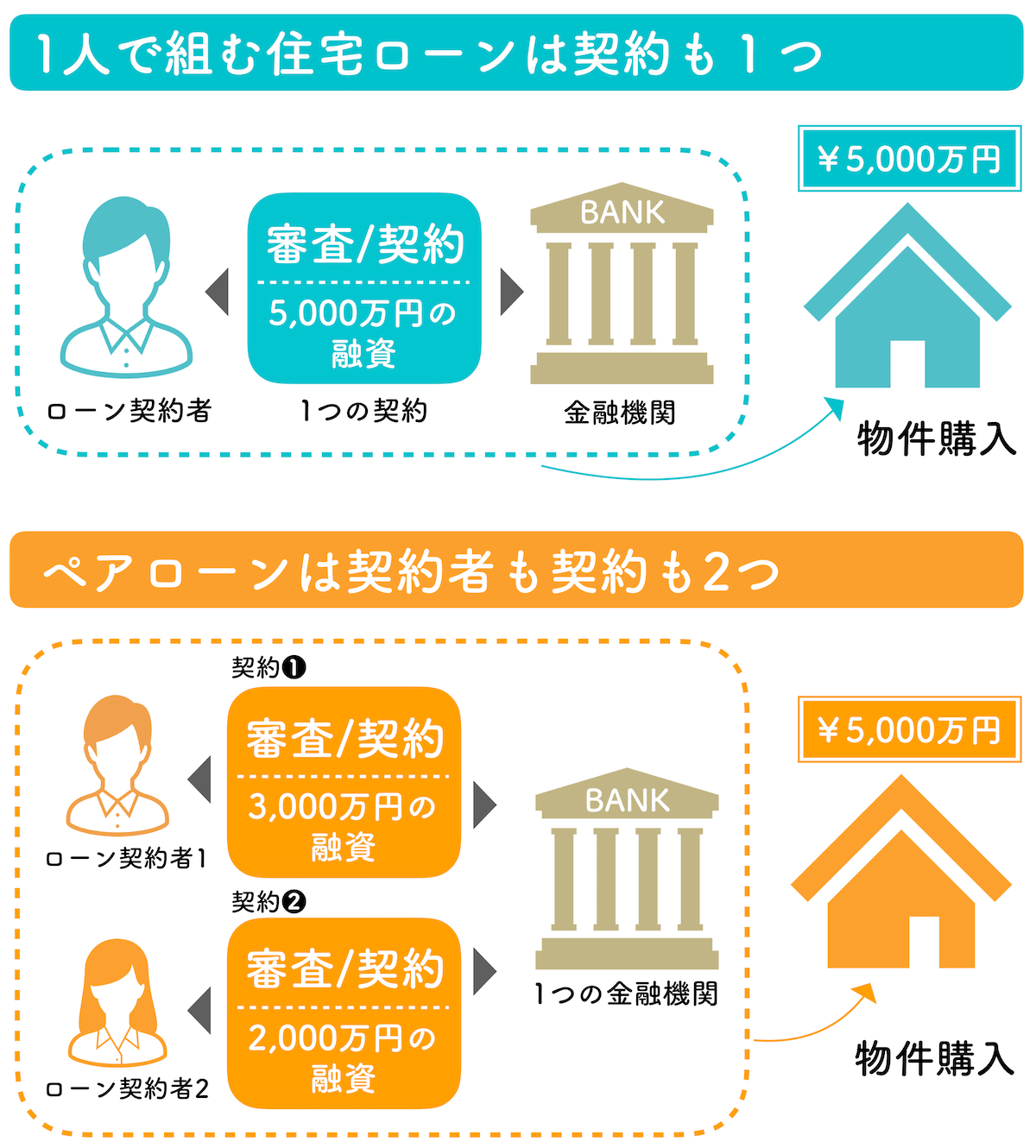

【収入合算とは】

夫婦や親子など、近しい家族の収入を合算して住宅ローンを組む方法です。

ローン契約者は1人ですが、その人の年収に相手の収入の一部(多くは半分程度)を加えることで、借入可能額を増やせます。

【ペアローンとは】

夫婦それぞれが個別に住宅ローンを組む方法です。同じ物件に対して、2本のローン契約を結び、双方がそれぞれローン契約者兼持分所有者となります。

どちらの方法も借入額を増やせるのが魅力ですが、将来的なリスクも抱えています。たとえば、どちらかが育児や介護、病気などで収入減となった場合、片方の収入ではとても返済しきれない金額のローンを背負うことになります。

無理のあるローンは、家計や家庭生活の不安定さにつながりかねません。どうしても収入を合算して借入額を増やしたい場合は、「本当に返せるか」を第三者目線でチェックしてもらうことが重要です。

ファイナンシャルプランナーなど専門家に事前相談し、将来の支出まで見越した上で慎重に判断するようにしましょう。

まとめ

住宅購入で本当に大切なのは、「いくら借りられるか」ではなく、「どこまでなら無理なく返していけるか」を見極めることです。

年収400万円のケース、「借りすぎの失敗例(E夫さん)」と「ゆとり重視の成功例(S太さん)」の事例からも分かるように、借入額が大きいからといって満足度が高いとは限りません。

生活費や教育費、老後資金など、将来の支出も踏まえながら、返済比率20%前後をひとつの目安に、「今も将来も安心して暮らせる家」を選ぶことが重要です。

理想にこだわりすぎず、少しの柔軟性を持つことで、結果的に「満足度の高いマイホーム」に近づけるはずです。