住宅ローンが通りやすい金融機関は?ろうきん・地銀・メガバンク・ネット銀行

住宅ローンの審査に通りやすいのはどんな人・職業?

審査に通りやすい金融機関はどこ?有効な対策はある?

審査に落ちるのは何が理由?

と気になっていませんか。

住宅ローン審査に通りやすくなる秘訣は、審査基準の甘さではなく、相性の良さで金融機関を選ぶことです。

例えば、勤務先が労働組合に加入している組合員の人にとっては「ろうきん」が審査に通りやすい傾向がありますが、フリーランスの人が「ろうきん」で住宅ローン審査をしても厳しく見られる傾向があります。

雇用形態や勤続年数、その他の属性によって住宅ローン審査に通りやすい金融機関は変わるため、まずは相性が良さそうな金融機関を絞ってみましょう。

この記事では、

・住宅ローン審査に通りやすいといわれる金融機関の比較

・審査に通りやすくなる4つの対策

・住宅ローン審査に通りやすい人の職業と、落ちる人の特徴

についてお伝えします。

読み終わるころには、住宅ローン審査に通りやすいポイントがわかり、相性が良さそうな金融機関を選べることでしょう。

ぜひこの記事をお役立てください。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

住宅ローン審査の通りやすさは金融機関との相性が大事

間口が広いといわれている金融機関でも、相性が良くなければ通りにくい場合があります。

金融機関では、それぞれ住宅ローンに申し込むことができる人の条件が設定されています。

例えば、以下のような条件です。

- 雇用形態(正社員で勤続年数1年以上など)

- 勤続年数(何ヶ月以上など)

- 年収(400万円以上など)

- 健康状態(団信に加入できること)

条件を確認せずに間口が広いといわれている金融機関に住宅ローンを申し込んでも、属性が合っていない場合は審査に落ちてしまいます。仮にフリーランスで黒字決算が3年未満の場合は、一部の属性で通りやすいといわれている「ろうきん」に申し込んでも審査基準を満たせません。

しかし、他にフリーランスで黒字決算が3年未満でも審査が可能な金融機関もあります。

まずは、2.住宅ローンの相性は金融機関の審査基準で見定めるで、自分と相性の良い金融機関を見つけましょう。

個人信用情報に傷があると「相性」ではカバーしきれない

住宅ローンを組むためには、

- 住宅ローンを借りる銀行などの金融機関による事前審査(仮審査)

- 事前審査を通過した後に行う信用保証会社等による審査(本審査)

の2つの審査に通過する必要があります。

2つの審査の中で、どの金融機関でも共通して重視されるのは「個人信用情報」です。クレジットカードの支払い延滞が続いていて、万が一ブラックリストに入っている場合は、どの金融機関でも一発アウトで審査に落ちてしまうため注意しましょう。

住宅ローン審査についてより詳しく知りたい人は、以下の記事をご覧ください。

関連:住宅ローンの審査基準について説明している記事

住宅ローンの相性は金融機関の審査基準で見定める

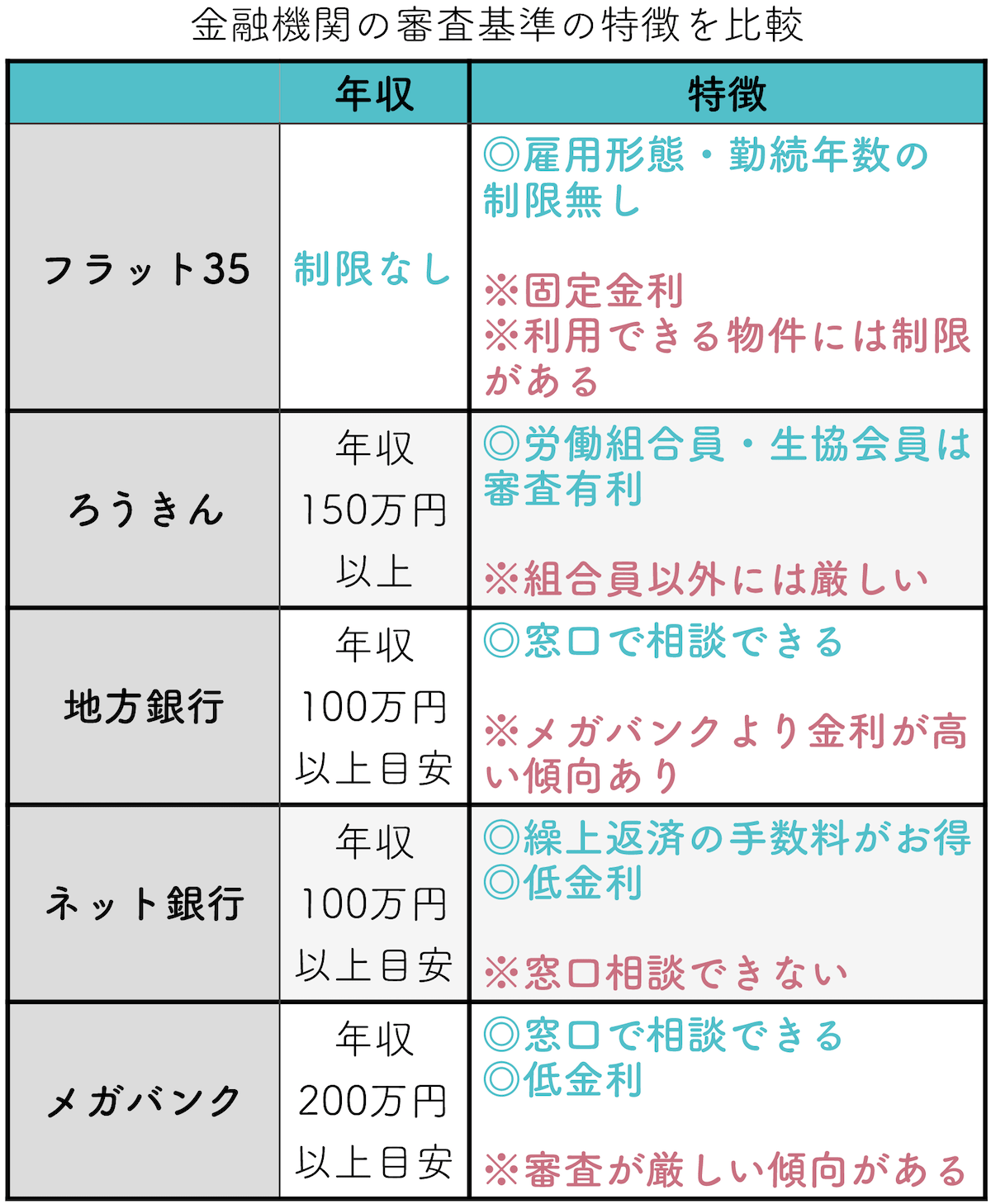

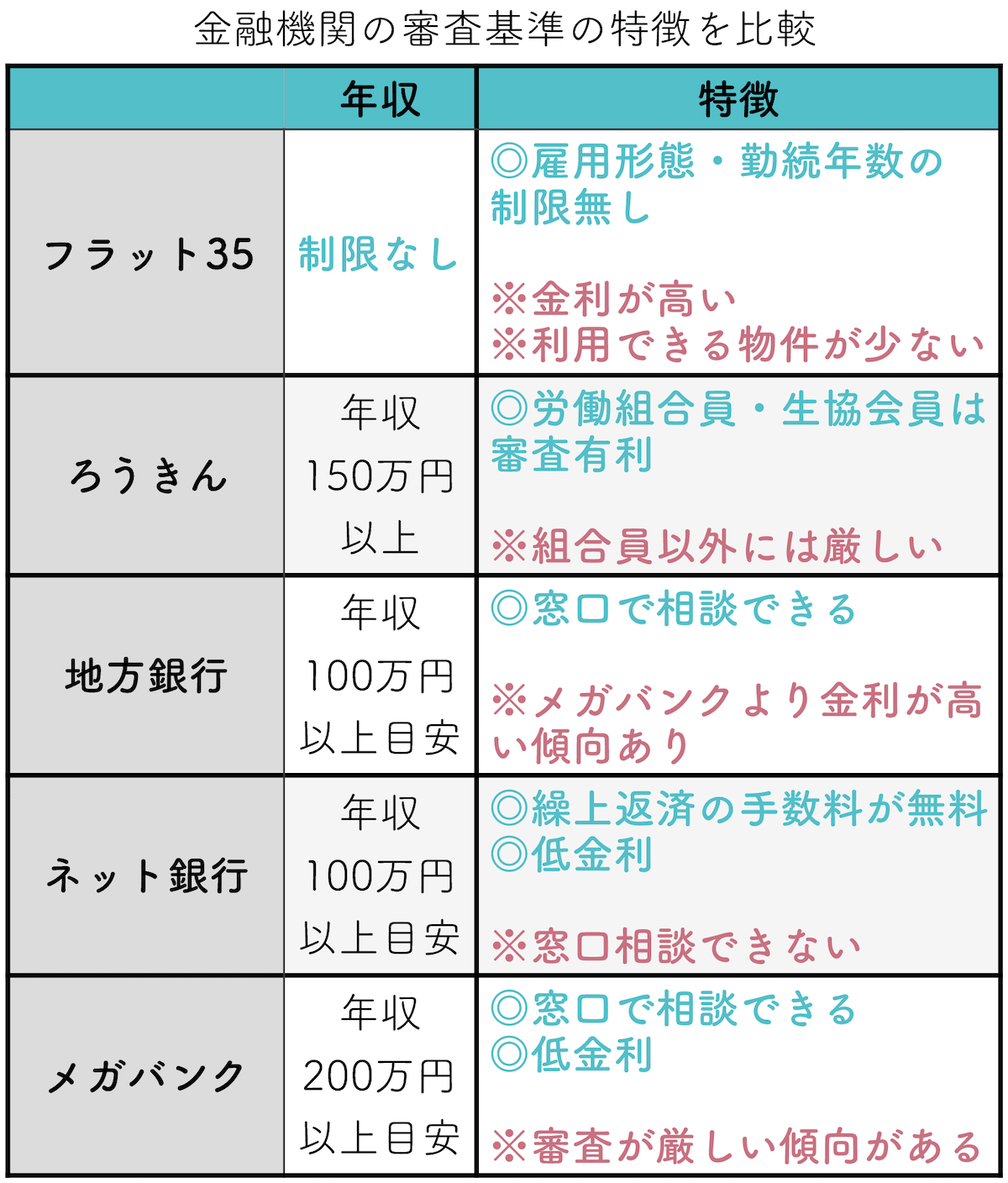

※2023年3月現在

住宅ローン審査では、複数の金融機関で同時に審査を申し込むことができます。

ただし、あまりにも申込先が多い場合は別の銀行で借りる可能性が高いと考えるため、金融機関の担当者からの印象が良くないケースもあります。そのため、まずは相性が良さそうな金融機関を絞っておくことがおすすめです。

2-1.フラット35

「フラット35」は雇用形態・勤続年数・年収を問わず申し込める

「フラット35」は、雇用形態・勤続年数・年収の制限が無いため、開業して間もない個人事業主・フリーランス、アルバイトでも住宅ローンを申し込むことができます。

そのため、間口が広い金融機関を探している場合は、フラット35も候補となるでしょう。

デメリット:他の金融機関よりも金利が高く、利用できる物件が少ない

間口が広い「フラット35」にも、デメリットがあります。

1つ目は、他の金融機関は変動金利等さまざまな金利タイプを選べるのに対して、「フラット35」は全期間固定金利型の一択となります。その他の金融機関よりも金利が高くなる傾向があるため、総支払額が高くなる可能性が高いです。

一方で、長期間の返済に見通しを立てたい人にとっては、全期間固定金利型がメリットになることもあります。性格に合うかどうかでも検討しましょう。

2つ目は、「フラット35」の物件に対する利用条件が厳しいことです。購入したい物件が当てはまらない場合は、別の物件を検討しなければなりません。詳しい利用条件は、「フラット35公式サイトの利用条件」をご覧ください。

・転職して間もない人

・フリーランスで収入が安定していない人

・雇用形態がアルバイトの人

・他の住宅ローンで審査に落ちた人

2-2.ろうきん

「ろうきん」は組合員に優しく、そうでない人には厳しい

「ろうきん」は組合員に対して審査が優しい傾向があります。なぜなら、ろうきんはメンバーシップの会社なので、メンバーに優しく、一方でメンバー以外には審査も厳しくなる傾向があります。

審査内容だけでなく、住宅を購入する際に発生する「保証料」も組合員であれば低く設定されます。多くの金融機関では住宅ローンの借入額に対して0.2%程度になる保証料が、ろうきんの組合員の場合は0.08%程度まで下がることがあります。

また、勤務先が労働組合に加入している組合員の他、「パルシステム」「コープみらい」「生活クラブ」などの生協会員である場合にも保証料が0.1%程度まで下がることがあり、ろうきんの優遇を受けることができます。

具体的な保証料のパーセンテージは資金計画によって異なりますので、直接相談し、その他金融機関と比較してみても良いでしょう。

- 勤務先が労働組合に加入している組合員=コアメンバー

- 生協会員=メンバー

という優先順位で、審査に通りやすくなる傾向があります。

組合員であるか確認する方法

会社員で勤務先が労働金庫に加入しているかわからない場合は、給与明細を見てみてください。内部控除の項目があり、毎月「労働組合費」という記載で引かれているお金があれば、組合員である可能性が高いです。

それでもわからない場合は、「ろうきん」に会社名を伝えて調べてもらうこともできます。

生協会員なら勤務先を問わずメンバーになれる

「パルシステム」「コープみらい」「生活クラブ」などの生協会員であれば、勤務先を問わず組合員に近い条件で優遇されます。家族が生協会員の場合も対象となるため、既に加入している人は利用しましょう。

組合員・生協会員でない場合も窓口でメンバーになれる

現在、組合員・生協会員でない人も、「ろうきん」の窓口で申し込めば、誰でも入会金・年会費無料で会員になることができます。

「ろうきん」を利用する場合は組合員登録し、メンバーになっておくことがおすすめです。

「ろうきん」はペアローンで奥さんの年収も100%で計算する

夫婦でペアローンを検討している場合、金融機関によっては奥さんの年収を100%で見てくれないケースがあります。なぜなら、出産や育児等で途中で仕事を辞める可能性があるのではないかと考えるからです。

しかし、「ろうきん」は奥さんの年収も100%で計算するため、ペアローンを検討している人にとってはメリットとなります。

ペアローンを検討している人は、以下の記事もあわせてご覧ください。

関連:ペアローンについて詳しく説明している記事

・勤務先が労働組合に加入している人

・生協(コープ共済、生活クラブなど)の会員の人

・ペアローンを組みたい人

2-3.地方銀行

「地方銀行」は臨機応変な対応が得意

各地域に本社を持つ地方銀行は、「横浜銀行」「千葉銀行」「静岡銀行」などの地域名が名称となっています。地域に根付いており、窓口でコミュニケーションがとりやすいこともメリットです。

例えば「ネット銀行」の場合は店舗を持たず、サポートも遠隔となるため、複雑な対応を求められるときに困ることがないとは言いきれません。

勤務先のメインバンクが地方銀行の場合は好条件になることがある

実際の金利や手数料は申込者によって異なるため、いくつかの金融機関で審査をした結果、中には地方銀行の金利が一番安かったというケースもあります。勤務先のメインバンクが地方銀行である場合に、このような例が多いです。いくつかの銀行で相談し、メガバンクと比較をすることもおすすめです。

・窓口で相談をしたい人

・臨機応変な対応を求める人

・勤務先のメインバンクが地方銀行の人

出典:埼玉りそな銀行「住宅ローン」

出典:千葉銀行「住宅ローンのご案内」

出典:横浜銀行「住宅ローン」

2-4.ネット銀行

「ネット銀行」は金利と繰り上げ返済の手数料がお得

「ネット銀行」は店舗を持たずコストがかからない分、金利が最低水準となっていることが大きなメリットです。

また、ほとんどの「ネット銀行」で繰り上げ返済の手数料は無料です。対して、店舗を持つ金融機関では、繰り上げ返済をする際に1万円〜3万円程度の手数料がかかることが基本となっています。

住宅ローン借入時には良い条件で借りられたとしても、返済期間中の手数料で費用がかさんでしまう可能性もあるため、事前に確認しておきましょう。

保証料がかからない代わりに融資事務手数料が高い

住宅購入時、ほとんどの金融機関で発生する約2%程度の保証料が、「ネット銀行」はかからないことがメリットといわれています。ただし、その代わりにほとんどのネット銀行で融資事務手数料が約2.2%と高めに統一されており、結局合計金額は変わらないのが実情です。

勤続年数や年収の申し込み条件がゆるい傾向がある

「フラット35」以外の多くの金融機関では、

・年収300万円以上

・正社員の勤続年数1年以上

などの制限があります。

例えば「楽天銀行」ではアルバイトの審査も可能で、「イオン銀行」では年収100万円以上で審査が可能です。このように「ネット銀行」ではそれぞれ審査基準が低めに設定されている部分があります。

相性の良いネット銀行が見つかれば、最低水準の低金利で、繰り上げ返済の手数料をおさえることができます。

出典:住信SBIネット銀行の住宅ローン

出典:楽天銀行住宅ローン(金利選択型)商品詳細説明

出典:イオン銀行「住宅ローン」

窓口で相談できないことがデメリット

「ネット銀行」は店舗が存在しない分、繰り上げ返済の手数料が無料で、低金利のメリットがあります。ただし、複雑な住宅ローン手続きの中で、不明点があっても窓口で直接相談することができません。

必要書類の提出もパソコンやスマートフォンからアップロードするなどの手間がかかります。そのため、インターネットの操作に慣れている人におすすめです。

・とにかく低金利が良く、変動金利を選択する人

・繰り上げ返済をする予定の人

・勤続年数が1年未満の人

・インターネットの操作に慣れている人

2-5.メガバンク

実は金利が最低水準に近く、住宅ローンの種類も豊富

メガバンクは安心感があるけど金利が高いというイメージを持たれますが、実は最低水準に迫るほど低金利になっています。

また、住宅ローンの種類が多いため、より好みの返済プランを選ぶことができるメリットもあります。

窓口があり審査内容も柔軟に対応してくれる

メガバンクは日本中に支店があり、窓口での相談が可能です。メインバンクにする場合にATMの数も多く、大手だからこその安心感もあります。

また、対面で相談することで、書面上ではわからない住宅ローン審査にプラスになるポイントがわかることもあります。担当者が顧客の背景を理解し、基本情報に加えてアピールできることがメリットです。

一部のメガバンクでは勤続年数3ヶ月から申し込み可能

メガバンクは住宅ローンの審査基準が厳しいイメージを持つ人も多いですが、「みずほ銀行」のネット住宅ローンでは、勤続年数3ヶ月から申し込みが可能です。

三菱UFJ銀行は派遣社員も申し込み可能となっており、実はそれぞれのメガバンクでメリットがあります。

住宅ローンに通るかどうか不安なポイントと、銀行の審査条件を照らし合わせて、相性が良いメガバンクが見つかれば、問題なく住宅ローン審査に通る可能性があります。

・低金利で住宅ローンを借りたい人

・メインバンクにする場合にATMが多く便利な方が良い人

・メガバンクの安心感を重要視する人

・大手企業の正社員で勤続年数が短い人

・多くの商品から住宅ローンを選びたい人

出典:三菱UFJ銀行「住宅ローン」

出典:みずほ銀行「住宅ローン」

出典:三井住友銀行「住宅ローン」

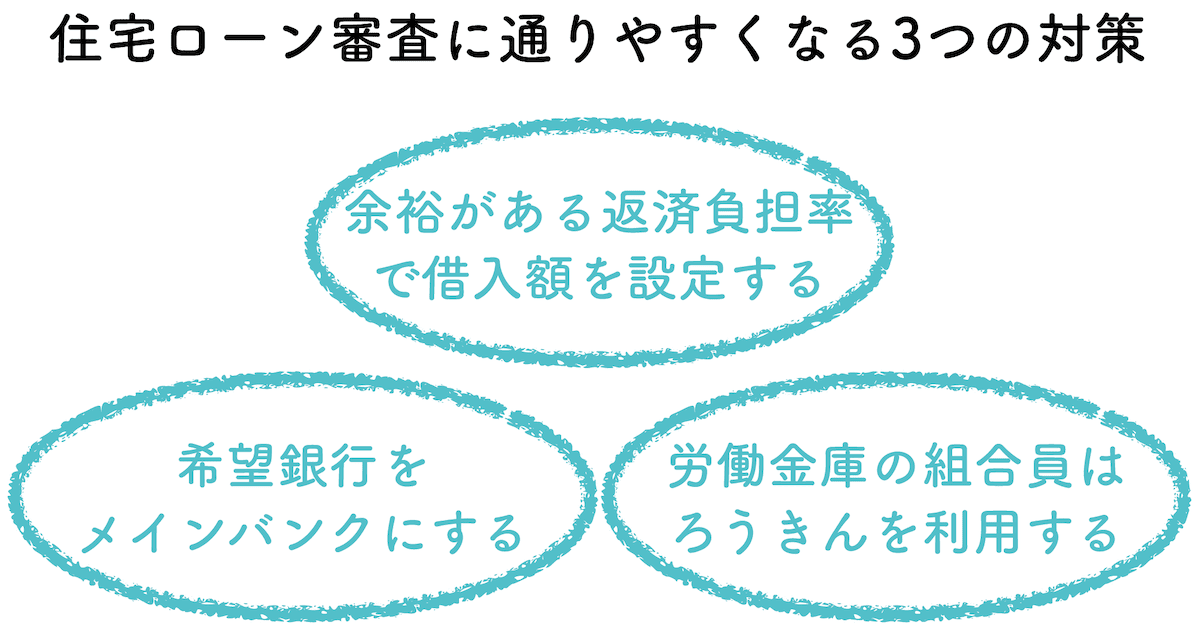

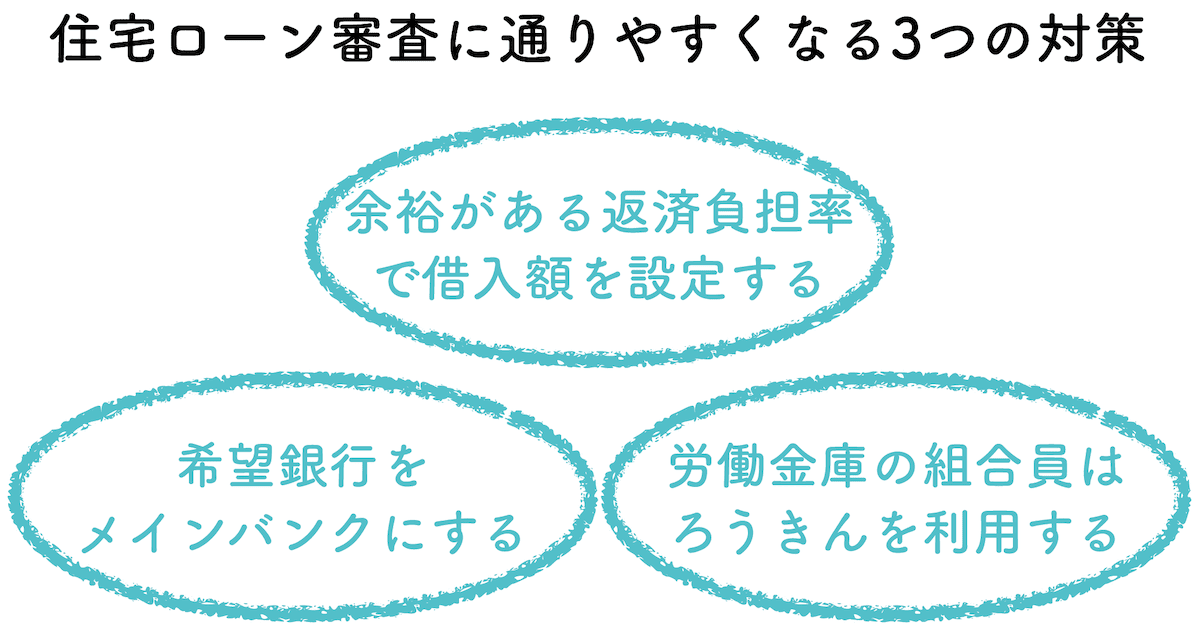

住宅ローン審査に通りやすくなる3つの対策

住宅ローン審査に通りやすくなるよう、事前に対策しておくとさらに安心です。実践できる項目は、ぜひ参考にしてください。

3-1.年収に対して余裕がある返済負担率で借入額を設定する

「返済比率」とは、年収に対する住宅ローンの年間返済額の割合のことです。

具体的には、「返済比率=年間返済額÷額面年収×100」の計算式で考えます。例えば、額面年収500万円の人が年間返済額100万円で住宅ローンを組む場合、返済比率は20%になります。

年間の住宅ローンの返済額が額面年収の35%以上の場合は、どの金融機関でも審査が厳しくなります。ただし、年収が非常に高ければ35%以上でも問題ない場合もあります。

金融機関は長年続く住宅ローンの支払いを滞らず、返済する能力がある人かを見極めているため、返済比率が高すぎる場合はどうしても厳しくなります。

なお、自分の年収で安心して返済できる金額が知りたい方は、以下の記事をご確認ください。

関連:年収ごとの住宅ローンの借入目安金額をまとめた記事

年間の返済比率は手取り年収の20%を目安にしましょう

年間の住宅ローンの返済額は、ゼロリノベでは手取り年収の20%程度が理想的だと考えています。なぜなら、返済比率を甘く見積もって住宅ローンを組んでしまうと、学費などの支払いが増える時期と重なり、後々支払いが苦しくなる可能性があるからです。

最悪の場合、支払いが滞り、物件が競売にかけられてしまう可能性もあります。幸せな住宅購入を成功させるための要でもある返済比率は、慎重に考えた上で物件の購入価格を決めましょう。

理想的な返済比率は各世帯の状況によって変わりますので、ファイナンシャルプランナーなどに安心な住宅予算を相談しましょう。

より詳しく知りたい人は、以下の記事をご覧ください。

関連:返済比率の考え方について説明している記事

3-2.住宅ローンを組みたい銀行をメインバンクにする

住宅ローン審査に申し込む銀行を

- 給与の振込先にしている

- 長年口座を使っている

などでメインバンクとして利用している場合は、優良顧客として見てもらえる可能性があります。

相談がしやすく、担当者もアピールしやすくなるため、検討してみてください。

3-3.労働金庫の組合員は「ろうきん」を利用する

勤務先が労働組合に加入している人は審査で有利

「ろうきん」は、営利を目的としない金融機関であるため、銀行とは仕組みや考え方が違います。さらに「ろうきん」では、組合員と組合員以外の人で住宅ローンの金利や手数料も異なります。

- 勤務先が労働組合に加入している人

- 本人または家族が生協会員の人

は「ろうきん」の会員組合員となるため、審査が優しくなる傾向があります。

一方で、「ろうきん」は組合員ではない人に対して審査が厳しい傾向がありますが、住宅ローン申込時に窓口で入会金・年会費無料で組合員になることもできます。

ろうきんは住宅を購入するエリアによって取扱支店が決まる

「ろうきん」をネットで検索すると、「中央労働金庫」の他に、「九州ろうきん」や「近畿ろうきん」などさまざまな名称が表示されます。実際に「ろうきん」は全国に複数あり、それぞれ別の事業体となります。

そのため、同じ「ろうきん」でも、厳密には保証料のパーセンテージなどが異なります。どのろうきんを利用するべきかというと、購入する物件のエリアによって利用できる支店は決まってしまいます。

例えば、関東8都県に購入する場合は「中央労働金庫」の近隣支店を利用することになり、その他の地域の場合は、各地域の「ろうきん」を利用することになります。

3-4.住宅ローン審査に通りやすい時期はない

通りやすい時期が3月・9月と言われたのは昔の話

昔はさまざまな憶測から、

・銀行の決算期、中間決算期が3月、9月頃なので銀行の営業マンが顧客獲得のために努力してくれる

・年末は保証会社が忙しいので、12月は審査基準が甘くなる

などの情報がありました。

しかし、実際にはそのようなことで住宅ローン審査が甘くなることはなく、金融機関も保証会社も慎重に審査を行います。

金額が大きい住宅ローンを借りるためには、信頼してもらえる状況を整えることが何より重要です。

住宅ローン審査に通りやすい人の職業

正社員は比較的通りやすいが、勤務先の安定性も重要

住宅ローンの審査は総合的に判断されるため、この職業であれば必ず審査に通るとはいえません。

ただし、

・公務員

・大手企業の会社員

は勤務先の安定性を評価される傾向があります。

雇用形態が同じ正社員でも、

・業績不振が続いている

・創設してから間もない

・従業員が少ない

などの場合は、審査が厳しくなる可能性があります。

正社員以外の雇用形態はハードルあり

個人事業主は「フラット35」以外の多くの金融機関では3年以上黒字であることが条件とされており、会社員よりも申し込み可能となるまでのハードルがあります。ただし、所得が安定していれば問題なく住宅ローンが組めるケースもあります。

・派遣社員

・アルバイト

は勤続年数が長くても申し込みができない金融機関が多く、申し込みができる場合も審査に通りにくいです。

4-1.住宅ローンの本審査では勤務先の財務状況も見られる

住宅ローン審査の本審査では特に、勤務先の評価も重視されます。

勤務先が

・業績不振が続いている

・創設してから間もない

・従業員が少ない

等の企業である場合は、審査に悪影響となる可能性もあります。

逆に、

・会社の規模が大きい

・上場企業

・資本金が多い

等の企業である場合は、審査に通りやすくなることがあります。

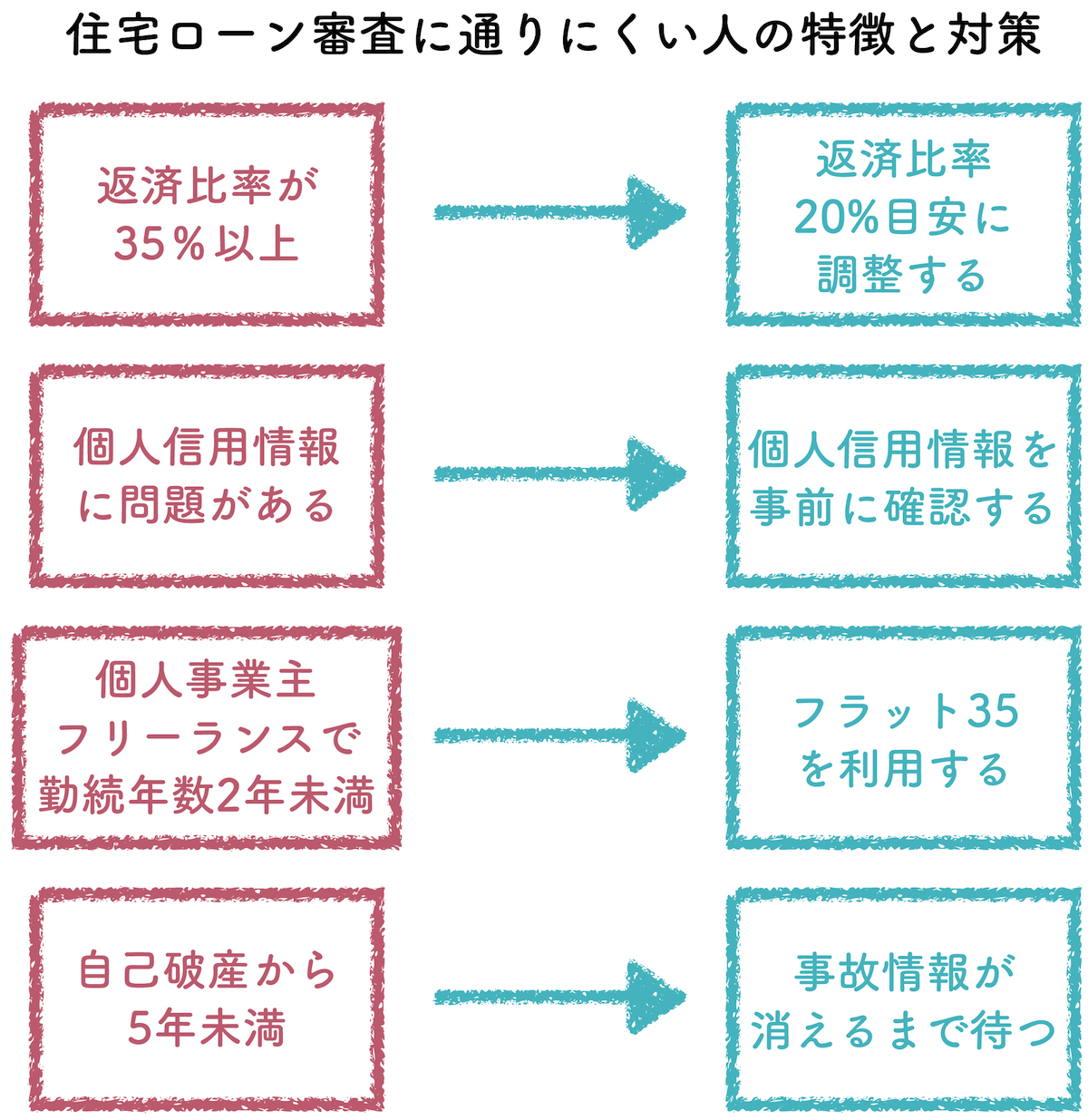

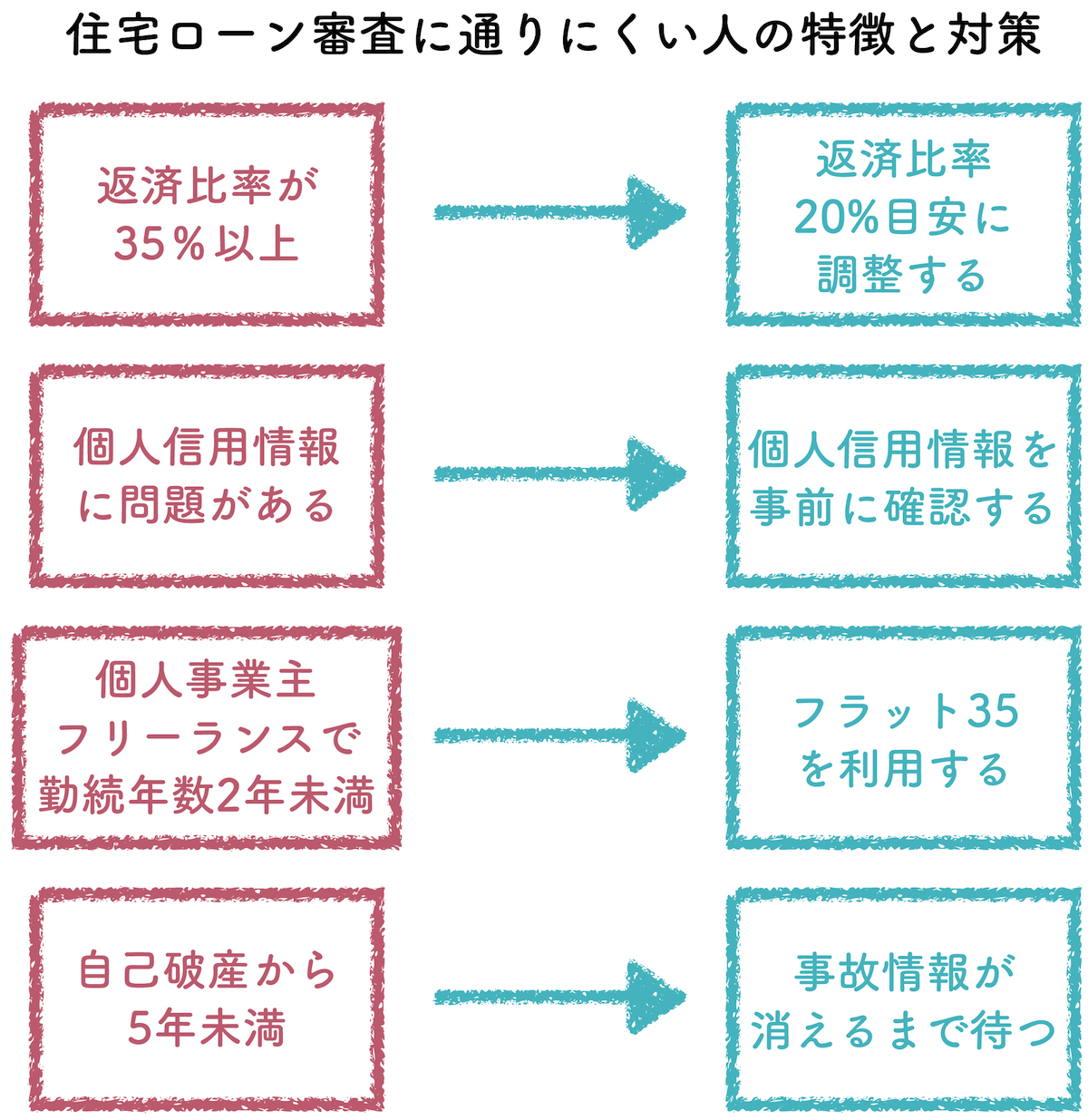

要注意「住宅ローン審査に通りにくい人の特徴と対策」

住宅ローン審査に通りにくい人の特徴に当てはまってしまった方は、対策を行いましょう。住宅ローン審査に申し込む前にチェックしておくことがおすすめです。

5-1.借入額の返済比率が35%以上

<特徴>

年間の住宅ローンの返済額が額面年収の35%以上の場合は、どの金融機関でも審査が厳しくなります。ただし、年収が非常に高ければ35%以上でも問題ない場合もあります。

金融機関は長年続く住宅ローンの支払いを滞らず、返済する能力がある人かどうかを見極めているため、返済比率が高すぎる場合はどうしても審査に通る可能性は低くなります。

<対策>

住宅ローン審査に通りやすい返済比率は、年間の返済額が手取り年収の20%前後であることです。なぜなら、住宅を購入した後も人生ではたくさんのお金が必要なので、年収に対する年間の返済額が20%前後であれば余裕があり、金融機関から見ても安心だからです。

返済比率は、住宅ローン審査で重要視されるだけでなく、幸せな住宅購入を成功させるための要でもあります。

無理のない返済比率について詳しく知りたい人は、以下の記事をご覧ください。

関連:住宅ローンの返済比率について説明している記事

返済比率が高い住宅ローンを借りることは、その後の生活が圧迫される可能性も高いため、慎重に計画しましょう。

5-2.個人信用情報に問題がある

<特徴>

個人信用情報に延滞記録がある場合は、お金の管理がだらしない人だと判断されてしまいます。その結果、住宅ローンの借入可能額が減らされたり、そもそも住宅ローンを組めない可能性もあります。

個人信用情報で問題となるのは、

・クレジットカードの申込履歴(カード会社が審査のために確認した情報)

・クレジットカードの契約内容

・クレジットカードの支払い状況

・キャッシング、リボ払いの未返済残高

・クレジットカード支払いの遅延、遅延金額、遅延期間

です。

この中で心配な項目がある人は要注意です。

<対策>

申告しなかった内容も住宅ローン審査時にバレるため、隠すことはできません。少しでも不安な人は事前に「個人信用情報」を確認し、状況を把握することが大切です。

より詳しい対策を知りたい人は、以下の記事をご覧ください。

関連:個人信用情報の対策について説明している記事

5-2-1.個人信用情報を事前に確認する方法

「個人信用情報」に不安がある場合は、事前に個人的に確認することができます。

信用情報は

・シー・アイ・シー(CIC)

・日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

の3機関で調査することができます。

CIC、JICCはインターネット利用で即時開示することもできます。

より詳しく知りたい人は、以下の記事をご覧ください。

関連:個人信用情報の対策について説明している記事

5-3.個人事業主・フリーランスで黒字申告が3年未満

<特徴>

ほとんどの金融機関で、個人事業主・フリーランスの申し込み条件は

・3年以上黒字であること

となっています。

さらに、金融機関によって年収の制限があります。年収200万円以上が条件なら、売り上げではなく、経費を除いた所得が年間200万円以上である必要があります。

5-3-1.フリーランスで勤続年数が短くても申し込めるのはフラット35

<対策>

個人事業主・フリーランスで3年未満の場合は、「フラット35」のみ申し込み可能です。「フラット35」では雇用形態・勤続年数の制限がなく、個人事業主・フリーランスの方でも申し込みが可能です。

ただし、所得や業務内容、信用情報など総合的に審査されるため、やはり長く黒字が続いている方が審査に通りやすくなります。

5-4.自己破産から5年未満の人

<特徴>

自己破産した場合、少なくとも5年間は住宅ローンを組むことができません。なぜなら、自己破産をすると「個人信用情報」に事故情報として記録されるからです。

どの金融機関で住宅ローン審査を申し込んだとしても、必ず「個人信用情報」を確認するため、事故情報があると一発アウトで審査に落ちてしまうのです。こればかりは、間口が広いといわれる「フラット35」でも審査に通れません。

<対策>

事故情報は一生残るわけではなく、3つあるうちの2つの信用情報機関であるCIC、JICCでは5年で事故情報が消えます。

もう1つの全国銀行個人信用情報センター(KSC)では10年間事故情報が残りますが、住宅ローン審査では自己破産から5年経過していれば組める可能性が高いため、5年以上経過していれば、金融機関に相談してみましょう。

まとめ

住宅ローン審査に通りやすくなる秘訣は、審査基準の甘さより、相性の良さで金融機関を選ぶことです。なぜなら、誰にとっても間口が広い金融機関は無いからです。相性の良い金融機関を3つ程度に絞っておきましょう。

住宅ローン審査に通りやすくなるよう、できる対策は事前にチェックしておきましょう。

住宅ローン審査に通りにくい特徴に当てはまってしまった方は、審査に申し込む前に対策しましょう。住宅ローンは今後何十年も返済が続くため、中でも返済比率は慎重に計画しておくことが大切です。

住宅ローン審査も、審査後の新居での生活も、安心して過ごせるように準備しましょう。