【共働き】収入合算の住宅ローンで家を買うときの「4つの約束」

ファイナンシャルプランナー

以西 裕介

一般社団法人確定拠出年金推進協会 理事/ファイナンシャルプランナー(2級FP技能士・IFA)保険・証券・企業型DCを軸に、個人と企業の資産形成を支援。年間800件以上の相談と50本超のセミナーを通じて、「本質的に豊かになる選択」を一緒に形にしていく専門家。

住宅ローンを収入合算で借り入れるときの4つの約束はこれ!

以西

以西①パートナーの年収は半額以下で合算

②返済比率を20~25%以内におさめる

③全期間固定金利を選び、長期的なライフプランを立てる

④夫婦揃って団信に加入できるペアローンを選ぶ

収入の合算で住宅ローンを借りる場合は、安易にふたりの年収を足せばいい、というものではありません。上記4つのポイントを、くわしく解説してみます。

①パートナーの年収は半額以下で合算

この理由は、今後、夫婦どちらかが予測不可能な事態によって失職や休職する可能性がゼロではないためです。万が一病気や事故などで長期入院などの必要がある場合、治療費と住宅ローン返済が二重にのしかかることになります。また、これまでと同じ仕事を続けられない場合、収入の大幅減少もあり得ます。予期せぬリスクに備えることは、住宅ローンを決める際にとても大切な事項と言えます。

②返済比率を20~25%以内におさめる

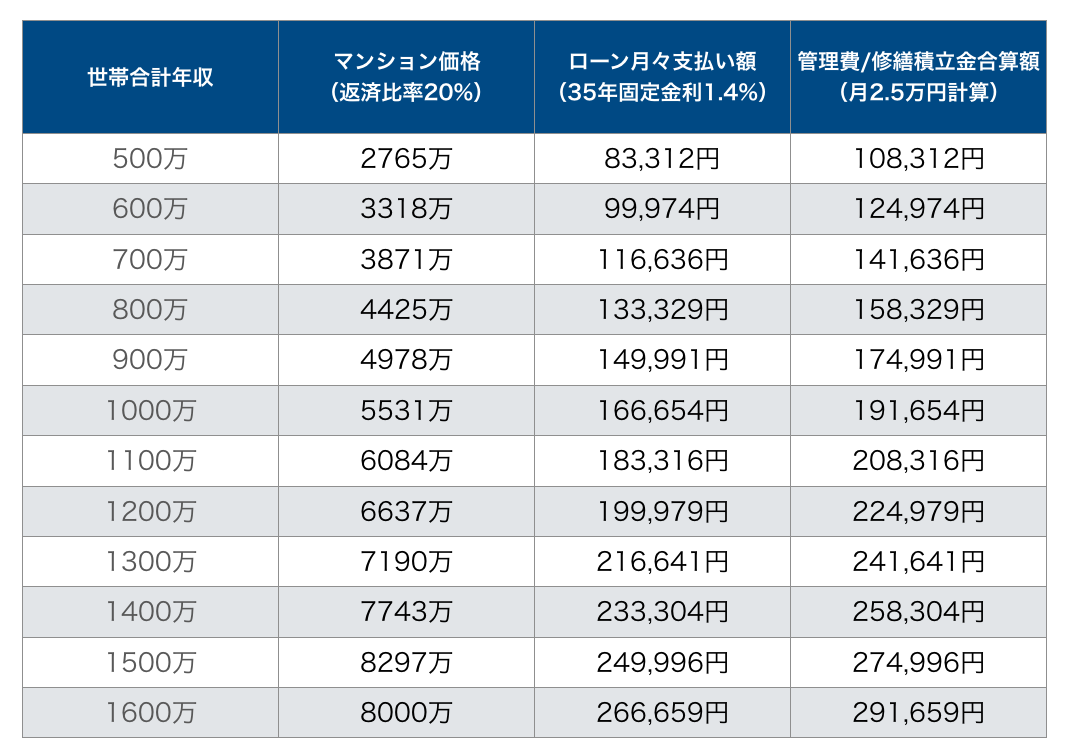

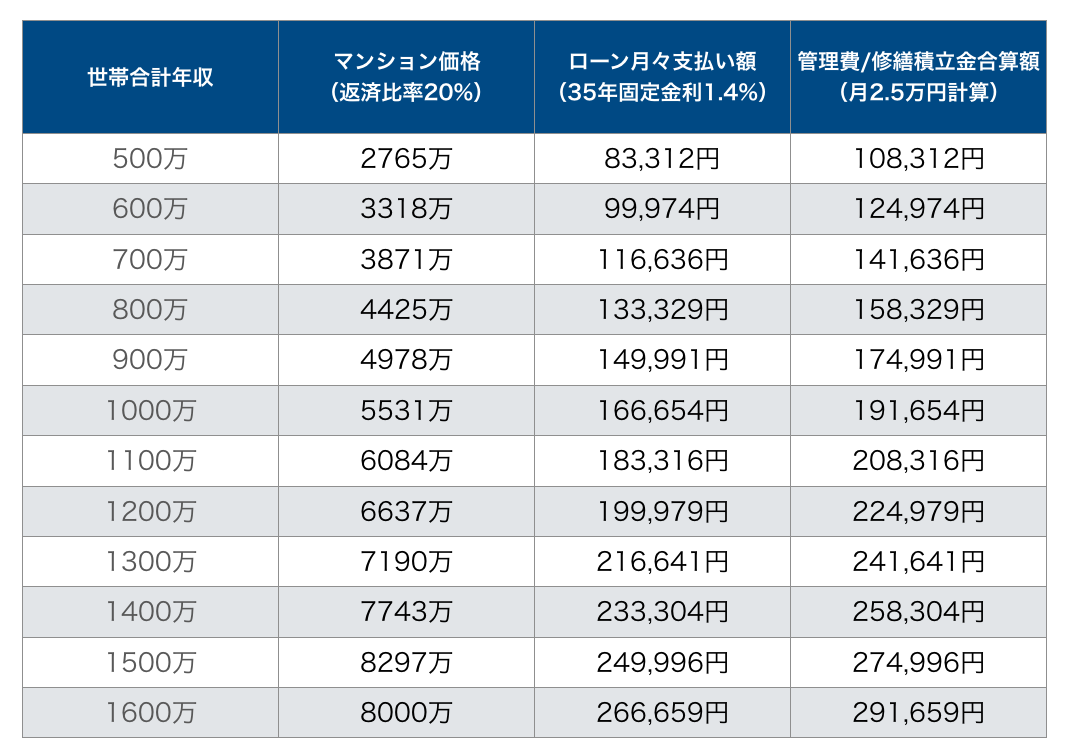

返済比率とは、年収に占める年間の住宅ローン返済額の割合のこと。算出のポイントは額面年収ではなく、手取り年収で計算することです。趣味や旅行などを楽しむ余白を残し、さらに収入の減少や予想外のリスクに備えるためには返済比率を20%以下に設定することをおすすめします。

返済比率を20%に設定した場合の、世帯年収別のマンション価格一覧をぜひ参考にしてください。

③全期間固定金利を選び、長期的なライフプランを立てる

全期間固定金利を選ぶ理由は、長期にわたる住居費を確定させることができるためです。住宅ローンの支払い終了まで金利が一定なので、いつまでいくら住居費が必要かがわかり、長期的なライフプランを立てやすくなるというメリットがあります。

④夫婦揃って団信に加入できるペアローンを選ぶ

団信(団体信用生命保険)とは、債務者が死亡したり高度障害状態になったりしたときに、住宅ローンの残債を代わりに払ってもらえる保険です。夫婦で住宅ローンの借入を行う場合、収入を合算して1つの住宅ローンを組む「収入合算」という方法と「ペアローン」がありますが、夫婦ふたりが団信に入れるのはペアローンのみ。収入合算ではどちらかが返済できなくなれば、もう一方に全額の返済義務が生じることを知っておきましょう。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

夫婦の収入を合算すればワンランク上のマンションを購入できる!でも…

A子:

マンションの購入予算、最初は旦那の年収だけで考えてたけど…。私も今働いてるわけだから、その年収も合算して予算を組み直せば、今考えてるよりもちょっといいマンションが買えそう!計算し直してみよっと。

アドバイザー:

A子さん、それはどんな予算感で考えてるんですか?

A子:

えーと、私の年収が300万円。夫が600万円くらい。合算したら900万です。900万でどれくらい融資してもらえるのか調べてみないと!

アドバイザー:

ちょっとまってください!共働きの場合、年収をそのまま合算して考えがちですが、そのやり方はあまりおすすめできません。

A子:

えっ、なんで?夫の年収だけでローンを組むときと考え方は同じじゃないの?

アドバイザー:

いいえ、実は違います。まずは年収合算をしてローンを組むデメリットを知っておいてください。

【デメリット】夫婦揃ってローン完済時まで働き続けられないかもしれない

アドバイザー:

お財布の持ち方は家庭によって違うとはいえ、夫婦共働きのときは二人分の収入がありますし、『お金がたくさんある』と思うと、それを住まいに使いたくなるのは確かです。

ただ一度冷静になって考えてほしいのは、ローンを夫婦の年収で組むということは、夫婦がずっと働き続け、継続的に収入を得続ける、ということが大前提という点です。

A子:

私はずっと働くつもりでいるからクリアしてると思うんだけど…。

アドバイザー:

でも、例えば出産して育休を取るとしたらどうでしょう。育児休業給付金制度などを利用すれば育休中も収入の8割程度は受け取ることができますが、それでも確実に収入は減りますよね。

A子:

うーん、それは否めない…。

アドバイザー:

その間もローン返済は『二人分の年収』を前提にした負担がのしかかってきます。出産、育児期間を乗り越えられたとしても、今のご時世、いつどちらが失業するかわかりません。

ほかにも病気や怪我をして一時的に収入が減ったり、あるいは不景気で年収そのものが減ってしまうことだってあります。そのとき、『一人の稼ぎでは賄いきれない負債』があるのは、非常にリスクが高いんです。

A子:

むむ。でも、貯金をきちんとしておけば大丈夫じゃない?

アドバイザー:

そうですね。返済に困った場合は貯金を切り崩す方法をとらざるを得なくなる、とも言えます。でも、その貯金は本来住まいのためのものではないはずです。

家族が旅行をしたり、ちょっと大きな買い物に使ったり、子供の養育費に充てたり…家族が豊かに楽しく暮らすためのお金や時間を、家に費やさなければならないとしたら、ものすごくもったいないですよね。

A子:

それは確かに…。

【デメリット】ローンの組み方によっては万が一のときに対応できない

A子:

そう言われると年収合算はもしかすると安易にすべきじゃない、って感じがするなあ。他にもデメリットはあるの?

アドバイザー:

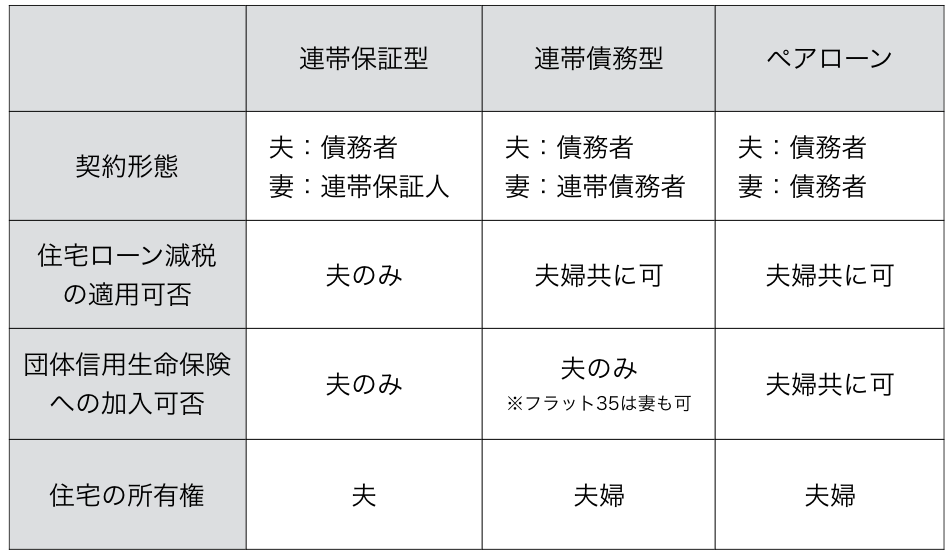

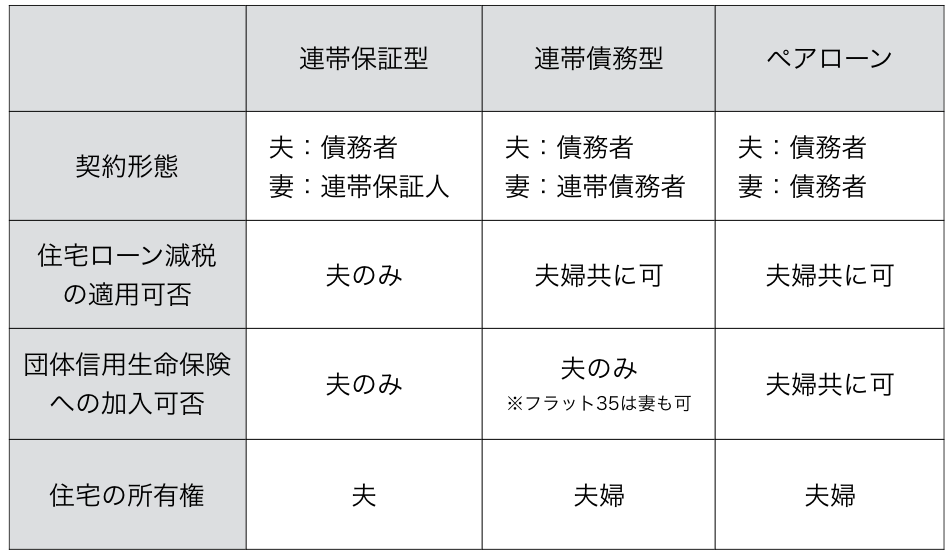

ローンの組み方に注意が必要です。2人で住宅ローンを組む際に選べるものとしてまず、夫婦の収入を合算して1つの住宅ローンを組む「収入合算」という方法があります。収入合算には、「連帯債務型」と「連帯保証型」の2つの種類があります。また、夫婦それぞれで2つの住宅ローンを契約する「ペアローン」という方法もあります。

A子:

ふむふむ。

アドバイザー:

それぞれ細かに違いがあり、特徴があります。簡単に表で見てみましょう。

アドバイザー:

注意して見てほしいのは、債務型と連帯保証型のローンは、団体信用生命保険に加入できるのは主となる債務者一人だけであるという点です。

A子:

どういうこと?何が問題なの?

アドバイザー:

団体信用生命保険は、債務者が死亡したり高度障害状態になってしまったとき、住宅ローンの残債を代わりに払ってもらえる保険で、ほとんどの住宅ローンで加入が義務付けられています。つまり、夫だけが団体信用生命保険に加入して、妻は加入していない状態で、妻に万が一のことがあったとしたら…。

A子:

夫が一人で夫婦二人分のローンを全部払わないといけないってこと?

アドバイザー:

そうなると大きな負債を抱えることになり、ローン破綻してしまうリスクが非常に高くなります。

A子:

それはとっても困る!

銀行が収入の合算をおすすめしてくるのはなぜ?

A子:

デメリットはよくわかったわ!でも1つ気になるんだけど。世の中には収入の合算でマンション購入する人もたくさんいますよね?銀行からおすすめされるっていう話も聞くし…。

アドバイザー:

銀行が夫婦の収入の合算を提案するのは、借り主の希望する融資額が通らない場合に、融資枠を広げるための対策として、というケースが多いです。

A子:

ふむふむ?

アドバイザー:

つまり、一人では借りられない額でも、二人なら借りられますよ、とおすすめするわけです。当然といえば当然ですし、もちろんそれで希望の融資額は借りられるかもしれません。

でも、そもそも一人で借りられない額を無理して借り入れるのは本当に妥当なのか?ということを考えてみてほしいのです。

A子:

身の丈以上のローンを、リスクを背負った上で借りるだけの意義があるかどうか、ってことなのね。

どうしても収入を合算したいときの「4つの約束」

A子:

アドバイザーさんの話聞いてみてちょっと考えてみたけど…。私は子供がほしいし、時短勤務とかもするかも。そうなると将来収入が減る可能性は充分あるし、年収合算するかどうかは、もう一度予算や物件の選び方をしっかり考えてからにしてみるわ。

でも、その上でもやっぱり年収合算したい!ってなったら?やっぱりリスクは覚悟しないといけないの?

アドバイザー:

収入の合算を絶対にしてはいけない!というわけではりません。A子さんが言うように、熟慮した上で夫婦の収入を合算することを選ぶ方ももちろんいます。その際は、以下のような決まりごとを守った上なら、比較的リスクを低くすることができますよ。

- 片方の年収は半額以下で合算して、もしものときに困らないよう余裕を持った予算組みをすること

- 返済比率を20~25%以内におさめて、月々の返済負担が大きくなりすぎないようにすること

- 総返済額を把握できる全期間固定金利を選び、長期的なライフプランを立てること

- 夫婦揃って団体信用生命保険に加入できるペアローンを選ぶこと

A子:

夫婦で団体信用生命保険に入って、片方に万が一のことがあったらどうなるの?

アドバイザー:

その際は、片方が担っているローンが保険で賄われ、もう片方は自分の分の支払いを続けることになります。

A子:

なるほど、一人分の収入で払い続けられるくらいのローン負担に減るってことね。

アドバイザー:

はい。実際に夫婦の収入を合算した場合にどれくらいの借り入れが目安になるのかは、下記の一覧で確認してみてくださいね。

A子:

ありがとうございます!

世帯年収別のマンション価格目安表

まとめ

収入を合算すれば、当然自分一人分の年収よりもはるかに高額な予算組みができて、ワンランク上のマンション購入も実現できるかもしれません。

しかし、それはローン完済時まで二人が健康で一定の収入を得られて初めて実現すること。どちらかに万一のことがあった場合、ローンの組み方によってはローン破綻しかねないため、あまりおすすめはできません。

仮に収入の合算をするとしても、家族の大切なお金をローン返済のためだけに費やしてしまうことのないよう、条件は慎重に検討することが大切。本記事でご紹介した約束事を守ることで、リスクを低減できるでしょう。

よくある質問

編集後期

この先30年以上にわたって、夫婦の収入が全く変動しない、または増え続けるということは考えにくいと思いませんか?現状がこうだから、と将来の変化を加味せず無理な住宅ローンを組んでしまうご家庭は意外にも多いものです。

「万が一のとき」というのは、住宅ローンの債務者が死亡したときだけではありません。債務者が病気や事故で就労できない、またはこれまで同様に収入が得られず団信も利用できないときが、最も家計が苦しくなると考えておいたほうがいいでしょう。収入合算で住宅ローンを借りる場合には、長期的に無理のない返済計画を立てることが大切です。