住宅ローンは手取り年収の何割が目安?無理のない返済額の決め方&節約術

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー

以西 裕介

一般社団法人確定拠出年金推進協会 理事/ファイナンシャルプランナー(2級FP技能士・IFA)保険・証券・企業型DCを軸に、個人と企業の資産形成を支援。年間800件以上の相談と50本超のセミナーを通じて、「本質的に豊かになる選択」を一緒に形にしていく専門家。

宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する「ゼロリノベ」を運営する株式会社grooveagentの代表取締役。

住宅ローンの借入額の目安は額面ではなく「手取り年収」で計算を

以西

以西住宅ローンを組む際、多くの方が「いくら借りられるか」に注目しますが、本当に大切なのは「いくら返せるか」です。その判断に使うのが「返済比率」。

一般的に返済比率は額面年収の20~25%が目安とされますが、余裕のある返済を目指すなら「手取り年収ベースで20%以下」が理想です。共働きの場合も、パートナーの手取り収入は多くて半分程度までの計算にとどめておきましょう。

記事内のシミュレーションでは、額面年収600万円で返済比率を「額面・手取り」それぞれ20%に設定したケースを比較。ぜひご自身の家計と照らし合わせてみてください。

借りすぎに注意!長期的なライフプランをたてることが余裕のある生活につながる

家計診断をしていると、返済が厳しい住宅ローンをすでに組んでしまっている方が少なくありません。たとえば「賃貸並の支出だから大丈夫」「金利が低い今なら多めに借りてもOK」などの判断で、返済計画に無理が生じてしまうケースです。

金融機関は「どれだけ貸せるか」を重視しているため、借りる側が慎重に判断する必要があります。住宅ローンは、退職後の生活まで見据えたライフプランの中で、無理のないキャッシュフローを確保することが大切です。

借りすぎリスクの詳細は「借りられる額で起こりうる2つのリスク」で、返済額を抑える工夫は「返済額を抑えるコツ5選」で紹介しています。ぜひ参考にしてください。

住宅ローンの借入可能額だけで家を選ぶと失敗する⁉

金融機関が貸してくれる金額=あなたにとって返せる金額とは限りません。大切なのは、日々の暮らしや将来の楽しみを犠牲にせず返し続けられることです。

下記は、返済比率をもとにシミュレーションした住宅ローン目安の一覧表です。

- 手取り年収:40未満・配偶者有り

- 借りられる額:金利1.2%(元利均等)・返済期間35年・返済比率30-35%

- 無理なく返せる額:金利1.2%(元利均等)・返済期間35年・返済比率20%

そこで目安となるのが「返済比率」。年収に対する、年間返済額の割合のことです。金融機関では一般的に、額面年収の30~35%以内であれば融資可能と判断します。

しかしこの比率は、あくまで「滞りなく返済できるかどうか」を見るための基準。余裕のある生活ができるかどうかまでは、考慮されていません。

実際、ネット上では「返済比率は20%が理想」とする意見も見かけますが、それだと趣味や旅行、外食などを我慢する生活になる可能性があります。

そのため、ゼロリノベではゆとりを持って生活することが可能な「手取り年収の20%以下」で住宅ローンを組むことをおすすめしています。

返済比率については「住宅ローンは返済比率「手取り20%以下」にすべき」で詳しく解説します。

「借りられる額」で起こりうる3つのリスク

住宅ローンは返済期間が長く金額も大きいため、ちょっとした判断ミスが家計に深刻な影響を与えかねません。

とくに気をつけたいのが、「借りられる上限いっぱいで家を買ってしまうこと」です。

将来大きな出費が重なったときに備えておかないと、あとから後悔することになりかねません。

ここでは、「借りられる額」で住宅を購入したことで起こりうる、3つの代表的なリスクを紹介します。

「老後2000万円問題」が現実に起こりうる

「老後資金2000万円が不足」とは、金融庁の金融審議会が公表した報告書をもとにメディアが一斉に発信したことによって国民の大きな注目を集めた老後問題です。

住宅ローンを「借りられる額」で組んでしまうと、将来の貯蓄が思うように進まず、老後に必要とされる2,000万円を準備できない可能性が出てきます。結果として、「老後資金が足りない」ということが現実味を帯びてくるのです。

公的年金だけで最低限の生活ができる人もいますが、それだけで安心とは言えません。医療費や介護費、交際費など、ゆとりある生活を送るためには、年金以外の備えも必要になるのが実情です。

住宅購入の判断ひとつが、老後の選択肢の幅を大きく狭めてしまう可能性もあるのです。

子供に借金を負わせる可能性がある

住宅ローンに家計の大部分を割いてしまうと、教育費の優先順位が下がりやすくなります。結果として、子どもが進学を希望したときに「お金が足りない」という事態に直面することも。

そうなると、選択肢は奨学金しかなくなり、子どもが将来自分で返済を背負うことになります。とくに新社会人にとっては、大きな負担になりかねません。

しかも、奨学金の返済を滞らせてしまえば、その後の人生設計、たとえば結婚や住宅購入にも影響が及びます。

住宅購入の判断は、今だけでなく「子どもの将来まで」見据えることが大切です。

※出典:文部科学省「令和5年度 子供の学習費調査」

※出典:文部科学省「令和5年度 私立大学入学者に係る初年度学生納付金等平均額(定員1人当たり)の調査結果について」

※出典:独立行政法人 日本学生支援機構「令和4年度 学生生活調査結果」

「楽しむ」ための出費に制限が出る可能性も

住宅ローンの返済額が大きすぎると、思った以上に日常の選択肢が狭まります。また、金銭的な余裕がないと、心の余裕も失われがちです。

「今の暮らし」と「将来の安心」の両方を大切にするなら、返済のゆとりを持った住宅予算設定が賢明です。

住宅ローンは返済比率「手取り20%以下」にすべき

金融機関の審査基準では「返済できるかどうか」が重視されるため、返済比率30〜35%でも通過することがあります。

しかし、実際の生活を考えると、手取り収入のうち20%を超えて住宅ローンにあてると、教育費や老後資金、急な出費への対応が難しくなるリスクが高いです。

また、ボーナス頼みの返済計画を立てると、景気や勤務先の業績次第で家計が一気に苦しくなる可能性も。

余裕のある暮らしを実現するためには、「審査に通るか」よりも「返していけるか」に視点を移し、慎重に上限を定めることが大切です。

額面年収600万円・返済比率20%の家計シミュレーション

では実際に、額面年収600万円・扶養家族ありという家庭で、住宅ローン返済比率を「20%」に設定した場合のシミュレーションをしてみましょう。

シミュレーション条件

- 妻と子1人扶養世帯

- 額面年収600万円

- 手取り年収は約470万円

- 返済比率20%(額面年収)で住宅購入

住宅ローン返済額(年間・月額)

- 年間返済額:600万円 × 20% = 120万円

- 月々の返済額:120万円 ÷ 12ヶ月 = 10万円

この「10万円」は住宅ローンの元利合計額で、固定資産税や修繕積立などの住まいにかかる費用は含んでいません。つまり、住まい関連の支出全体では、さらにコストが増える可能性があるという点も念頭に置く必要があります。

生活費と家計のバランス

2024年の総務省「家計調査(家計収支編)」*によると、二人以上の勤労者世帯の平均消費支出(月額)は以下の通りです。

- 月平均消費支出:約32.5万円(全国平均)

- 手取り収入(月額):470万円 ÷ 12ヶ月 = 約39万円

ここから住宅ローン返済と生活費を引くと、39万円 − 32.5万円(生活費)− 10万円(ローン返済)=▲3.5万円の赤字

※出典:総務省統計局「家計調査報告〖家計収支編〗2024年(令和6年)平均結果の概要」

返済比率20%でも油断できない理由

- 生活費は年々上昇

物価高の影響で、特に食費・光熱費・教育費が家計を圧迫。

- 子育て世帯は教育費が膨らむ

小学校以降の習い事・塾・学用品などで支出が増え、貯蓄の余裕も減少。

- 突発的な支出に対応しづらい

赤字気味の家計では、車検・医療費・冠婚葬祭などが発生した際に家計が破綻しやすい。

シミュレーションの額面年収600万円・返済比率20%という条件は、一見「安全ライン」と思われがちですが、生活費の実態や将来の支出を考慮すると、十分に余裕があるとは言えません。

とくに扶養家族がいる場合、「手取り年収で返済比率20%以内」に設定することが家計を安定させるカギ。ローン返済中も無理なく暮らし、将来への備えもできるバランスを意識しましょう。

大手勤務や公務員ほど借り過ぎに注意!

年収が高く、返済比率の基準上は多額の借入が可能な方ほど、安心感から借り過ぎてしまう傾向があります。

この場合、手取りの半分近くを返済に充てることになるため、実際の生活費や将来の支出も考慮した、慎重な判断が必要です。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

「無理なく返せる額」を調べる2つの方法

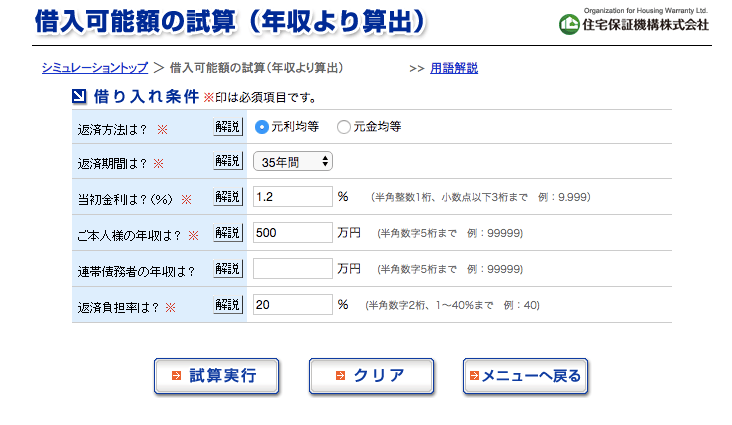

住宅ローンシミュレーターで把握する

「年収別の住宅ローン借入額一覧」はあくまで一般的な目安であり、実際に無理なく返せる額は、年齢・家族構成・支出状況・金利の考え方などにより大きく異なります。

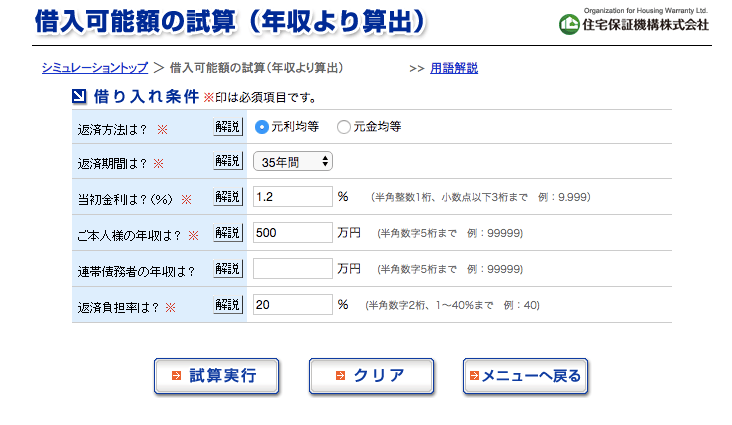

まずは、自分の条件でざっくりと返済可能額を知るには、住宅保証機構の「住宅ローンシミュレーション」がおすすめです。

年齢や返済期間、金利などを細かく設定でき、すぐに返済額や借入可能額の目安がわかります。

その際、「返済比率は手取り年収の20%以下」に収めるのが原則です。あくまで判断の参考ツールとして活用しましょう。

ファイナンシャルプランナーに相談する

本当に無理のない住宅予算を知るためには、ファイナンシャルプランナー(以下FP)への相談がおすすめです。

自身では「想定より出費が少ない」と甘く見積もりがちですが、FPは客観的な立場から、将来の支出やライフイベントを見据えて予算を立ててくれます。

たとえば、以下のような点も考慮して試算してくれます:

- 現在の貯蓄・支出(生活費、教育費、趣味など)

- これまでの家賃や、今後の住宅管理費・修繕費

- 子どもの進学予定、老後の備えなど将来的な収支変化

将来に備えた「安心できる返済額」を知るために、FP相談は非常に有効な手段です。

住宅展示場のFPをおすすめしない理由

FPに相談する際、住宅展示場やハウスメーカー提携のFPは避けるのが無難です。なぜなら、物件契約がゴールとなりがちで、「借りられる額」を基準にローンを組ませるケースが多いからです。

なかには良心的な提携FPもいますが、多くはハウスメーカー側に利害関係があり、顧客本位とは言えない提案をされることがあります。

そのため、住宅ローンの返済計画を立てる際は、独立した立場のFPに相談するのが安心です。

住宅ローンの返済額を抑えるコツ5選

住宅ローンは、少しの工夫で返済の負担を軽くすることができます。無理のない返済を実現するためのコツを押さえておきましょう。

金利タイプは性格を考慮して選ぶ

住宅ローンの金利タイプは大き分けて、「固定金利型」と「変動金利型」があります。

【固定金利型】

途中で金利が下がっても返済額は減りません。将来の金利変動に左右されず、家計管理がしやすい人向きです。

【変動金利型】

金利が急上昇した場合、返済額の増加が5年ルール・125%ルールで一時的に抑えられても、支払いきれなかった利息(未払利息)が発生し、最終的な総返済額や最終返済時の負担が大きくなることがあります。

どちらが正解ということはありません。重要なのは、自分のライフスタイルや考え方に合った選択をすることです。

繰り上げ返済には「返済額軽減型」

繰り上げ返済とは、毎月の返済とは別に、借入額の一部を返済することで、「期間短縮型」と「返済額軽減型」の2種類があります。

「期間短縮型」は利息軽減効果が大きい反面、毎月の返済額が変わらないため、家計が圧迫されることも。

「返済額軽減型」は月々のゆとりが出ますが、トータルの利息軽減効果は小さくなります。

将来の支出や家計状況をふまえて、無理のない方を選びましょう。

物件価格と金利はセットで考える

住宅購入時には、物件価格だけに注目しがちですが、「金利」も同じくらい重要です。

仮に、物件価格が300万円下がったとしても、金利が0.5%上がれば差額は相殺されます。つまり、価格だけを見てタイミングをはかるのは危険です。

物件価格と金利の動きは、セットでチェックするのが鉄則。「金利が上がる前に購入したほうが結果的にお得だった」というケースも少なくありません。

近年は超低金利が続いていましたが、日銀の政策変更やインフレ傾向により、金利が上昇する可能性も出てきました。住宅ローンの選択やタイミングには、今後の金利動向も注目しましょう。

先送りしている間の家賃も「見えない出費」

「もっと安くなってから買いたい」と購入を先送りしている人も多いですが、その間に支払い続ける家賃も“住居コスト”としてしっかり計算に入れる必要があります。

5年後に300万円安く家を買えたとしても、その間に650万円の家賃を支払っていたら、トータルでは損になる可能性も。

「待てば得」は家賃の出費次第で逆転することもあるため、住宅購入は「金利」や「価格」だけでなく、「住居費の総額」で判断しましょう。

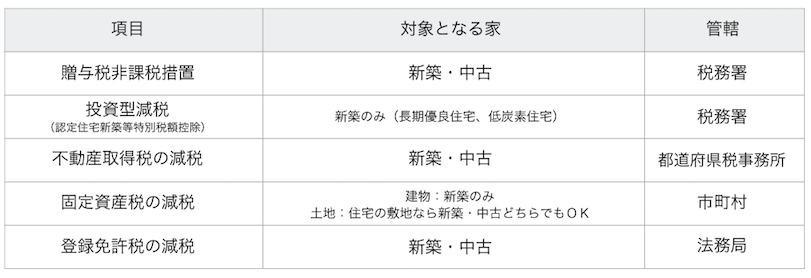

優遇制度を活用して実質負担を減らす

住宅購入時には、国の支援策を使うことで“実質的な支払い負担”を軽くできる場合があります。とくに「住宅ローン減税(ローン控除)」は、多くの人が利用できる制度なので要チェックです。

出典:国土交通省「住宅ローン減税」

- 注意1:住宅ローン減税の控除期間は通常10年ですが、省エネ性能など一定の条件を満たした新築住宅では13年になる場合もあります。

- 注意2:床面積が50㎡以上必要ですが、所得が1,000万円以下かつ新築住宅であれば40㎡以上も対象となります。

- 注意3:繰上げ返済により返済期間が10年未満になると、住宅ローン減税の適用が終了します。返済計画は慎重に立てましょう。

住宅ローン減税を最大限に活用するためには、対象住宅の要件や控除期間、借入限度額などを十分に理解し、計画的な住宅取得を行うことが重要です。

その他の制度

他にも制度はいろいろあります。

個別状況によって内容も変わってきますので、詳しくはお近くの管轄にお問い合わせください。

家を買う前に確認!住宅ローン返済&ライフプラン実践チェックリスト

家を買う際、「本当に無理なく返せるか」「将来の家計やライフイベントに備えられるか」を総合的に判断できるチェックリスト!

購入前の資金計画や住宅ローンの選択で見落としがちなポイントを網羅しています。各項目を一つずつ確認し、安心してマイホームを手に入れましょう。

- 返済比率20%以内(手取り年収)であるか

- 老後2000万円問題に対応できるか

- 子供の教育費を準備できるか

- 旅行や趣味などの余白分を計算しているか

- 大手勤務や公務員の場合、借りすぎに注意しているか

- 住宅ローンシミュレーションで算出してみたか

- ファイナンシャルプランナーに算出してもらったか

- 利害関係のないファイナンシャルプランナーに依頼したか

- 性格にあう金利タイプを選んだか

- 繰り上げ返済するときは「返済額軽減型」を選んでいるか

- 現金がなくならないように計画的に繰り上げ返済しているか

- 繰り上げ返済の手数料を考慮しているか

- 物件価格と金利をセットで考えているか

- 先送りしている間の家賃を考慮しているか

- 住宅ローン減税(ローン控除)を活用しているか

- その他の優遇制度もチェックしているか

- 目的が「家を買うこと」になっていないか

まとめ

住宅は「買うこと」がゴールではなく、「買ったあと、どう暮らすか」が本質。そのためには、立地やデザイン以上に、無理のない予算設計こそが重要です。

限度額いっぱいに借りて理想を詰め込むよりも、ゆとりのある返済計画で、日々の生活や将来の選択肢を大切にできる住まいのほうが、結果的に満足度は高くなります。

ここまで、予算の立て方や返済額を抑えるコツについてお伝えしました。ぜひ、チェックリストも活用しながら「自分たちにちょうどいい家」のイメージを明確にしてみてください。

よくある質問

編集後記

「借りられる額」で起こりうる2つのリスクの章では老後2,000万円問題について触れていますが、老後に2,000万円必要かそうでないかはご家庭の状況によってさまざまです。将来に備えて貯蓄や資金運用するのが望ましいのは確かですが、とはいえお金は使うためにあるもの。しっかりとしたマネープランニングやライフプランニングを行って、「今使ってもいい金額」を導き出しておくと安心ですよ。

「今の賃貸と同じくらいなら払えそう」「年収の何倍くらいならローンが借りられるかな?」といった考え方は一般的ですが、例えば同じ年収でも世帯人数やお金に対する価値観などで予算は全く異なるものです。プロのファイナンシャルプランナーにお任せすれば、人生トータルの収支が数時間で算出できます。まだの方はぜひ一度やっておくのがおすすめです。

人生において怪我や病気、リストラなどの想定外はつきもの。何かあった時のために返済額は極力抑えて想定外に対応できるお金を手元に残しておいた方が何かと安心です。手取り年収の20%以下という目安をもとに、お金のプロであるファイナンシャルプランナーに相談すると後押しになりますよ。

家を購入する際、物件価格を今の住まいの家賃と安易に比較するのは危険です。家を購入する場合、家賃とは違い、住宅ローン以外にも修繕費用や修繕積立金(マンションの場合)、固定資産税などの費用がかかることも考慮し、無理のないローン返済額を算出しましょう。

こちらの記事では、本記事でも紹介している「住宅ローンシミュレーション」の使い方を詳しく解説。いきなりファイナンシャルプランナーに相談するのはちょっと…という方は、シミュレーションを使って、まずは大体の予算を出してみるといいですよ。