契約者が死亡したら住宅ローンはどうなる?返済免除の条件を解説

「住宅ローンの返済中に万が一のことがあったら返済はどうなるんだろう…」

住宅ローンの返済は長期間に及ぶため心配ですよね。

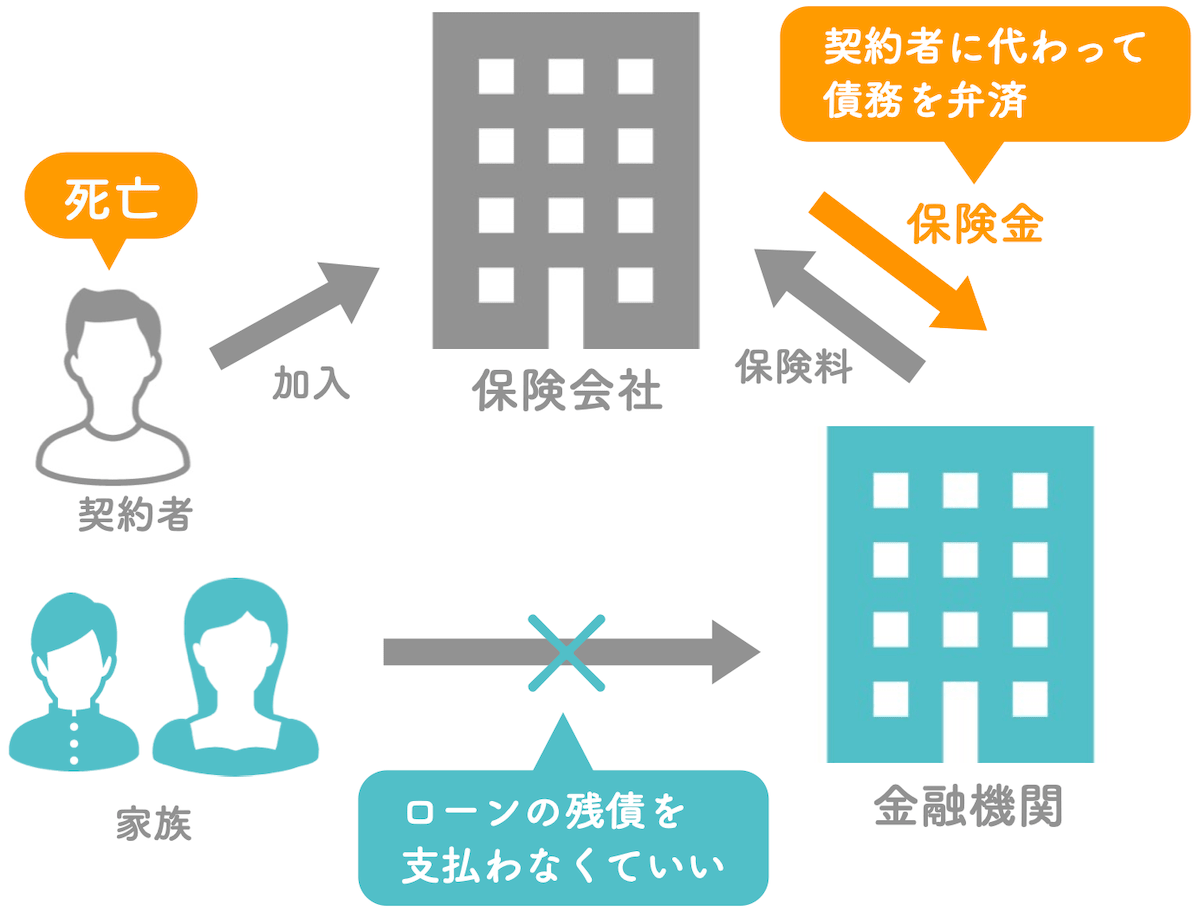

団体信用生命保険とは、契約者が亡くなったり高度障害になった場合に保険金により残りのローンが返済される保険で、保険料は住宅ローン金利として支払います。

万が一の場合でも、残された人が安心して住まいに住み続けることができるため、住宅ローンを払って住まいを購入する際の大きなメリットであり、安心料ともいえるでしょう。

フラット35以外の住宅ローンでは団信への加入が義務づけられており、フラット35も義務ではありませんが、あえて外さない限りは一般的な住宅ローンと同様に、保険料が金利に含まれています。

団体信用生命保険には審査があり、健康状態が悪いと加入することができず、希望する住宅ローンが組めなくなってしまう可能性もあるため、住宅ローンは健康なうちに組むことをおすすめしています。

ゼロリノベでも年に数組、悔しい思いをされるお客様がいらっしゃいます。

団信には癌やさまざまな疾病に対応できる特約がありますが、後から特約を追加することができないため、加入時に「どんな特約があるか」「どんなリスクに備えたいか」をあらかじめ決めておかなければなりません。

また、ペアローンやリレー返済などの契約形態は、誰が亡くなったのかによっては住宅ローンが免除にならないケースもあるため、契約形態ごとに住宅ローンが免除になる条件などを知っておく必要があります。

そこで、この記事では以下の内容を解説していきます。

- 死亡時の住宅ローンはどうなるのか

- 契約形態で異なる死亡時の住宅ローン免除の条件

- 住宅ローンを免除にするための手続きの流れ

- 団信に加入できなければ他の保険を検討する

この記事を読むことで、団信の仕組みと契約形態によって異なる免除のパターンを理解することができるようになります。

もしも団信に加入できない場合の対応策についても紹介していますので、ぜひ最後までお読みください。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

死亡後の住宅ローンは、団体信用生命保険によって免除できる

冒頭でも説明した通り、もしも契約者が亡くなってしまった場合は、団信に入っていればその後の住宅ローン支払いは免除されます。

しかし、団信に入っていなかったり、入っていたとしてもローンの返済状況などによっては免除にならない場合もあるので、注意が必要です。

はじめに、

- 契約者の死亡時に住宅ローンが免除される団信について

- 契約者の死亡時に住宅ローンが免除されない場合

について詳しく説明していきます。

1-1.団体信用生命保険(団信)に入っていれば免除される

前述した通り、団体信用生命保険とは、契約者が亡くなったり高度障害となった場合に保険金によってローン残高が支払われる保険です。

前述した通り、団体信用生命保険とは、契約者が亡くなったり高度障害となった場合に保険金によってローン残高が支払われる保険です。

住宅ローンの契約者が亡くなった場合に住宅ローンの支払いを不要にするには、団信に入っておくのが一番簡単です。生命保険でも金額によっては死亡時に返済可能ですが、保険金額を多く望むほど月々の出費も増え、健康診断書による審査もあります。

住宅ローンは、多くの人が35年で組みます。30歳でローンを組めば、払い終えるのは65歳ということです。

そのように、長期にわたって返済していくローンであるため、ローン契約者が事故や病気で亡くなってしまったり、障害が残り働けなくなるような大きなケガをする可能性も十分に考えられるでしょう。

ローン契約者にもしものことがあり、住宅ローンの支払いができない状態になってしまった場合、住宅ローンを契約した金融機関にとって損失となってしまいます。そのようなリスクを回避するためにもほとんどの住宅ローンでは団信の加入が必要となるのです。

しかし、フラット35の場合は団信加入が必須ではなく任意とされています。しかし、フラット35を選ぶ場合も、団信には加入しておいた方が安心して住宅ローンの支払いができるでしょう。

団信は死亡時だけでなく、高度障害となった場合もローン返済が免除となったり、癌やさまざまな疾病を保障する特約を付けることもできます。

団信をより詳しく知るために、

- 団信の高度障害の保障

- 特約の種類

について説明していきます。

住宅ローンの平均借入金額や期間、年齢について詳しく知りたい方はこちらの記事も併せてご確認ください。

1-1-1.団信は高度障害の時も免除される

団信では、契約者の死亡時だけでなく、団信の責任開始日以降に高度障害状態になった場合も住宅ローンの支払いが免除されます。

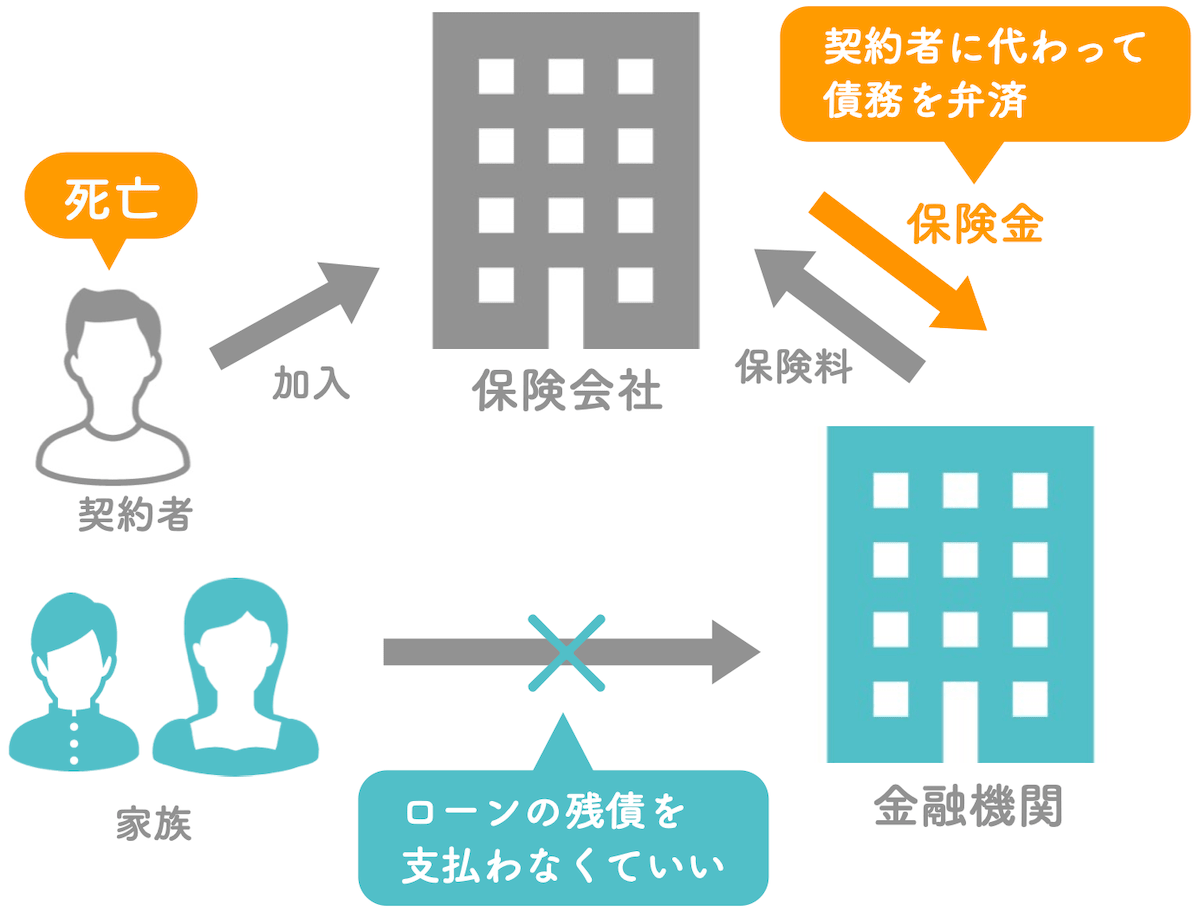

団信の定める高度障害は以下の通りです。住宅金融支援機構のウェブサイトから引用しています。

- 両眼の視力を全く永久に失ったもの

- 言語またはそしゃくの機能を全く永久に失ったもの

- 中枢神経系または精神に著しい障害を残し、終身常に介護を要するもの

- 胸腹部臓器に著しい傷害を残し、終身常に介護を要するもの

- 両上肢とも、手関節以上で失ったかまたはその用を全く永久に失ったもの

- 両下肢とも、足関節以上で失ったかまたはその用を全く永久に失ったもの

- 1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったかまたはその用を全く永久に失ったもの

- 1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの

引用:住宅金融支援機構(債務弁済される場合、債務弁済されない場合)

この文章ではどのような状態かわからないという人も多いでしょう。

もう少し、明確に説明すると以下のようになります。

つまり、事故や病気などにより、上記のような生活や就労に影響のある障害が残ってしまった場合にも、住宅ローンの支払いが免除されるということです。

つまり、事故や病気などにより、上記のような生活や就労に影響のある障害が残ってしまった場合にも、住宅ローンの支払いが免除されるということです。

4種の語音は以下のように分けられます。口唇音(バ行、パ行、マ行等)

歯舌音(シ、シュ等)

口蓋音(ヤ行、カ行等)

こう頭音(ハ行等)

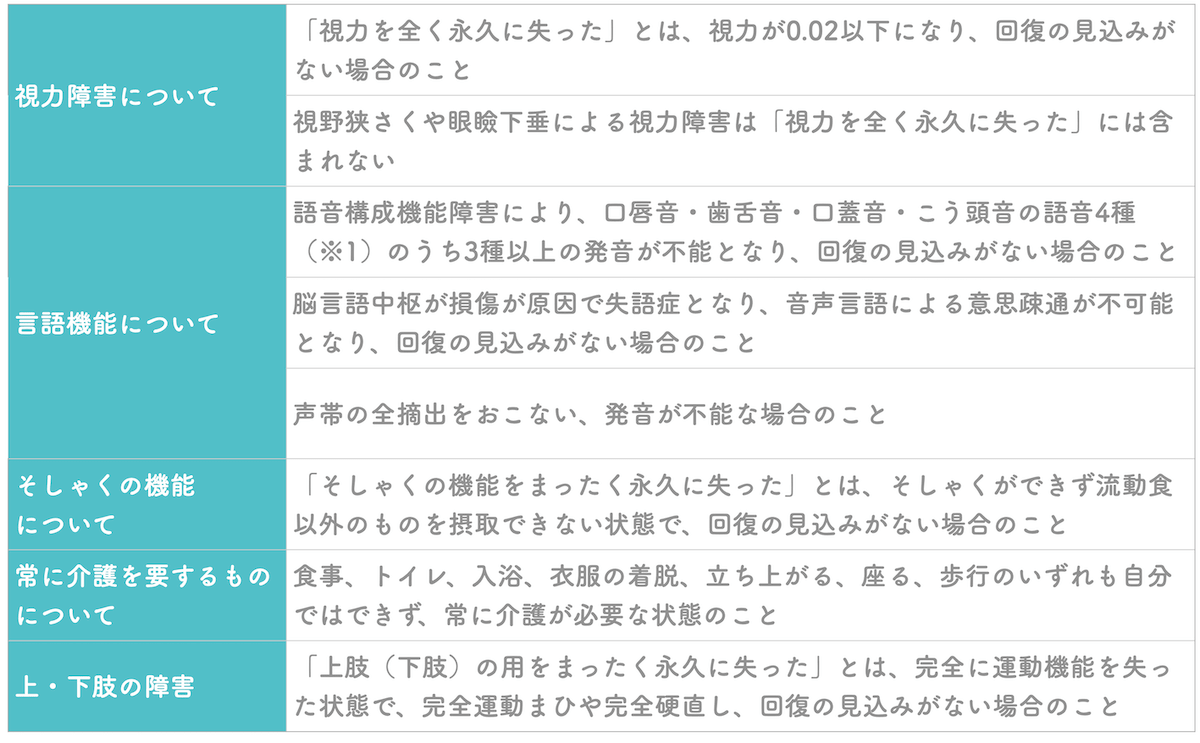

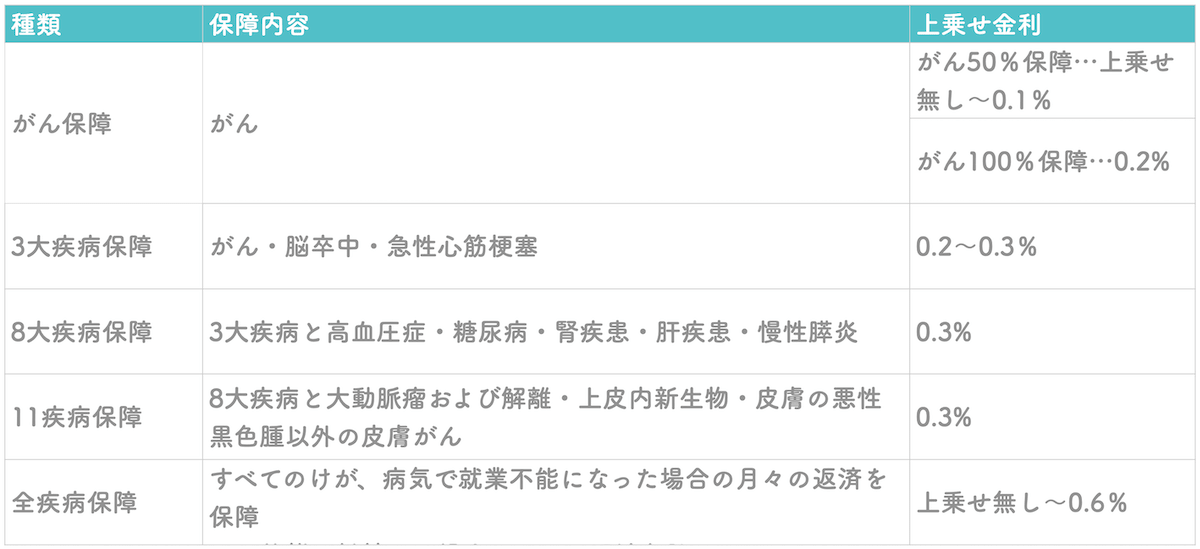

1-1-2.特約を付けると幅広く保障されるが利率も上がる

一般団信に加入した場合、がんや疾病に対しての保障はありません。がんは珍しい病気ではないですし、身内に遺伝しやすい持病の人がいるなど、病気に不安がある場合は一般団信に入るだけでは保障が足りない可能性があります。

そんな人のために、さらに保障を手厚くするための特約がありますが、気を付けたいのが特約をつけた場合に住宅ローンの金利が上がるということです。

それぞれの保障範囲と、どの程度金利が上乗せになるのかいくつかの種類を抜粋して違いを見てみましょう。

例えば、3,000万円借り入れるのに、1.35%の固定金利型の35年ローンを組んだ場合、月の支払い額は89,666円となります。

例えば、3,000万円借り入れるのに、1.35%の固定金利型の35年ローンを組んだ場合、月の支払い額は89,666円となります。

これに、特約をつけて金利が0.2%上乗せとなった場合は、月々の支払い額は92,591円となり、月額で3,000円近く上がるということです。

そのため、特約で備えることは大切なことですが、余裕を持って月々の支払いができることを前提に検討しましょう。

また、どの住宅ローンでもすべての特約を扱っているわけではありません。金融機関によって選べる特約は限られるため、もし特約をつけたいと考えているのであれば、事前に金融機関に確認するとよいでしょう。

1-2.住宅ローンが免除されない3つのケース

団信に入っていない場合はもちろんですが、団信に入っていても住宅ローンが免除されないケースがあります。

せっかく万が一のために団信に加入したのに、住宅ローンの支払いがなくならなければ意味がありません。

住宅ローンが免除されないのは以下のケースです。

- 死亡者が団信に入っていない場合

- 住宅ローンの支払いに延滞があった場合

- 死亡者が告知義務違反をしていた場合

では、この3つのケースについて説明していきます。

1-2-1.死亡者が団信に入っていない場合

住宅ローンの契約者が団信に加入していなければ、どんなことがあっても住宅ローンの支払いは免除されません。

フラット35は他の住宅ローンと同様に、金利にすでに保険料が含まれているため、未加入を選択しない限りは団信に加入することになります。

団信を外すとその分金利が0.2%下がりますが、住宅ローンの契約者が亡くなっても、残された家族が引き続き支払いをするか、相続をすべて放棄するかのどちらかになってしまうため、加入ができるならしておいた方がいいでしょう。(2021/06/02現在)

夫婦や親子でローンを組む場合は、契約の種類がいくつかあり、住宅ローンが免除になるかどうかが変わるため契約前に確認をしましょう。

ローンの契約形態による違いは、3章で詳しく説明します。

1-2-2.住宅ローンの支払いに延滞があった場合

たとえ団信に入っていたとしても、住宅ローンの支払いが滞っていた場合は団信の契約も失効してしまいます。失効した状態であれば、住宅ローン契約者が亡くなっても支払いはなくなりません。

団信は住宅ローンの利息として保険料を支払っているため、住宅ローンの支払いが滞るということは、保険料の支払いも同時に滞るということなのです。

支払いが滞ると保険契約が失効してしまう可能性が高いため、支払いが難しそうになったらすぐに金融機関に連絡をし、どうすればよいか判断を仰ぎましょう。

また、住宅金融支援機構では、団信の再加入はできないと明記されています。全ての会社や金融機関で同じ対応となるかは断言できませんが、仮に過去に滞納があって失効になっていると再加入できず、万が一のときにサポートを受けられない可能性があります。

そのようにならないためにも、支払い計画は余裕を持って組まなければなりません。

1-2-3.死亡者が告知義務違反をしていた場合

団信に申し込む際に、病気・入院歴・通院歴などを正しく告知していなかった場合、たとえ住宅ローン契約者が亡くなっても「告知義務違反」として保険金が支払われず、住宅ローンの返済がなくならない可能性があります。

例えば、糖尿病や高血圧症といった病名を告知していなかったり、定められた期間内に通院や投薬を受けていたにもかかわらず、その告知を怠った場合などです。

告知義務違反は「詐欺」と判断されてしまうため、「このくらいなら書かなくてもいいか」と自分で判断せず、告知義務を守って申し込みをしなければなりません。

団信は後から加入・変更することができない

ここまで説明した通り、住宅ローンの契約者が亡くなった場合に、住宅ローンの返済を遺族が引き継ぐことを避けるためには団信に入っておくことが1番です。

ほとんどの住宅ローンは団信加入が必須であるため、気を付けるべきなのは団信加入が任意のフラット35です。任意ではありますが、もしもに備えて入っておくことをおすすめします。

気を付けなければならないのが、団信は後から加入ができないということです。

住宅ローンを契約する時点でどうするか決めなければならないので、どんな特約をつけるかなどを検討しましょう。

次で詳しく説明しますが、契約形態によっても住宅ローンが免除になる条件が異なります。2人以上でローンを組む場合は、どのような契約形態なら万が一の場合でも安心かを考えてみましょう。

契約形態によって死亡後の住宅ローン免除のパターンが異なる

住宅ローンを組む場合、以下のようにいくつかの組み方があります。

住宅ローンの組み方

- 単独で組む

- 夫婦で組む

- 親子で組む

契約形態と亡くなった人が誰かによって住宅ローンが免除にならないケースもあるため、「住宅ローンが免除になると思ったのに、支払い続けなければならない」という状況を避けるためにも、契約形態ごとの違いを知っておくことが重要です。

それぞれの契約形態ごとに、団信でどのように保障されるのかについて説明していきます。

3-1.単独で組む住宅ローンの場合

単独で住宅ローンを組む場合は、住宅ローン契約者が亡くなった場合のみ住宅ローンの返済が免除されます。

その他の家族が亡くなった場合、その家族が住宅ローンの返済を手伝っていたとしても、免除にはなりません。

3-2.夫婦で組む住宅ローンの場合

夫婦で住宅ローンを組む場合、以下の3パターンの契約形態があります。

- ペアローン:夫婦それぞれが住宅ローンを契約

- 収入合算(連帯債務型)

- 収入合算(連帯保証型)

これらの契約形態の違いと、どちらかが亡くなった場合の住宅ローンについて説明していきます。

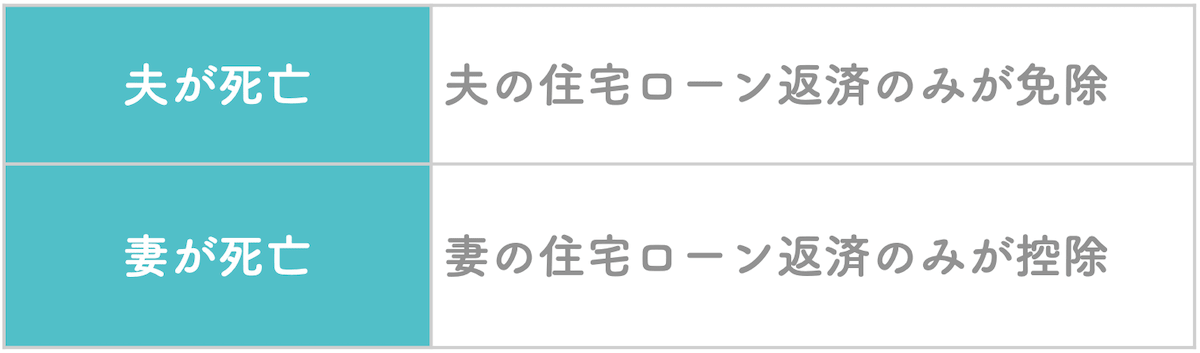

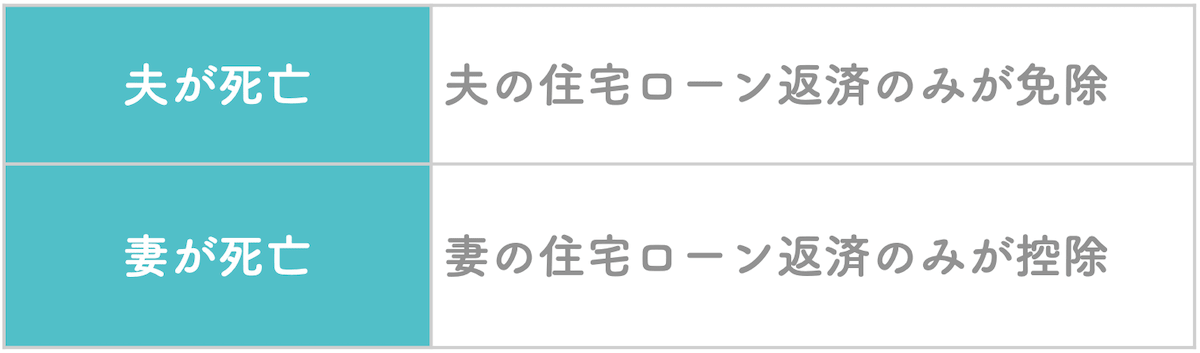

3-2-1.ペアローンは亡くなった人の分のみが免除

ペアローンは夫と妻それぞれが住宅ローンを契約する方法で、団信も夫婦それぞれが入ります。

ペアローンは夫と妻それぞれが住宅ローンを契約する方法で、団信も夫婦それぞれが入ります。

例えば、夫が亡くなったとすると、夫が契約していた住宅ローンの残債は支払いが免除となりますが、妻が契約している住宅ローンはそのまま返済が続きます。

そのため、どちらか一方が亡くなった場合でも、自分が契約した住宅ローンを支払いながら、生活を維持できるように住宅ローンの割合を決めておくことが重要です。

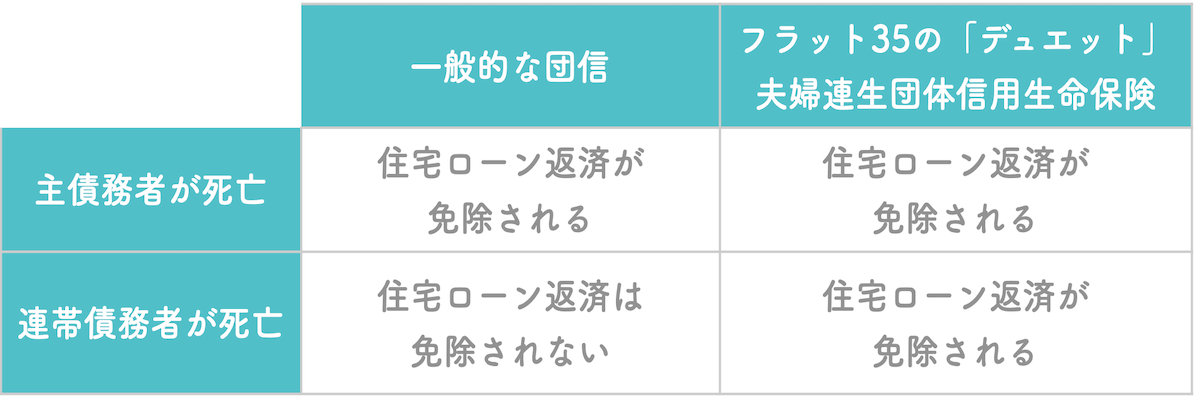

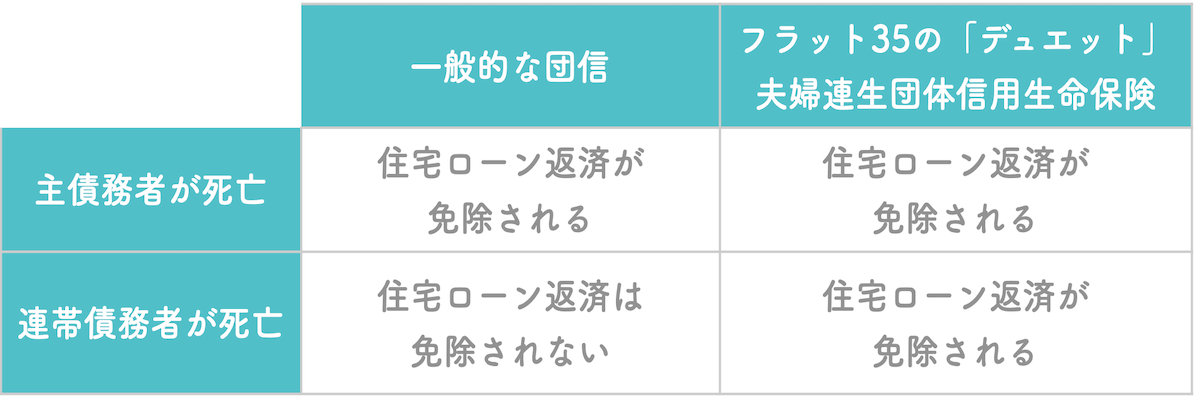

3-2-2.連帯債務は連帯債務者が亡くなっても免除にならないことが多い

連帯債務は夫婦の収入を合算して、どちらか1人が主債務者となり、もう1人は連帯債務者となるローンの組み方です。

連帯債務は夫婦の収入を合算して、どちらか1人が主債務者となり、もう1人は連帯債務者となるローンの組み方です。

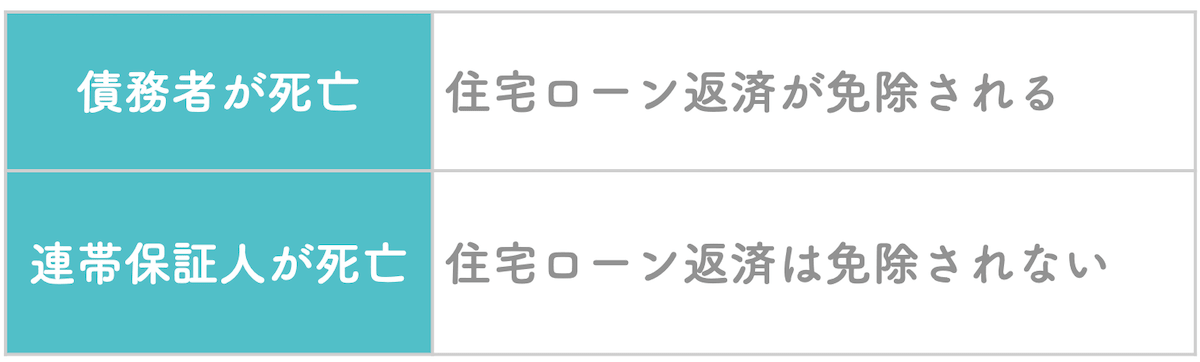

主債務者が亡くなった場合は、どの住宅ローンで団信に入っていても住宅ローンの支払いは免除されますが、連帯債務者が亡くなった場合は免除になるパターンとならないパターンがあります。

多くの金融機関では、連帯債務者は団信に入ることができないため、住宅ローンの支払いはなくなりません。

しかしフラット35の「デュエット」や一部の金融機関が扱う「夫婦連生団体信用生命保険」なら、連帯債務者が亡くなった場合でも住宅ローンの支払いが免除されます。

連帯債務についてより詳しく知りたい人はこちらの記事を参考にしてください。

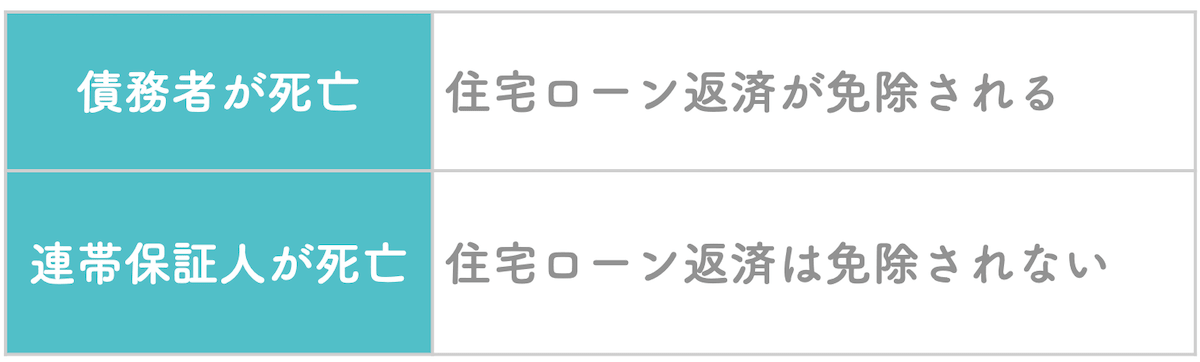

3-2-3.連帯保証は名義人が亡くなった場合のみ免除になる

連帯保証は夫婦の収入を合算して、どちらか1人が債務者となり、もう1人は連帯保証人となるローンの組み方です。

団信に加入できるのは債務者のみとなり、連帯保証人が死亡した場合は住宅ローンの返済は免除されません。

ペアローン・連帯債務・連帯保証は基本おすすめしません。片方が病気やケガで収入がなくなったり、減った場合に、支払いが厳しくなり破綻する可能性や、離婚しても住宅ローンの契約は残るため、もめることに繋がるからです。

様々な事情があるかと思いますが、一度どんなリスクやデメリットがあるか検討してみましょう。

夫婦で住宅ローンを組むケースについて詳しく知りたい方はこちらの記事をご確認ください。

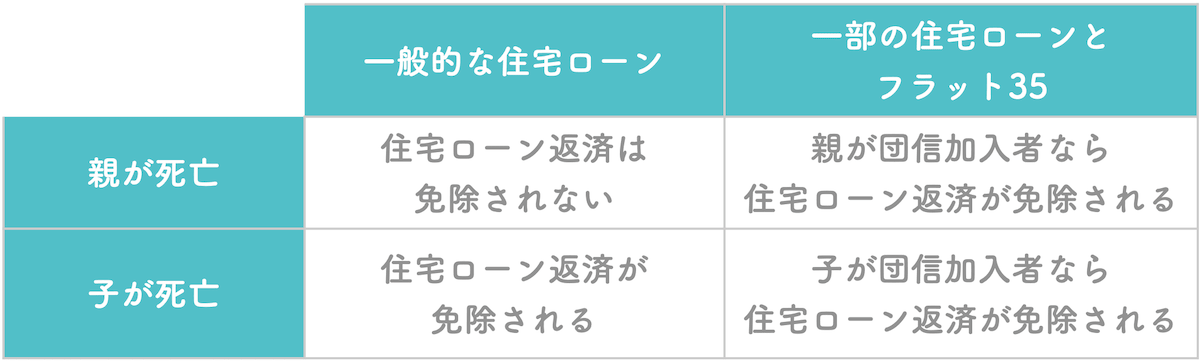

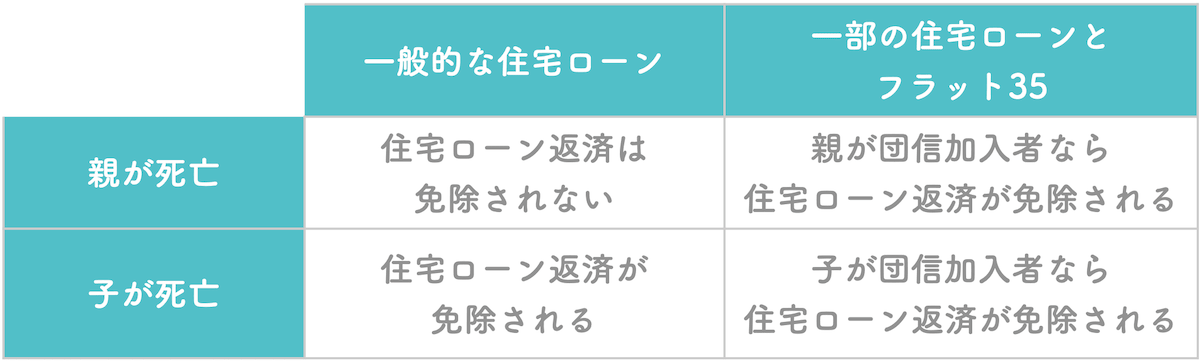

3-3.親子で組む住宅ローンの場合

親子で住宅ローンを組む場合、「リレー返済」を検討している場合は注意が必要です。

親子で住宅ローンを組む場合、「リレー返済」を検討している場合は注意が必要です。

親子でローンを組む場合は、夫婦のペアローンと同様に亡くなった人が組んでいた住宅ローンの返済がなくなりますが、リレー返済は団信に加入できるのは子のみであることが多いため、親が亡くなっても子が住宅ローンの残債すべてを払い続ける必要があります。

しかし、一部の住宅ローンやフラット35では親か子どちらが加入するかを決めることができるため、誰が加入するか慎重に検討する必要があります。

契約者の死亡時に住宅ローン支払いを免除にするための手続きの流れ

いざという時のために、住宅ローンの契約者が亡くなった場合の住宅ローンの支払いを免除にする手続きの流れを知っておきましょう。

- 住宅ローンはいつから免除になるのか

- 保険金の請求期限はいつまでなのか

これらを知っておかないと、支払いが免除になる前に住宅ローンの滞納をしてしまったり、請求期限が過ぎてしまい保険金で住宅ローンの残債支払いがされない可能性があります。

また、いざという時にどこに連絡すべきなのかがわかっていれば、落ち着いて行動できるでしょう。高度障害の場合も手続きの大きな流れは同じです。

住宅ローンの支払いを免除にするための手続きの流れは以下の通りです。

STEP1:住宅ローンを借りている金融機関に連絡

STEP2:必要な書類を揃えて提出する

STEP3:保険会社で審査がおこなわれる

STEP4:団信から金融機関に住宅ローン残債が支払われる

では、これらの流れについて1つずつ説明していきます。

4-1.住宅ローンを借りている金融機関に連絡

住宅ローンを組んだ金融機関に、住宅ローンの契約者が亡くなったことを連絡します。こちらから連絡をしなければ金融機関が契約者の死亡を知ることはないため、連絡を先延ばしにすれば、その間住宅ローンの返済をし続けなくてはなりません。

手続きをしなければ住宅ローンの支払いは続きます。しかし、焦って請求をしなくても請求期限を過ぎなければ、契約者が亡くなった日以降に支払われた住宅ローンは手続き完了後に返還されますので安心してください。

4-2.必要書類の提出

連絡をすると、金融機関から以下の書類を受け取ることができます。

- 団信弁済届

- 死亡証明書

団信弁済届に必要事項を記入し、死亡証明書は医師に記入してもらいます。準備ができたら金融機関に書類を提出しましょう。

4-3.保険会社の審査

書類が提出されたら、それを元に審査がおこなわれます。

審査期間は1~2ヶ月程度かかり、場合によって2ヶ月以上かかることもあります。その間は住宅ローンの返済が続くことを覚えておきましょう。

4-4.保険金で住宅ローンが完済される

審査が終わり、団信によって住宅ローンが完済されます。

金融機関が完済を確認すると、完済を証明する書類を受け取ることができ、この書類の中に抵当権抹消の手続きに必要な書類があるため、自分で抵当権を抹消する手続きを行うか、司法書士に依頼しましょう。

4-5.手続きをする際に覚えておくべき注意点

住宅ローンの支払いを免除にするための手続きをする際には、以下の2つの注意点を覚えておきましょう。

- 住宅ローンの支払いが免除になるタイミング

前述した通り、団信による審査が通って住宅ローンが団信によって完済されるまでは、ローンを支払う必要があります。

契約者が死亡した日以降のローン支払いは後日返還されますが、書類を提出して審査がおこなわれている間の住宅ローン支払いが滞ると、滞納しているとみなされる可能性があるので注意しましょう。

- 保険金の請求期限

保険支払いの請求期限は、「保険法第95条」によって3年間と決められています。

3年間手続きをおこなわなかった場合は、保険金が支払われず住宅ローンの残債が残ってしまいますので、早めの手続きをおすすめします。

団信に加入できなかった場合は他の保険で死亡時に備えよう

団信は一般的な生命保険と同様に、どんな健康状態の人でも加入できるわけではありません。

もしも団信に加入できなかった場合は、以下のようなデメリットがあります。

- 連帯保証人を立てないとローンを組めない

- ローン契約者が亡くなっても住宅ローンの支払いが続く

審査に不安がある場合は、団信に加入できなかった場合にどうすべきかも決めておきましょう。

5-1.団信加入の際事前に告知すべき病気一覧

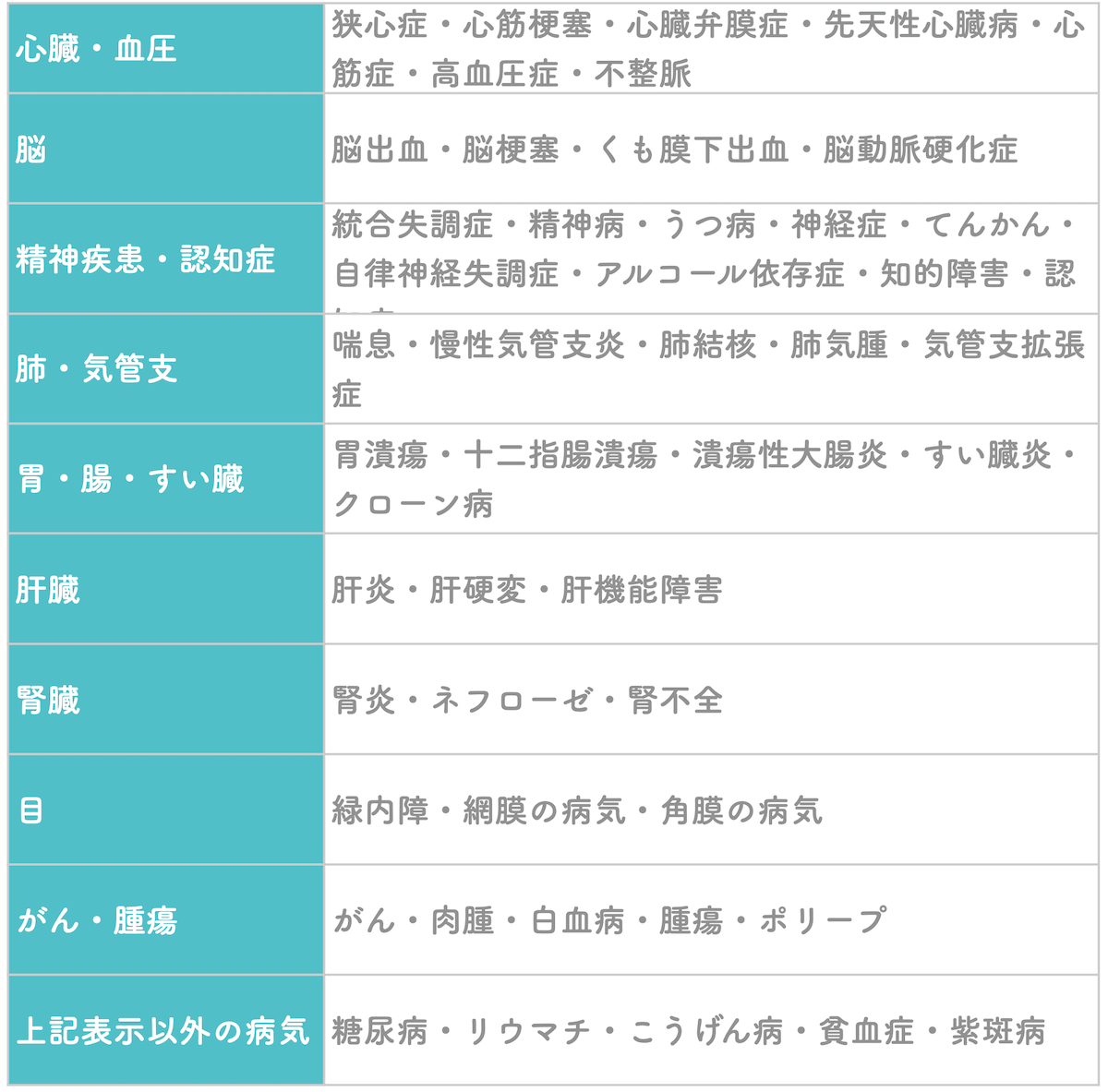

団信の申込みをする際に、以下のような疾患や症状がある場合は申込書への告知が必要です。

これらの中で1つでも該当するのであれば、

- 治療期間

- 入院・手術をしたかどうか

- 現在の経過

といった詳細な告知が必要です。

経過の状態によっては、団信の審査に通らない可能性もあります。

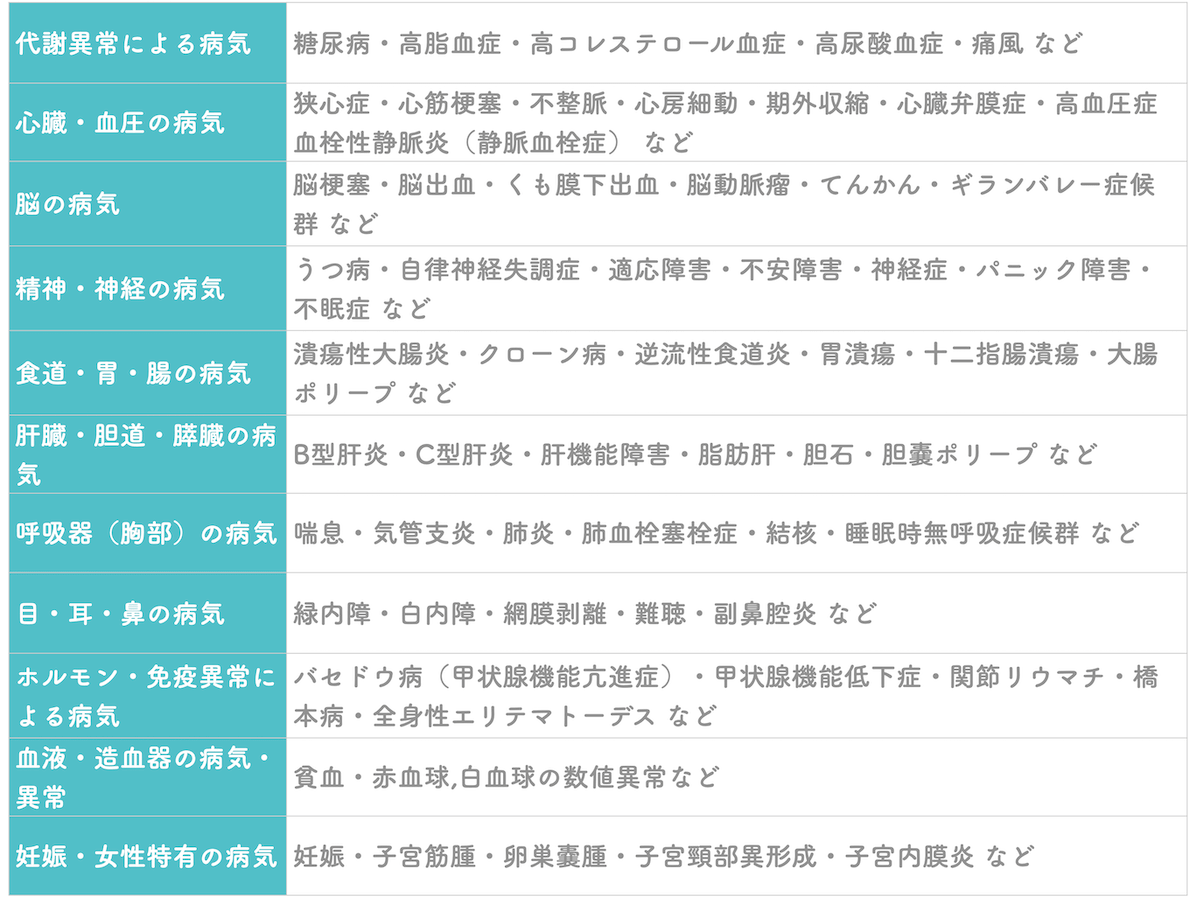

5-2.【加入できない場合の対応策①】ワイド団信を選ぶ

団信の種類のひとつに「ワイド団信」というものがありますが、このワイド団信は一般団信より保険料が割増になる代わりに、加入条件が緩和されているため、持病があって一般団信の審査に通らない人でも入ることができる可能性があります。

一般団信で通らなかった場合でも、ワイド団信に通ることができれば、保証人を立てなくてもフラット35以外の住宅ローンを組むことが可能です。

以下はワイド団信で審査に通る可能性がある症例の一例です。

前項で紹介した注意が必要な症状と照らし合わせると、かなり広い範囲でカバーされていることがわかります。

前項で紹介した注意が必要な症状と照らし合わせると、かなり広い範囲でカバーされていることがわかります。

ただし、上記の症状であれば必ず審査に通るわけではありません。現在の健康状態によっては審査に落ちる可能性もあることを覚えておきましょう。

5-3.【加入できない場合の対応策②】生命保険などを検討する

もしもワイド団信にも入ることができなかった場合でも、保証人を立てるかフラット35を選ぶことで住宅ローンを組むことはできます。

しかし、契約者が亡くなってしまった場合などに、保証人に支払い義務が生じたり、住宅ローンに対する保障がない状態となるため、不安を感じながら住宅ローンの支払いを開始することになるでしょう。

そんな時には、生命保険などの各種保険を検討してみましょう。生命保険の中にも持病や入院・手術の経験があっても入ることができるものもあります。

ただし、どういった生命保険がよいか、あるいは生命保険とは別にもっと自分たちに合った保険があるかなどについては各家庭で異なるため、ファイナンシャルプランナーに相談して万が一に備えましょう。

まとめ

住宅ローンの契約者が亡くなった場合に、住宅ローンの返済を遺族が引き継ぐことを避けるためには、団体信用生命保険に入っている必要があります。

ほとんどの住宅ローンは団信加入が必須ですが、フラット35のみ団信加入は任意です。

住宅ローン契約時に団信に入っていたとしても、下記のような場合は契約者が亡くなっても住宅ローンが免除にならない可能性があるので注意が必要です。

- 住宅ローンの支払いを延滞した場合

- 死亡者が告知義務違反をしていた場合

また、2人以上で夫婦や親子でローンを組む場合も以下のような違いがあるので、契約形態は慎重に選びましょう。

<ペアローン>

<連帯責務>

<連帯責務>

<連帯保証>

<連帯保証>

<リレー返済>

<リレー返済>

契約者が亡くなった際に、請求手続きをする場合の請求期間は3年間です。

それを過ぎると団信に住宅ローンの残債を支払ってもらうことができなくなるので注意しましょう。

もし一般団信に加入できなかった場合は、加入条件が緩和されているワイド団信を選びましょう。

ワイド団信でも審査が通らなかった場合は、持病があっても入れる生命保険で、万が一に備えることをおすすめします。