独身で住宅ローンを通す!単身者が購入するための3つの鉄則

「シングルは住宅ローンは組みにくい」と言われたのも、すでに昔の話。

将来の予測が難しくなっている今、結婚や家族が増える時などのきっかけを待っていると、住宅の買い時を逃すのではないかという心配もあり、今はシングルであっても、生活の質の向上や資産とするために住宅を持つのは珍しくありません。

賢く幸せに住宅を購入するため、単身でも組める住宅ローンの大切なルールやポイントを押さえておきましょう。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

独身でも住宅ローンを組むことは可能

「単身者は住宅ローンを組みにくい」と思ってはいる方も多いかも知れませんが、そんなことはありません。

ただし暮らしの重い負担とならないよう、初めの資金計画をしっかりと立てておくことが肝心です。そのためのルールを一つずつ説明します。

1-1.住宅ローンの安心予算を守ろう

まず初めに気になるのが、「自分は一体どのくらいの額の借り入れができるのか、いくらくらいの家を購入できるのか」という点ではないでしょうか。

実際の住宅ローンの借り入れの目安としては、一般的に年収の約5倍が相場となります。

これは借り入れの際、金融機関の審査では定められた「返済比率」というものを基準にチェックされ、年収に応じて返済比率内であるかどうかが借り入れできる額の予算として算出されるためです。

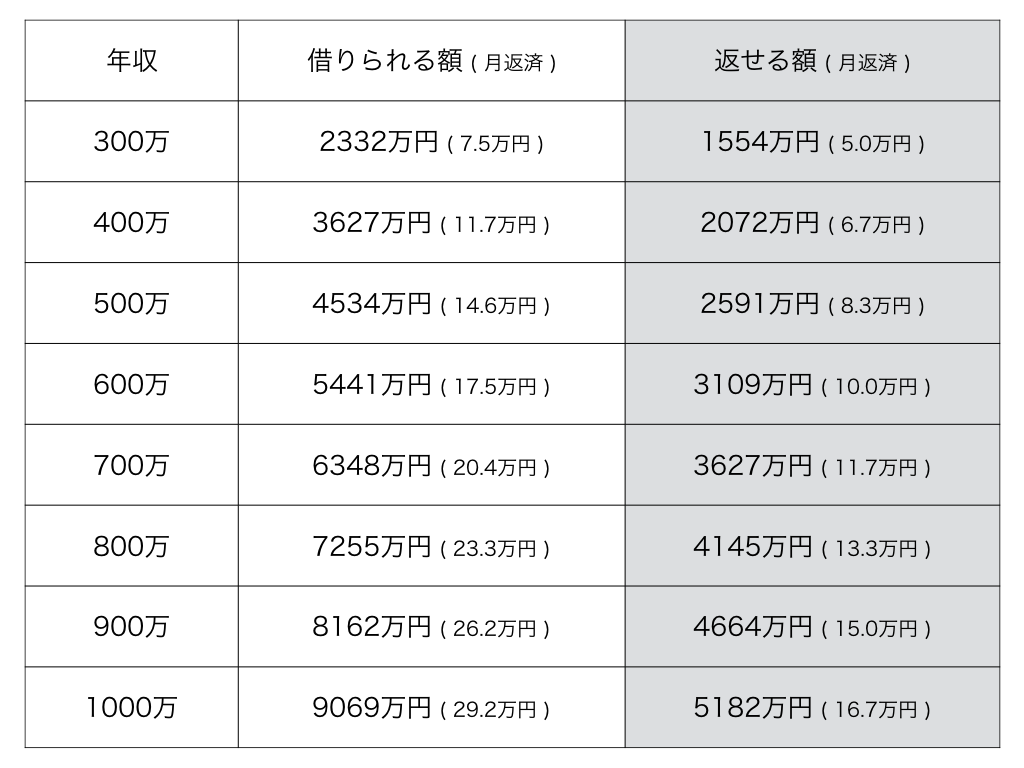

しかし勘違いしてはいけないのは、予算の組み方として「借り入れできる額」と「借りてもいい額」はイコールではないということです。上の表は、年収別の借りられる額と返せる額をまとめたものです。

借り入れできる額は、返済比率の基準いっぱいの額。全てを住宅の返済に回してしまうと、その分月々の負担も重くなり、将来的にもゆとりがない計画になってしまいます。

せっかく暮らしを豊かにするベースとなる家を購入しても、月々の支払いが生活を圧迫してしまい、趣味や旅行、ほしいものを我慢し続けなくてはいけないのは辛いですよね。

自分は今後、どんな生活がしたくて、そのために必要な生活費や貯金は、毎月どれぐらいなのかを先に計算し、そこから「家の支払いに回せる額」を予算としましょう。

マンションの場合は、修繕積立金や管理費がかかるので、月々の支払いの中に含めた計画が必要です。また、車を持っているなら駐車場代や維持費も忘れないようにしましょう。

一戸建ての購入の場合は、自分でいつ家の修繕をするのかの計画もふくめてその分の貯金計画を立てましょう。

収入別の住宅ローンの借りていい金額の目安が知りたい方は、【年収別】住宅ローン目安表!その予算で住めるエリアは?広さは?をご確認ください。

1-2.住宅ローンの審査ポイントをチェックしよう

住宅ローンの審査では、年収基準はもちろんですが、勤続状況、過去の借り入れの返済状況、納税状況など、様々な基準できちんと返済ができる人物かどうかという社会的な信頼度をチェックされます。

借り入れをする際には、本申し込みの前に事前審査(仮審査)があり、そこでおおよその希望借り入れ額を含めた信用度を調べられます。

まずは申し込みの前にセルフチェックしておきましょう。以下は特に重要な審査ポイントです。

勤続年数

- 勤続年数が長いほど、会社を辞めたり転職をしたり、つまり、収入の上下があまりないだろうと銀行は判断します。そのため、勤続年数が長いほど、住宅ローンの審査は有利となります。一般的には3年以上の勤続年数があれば、勤続年数についてマイナスの評価は受けないと言われています。

年齢

- 住宅ローンは最大35年となりますが、最終の返済時が大体の金融機関では80歳を目安に定めています。逆算すると、45歳。もしもこの年齢を超えている場合は最長35年から超えた分を引いて計算されるので、返済期間は短く計算しなければいけなくなります。しかし定年が65歳前後という面で考えると、80歳まで返済ができる安定した収入を得られているとは限りません。そのため、年齢的には早い方が有利です。

健康であること

- 住宅ローンの条件の1つに「団体信用生命保険」の加入があります。これは、借り入れをしている方にもしものことがあり、返済が難しくなってしまった場合、残債を保険で賄うことができるというものです。これは保険の一種となりますので、健康でなければ加入できません。すなわち、健康上の理由がある場合は団信に加入ができない=住宅ローンの借り入れができない、または条件付きになるということです。

金融サービスの利用履歴

1-3.独身が買ってもリスクが低い物件の特徴

上記で紹介した項目以外に、ローンの審査には物件の担保価値が影響するのをご存知でしょうか?借り入れ時には物件資料も添付しますが、借入れ人の返済が滞った場合、銀行は物件を担保にして債権を回収します。

競売で債権分を回収できるよう、住宅ローンの審査段階で物件の担保価値を同時に審査するのです。(本人に問題がなくとも購入する物件に大きな問題があった場合にも審査が通らないケースもあります)

そのため、将来、病気や怪我、収入減や出費増など、想定外の事態によってローンの返済が難しくなった場合や、もしも家を手放さなければいけなくたった場合のリスクを考えると、価値有る物件選びは住宅購入の最も重要な部分であると言えます。

つまり、物件選びは「無理のない支払いができる予算で、将来的にも誰かに貸したり、売ったりができるような魅力的な家」であることが大きな安心材料になるのです。

専門家視点から見た「売りやすく貸しやすいマンション」とは?

- 一般的に「資産価値」として判断材料になりやすい項目を押さえていること。たとえば、駅が近い、都心へのアクセスがしやすい路線の近くであることなど、将来的にも価値が落ちない条件が整っているほど有利になります。また、そのエリア周辺に住む人や家族のニーズに応えやすい広さや間取りであることなども有利な要素の一つです。現時点で発展している人気な街や利便性のある地域、または、将来的に発展する予定の地域や開発エリアなど今後人気の高まりが予想される利便性の高い場所を選ぶのがおすすめです。

新築の方が有利なの?

- 価値が落ちにくいというと、どうしてもマンションの新築物件の方がいいのではというイメージがまだ根強いですよね。しかし、利便性やアクセスなど周囲の条件を踏まえると、過去に建築された物件の方が資産的な価値から見て有利になるケースもあるのです。そのため現在注目されているのが「中古+リノベーション」という住宅購入の方法です。総合的に価値を保ちやすい条件の物件を、内装を全て新品にして新築のような快適で魅力的な物件にする方法は、20代から40代のライフステージの変化を迎えられる世代の方を中心に人気が高まっています。

独身から結婚した場合住宅ローンはどうなる?

住宅を購入した際には、シングルで末長く住み続ける予定であっても、何が起こるかわからないのが人生です。

結婚や家族が増えた場合に、住宅をどうすればいいのかわからず購入に踏み切れない…という方もいらっしゃるのではないでしょうか。ここでは2つのパターンに分けてお伝えしていきます。

2-1.住み続ける場合

ローンの支払いが自分(ローンの契約者)のままの場合は特に問題はありません。

しかし、借り入れ名義が自分でありながら、返済をパートナーの収入で賄うケースでは、ローンの支払いが年間110万円を超えるとパートナーから借り入れ人への贈与と見なされ、贈与税が発生してしまう場合があるので注意しましょう。

また、名義人の収入体系が変わる場合には支払い方法や繰り上げ返済の見直しなどについて、パートナー同士で話し合い、ファイナンシャルプランナーや不動産関係の専門家への相談を仰ぎ最善の方法を見つけるのがおすすめです。

結婚時にすでに持ち家があるのは、出費が重なる時期にはとても心強いものです。せっかくの住まいをより活かせる方法を持っておくのが安心につながります。

2-2.住み替える場合

もしもパートナーがすでに持ち家を持っている場合や、遠方のために家を離れないといけない場合なども考えられますよね。その場合は大きく2つのストーリーが考えられます。

2-2-1.賃貸に出す

持ち家は資産となりますので、賃貸へ出し、家賃収入を得ながらローンを返済する方法があります。

ただし住宅ローンは「居住用」としての用途に限られるため、家賃収入へと移行する場合はアパートローンへの借り換えが必要になるケースもあります。

また、住宅ローン控除を受けている場合は控除の対象にはならなくなります。一方、不動産所得による収入では、住宅ローンの金利を経費として計上ができるので、節税に繋がるメリットもあります。

家賃を設定する際には、負担を軽減するためにもローンの支払額だけでなく固定資産税や管理費、駐車場代などさまざまにかかる費用を忘れずに計上し、相場と合わせて決定するのがおすすめです。

2-2-2.売却する

ローンの残債があり売却価格で残債を賄えない場合は、残りのローン分を現金で用意する必要があるので注意が必要です。(任意売却で競売にかける場合は異なります)

賃貸にするにしろ売却するにしろ、「他の人も住みたい」と思うような物件を選んでおくことがとても重要になることをしっかりと覚えておきましょう。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

独身で住宅ローンを利用する際のコツ4選

1.住宅ローンは44歳までに組むのがおすすめ

最長期間である35年ローンを組む上限は44歳のケースがほとんどです。なぜなら、住宅ローンの完済予定を80歳までとしている金融機関が多いからです。

もちろん45歳以降も住宅ローンを組むことはできます。

住宅ローンと年齢についての詳しくは「住宅ローンは55歳からでも組める「年収・年齢別の返済プラン目安」」をご覧ください。

2.独身の場合も住宅ローン契約者が死亡したら残債は相殺される

支払い中にもしものことがあった場合、団信(団体信用生命保険)に加入していると、住宅ローンの残りが相殺されます。独身の場合は、親族に財産が相続されます。その時に、マイナスの相続をさせてしまう心配がないので安心です。

3.独身だからといって住宅ローンの審査が通りにくいわけではない

審査基準という面では、独身や女性・男性だからといって有利不利になることはありません。

実際に国土交通省住宅局の「令和元年度 民間住宅ローンの実態に関する調査結果報告書」をご覧ください。19ページの金融機関が「融資を行う際に考慮する項目」で、家族構成(20.1%)、性別(14.0%)という調査結果が出ています。

つまり、独身や性別はさほど重要ではありません。それよりも「年収・収入の安定性・本人の属性」がチェックされる傾向にあります。

5.「独身女性向け」のおすすめ住宅ローンもある

最近では、独身女性向けの住宅ローンもあります。有名なのは、りそな銀行の「凛next」です。この商品には4つの特典があります。

- オリジナル金利

- 繰上返済手数料無料

- ローン返済支援保険つき

- 3大疾病保障特約の選択が自由

そのほかの金融機関も商品を出しているのでチェックしてみてください。なお、上記は2020年9月25日時点での情報です。詳細は必ず各会社のWebサイトでご確認ください。

まとめ

以上のように、住宅ローンを借りるポイントをクリアできれば単身でも住宅の購入が可能です。

単身で家を持つのが不安に感じている方も、適した物件を選び、自分の支払える価格で無理のないローンが組めるのであれば、「住宅を持っていたために失敗してしまった」ということは少なくなるでしょう。

住宅購入によって暮らしが豊かで前向きになるだけでなく、物件の選び方一つで、将来の価値ある資産を残せるというメリットもあります。早いうちならさまざまな選択肢を選ぶことができます。今後、どう生きていくのか?を考えながら、住宅購入を検討してみてください。