住宅ローン特約とは?その契約内容、メリット・デメリットなどを解説

「住宅ローンの特約って何のこと?」

「この特約をつけるとどんなメリットがあるの?」

住宅ローンを検討している人で、そんな疑問を持った人も多いでしょう。

実は、「住宅ローンの特約」というときには、2つの意味があります。

- 不動産の売買契約につける「住宅ローン特約」

- 住宅ローン契約時に加入する団信(団体信用生命保険)につける「疾病特約」

「住宅ローン特約」は、不動産の売買契約を結んだあとに、ローン審査に落ちてしまった場合、無条件で売買契約を解除して、手付金も返還されるという特約です。

「疾病特約」は、住宅ローンを返済中にローン契約者が亡くなった場合、残りのローンがゼロになり支払う必要がなくなるというものです。

どちらも高額の住宅ローンを組んだ人を窮地から救うための特約で、多くの人が契約しています。

そこでこの記事ではこの2つの特約について、特に「住宅ローン特約」のほうに重点をおいて、詳しく解説します。

まず最初に、

- 住宅ローン特約の概要

- 疾病特約の概要

- 特約を結ぶメリット・デメリット

について説明します。それを踏まえて、

- 住宅ローン特約の種類

- 売買契約を解除できないケース

- 特約を結ぶ際の必要項目

- 解除による返金

- 住宅ローン特約の注意点

などを詳しく解説していきます。その他、

- 住宅ローン特約以外に売買契約を解除する方法

- 疾病特約の種類と、ローン残高がゼロになるための条件

についてもお知らせします。

最後まで読めば、住宅ローンの特約について知りたいことがわかるはずです。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

住宅ローンの特約とは

そもそも「住宅ローンの特約」とは何でしょうか?まず最初に、その意味から説明していきましょう。

そもそも「住宅ローンの特約」とは何でしょうか?まず最初に、その意味から説明していきましょう。

1-1.「住宅ローンの特約」の意味は2つある

実は、「住宅ローンの特約」という言葉が表すものは、2つ考えられます。

①不動産の売買契約につける「住宅ローン特約」

②住宅ローン契約時に加入する団信(団体信用生命保険)につける「疾病特約」

です。それぞれ、以下のような特約になっています。

1-1-1.売買契約につける「住宅ローン特約」

まず、不動産の売買契約をする際につける「住宅ローン特約」について説明しましょう。

これは、売買契約を結んだあとに、買主が住宅ローン審査に落ちてしまった場合、無条件で売買契約を解除できるという特約です。

「融資特約」「融資条項」とも呼ばれ、これがあれば違約金などを請求されることもなく、支払い済みの手付金も返金してもらえます。ではなぜ住宅ローン特約があるのでしょうか?

それは、通常の不動産売買では、金融機関の融資審査の前に売買契約を結ぶからです。

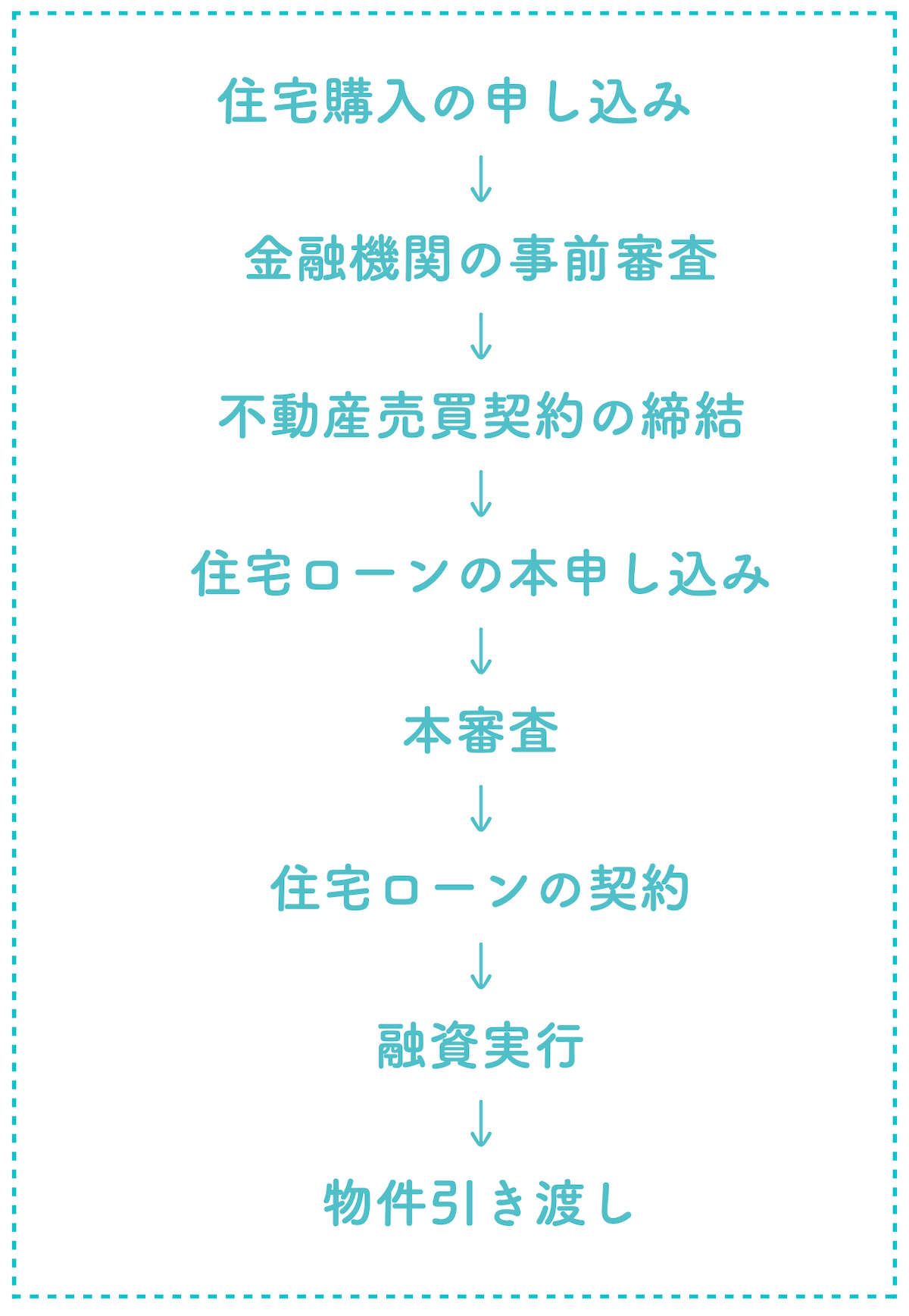

売買の流れは、以下のようになっています。

たとえば金融機関の事前審査では住宅ローンの融資が通りそうとの見通しだったので、不動産の売買契約を結んだ場合でも、その後の本審査に通らずローンが組めないというケースも出てきます。

たとえば金融機関の事前審査では住宅ローンの融資が通りそうとの見通しだったので、不動産の売買契約を結んだ場合でも、その後の本審査に通らずローンが組めないというケースも出てきます。

そうなると、買主はなんとかして不動産の購入資金を調達するか、契約を破棄して違約金などを支払い、手付金も没収される道を選ばざるを得ません。

そんな窮地から買主を守るため、不動産売買契約を結ぶ際には住宅ローン特約をつけるわけです。

住宅ローン特約の詳しい内容については、「2.売買契約につける「住宅ローン特約」とは」でさらにくわしく説明しますので、そちらも参照してください。

1-1-2.団信につける「疾病特約」

もうひとつ、金融機関から住宅ローンを借りる際に契約する「団体信用生命保険」、いわゆる団信につける「疾病特約」というものを指す場合もあります。

団信は、住宅ローンを借りて不動産を購入した人が、返済途中で死亡したり、高度な障害を負って働くことが困難になったりした場合に、住宅ローンの残債がゼロになる保険です。

正確には、その時点での住宅ローン残債と同額の保険金が支払われ、ローンを清算することができるという仕組みになっています。

この保険があれば、ローン契約者に万が一のことがあっても、銀行は貸し倒れにならずに済みますし、契約者の家族もローンの支払い義務を負わされません。

そのため、住宅ローンを契約する際には、団信加入が条件となっている金融機関がほとんどです。

しかし、この団信ではカバーできない“万が一”もあります。重大な病気にかかってしまい、働けなくなるケースです。

たとえば、以下のケースが考えられます。

- がんになって長期療養や高度先進医療が必要になった

- 心疾患で手術を受け、仕事をすることを医師に止められた

- 脳卒中で倒れて、リハビリしても体に重い後遺症が残った

この場合、死亡ではありませんし、団信が定める高度な障害にもあてはまらないため、団信の保障は受けられません。つまり、働けず、医療費もかかるのに住宅ローンは払い続けなければならないわけです。

そこで、そんなリスクを未然に防ぐため、団信に「疾病特約」が用意されています。

- 三大疾病特約:がん、急性心筋梗塞、脳卒中

- がん特約

などがあり、これらの病気の診断を受けたり入院手術を受けたりした際には、通常の団信と同様に、住宅ローンの残債がゼロになるのです。

この特約については、「5.団信につける「疾病特約」とは」でもさらにわかりやすく説明していますので、そちらも読んでみてください。

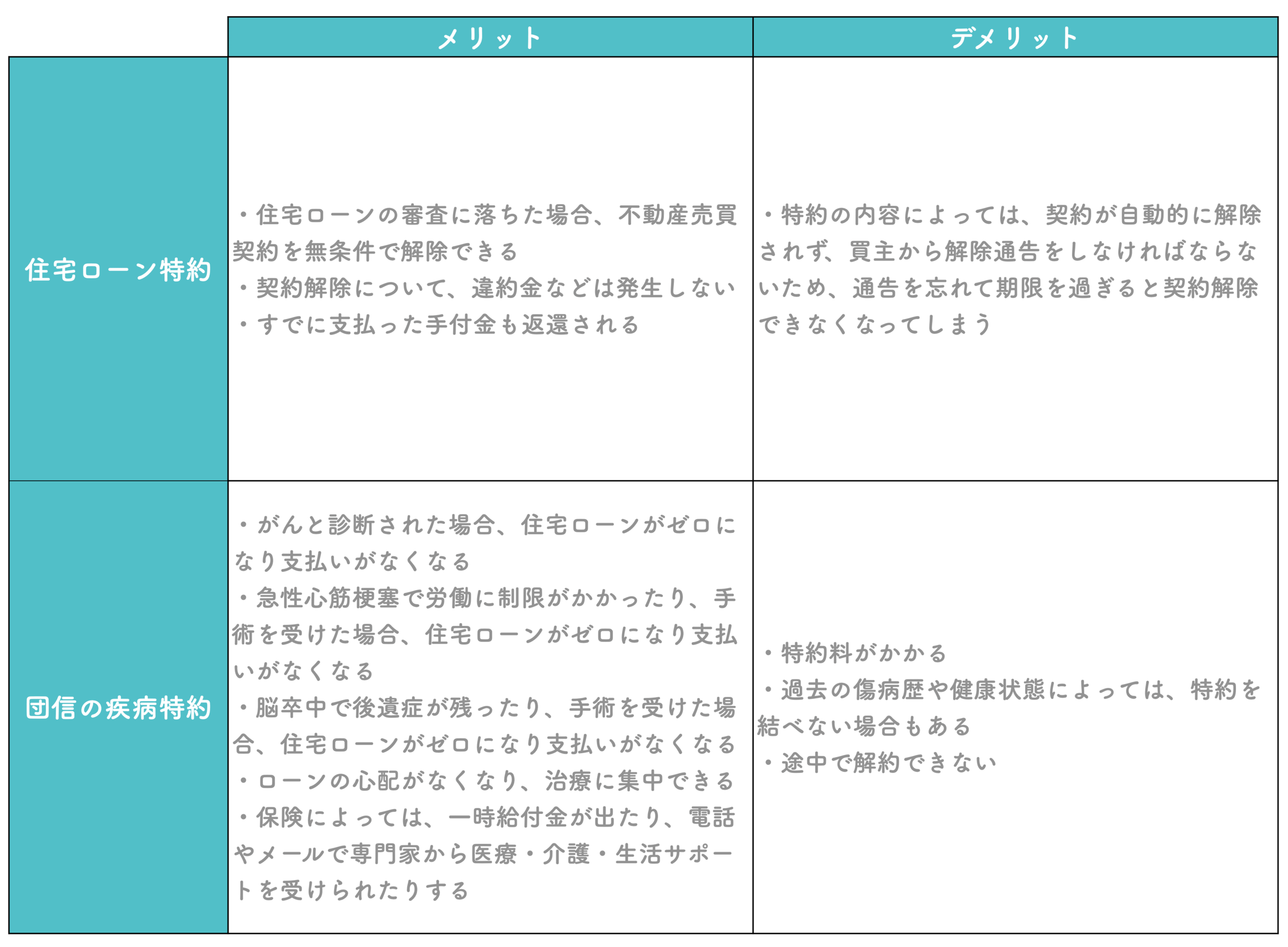

1-2.特約を結ぶメリット

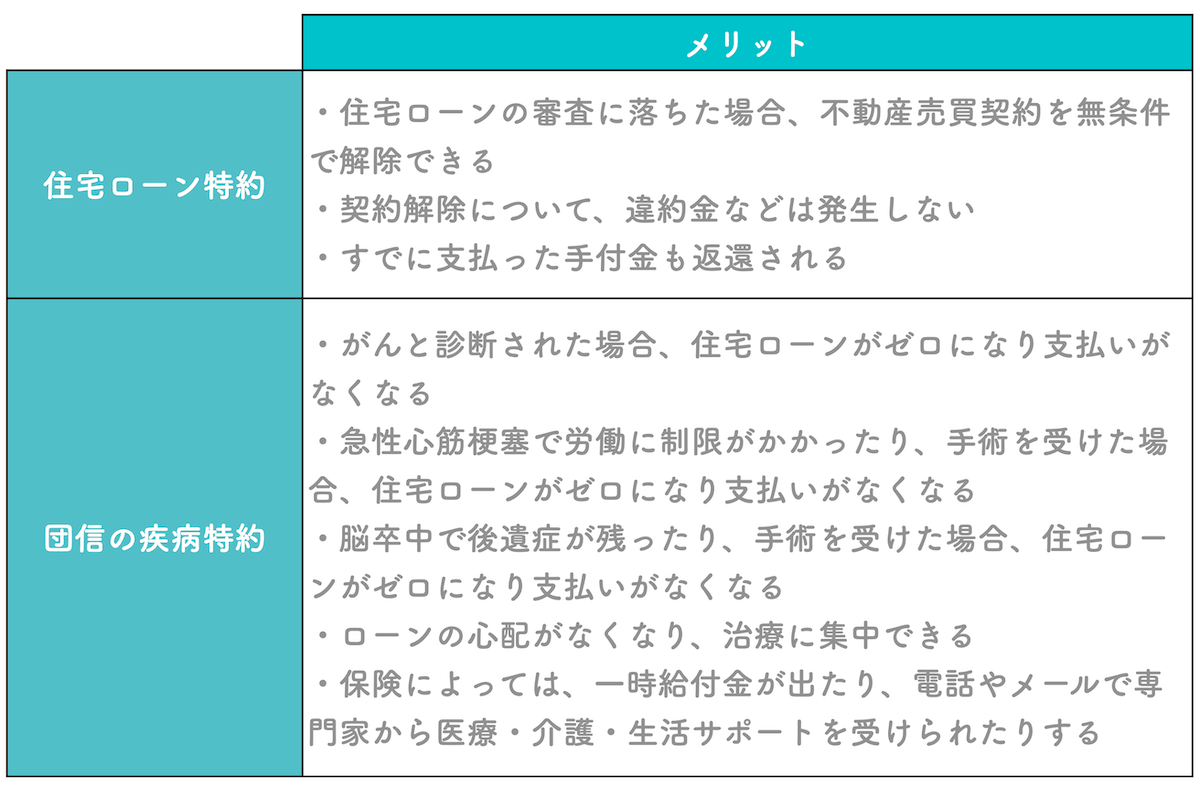

では、住宅ローンの特約を結ぶメリットとは何でしょうか?以下の表を見てください。

【住宅ローン特約のメリット】

【住宅ローン特約のメリット】

まず、住宅ローン特約のメリットと言えば、その目的である「不動産売買の白紙解除」です。また、この特約を結んでおけば、契約解除に際して違約金を請求されることもなく、すでに支払ってある手付金の返還を求めることもできます。

買主にとっては非常にメリットの大きい特約で、反対に売主側にメリットがほぼないともいえます。

【団信の疾病特約のメリット】

一方で、団信の疾病特約のメリットは、

- 三大疾病特約:がん、急性心筋梗塞、脳卒中

- がん特約:がん

にかかったときに、住宅ローンの残債がなくなることです。またその結果、金銭負担が減り、治療にお金と時間をかけることができます。

さらに、特約の内容によっては、がんと診断された時点で100万~200万円程度の一時給付金が出る場合もあります。

中には契約者専用の電話やメールで、専門家から医療や介護、生活全般に関するサポートやアドバイスを受けられるサービスなどもあり、病気の治療や療養に集中できるのもメリットです。

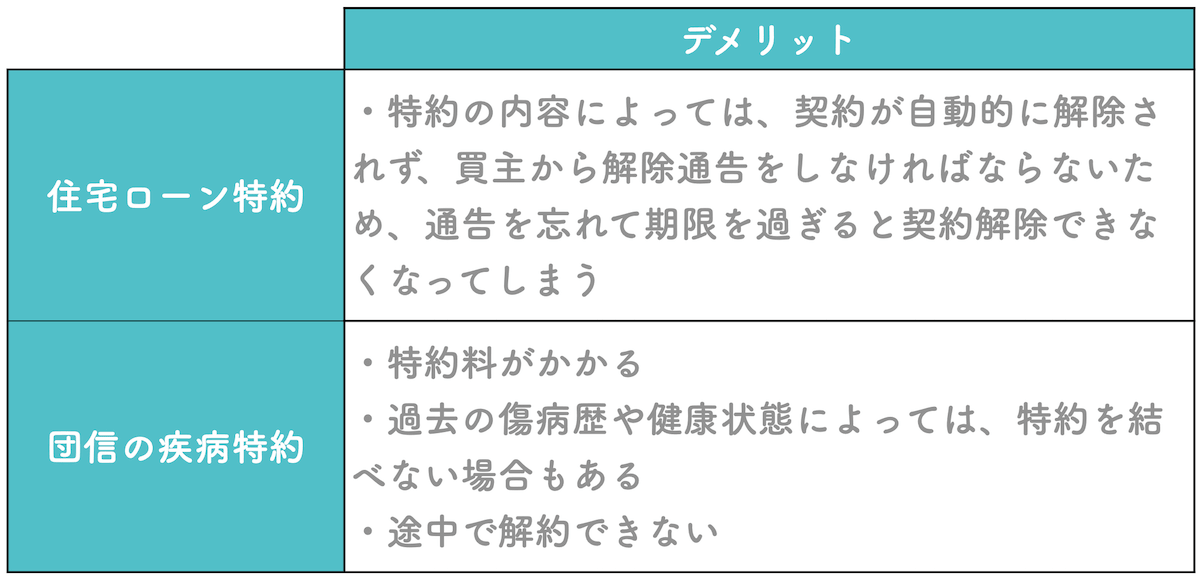

1-3.特約を結ぶデメリット

では、特約を結ぶことでのデメリットはないのでしょうか?

基本的にはメリットが大きいものですが、あえてデメリットをあげると以下のようなものが考えられます。

【住宅ローン特約のデメリット】

【住宅ローン特約のデメリット】

住宅ローン特約は、その契約内容によって以下の2種類に分けられます。

①解除条件型:買主が住宅ローンの審査に落ちると、自動的に契約が解除される

②解除権留保型:買主が住宅ローンの審査に落ちると、契約を解除できる権利が買主に生じる

というものです。

解除条件型であれば、買主は審査に落ちた時点で何もしなくても契約は白紙解除されます。

しかし、解除権留保型の場合は、契約を解除するかどうかは買主が自分で決定する必要があるのです。契約を継続する場合は、別の資金調達方法を講じてその不動産を契約通りに購入することになります。

解除権留保型の場合、契約解除したいのなら事前に定めた解除の通告期限までに、その旨を売主に通告しなければなりません。買主が「自動的に契約解除される」と思い込んでいたり、通告期限を忘れて過ぎてしまったりするリスクが生じます。

となると、契約解除ができなくなってしまうというデメリットが考えられるのです。

この2種類については、「2-1.住宅ローン特約の種類」でさらに詳しく説明しますので、そちらも参照してください。

【団信の疾病特約のデメリット】

団信の疾病特約の場合、最大のデメリットは特約料がかかることです。

実は、通常の団信だけに加入するのであれば、住宅ローンの契約者には保険料は発生しません。団信は、金融機関がローン契約者にかける保険で、保険金の受取人は金融機関であり、したがって保険料も金融機関が支払うからです。

ですが、疾病特約を結ぶ場合は、ローン契約者が特約料を支払わなければならないのです。一般的には、住宅ローンの金利に対して0.2~0.3%程度を上乗せする形で支払います。

この特約料は、住宅ローン完済までの間に総額100万円単位にのぼることも多いため、負担が大きいと言えます。

また、特約に加入するには健康状態を告知しなければならないため、傷病歴によっては特約を結ぶこと自体ができない恐れがあります。

そして、一度特約を結んだら、原則として途中解約はできないのもデメリットです。

売買契約につける「住宅ローン特約」とは

ではあらためて、不動産売買契約につける「住宅ローン特約」について、さらに詳しく説明しましょう。

ではあらためて、不動産売買契約につける「住宅ローン特約」について、さらに詳しく説明しましょう。

2-1.住宅ローン特約の種類

前述したように、住宅ローン特約には2種類あります。

①解除条件型:買主が住宅ローンの審査に落ちると、自動的に契約が解除される

②解除権留保型:買主が住宅ローンの審査に落ちると、契約を解除できる権利が買主に生じる

というものです。まずはそれらについて、ひとつずつ解説します。

2-1-1.解除条件型

「解除条件型」は、買主が住宅ローンの融資審査に通らなかった場合、不動産売買契約が自動的に解除される契約です。買主は、売主に対して何の通告や手続きもする必要はありません。

この場合、不動産売買契約の一切が効力を失うので、もし買主や不動産業者がほかの金融機関に融資相談をしていたら、それもすべて無効になります。

ただ、もしも、

- 解除までの期限を延長したい

- ほかの金融機関と進めている融資の話を無効にせず、継続したい

と希望する場合は、解除の期限より前に、売主との間に「売買契約変更合意書」を結んでおけば大丈夫です。

2-1-2.解除権留保型

「解除権留保型」の場合は、買主が住宅ローン審査に落ちただけでは契約は解除されません。そのかわり、買主が契約解除を申し出る権利を得ます。

買主が売主側に契約解除を通告すれば契約は解除されますし、そのままにしておけば、契約は継続されます。ほかに資金調達のあてがついている場合などには、契約継続を選ぶことがあるでしょう。

ただし、前述したように、解除の通告には期限があります。住宅ローン特約を結ぶ際に、この期限も明記され、これを1日でも過ぎると契約の解除はできなくなってしまうので、注意が必要です。

2-2.売買契約を解除できないケース

ただし、住宅ローン特約を結んでいて融資審査に落ちたからといって、すべてのケースで契約解除ができるかというとそうではありません。解除が認められない場合もあります。たとえば、以下のような場合です。

- 住宅ローンの申請書に虚偽の記載をし、審査に通らなかった

- 売買契約時に予定していた融資金額を、審査前に増額して審査を受けた

- 買主がわざと審査に落ちるようにした

つまり、住宅ローンの融資審査に対して不正や不誠実な点がある場合は、たとえ審査に落ちても契約解除がされない恐れがあるのです。

こんなケースを想定してみましょう。

買主は、不動産売買契約を結びましたが、そのあとに事情が変わり、契約解除をしたいと考えます。

- もっといい物件が見つかった

- 転勤や離婚などで、その物件が必要なくなった

など、理由はさまざまだと思います。

もし正直に事情を伝えて契約解除をしてもらうなら、すでに支払い済みの手付金を違約金として相手に渡さなければなりません。

しかし、このまま金融機関の審査を受けて審査落ちすれば、住宅ローン特約によって無条件で契約解除でき、手付金も返ってくるでしょう。

そこで、審査の際にウソの申告をしたり、不誠実な対応をしたりすることで、わざと審査に落ちるよう自らしむける人が出てくるかもしれません。

となると売主側は、正当な契約に対して不正を働かれたうえ、一度結んだ契約を無条件で破棄されるという不利益をこうむってしまいます。そのため、買主側は融資審査に通るよう、できる限り真摯に臨むことが求められるのです。

もし、融資審査にあたって不正や不誠実な対応があった場合は、契約解除できない可能性があるということを知っておいてください。

2-3.特約を結ぶ際の必要項目

さて、実際に住宅ローン特約を結ぶ場合、書面にはどのような項目を記載する必要があるでしょうか?

それは、以下の通りです。実際には、売買契約書の中に、「融資利用の特約」という項目で記載します。

【住宅ローン特約に必要な項目】

①融資申し込み先

②融資承認予定日

③融資想定額

④契約解除期限 など

以下に1項目ずつ説明しましょう。

①融資申し込み先

買主が融資を申し込む金融機関名を記載します。

②融資承認予定日

融資審査の結果が出る予定日です。ここで承認されれば契約を進め、審査落ちであれば契約解除になります。

③融資想定額

金融機関に融資を申し込む金額です。もしこの金額より少ない金額しか融資を受けられず、契約した不動産の購入ができなくなれば、その場合も契約解除が可能です。

逆に、ここで記載した金額を、買主が勝手に増額して融資申請をし、審査落ちした場合は、契約解除ができない恐れがあります。

④契約解除期限

解除権留保型の場合、買主が売主に契約解除を申し出られる期限です。これを過ぎれば、もし審査落ちしていても契約解除できなくなります。

一般的に、融資承認予定日から契約解除期限までは10日間ほどの余裕を設定しますので、買主はその間に、売主に解除を通告する必要があります。売主宛に内容証明郵便で解除通告し、不動産業者にも解除することを連絡するといいでしょう。

2-4.解除による返金

特約には、もし契約解除になった際には、「売主は、受領済の金員を無利息で遅滞なく買主に返還しなければならない」といった一文が盛り込まれます。

つまり、先に支払った手付金は、買主が請求しなくても、売主側からすぐに返金しなければならない契約になっているのです。

「住宅ローン特約」の注意点

さて、買主側に有利な住宅ローン特約ですが、特約を結ぶ際に注意が必要なポイントがありますので、ここで紹介しておきましょう。

さて、買主側に有利な住宅ローン特約ですが、特約を結ぶ際に注意が必要なポイントがありますので、ここで紹介しておきましょう。

3-1.解除の通告が必要かどうかを確認する

まず重要なのは、契約が自動解除されるのか、あるいは解除の通告が必要かを確認することです。前述した「解除条件型」か「解除権留保型」かということです。

もし解除権留保型の場合は、ローン審査に落ちたらすみやかに自分から解除を通告しなければならない、ということを忘れないようにしましょう。

3-2.解除の期限を過ぎないようにする

「解除権留保型」の場合は、解除期限日を確認して絶対に忘れないでください。

審査落ちして契約解除したいと思っても、解除期限を過ぎてしまえば契約を解除できません。または、解除するには、最初に支払った手付金を違約金として売主に支払う必要があるため、返還されなくなってしまいます。

審査結果から解除期限までは10日程度に設定されていることが多いため、審査決定後は速やかに行動しましょう。

3-3.「別の物件を購入したいから」という理由では白紙解除できない

住宅ローン特約で契約を無条件解除できるのは、あくまで「ローン審査に通らなかった場合」に限ります。それは特約の契約書にも明記されているはずです。

そのため、「もっといい物件が見つかったので、そちらを購入したい」という理由での契約解除はできないことを覚えておいてください。

また、「審査には通ったけれど、思ったより金利が高かった」とか、「家庭の事情でこの家は必要なくなった」などの理由も不可です。

住宅ローン特約は、あくまで「住宅ローンが借りられない買主を救済するためのセーフティネット」であって、そのために売主は、一度決まった契約を破棄され、違約金などももらえないという一方的な不利益をこうむります。

買主側の勝手な都合で、売主に不利益を押し付けないように心しておきましょう。

「住宅ローン特約」以外に売買契約を解除する方法

ただし、住宅ローン特約が適用されなくても、買主側に責任がない理由で売買契約を解除できるケースが以下2つあります。

ただし、住宅ローン特約が適用されなくても、買主側に責任がない理由で売買契約を解除できるケースが以下2つあります。

①クーリングオフ

②契約不適合責任

それぞれどのような方法なのか、見ていきましょう。

4-1.クーリングオフ

通信販売などで、本当は欲しくないものを買ってしまった場合に、一定期間内であれば無条件で契約を解除できるのが「クーリングオフ」です。この制度は、不動産にも適用できます。

もし、住宅ローン特約が適用できなくても、以下の条件を満たしていれば、買主側から不動産売買契約を解除した上で、すでに支払った手付金や手数料なども返却を求めることが可能です。

- 売主が、不動産業者などプロの宅建業者であること

- 売主からクーリングオフの説明を8日以内に受けていること

- 契約した場所が不動産会社の事務所などの宅建取引主任者が立ち会う場所以外であったこと

4-2.契約不適合責任

「契約不適合責任」とは、売主が売買契約を結んで買主に引き渡したものが、契約内容にある品質や数量に適合しない場合、売主が買主に対して責任を負うという決まりです。

つまり、事前に契約した内容とは違う問題点があることに、売却後に気づいた場合は、買主側から契約解除や代金の減額請求、損害賠償などを求めることができるのです。

たとえば以下のことにあとで気づいた場合は、買主は1年以内に売主に通知をすることで、契約解除などが可能です。

- 物理的な問題:屋根・天井の損傷などによる雨漏り、水漏れ、シロアリの侵食、建物の腐食。耐震基準を満たしていない、面積や建ぺい率などが契約と異なる、家屋が傾いているなど

- 環境的な問題:騒音、悪臭、土壌汚染など

- 心理的な問題:その建物で自殺や他殺があった、など

以上の場合は、住宅ローン特約がなくても契約解除は可能です。

しかし、上記のように条件がいろいろとあり、契約解除したくてもこれらに該当しないというケースも多いでしょう。そのため、やはり事前に住宅ローン特約を結んでおくほうが安心です。

団信につける「疾病特約」とは

ここまで、不動産契約における住宅ローン特約について解説してきました。では次に、もうひとつの「住宅ローンに関する特約」、団信の「疾病特約」についても説明しておきましょう。

ここまで、不動産契約における住宅ローン特約について解説してきました。では次に、もうひとつの「住宅ローンに関する特約」、団信の「疾病特約」についても説明しておきましょう。

5-1.疾病特約の主な種類

疾病特約には、団信によっていくつかの種類があります。

主なものは

- がん特約

- 3大疾病特約

- 8大疾病特約

- 全疾病保障

などです。それぞれの内容は、以下の通りです。

5-1-1.がん特約

住宅ローンの契約者が、ローン完済前にがんと診断された場合、保険金でローン残債がゼロになる特約です。

ポイントは、「がんの確定診断がおりれば保険金が支払われる」という点です。

がん治療には高額な費用がかかるものも多く、多額の金銭的負担が予想されます。

そのため、診断時点で住宅ローンをゼロにできることは、本人や家族の負担を大きく減らせるというメリットになります。

特約料は、住宅ローンの金利に0.1~0.2%程度上乗せします。

ただ、この特約はすべてのがんに適用されるものではなく、多くの団信では、

- 上皮内がん

- 皮膚の悪性黒色腫以外の皮膚がん

を対象外としています。

また、これ以外のがんについても対象外と定めている団信がありますので、契約時によく確認しましょう。

5-1-2.3大疾病特約

日本人の死因の上位を占める3大疾病、

・がん

・急性心筋梗塞

・脳卒中

にかかった場合、保険金で住宅ローン残債がゼロになる特約です。

5-1-3.8大疾病特約

3大疾病に加えて、5つの重度慢性疾患、

- 高血圧

- 糖尿病

- 慢性腎不全

- 肝硬変

- 慢性膵炎

も含めた疾病特約です。3大疾病特約の内容に追加して、

- 上記の5大疾病にかかって就労が難しくなったら、最長12カ月間、毎月の住宅ローン返済額と同額の保険金が支払われる

- 5大疾病で就労不能の状態が12カ月間続いた場合、住宅ローン残債がゼロになる

という保障内容のものが多いようです。

特約料は、住宅ローン金利に0.3%程度上乗せすることで支払います。

5-1-4.全疾病保障

病名を限らず、すべての病気やけがを対象とした全疾病保障の団信もあります。

保障内容は、

- すべての病気やけがにより、就労不能になった場合、最長12カ月間、毎月の住宅ローン返済額と同額の保険金が支払われる

- すべての病気やけがにより、就労不能の状態が12カ月間続いた場合、住宅ローン残債がゼロになる

というものが一般的です。

特約料は団信によって大きく異なり、住宅ローン金利に0.15~0.6%程度上乗せとなります。

5-2.ローン残債がゼロになる条件

団信の疾病特約は、基本的に「住宅ローンの残債と同額の保険金が支払われることにより、ローン残債がゼロになる」というものです。

病気やけがで働けなくなった場合、住宅ローンの支払いが必要なくなれば、本人も家族も負担が軽くなりますよね。

ただし、無条件でこの保障が適用されるわけではありません。団信によっても異なりますが、一般的には以下のような条件が定められています。

【がん】

・医師により、悪性新生物=がんの診断確定がなされた場合

※上皮内がん、皮膚の悪性黒色腫以外の皮膚がんは除く

※保険期間の初日から90日の間(=待機期間)に診断確定がなされた場合は、保険金支払の対象外

【急性心筋梗塞】

・急性心筋梗塞を発病し、初診日から60日以上、労働制限が必要な状態が続いたと医師に診断された場合

または、

・急性心筋梗塞を発病し、その治療を直接の目的として、病院などで手術を受けたとき

【脳卒中】

・脳卒中を発病し、初診日から60日以上、言語障害、運動失調、麻痺などの神経学的症状が続いたと医師に診断された場合

または、

・脳卒中を発病し、その治療を直接の目的として、病院などで手術を受けたとき

【5大疾病】

・高血圧、糖尿病、慢性腎不全、肝硬変、慢性膵炎により就業不能状態が12カ月間続いた場合

【全疾病】

・病気やけがによる就業不能状態が12カ月間続いた場合

ただ、細かい条件は団信ごとに異なりますので、契約前には保障内容をよく確認してください。

まとめ

いかがでしたか?住宅ローンの特約について、知りたいことが分かったかと思います。

ではあらためて、記事の内容をまとめてみましょう。

- 「住宅ローンの特約」には2つある

- 不動産の売買契約につける「住宅ローン特約」は、

不動産の売買契約を結んだあとにローン審査に落ちてしまった場合、無条件で売買契約を解除して、手付金も返還される特約 - 住宅ローン契約時に加入する団信(団体信用生命保険)につける「疾病特約」は、住宅ローンを返済中にローン契約者が亡くなった場合、残りのローンがゼロになる特約

- 特約を結ぶメリット・デメリットは、

これをもとに、あなたが適切な特約を結べるよう願っています。

これをもとに、あなたが適切な特約を結べるよう願っています。