【2025年1月最新版】住宅ローンのおすすめ銀行ランキング20選!人気の銀行をどこがいいか徹底比較

「住宅ローンを借りたいが、どの銀行を選べばいいだろう?」

あなたはこんな悩みをお持ちではないでしょうか。

メインバンクとして使っている銀行を選ぶべきか。それとも、知り合いが住宅ローンを借りた銀行、あるいは知り合いが勤めている銀行で住宅ローンを契約の契約をするべきか。

銀行の住宅ローンはどれも似通って見えますが、それぞれ特徴があり、独自のおすすめポイントがあります。

あなたにとってベストな銀行の住宅ローンを選ぶには、それぞれの銀行の住宅ローンの特徴を理解し、そして、あなたが住宅ローンに何を求めているかを知ることが重要なのです。

この記事では、住宅ローンを選ぶためにチェックすべきポイント、それぞれ独自の特徴を持ったおすすめの銀行の住宅ローンについて、詳しく解説していきます。

住宅ローン選びで絶対に押さえるべき3つのポイント

自分に合ったベストな住宅ローンを選ぶためには、いろいろな種類の住宅ローンを比較検討しなければなりません。

自分に合ったベストな住宅ローンを選ぶためには、いろいろな種類の住宅ローンを比較検討しなければなりません。

比較検討するための材料はとてもたくさんありますが、その中でも、絶対に押さえておきたいポイントが3つあります。

- 金利

- 利便性

- 団信

それぞれのポイントについて、詳しく解説していきます。

1-1. 金利

住宅ローン選びでは、金利がとても重要です。

なぜなら、ほんのわずかな金利の違いが、実際の総返済額に大きく影響してしまうからです。

住宅ローンの金利は、借りる銀行や借りる際の条件、タイミングによっても変わってくるので、注意が必要です。

また、金利タイプは大きく分けて二つ、「変動金利」と「固定金利」があります。

変動金利の特徴として、固定金利よりも低金利なことが挙げられるでしょう。変動金利は返済期間中に、金利が上がったり下がったりします。そのため、金利が上がると返済額も増えるため、注意が必要です。

固定金利は、「全期間固定型」と「固定期間選択型」の二つに分けられます。全期間固定型は金利が最初からずっと固定なのに対し、固定期間選択型は、返済期間の一部が固定金利となります。固定金利は安定した返済が可能ですが、金利が高いことに注意が必要です。

住宅ローンの金利が変わることで総返済額にどのような差が出てくるのか、わかりやすい例で試算してみましょう。

| 借入の条件 | |

| 借入額 | 3,000万円 |

| 金利タイプ | 全期間固定型 |

| 返済方法 | 元利均等返済 |

| 返済期間 | 35年 |

借入額 3,000万円、金利タイプは全期間固定型、返済方法は元利均等返済、返済期間35年という条件で住宅ローンを借りた場合の総返済額について、シミュレーションをし行ってみます。

この内容で、住宅保証機構株式会社が提供している住宅ローンシミュレーションを使って試算してみると、次のような結果になりました。

| 金利(全期間) | 総返済額 | 金利1%の場合との差額 |

| 1.0% | 35,567,804円 | 0円 |

| 1.1% | 36,157,985円 | +590,181円 |

| 1.3% | 37,356,564円 | +1,788,760円 |

| 1.5% | 38,579,007円 | +3,011,203円 |

参照:住宅保証機構株式会社「住宅ローンシミュレーション【返済額の試算】」を元に算出

利息を含めた総返済額は、金利が0.1%変わると、59万円違ってきます。

住宅ローンの借入額と比較すると少ない金額に感じますが、毎月の給料の手取り金額で考えると、決して少なくはありません。

さらに、金利が1%から1.3%になると、総返済額が178万円も増えてしまいます。さらに0.2%増えると、総返済額はおよそ300万円もアップ!大変な金額になってしまいます。

いかがでしょう? 金利の重要さがわかっていただけたでしょうか。

住宅ローンを選ぶときは、金利がどれくらいの利率になっているのかということを、しっかり確認しておくことがとても大切です。

1-2. 利便性

住宅ローンを選ぶときは、利便性(利用のしやすさ)を考慮することも重要です。

なぜなら、住宅ローンの契約には多くの手続きが必要になるからです。

ただし、利便性と一言で言っても、どのような状況を「利用しやすい」と感じるかは人によって違います。

銀行へのアクセスのよさや、自分に合っているかどうかをしっかり確認して、銀行や住宅ローンを選ぶようにしましょう。

自分にとっての利便性を考えて銀行や住宅ローンを選ぶ場合、主に次の3つを検討して利便性の良い銀行を選びましょう。

- 全国展開で支店が豊富

- 地域密着で安心できる

- オンラインで手続きできる

それぞれのケースについてもう少し詳しくご紹介していきます。自分がどのケースに当てはまるかを見極めたうえで、どのような銀行の住宅ローンを選ぶべきか検討してみてください。

1-2-1. 全国展開で支店が豊富

どんな場所でもすぐに窓口へ行けるような銀行を選んでおくことも、利便性を考えるうえで大切です。

最初の契約をする時は銀行の窓口がすぐ近くにあっても、転勤などで一時的に離れてしまうことがあった場合、繰り上げ返済の手続きや住宅ローンの相談などで不便に感じるかもしれません。

将来的にそのようなケースが考えられる場合は、全国展開している大手銀行の住宅ローンを選ぶ方法がおすすめです。

全国に支店を設置している銀行であれば、転勤などの場合でも、必要な時にすぐに窓口へ訪問できます。

1-2-2. 地域密着で安心できる

住宅ローンの難しい手続きが不安な場合は、普段から利用している、地元の銀行を選ぶ方法がおすすめです。

住宅ローンの契約手続きではたくさんの書類を作成しなければならないため、どんな書類を用意して、何をどこに書けばよいのか「難しくてわからない!」というケースも少なくありません。

そんなとき、普段から利用している身近な銀行なら、窓口へ行きやすく、相談しやすいというメリットがあります。

契約手続きが終わったあとも、住宅ローンの支払いが完了するまで銀行とのお付き合いが続きます。

さまざまな手続きや相談などで窓口に行かなければならない場合も、近くにある銀行ならすぐに行くことができるので安心です。

1-2-3. オンラインで手続きできる

仕事が忙しくて時間の余裕がない、平日に銀行の窓口へ行くことが難しいという場合は、オンラインで手続きができる住宅ローンが便利です。

同じ銀行の住宅ローンでも、オンライン手続きが可能なタイプ、窓口で対面での手続きをするタイプがあります。オンラインで手続きする住宅ローンのほうが、金利が優遇されていてお得なケースもあります。

ただし、どこまでオンラインで手続きできるかどうかは、住宅ローンの種類によって異なります。申し込みをする前に、具体的な手続き方法について、次のようなことを確認しておきましょう。

- すべてオンラインで完了するのかどうか?

- オンラインでできるのはどの手続きか?

- オンライン手続きを利用できる時間帯は?

1-3. 団信の種類と保障内容

住宅ローンを選ぶときは、団信の保障内容にも注目しましょう。

住宅ローンを選ぶときは、団信の保障内容にも注目しましょう。

住宅ローンの契約では、ほとんどの銀行で同時に団信に加入することが条件になっています。

基本的には、保険料が無料または比較的安い「一般団信」と呼ばれるものに加入します。

団信(団体信用生命保険)とは?

住宅ローンの契約者が、死亡または所定の高度障害状態になった場合に、住宅ローンの残高が保険金で完済され、それ以降の返済が不要になる保険

1-3-1. 一般団信と疾病団信

| 団信の2つの種類 | |

| 一般団信 | 住宅ローンの契約者が亡くなった(または所定の高度障害状態になった)場合に、住宅ローンの残高がゼロになる |

| 疾病団信 | 住宅ローンの契約者が病気や怪我で返済できない状態になった場合に、住宅ローンの残高がゼロになる |

一般団信は、住宅ローンの契約者が亡くなった(または所定の高度障害状態になった)場合に、住宅ローンの残高がゼロになるという保険です。

一般団信に加入しておけば、万が一の場合、その後のローン返済を心配することなく住み続けられます。

しかし、一般団信に加入しているだけでは、病気やケガなどで働けなくなってしまったときに対応できません。

そのようなときのローン返済が不安であれば、自分が病気になってしまった場合に備えた「疾病団信」を利用できます。

疾病団信にはたくさんの種類があり、自分のニーズに合わせた選択できます。ただし、ほとんどの場合、決して安くない保険料がかかりますので、選び方にも注意が必要です。

1-3-2. さまざまな疾病団信

疾病団信の特徴

- 病気やケガをした場合にも、住宅ローンの返済が不要になる

- 銀行によって種類が異なる

- 対象となる病気の種類によって保険料が異なる

- 保険料が金利に上乗せされる

一般団信で保障される高度障害状態のほかに、特約として病気やケガをした場合の保障がついた団信のことを、疾病団信と呼びます。

疾病団信は有料となっているケースが多く、保障対象となる病気の種類によって保険料が異なります。

例えば、3大疾病(がん・急性心筋梗塞・脳卒中)になったときに住宅ローンの返済が不要になる特約をつけた場合、住宅ローンの金利がおよそ0.2~0.3%程度上乗せされるケースが多いようです。

疾病団信には、主に次のような種類があります。

| 疾病特約の種類 | 上乗せされる金利 |

| がん保障特約 | 0.1~0.2% |

| 3大疾病保障特約 (がん、急性心筋梗塞、脳卒中) |

0.2~0.3% |

| 8大疾病保障特約 (がん、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎) |

0.3~0.4% |

これらのほかにも、銀行によってさまざまな種類の疾病団信が用意されています。

保険料無料で加入できる疾病団信や、住宅ローンの残高が50%になるものなどさまざまなタイプがあるので、自分のニーズに合ったものを選ぶことが大切です。

さまざまな銀行が用意しているお得な疾病団信について、6章でご紹介します。

団信の特約についてもっと詳しく知りたい方は、こちらの記事がおすすめです。

関連:住宅ローンの三大疾病特約は必要?保障内容、加入条件などを解説

住宅ローン選びで見ておくとよい4つのポイント

実は、住宅ローン選びには、ほかにも沢山のチェックポイントがあります。

実は、住宅ローン選びには、ほかにも沢山のチェックポイントがあります。

しかし、一つひとつの住宅ローンについて全ての条件をチェックして比較検討するのは、とても大変な作業です。

そこでこの章では、前章でご紹介したチェックすべきポイントのほかに、余裕があれば見ておくとよいポイントを4つご紹介します。

住宅ローン選びで迷うときは、ぜひこれらのポイントを検討し、判断材料にしてください。

- 事務手数料

- 保証料

- 繰り上げ返済の手数料・最低金額

- お得なキャンペーンや特典

2-1. 事務手数料

住宅ローンを利用する場合、意外と大きな負担となるのが事務手数料などの諸費用です。

事務手数料の額は一定ではなく、銀行によって異なります。

■事務手数料の例

- 5,500円(消費税込)

- 11,000円(消費税込)

- 330,000円(消費税込)

- 借入額の1.1%

- 借入額の1.65%~1.87%

- 借入額の2.2%

最も多いのは、「事務手数料の額が、借入額の2.2%」となっているケースです。

そのほか、住宅ローンの種類によって割合が異なるケースや、事務手数料が定額となっているケース、保証料や団信の保険料と合算されているケースなどもあります。

借入額が多い場合は、事務手数料が定額になっているほうがお得ですが、銀行によって金額が異なるので、住宅ローンを選ぶときに事務手数料がいくらになるか確認してみることをおすすめします。

2-2. 保証料

住宅ローンを利用する場合、銀行によっては保証料が必要になります。

保証料が無料となっているところもありますが、その場合、保証料は金利や事務手数料などに組み込まれていますので、保証料がないというわけではありません。

保証料の額は、住宅ローンの借入額の2%程度になっていることが一般的です。

例えば、3,000万円の住宅ローンの場合は、およそ60万円の保証料が必要になります。決して安くはない金額ですよね。

銀行によって保証料はそれぞれ違いますので、この点についてもしっかり確認しておくべきです。

基本的に、住宅ローンには連帯保証人は不要です。その代わりになるのが、保証料です。保証料は、保証会社と契約を結ぶための費用になります。

万が一、住宅ローンを払い続けられなくなってしまったときでも、保証会社が一時的にローンを立て替えることで、住み続けることができます。もちろん、それで住宅ローンがなくなるわけではなく、保証会社にローンを返済していくことになります。保証料は、保証会社との契約料というかたちになっているのです。住宅ローンの保証料の仕組みについてもっと詳しく知りたい方は、こちらの記事がおすすめです。

住宅ローン保証料の相場は物件価格の2%!保証料なしも問題の理由

2-3. 繰り上げ返済の手数料・最低金額

| 繰り上げ返済の手数料 | 繰り上げ返済の最低金額 |

| 無料~1万5,000円以上 | 1円~100万円以上 |

住宅ローン選びで迷うときは、繰り上げ返済の手数料、繰り上げ返済の最低金額について確認してみましょう。

なぜなら、繰り上げ返済の手数料や、繰り上げ返済可能な金額の最低額は、住宅ローンの種類や銀行によって条件が異なるからです。

繰り上げ返済の手数料は、ネット申し込みなら無料というケースや、窓口からの手続きで1回につき1万5,000円以上の手数料が必要になるケースもあります。

また、繰り上げ返済可能な最低金額も、1円〜100万円以上とかなり幅があります。

繰り上げ返済を検討している場合は、繰り上げ返済をしやすい条件の銀行、住宅ローンを選ぶ方法がおすすめです。

■住宅ローンの繰り上げ返済をする場合の注意点

住宅ローンの繰り上げ返済は、必ずやらなければならないものではありませんが、手持ちの資金に余裕があるときに少しでも繰り上げ返済をしておけば、以下の効果が期待できます。

- ローンの返済が早く終わる

- 利息分をカットし、返済総額を減らせる

ただし、住宅ローンの繰り上げ返済には、以下のようなデメリットもあります。

- やりすぎると手持ちの資金が減る

- 住宅ローン減税の適用外になるケースがある

繰り上げ返済をするかどうか、繰り上げ返済する金額をどうするかについては、よく検討することが大切です。

住宅ローンの繰り上げ返済については、こちらの記事でさらに詳しく解説しています。

関連:住宅ローン繰り上げ返済のメリットデメリットとすべき人の判断基準

2-4. お得なキャンペーンや特典

同じような条件の住宅ローンのどちらを選ぶか迷うときは、お得な特典がついていないか、またはお得なキャンペーンをやっていないかチェックしてみましょう。

住宅ローンは契約する金額がとても大きいので、豪華な特典やキャンペーンを利用できる場合があります。

ただし、特典を利用するために不要なサービスに申し込んだり、無理にキャンペーン時期に合わせようとして返済計画がずれてしまったりしては本末転倒なので注意しましょう。

■金利引き下げ

期間限定のキャンペーンや、グループ企業のサービスとの併用などで、住宅ローンの金利引き下げのサービスを行っている場合があります。

金利引き下げサービスは総返済額を減らせるチャンスなので、とてもお得です。

■お得なポイント・キャッシュバック

期間限定のキャンペーンなどで、住宅ローンの契約者にお得なポイントをプレゼント、またはキャッシュバックを行っている場合があります。

■グループ企業のお得なサービス

住宅ローンを契約すると、グループ会社や系列会社のお得なサービスを受けられる場合があります。

例えば、グループ企業でショッピングをする際に割引になる、グループ企業で利用できるクーポンがもらえるなど、特典の内容はさまざまです。ちょうどよいタイミングで、自分にとってお得な特典がみつかるかもしれません。

このほかにも、事務手数料の割引や、銀行の定期預金の金利優遇などさまざまな特典、キャンペーンがあります。

住宅ローン選びで迷うときは、無理のない範囲で、特典やキャンペーンを検討してみましょう。

住宅ローンおすすめ銀行ランキング13選

住宅ローンを選ぶポイントについて、詳しく解説してきました。

自分はどのような種類の住宅ローンを選ぶべきなのか、具体的なイメージができるようになったでしょうか。

ここからはいよいよ、住宅ローンがおすすめの銀行についての情報を紹介していきます。

本記事では、住宅ローンがおすすめの銀行として、以下の13社を紹介します。

- auじぶん銀行

- 住信SBIネット

- SBI新生銀行

- 三菱UFJ銀行

- PayPay銀行

- イオン銀行

- りそな銀行

- SBIマネープラザ

- ソニー銀行

- みずほ銀行

- 三井住友銀行

- ARUHI

- 楽天銀行

それぞれ違った特徴があるため、自分にとって最適な銀行選びの参考にしてください。

3-1.auじぶん銀行の住宅ローン|低金利と団信保障

| 金利 | ・変動金利(新規):年0.319%

・変動金利(お借換え):年0.298% ・固定金利(10年):年1.195% |

| 団信 | ・がん50%保障団信

・がん100%保障団信 ・がん100%保障団信プレミアム ・ワイド団信 |

| 手続き方法 | Web |

| 保証料 | なし |

| 事務手数料 | 借入金額に対して2.2% |

| 繰り上げ返済 |

無料 (固定金利適用中は33,000円) |

| その他 |

au金利優遇割 (最大年0.15%引下げ) |

一社目は、auじぶん銀行です。auじぶん銀行の特徴として、以下が挙げられます。

- 金利の低さ

- がんに特化した団信の手厚さ

- 1円から繰り上げ返済可、手数料無料

年0.319%と、国内トップクラスの低金利であり、無料で付く団信の疾病保障特約の厚さもトップクラスとなっています。

また、無料の団信は「がん」に特化したものが多く、がんと診断された場合はローンが半分免除となります。がんが気になる方や心配している方にはとてもおすすめです。

auじぶん銀行の住宅ローンの繰り上げ返済は、1円から1円単位で利用できるので、資金に余裕ができたときにいつでも手続きできます。繰り上げ返済の手数料は、固定金利特約期間(3年、10年、20年などの固定金利期間)中の全額繰り上げ返済を除いて無料です。

3-2.住信SBIネット銀行の住宅ローン|低金利と疾病保障

| 住信SBIネット銀行 | |

| 金利 | ・変動金利(新規):年0.298%~

・変動金利(お借換え):年0.32% ・固定金利(10年、新規):年1.338%~ ・固定金利(10年、お借換え):年1.36% ・フラット35(買取型):年1.23% ・フラット35(保証型):年1.82% |

| 団信 | ・3大疾病50プラン

・3大疾病100プラン ・全疾病保障 |

| 手続き方法 | ・Web

・対面 |

| 保証料 | なし |

| 事務手数料 | 融資金額に対して2.2% |

| 繰り上げ返済 | 無料

(固定金利適用中は33,000円) |

| その他 | ― |

二社目は、住信SBIネット銀行です。住信SBIネット銀行の特徴として、以下が挙げられます。

- 業界トップクラスの金利の低さ

- 全疾病保障付の団信

- 一部繰上返済は何度でも手数料無料

住信SBIネット銀行の住宅ローンは、変動金利・固定金利いずれも、業界最安レベル!圧倒的な金利の低さで人気です。

また、全疾病保障の疾病団信は、8大疾病と8大疾病以外の疾病に加え、ケガまで保障。一般団信も保険料無料となっており、かなり充実した内容となっています。

住信SBIネット銀行の住宅ローンの繰り上げ返済は、1円から1円単位で利用できるので、資金に余裕ができたときにいつでも手続きできます。繰り上げ返済の手数料は、固定金利特約期間(3年、10年、20年などの固定金利期間)中の全額繰り上げ返済を除いて無料です。

3-3.SBI新生銀行|低金利と団信保障、スタッフのサポート

| SBI新生銀行 | |

| 金利 | ・変動金利(半年型、変動フォーカス):年0.42%

・変動金利(半年型):年0.65% ・固定金利(10年):年1.10% |

| 団信 | ・一般団信

・ガン団信 ・安心保障付団信 |

| 手続き方法 | ・Web

・郵送 |

| 保証料 | なし |

| 事務手数料 | ・(定率型)借入金額に対して2.2%

・(定額型)5.5万円~ |

| 繰り上げ返済 | 無料 |

| その他 | ― |

三社目は、SBI新生銀行です。SBI新生銀行の特徴として、以下が挙げられます。

- 魅力的な低金利

- 介護にも目を向けた団信

- 割安な事務手数料

SBI新生銀行は、金利が年0.42%と、こちらもトップクラスの金利の低さになっています。12月29日までの契約では、キャンペーンによって年0.29%まで下がるため、かなりの低金利でしょう。

団信では、要介護3以上になった場合、住宅ローン残高が0円になります。介護に備えたい方には最適な特徴のある団信です。

SBI新生銀行では、借入金額に関わらず、原則として事務手数料が55,000円となっています。他の住宅ローンでは、定率型の場合、借入金額によっては100万円を超える場合もあるため、手数料はかなり割安といえるでしょう。

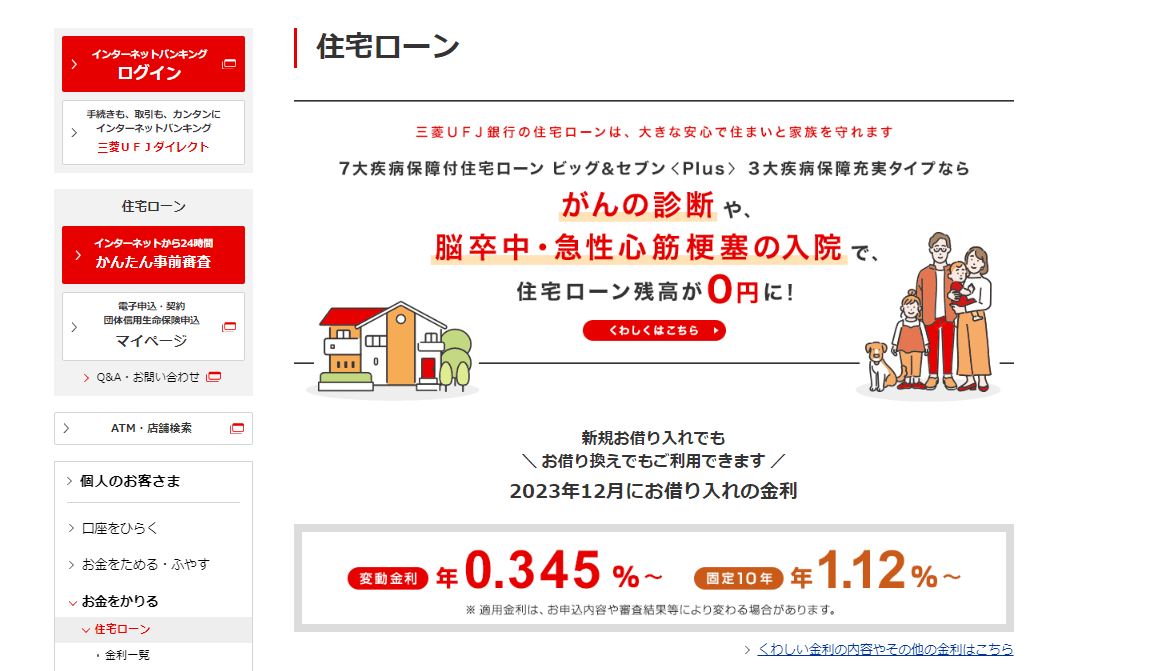

3-4.三菱UFJ銀行|メガバンクならではの信頼感

| 三菱UFJ銀行 | |

| 金利 | ・変動金利:年0.345%~

・固定金利(10年):年1.12%~ |

| 団信 | ・一般団信

・ワイド団信 ・7大疾病保障 |

| 手続き方法 | ・Web

・窓口 |

| 保証料 | なし |

| 事務手数料 | ・借入金額に対して2.2% |

| 繰り上げ返済 | ・一部繰り上げ:ネット→無料

窓口→16,500 ・全額繰り上げ:ネット→16,500円 窓口→33,000円 |

| その他 | ― |

四社目は、三菱UFJ銀行です。三菱UFJの住宅ローンには、以下の特徴があります。

- メガバンクでありながらネット銀行並みの金利の低さ

- 疾病保障が充実

- 支店が豊富、いろいろな契約方法が選べる

三菱UFJ銀行の住宅ローンは、ネット銀行でなくメガバンクでありながらも、金利が年0.345%〜と、とても低金利。メガバンクなので圧倒的な信頼感がありつつも、低金利を実現しており、とても魅力的となっています。

また、疾病保障も充実しています。3大疾病に加えて4つの生活習慣病も含まれる魅力的な保障内容となっており、女性の病気や先進医療にも備えられます。

三菱UFJ銀行の住宅ローンは、銀行窓口で対面での手続き、Web手続きに加え、銀行のテレビ窓口やタブレット端末を使って申し込み、正式な手続きはWebで行う「スマート手続」という方法を選択できます。

スマート手続は、Webで申し込みをする場合よりも分かりやすく安心、さらに、対面で手続きする場合よりも金利がお得というメリットがあります。

さらに、三菱UFJ銀行は幅広い地域に支店を設置しているので、各地の支店の窓口で住宅ローンに関するさまざまな手続きや相談ができます。

3-5.PayPay銀行|低金利と団信の疾病保障特約

| PayPay銀行 | |

| 金利 | ・変動金利(自己資金10%以上):年0.250%

・変動金利(自己資金10%未満):年0.290% ・固定金利(自己資金10%以上):年1.365% ・固定金利(自己資金10%未満):年1.430% |

| 団信 | ・一般団信

・一般団信プラス ・がん50%保障団信 ・がん100%保障団信 ・がん100%+10疾病保障団信 ・ワイド団信 |

| 手続き方法 | ・Web |

| 保証料 | なし |

| 事務手数料 | ・借入金額に対して2.2% |

| 繰り上げ返済 | ・一部繰り上げ:Web→無料

電話→5,500円 ・全額繰り上げ:電話→33,000円 |

| その他 | ― |

五社目は、PayPay銀行です。PayPay銀行の住宅ローンには、以下の特徴があります。

- 業界トップレベルの低金利

- 団信の疾病保障特約の厚さもトップクラス

- 短期間での審査完了

PayPay銀行の住宅ローンの人気の理由のひとつに、圧倒的な金利の低さがあります。金利引き下げの条件は特になく、誰でもお得な低金利の住宅ローンを利用できます。

変動金利、固定金利いずれも業界最安レベル。固定金利は、2年〜35年まで好みの固定期間を選ぶことができ、お得な金利が設定されています。

また、疾病団信は5種類の中から、ニーズに合わせて選べます。

一般団信にがん診断給付金とがん先進医療給付金の特約をつけた「一般団信プラス・がん先進付」「がん50%保障団信」(一時的に給付金が支払われる特約)は、保険料無料。そのほかの疾病団信は、保障内容に応じて金利が上乗せされます。

審査完了までの期間が早いのもとても魅力的です。PayPay銀行の審査は、事前審査は当日〜5営業日、本審査は3〜10営業日で完了します。

3-6.イオン銀行|全疾病保障とイオングループでの特典

| イオン銀行 | |

| 金利 | ・全期間優遇金利プラン-変動金利(物件価格の80%以内で借入もしくは借り換え):年0.38%

・全期間優遇金利プラン-変動金利(部権価格の80%超で借入):年0.43% ・当初10年固定金利プラン(借り換えの場合も):年1.39% ・フラット35(返済期間20年以下):年1.43% ・フラット35(返済期間21年以上):年1.91% |

| 団信 | ・全疾病団信

・がん保障 ・8疾病保障 ・ワイド団信 |

| 手続き方法 | ・Web

・店舗 |

| 保証料 | なし |

| 事務手数料 | ・定率型:借入金額に対して2.2%

・定額型:110,000円 |

| 繰り上げ返済 | ・一部繰り上げ:無料

・全額繰り上げ:55,000円 |

| その他 | イオングループでの買い物がセレクトクレジットカード払いで毎日5%OFF(完済まで) |

六社目は、イオン銀行です。イオン銀行には、以下の特徴があります。

- イオングループでの買い物が毎日5%オフ

- 安くてお得な保障内容

- 土日祝日も対面での相談が可能

住宅ローン期間中は、イオングループでの買い物が毎日5%オフです。これはイオン銀行住宅ローンの最大の特徴であり、最大のメリットでしょう。イオングループで買い物をする頻度が高い方にとってはかなりうれしい特典となっています。

また、一般団信と全疾病保障が無料で付帯しています。全疾病保障では、けがによって就業不能状態となった際、その月の返済額も保障しています。がん保障も+0.1%で加入でき、お得な内容となっています。

イオン銀行住宅ローンは、土日祝日を含めた365日、全国のイオン銀行で対面相談が可能となっています。平日ではなかなか都合の合わない方も対面相談ができる環境が整っており、魅力的です。

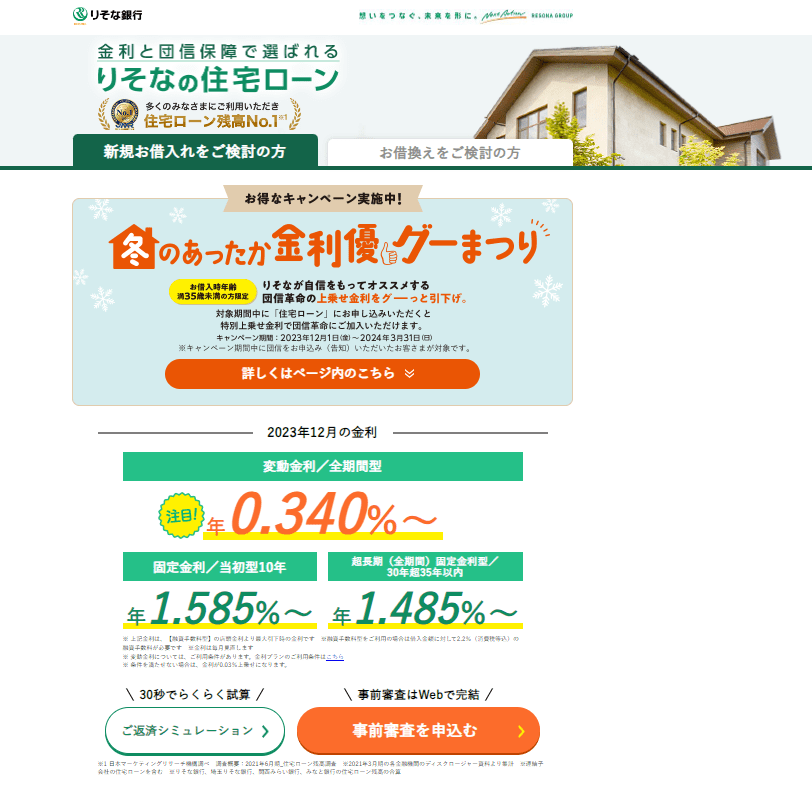

3-7.りそな銀行|団信革命と低金利

| りそな銀行 | |

| 金利 | ・変動金利:年0.340%~

・固定金利(当初10年型):年1.585%~ ・全期間固定金利型:年1.485%~ |

| 団信 | ・がん保障特約

・3大疾病保障特約 ・団信革命 |

| 手続き方法 | ・Web

・店舗 |

| 保証料 | なし |

| 事務手数料 | ・借入金額に対して2.2% |

| 繰り上げ返済 | ・一部繰り上げ:Web→無料

店舗→5,500円~ ・全額繰り上げ:店舗→11,000円~ |

| その他 | ・女性向け住宅ローン「凛next」

・10,000りそなクラブポイント進呈 |

七社目は、りそな銀行です。りそな銀行住宅ローンには、以下の特徴があります。

- メガバンクでありながらの低金利

- 「団信革命」という保証が手厚い

- 土日祝日も利用できる店頭相談

りそな銀行住宅ローンは、金利が年0.340%とネット銀行並みに低く、メガバンクの信頼と低金利を兼ね備えた魅力的な住宅ローンとなっています。

また、りそな銀行住宅ローンの最大の特徴は、「団信革命」でしょう。病気やケガにより所定の状態になる、もしくは所定の手術をした場合でも保障が適用されます。保証範囲がとにかく広く、ローン残高が0になる条件も幅広いです(所定の胃がんと診断、事故によって片側の半身が永久麻痺、事故や病気により要介護2以上と認定、腎臓病などによって人工透析を永久的に受けることになった場合)。もし仕事に復帰しても、住宅ローン残高は0のままです。

さらに、平日の昼間に銀行の窓口へ行けない場合も、最寄りの店舗だけでなく、土日祝日に営業している店舗、平日最大21時まで営業している店舗を利用して住宅ローンの相談をすることができます。りそな銀行は全国展開で複数の店舗を設置しているので、ニーズに合わせて使いやすい店舗を選択でき、とても便利です。

3-8.SBIマネープラザ|手厚い疾病保障と安心性

| SBIマネープラザ | |

| 金利 | ・変動金利通期引下げプラン(借入):年0.298%~

・変動金利通期引下げプラン(借換):年0.320% ・固定10年当初引下げプラン(借入):年1.338%~ |

| 団信 | ・一般団信

・全疾病保障 ・3大疾病50% ・3大疾病100% |

| 手続き方法 | ・店舗 |

| 保証料 | なし |

| 事務手数料 | ・借入金額に対して2.2% |

| 繰り上げ返済 | ・一部繰り上げ:無料

・全額繰り上げ:変動金利期間中→無料 固定金利特約期間中→33,000円 |

| その他 | ― |

八社目はSBIマネープラザです。SBIマネープラザには、以下の特徴があります。

- 魅力的な低金利

- 疾病保障が手厚い

- 対面相談が可能

SBIマネープラザは、金利が年0.298%〜と、その低金利がかなり魅力的です。借入借換ともに低金利を実現しています。

また、疾病保障の手厚さも魅力的です。全疾病保障が全員に基本付帯しており、40歳未満には3大疾病50%も付帯しています。全疾病保障では、就業不能になった場合にローンが免責され、一定期間就業不能状態が続くと、ローン残高が0円になります。3大疾病50%では、3大疾病(ガン診断時含む)で所定の状態になったときに、ローン残高が半額に。

さらに、対面での相談も対面相談窓口より可能となっているため、安心して住宅ローンの申し込みができるでしょう。

3-9.ソニー銀行|低金利と手厚いがん団信

| ソニー銀行 | |

| 金利 | ・変動金利(新規):年0.397%

・変動金利(借換):年0.297% ・固定金利(10年):1.110% |

| 団信 | ・がん団信100

・がん団信50 ・3大疾病団信 ・生活習慣病団信 ・一般団信 ・ワイド団信 |

| 手続き方法 | ・Web

・郵送 |

| 保証料 | なし |

| 事務手数料 | ・変動セレクト、固定セレクト:借入金額に対して2.2%

・住宅ローン:44,000円 |

| 繰り上げ返済 | 無料 |

| その他 | Club Sのステージが1ランクアップ |

九社目は、ソニー銀行です。ソニー銀行には、以下の特徴があります。

- 手厚な団信

- 事務手数料を抑えられる

- 専任アドバイザーによる徹底サポート

ソニー銀行住宅ローンでは、金利上乗せ無しでがん団信50の申し込みができます。がん団信50では、がんと診断されたときに、住宅ローン残高の50%が保障されるプランとなっています。また、がん団信100やワイド団信の上乗せ金利が格安であり、3大疾病や生活習慣病にも対応してくれる広い範囲を持っています。

また、住宅ローンでは事務手数料が一律44,000円となっており、事務手数料と共にトータルコストも抑えられています。

さらに、ソニー銀行では、専任のアドバイザーがサポートしてくれます。これはネット銀行で絵は唯一であり、対面相談も可能なため、ネット銀行の中でも安心性が非常に高いでしょう。

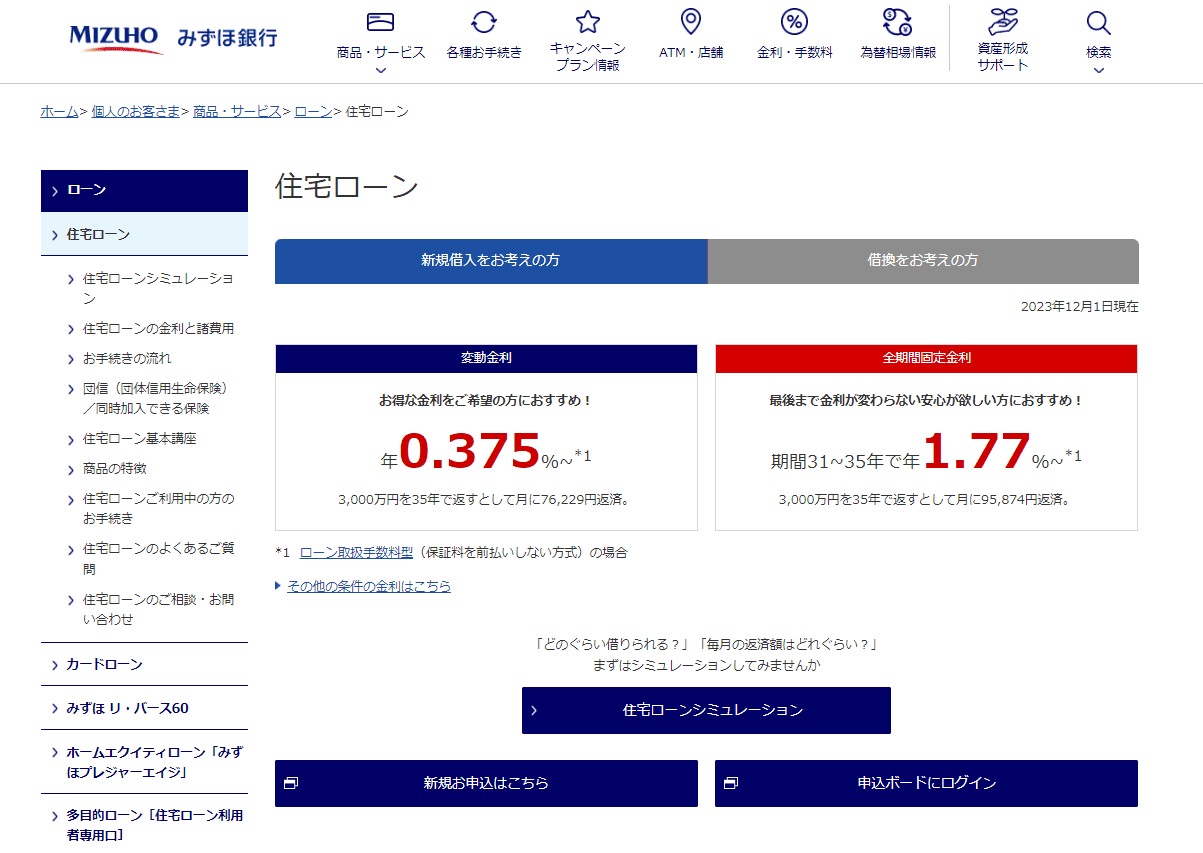

3-10.みずほ銀行|メガバンクでありながら低金利

| みずほ銀行 | |

| 金利 | ・変動金利:年0.375%~

・全期間固定金利:年1.77%~ |

| 団信 | ・一般団信

・8大疾病保障 ・がん団信 ・8大疾病補償プラスがんサポートプラン |

| 手続き方法 | ・Web |

| 保証料 | なし |

| 事務手数料 | ・借入額×2.2%

・33,000円 |

| 繰り上げ返済 | ・一部繰り上げ返済手数料:無料 |

| その他 | みずほ銀行ATM、コンビニATM、イオン銀行ATMの手数料が無料 |

十社目は、みずほ銀行です。みずほ銀行住宅ローンの特徴として、以下が挙げられます。

- メガバンクでありながら低金利

- 手続きがスムーズで簡単

- 利便性に優れている

みずほ銀行は、メガバンクでありながら金利が年0.375%〜と、かなり低金利になっています。手数料などを含んだ返済総額を計算しても、平均よりも低めでの利用が可能です。

また、AIによる事前診断やウェブ申し込みなど、手続きがとてもスムーズに行えます。AI事前診断では、最短1分で借入可能かがわかります。さらに、何度も診断できるのもポイントです。

みずほ銀行は、利便性にも優れています。みずほ銀行ATMやイオン銀行ATMが無料であるほか、みずほマイレージクラブに加入すれば、最大月3回までコンビニATMの手数料が無料になります。

3-11.三井住友銀行|大手ならではの信頼感と対応力

| 三井住友銀行 | |

| 金利 | ・変動金利:年0.475%~

・固定金利特約型(固定10年):年1.19%~ ・固定金利特約型(借換、固定10年):年1.84%~ ・全期間固定金利:年2.19%~ ・全期間固定金利(借換):年1.97%~ |

| 団信 | ・クロスサポート

・8大疾病保障付住宅ローン ・自然災害時返済一部免除特約付住宅ローン |

| 手続き方法 | ・Web |

| 保証料 | なし |

| 事務手数料 | 融資に対して2.2% |

| 繰り上げ返済 | ・一部繰り上げ返済手数料:ネット→無料

窓口→16,500 ・全額繰り上げ返済手数料:ネット→5,500円 窓口→22,000円 |

| その他 | Vポイントが最大20%還元 |

十一社目は、三井住友銀行です。三井住友銀行には以下の特徴があります。

- 注文住宅に強い

- 保障が手厚い

- 手続きが簡単

三井住友銀行は、なんといっても注文住宅に圧倒的な強さを誇っています。土地先行融資と建物分割融資がオンラインから申し込み可能であり、他の銀行の多くでは不可なため、注文住宅を希望する方から人気があります。

また、保障の手厚さも魅力の一つです。二人のどちらかに万が一のことがあった場合に住宅ローン残高が0になる「クロスサポート」や、8大疾病と診断され所定の条件を満たした場合に住宅ローン残高が0になる「8大疾病保障付住宅ローン」、被災時に返済が一部免除となる「自然災害時返済一部免除特約付住宅ローン」があり、保障に関しても安心できるでしょう。

さらに、手続きの簡単さも魅力です。三井住友銀行住宅ローンは、アプリもしくはWebで手続きがすべて完了するため、スムーズな手続きが可能となっています。

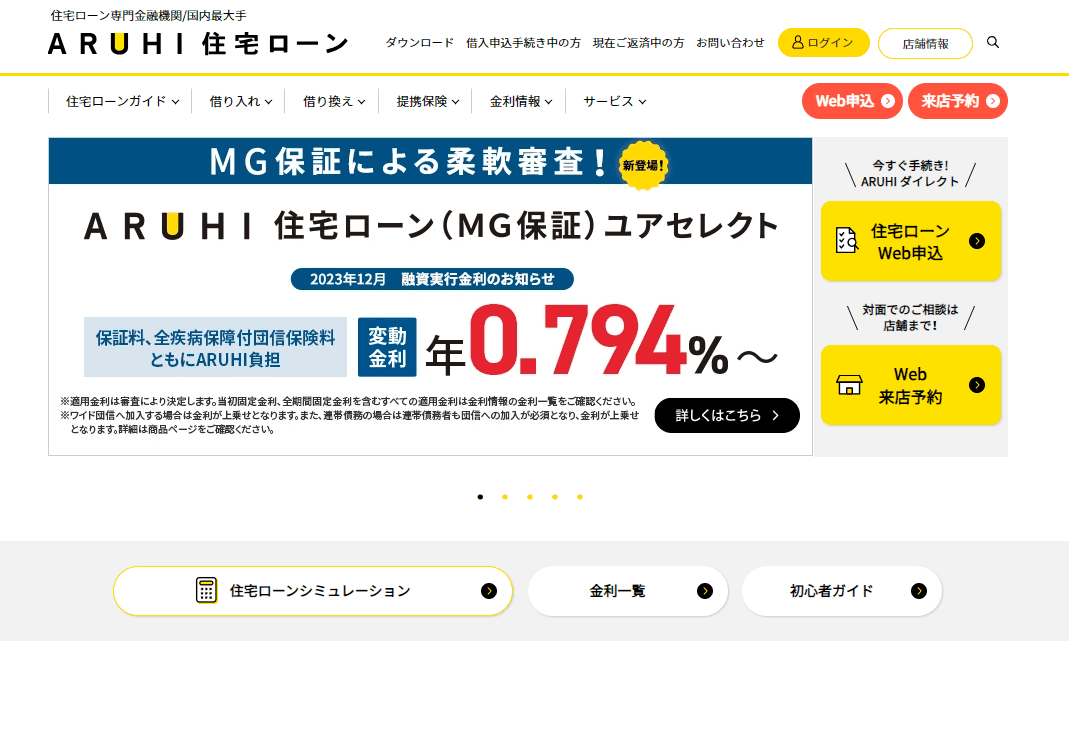

3-12.ARUHI|フラット35を低金利で提供

| ARUHI | |

| 金利 | ・ARUHIスーパーフラット:年1.300%~

・ARUHIフラット35:年1.410~ ・ARUHI住宅ローン(MG保証):年0.794%~ ・ARUHIスーパー40:年0.650%~ |

| 団信 | ・ARUHI団体信用生命保険

・一般団信/ワイド団信/がん団信/がん団信プラス/生活習慣病団信 ・SBI団体信用生命保険 一般団信/全疾病保障 ・機構団体生命保険 機構団信/3大疾病付機構団信 |

| 手続き方法 | ・Web

・店頭 |

| 保証料 | なし |

| 事務手数料 | 借入額に対して2.2% |

| 繰り上げ返済 | ・一部繰り上げ返済手数料:ネット→無料

電話→11,000円 |

| その他 | ARUHIでんき、ARUHIファストパス |

十二社目は、ARUHIです。ARUHIには、以下の特徴があります。

- 低金利のフラット35

- Web申し込みで手数料優遇

- 審査が短い

ARUHIはフラット35の実績では13年連続1位であり、業界トップクラスです。金利もスーパーフラットであれば年1.300%〜と、フラット35の中ではかなりの低金利を実現しています。

また、Webからの申し込みだと、通常2.2%の事務手数料が借入額×1.1%と、元の半分になります。(下限22万)そのため、Web申し込みをすればかなりお得です。

さらに、審査が短いのも特徴の一つです。事前審査は最短1営業日、本審査は最短3営業日と、業界トップクラスのスピード審査を実施しています。時間のない方や、競争の激しい人気物件を狙っている方はかなりの恩恵を受けるでしょう。

3-13.楽天銀行|充実した団信と安い初期費用

| 楽天銀行 | |

| 金利 | ・変動金利:年0.550%~

・固定金利(10年):年1.855%~ ・フラット35(15年以上~20年以下):年1.43% ・フラット35(21年以上~35年以下):年1.91% |

| 団信 | ・50%保障がん団信

・100%保障がん団信 ・全疾病特約付団信 |

| 手続き方法 | ・Web |

| 保証料 | なし |

| 事務手数料 | ・フラット35:借入額に対して1.1%

・住宅ローン(金利選択型):330,000円 |

| 繰り上げ返済 | 無料 |

| その他 | ― |

十三社目は、楽天銀行です。楽天銀行には、以下の特徴があります。

- 格安な手数料

- 充実した保障

- フラット35の格安な手数料

楽天銀行の特徴として、格安な手数料が最初に挙げられるでしょう。楽天銀行の住宅ローン事務手数料は、一律33万円のみとなっています。仮に3000万円を借りた場合、2.2%かかる企業ですと66万円かかるのに対し、楽天銀行は半分の33万円で済みます。

また、繰り上げ返済料や保証料などが無料で、手数料がすべて格安なところが魅力です。

他にも、充実した保障が魅力的です。楽天銀行には、全疾病保障とがん50%保障が無料で付帯しています。これらにより、就業不能状態が一年以上経過した場合や余命6か月以内と判断された場合などに住宅ローン残高が0になり、がんと診断された際には住宅ローン残高が50%になります。

楽天銀行はフラット35の格安な手数料も魅力です。基本フラット35の手数料は多くの銀行が横並びですが、借入額に対して1.1%という低金利を実現し、業界の中でもかなりの安さを誇っています。

住宅ローンがおすすめの地方銀行7選

ここまで、全国展開の住宅ローンおすすめ銀行を紹介しました。

銀行には、地域に根ざした地方銀行も存在します。ここからは、その地方銀行で住宅ローンがおすすめな以下の七社を紹介します

- 横浜銀行

- 常陽銀行

- 武蔵野銀行

- きらぼし銀行

- 千葉銀行

- 埼玉りそな銀行

- 静岡銀行

それぞれ詳しく見ていきましょう。

4-1.横浜銀行|ネット銀行と並ぶ低金利

| 横浜銀行 | |

| 金利 | ・変動金利:年0.330%

・固定金利指定型(10年):年1.325% ・超長期固定金利型(35年):年1.870% 〇フラット35金利引き下げタイプ: ・融資率9割以下(15年以上20年以内)→年1.430%、 (21年以上35年以内)→年1.910% ・ 融資率9割超(15年以上20年以内)→年1.570%、 (21年以上35年以内)→年1.56% ・フラット35金利標準タイプ: ・融資率9割以下(15年以上20年以内)→年1.600%、 (21年以上35年以内)→年2.080% ・融資率9割超(15年以上20年以内)→年1.740%、 (21年以上35年以内)→年2.220% |

| 団信 | ・一般団信

・ガン保障特約 ・3大疾病保障特約 ・8大疾病保障特約 ・全傷病保障特約 ・ワイド団信 |

| 手続き方法 | ・Web |

| 保証料 | なし |

| 事務手数料 | 〇融資手数料型金利プラン

・事務取扱手数料:借入金額に対して2.2% ・不動産担保取扱手数料:33,000円 〇標準型金利プラン ・事務取扱手数料:22,000円 ・不動産担保取扱手数料:33,000円 〇フラット35金利引下げタイプ:借入金額に対して1.56% 〇フラット35金利標準タイプ:33,000円 |

| 繰り上げ返済 | Web:無料

窓口:44,000円 |

| その他 | ・ライフコンサルティングサービス

・専用の火災保険プラン ・債務返済支援保険 ・バンクカードローンの金利が年2.1%お得 |

一社目は、横浜を拠点とする横浜銀行です。横浜銀行には、以下のような特徴があります。

- 業界トップクラスの低金利

- ライフコンサルティングサービスで家計収支をシミュレーション

横浜銀行は、金利が年0.33%となっており、融資手数料型金利プランの利用条件を満たした状態で、横浜銀行にて給与振込をしていればさらに金利が下がって0.30%となります。この数値は、低金利で有名なネット銀行にも並ぶ低さとなっており、かなり魅力的な点です。

横浜銀行の住宅ローンを利用すると、「家計の見直し」に関する相談(予約制)ができるライフコンサルティングサービスを無料で受けることができます。

ライフコンサルティングサービスでは、キャッシュフローグラフや家計収支シミュレーション、公的年金受給額の推移表など、一目でわかるライフコンサルティング・レポートを作成。将来にわたる家計収支を数値で確認しながら、専門スタッフが家計の見直しをサポートしてくれます。

4-2.常陽銀行|地域のプロと充実した保障

| 常陽銀行 | |

| 金利 | ・変動金利(新規):年0.625%~

・変動金利(借換):年0.575%~ ・固定金利(10年、新規):年1.450%~ ・固定金利(10年、借換):年1.450%~ |

| 団信 | ・ライフサポート団信付住宅ローン

・がん保障特約付住宅ローン ・ワイド団信付住宅ローン ・一般団信 |

| 手続き方法 | ・Web

・店舗 |

| 保証料 | ・保証料一括前払い方式(融資金額100万円あたり):融資期間35年で10,290円~51,519円、融資期間50年で11,611円~58,163円

・店頭表示金利に年0.1%~年0.4%上乗せした融資利率も選択可能 |

| 事務手数料 | 55,000円 |

| 繰り上げ返済 | ・変動金利(一部繰り上げ):窓口→22,000円

アクセスジェイ→無料 ・変動金利(全額繰り上げ):窓口→22,000円 ・固定金利(一部繰り上げ):窓口→22,000円 アクセスジェイ→無料 ・固定金利(全部繰り上げ):窓口→44,000円 |

| その他 | ・旅行やレジャーが最大90%OFF

・働く女性のための「ロング・エスコート」 ・親子で住宅ローンを引き継げる「親子リレー型ローン」 |

二社目は、茨城を拠点とする常陽銀行です。常陽銀行には、以下のような特徴があります。

- マイホーム生活をサポートする充実の特典

- 地元のプロが対応

常陽銀行の住宅ローンを利用すると、マイカーローン・教育ローンなどの金利優遇サービスを受けることができます。さらに、常陽銀行の住宅ローンと、給与振込・クレジットカードの契約などを併用でATM手数料が無料(コンビニATMは回数に上限あり)。

普段から常陽銀行を利用している方にとってお得な特典が用意されています。

また、引越し費用の割引サービスや、プレミアムステージの会員特典(常陽プレミアムステージClub Off)を利用して、宿泊、レジャー、グルメなど全国2000ヶ所以上の施設を割引価格で利用することができます。

また、常陽銀行では、地元に詳しい住宅ローンのプロが対応します。周辺住宅情報や勤め先・物件・エリアなどに合わせて、お得な金利引き下げを提案してくれるでしょう。土日も対応しており、最短当日に事前審査結果を伝えてくれます。

4-3.武蔵野銀行|充実したサポートと保障

| 武蔵野銀行 | |

| 金利 | 変動金利(融資手数料型):年0.395%~

変動金利(保証料型):年0.470%~ 固定金利(10年):年1.30%~ |

| 団信 | ・がん団信

・8疾病団信 ・ワイド団信 ・一般団信 |

| 手続き方法 | ・Web |

| 保証料 | ・保証料一括前払方式:

元利均等返済でご融資額1,000万円、35年返済の場合206,140円〜515,280円 |

| 事務手数料 | 55,000円 |

| 繰り上げ返済 | ・「むさしのダイレクト」:無料

・店舗:33,000円 |

| その他 | ・産休・育休特例による子育てサポート

・購入資金に加えて諸費用も借入可能 |

三社目は、さいたま市にある武蔵野銀行です。武蔵野銀行には、以下の特徴があります。

- 女性や子育てに優しい

- 諸費用も借入可能

武蔵野銀行では、育休・産休中の方でも住宅ローンの借り入れが可能です。産休・育休期間中、子ども一人あたり、最長2年間の「元金据置」が利用できます。もちろん男性も利用可能であり、とても魅力的です。

また、購入資金に加えて諸費用も借入可能となっています。仲介手数料や火災保険料、登記費用など、諸費用の準備が心配な方も安心して借入可能です。

4-4.きらぼし銀行|充実した団信や保障

| きらぼし銀行 | |

| 金利 | ・変動金利(保証料一括型):年0.525%

・変動金利(融資手数料型):年0.425% ・固定金利(10年、保証料一括型):年1.650% ・固定金利(10年、融資手数料型):年1.550% ・フラット35(融資率9割以上):年2.050% ・フラット35(融資率9割以下):年1.910% |

| 団信 | ・一般団信

・ガン保障特約付き住宅ローン ・3大疾病&5住宅ローン |

| 手続き方法 | ・Web

・店舗 ・ローンプラザ |

| 保証料 | ・借入時に一括:借入100万、10年の場合8,544円

・借入利率に年0.2~0.4%上乗せ |

| 事務手数料 | 44,000円 |

| 繰り上げ返済 | 33,000円 |

| その他 | ー |

四社目は、東京都を拠点とするきらぼし銀行です。きらぼし銀行には、以下の特徴があります。

- 充実した団信

- ローンプラザで相談可能

きらぼし銀行では、通常0.2%上乗せのがん保障が、上乗せ0.1%で利用可能です。3大疾病に加えて5つの重度慢性疾患まで幅広い保障となっており、所定の支払事由に該当したら住宅ローン残高が0円になります。

また、きらぼし銀行はローンプラザでの相談が可能です。東京都内に5箇所あるローンプラザでも対面相談が可能となっており、一部店舗では土日対応も可能となっています。さらに、新宿のローンプラザでは土日の電話相談もできます。

4-5.千葉銀行|団信生命保険の充実

| 千葉銀行 | |

| 金利 | ・変動金利:年0.625%

・固定金利(10年):年1.710% |

| 団信 | ・一般団信

・がん団信 ・11疾病団信 ・全傷病団信 ・3大疾病団信 ・ワイド団信 |

| 手続き方法 | Webで申し込み後、店頭で正式審査 |

| 保証料 | ・保証料一括型:契約金額100万円あたりの保証料の例示、期間5年:4,580円~35年:20,614円

・保証料分割型:融資利率に年0.2%を上乗せ |

| 事務手数料 | ・融資手数料型:借入金額の2.2% |

| 繰り上げ返済 | 〇固定金利期間中(窓口)

・繰上返済額1,000万円以下:33,000円 ・繰上返済額1,000万円超:55,000円 〇変動金利期間中:5,500円 〇固定金利期間中(窓口) ・繰上返済額1,000万円以下:33,000円 ・繰上返済額1,000万円超:55,000円 〇変動金利期間中 ・融資実行後10年以内:11,000円 ・融資実行後10年超:無料 |

| その他 | ― |

五社目は、千葉を拠点とする千葉銀行です。千葉銀行の住宅ローンには、以下の特徴があります。

- 土日祝日も無料で対面相談可能

- 充実保障で安心の団信

千葉銀行では、土日祝日も無料対面相談が可能となっており、平日になかなか時間を作れない方でも安心して相談できます。一部の店舗では住宅ローン相談ができないところもあるため、事前に確認しておきましょう。

また、充実した保障の団信も魅力的です。がん団信・11疾病団信・3大疾病団信・全傷病団信・ワイド団信と、5種類の豊富な団信があり、どれも上乗せ金利が低めとなっており、魅力的です。がん団信は上乗せ金利なしでの利用が可能です。

さらに、10種類の生活習慣病で180日以上係属して入院した場合には住宅ローン残高が0になり、とても充実しています。

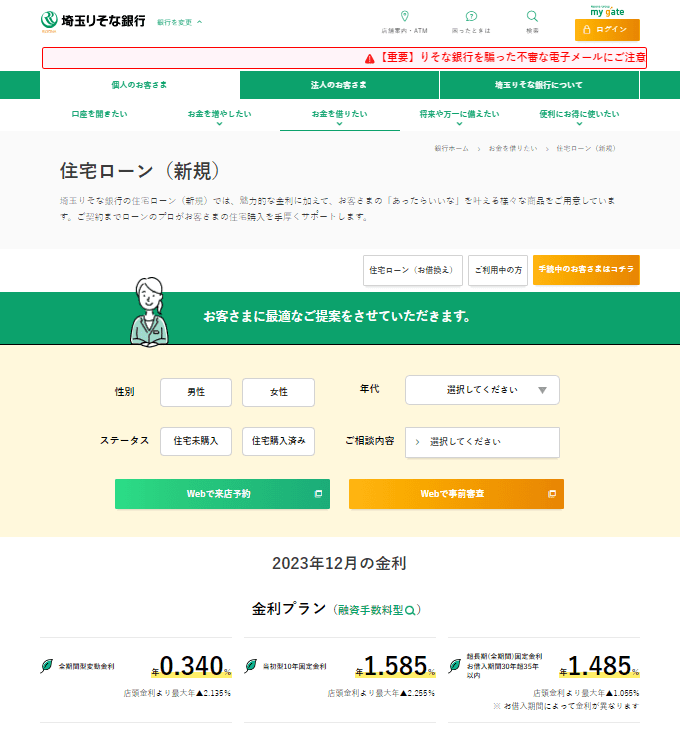

4-6.埼玉りそな銀行|地銀トップクラスの低金利と団信革命

| 埼玉りそな銀行 | |

| 金利 | ・変動金利:年0.340%~

・固定金利(当初型、10年):年1.585%~ ・全期間固定金利(30年以上35年以内):年1.485%~ |

| 団信 | ・一般団信

・がん保障特約 ・3大疾病保障特約 ・団信革命 |

| 手続き方法 | ・Web

・店舗 |

| 保証料 | ー |

| 事務手数料 | ・融資手数料型:借入金額×2.2% |

| 繰り上げ返済 | 〇一部繰り上げ

・変動金利:インターネット→無料 店頭・テレビ電話→5,500円 ・固定金利:インターネット→無料 店頭・テレビ電話→33,000円 〇全額繰り上げ ・変動金利:11,000円 ・固定金利:33,000円 |

| その他 | ・女性向け住宅ローン「凛 next」

・自然災害サポートオプションなら災害時に 住宅ローン最大50%免除 ・住宅ローンご利用の個人のお客さま限定 10,000りそなクラブポイント進呈 |

六社目は、埼玉に拠点を置く埼玉りそな銀行です。埼玉りそな銀行には、以下の特徴があります。

- 地銀トップクラスの低金利

- 充実した保障の団信革命

埼玉りそな銀行は、金利が年0.340%〜と、地銀の中でもトップクラスの低金利を実現しています。これはネット銀行と比較しても劣らず、とても魅力的です。

また、りそな銀行の大きな特徴である「団信革命」もとても魅力的です。団信革命については、「りそな銀行|団信革命と低金利」で解説しているので、そちらをご覧ください。

4-7.静岡銀行|ローンセンターとマネピタ

| 静岡銀行 | |

| 金利 | ・変動金利:年0.500%~

・固定金利:年1.875%~ |

| 団信 | ・一般団信

・アドバンスト8疾病保障 ・全疾病保障奥様ワイド ・しずぎんハーフがん全疾病保障 ・がん保障付き夫婦連生団信 |

| 手続き方法 | ・Web |

| 保証料 | ・保証料は融資額1,000万円あたり

15年/119,820円 30年/191,370円 35年/206,100円 |

| 事務手数料 | 55,000円 |

| 繰り上げ返済 | ・一部繰り上げ:6,600~22,000円

・全額繰り上げ:6,600~33,000円 |

| その他 | ― |

七社目は、静岡県に拠点を置く静岡銀行です。静岡銀行には、以下の特徴があります。

- 事前無料診断「マネピタ」

- ローンセンターでの相談

静岡銀行では、今自身が借りられる見込額を知れる無料の趣味レーション、「マネピタ」が特徴の一つです。住宅を決定した後に借りたい金額に満たなかったという問題を解消し、スムーズな流れを実現するために大きな役割を果たします。

また、静岡銀行は東京・神奈川・愛知に、合計21店舗の住宅ローンの専門窓口「ローンセンター」を設けています。これらは住宅ローンに特化した窓口であり、安心した相談ができます。また、21店舗のうち6店舗は土日も営業しているため、平日忙しい方も相談が可能です。

疾病団信の保証内容からおすすめの銀行をピックアップ!

住宅ローンがおすすめの銀行8選をご紹介しました。

自分のニーズに合った銀行の住宅ローンについて、具体的にイメージできてきたのではないでしょうか。

しかし、住宅ローン選びで見るべきポイントとしてご紹介した「団信(団体信用生命保険)」については、どのように選べばよいかまだ迷っているという方もいらっしゃるかもしれません。

なぜなら、団信の保障内容は銀行ごとに異なっているからです。

団信の中でも、病気になった場合の保障をする「疾病団信」は、銀行ごとにさまざまな種類が用意されています。

そのため、自分が気になる病気の種類に応じた疾病団信を選ぶことができるのですが、たくさんありすぎてどれを選べばよいかわからないという状態になってしまうことも少なくありません。

そこでこの章では、次の4つのポイントから疾病団信をセレクト。この記事でご紹介している銀行20選の中から、おすすめの疾病団信が選べる銀行をご紹介します。

- 保険料無料の疾病団信が選べる

- たくさんの種類の病気に対応している

- がんの保障が充実している

- 復職したあとも保障が受けられる

5-1. 保険料無料の疾病団信が選べる銀行一覧

万が一のときや高度障害状態になった場合だけでなく、病気やケガの場合にも備えられるのが、疾病団信の特徴です。

しかし、疾病団信の多くは保険料が有料です。病気になったときのことが心配なので疾病団信に加入したいが、保険料が高くて迷っているという方も多いのではないでしょうか。

そんな場合は、保険料無料で疾病団信に加入できる、こちらの銀行がおすすめです。保険料無料でも充実した保障内容の疾病団信を選ぶことができます。

■保険料無料の疾病団信が選べるおすすめの銀行

- 住信SBIネット銀行:全疾病保障(保険料無料)

- 住信SBIネット銀行:女性限定ガン診断給付金特約(保険料無料)

- auじぶん銀行:がん50%保障団信(保険料無料)

- PayPay銀行:がん50%保障団信(保険料無料)

- 新生銀行:安心保障付団信(保険料無料 ※事務手数料に含まれる)

- イオン銀行:全疾病保障(保険料無料)

- SBIマネープラザ:全疾病保障(保険料無料)

- ソニー銀行:がん団信(保険料無料)

- 楽天銀行:全疾病保障(保険料無料)

- 楽天銀行:がん50%保障(保険料無料)

5-2. たくさんの種類の病気に対応している銀行一覧

いざという時に備えて疾病団信に加入していても、病気の種類によっては、保障の対象外となってしまうケースが少なくありません。

一般的な疾病団信では、3大疾病(がん・急性心筋梗塞・脳卒中)になった場合の保障をしてくれますが、それ以外の病気になる可能性がないわけではないですよね。

将来どのようなケガや病気になってしまうかわからないので不安という方には、幅広い種類の病気に対応している疾病団信がおすすめです。

■たくさんの種類の病気に対応している疾病団信が選べるおすすめの銀行

- auじぶん銀行:11疾病保障団信(金利年0.3%上乗せ)

- 三菱UFJ銀行:7大疾病保障(金利年0.3%上乗せ)

- PayPay銀行:11疾病保障団信(金利年0.3%上乗せ)

- イオン銀行:8疾病保障(金利年0.3%上乗せ)

- みずほ銀行:8大疾病保障(保険料支払い型)

- 三井住友銀行:8大疾病保障付住宅ローン(金利0.3%上乗せ)

- 横浜銀行:全傷病保障特約付き団体信用生命保険(金利年0.35%上乗せ)

5-3. がんの保障が充実している銀行一覧

さまざまな種類の病気の中でも、特に、がんについて不安を抱えているという方もいらっしゃるのではないでしょうか。

そのような場合には、がんに対する保障が手厚い疾病団信がおすすめです。

がんに手厚い疾病団信には、がんと診断された時点でローン残高がゼロになる100%保障のものだけでなく、ローン残高が半分になる50%保障や、30%保障などもあります。

がんと診断された場合にローン残高がゼロになる疾病団信を選べる、おすすめの銀行の住宅ローンはこちらです。

■がんの保障が充実している疾病団信が選べるおすすめの銀行

- auじぶん銀行:がん100%保障団信(金利年0.2%上乗せ)

- PayPay銀行:がん100%保障団信(金利年0.1%上乗せ)

- りそな銀行:がん保障特約(金利年0.1%上乗せ)

- ソニー銀行:がん団信100(金利年0.1%上乗せ)

- 楽天銀行:100%保障がん団信(金利年0.2%上乗せ)

- 横浜銀行:ガン保障特約付き団体信用生命保険(金利年0.2%上乗せ)

- 常陽銀行:がん保障特約付住宅ローン(金利年0.1%上乗せ)

- きらぼし銀行:ガン保障特約付き住宅ローン(金利年0.1%上乗せ)

- 埼玉りそな銀行:がん保障特約(金利年0.1%上乗せ)

5-4. 復職しても保障の対象となる銀行一覧

復職した場合でも保障の対象となる疾病団信なら、所定の状態に該当すれば、復職できても住宅ローンの残高がゼロになります。

実は疾病団信では、病気やケガでその後の生活に影響が残ってしまっても、復職できるような場合には指定の条件に当てはまらず、団信の保障対象にならないというケースが多いのです。

例えば、次のようなケースでは、疾病団信の保障の対象にはなりません。

- 腎臓病になり人工透析を受けながら仕事に復帰

- 事故で体に麻痺が残ってしまったために転職、収入が減った

しかし、復職した場合でも保障の対象となる疾病団信なら、このようなケースでも住宅ローンの残高がゼロになるので、病気やケガをしたあとの生活にも備えられて安心です。

復職しても保障の対象となる疾病団信を選べる、おすすめの銀行はこちらです。

■復職しても保障の対象となる疾病団信が選べるおすすめの銀行

- りそな銀行:特定状態保障特約付団信「団信革命」(金利年0.3%上乗せ)

- 埼玉りそな銀行:特定状態保障特約付団信「団信革命」(金利年0/3%上乗せ)

住宅ローンの銀行を決める際によくある質問

住宅ローンを利用する銀行探しの際によくある質問をまとめました。同じ悩みを抱える人も多いと思いますので、ご自身が銀行探しをする際にはぜひ参考にしてください。

住宅ローンを利用する銀行探しの際によくある質問をまとめました。同じ悩みを抱える人も多いと思いますので、ご自身が銀行探しをする際にはぜひ参考にしてください。

6-1.ネット銀行を選ぶメリット・デメリットは?

一つ目は、ネット銀行を選ぶメリット・デメリットです。

メリットとしては、低金利であり、自宅で手続きできるところでしょう。店舗無しのインターネットバンキングで完結するため、他の期間よりも固定費を抑えられ、金利も低く設定できます。

デメリットとしては、審査が厳しく時間がかかり、手数料が高いことに加え直接相談できない事が挙げられるでしょう。メリットばかりでなく、デメリットにも目を向けて考えましょう。

6-2.住宅ローンを比較する際の重要項目は?

二つ目は、住宅ローンを比較する際の重要項目です。ここまで多くの住宅ローン情報を紹介しましたが、どう比較すればよいのでしょうか。

ポイントとなるのは、金利・事務手数料・団信・総支払額・保証料・特典です。中でも、金利と手数料、団信はとても重要です。

ただ金利ばかり注目して、低金利な銀行を選択すればよいわけではありません。もちろん金利も重要な比較項目ですが、住宅ローンの返済には手数料などの諸費用も掛かり、結果的な値段が大きく変わってきます。また、もしもの時に備える団信の内容も重要であり、無料での充実度なども併せて確認するようにしましょう。

6-3.金利タイプは何がある?

三つ目は、金利タイプです。

金利タイプには、変動金利と固定金利が存在します。

変動金利は、市場の金利に応じて変動します。そのため、低金利になる場合もあれば、上昇して高金利になってしまう場合もあります。金利の変動は、変動が起こった2か月後の6月もしくは12月から適用されます。

対して固定金利は、金利が最初から最後まで固定されているため、安定した返済計画が可能となるでしょう。しかし、借入する月によっては金利が高い場合があるため、注意が必要です。

6-4.審査に落ちる原因って何?

四つ目は、審査に落ちる原因です。

住宅ローンの申し込みをすると、最初に事前審査が行われます。そして、事前審査を通過すると次は本審査があります。審査に通らない原因としては、以下のことが挙げられるでしょう。

- 収入が不安定

- 多額の借入がある

- 信用が低い(過去に返済遅延ありなど)

- 借入金額が高すぎる

- ローン完済時に80歳を超えている

自身がこれらの項目に当てはまっていないかを必ず事前に確認しておきましょう。

6-5.最強の住宅ローン銀行はどこ?

五つ目は、最強の住宅ローン銀行です。

当サイトでは、最強の住宅ローン銀行として、auじぶん銀行をおすすめします。

国内トップクラスの低金利に加え、保証料や繰り上げ返済額も無料と諸費用も安く、4疾病保障+全疾病長期入院保障付きの団信など、無料付帯の団信保障もとても手厚くなっています。

まとめ

本記事では、住宅ローンを選ぶ際のポイントと、住宅ローンがおすすめの銀行情報を紹介しました。

住宅ローンの選び方について具体的にイメージでき、住宅ローンを借りたい銀行を見つけることができたでしょうか?

住宅ローンを選ぶときに見ておきたいポイントを自分なりに決めて、自分に合った銀行の住宅ローンを選びましょう。

また、住宅ローンを契約する銀行は、これから長いお付き合いになることを考慮して選ぶことが大切です。