住宅ローン控除は借り換えても受けられる?継続条件と借り換え時の注意点

「借り換えても住宅ローン控除を受け続けることはできるの?」

住宅ローン控除の適用期間中にローンの借り換えを検討している場合、このような疑問を持ちますよね。

答えは「YES」です。

条件を満たせば、借り換え後も住宅ローンの控除を受けることができます。

この記事では、2026年1月現在の住宅ローン控除(2026年度〔令和8年度〕税制改正大綱を反映した制度)について、解説していきます。

満たすべき具体的な条件とは以下の3つです。

▼借り換え後も住宅ローン控除が適用される条件

- 新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること

- 新しい住宅ローン等の返済期間が10年以上であること

- 住宅ローン借り入れ者の合計所得額が2,000万円以下であること

参考:国税庁「No.1233 住宅ローン等の借換えをしたとき」

これらの条件を満たすことで引き続き住宅ローン控除を受け続けることは可能になりますが、控除額が変更になるケースがあったり、借り換えによって返済額が増えてしまったりすることもあるため、注意が必要です。

さらに、住宅ローン控除を継続するには書類を準備して必要事項を記入し、確定申告や年末調整で提出する適切な手続きも必要になります。借り換え後に「こんなはずではなかった」と後悔しないためにも注意点や手続き手順の確認はしっかり行いましょう。

住宅ローン返済の減額を成功させるため、本記事では以下のようなポイントも解説していきます。

- 借り換え後も住宅ローン控除を継続できる条件

- 借り換えのときの注意点

- 住宅ローン控除の手続きの手順と流れ

住宅ローン控除を継続させた賢い借り換えを目指すため、ぜひ最後までご覧ください。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

条件を満たせば借り換え後も住宅ローン控除が適用される

本来、住宅ローン控除は「マイホームの新築・取得、または増改築などのためのローン」であることに加えて、床面積や所得要件、省エネ性能、災害レッドゾーンの有無などの条件を満たす必要があります。

そして借り換えによって新しく組むローンは「ローンを消滅させるための借入」に当たるため、原則として住宅ローン控除の対象外に該当します。

しかし、以下の条件を満たす借り換えであれば、引き続き住宅ローン控除の対象として控除を受け続けることが可能です。

▼借り換え後も住宅ローン控除が適用される条件

- 新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること

- 新しい住宅ローン等の返済期間が10年以上であること

- 住宅ローン借り入れ者の合計所得額が2,000万円以下であること

参考:国税庁「No.1233 住宅ローン等の借換えをしたとき」

これらの条件について下記より詳しく説明します。

1-1.【満たすべき条件①】新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること

当初借りていた住宅ローンを消滅させて新規のローンを組んでも、そのローンが住宅ローン等の返済のためであることが明らかであれば、継続して住宅ローン控除を受けられます。

当初の住宅ローン等の返済であることを明らかにするためには『抵当権抹消の書類』が必要です。以下のような書類が完済した証明として有効ですので、ローン完済時に発行された書類や情報は紛失したり捨てたりせず、大切に保管してください。

▼住宅ローンを全額返済したと証明できる書類

- 登記原因証明情報

- 登記済証および登記識別情報

1-1-1.登記原因証明情報

『登記原因証明情報』とは、新しい登記が申請された際に理由とともに変更された旨を記録する書類です。公的な記録と認められており、登記申請には添付が必須となっています。

金融機関によっては「抵当権解除証書」「抵当権放棄証書」「弁済証書」と呼ばれている書類で、一般的にローンを完済したタイミングで金融機関から発行される書類です。

1-1-2.登記済証および登記識別情報

『登記済証』とは、登記名義人であることを証明する書面です。2005年に本人確認を電子情報に置き換える法改正が行われたことで、紙ベースの『登記済証』の発行は廃止され、電子情報の『登記識別情報』が主流になりました。

しかし、制度廃止後初めてとなる書面申請では『登記識別情報』を保有していないため、紙ベースでの本人確認が行われています。紙ベースか電子情報かによって異なりますが、ローン完済時に金融機関から発行されることが一般的です。

1-2.【満たすべき条件②】新しい住宅ローン等の返済期間が10年以上であること

「返済期間が10年以上であること」という条件は、住宅ローン控除を適用するための条件です。この条件は借り換え後であっても引き継がれるため、住宅ローン控除を継続するには10年以上の返済期間に設定しなければ受けることはできません。

たとえば、住宅ローン控除を受けて5年目に借り換えを行い、新規のローンを9年間で返済をするという設定にした場合、本来最長13年間(住宅の種類や省エネ性能、入居時期などによって控除期間が10年間となるケースもあります)受けられるはずの住宅ローン控除が4年間までしか受けられなくなってしまいます。

住宅ローン控除を継続させるのであれば必ず10年以上の返済期間に設定して借り入れを行ってください。

1-3.【満たすべき条件③】住宅ローン借り入れ者の合計所得額が2,000万円以下であること

当初の住宅ローンでは控除が受けられる所得額であっても、借り換える年の所得額が2,000万円を超えていた場合、除外対象になってしまいます。

これまで住宅ローン控除を受けていた場合でも、借り入れ者の状況の変化によって要件を満たせないこともあることをおさえておきましょう。

これらの条件を満たすことで住宅ローン控除を継続することが可能になります。ただし、住宅ローン控除を継続するには条件を満たすだけでなく、年末調整または確定申告を行わなければなりません。

さらに借り換えには諸費用が必要になったり、住宅ローン控除の対象額に変更があったりする場合もあります。

金利を安くして返済額を減らすための借り換えを目指すはずが、諸費用の発生によって借入額が増加するケースもあるため、借り換えを検討する際は慎重に判断をしていくことがポイントです。

以下の章から借り換えで考えておきたい注意点を紹介します。

住宅ローン控除で知っておくべき借り換えの注意点

住宅ローン控除を継続できる条件を満たしていても、おさえてほしい注意点があります。ここからは具体的な注意点をご紹介します。

2-1.住宅ローン控除が“延長”されるわけではない

住宅ローン控除は住宅取得にかかる費用を軽減するための減税措置で、条件に当てはまる住宅ローンを組んでいる人は、原則として最長13年間(省エネ基準に適合しない既存住宅など、一部は10年間となる場合があります)住宅ローン控除を受けることができる制度です。

この期間は住居を取得した年からスタートするものです。借り換えによって控除期間が延長されるわけではないということをおさえておきましょう。

2-2.借り換えによって控除対象額が変わる場合もある

一般的な新築住宅の場合、住宅ローン控除額は以下の計算式によって算出した金額が控除額になります。

| 住宅ローン控除額の算出方法 | |

| 13年間の控除額 | 住宅ローンの年末残高×0.7% |

※認定長期優良住宅、または認定低炭素住宅の場合、上限は4,500万円(子育て世帯等 5,000万円)まで、ZEH水準省エネ住宅は3,500万円(子育て世帯等 4,500万円)、省エネ基準適合住宅は3,000万円(子育て世帯等 4,000万円)など、省エネ基準を満たす住宅について住宅ローン減税の上限額が定められています。既存住宅(中古住宅)についても、省エネ性能が高い場合は借入限度額が引き上げられ、子育て世帯・若者夫婦世帯には上乗せ措置が設けられるなど、入居年や住宅性能に応じて借入限度額や控除期間が異なる制度に変更されています。

年末時点での住宅ローン残高によって控除額が決まりますが、借り換えを行う場合、金融機関に支払う諸費用が発生するため返済金額が増えるケースもあります。

そのため、借り換えを行った住宅ローン控除では以下の方法で住宅ローン控除の対象額を決めています。

①借り換え直前の住宅ローン残高 ≧ 新しい住宅ローンの借り入れ額 の場合

→ 新たな住宅ローンの年末残高

②借り換え直前の住宅ローン残高 < 新しい住宅ローンの借り入れ額 の場合

→ 新たな住宅ローンの年末残高×借り換え直前の住宅ローン残高÷新しい住宅ローンの借り入れ額

たとえば、残高2,500万円のローンを借り換えし、諸費用70万円が増えたとして計算してみると、以下のような計算式によって算出された金額が控除対象額となります。

【例】

このような返済額の場合、算出するために使う計算式は②です。 |

控除対象額は算出された金額になるため、年末時点の残高が2,550万円であっても対象になる金額は2,480万円です。

借入金が増えた場合には上記のような措置が行われるということもおさえて借り換えをするかを検討する必要があります。

2-3.借り換えにかかる諸費用も考慮する

住宅ローンの借り換えには諸費用についても考えなくてはなりません。諸費用は金融機関によって幅があり、30万円~100万円ほどが相場です。借り換え時に必要な諸費用は安いと言えるような額ではないので、住宅ローン控除を継続できるとしても、返済総額で検討を進めることをおすすめしています。

諸費用として必要になる金額は借入額によって異なりますが、大体の目安として以下の表をご参考ください。

<例>借入額3,000万円

| 借り換えにかかる諸費用 | |

| 保証料 | 0~60万円 |

| 手数料 | 0~60万円 |

| 団信保険料 | 大半は無料 |

| 印紙代 | 2万円 |

| 登録免許税 | 3万円程 |

| 司法書士報酬 | 5万~10万円 |

| 火災保険 | 10年間保証10万円(東京都、戸建ての場合) 補償内容や建物構造、地域によって異なります |

| 物件検査手数料 | 2万~6万円(フラット35への借り換えのみ) |

| 諸費用の合計額 | 30万~100万円 |

2-4.年末調整や確定申告が必要になる

借り換え後も住宅ローン控除を継続する場合、年末調整のある会社員の場合は会社へ必要な書類を提出し、自営業や個人事業主の場合は確定申告時に書類の提出が必要になります。

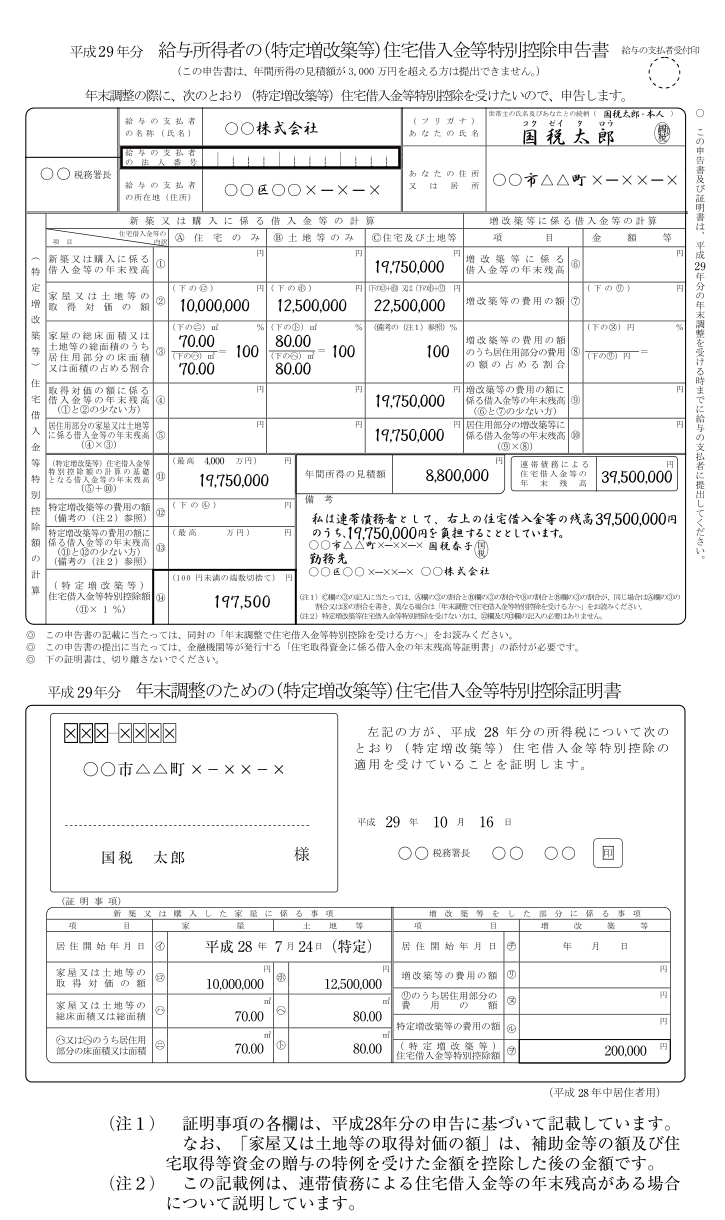

それぞれ提出先が異なりますが、用意する書類は下記の2点です。

▼住宅ローン控除の継続に必要な書類

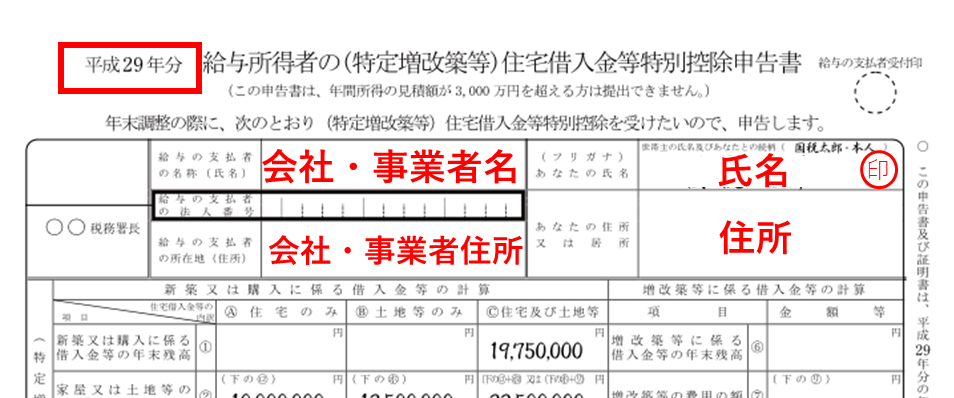

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

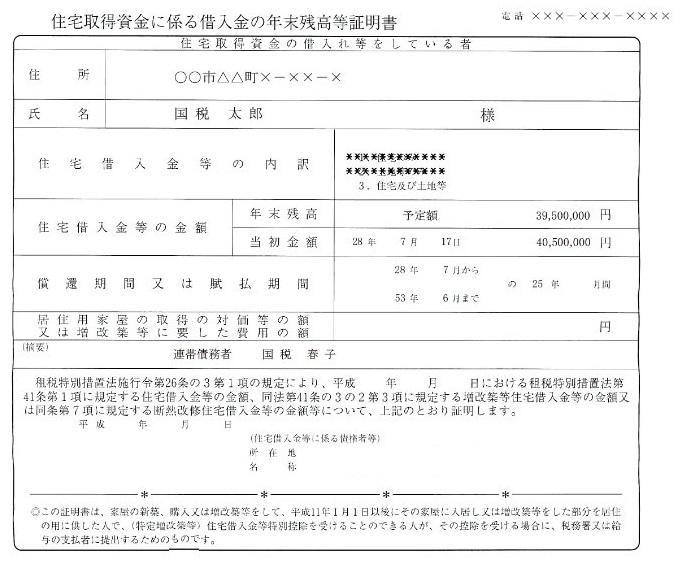

- 住宅取得資金に係る借入金の年末残高等証明書

借り換え後も年末調整や確定申告を行うことで控除の継続が可能ですが、今までの住宅ローンと内容が異なるため、上記で紹介した控除対象額の計算式を使って算出した額を申告書に記載したり、書類を準備したりする必要があります。

また、会社員の場合でも、年末調整書類提出の〆切に間に合わなかった場合には確定申告で申請する必要があるため注意しましょう。

継続に必要な書類の準備方法や手順、記載方法については「3.借り換え後に住宅ローン控除を受ける手続きの手順と流れ」をご覧ください。

2-5.連帯債務の住宅ローンの借り換えは注意が必要

住宅ローンは単独名義だけではなく、夫婦や親子で住宅ローンを組む連帯債務もあります。連帯債務の住宅ローンであっても条件を満たしていれば住宅ローン控除を継続することはできますが、単独債務に変更する場合は注意が必要です。

連帯債務の借り換えを検討しているなら知っておきたい具体的な注意点をご紹介します。

2-5-1.住宅ローン控除対象額が少なくなるケースがある

当初の住宅ローン審査のときと同じように、借り入れ時には借り換え先の金融機関による審査が必要になります。

連帯債務での借り換えを希望していても、審査のタイミングでどちらかが仕事を辞めていたり、転職したばかりだったりする場合、連帯債務での借り換えができないこともあります。

連帯債務を解消して単独債務に変更する場合、住宅ローン控除を継続できるのは単独名義の方のみです。たとえば、夫婦の連帯債務を夫の単独債務に変更した場合は、もともと夫が負担していた額のみが控除対象になり、妻のローン控除対象分は受けられなくなるということになります。

住宅ローン控除の継続は可能であっても、連帯債務時と単独債務時では継続できる控除額が下がるため、注意しましょう。

2-5-2.譲渡所得税が発生するケースがある

連帯債務を解消し、所有権も譲渡する場合に注意が必要なことが『譲渡所得税』の発生です。

たとえば、夫婦で連帯債務を組んでいたとしましょう。連帯債務を組んでいる住宅には夫にも妻にも所有権の持分がそれぞれあります。

妻が連帯債務を解消したうえ、所有している不動産の共有部分も夫に譲渡すると、“借金のある不動産の贈与”とみなされます。この場合、売買時価で評価された譲渡所得税がかかるということもおさえておきましょう。借り換えによって単独債務にする場合は、住宅ローン控除の対象額が減ったり、税金が発生したりすることもあります。

2-5-3.贈与税が発生するケースがある

たとえば、連帯債務で住宅ローンを組んでいたにもかかわらず、出産や育児、療養などで勤務できなかった期間に夫が妻の分の住宅ローンを返済していた場合、贈与税がかかる場合があります。

しかし、負担した額が110万円以下もしくは夫が支払ったローン返済分を返金していれば贈与税の申告は不要です。

このような夫婦間でのお金のやり取りは第三者からは分かりづらい部分ではありますが、借り換えの審査のときにはこのような部分も念入りなチェックが入ります。

実際に夫が妻の分を負担していても口裏合わせをして「2人で住宅ローンを支払っていた」と伝えることはできますが、噓だと判明した場合には借り換えが困難になるほどの問題になるため気を付けてください。

借り換え後に住宅ローン控除を受ける手続きの手順と流れ

住宅ローン控除を継続するには、年末調整または確定申告にて手続きする必要があります。会社員でも事業主でも提出先が異なるだけで準備する書類は同じです。以下で住宅ローンの手続きに必要な書類や書き方を手順に沿って解説します。

3-1.STEP1.必要な書類を準備する

住宅ローン控除に必要な書類は以下2種類の書類です。

▼住宅ローン控除の継続に必要な書類

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書」

3-1-1.①「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」

この書類は確定申告で住宅ローン控除の申請をした年に税務署から9年分(13年の方は12年分)まとめて送付されてきます。よって借り換えを検討しているのであれば、【令和6年】などと記載のある今年分の書類をすでにお持ちであるはずです。

万が一紛失してしまった場合には税務署に申請して再交付してもらいましょう。

この書類には、初めて住宅ローン控除の申請をしたときの住宅情報が記載してあります。借り換えをしても情報は変わらないので、変更せずに使用します。

3-1-2.②「住宅取得資金に係る借入金の年末残高等証明書」

『住宅取得資金に係る借入金の年末残高等証明書』は毎年10月~11月に銀行から送付される書類です。住宅ローンの借り入れ残高を確証する書類で、毎年9月末の残高を基準にして年末の借り入れ残高を提示しています。

よって毎年内容が変わるため、その年に送付された書類を提出する必要があります。借り換えのタイミングによっては会社の年末調整の〆切に間に合わないこともありますが、その場合は確定申告することで手続きができるため、ご安心ください。

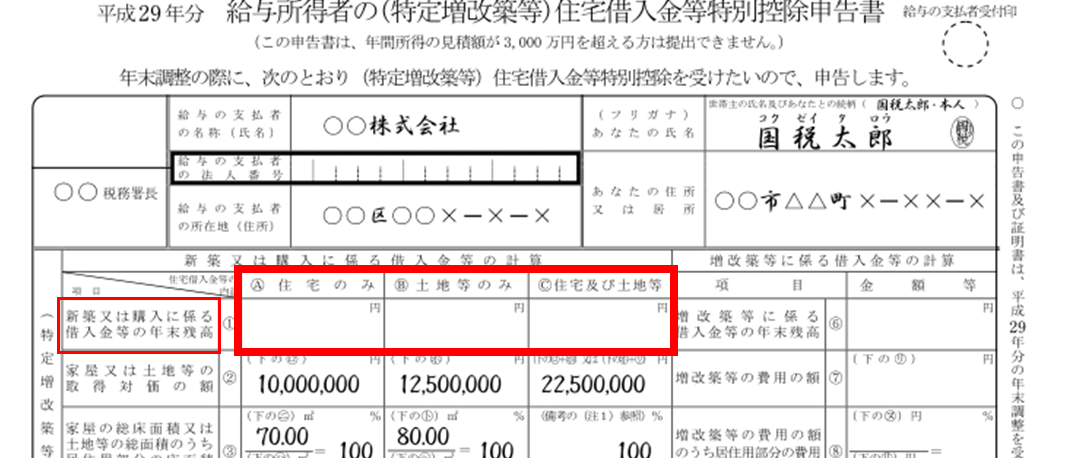

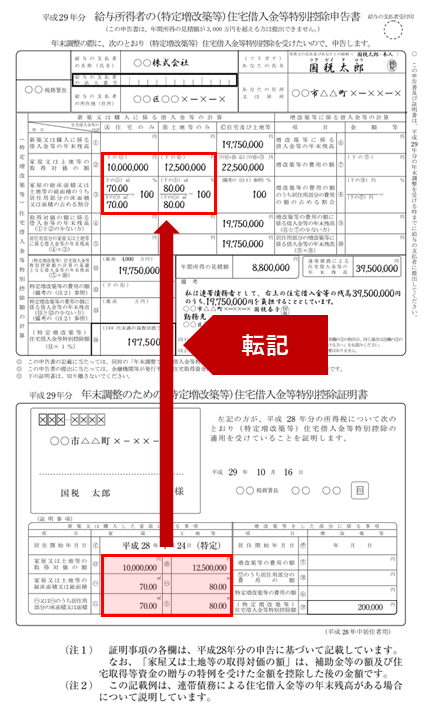

3-2.STEP2.住宅ローン控除申告書に必要事項を記入する

2種類の書類の準備ができたら必要事項を記入していきましょう。

3-2-1.名前や勤務先の情報と捺印

申請する年の申告書であるかを確認して、名前や勤務先の情報を記入、捺印します。

3-2-2.①の欄を記入

『新築又は購入に係る借入金等の年末残高』の欄は金融機関から届いたその年の残高証明書を確認しながら年末の住宅ローン残高を記入します。

A住宅のみ、B土地等のみ、C住宅及び土地等の当てはまる箇所に記入してください。

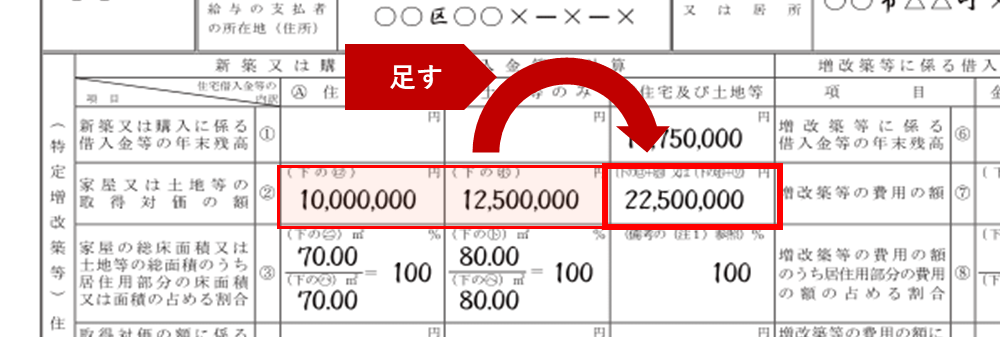

3-2-3.②と③の欄を記入

下の欄に記載されている情報を転記します。

Aの欄とBの欄を足した合計数字をCの欄に記載します。

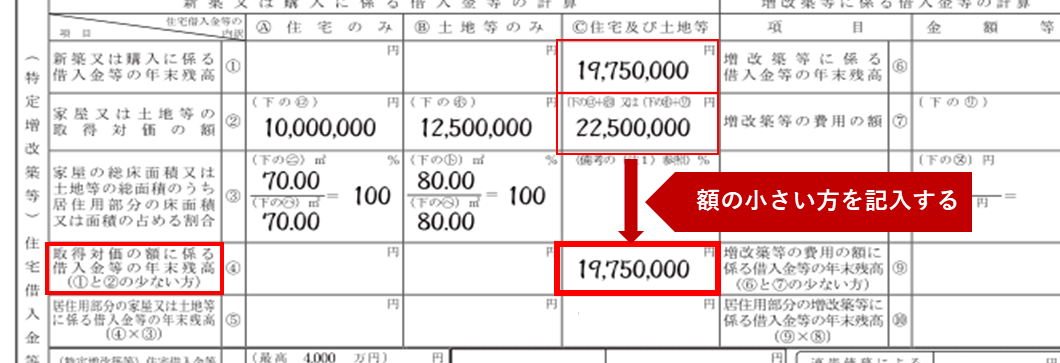

3-2-4.④の欄を記入

すでに記入が済んでいる『年末残高』と『取得対価の額』の金額を照らし合わせ、金額の少ない方を『取得対価の額に係る借入金等の年末残高』に記入します。

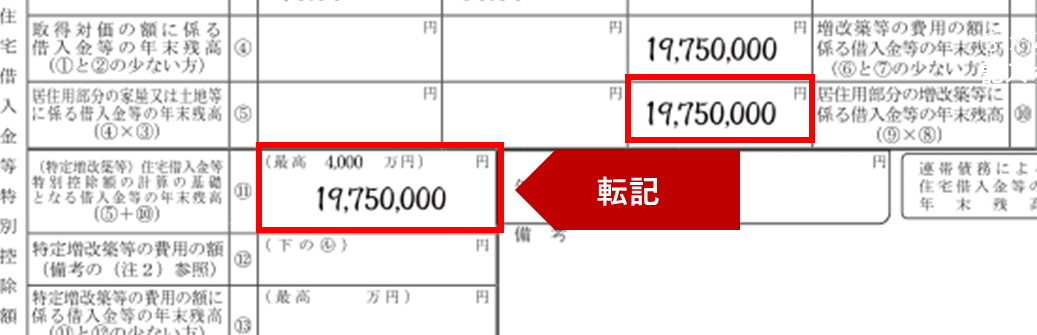

3-2-5.⑤の欄を記入

金額の少ない方と『面積の占める割合』をかけた数字が『居住用部分の家屋又は土地等に係る借入金等の年末残高』になります。通常は『面積の占める割合』は100%なので、同じ数字になることが一般的です。

3-2-6.⑪の欄を記入

⑤で算出して記入した数字をそのまま転記します。

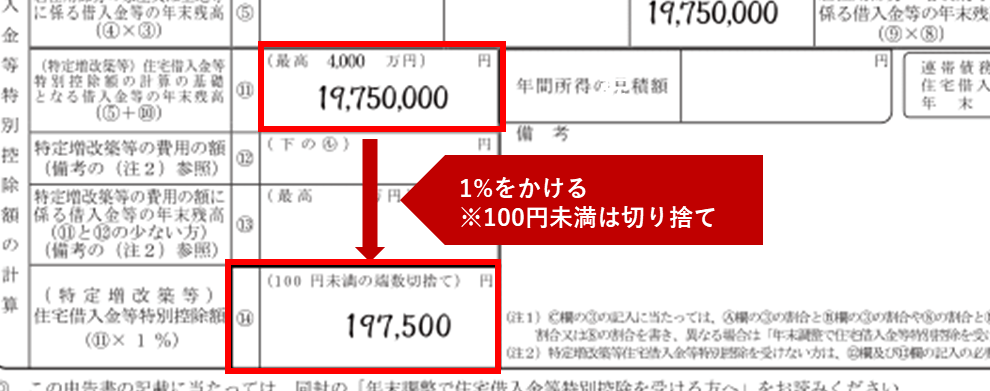

3-2-7.⑭の欄を記入

⑪の数字に控除率(現在は0.7%)をかけて算出した数字を100円未満は切り捨てて記入します。ここに記入した数字が住宅ローン控除になる最大の金額です。

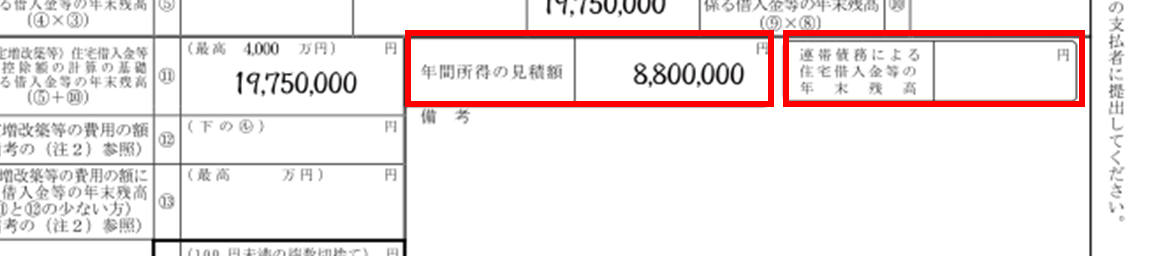

3-2-8.『年間所得の見積額』『連帯債務による住宅借入金等の年末残高』の欄を記入

『年間所得の見積額』を記入します。もし連帯債務による借り入れがある場合は『連帯債務による住宅借入金等の年末残高』欄に記入すれば申告書の記入は以上になります。

『連帯債務による住宅借入金等の年末残高』に記入をした場合、備考欄に連帯債務者の情報を記入する必要があります。

記入する文言は以下のとおりです。

| 私は連帯債務者として右上に記載している住宅借入金等の残高のうち、〇〇〇〇円を負担することとしています。 勤務先所在地、勤務先名称、住所、氏名、捺印 |

借り換えして住宅ローン控除を利用するときによくある質問

住宅ローンの借り入れには条件を満たすことだけではなく、いくつかの注意点や手続きが必要になることがお分かりいただけたかと思います。

より理解を深めていただくために、住宅ローン控除を継続させた借り換えを検討している方から寄せられるよくある質問についてご紹介します。

4-1.借り換えをして名義変更する場合も住宅ローン控除を受けることができますか?

金融機関は住宅ローンを組む前に審査をして「この人であれば〇万円貸すことができる」と判断して貸付を行っています。そのため、住宅ローンの名義変更を受け付けるという対応はしていないことが一般的です。

また、住宅ローン控除はもともとの債務者に適用になる制度であるため、仮に名義変更できた場合でも、住宅ローン控除は継続することができません。

どうしても住宅ローンの支払者を変更したい場合は、負担付き贈与や売買契約を交わすことで債務者を変更できます。ただし、贈与や身内が住んでいた住宅を買った場合は住宅ローン控除適用外となっているため、いずれにせよ住宅ローン控除を引き継ぐことは難しいと言えます。

4-2.そもそも借り換えするメリットと生じるリスクは何ですか?

住宅ローンを低い金利の金融機関へ借り換えることで得られる最大のメリットは、住宅ローンの返済額を減らすことができる点です。

返済期間や住宅ローンの残高にもよりますが、仮に今よりも0.5%低い金利の住宅ローンに借り換えたとして月々の返済を5,000円減らすことができたら、年間にすると6万円安くなります。住宅ローンの返済期間が30年だとしたら180万円お得になる計算です。

また、将来の金利上昇リスクを抑えて長期固定金利に切り替えることができたり、リフォームローンを一緒に借りることができたりとメリットはさまざまあります。

ただし、借り換えには諸費用が必要になり、手続きも発生します。返済期間や金利差、リフォームの有無など、借り換えるメリットを明確化してから借り換えを進めることがおすすめです。

まとめ

住宅ローンの借り換えを行っても住宅ローン控除を受け続けることは可能ですが、継続するためには以下のような条件を満たす必要があります。

| 借り換え後も住宅ローン控除が適用される条件 |

| ①新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること ②新しい住宅ローン等の返済期間が10年以上であること ③住宅ローン借り入れ者の合計所得額が2,000万円以下であること |

住宅ローンの支払いは固定費の大きな部分を占める存在でもあるため、今適用されている金利よりも低い金利がある場合は借り換えを検討する価値があります。

ただし、借り換えによって住宅ローン控除が適用外になってしまうと、本来受けられるはずだった減税制度が受けられないということもあり得るため、継続の条件は必ず確認しましょう。

また、借り換えによって控除対象額に変更があったり、手続きが必要になったり、諸費用が発生したりします。「こんなはずじゃなかった」と後悔してしまう借り換えにしないためにも、返済総額や必要になる手続きの確認を行い、後悔のない借り換えを目指しましょう。

もし借り換えを行うのであれば、今回ご紹介した手順に沿って申告書の作成を行い、年末調整または確定申告を行って住宅ローン控除を継続させてください。