【2026年最新】住宅ローン控除で住民税はいくら安くなる?条件や手続きを解説

「住宅ローン控除って、住民税でも受けられるの?」

そんな疑問に結論からお伝えすると、住宅ローン控除は住民税からも減税される場合があります。

住宅ローン控除の対象は、基本的には所得税です。しかし、住宅ローンの控除額が所得税から引ききれなかった場合(納付する所得税よりも控除額の方が大きい場合)には、住民税からも減税される仕組みになっています。

本記事では、住宅ローンを借り入れるうえで知っておきたい以下のポイントについて解説します。

- 住宅ローン控除と住民税の基礎知識が身につく

- 住民税から控除できる上限額がわかる

- 手続きや注意点についても解説

「住宅ローン控除を、住民税でも受けるためにどうすればいいのか知りたい」という方はぜひお読みください。

一見、ややこしくも感じられる住宅ローン控除ですが、ポイントさえ押さえれば簡単です。では、さっそく解説を始めましょう。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー 株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

茂木 禄人

住宅ローン控除で住民税から減税になるケースとは?

住宅ローン控除によって、住民税から減税になるケースについて見ていきましょう。

1-1. 住宅ローン控除制度の概要

まず基礎知識として、住宅ローン控除制度とは、住宅ローンを借り入れて住宅を購入する人の金利負担の軽減を図るための制度です。毎年末の住宅ローン残高の0.7%の金額が、10年間(または13年間)、所得税から控除されます。

▼ 計算例

- 2023年12月31日の住宅ローン残高:3,000万円

- 3,000万円 × 0.7%=21万円

→ 本来納付すべき所得税の金額から【21万円】が差し引かれる

なお、住宅ローン控除で減税される控除額には【新築住宅・買取再販(長期優良住宅・子育て世帯)の場合35万円/年、中古住宅(認定住宅等)の場合21万円/年】の上限が定められています。

1-2. 住宅ローン控除額が所得税から引き切れないと住民税から控除される

前述のとおり、住宅ローン控除の控除額は所得税から差し引かれるのが基本です。

しかし、住宅ローンの控除額が納付する所得税を上回っており、所得税から控除しきれない場合には、住民税からも一部控除される決まりになっています。

▼ 計算例

- 2023年12月31日の住宅ローン残高:3,000万円

- 3,000万円 × 0.7%=21万円

→ 納付する所得税 20万円の場合、

20万円 − 21万円 = 【 −1万円】は住民税から控除される

ここで注意したいのは、住民税から控除できる金額には、上限がある点です。詳しくは次章で解説しましょう。

住民税から控除できる金額の上限

住民税から控除できる金額には上限があり、上限は居住年によって変わります。

▼ 住民税からの住宅ローン控除の上限額

居住年:令和3年4月以降

控除限度額:所得税の課税総所得金額等の5%(上限9万7500円)

「所得税の課税総所得金額等」とは、所得税の課税対象となる総所得を指しています。

一般的な会社員であれば、給与所得とその他の所得(例えば不動産所得など)を合計した金額が、総所得となります。

給与所得以外の所得がなければ、給与所得が総所得金額となります。

▼ 居住年 令和4年1月~令和5年12月の計算例

- 所得税の課税総所得金額が100万円の場合:

100万円 × 7%=【上限 7万円】 - 所得税の課税総所得金額が200万円の場合:

200万円 × 7%=14万円

→上限9万7500円が適用され【上限9万7500円】

参考:総務省|所得税から住宅ローン控除額を引ききれなかった方

住民税に住宅ローン控除を適用するための申告方法

次に、住宅ローン控除を住民税に適用するための手続きについて見てみましょう。

3-1. 市区町村への申告は不要

結論からいえば、住民税への住宅ローン控除の適用にあたって、市区町村への申告は不要です。

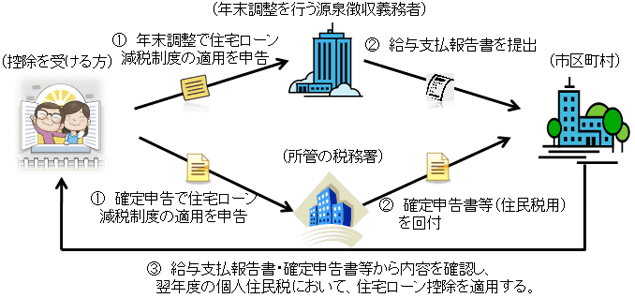

通常通り、確定申告や年末調整を通して税務署へ住宅ローン控除の申請を行うだけで、市区町村が住宅ローン控除額を算出するために必要な情報を把握できる仕組みになっています。

▼ 住宅ローン控除適用のイメージ

出典:総務省|所得税から住宅ローン控除額を引ききれなかった方

住宅ローン控除の住民税が還付される時期

「住宅ローン控除の住民税は、いつ還付されるの?」

と時期が気になる方もいるかもしれません。

4-1. 住民税は還付金ではなく減税で控除される

まず押さえておきたいのは、住民税から減税される住宅ローン控除は、あとから還付金として振り込まれるのではなく、翌年に納付予定の住民税が減税されるという点です。

例えば、2025年末の住宅ローン残高に応じて控除される金額は、翌年2026年に支払う住民税から減税されます。

通常、毎年5月〜6月に「住民税決定通知書」が、勤務先経由または郵送で手元に届くはずです。

この住民税の金額から控除されていますので、チェックしておきましょう。

住民税の住宅ローン控除を受ける際の注意点

最後に、住民税の住宅ローン控除を受ける際の注意点をお伝えします。

5-1. 住民税の不明点は市区町村の役所・役場に相談する

1つめの注意点は「 住民税の不明点は市区町村の役所・役場に相談する」ことです。

住宅ローン控除のなかでも、所得税からの控除は税務署の管轄ですが、住民税の管轄は、住んでいる地域の市区町村の役所・役場となります。

例えば、住民税決定通知書を受け取った後で不明点があるときなどは、市区町村の役所・役場に問い合わせるようにしましょう。

5-2. 住宅ローン控除の申請手続きを忘れずに毎年行う

2つめの注意点は「住宅ローン控除の申請手続きを忘れずに毎年行う」ことです。

そもそもの話となりますが、住宅ローン控除を受けるためには、毎年申請が必要になります。

1年目はすべての人が確定申告で、2年目以降は確定申告または年末調整で、住宅ローン控除の申請を行う必要があります。

確実に住宅ローン控除を受けるためには、申請手続きをきちんと行うことが重要です。

詳しくは以下の記事をご覧ください。

関連:住宅ローン控除の確定申告について詳しく解説している記事

関連:住宅ローン控除の年末調整について詳しく解説している記事

まとめ

住宅ローン控除は、年末の住宅ローン残高の0.7%が所得税から減税される制度ですが、所得税から減税し切れなかった分は、住民税から控除されます。

その上限額は、所得税の課税総所得金額等の5%(上限9万7500円)です。また、住民税に住宅ローン控除を適用するために特別な手続きは不要です。

確定申告または年末調整を通して住宅ローン控除の申請を行うと、市区町村へ自動的に必要な情報が通達される仕組みになっています。

住民税からの控除は、翌年の住民税の納付金額からの減税となります。5〜6月に送付される住民税決定通知書で確認しましょう。

住宅ローン控除の全体について詳しく知りたい方は、続けて以下の記事をご覧ください。

関連:住宅ローン控除について詳しく解説している記事