住宅ローンの審査基準とは?通らない驚きの理由や落ちた場合の5つの対策を解説!

本記事では、住宅ローンの審査基準について詳しく解説。審査は返済能力や物件の担保価値など多岐にわたりますが、落ちる原因として多いのは、雇用形態・勤続年数・個人信用情報です。中でも個人信用情報は、クレジットカードだけでなく、スマートフォン分割払いの支払い状況も見られます。

審査基準を満たせない可能性がある場合は、事前に対策を行なってから住宅ローン審査に申し込むようにしましょう。なぜなら、住宅ローン審査の申込履歴は残り、審査回数が多い場合は審査に通りにくくなるからです。

この記事では、下記の内容についてお伝えします。

- 住宅ローン事前審査、本審査の審査基準

- 審査基準を満たせない場合の対策

- 銀行別の住宅ローン審査基準の比較

- 住宅ローン審査に落ちてしまった後にできる対策

住宅ローンの審査基準について詳しく知りたい方はお役立てください!

宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する「ゼロリノベ」を運営する株式会社grooveagentの代表取締役。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

住宅ローンの審査とは?

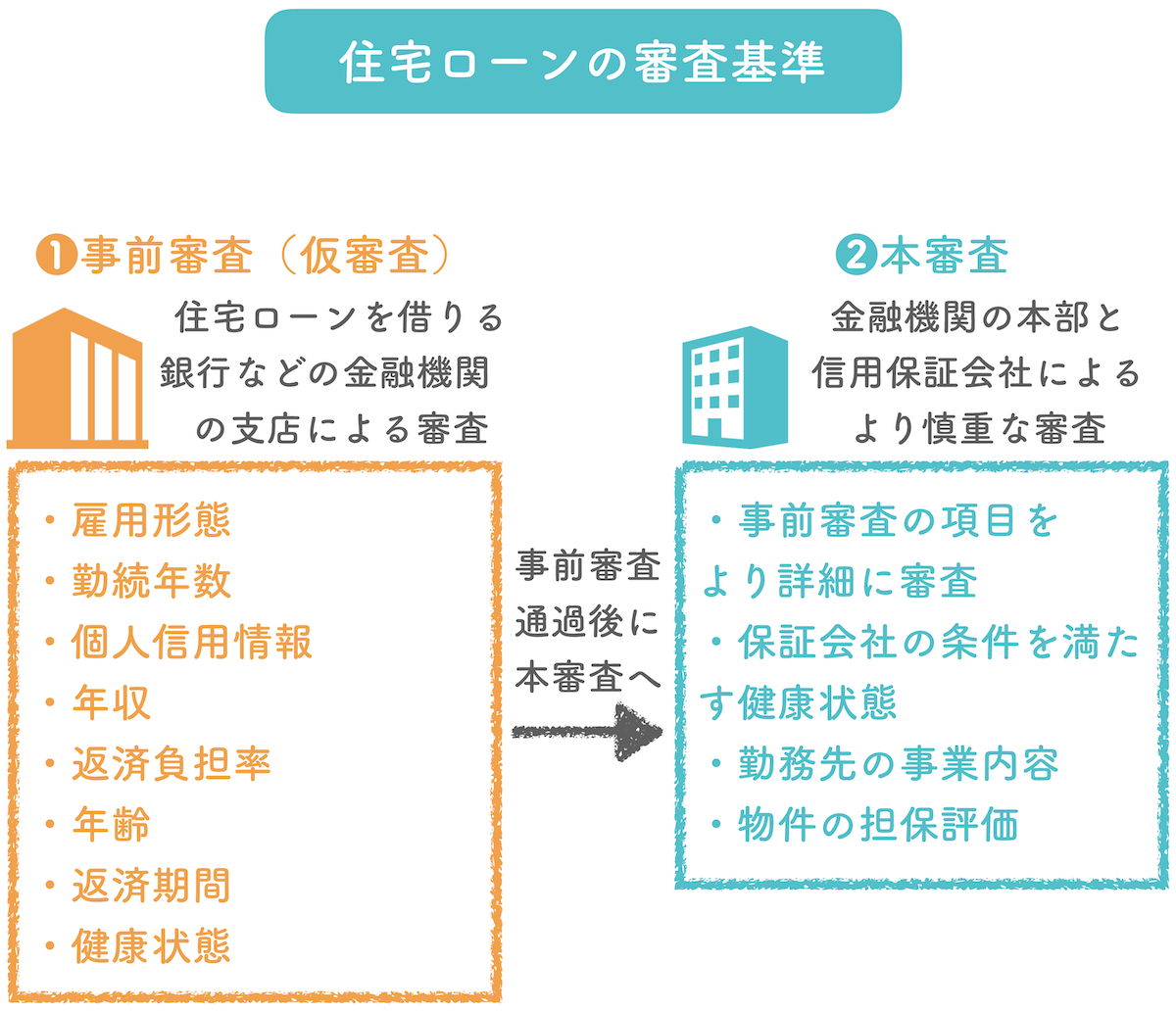

住宅ローンの審査とは、借り手に融資を行っても問題ないか金融機関が確認する手続きのことです。そもそも住宅ローンを組むためには、下記の2度の審査を通過する必要があります。

- 住宅ローンを借りる銀行などの金融機関による事前審査(仮審査)

- 事前審査を通過した後に行う信用保証会社等による本審査

それぞれの審査で重視される審査基準すべてを満たすことで、住宅ローンを組めます。

住宅ローンの審査基準を比較

| 大手都市銀行 ネット銀行 | ネット銀行 | フラット35 | |

| 対象となる雇用形態 | 正社員 契約社員 個人事業 ◎一部金融機関は派造社員も可 | 正社員 契約社員 派遣社員 個人事業 | 正社員 契約社員 派遣社員 アルバイト 個人事業 |

| 勤続年数 | <正社員> 3ヶ月以上 <契約社員> 3年以上 ◎一部金融機関は1年以上 <個人事業> 3年以上 | <正社員> 3ヶ月以上 <契約社員> 1年以上 <派遣社員> 3年以上 <個人事業> 3年以上 | 縛りなし |

| 個人信用情報 | 事故情報なし | 事故情報なし | 事故情報なし |

| 年収 | 年収200万円以上 | 年収100万円以上 | 年収200万円以上 |

| 返済負担率 | 額面年収35%以内 | 額面年収35%以内 | 額面年収35%以内 |

| 年齢 | 満20歳以上 満71歳未満 | 満20歳以上 満71歳未満 | 満20歳以上 満70歳未満 |

| 返済期間 | 完済時年齢が81歳未満 | 完済時年齢が80歳未満 | 完済時年齢が80歳未満 |

| 健康状態 | 団信に加入できる方 | ワイド団信も可 | 団信非加入も可 |

| 担保評価 | 物件を担保にできるこ | 物件を担保にできるこ | 物件を担保にできるこ |

住宅ローンの審査基準は「個人信用情報」が重要であることは共通していますが、その他の項目は少しずつ違いがあります。

例えば、派遣社員の場合も、フラット35だけでなく一部メガバンクやネット銀行であれば審査対象となります。

住宅ローンの審査基準を満たしているかどうか不安がある場合は、自分の状況に合った金融機関を選ぶことも重要です。

住宅ローンの審査基準

住宅ローンの審査では、返済能力や物件の担保価値などを金融機関が調査し、可否の判断が行われます。

住宅ローンを申し込む際には、審査申込みの条件のほか、審査基準のすべてを満たす必要があります。条件や基準は各金融機関によって異なるため、申込み前の確認が必須です。一般的な審査基準の項目は下記のとおりです。

- 雇用形態

- 勤続年数

- 個人信用情報

- 年収

- 返済負担率

- 年齢

- 返済期間

- 健康状態

本審査では事前審査(仮審査)の項目のより詳細な審査のほか、「物件の担保評価」も加わります。

審査基準を満たせない可能性がある場合は、軽い気持ちで事前審査を試さず、対策を行いましょう。なぜなら、住宅ローンの審査履歴は記録されるため、むやみに審査申し込みをしてしまうと、審査に落ちた場合は傷がついてしまうからです。

現段階で審査に通りやすい状況なのかを把握し、対策をしてから住宅ローン審査を行うことが重要。不安な点がある場合は、各条件をクリアするための対策もお伝えするので参考にしてください。

住宅ローンの流れや必要書類について詳しく知りたい方は、「住宅ローンの流れは5ステップ・必要な期間は1ヶ月半程度。住宅ローンの検討比較から融資実行までの詳細を解説。」をご覧ください。

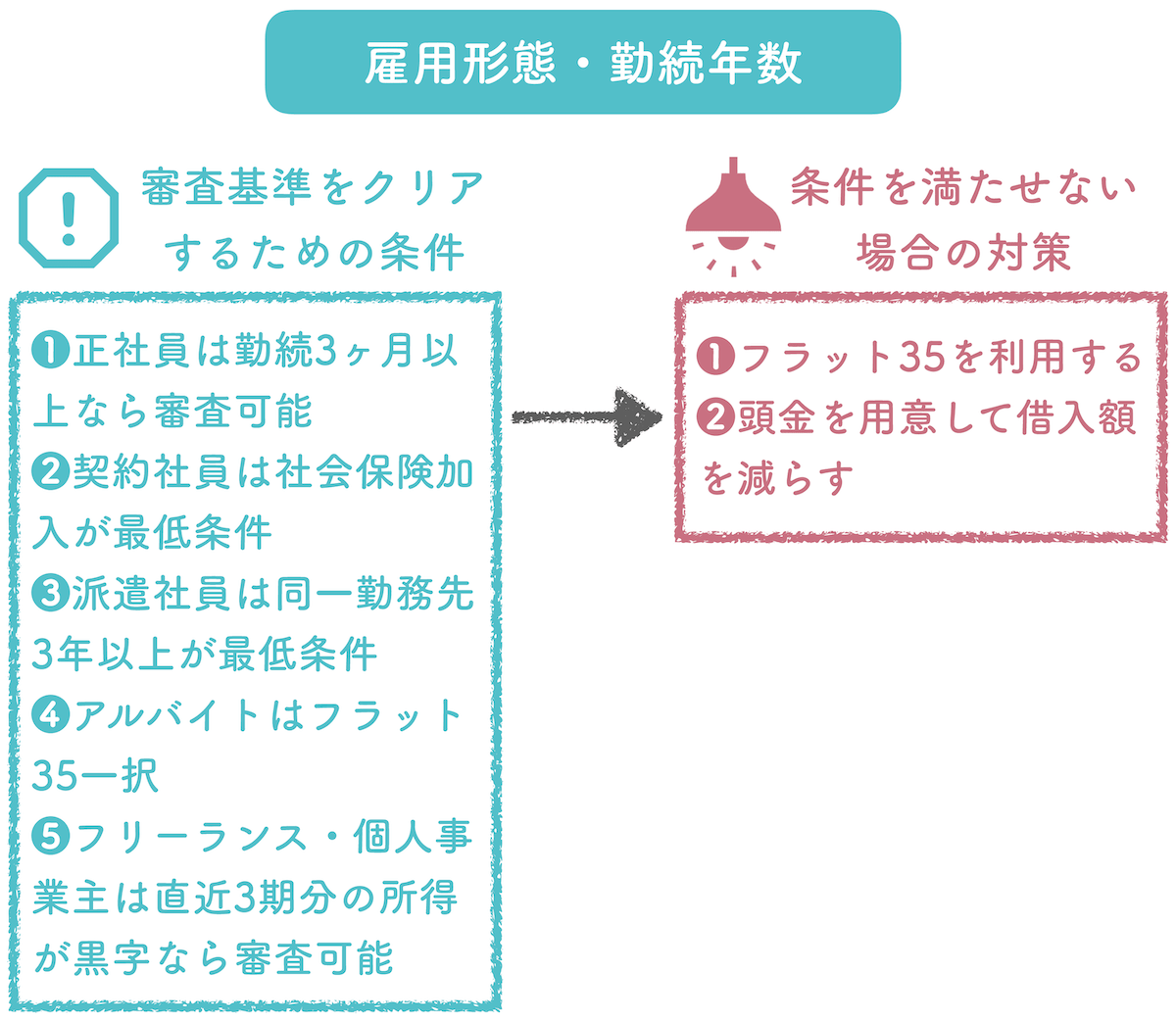

雇用形態・勤続年数

住宅ローン審査では、雇用形態によって勤続年数の条件が異なります。

各金融機関のホームページには住宅ローン審査に関する具体的な記載がなく不透明なため、今回は各金融機関に電話で問い合わせをして確認しました。

雇用形態別に下記の内容が異なります。

- 住宅ローン審査に通過できる条件

- 条件を満たせない場合の対策

雇用形態にあわせて事前に確認しておきましょう。

正社員の場合

正社員の場合の住宅ローン審査通過の条件は、下記の2つです。

- ほとんどの金融機関で勤続年数3ヶ月未満でも住宅ローン審査が可能

- 勤続半年未満の場合は前職分も含む3ヶ月分の給料明細を提出すればOK

正社員は雇用形態の面で有利です。大手金融機関、ネット銀行どちらも勤続3ヶ月以上で審査可能となり、勤続3ヶ月未満の場合も前職分の給料明細を提出することで、見込み年収から審査できる銀行もあります。

ただし、正社員であっても勤続年数が長いほうがより安定していると見られます。そのため、より多く住宅ローンを借りたい場合は、勤続年数も長いほうが望ましいでしょう。

契約社員の場合

契約社員の場合の住宅ローン審査通過の条件は、下記の3つです。

- 社会保険に加入していること

- 月給制であること

- 契約が自動更新であること

また、上記の条件を満たせない場合には、フラット35を利用すると良いです。

住宅ローン審査では仕事の継続性を見られるため、契約社員の場合は継続が自動更新であるかどうかが重視されます。そのため、雇用契約書の提出も必要となります。

契約社員であっても、来年で契約終了の可能性がある場合は住宅ローンを借りられません。

金融機関によっては、下記の条件を満たす必要がある場合もあります。

- 勤続1年以上

- 3年分の源泉徴収票を提出すること

派遣社員の場合

派遣社員の場合の住宅ローン審査通過の条件は、下記の2つです。

- 主要金融機関は基本的に住宅ローン審査不可

- 同一勤務先3年以上であれば一部メガバンク・ネット銀行でも審査可能

また、条件を満たせない場合には、フラット35の利用を検討してみましょう。

雇用形態が派遣社員で住宅ローン審査ができる銀行は少ないですが、下記の条件で審査できる銀行も一部あります。

- 同一勤務先3年以上

- または同一派遣元3年以上

ただし、実際の現場では雇用形態が派遣社員の場合、審査を通過するのは厳しい傾向があります。審査できる銀行の選択肢も縛られるため、フラット35を利用する対策も検討する必要があります。

アルバイトの場合

アルバイトの場合は主要金融機関やネット銀行では住宅ローン審査対象外です。

そのため、アルバイトの場合は、フラット35の利用一択です。フラット35は雇用形態・勤続年数ではなく年収を重視した審査を行います。そのため、アルバイトの方でも住宅ローン審査を申し込めるのです。

また、フラット35を利用するためには、下記の条件があります。

- 申込時の年齢が70歳未満

- 日本国籍

- 永住許可を受けている

- 返済負担率が基準以下(年収400万円未満の人は30%以下・年収400万円以上の人は35%以下)

フラット35について詳しく知りたい方は、「フラット35の利用条件と注意点について説明しているこちらの記事」をご覧ください。

フリーランス・個人事業主の場合

フリーランス・個人事業主の場合の住宅ローン審査通過の条件は、下記の2つです。

- 直近3年分の所得が黒字であること

- 直近3年分の所得平均が200万以上

フリーランス・個人事業主は経費を除いた所得が平均200万円以上で、直近3年分の所得が黒字であることが条件です。そのため、節税対策をし過ぎると所得が減り、住宅ローンの借入可能額も減ってしまうため注意しましょう。

また、実際の現場では本人の所得以外に物件の担保評価などを会社員の方よりも厳しく見られることが多かったです。基本条件をクリアできない場合は、次の2つの対策が考えられます。

- フラット35を利用する

- 頭金を用意して借入額を減らす

フラット35は確定申告書・決算書は直近の1期分のみでOKです。会社員と同じく前年度の所得だけで審査できるので、開業してから3年未満でもローンを組めます。

直近3期分の所得が黒字だとしても、所得が少ない場合は希望額を借りられない可能性があります。現在の所得で借りられる金額をある程度想定し、足りない場合は頭金を用意して借入額を減らすことも検討しましょう。

フリーランスの年収別の適正予算について詳しく知りたい方は、「フリーランスの住宅ローンは年収別の適正予算と社会的信用で通そう!」をご覧ください。

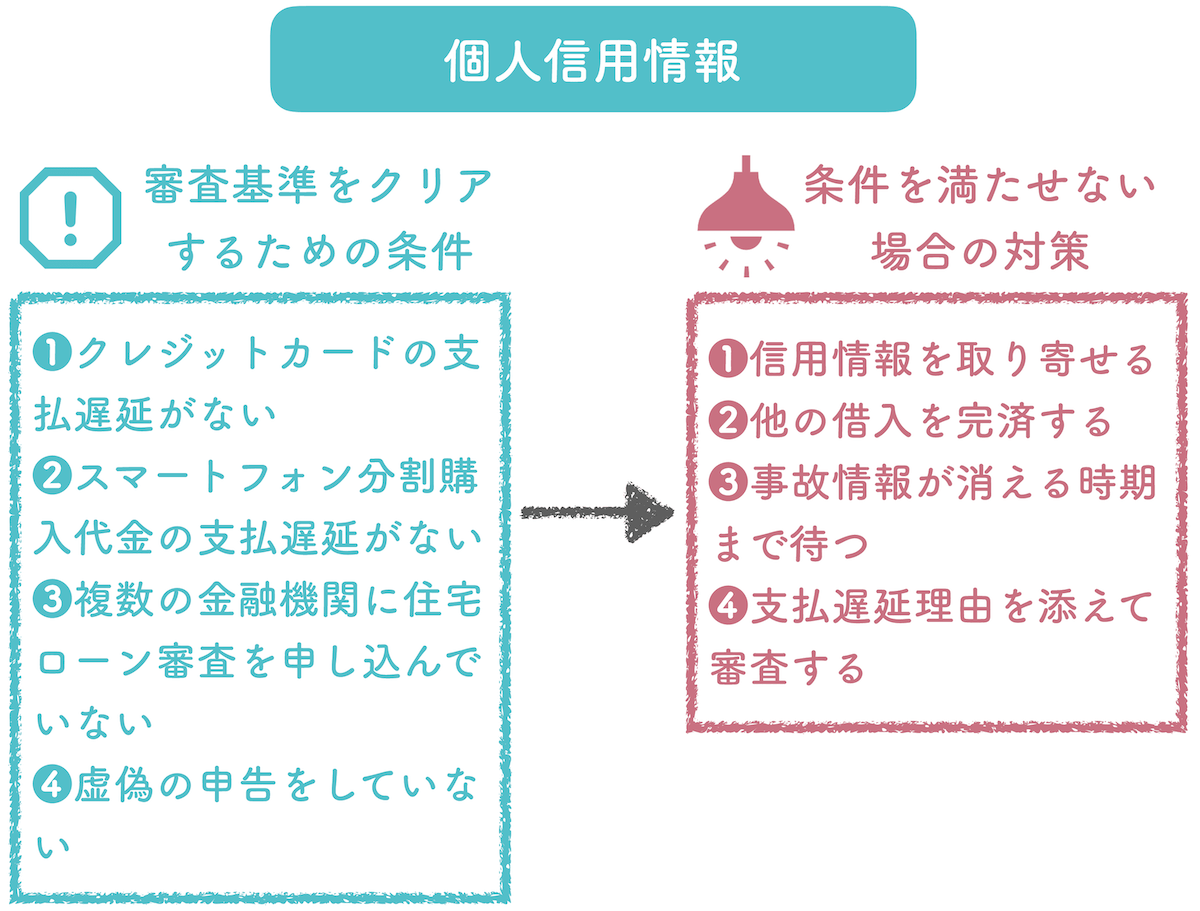

個人信用情報

住宅ローン審査時には必ず、クレジットカードやキャッシングなどの利用状況がわかる、下記のような「個人信用情報」を確認します。

- クレジットカードの支払い状況

- キャッシング状況

- スマートフォン分割購入代金の支払状況

次に、個人信用情報の取り扱いについて解説します。

クレジットカード等の支払い延滞がある場合は事前に信用情報を取り寄せる

個人信用情報は、自分でも取り寄せられます。

信用情報は下記の3機関で調査できます。

CICでは、インターネットであれば即時確認できるため、不安な場合は事前に信用情報を確認することがおすすめです。

料金は下記です。

- インターネット開示1,000円

- 郵送開示1,000円

- 窓口開示500円

詳しくは、CICが保有する信用情報の開示をご覧ください。

また、事故情報が消える時期まで待つことが重要です。

個人信用情報を確認した結果、支払延滞があった場合は事故情報として記録されます。基本的には延滞を完済した日から5年間は記録が残るため、その間のローン申込みは避けた方が良いでしょう。

ただし、個人信用情報がキレイになるのを待ってから住宅ローン申込みをした場合に年齢がネックになり、住宅ローン審査に通りにくくなるケースもあります。

そのため、支払延滞した際の理由を正直に伝えた上で審査を行うこともひとつの手段です。

支払遅延があった場合は理由を添えて審査することも意識しましょう。

個人情報を取り寄せて支払遅延があった場合、または自分でクレジットカードの支払いが遅れたことを覚えている場合に、1〜2日程度の支払い遅れであれば、審査時に理由を添えることで考慮してもらえるケースがあります。

他の借入がある場合は完済してから審査する

車のローンなど他の借入がある場合は、先に完済した上で審査することで住宅ローンの審査に通りやすくなり、借入額を増やすことにもつながります。

そのため、他の借入がある場合は完済してから審査するようにしましょう。

個人信用情報が心配な場合の注意点に気をつける

個人信用情報が心配な場合には、下記の3つの注意点に気をつけましょう。

- 審査する銀行が多すぎると警戒されるため3行までにする

- 一度でも虚偽の申告で審査すると傷がつくため注意する

- 事前審査通過後にキャッシングやカード作成はしない

住宅ローン審査は短期間に何度も申し込むことはおすすめできません。なぜなら、住宅ローン審査の申込履歴は残るため、複数の申し込み履歴がある場合は他の銀行で審査に落ちたと判断されるからです。

だからこそ、審査する銀行は3行までにしましょう。

住宅ローンの審査はむやみに申し込まず、自分が通りやすいであろう金融機関を検討した上で行うことが重要です。

また、住宅ローンの審査に通りたいがために、嘘の申告をするのはやめましょう。虚偽の申告は必ずあとでバレてしまいます。

正しい現状を伝えることで、担当者も対策を考えます。支払遅延も理由を添えることで考慮されるように、住宅ローン審査に通るためには正直に伝えることが一番大切です。

事前審査を通過したとしても、本審査に通らなければ住宅ローンを組むことはできません。事前審査通過後にキャッシング・クレジットカード作成をした場合は、本審査に影響する可能性があるため、避けましょう。

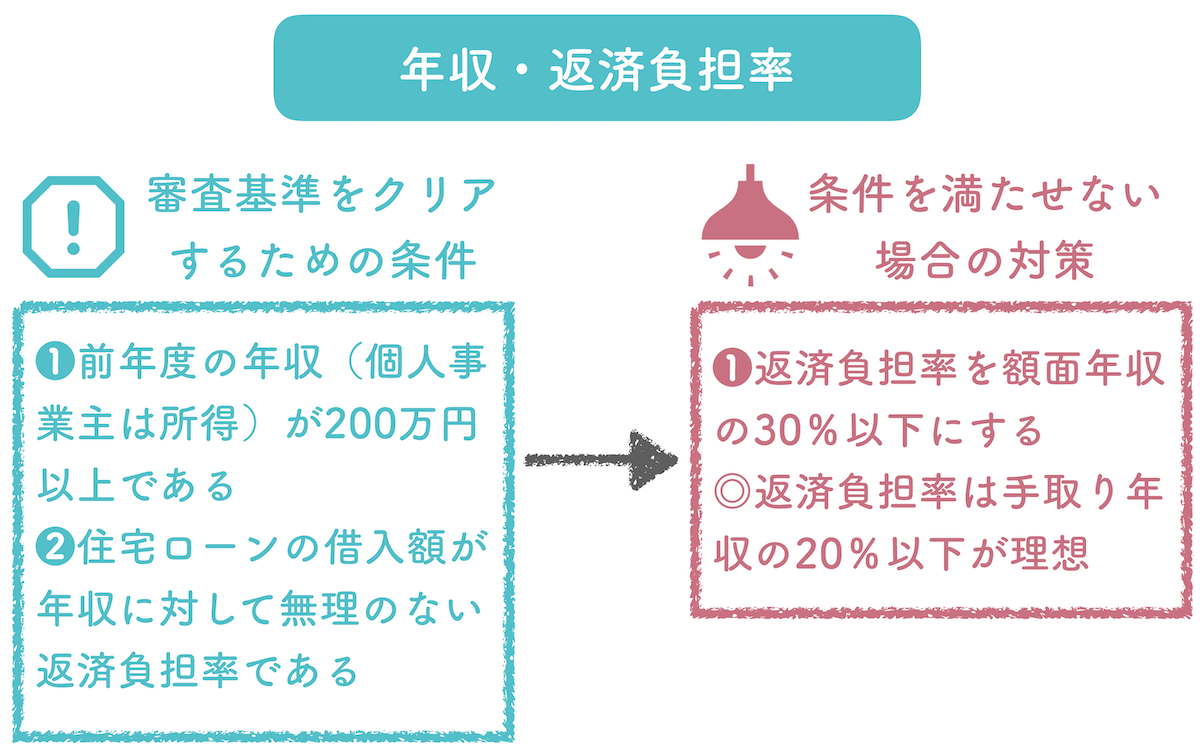

年収・返済負担率

主要金融機関だけでなく、フラット35でも、前年度の年収が200万円以上であることが住宅ローン審査を行う上での最低条件になります。

個人事業主・フリーランスの場合は、経費を除いた所得が200万円以上である状況が3年以上続いていることが望ましいです。

そして年収がいくらであっても、額面年収に対する年間の返済負担率が30%以下の借入額であることが判断基準となります。

なお、自分の年収で安心して返済できる金額が知りたい方は、「年収別の住宅ローン借入目安一覧とシミュレーション入力5つの注意点」をご確認ください。

返済負担率は手取り年収の20%以下が理想

額面年収に対する年間の返済負担率30%以下が住宅ローン審査に通るラインですが、住宅を購入した後の暮らしを考えて理想的なのは、手取り年収に対する年間の返済負担率が20%以下であることです。

なぜなら、返済比率の基準ギリギリで住宅ローンを組んでしまうと、生活が圧迫される可能性があるからです。

これからかかる下記などを考慮した上で、住宅に使うお金の比率を決めましょう。

- 子供の教育費

- 趣味や旅行に使うお金

- 老後資金

無理のない住宅ローンの返済負担率について詳しく知りたい方は、「住宅ローン返済比率20%の理由と考え方【年収別の借入額の目安表】」をご覧ください。

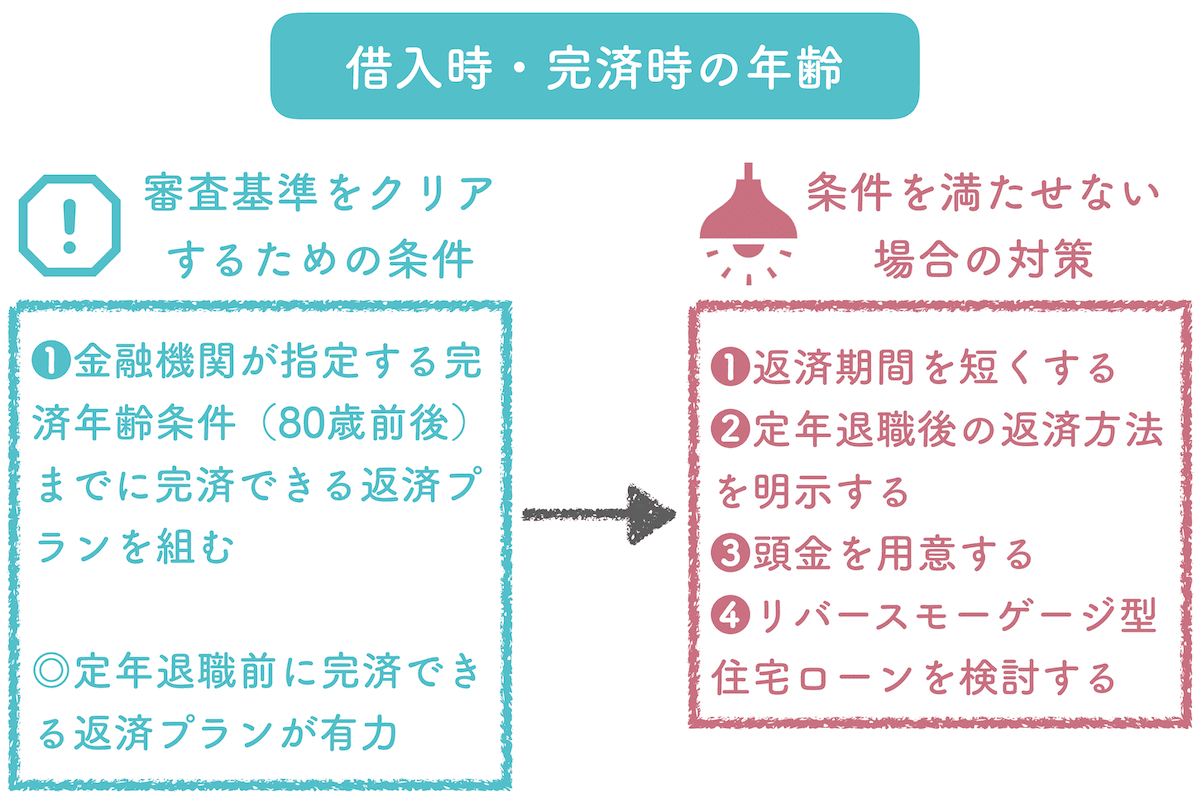

年齢・返済期間

多くの金融機関で住宅ローンの完済時年齢条件は80歳前後に設定されています。そのため、35年ローンを組むなら45歳までに申し込むことが必要です。

そこで今回は、下記のような場合に分けて解説します。

- 40代・50代の場合

- 60代の場合

自分の当てはまる項目を確認してみてください。

40代・50代の場合

45歳までであれば35年ローンを組めますが、それ以降の場合は、下記の対策を行うことで住宅ローン審査に通りやすくなります。

- 返済期間を短くする

- 定年退職後の返済方法を明示する

- 頭金を用意する

中でも、定年退職後も返済が続くプランを検討している場合は、定年退職後の返済方法をしっかり考えているかが重要な判断基準となります。

60代の場合

60代で住宅ローンを検討している場合は、購入する自宅を担保にしてお金を借りる「リバースモーゲージ型住宅ローン」がおすすめです。

退職後の収入が年金のみでも申し込めるため、金融機関やフラット35の住宅ローン審査に希望が持てない場合の代替案となります。

50代以降の住宅ローンについてより詳しく知りたい方は、「住宅ローンは40代・50代・60代でも組める!年齢&年収で徹底解説」をご覧ください。

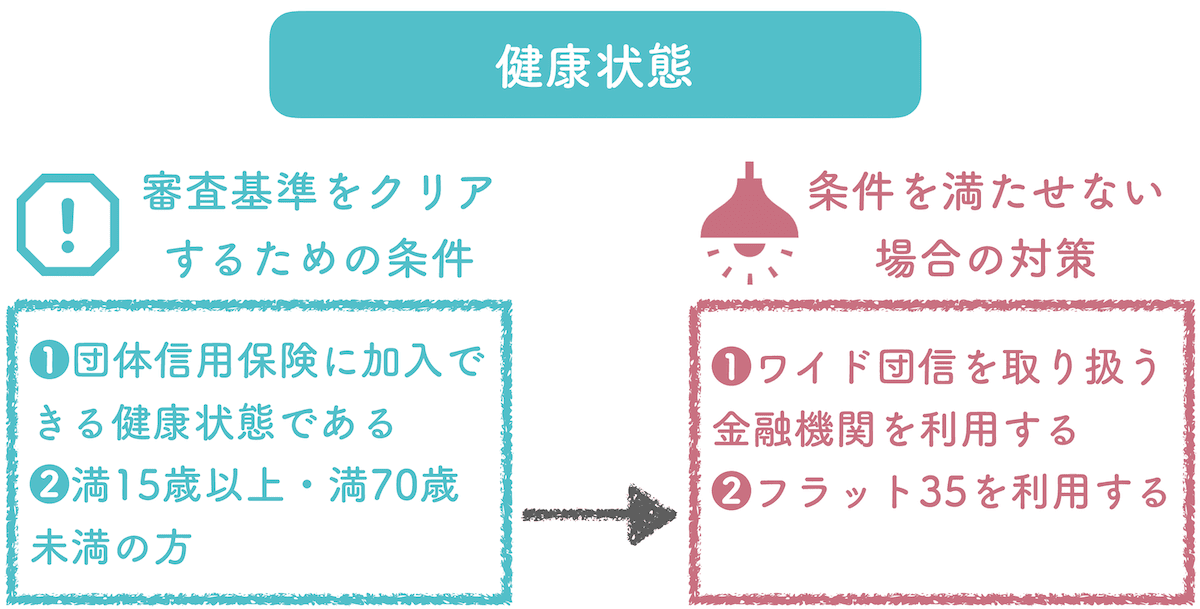

健康状態

主要金融機関で住宅ローンを組むためには、団信(団体信用保険)に加入することが条件となります。団信に加入するための審査では、過去3年間の病歴・治療歴を告知しなければなりません。

病気の発見が6年前であったとしても、3年前以降も治療していた場合は、告知する必要があります。ただし、団信に加入できる条件はここで明記できません。

なぜなら、同じ病気でも治療方法や状態によって審査結果が異なる場合があるからです。

病名とともに、下記に関しても、正確に申告する必要があります。

- 治療歴

- 通院歴

- 手術歴

- 入院歴

- 処方薬

特にうつ病等は調子が良い時期だとしても、通院歴があることで住宅ローン審査は難しくなるケースがあります。何よりも健康が大事ですので、まずは治療を優先した上で落ち着いてから住宅ローン審査を申し込むと良いでしょう。

団信に加入できない場合はワイド団信を取り扱う金融機関を利用する

団信の加入条件を満たさない人に向けて、引受基準を緩和したものが「ワイド団信」です。

- うつ病

- 糖尿病

- 高血圧症

- 心臓病

- 脳卒中

- 喘息

なども審査可能であることが特徴です。

団信の審査に希望が持てない人も、「ワイド団信」を取り扱っている金融機関を利用することで住宅ローンを組めます。ただし、「ワイド団信」は住宅ローン金利が0.2〜0.3%ほど上乗せになるケースが多いです。

団信に加入しなくて良いならフラット35を利用する

「フラット35」は団信の加入が任意であるため、団信の加入条件を満たさなかった場合でも住宅ローンの利用が可能です。

健康状態が良い時期に加入した民間の生命保険がある場合などは、安心して団信なしの住宅ローンを組むことも検討できます。

団体信用生命保険に関してはこちらの記事も参考にしてください。

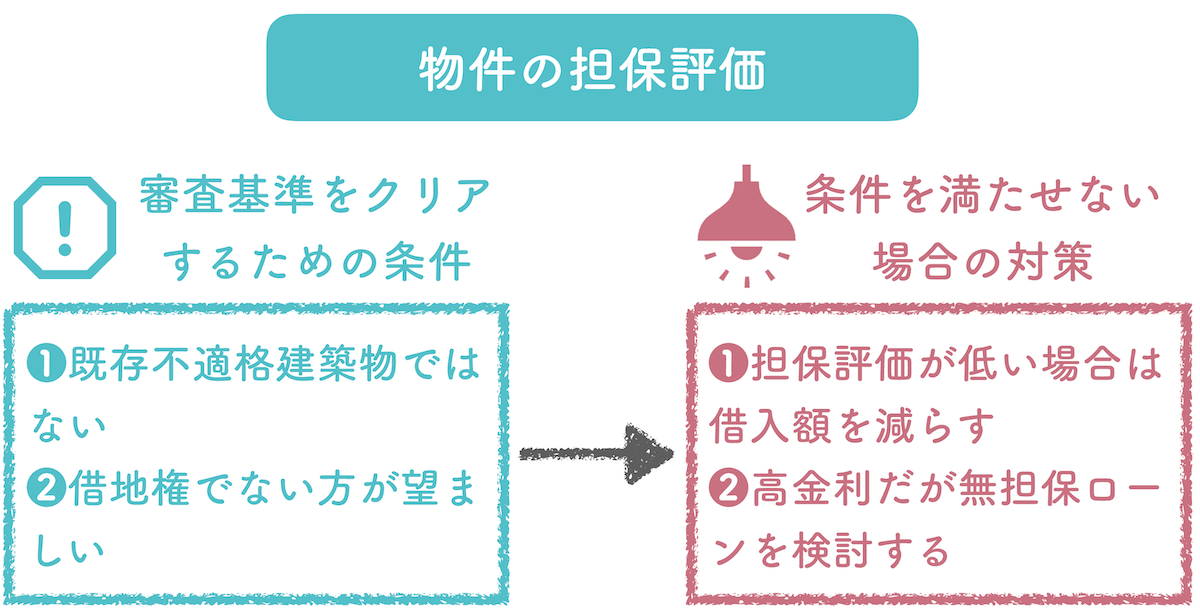

物件の担保評価

「担保評価」とは、住宅ローンを貸してくれる金融機関が、万が一返済ができなくなった場合に備えて資金を回収できるよう担保を設定し、貸し倒れリスクを軽減するために行う行為です。

住宅ローンでは原則として購入する物件の下記の2つを物的担保とします。

- 土地

- 建物

以下では、物件の担保評価のポイントについて解説します。

建物の担保評価が重要

大手不動産会社や大手仲介会社が売主の場合は、基本的には新築も中古も売値で物件の担保評価を行います。なぜなら、大手不動産会社が携わっている物件であれば、値崩れしにくいと考えられるからです。

ただし、売主が大手ではない場合は、外部の不動産鑑定会社に査定評価を依頼します。主に近隣の類似物件を参考に担保評価が行われます。

既存不適格建築物・借地権は要注意

「既存不適格建築物」とは、以前は法的に問題なかったが、法律の改正などによって現在は適法ではなくなっている建物です。「既存不適格建築物」の場合は住宅ローン審査に落ちてしまいます。

また、借地権は一部の金融機関では住宅ローン審査が可能ですが、ほとんどの金融機関で融資対象外となっています。申し込みができた場合でも、審査が厳しくなる傾向があります。

担保評価を理由に住宅ローン審査に落ちてしまった場合は「無担保ローン」を利用する対策もありますが、通常より高金利となるためおすすめしません。

より詳しく知りたい方は、「中古マンション購入で住宅ローンは組める?控除の使い方や審査が厳しくなる条件も解説」をご覧ください。

担保評価が低い場合は借入額の減額or金利が高くなることに注意

他の審査基準を満たしているのに、担保評価のみが低い場合は、住宅ローン審査に落ちることはありません。ただし、借入額の減額や金利が高くなるケースがあります。

担保評価の基準は、金融機関によって異なるため、実際に購入する住宅の情報を金融機関に伝え、要件を満たすかどうかを事前に確認することがおすすめです。

住宅ローン審査の流れ

住宅ローン審査をスムーズに行えるよう、住宅ローンの審査の流れを把握しておきましょう。

住宅ローンの審査は、下記のような流れで行われます。

- 申し込みと必要書類の提出

- 審査

- 契約内容の確定

基本的に、審査を受ける側がやることとしては、申し込みや必要な書類の提出です。

そのため、申し込み方や提出する書類を把握しておくことで、住宅ローン審査を進めやすくなります。

住宅ローン審査の流れについて、詳しく解説します。

申し込みと必要書類の提出

住宅ローン審査を受けるためには、まず申し込みをします。

申し込みはWebか郵送でできますが、手続きを早く行いたい場合には、Webからの申し込みがおすすめです。

郵送の場合は、申し込む銀行のWebサイトから申込書をダウンロードするか、資料を請求して、送られてきた資料に同封されている申込書の必要事項を記入して返送します。

郵送で申し込むと、後日申込書の情報をもとに必要書類の案内が送られるため、必要書類を返送します。

金融機関によっては、「事前審査」と「本審査」のように審査が2回に分かれている場合があるため、事前に確認しておきましょう。

審査が事前審査と本審査に分かれている場合は、仮審査を通過した場合のみ、本審査に申し込めます。

住宅ローン審査に必要な書類

住宅ローン審査に必要な書類は、会社員か自営業者かなど、審査を受ける側の状態によって異なります。

住宅ローン審査では、以下のような書類が必要です。

- 本人確認書類

- 収入確認書類

- 物件に関する書類

上記の書類には、以下の表のような資料が含まれます。

| 主な資料 | |

| 本人確認書類 |

|

| 収入確認書類 |

|

| 収入確認書類 |

|

また、住宅ローンの審査には表に記載の書類と合わせて、印鑑も必要です。

住宅ローンに申し込む前に、必要書類を集めておくと、スムーズに審査を行えます。

審査

申し込みと必要書類の提出が完了したら、申し込みや提出した必要書類の内容をもとに審査が行なわれます。

審査にかかる期間は、申し込んだ金融機関によって異なりますが、事前審査は約1〜3日間、遅くても1週間程度、本審査は1〜2週間程度と言われています。

ただし、ネット銀行では事前審査が最短即日、本審査が最短2〜3営業日で終わるところもあるため、希望する条件によっては、利用を検討しても良いでしょう。

契約内容の確定

審査が終わった後は、契約内容を確定します。

契約内容の確定方法に関しては、申し込んだ金融機関によって異なりますが、Webで確認ができる場合や、担当者と電話で契約内容の条件を確定する場合があります。

申し込みの方法によっても、確定した契約内容の確認方法が異なるため、住宅ローン審査を申し込む前に、契約内容の確定方法についても調べておきましょう。

住宅ローン審査が通らない驚きの理由とは?

前述した住宅ローンの審査基準を満たしていても、審査が通らないことがあります。

住宅ローン審査に通らない場合には、下記の3つが理由として考えられます。

- 返済負担率が高い

- 個人信用情報に延滞履歴がある

- 虚偽の内容で申告している

住宅ローン審査に通るか不安な方や住宅ローンの審査に通らなかった方は、審査に通らない理由を確認してください。

返済負担率が高い

返済負担率とは、収入に占める年間の返済額の割合のことです。

つまり、収入に対して借入額が多すぎる場合には、返済負担率が高くなります。

住宅ローン審査での返済負担率は、住宅ローンだけでなく、車や教育資金などの他のローンも合わせて計算されることに注意が必要です。

そのため、できるだけ他のローンを完済してから、住宅ローン審査に申し込むと良いでしょう。

個人信用情報に延滞履歴がある

金融機関での住宅ローンの審査では、住宅ローンの申し込み者の信用情報を信用情報機関に照会します。

そこで、クレジットカードの支払いや他のローンでの延滞履歴も調べられます。

もしも、延滞履歴があると、現状で滞納を解消していたとしても、審査ではマイナスの評価になりやすいです。

延滞したことがあるか不安な場合には、事前に信用情報機関へ確認しても良いでしょう。

虚偽の内容で申告している

収入や勤続年数などの情報を虚偽の内容で申告することはやめましょう。

申告内容に虚偽があった場合には、審査時に金融機関が申告内容を確認するため、虚偽の申告だということがバレます。

また、虚偽の申告をしたことで、後々困ることがあるため、注意が必要です。。

例えば、病歴を偽って住宅ローンの審査を行うと、病気や死亡した場合に保険金が下りないといったケースが考えられます。

そのため、虚偽の内容で申告することは良くありません。

住宅ローン審査に通らない場合はどうする?落ちた場合の対策

住宅ローン審査に通らない理由の多くが、「個人信用情報」です。

年収が理由の場合は借入額を調整することですぐに再審査を行えますが、個人信用情報が原因の場合は慎重に対策しましょう。

住宅ローン審査に通らない場合の対策としては、下記の5つがあります。

- 頭金を用意して借入額を減らす

- 原因を知るために金融履歴の信用情報を取り寄せる

- 事故情報が消える時期まで待つ

- 遅延が少ない場合は再審査の際に理由を添える

- ペアローンを組む

以下では、それぞれの対策について詳しく解説します。

頭金を用意して借入額を減らす

年収と返済比率によって希望の借入額で審査が通らなかった場合は、下記の2つを行うことで、住宅ローンの再審査を検討できます。

- 頭金を用意して借入額を減らす

- 購入物件を年収に見合った価格帯で再検討する

頭金を用意する場合は、手元の現金が減りすぎないよう、物件購入後の生活のことをよく考えた上で検討しましょう。

より詳しく知りたい方は、「住宅ローンで頭金なしを選ぶべき4つの理由とそのメリット」をご覧ください。

原因を知るために金融履歴の信用情報を取り寄せる

審査前に個人信用情報を取り寄せていない人は、金融履歴の信用情報を取り寄せて現状を把握しましょう。

詳しくは、CICが保有する信用情報の開示をご覧ください。

事故情報が消える時期まで待つ

信用情報の現状を把握した上で、事故情報がある場合は消える時期まで待ちましょう。なぜなら、支払遅延等の事故情報は最終支払いから5年間で消えるためです。

住宅ローンの再審査までの間に、他のローン返済や頭金の貯金等を行うとより安心です。

遅延が少ない場合は再審査の際に理由を添える

信用情報を取り寄せた結果、小さな支払い遅延だったことがわかれば、正直に事情を話して審査を行うことも有効です。

不動産担当者が銀行に事情を伝えてくれるので、考慮した上で審査してもらえます。

ペアローンを組む

パートナーが正社員で年収が安定している場合は、ペアローンを組むことで借入額を増やせます。

ただし、ペアローンにはメリットがある一方で、下記のデメリットもあります。

- 想定外でローン破綻

- 離婚時、離婚後もお金の不幸がついてまわる

ペアローンを検討する場合は、事前にデメリットを把握した上でよく話し合いましょう。

より詳しく知りたい方は、「ペアローンで後悔しない!元銀行員が収入合算との違いやメリット・デメリットを解説」をご覧ください。

住宅ローン審査に関する体験談

実際に住宅ローンの審査を受けた方の体験談としては、以下のようなものがあります。

住宅ローンの申し込みで、A銀行は通ったがB銀行は否認されたという相談。

A銀行はスコアリングで審査していますが、B銀行はツリー分析で審査しているので引っかかったと思います。

同じスコアリングで審査している銀行なら、承認されると思います。#住宅ローンの審— 名古屋の住宅相談センター (@HousingNagoya) October 23, 2023

マンションを購入するにあたって、住宅ローンの審査で銀行と何度かやり取りしたけど「大変申し上げにくいのですが旦那様の収入だけでは……」っていう台詞を8000回くらい聞いた

— 早退 (@tavunn_) September 3, 2020

住宅ローン、勤続年数やら何やらで不承認になった銀行もあったけど、最終的には良い条件で本審査が通った

家作り始める前、「転職から1年経つまで待つ?」なんて話し合ったりもしたけど、とりあえず進めてみて良かったな。審査基準は本当に、銀行によって全然違う

— みー@積水ハウスで注文住宅 (@meebuildsahouse) December 3, 2023

1度住宅ローンの審査に通った場合でも、状況や金融機関によって審査に通るか通らないかが変わった方もいるようです。

まとめ

事前審査と本審査2回の審査に通過することで住宅ローンを組めます。

住宅ローンの審査基準として、事前審査の場合には以下のような項目があります。

- 雇用形態

- 勤続年数

- 個人信用情報

- 年収

- 返済負担率

- 年齢

- 返済期間

- 健康状態

また、本審査では事前審査の項目がより詳細に審査されます。

審査項目別に通過するための条件と対策があります。不安な項目は、事前審査に申し込む前にチェックしておきましょう。

細かい審査基準は金融機関によって異なります。対策を行なった上でも不安な項目がある場合は、通る可能性が高い金融機関を選ぶこともおすすめです。

住宅ローン審査で嘘の申告をした場合は必ずバレてしまうため、過去の支払いで延滞の可能性がある場合は事前に信用情報を取り寄せ、担当者にも相談しましょう。

まずは情報収集からはじめませんか?

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通して、「お金に賢く、自由に暮らす。余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」などをお伝えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加ください。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!