年収200万台の住宅ローン予算「500万~2,000万で比較」

年収200万円台の住宅ローン借入限度額はいくらだろう?

単独で住宅ローンを組む場合、年収200万円台でゆとりを持って生活できる理想の借入額はいくらだろう?

低所得者向け住宅ローンやペアローンを組んだ場合、リスクはないのだろうか?

と気になっていませんか。

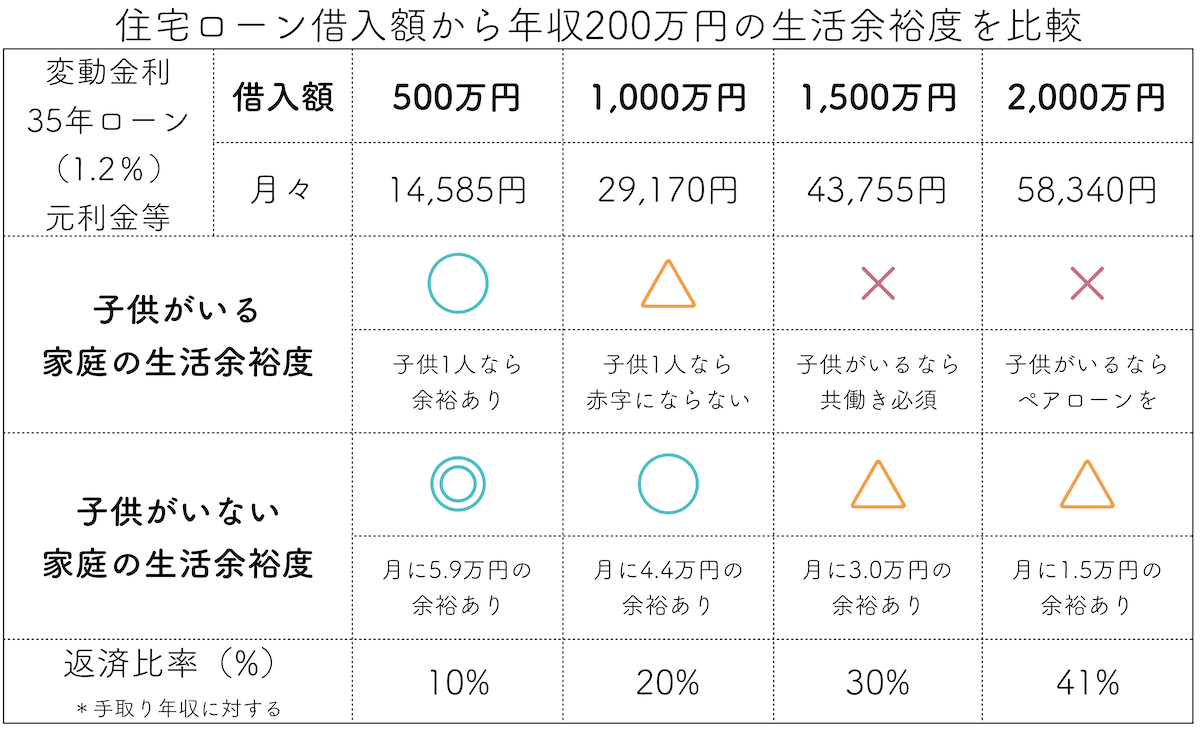

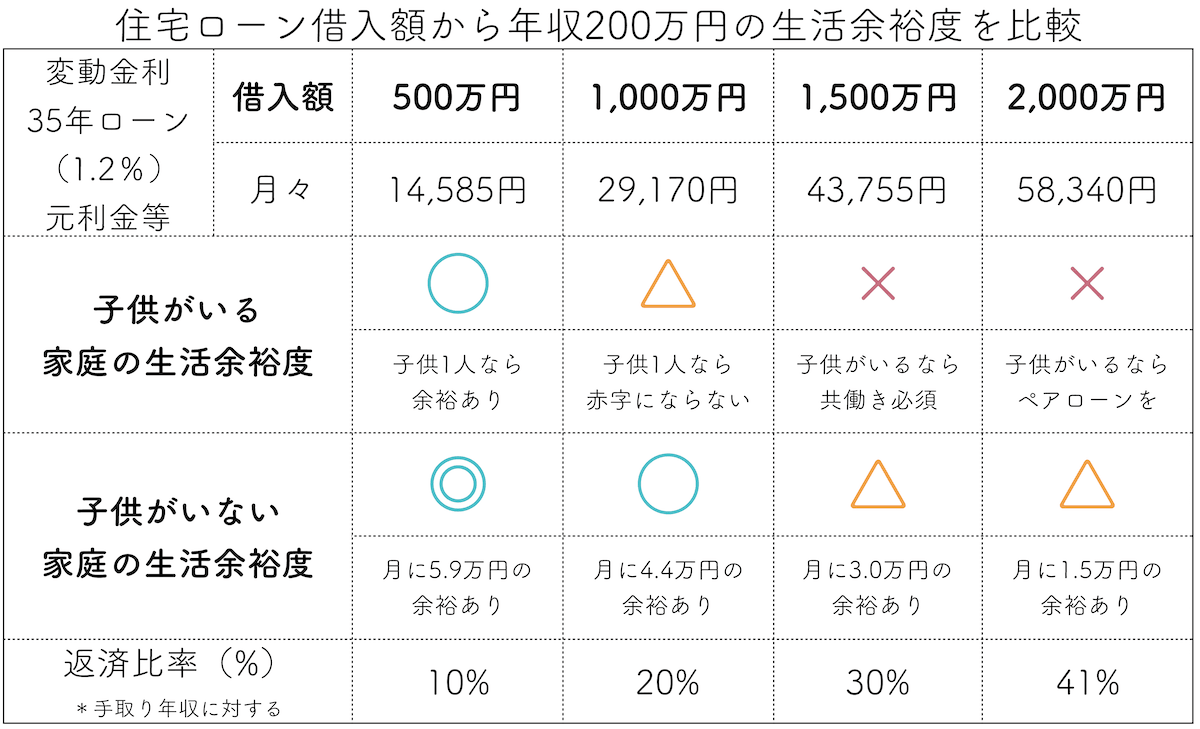

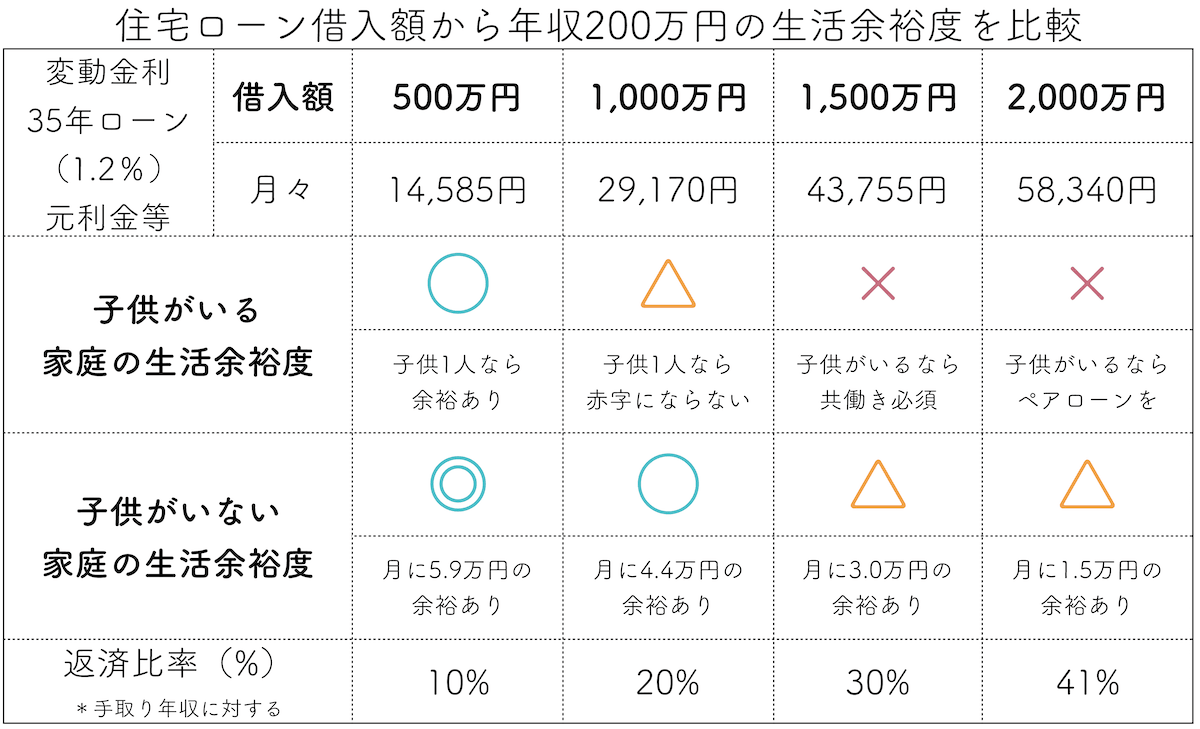

年収200万円の場合、住宅ローン1,000万円までであれば、子供が1人いても赤字にはなりません。ただしほとんど余裕がないため、1人でも子供がいるのであれば、パートナーも働くことがおすすめです。

パートナーが専業主婦(夫)の場合は、500万円までの借入額が現実的な予算となります。

この記事では、

・年収200万円台の住宅ローン借入限度額と安心予算

・500万~2,000万円の住宅ローンを組んだ場合の生活の比較

・2,000万円以上の住宅ローンを借りる方法と注意点

・アルバイトでも組める低所得者向け住宅ローン

についてお伝えします。

読み終わるころには、年収200万円で安心して借りられる住宅ローンの金額目安がつかめていることでしょう。

ぜひこの記事をお役立てください。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

年収200万円台の住宅ローン「借入限度額と安心予算」

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

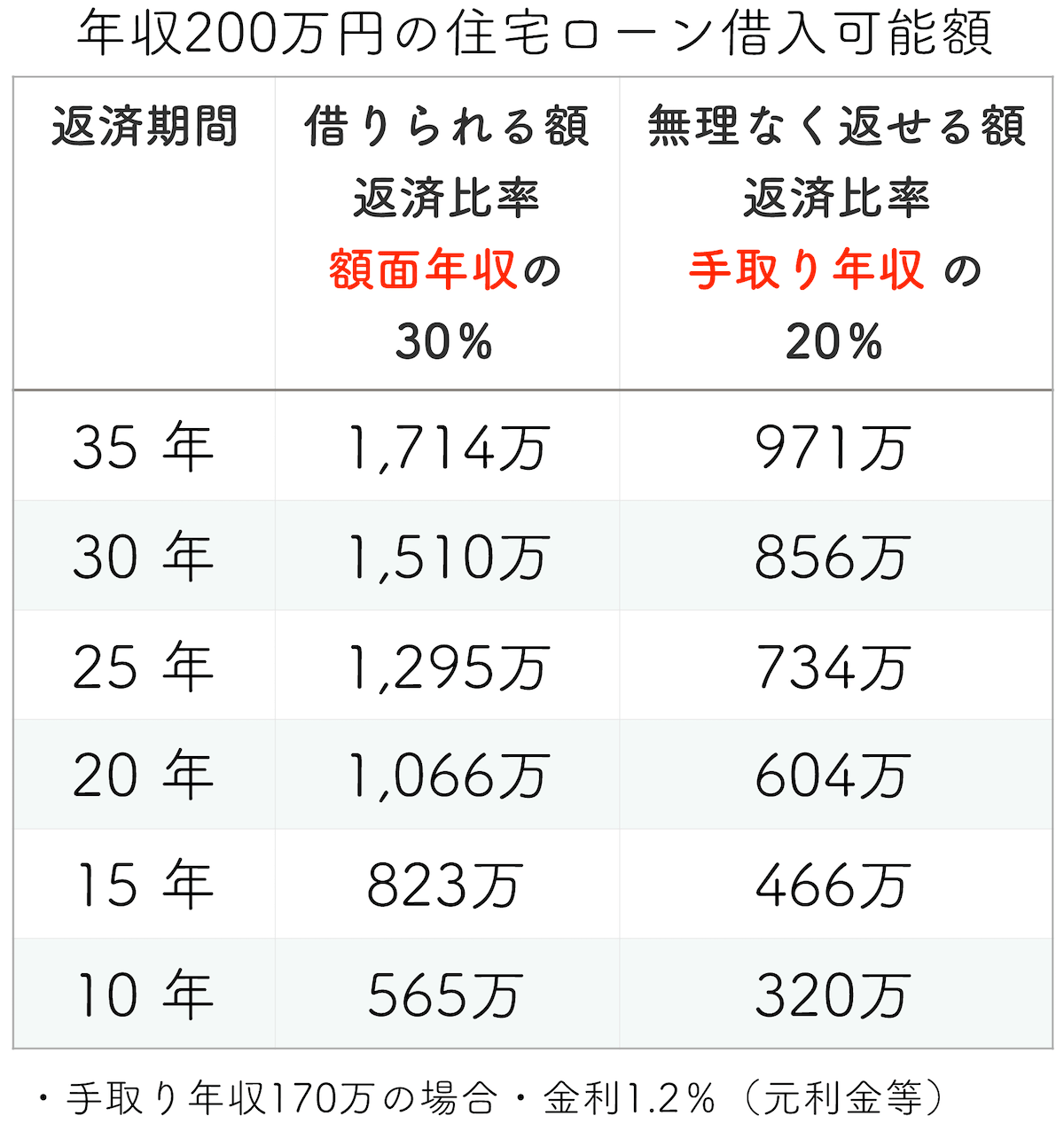

年収200万円の住宅ローン借入限度額は約1,714万円で生活に余裕なし

年収200万円で「フラット35」を利用した場合、年間の住宅ローン返済額は額面年収の約30%までが上限となっています。その他の主要金融機関では年収200万円の場合、額面年収の20%が借入限度額の目安となります。

ただし、限度額ギリギリまで住宅ローンを組んでしまうと、生活に余裕がなくなるため危険です。

「フラット35」の35年ローンなら1,714万円まで借りられる可能性がありますが、これは金利1.2%を想定した大まかな目安です。「フラット35」の場合は頭金を用意するかどうかで金利が変わるため、具体的な借入額は変動します。

額面年収から計算した返済比率では30%ですが、手取り年収から見ると返済比率は35%となります。当然生活に余裕がなくなり、子供が1人でもいる場合にはパートナーが共働きであることが条件となります。子供がいない家庭でも、想定外の出費に備える余裕を持てません。

年収200万円で無理なく返せる住宅ローンの借入額は約971万円で生活に余裕あり

家族構成や教育方針によっても変動はありますが、無理なく返せる住宅ローンの借入額は、大まかな目安として年間の返済額が手取り年収の20%前後と考えます。

年収200万円の場合は、返済比率が手取り年収の20%となる971万円までの借入額であれば、子供が1人ならパートナーが働いていない状況でも赤字にはならないので安心です。

子供がいない家庭では月に約5.9万円が余り、ライフスタイルの変化や、想定外の支出にも備えることができるでしょう。

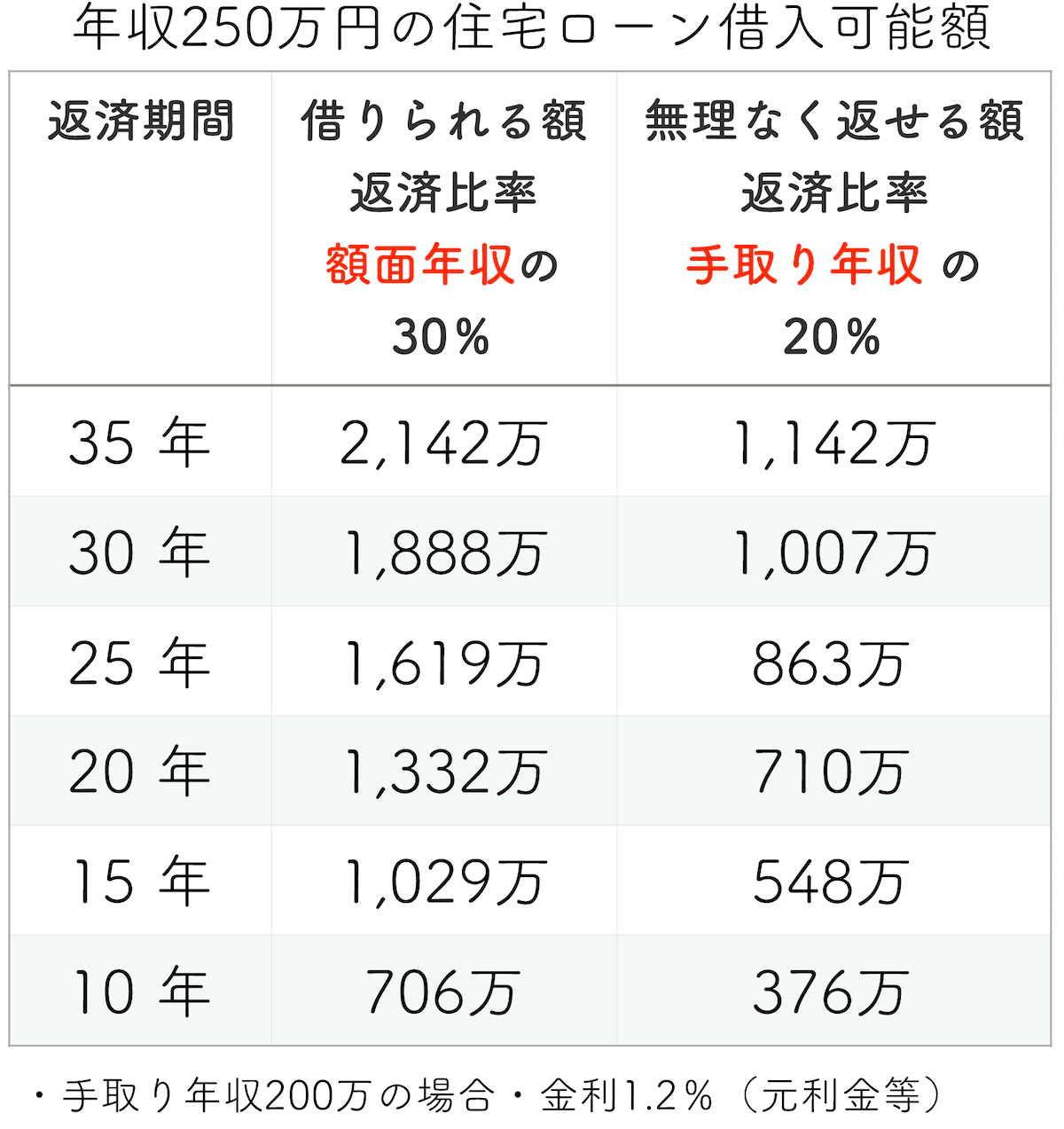

1-1.年収250万円の住宅ローン「借入限度額と安心予算」

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

年収250万円の住宅ローン借入限度額は約2,142万円で生活に余裕なし

「フラット35」の35年ローンなら2,142万円まで借りられる可能性があります。ただし、金利1.2%を想定した大まかな目安であるため、こちらも金利によって具体的な借入額は変動します。

年収200万円に比べて428万円程度借入限度額が増えますが、限度額ギリギリまで借りてしまうとやはり生活に余裕がなくなってしまうので注意しましょう。

年収250万円で無理なく返せる住宅ローンの借入額は約1,142万円で生活に余裕あり

年収200万円の場合は、返済比率が手取り年収の20%となる1,142万円までの借入額であれば、子供が1人ならパートナーが働いていない状況でも赤字にはならないため安心です。

年収200万円に比べて、171万円程度借入額が増えます。

年収200万円で今すぐ1,000万円以上の家を買いたいならエリアを変える

年収200万円で無理のない住宅ローン借入額は、約971万円までが目安となります。頭金を用意せずに971万円以内の住宅を購入する場合は、東京都内ではほぼ選択肢がありません。

南関東の埼玉県・千葉県・神奈川県にエリアを広げると、中古物件が選択肢に入ってきます。

千葉県・茨城県は、地域によっては駅徒歩20分程度で新築戸建ても700万〜1,000万で検討できます。

子供がいる場合は保育園・幼稚園の場所など悩むことも多いかもしれませんが、人生を長期的に見て、ゆとりを持って生活できるエリアを再検討することも助けになります。

2-1.エリアを譲れないなら頭金を貯める

どうしても訳あってエリアを変えることができない。でも今住んでいる地域は家賃相場が高いという場合は、住宅ローンの頭金を貯蓄しましょう。

年収200万円で無理のない住宅ローンの借入額は約971万円までなので、500万円の頭金を用意することができれば、1,500万円近くまで住宅購入額を増やすことができます。

現在既に頭金を貯金している場合は、頭金を使って無理なく借りることができる住宅ローン予算を検討してください。

想定外の出費に備えてできる限り手元に現金を残しておくこともおすすめしていますが、返済比率が上がるよりは、頭金を利用して毎月の支払額をおさえる方が良いでしょう。

2-2.年収が上がってから住宅ローンを組む

若年層で収入が増えることを見越して借入限度額ギリギリまで住宅ローンを組むことを考えるケースもありますが、どうしてもリスクが大きい選択となります。

できるだけ、収入が実際に増えてから住宅ローンの借入をスタートすることをおすすめします。その方が住宅の選択肢も広がり、無理なく、より高額な住宅を購入することもできるかもしれません。

余裕を持てないまま住宅ローンの返済がスタートした場合、予想外の出費に対応できず、住宅ローンの支払いが滞る可能性もあります。そうなると、最悪のケースでは住宅を手放した上に残債を支払い続けることになります。

一度でも住宅ローンの返済が滞った場合、新たにローンを組むことがとても難しくなります。住宅購入によってより良い暮らしを手に入れるためには、無理をしないことも大切です。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

年収200万円で住宅ローンを借りた場合の生活を比較

年収200万円で住宅ローンを組む場合、年収が増えてからの借入スタートをおすすめしています。しかし、訳あって安心予算より高い住宅ローンを借りたいと考えている人は、実際に住宅ローンを借りた場合の生活を比較しておきましょう。

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

子供がいる家庭

手取り年収170万円に対する返済比率が20%の1,000万円までは、子供1人であれば赤字にはなりません。ただし、子供が2人以上だとパートナーがパート等で収入を補う必要があります。

子供がいる家庭では、1,500万円以上(返済比率が手取り年収の30%以上)になると、共働きが必須となります。ペアローンを利用して借入額を増やすこともできますが、どちらかが万が一働けなくなった場合を考えると人生の不安定な要素が増えるのでおすすめしません。

子供がいる家庭では特に、できるだけ単独で無理なく組める借入額を検討した方が安全です。

子供がいない家庭

子供がいない家庭では、2,000万円までであれば赤字にはなりません。ただし、想定外の出費に備えるためには、1,000万円(返済比率が手取り年収の20%)程度までの借入額が理想的です。

また、表のシミュレーションは最低限の生活費を想定しているため、交際費や趣味・旅行など住宅の他にもお金を使いたい人は予算を多めに残せるよう計画することがおすすめです。

この先は、より具体的に借入額別の生活費をシミュレーションしています。ご自身の出費に当てはめて微調整しながら、無理のない返済額を検討してみてください。

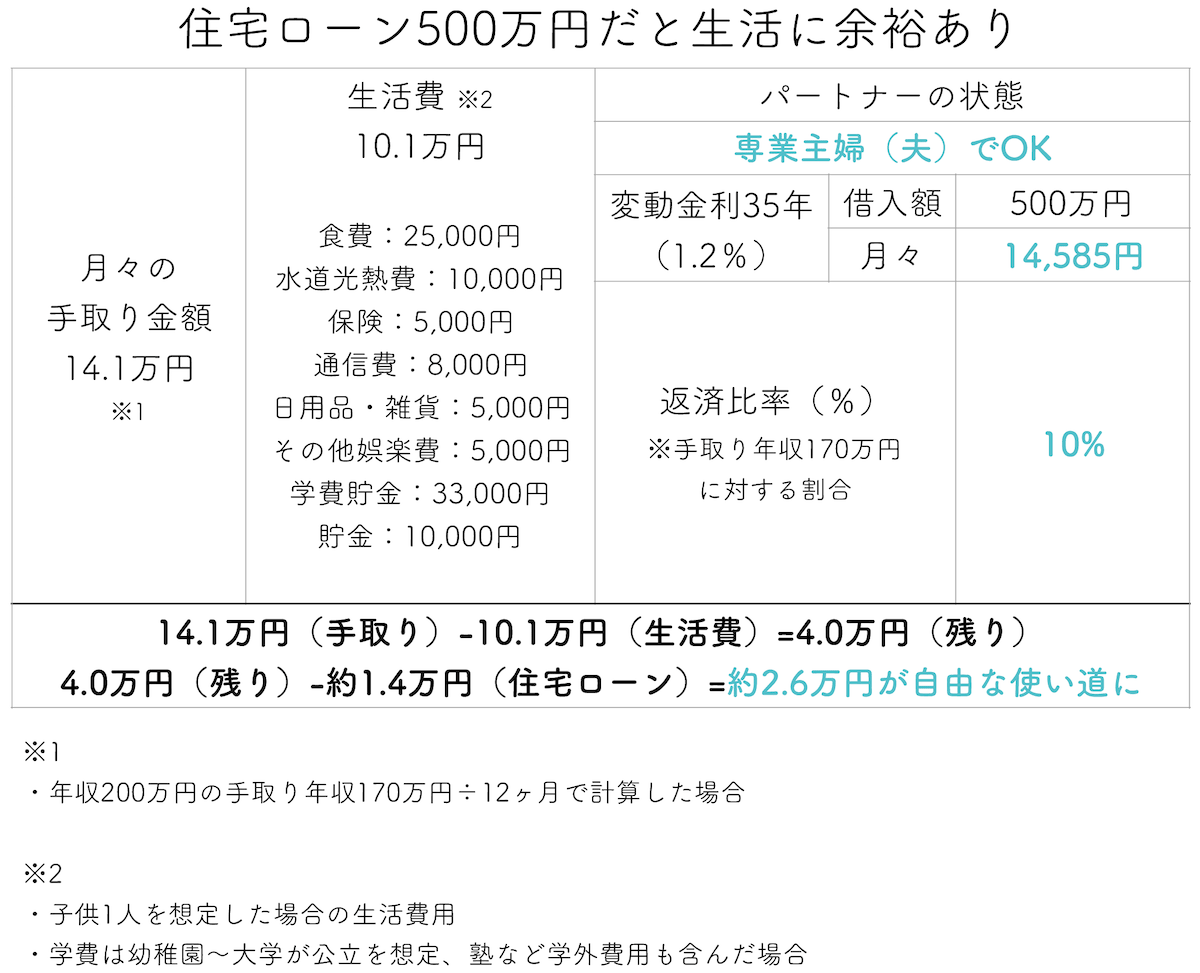

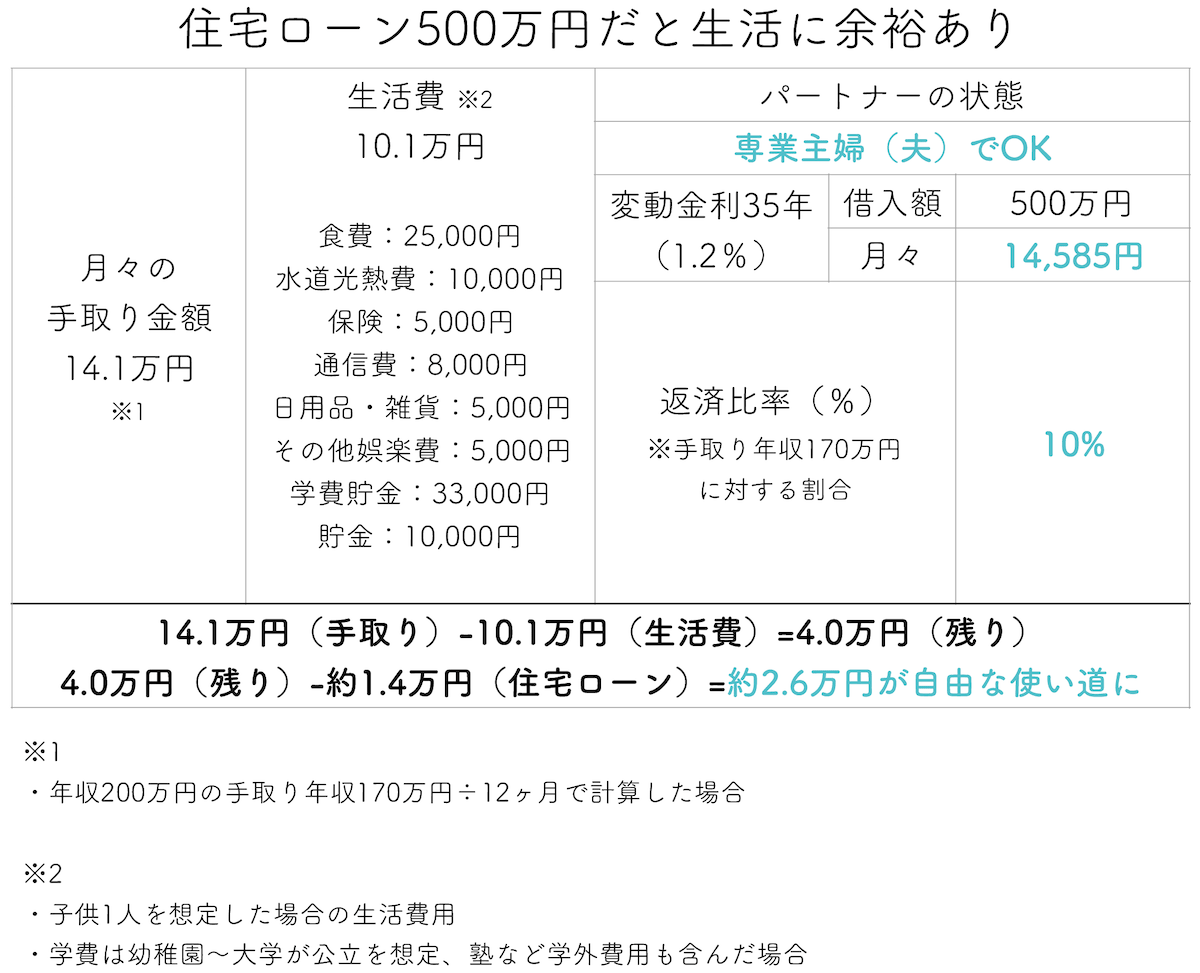

年収200万円で500万円の住宅ローンだと生活に余裕あり

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

年収200万円で500万円の住宅ローンは、子供1人の家庭であれば月に約2.6万円が自由に使えるお金として残ります。表の生活費は子供1人を想定した場合となっていますが、子供が2人以上の場合は赤字になるため、パートナーも働く必要があります。

子供1人・3人家族のモデルケースの場合、手取り額14.1万円(手取り年収170万円÷12ヶ月)から生活費10.1万円を引くと4.0万円が残り、住宅ローンの支払いが約1.4万円のため、毎月2.6万円程度の余裕があります。

ただし、最低限の生活費を想定しているため、食費や教育費にかける金額によっても自由に使えるお金は変動します。モデルケースとして参考にしてください。

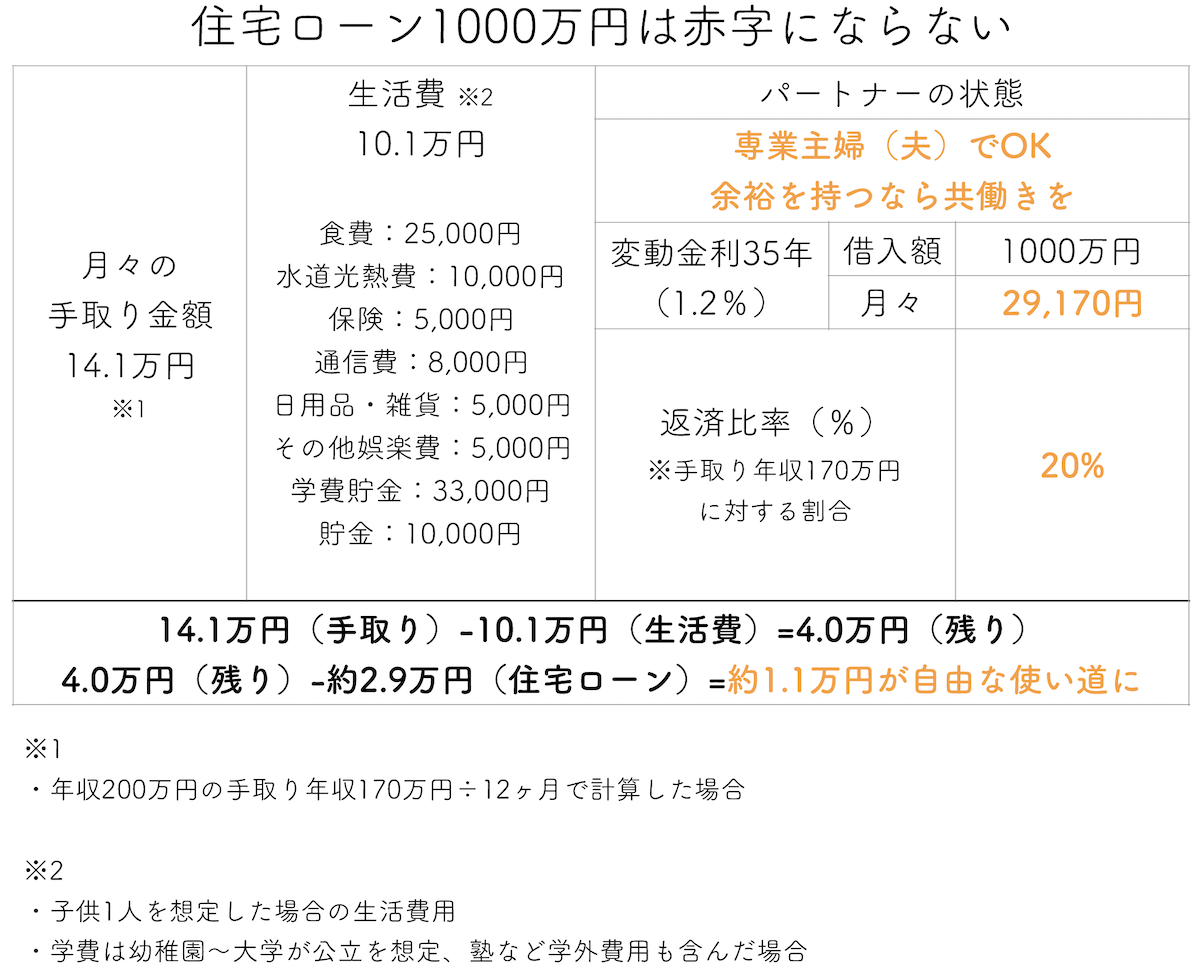

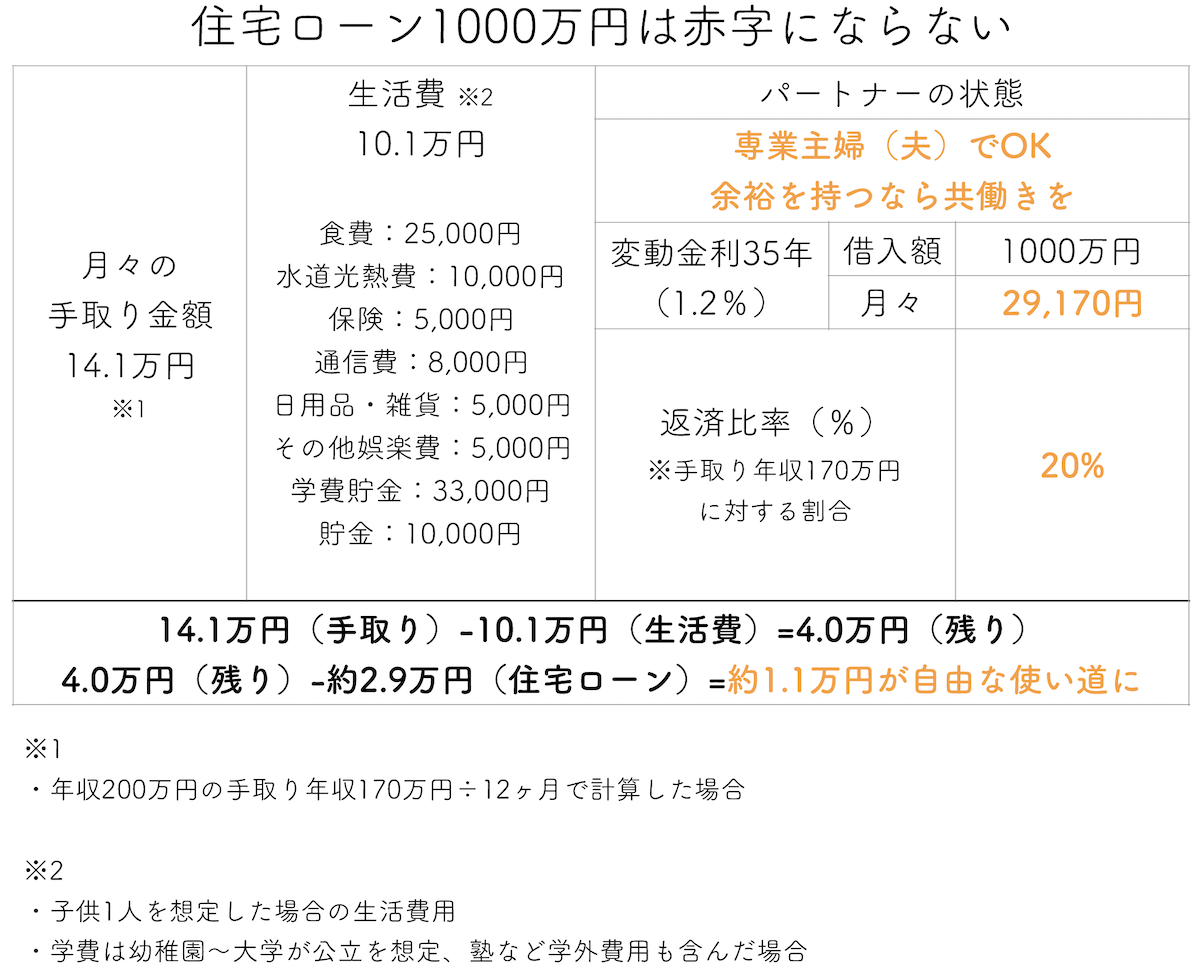

年収200万円で1000万円の住宅ローンは赤字にならない

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

年収200万円で1000万円の住宅ローンは、子供1人の家庭であれば月に約1.1万円が自由に使えるお金として残ります。子供が2人以上の場合は赤字になるため、パートナーも働く必要があります。

子供1人・3人家族のモデルケースの場合、手取り額14.1万円(手取り年収170万円÷12ヶ月)から生活費10.1万円を引くと4.0万円が残り、住宅ローンの支払いが約2.9万円のため、毎月1.1万円程度の余裕があります。

自由に使えるお金はほとんど残らないため、少々不安があります。年収200万円で無理なく住宅ローンを借りるのであれば、1000万円までが上限の目安となります。実際に教育費や食費等をご自身の生活でシミュレーションした上で、慎重に検討してください。

子供がいない家庭で1000万円の住宅ローンを借りた場合は、月に約4.4万円が自由な使い道となります。想定外の出費があってもまだカバーすることができますが、食費や交際費によっては余裕がなくなる可能性もあります。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

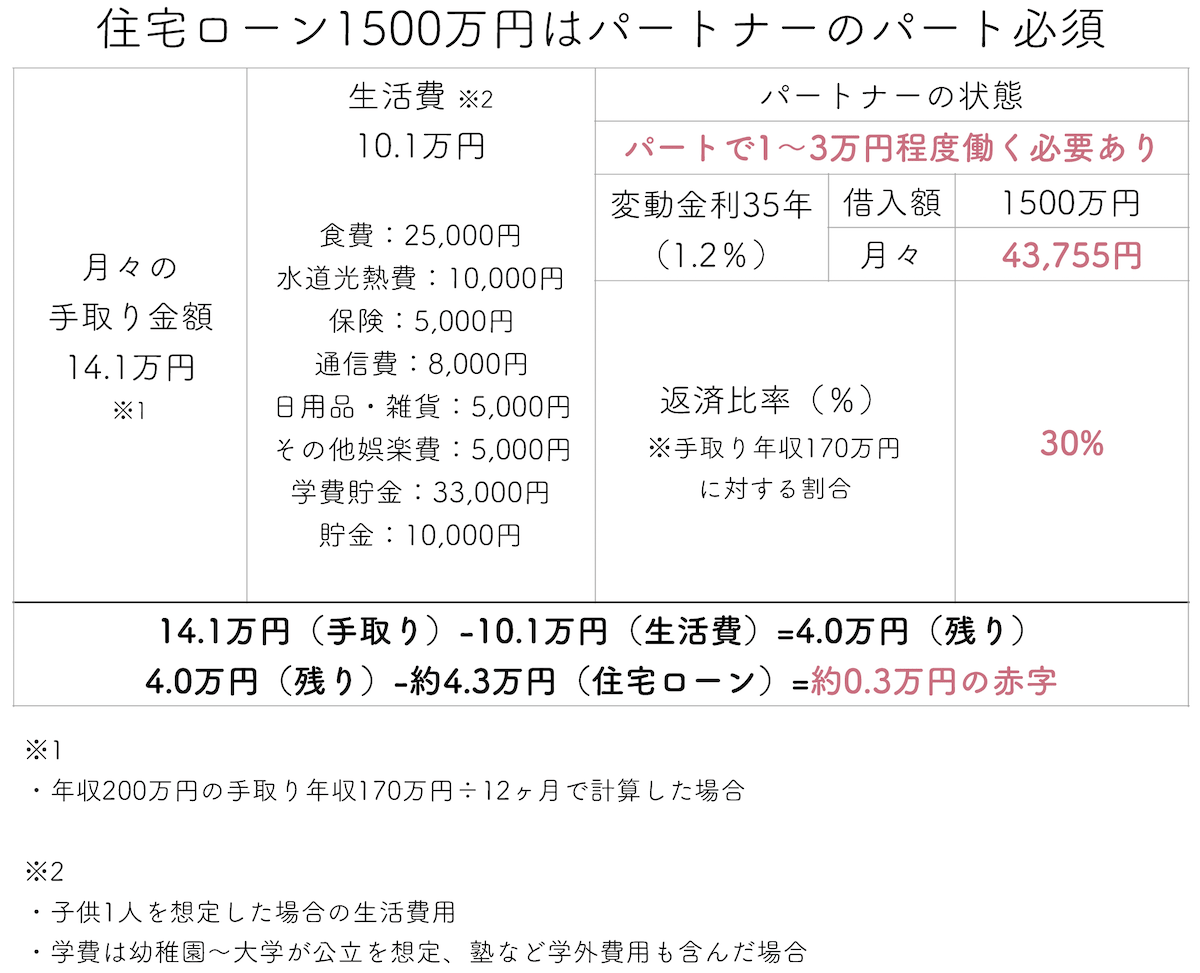

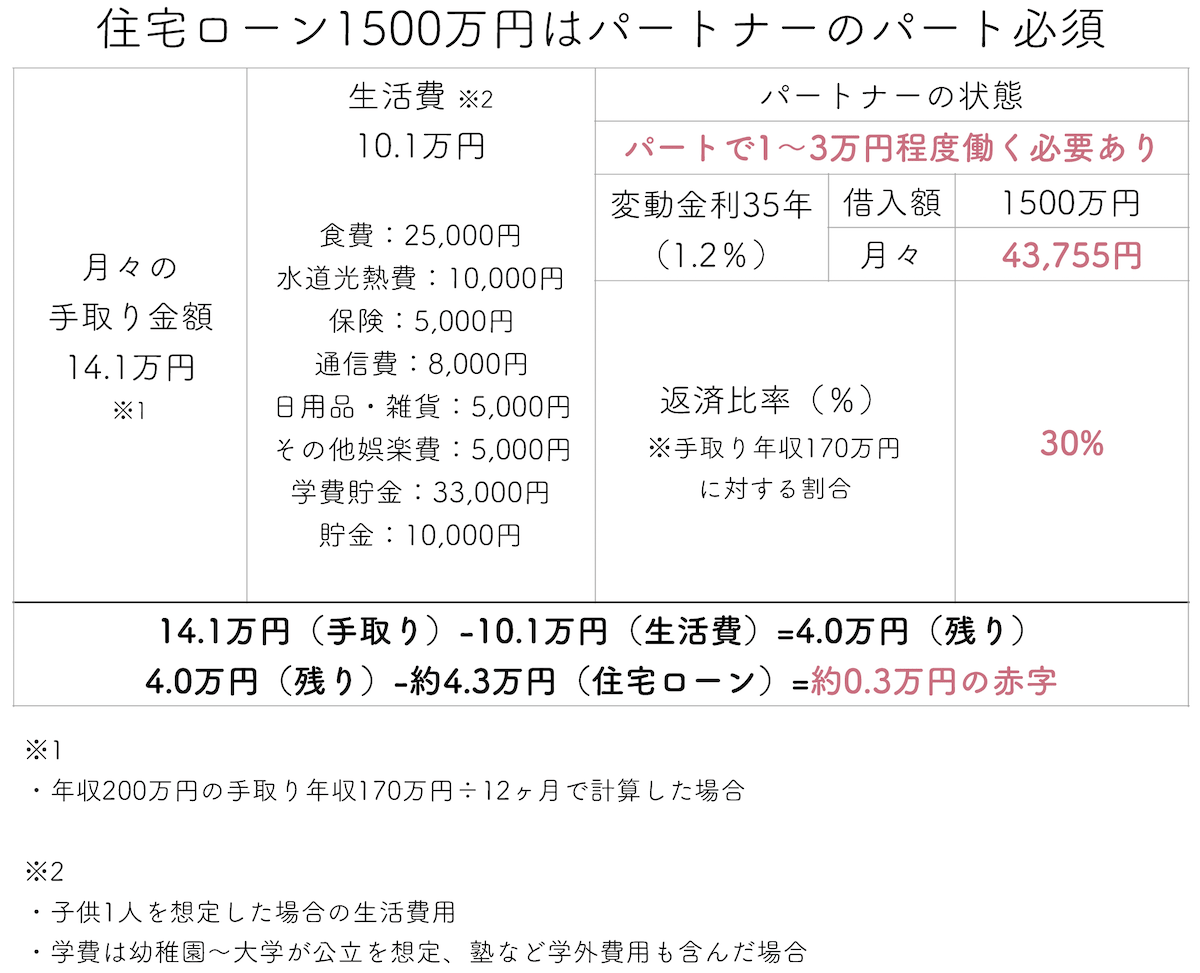

年収200万円で1,500万円の住宅ローンはパートナーのパート必須

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

年収200万円で1500万円の住宅ローンは、子供が1人でもいるのであれば、共働き必須となります。

子供1人・3人家族のモデルケースの場合、手取り額14.1万円(手取り年収170万円÷12ヶ月)から生活費10.1万円を引くと4.0万円が残り、住宅ローンの支払いが約4.3万円のため、毎月0.3万円程度の赤字となります。

子供1人の場合はパートナーのパート収入で補うことも考えられますが、想定外の出費を考えると余裕がありません。子供が2人以上の場合は、パートナーが正社員または契約社員であることが条件となってくるでしょう。

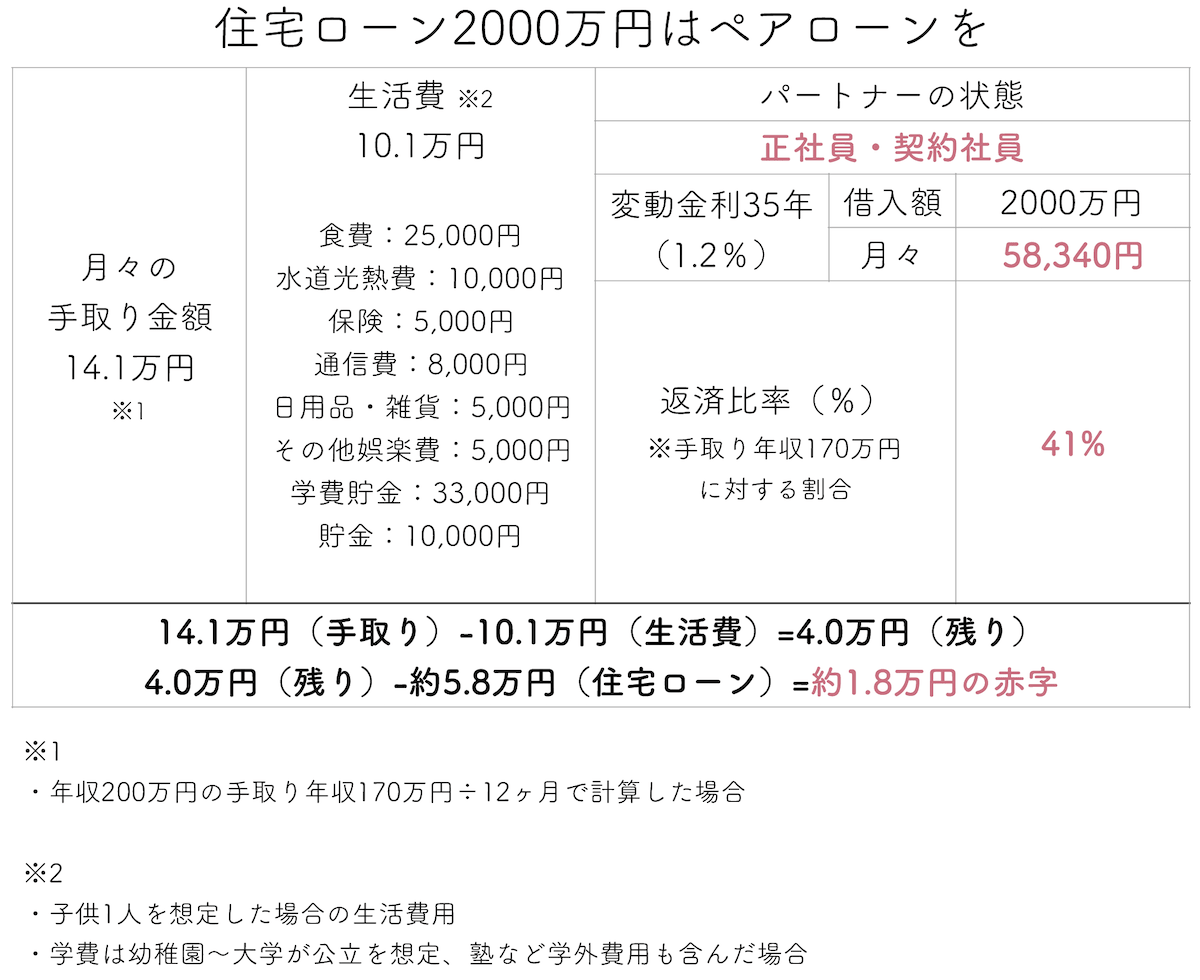

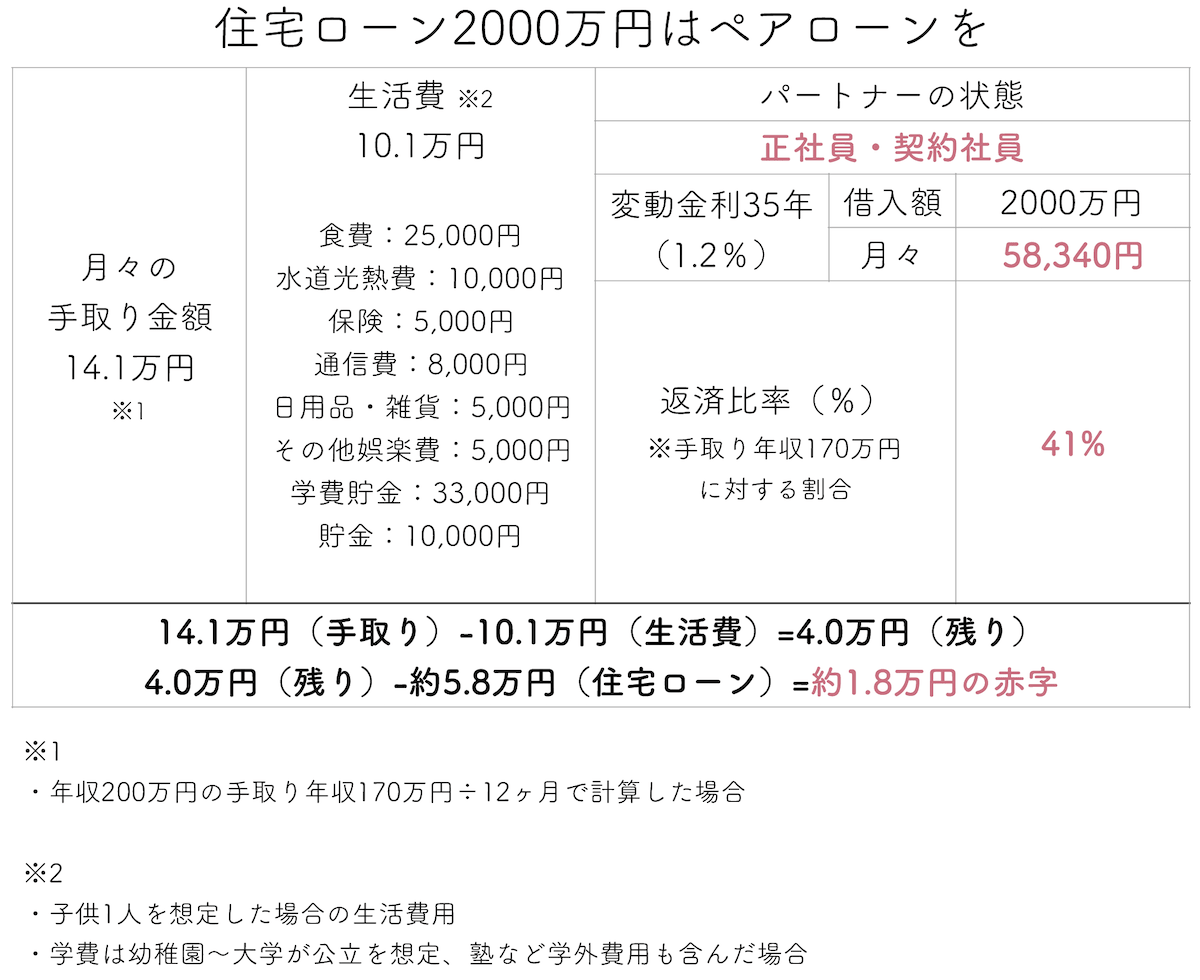

年収200万円で2,000万円以上の住宅ローンはペアローンが必要

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子供1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子供1人あたりの食費は政府統計の家計調査をもとに算出

※学費は幼稚園〜大学が公立を想定し、塾など学外費用も含んだ場合

年収200万円で2,000万円の住宅ローンは、住宅ローンの審査が通らないため、パートナーも正社員・契約社員で働きペアローンを組む必要があります。

子供1人・3人家族のモデルケースの場合、手取り額14.1万円(手取り年収170万円÷12ヶ月)から生活費10.1万円を引くと4.0万円が残り、住宅ローンの支払いが約5.8万円のため、毎月1.8万円程度の赤字となります。

ペアローンを組んだ場合は審査に通る可能性が高いですが、パートナーが途中で働けなくなるリスクも想定しておかなければなりません。ペアローンを組むとしても、パートナーの収入を半分程度で想定することがおすすめです。

子供がいない家庭で2000万円の住宅ローンを借りた場合は、月に約1.5万円が自由な使い道となります。表の計算は最低限の生活費であるため、想定外の出費や趣味がある場合は、ほとんど余裕がなくなってしまいます。

生活環境の変化も見通して、余裕がある借入額を検討しましょう。

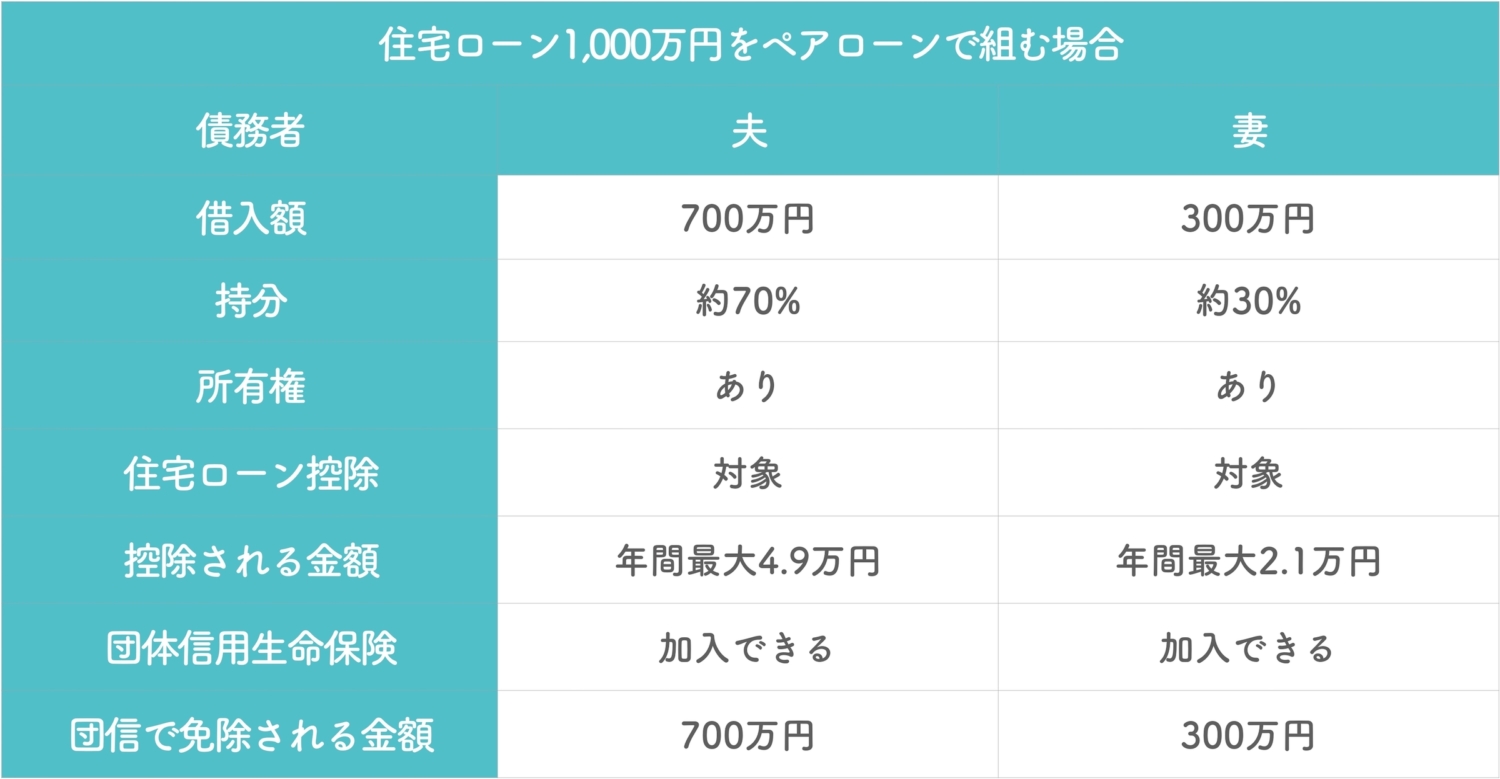

7-1.ペアローンとは

「ペアローン」は、一つの物件に対して2人がそれぞれ住宅ローンを組むものです。

2人ともに債務者となり、お互いの連帯保証人となります。

・団体信用生命保険に2人とも加入できる

・2人とも住宅ローン控除の対象となるデメリット

・事務手数料や諸費用が2人ともにかかる

・団体信用生命保険に2人とも加入すると、どちらかに万が一のことが起こった場合は1人分のローン返済のみが債務免除となる(単独ローンの場合は全額債務免除となる)

一つの物件に支払う2人の住宅ローンの割合は、

・5対5

・8対2

・3対7

など自由に決めることができます。

例えば、1,000万円の物件をペアローンで購入する場合には、次の表のような持分や控除額となります。

「ペアローン」は住宅ローン控除をダブルで受けられることが最大のメリットで、住宅ローン1,000万円をペアローンで組む場合には、2人で年間最大7万円の控除を受けることができます。

「ペアローン」は住宅ローン控除をダブルで受けられることが最大のメリットで、住宅ローン1,000万円をペアローンで組む場合には、2人で年間最大7万円の控除を受けることができます。

ただし、団体信用生命保険にもそれぞれが加入するため、債務免除の割合も分散します。

「収入合算ローン」では審査時に2人の収入を合算して借入額を増やすことができますが、主債務者は1人となるため、主債務者に万が一のことがあった場合に全額債務免除となる特徴があります。

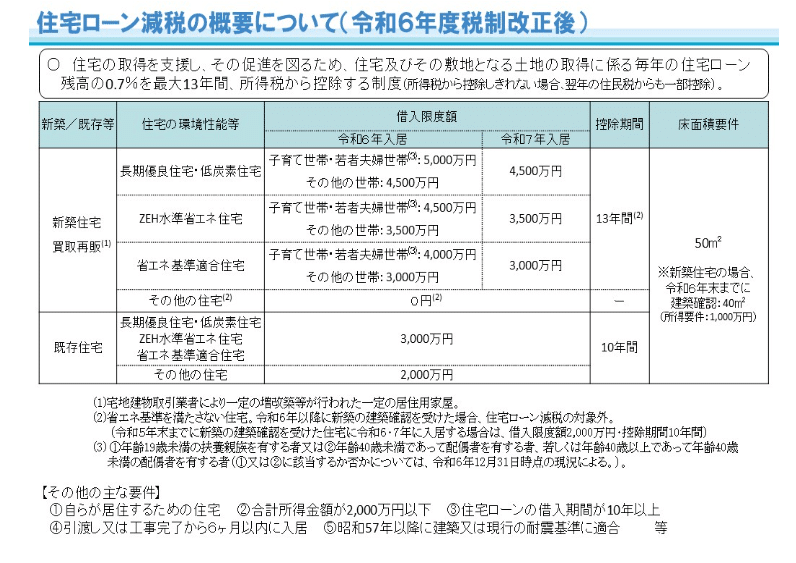

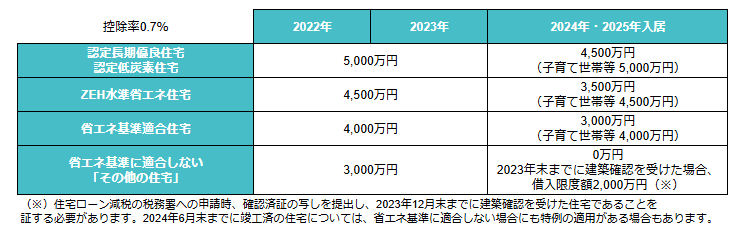

7-1-1.住宅ローン控除とは

住宅ローン控除は、所得税・住民税の控除を住宅ローンの返済開始から13年間(中古住宅の場合10年間)受けられる制度です。

毎年年末時点での住宅ローン残高0.7%分が控除されるため、年末に4,000万円の住宅ローン残高がある場合は年間最大28万円の控除を受けることができます。控除対象となる住宅ローン残高の上限は3,000万円(新築住宅および買取再販の場合には最大5,000万円)となるため、貯金が多くある場合にも、住宅ローン返済から10年間あるいは13年間は繰り上げ返済をせず、控除額を増やすことも効果的です。

ただし、あくまでも税金の控除となるため、その年に納める所得税・住民税が控除額を下回る場合は支払った税金分が控除の上限額となります。

7-2.収入合算ローンとは

「収入合算ローン」は、住宅ローンを支払うのは1人の設定となりますが、住宅ローン審査時には2人分の収入を合算して審査を行う住宅ローンです。

単独で組むよりも借入額を増やすことができます。

・審査時に2人の収入を合算して借入額を増やすことができる

・主債務者は1人となり、主債務者に万が一のことがあった場合は全額債務免除となるデメリット

・団体信用生命保険に主債務者しか加入できない

・住宅ローン控除、すまい給付金の対象となるのは主債務者のみ

例えば、1,000万円の物件を収入合算ローン(連帯保証)で購入する場合には、次の表のような持分や控除額となります。

持分は100%主債務者となりますが、主債務者に万が一のことがあった場合、住宅ローンが全額免除されます。

持分は100%主債務者となりますが、主債務者に万が一のことがあった場合、住宅ローンが全額免除されます。

一方で、連帯保証者に万が一のことがあった場合は全く免除がありません。住宅ローン控除の対象も主債務者1人となります。

夫婦共働きで住宅ローンを組む場合は、ペアローンと収入合算ローンのどちらの方がメリットが多いかを判断基準にしてください。

収入合算ローンには、

・連帯保証

・連帯債務

を選択できる場合もあります。「連帯債務」であれば、

・所有権あり

・住宅ローン控除対象

・団信加入可

等のメリットが多いのですが、「連帯債務」を取り扱っている代表的な住宅ローンは「フラット35」となります。

「フラット35」は選べる物件数が少なく、金利が高い傾向があります。

その他の主要金融機関での「収入合算ローン」は、基本的に「連帯保証」を取り扱っているため、ここでは「連帯保証」の収入合算ローンのメリット・デメリットを解説しています。

収入合算ローンについて詳しく知りたい方は、「【共働き】収入合算の住宅ローンで家を買うときの「4つの約束」」を参考にしてください。

正社員以外で年収200万円以下の場合は低所得者向け住宅ローン「フラット35」が選択肢

年収200万円でフラット35を利用する場合

| 頭金なし | 頭金10% | |

| 借入上限額の目安 | 1,600万 | 1,800万 |

| 金利 | 固定金利2.01% | 固定金利1.87% |

| 年収200万の返済比率 | 額面年収の30% | 額面年収の30% |

| 申し込み可能年収 | 最低年収の定めなし | 最低年収の定めなし |

| 申し込み条件 | 継続的な収入があれば雇用形態の定めなし | 継続的な収入があれば雇用形態の定めなし |

※2024年1月現在の金利、35年ローンの場合、他に借入がない場合

「フラット35」では低所得者向け住宅ローンと謳っている商品はありませんが、申し込み時の年収に制限がないため、200万円以下の年収でも申し込みが可能です。雇用形態にも定めがなく、アルバイトや派遣社員、フリーランスや自営業の方も利用できます。

8-1.年収200万円でフラット35を利用する際の条件

「フラット35」では年収400万円以下の場合、年収に対する年間の返済額30%までが借入上限額の目安となります。頭金を用意するかしないかで、固定金利が変わる点も特徴です。

ただし、上の表は2024年1月現在の固定金利のため、融資実行時に金利変動している場合は誤差があります。

例えば頭金を10%用意した場合のフラット35の金利は、

現在(2024年1月)→固定金利1.87%

昨年(2023年1月)→固定金利1.68%

2年前(2022年1月)→固定金利1.30%

と毎年同じ時期でも変動があります。

申し込み時ではなく融資実行時の金利が適用となるため、目安として検討してください。

8-2.年収200万円でフラット35を利用する際の注意点

適用される物件が少ない

「フラット35」は申し込み時の条件がその他の主要金融機関よりも緩く、他で借りられない人にとってはメリットが多いです。しかし、適用される物件が少ないため、実際に購入したい物件とマッチしない場合もあります。

借りすぎてしまう

主要金融機関よりも借入限度額が多いため、実際の生活をシミュレーションせずに検討すると、借りすぎてしまう場合があります。主要金融機関よりも金利は高い傾向があるため、借入限度額が多いだけでなく、金利手数料も含めた総支払額が高額になる可能性も高いです。

金利手数料が高い傾向がある

主要金融機関の住宅ローンの変動金利と比較して、「フラット35」は固定金利で金利手数料が高い傾向があります。借入額が増えるほど、金利手数料によって支払い総額は高額になります。

固定金利は支払い総額の見通しを立てたい人にとってはメリットにもなりますが、主要金融機関で住宅ローンを組むよりも結果的に払い過ぎてしまうリスクがあります。

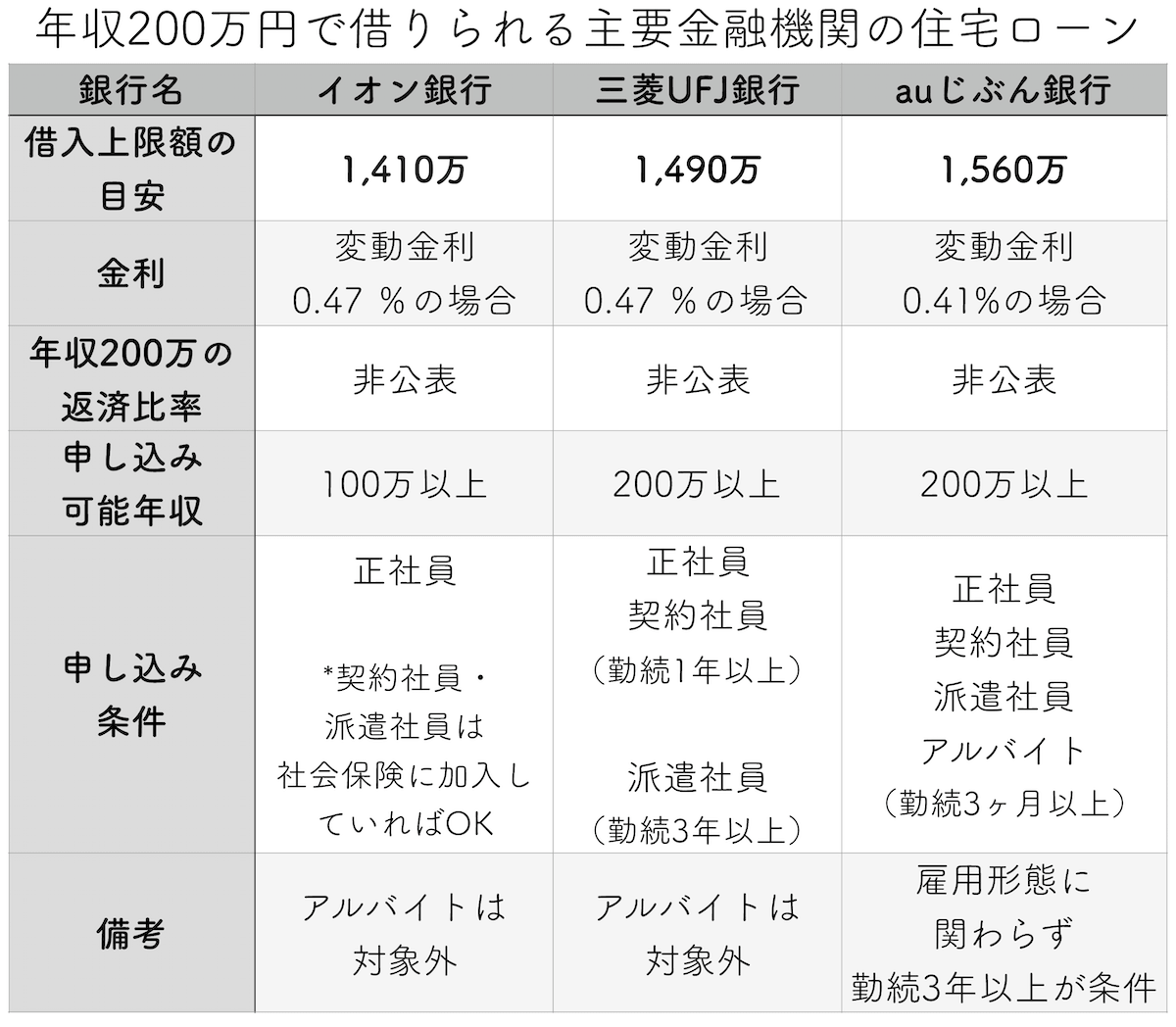

年収200万円で借りられる主要金融機関の住宅ローン

※他に借入がない場合 ※35年ローンの場合

年収200万円で審査が可能な主要金融機関の借入上限額と、申し込みの条件を一覧にしました。

例えば「楽天銀行」の住宅ローンは申し込み可能年収が400万円以上となっており、単独で年収200万円の場合は申し込みができません。しかし、金融機関によっては「イオン銀行」のように年収100万円から申し込みが可能となっています。

・フラット35に比べて低金利

・フラット35に比べて対象物件が多い

・団信に加入できるデメリット

・フラット35よりも審査基準が厳しい傾向がある

主要金融機関の住宅ローンは、上記のようなメリット・デメリットがあります。申し込み条件をクリアできるのであれば、フラット35よりも低金利で対象物件が多い主要金融機関での借入がおすすめです。

年収200万円の安心予算である1,000万円までの借入も可能となっています。住宅ローンを利用する場合は、借入限度額ギリギリまで借りすぎないよう注意しましょう。

まとめ

年収200万円の住宅ローン借入限度額は、金融機関によって差はありますが1,714万円程度です。年収200万円の住宅ローン審査基準は、年間の返済額が年収の約30%までとなっているためです。

ただし、1,000万円以内が安心予算としてオススメをしています。理由は、子供が1人いる家庭でパートナーが働いていなくても、単独で返済ができて生活に支障がない金額だからです。

子供が1人の家庭では1,000万円以上の金額になってくるとパートナーが共働きの状態を維持しないと住宅ローンの支払いが厳しいものになってきます。子供がいない家庭でも、1,500万円以上の住宅ローンは共働きが理想的な状態です。

また、2,000万円以上を借りたい場合は住宅ローンの審査が通らないため、パートナーとの収入合算やペアローンを検討することになります。その際も、パートナーの収入は実際の半分くらいと想定して無理をしないようにしましょう。

安心予算の1,000万円以上の住宅ローンを組みたい場合は、年収が上がってから住宅ローンを組むことがおすすめです。