年収300万の住宅ローン目安表!1500~4000万の生活実態

年収300万円で住宅ローンはいくらまで借りられるだろう?

無理ない金額はどの程度なんだろう?

と気になっていませんか。

初めての住宅購入だと不安になりますよね。

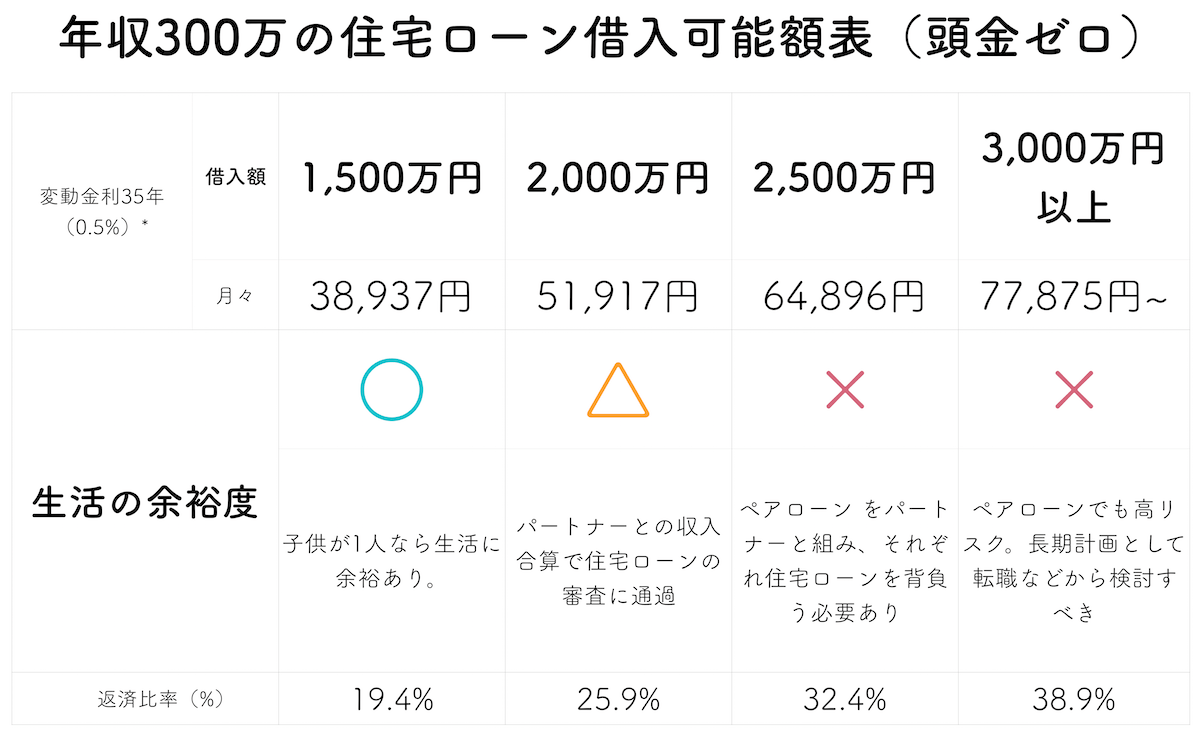

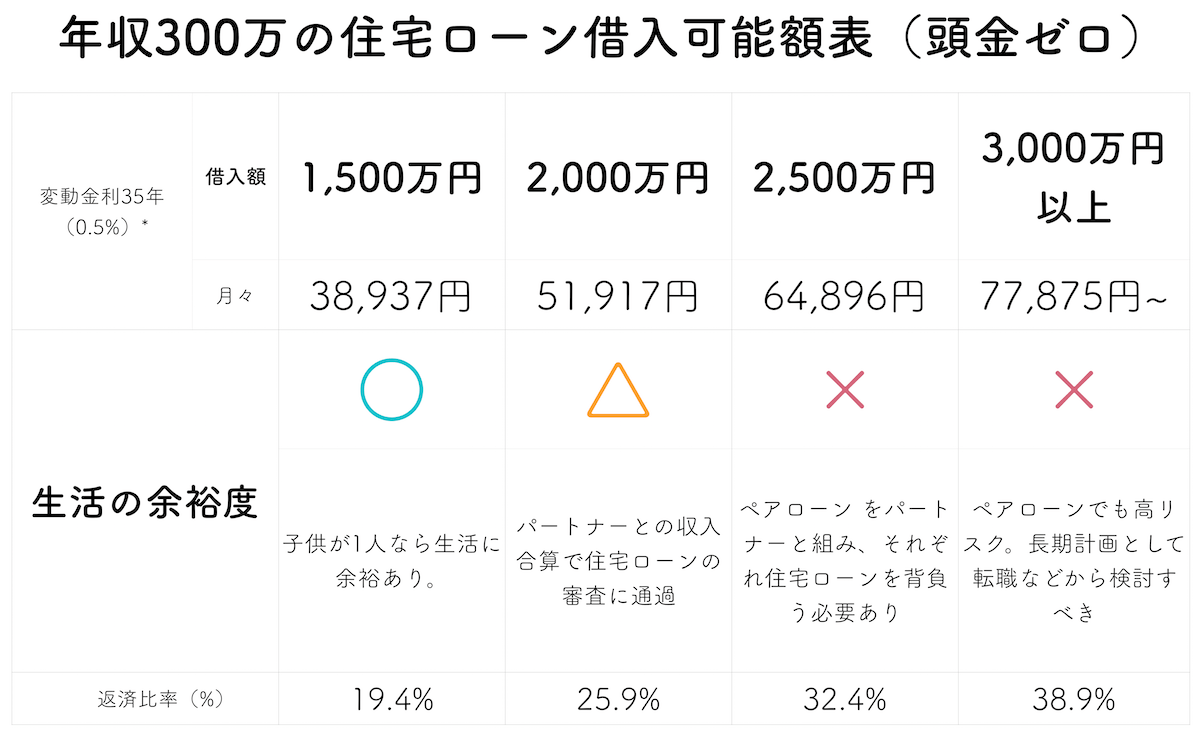

実際、年収300万円の場合、住宅ローンは金融機関によっても差はありますが、1,693~1,948万円程度まで借りることが可能です。

ただし、1,500万円程度が安心な目安金額としてオススメしています。理由は、パートナーが働いていなくても1人でも返済ができて生活に支障がない金額だからです。

不動産業界はブラックなところもあり、相談に来られるお客様の中にも、営業マンのセールストークに騙されて、無理な住宅ローンを組んでしまいそうになっているところを止めに入ることもあります。

この記事では、住宅ローンに対する不安を払拭するため、

・1,500万円〜4,000万円までの月々の返済金額一覧表

・頭金ゼロでもOKな理由

・月々の生活費から逆算する安心予算

・多く借りたい場合の2つの方法

などをお伝えします。

読み終わるころには自分の年収で安心して借りられる金額の目安がつかめていることでしょう。

ぜひこの記事を住まいの購入にお役立てください。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

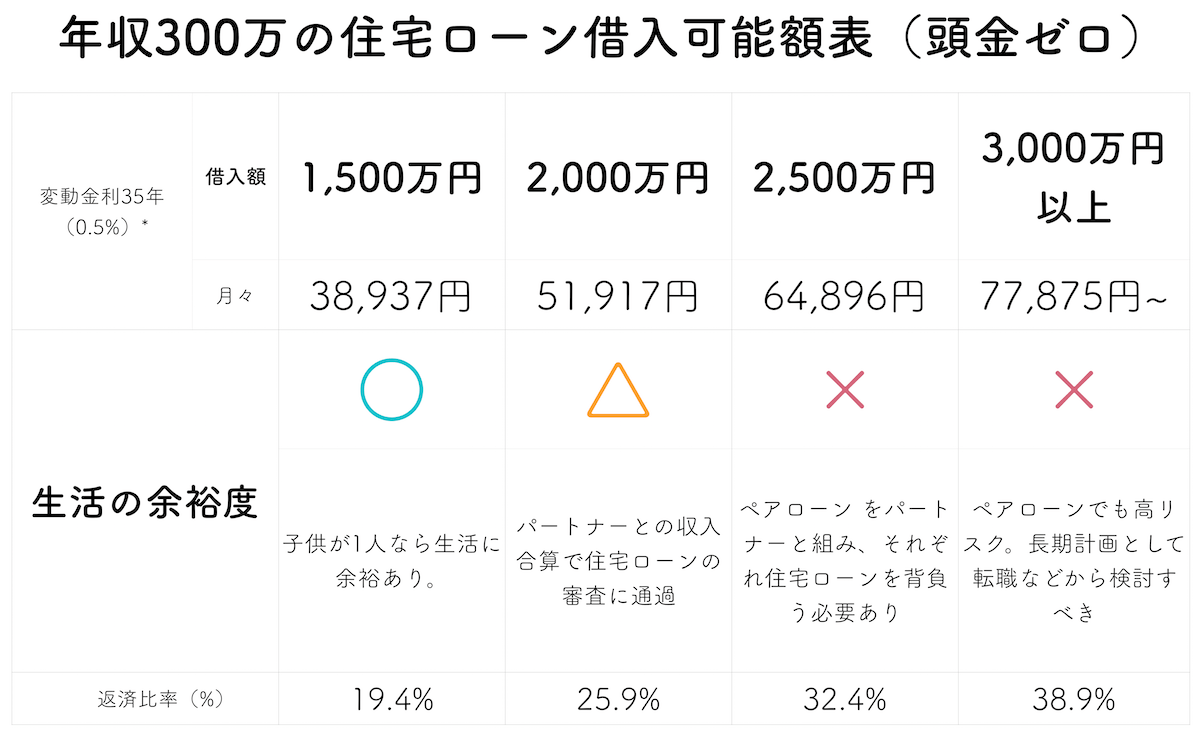

年収300万円の住宅ローンの借入限度可能額は1,693~1,948万円程度まで

年収300万円の住宅ローンの借入可能額は1,693~1,948万円程度までです。これは、返済比率というものが金融機関ごとに定められており、その上限が年収300万円の場合は30%までとなっているためです。

表で見ると2,000万円でも返済比率に余裕があるように見えますが実はギリギリです。

理由は、借りる時に適用される金利(表は0.5%)と、金融機関がローンの審査のときに使う「審査金利」には差があり、審査金利は高めに設定されているためです。

仮に、審査金利3%、返済比率30%、年収300万円で35年のローンを借り入れるという条件だとすると、1,948万円となります。審査金利4%で同じ条件の場合は、1,693万円となります。

審査金利は、借りた人が住宅ローン破綻をしないために審査で使う金利で、実際に適用される金利よりも高い金利が設定されています。

そのため、実際に借りるときの金利なら返済比率に問題がなくても、審査上は問題となってしまい、住宅ローンの審査が通らないこともあります。

この返済比率が高いと、借入金額が上がり、年間の支払い金額も上がります。低いと支払い金額と借入金額が下がります。

年収300万円の返済比率の限界は30%ですが、一般的な目安は20%~25%と言われています。銀行から借りられる金額と、無理なく返せる金額には大きな差があることを覚えておきましょう。

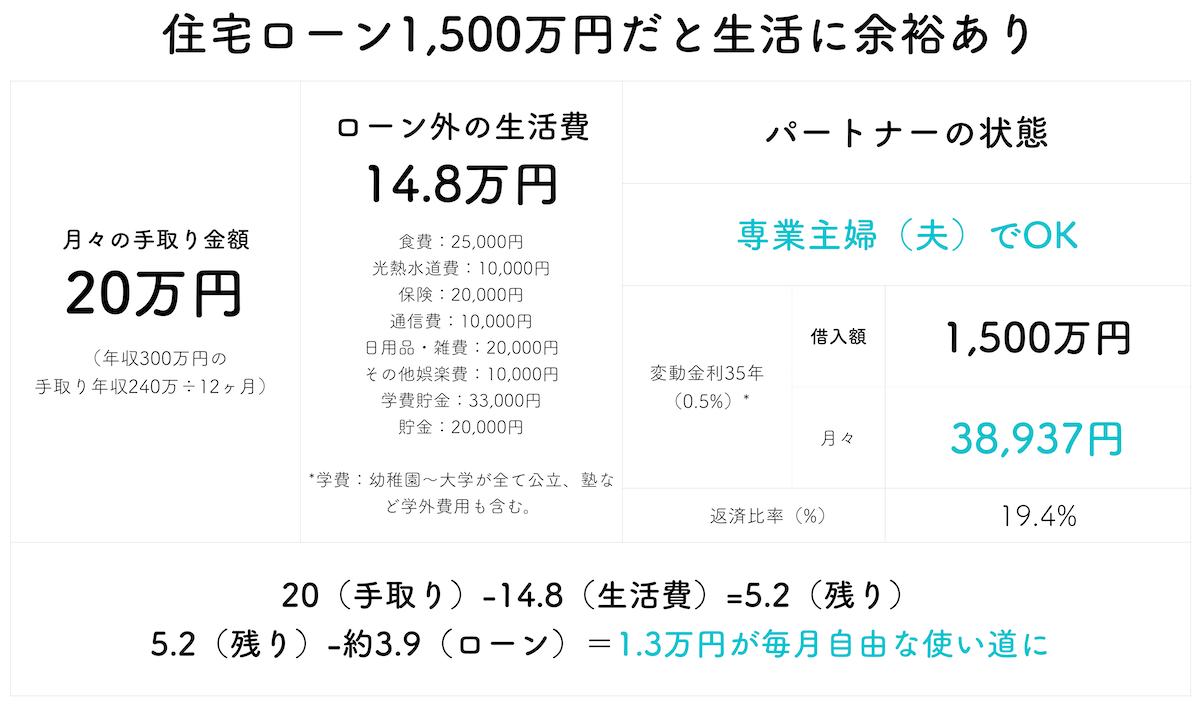

1-1.オススメの借入額は1,500万円前後まで

限界は1,948万円程度までですが、年収300万円のオススメの借入額は1,500万円程度までです。理由は、パートナーが働いていない状態でも自分1人で家族の生活を支えられ、月々の収支にも余裕があるからです。

下記の表でもお伝えしていますが、月々の収支がプラス1.3万円程度となり、好きな使い道として確保できるのが1,500万円程度の借入になっています。

子供の有無や置かれている状況によっても異なりますが、1,500万円を超えてくると、支払いが増えて生活がきつくなってきます。

生活費のやりくりにも限界があるため、パートや派遣など共働きが前提となり、ローンを組んでいる間ずっと両方働くことが必須となります。また、働けなくなってしまった場合に支払いが滞るリスクもあります。そのため、借入額は1,500万円前後までをオススメしています。

しかし現在は住宅ローンが超低金利であるため、貯金をして頭金を多くいれるメリットはあまりないと言えます。貯金をしても家賃の流出の方が大きくなってもったいない状態になってしまいます。

そのため、購入の準備が整っているのであれば無理に頭金を入れず、頭金ゼロで住宅ローンを組むことを検討しましょう。

より詳しくは、頭金は少なくていい?「貯金を残す」家購入の考え方をご確認ください。

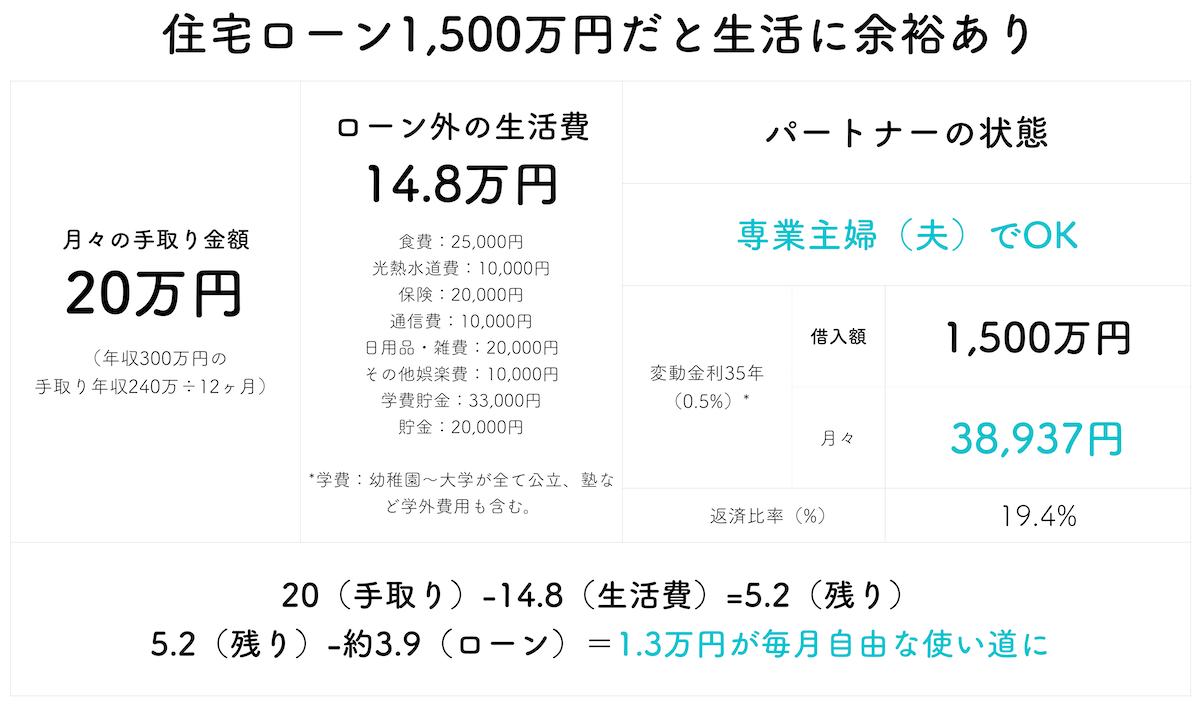

年収300万円で1,500万円の住宅ローンの場合

*月々の生活費は総務省統計局の家計調査年報を参考に算出

*学費は文部科学省子供の学習費調査をもとに算出

*変動金利は金利上昇も想定して無理のない範囲で借入を行いましょう。

年収300万円で1,500万円の住宅ローンの借入ならば余裕があると言えます。

手取り額20万円(手取り年収240万円÷12ヶ月)から生活費14.8万円を引くと5.2万円が残り、住宅ローンの支払いが約3.9万円のため、1.3万円程度の余裕が毎月生まれます。

急な出費があっても対応しやすく、月末までお金を残せば、毎月好きな使い道を選べるため、住宅購入後も様々な楽しみを持つことができます。

表は子供1人を想定していますが、2人の場合はパートナーがパートなどで働き月5~7万円程度を家計に入れる必要があります。

また、マンション購入の場合、住宅ローンとは別に、修繕積立金と管理費が平均2~3万円別途毎月必要なため、この場合もパートなどが必要となります。

月々の出費を計算することで、自分の場合、いくらまで借りて大丈夫かがより具体的にわかってきます。また、借入金額から月々の支払額を計算したい場合は、返済額試算から算出できます。

理由は、月々の支払い額が少なくなり、手元に現金が残るからです。手元に現金がないと想定外の事態になったときに身動きが取れず、最悪の場合住宅も手放すことになってしまいます。長期で住宅ローンを組み、退職金を含めて返済計画を立てることをオススメします。

退職金があてにできず、現役中に返済し終わりたいという場合、現在40歳ならば、ローン期間を25年程度にする必要があります。その場合のおおまかな目安は、返済比率20%の場合で1,375万円です。

ただし、子供の有無や状況によって借りていい金額も異なってきます。厳密に知りたいという場合は、ファイナンシャルプランナーとのライフプラン作成をおすすめします。簡易的な計算であれば、返済額試算から計算することができます。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

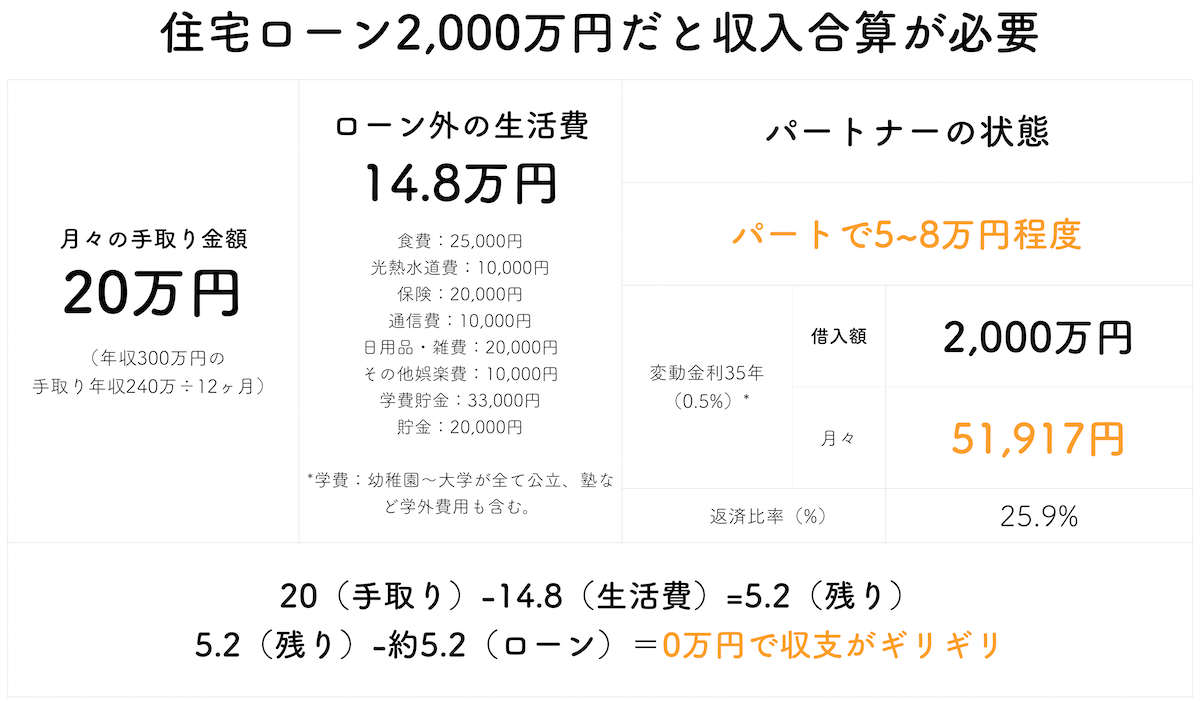

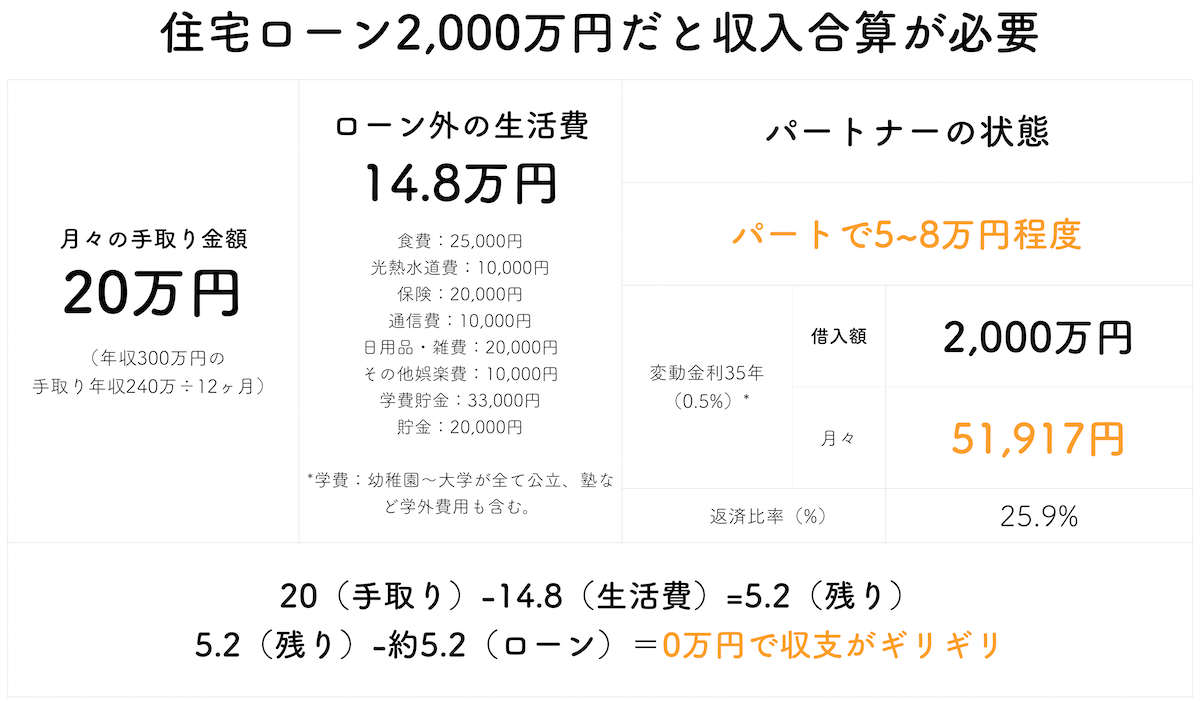

年収300万円で2,000万円の住宅ローンは収入合算を

*月々の生活費は総務省統計局の家計調査年報を参考に算出

*学費は文部科学省子供の学習費調査をもとに算出

*変動金利は金利上昇も想定して無理のない範囲で借入を行いましょう。

年収300万円で2,000万円の住宅ローンの借入がしたい場合は、1人での審査が通らない可能性が高いため、パートナーとの収入合算をする必要があります。

収入合算とは世帯年収で住宅ローンを組むことで、1人で組む場合よりも多く借り入れることができます。ただし住宅ローンを組んでいる期間ずっとパートナーが働かなければ生活が成り立たなくなってしまうこともあるため借入金額はしっかり検討しましょう。

借入金額が2,000万円の場合、仮に住宅ローンの審査が通ったとしても、月々の収支がギリギリとなるため、審査のためにも、月々の生活のためにもパートナーは働いている必要があります。

手取り額20万円((手取り年収240万円÷12ヶ月)から生活費14.8万円を引くと5.2万円が残り、住宅ローンの支払いが約5.2万円のため、少し出費がかさんでしまうとマイナスになってしまいます。

また、マンション購入の場合、修繕積立金と管理費が平均2~3万円別途毎月必要なため、パートナーのパートは、生活の余裕や審査のためにも月5~8万円程度あるとよいでしょう。

子供が2人いる場合はパートだけで補い続けるのが難しいため、2,000万円の住宅ローンを組むことはオススメしません。逆に、子供がいない場合は毎月4万円程度が自由に使える余剰資金となるでしょう。

すまい給付金とは、2019年の消費税率引き上げに伴い新設された給付金制度です。(2021年12月まで実施予定。)年収510万円以下なら最大で30万円の給付金となるため、自分たちの場合、給付金がどの程度なのか、すまい給付金の公式サイトでぜひ確認しましょう。

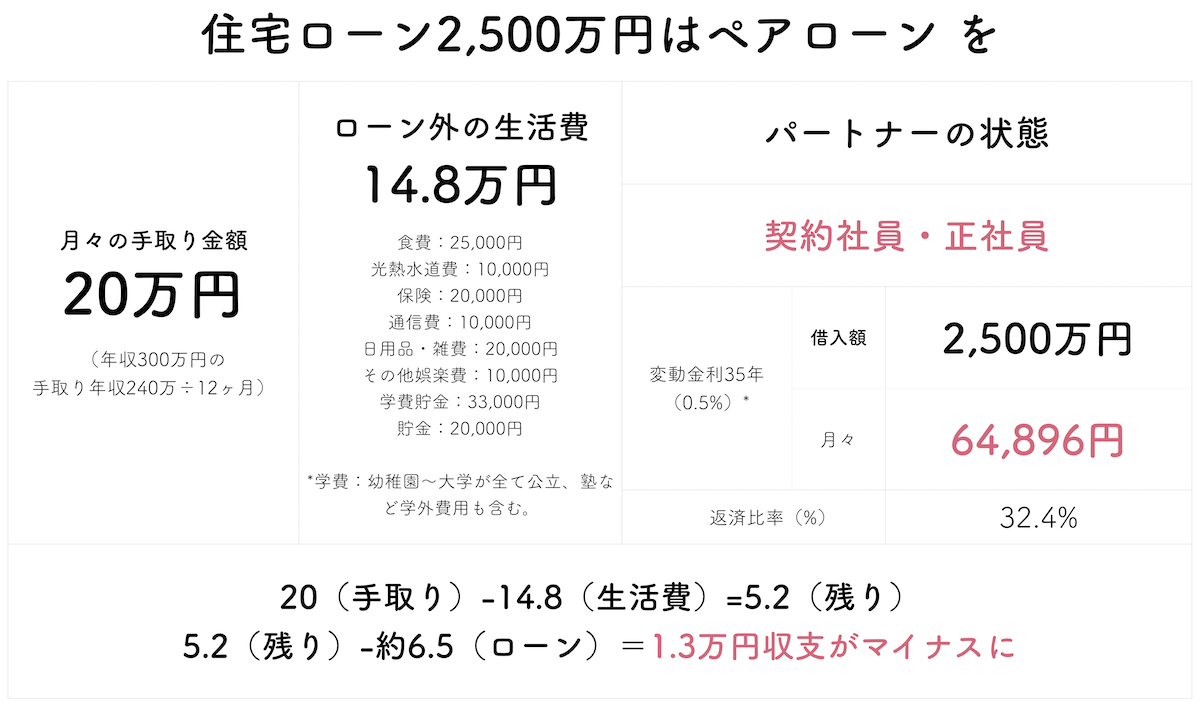

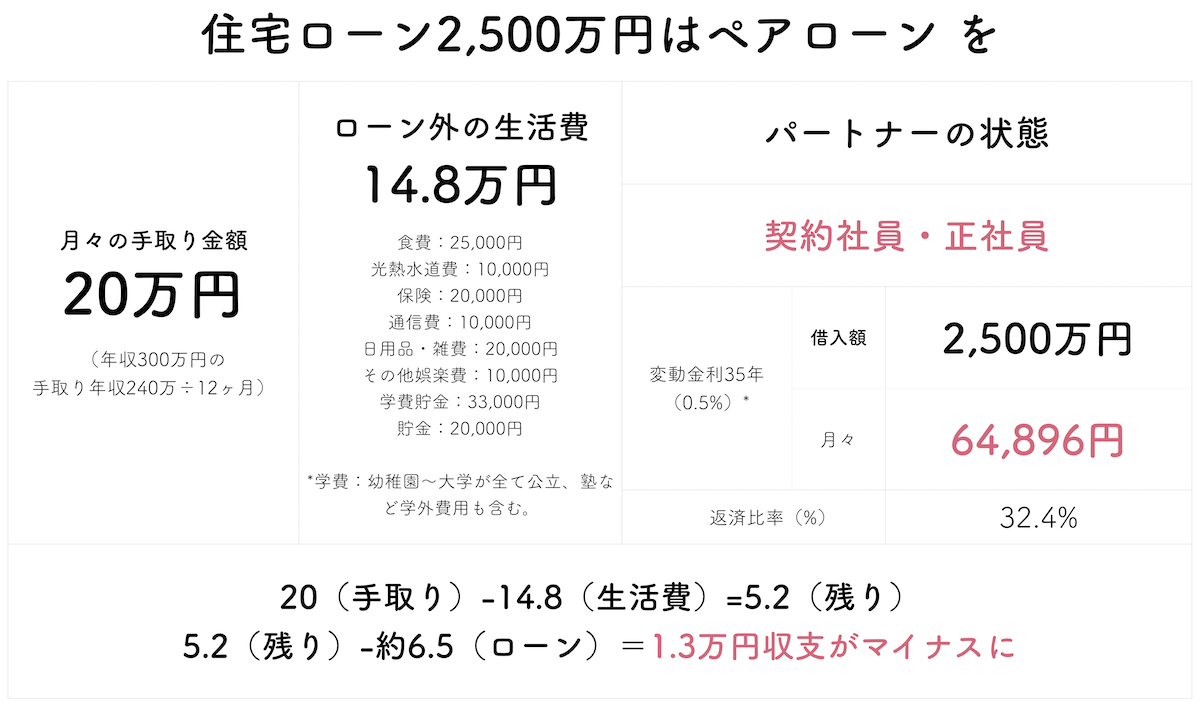

年収300万円で2,500万円の住宅ローンはペアローン が必要

*月々の生活費は総務省統計局の家計調査年報を参考に算出

*学費は文部科学省子供の学習費調査をもとに算出

*変動金利は金利上昇も想定して無理のない範囲で借入を行いましょう。

年収300万円で2,500万円の借入をするとなると、審査は通らないため、ペアローン が必要になってきます。

ペアローン とは、夫婦それぞれで住宅ローンを組む状態をいいます。収入合算よりも 借入金額が増える傾向にあるのが特徴です。

例えば、2,500万円の借入であれば、1,500万円を自分が、残り1,000万円をパートナーが組むというものです。それぞれ住宅ローンの審査が必要なため、パートナーも正社員や派遣社員等で収入や勤続年数の条件をクリアしている必要があります。また、お互いがお互いの連帯保証人となります。(金融機関によって条件は異なります)

それらをクリアしているのであれば、月々の収支的には非常にゆとりがあると言えます。

ただし、途中で働けなくなる可能性も考慮して、パートナーの年収は半分程度と想定して借入上限を決定し、何かあっても問題が起きないように貯蓄を怠らないようにしましょう。

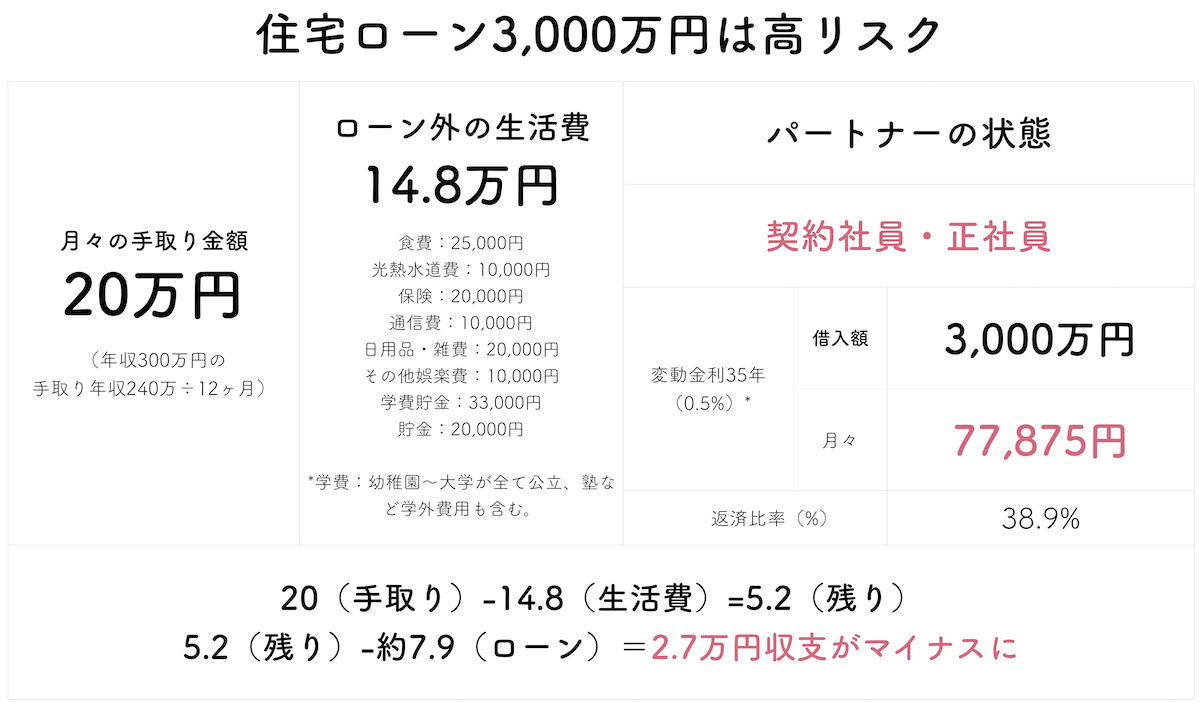

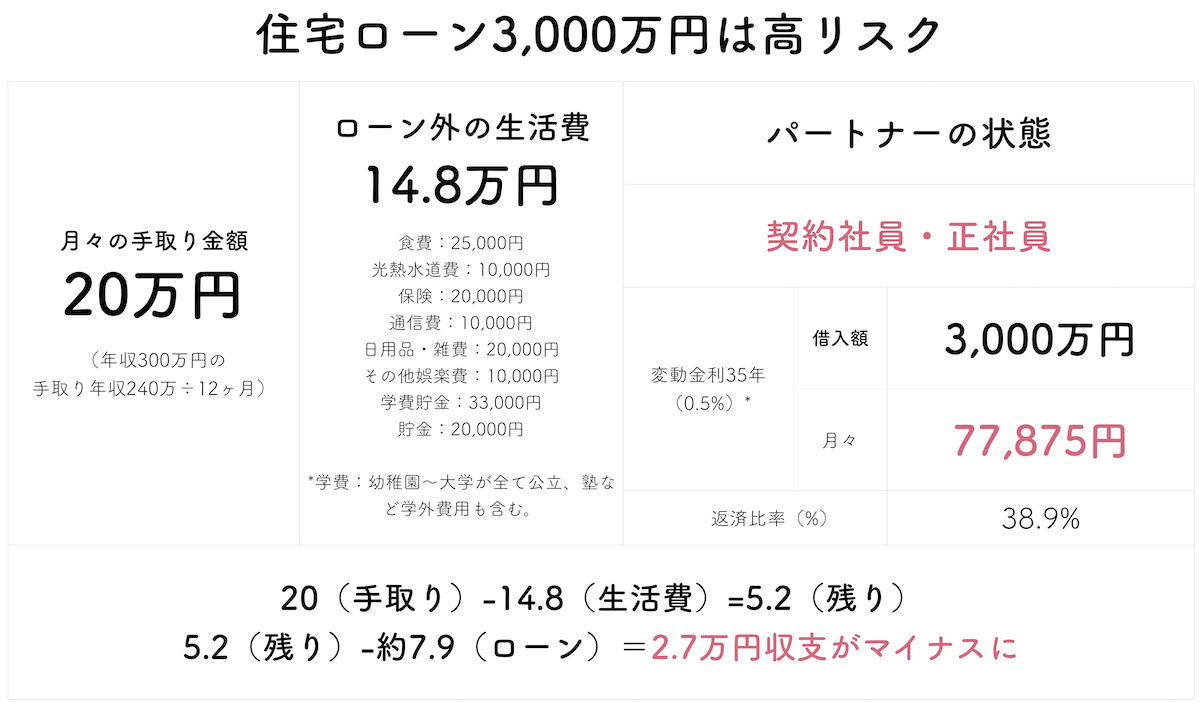

年収300万円で3,000万円以上の住宅ローンはリスクが高い

*月々の生活費は総務省統計局の家計調査年報を参考に算出

*学費は文部科学省子供の学習費調査をもとに算出

*変動金利は金利上昇も想定して無理のない範囲で借入を行いましょう。

年収300万円で3,000万円以上の借入は非常にリスクが高いと言えます。

ペアローンが組めるとしても、パートナーの収入が下がったときにリカバリーすることが難しくなってきます。

例えば3,000万円の借入で、それぞれ300万円の年収だった場合、世帯年収としては600万円です。

1人で年収600万円の場合、3,000万円ならばパートナーは専業主婦(夫)が可能なため、もし想定外のことが起きてローンを組んだ方の年収が下がったとしても、パートナーが働きに出ることで、支払いについてはリカバリー可能性が高いでしょう。

しかし、世帯年収600万円で考えると、すでに両方が働いており、家計が傾いてから急に年収をあげることは通常は難しいでしょう。

不動産の営業マンはより多くのお金を使わせようと盛り上がる話をたくさんします。しかし、買ってからでは取り返しがつきません。

もし借入金額を増やしたいならば、長期計画を覚悟して、今の年収で多く借りるのではなく、別業界への転職などで年収を増やすことを視野に入れるべきです。

どうしてもという場合は家計を見直し貯蓄をしつつ両親に頼る、あるいは転職などを検討するといった長期的な計画をしましょう。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

堅実に住宅を手に入れれば趣味も充実

住宅のことを考え始めるとつい、いくらまで借りられるんだろう?と限界の金額を知りたくなり、どうせならと大きな金額を借りてしまいます。

しかし、住宅購入はゴールではありません。どちらかと言えば、多くの方にとっては今まで生きてきた時間より、住宅購入後の方が長いかと思います。

暮らし始めたあとも、趣味や旅行など楽しい体験は多いはずです。住まいにお金を使いすぎてしまうと、それらの体験をできないまま日々が過ぎていってしまいます。それどころか、支払いが滞らないように毎月ヒヤヒヤするなんで状態だったらなんのために住まいを購入したのかわかりません。

どうせなら、住まいも手に入れて、趣味やレジャーも楽しめるような予算設定で購入を検討しましょう。世の中にはお金周りの計算をして計画を立ててくれるファイナンシャルプランナーという人たちがいます。

ネット上でわかるのはあくまで目安です。

自分たちの置かれている状態だったらどうなのか?ということを具体的に知るためにはファイナンシャルプランナーなどのお金の専門家に相談して住まいに使っていい金額を算出してもらいましょう。

まとめ

年収300万円で借りられる住宅ローンの金額は金融機関によって差はありますが、1,693~1,948万円程度です。これは、返済比率というものが金融機関ごとに定められており、その上限が年収300万円の場合は30%となっているためです。

ただし、1,500万円程度が安心な目安金額としてオススメをしています。理由は、パートナーが働いていなくても1人でも返済ができて生活に支障がない金額だからです。

2,000万円近くの金額になってくると、パートナーとの収入合算がないと住宅ローンの審査が難しなり、月々の支払いも厳しくなります。

2,500万円以上の金額になってくると、ペアローン が必要になります。この場合、パートナーが契約社員、正社員などの状態をずっと維持しないと住宅ローンの支払いが厳しいものになってきます。

その際も、パートナーの収入は実際の半分くらいと想定して無理をしないようにしましょう。

住まいを手に入れたあとも人生は続きます。住まいも手に入れて喜ばしい体験に使うためのお金も残せるように購入予算を決めましょう。