世帯年収800万円の住宅ローンで無理なく返せる額は?安心返済のためのシミュレーション付き

年収800万円で無理なく返せる住宅ローンの適正額は?

共働き・頭金に悩む人は要チェック!安心の返済計画を立てるには?

無理のない返済のために押さえておきたい2つのポイント:

① 収入が多くても「片方の収入だけ」で返済できる額に抑えること。

将来、どちらかの収入が減ったときでも家計が安定します。

② 頭金を入れて借入額を減らすのも有効。

返済総額が抑えられ、月々の負担や返済期間の短縮にもつながります。

詳しくは「年収800万円で無理なく住宅ローンを組む方法」の章で詳しく解説していますのでぜひ参考にしてください。

ファイナンシャルプランナー

以西 裕介

一般社団法人確定拠出年金推進協会 理事/ファイナンシャルプランナー(2級FP技能士・IFA)保険・証券・企業型DCを軸に、個人と企業の資産形成を支援。年間800件以上の相談と50本超のセミナーを通じて、「本質的に豊かになる選択」を一緒に形にしていく専門家。

宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する「ゼロリノベ」を運営する株式会社grooveagentの代表取締役。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

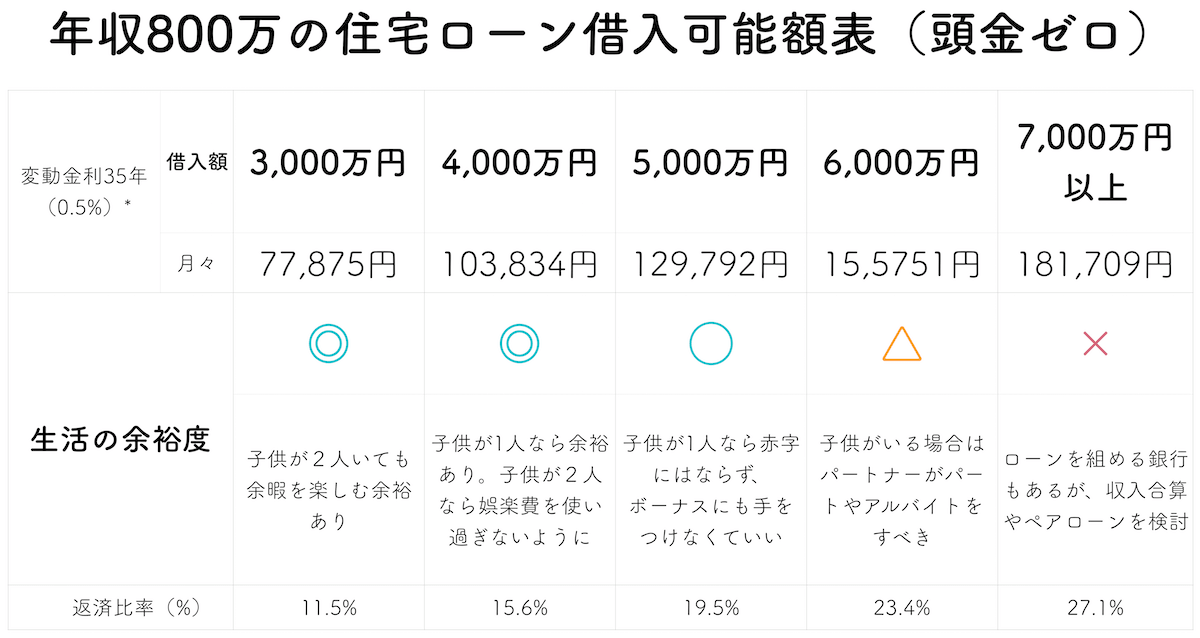

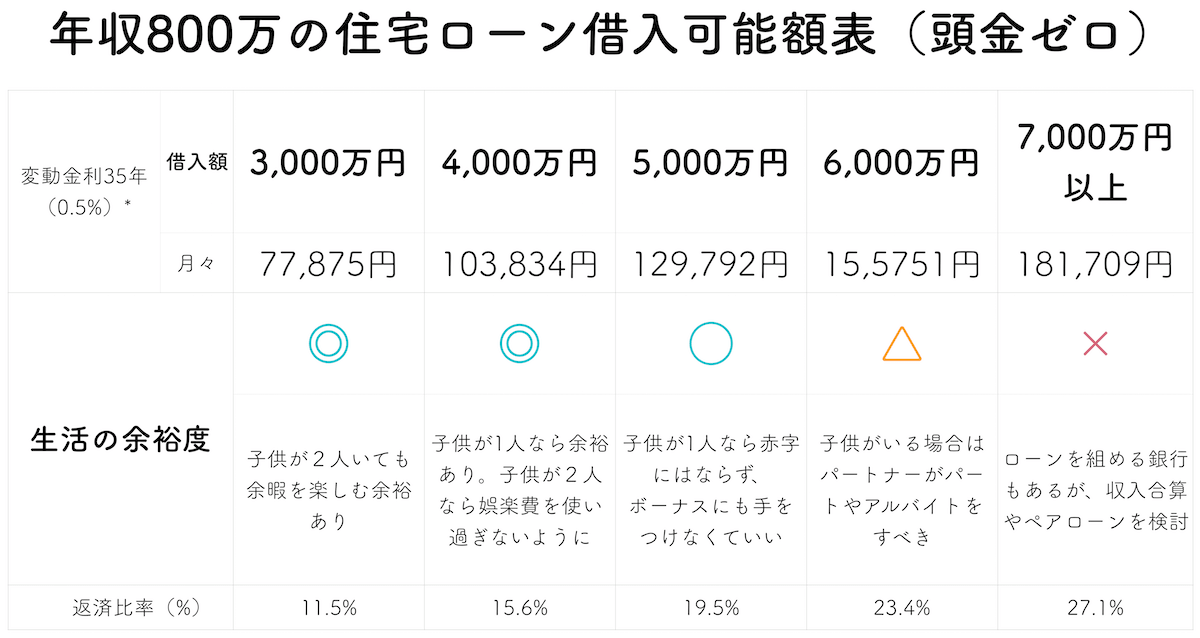

世帯年収800万円の場合に住宅ローンはいくらまで組める?

年収800万円の家庭が住宅ローンを検討する場合、借入可能額の上限だけにとらわれず、無理なく返済できる金額を見極めることが大切です。

住宅ローン審査では、実際の金利とは異なる「審査金利」が使われるため、表面上の支払いが可能に見えても、実際には通らないケースや、生活に余裕がなくなるケースも少なくありません。

借入額が5,000万円を超えると、共働きが前提になり、家計の余裕が少なくなりがちです。長期的な収支の安定性を考えるなら、5,000万円程度までに抑えるのが現実的です。

返済比率とは?

住宅ローンの審査時に使われる指標で、「年収のうち何割を返済に充てているか」を表します。例えば、年収800万円で返済比率20%なら、年間返済額は160万円となります。

頭金はゼロでも問題ない?

かつては、頭金を多く用意するのが一般的でしたが、現在は超低金利が続いており、頭金ゼロでローンを組める金融機関も増えています。

無理に頭金を入れて手元の資金が減るよりも、引っ越しや家具購入、万が一の支出に備えて貯金を残すという考え方が主流になりつつあります。

「今すぐ家を買いたいけど貯金が不安…」という人も、頭金ゼロを前提とした資金計画で検討するのがおすすめです。

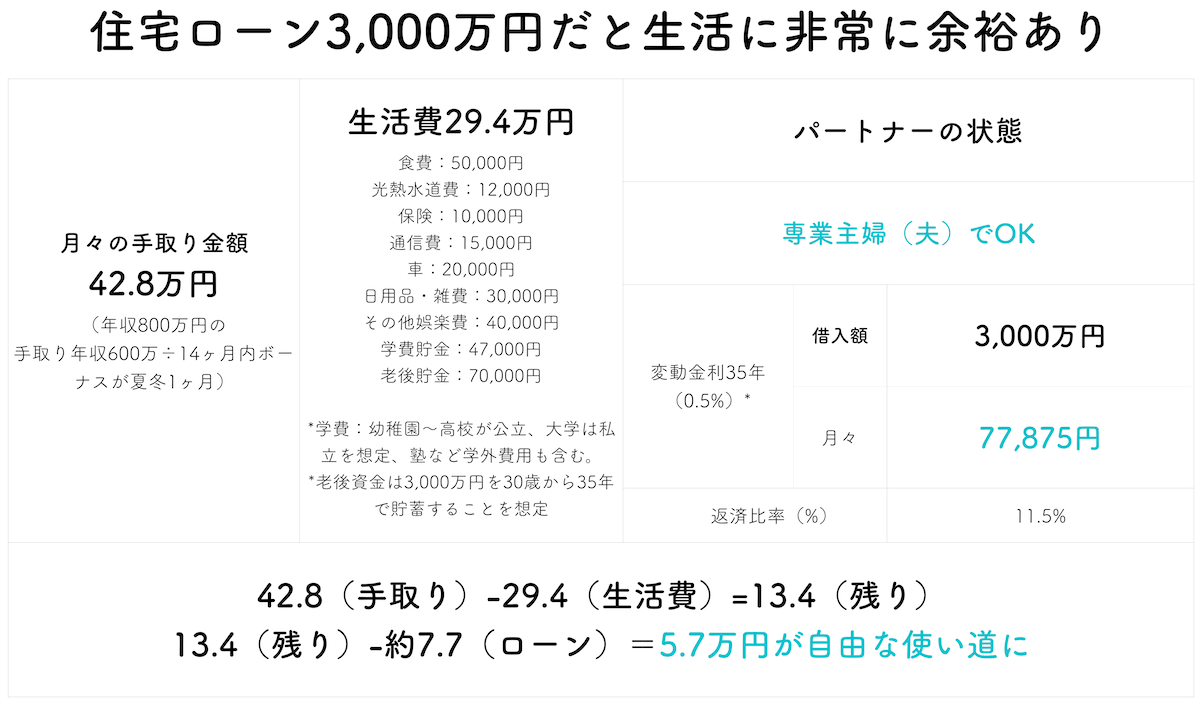

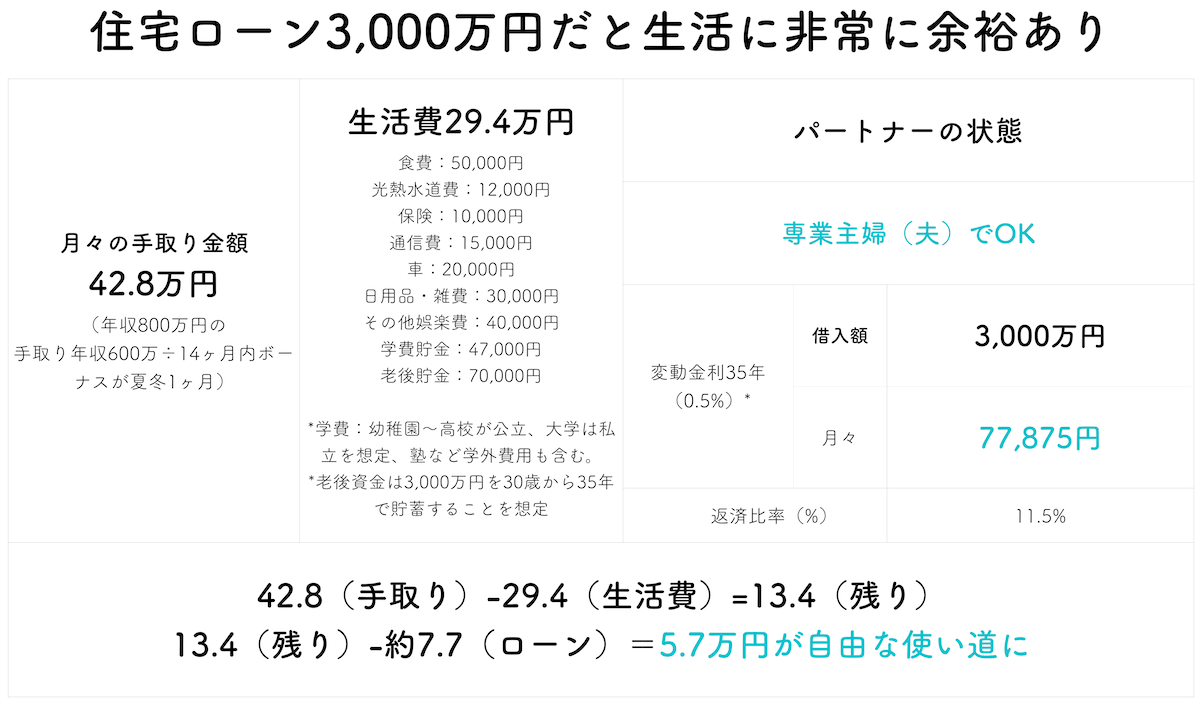

年収800万円で3,000万円の住宅ローン:「かなり余裕あり」

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*学費は文部科学省子供の学習費調査をもとに算出

年収800万円で3000万円のローンを組む場合、日々の暮らしに余裕を感じられる人が多いでしょう。とくに、毎月の支出や将来に備える資金計画がある程度見通せている家庭にとっては、想定外の支出にも柔軟に対応しやすいです。

なお、上記表は「専業主婦(夫)で子ども1人」の家庭を想定したもの。子どもが2人になると支出は増えますが、家計を圧迫するレベルではありません。

学費や老後資金など、ライフステージごとの大きな支出にも対応できる準備が進めやすいのがこの年収帯の特徴です。

一方で、マンションの場合は修繕積立金や管理費が毎月2~3万円かかる点に注意が必要です。これらを住宅ローンの支払いに含めて試算しておくことで、より現実的な返済計画が立てられます。

40歳からでも35年ローンでOK?

40歳で住宅ローンを組む際、「完済が75歳になるのは不安」という声もありますが、基本的には35年ローンを選ぶことをおすすめします。

月々の返済額が抑えられることで、万一の備えや教育費、老後資金など、ほかの支出に充てられるお金が残るからです。

完済年齢に不安がある方は、退職金をどう活用するかも含めて、長期の返済計画を立てるのが現実的。

一方で、「現役中に完済したい」と考えるなら、期間を25年などに短縮する選択肢もあります。その場合、月々の返済額は増えますが、完済の目処は立ちやすくなります。

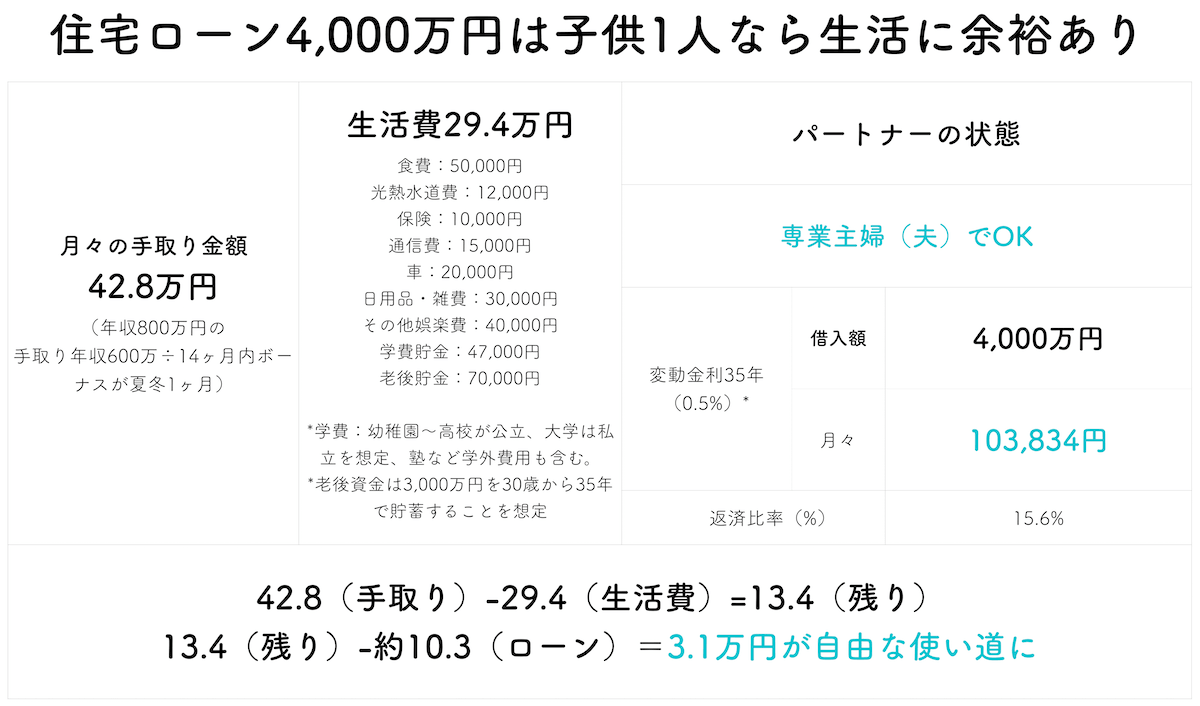

年収800万円で4,000万円の住宅ローン:「十分余裕あり」

子ども1人で、パートナーが専業主婦(夫)の場合でも、生活費や老後・教育資金を確保しつつ住宅ローンを支払える水準です。ただし、マンション購入では修繕積立金や管理費が毎月2〜3万円発生するため、現実的な収支はややタイトになります。

また、子どもが2人になると教育費や日用品などの支出が増え、現在の生活費想定では足りなくなるケースも。ボーナスから補填する、生活費を見直す、パートで収入を得るなど、将来の家族構成の変化に備えた対策が必要です。

なお、共働き世帯で片方の年収が低めの場合、単独での住宅ローン審査に通らないことがあります。その場合は、収入合算やペアローンの活用が有効です。

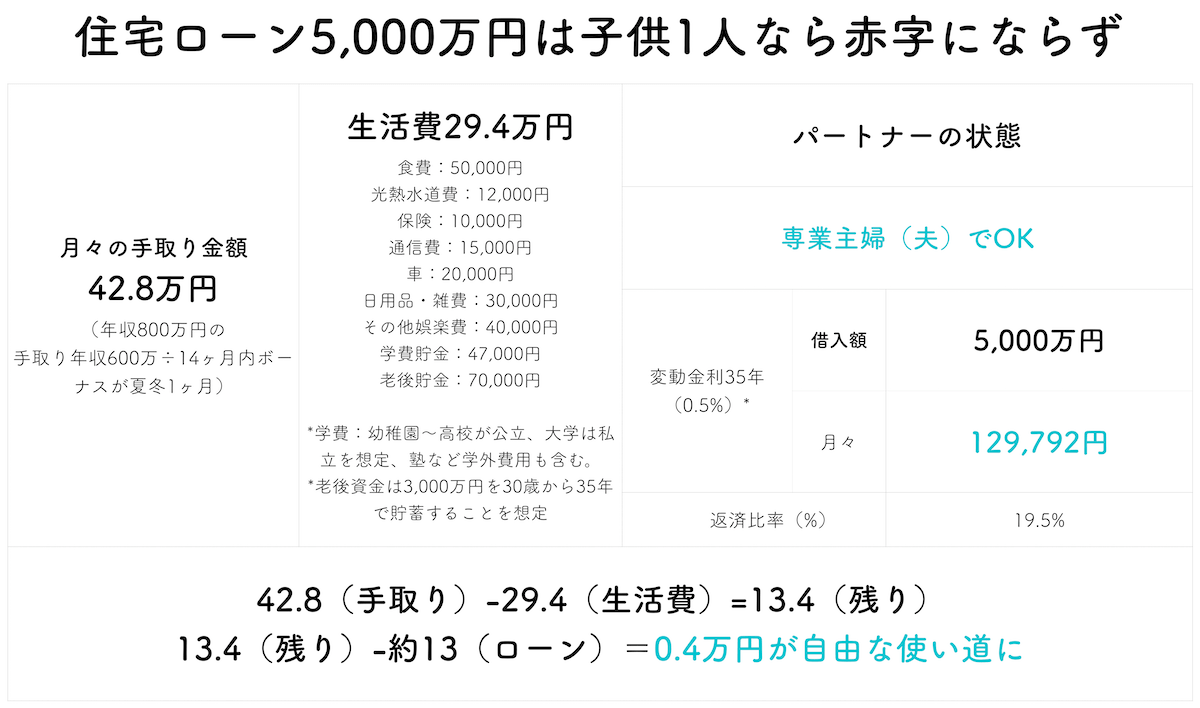

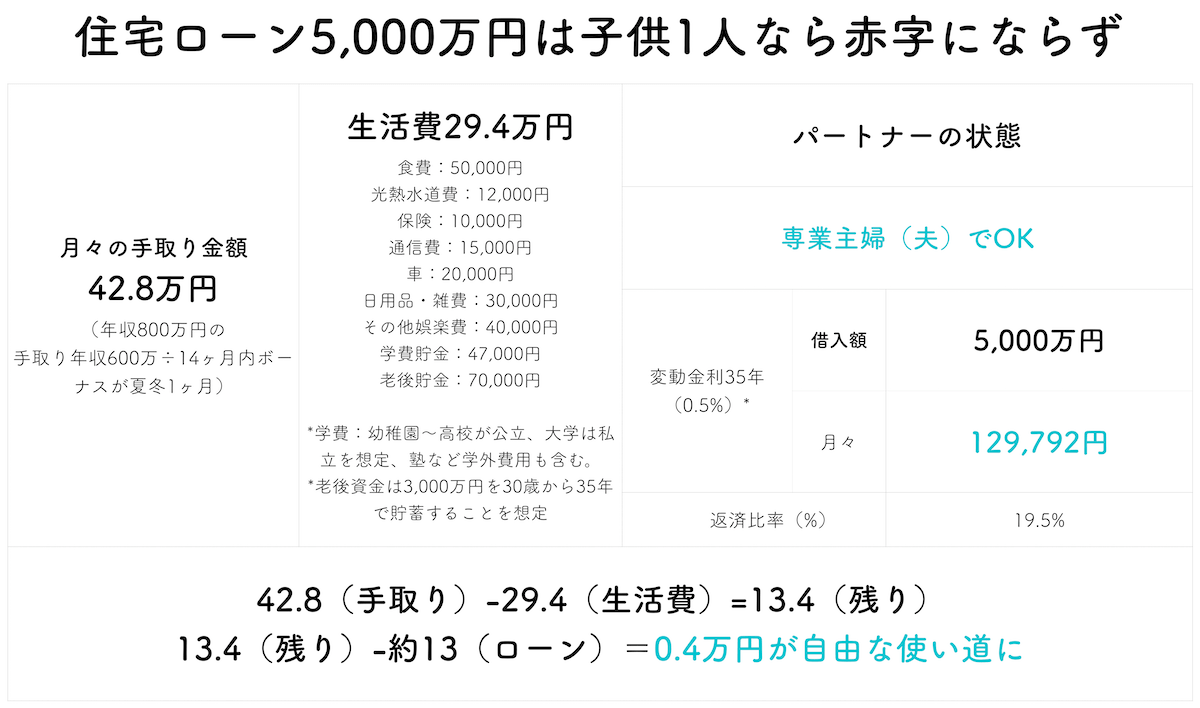

年収800万円で5,000万円の住宅ローン:「黒字」

月々の収支はギリギリ黒字ですが、マンション購入であれば修繕積立金や管理費(平均2〜3万円)が加わるため、実質的にはトントンに近い水準です。生活費の見直しや、ボーナス・副収入での補填を前提にした計画が求められます。

とくに子どもが2人になる家庭では、教育費の増加に備えた柔軟な資金計画が必要です。ボーナスからの学費捻出やパートナーの就労など、早めの準備を。

また、世帯年収全体が800万円の場合、想定外の支出や収入変動によって家計が不安定になりやすくなります。片方が550万円程度の収入を確保できる場合を除き、収入合算やペアローンの活用も視野に入れましょう。

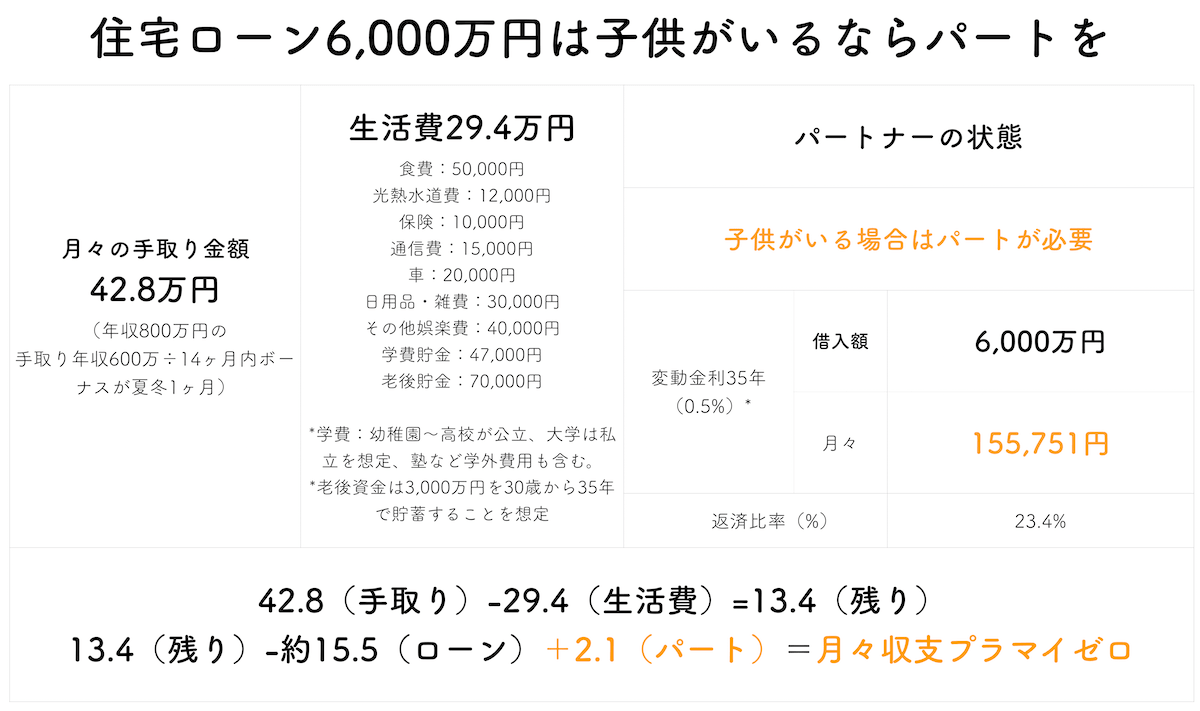

年収800万円で6,000万円の住宅ローン:「共働きが必要」

6,000万円クラスの借入となると、単独年収800万円では家計にゆとりを持たせるのが難しくなります。

とくに子どもがいる家庭では、教育費や生活費に対応するため、配偶者の収入を前提にした家計設計が必要です。

住宅費に加えて、マンションであれば毎月の管理費や修繕積立金も発生するため、出費は想定以上に膨らみがち。共働きでなければ、ボーナスの大部分を固定費に充てるような状況に陥る可能性があります。

今後の教育費や老後資金も見据えると、毎月の収支がプラマイゼロではリスクが高いため、手取り収入に余力を残せるような資金計画が重要です。

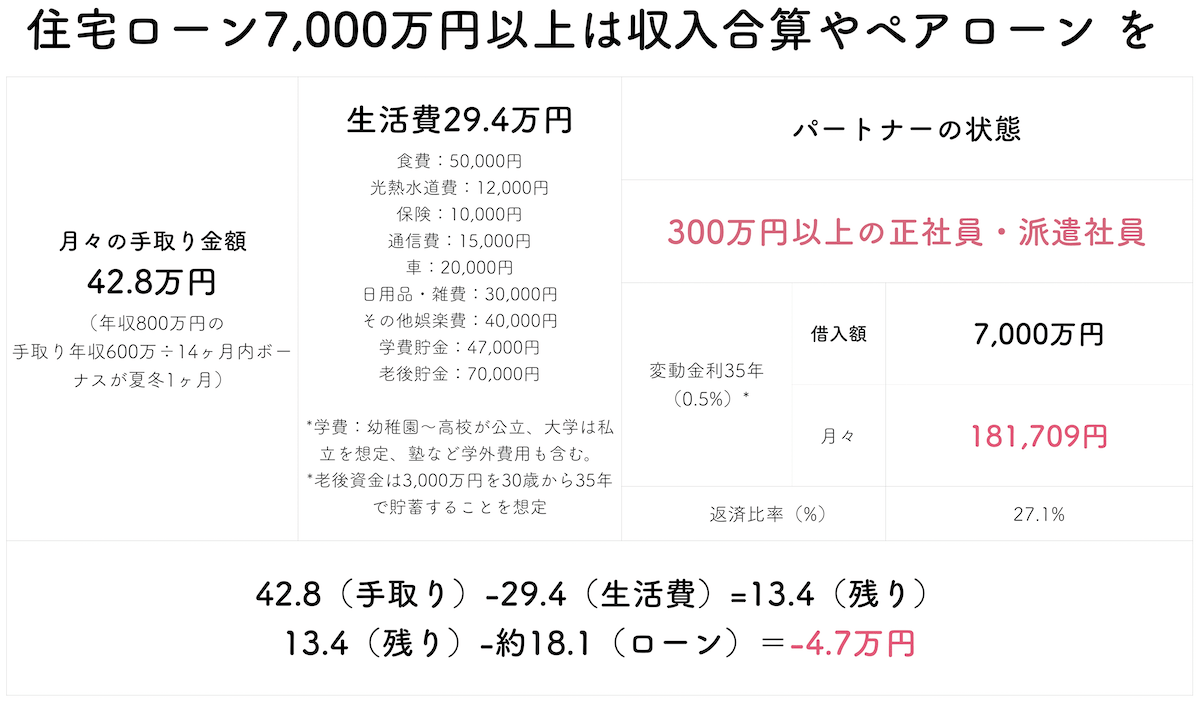

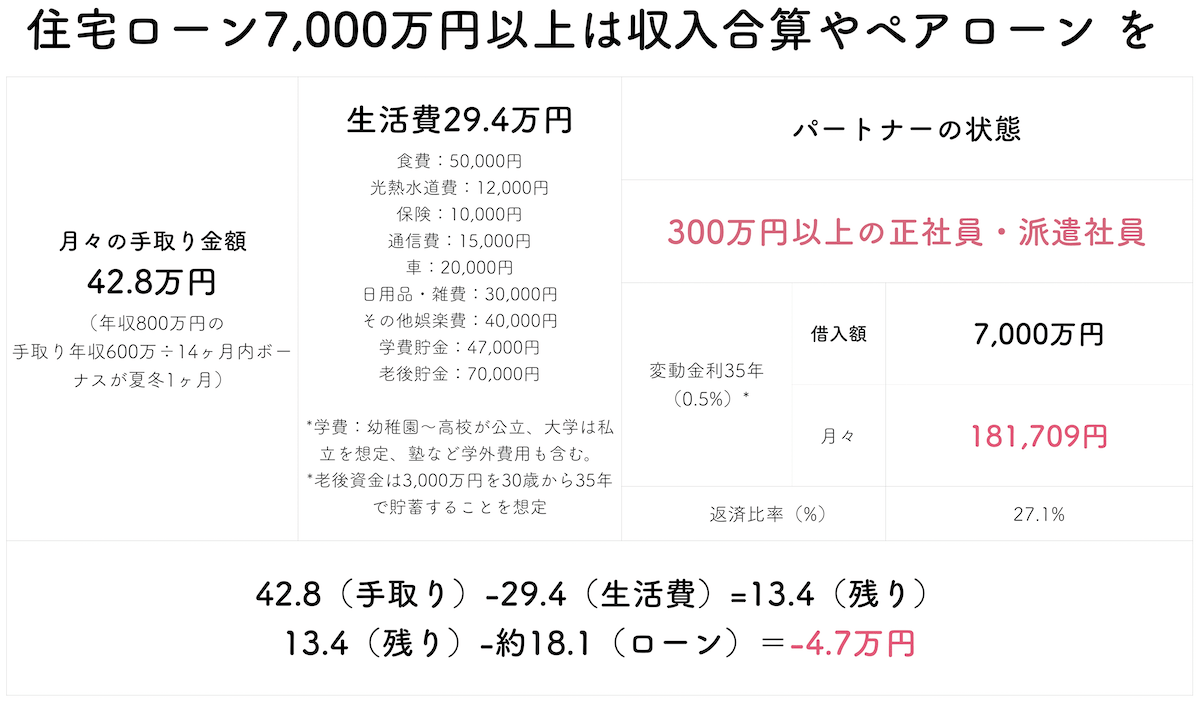

年収800万円で7,000万円以上の住宅ローン:「収入合算やペアローンを検討」

7,000万円以上の物件購入となると、年収800万円単独では返済比率の上限を超える可能性が高く、収入合算やペアローンの利用が現実的な選択肢となります。

ただし、どちらも「共に働き続けること」が前提のローンであり、将来のリスクも十分に把握した上で選ぶ必要があります。

子育てや介護などでどちらかが退職・休職する可能性がある家庭は、無理のない返済計画が重要です。

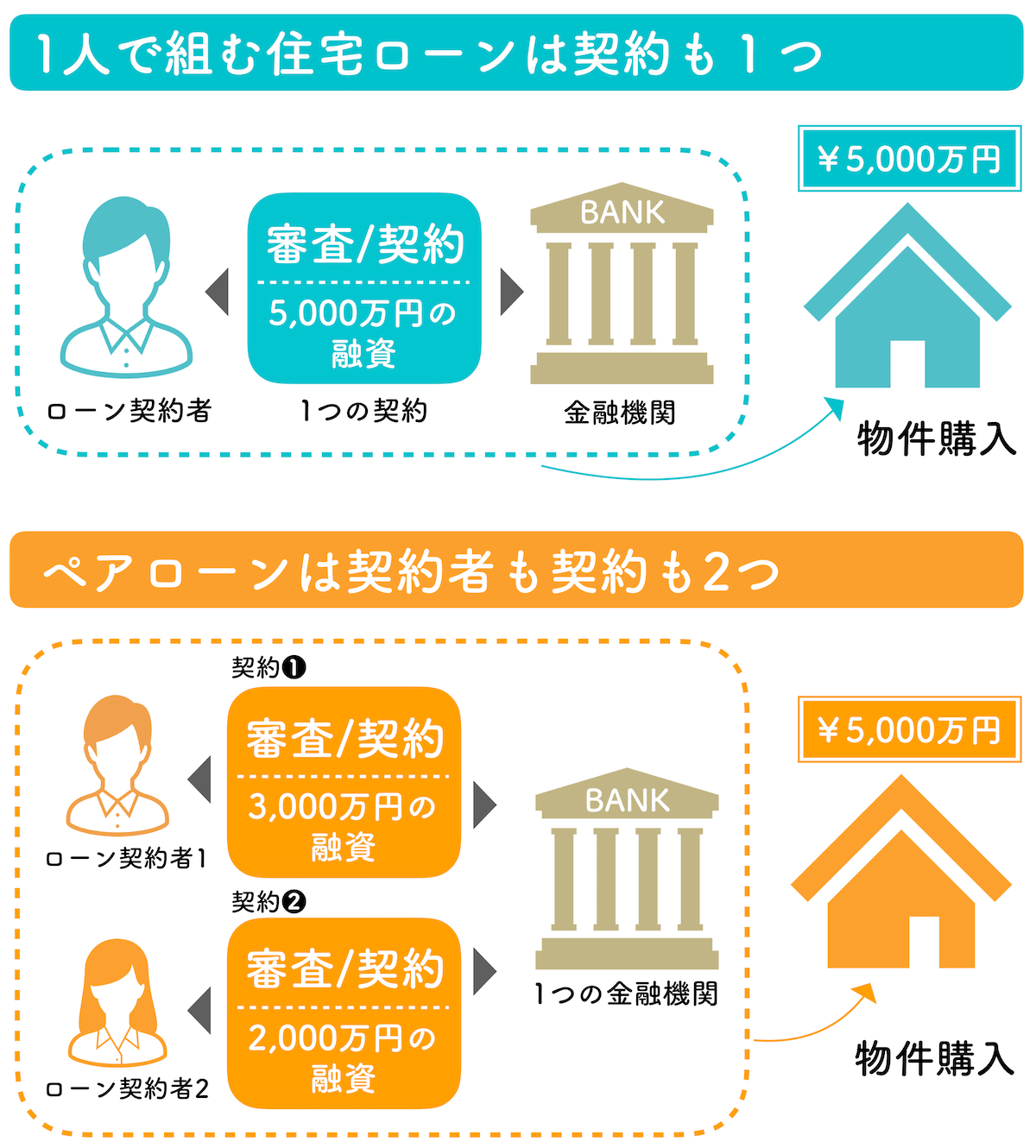

収入合算・ペアローンの違いと注意点

【収入合算】

- 一人分のローン契約に、もう一人の収入を「合算」して借入額を増やす方式

- 主にパートや派遣などの収入でも加算できる

- 債務者は一人、合算者は連帯保証人となる(但し【フラット35】では連帯債務)

- 死亡・高度障害時、団信の適用対象は主債務者のみのため、合算者に返済義務が残るリスクあり

【ペアローン】

- 夫婦それぞれが別々にローン契約を結ぶ形式

- それぞれが債務者になり、各自の名義で借入

- 借入可能額は増えるが、双方の健康状態・収入要件・勤続年数など審査が必要

- 互いが連帯保証人になるケースが多い(金融機関によって異なる)

収入合算とペアローンの違いをより詳しく知りたい方は、下記の記事もあわせて読んでみてください。

世帯年収800万円の住宅ローンの返済シミュレーション

ここでは、借入金額に対して毎月の支払額がどれくらいになるかを解説します。変動金利、10年固定金利、全期間固定金利の3つごとに試算した結果を表にしたので、ぜひ参考にしてみてください。

※本シミュレーションは、ボーナス払いなし・団信加入前提など、一般的な条件を想定した一例です。実際の条件や金利は金融機関や契約内容によって異なります。

【変動金利0,535%、元利均等返済の条件で返済額をシミュレーション】

| 借入額 | 借入期間30年の毎月返済額 | 借入期間35年の毎月返済額 |

| 3,000万円 | 90,218円 | 78,340円 |

| 3,500万円 | 105,254円 | 91,397円 |

| 4,000万円 | 120,290円 | 104,454円 |

金利が最も低く、月々の返済額を抑えやすいのが変動金利です。ただし、将来的な金利上昇リスクもあるため、長期的な返済計画や備えも重要です。借入金額が増えるほど、変動幅の影響も大きくなります。

【10年固定金利1,398%、元利均等返済の条件で返済額をシミュレーション】

| 借入額 | 借入期間30年の毎月返済額 | 借入期間35年の毎月返済額 |

| 3,000万円 | 102,074円 | 90,363円 |

| 3,500万円 | 119,086円 | 105,424円 |

| 4,000万円 | 136,098円 | 124,485円 |

当初10年間は返済額が固定されるため、家計管理がしやすいのが特徴です。11年目以降の金利再設定によって返済額が変動する可能性もあるため、更新時の条件確認が必要です。

【フラット35、固定金利1.65%、元利均等返済の条件で返済額をシミュレーション】

| 借入額 | 借入期間30年の毎月返済額 | 借入期間35年の毎月返済額 |

| 3,000万円 | 105,709円 | 94,075円 |

| 3,500万円 | 123,327円 | 109,754円 |

| 4,000万円 | 140,945円 | 125,434円 |

借入時の金利がずっと続く「全期間固定型ローン」です。金利はやや高めですが、返済額がずっと一定なので、将来の金利上昇に不安がある方に向いています。家計の見通しを立てやすいのも魅力です。

住宅ローンを組むときの注意点

住宅ローンを組むときは、返済額や金利だけでなく、将来を見据えた契約内容も重要です。ここでは、とくに注意すべき2つのポイントを紹介します。

贈与税がかかるケースがある

夫婦で住宅を購入する際、ローンの負担割合が異なると、贈与税が発生することがあります。たとえば、夫が全額ローンを返済し、妻が名義だけを持っている場合、妻が夫から財産を贈与されたと見なされる可能性があります。

贈与税のリスクを回避するには、以下のような対策をすることが可能です。

- 収入割合に応じた持分設定

- 共有名義でローンを組む

- 贈与として申告し、非課税枠を活用する

将来の相続にも関わるため、税理士など専門家の助言を受けるのも有効です。

離婚後もローンの返済義務は続く

ペアローンや収入合算で住宅を購入した場合、離婚後も返済義務は残ります。売却による精算ができないと、どちらかが返済を続ける必要があり、トラブルの原因になることも。

とくに気を付けたいのは、以下の点です。

- 残債がある場合は名義変更・借り換えが難航することも

- 共有名義だと売却にも双方の同意が必要

住宅購入前に万が一の事態も想定し、契約内容を慎重に確認しましょう。

年収800万円で無理なく住宅ローンを組む方法

「年収800万円でどのくらいの家が買えるのか?」という目安を知ることも大切ですが、最も重要なのは「無理のない返済」です。ここでは、堅実に住宅ローンを組むための3つの方法を紹介します。

世帯年収ではなく個人年収で借入額を設定する

住宅ローンの返済は長期にわたるため、将来の収入変動にも耐えられる資金設計が必要です。

たとえば、夫婦のどちらかが仕事を辞めた場合でも、片方の収入だけで返済できる金額に抑えることで、家計が逼迫するリスクを避けられます。

ローンを組む際は、金利タイプや返済期間の設定も慎重に。収入が変動する可能性がある人こそ、保守的な借入額を意識しましょう。

頭金を活用して借入額を少なくする

頭金をしっかり用意することで借入額が減り、月々の返済額を軽くできます。借入額が少なければ金利負担も減るため、結果的にトータルの支払い額を抑えることが可能です。

また、金融機関からの信用力も高まり、審査が通りやすくなるというメリットもあります。

借入時に高齢の際は頭金を増やす

年齢が高いほど返済可能期間が短くなり、月々の返済負担が増す傾向があります。そのため、高齢での借入は頭金を多めに用意し、無理のない返済計画を立てることが不可欠です。

年金生活に入った後も無理なく返済が続けられるよう、借入額と頭金のバランスをよく考えて判断しましょう。

まとめ

年収800万円で住宅ローンを組む場合、理論上は6,900万円程度まで借りられますが、「借りられる額」と「返せる額」はまったく別物です。安心して暮らせる目安としては、5,000万円前後が現実的。片方の収入だけでも無理なく返済できるラインを意識することで、生活の余裕を保てます。

7,000万円以上のローンを組もうとすると、ペアローンや収入合算が必要になり、将来のリスクが高まります。住宅ローンは、家族の将来と心のゆとりを守るためにも、「余白」のある資金計画が欠かせません。

住まいを手に入れるのはゴールではなく、これからの暮らしを豊かにするためのスタート地点です。旅行や趣味、家族との時間など、住まい以外の体験にもお金を使えるよう、「安心して返せる金額」を基準にした予算設定を大切にしましょう。

家づくりに役立つ情報は、ゼロリノベの無料セミナーで

ゼロリノベでは、「お金に賢く、自由に暮らす家の買い方」をテーマに、無料のオンラインセミナーを開催しています。

- 家づくりの第一歩を踏み出したいけれど何から始めればいいかわからない

- ネットでは得られないプロの視点を知りたい

- 不動産や住宅ローンの「落とし穴」を回避したい…などなど!

業界のリアルな情報やリスク対策、堅実な購入術をお伝えします。画面&音声オフ、セールスは一切ありません!自分たちのライフプランに合った住まいの予算を知る手がかりに、ぜひ活用してみてください。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

よくある質問

編集後記

返済計画を立てる際は、①額面ではなく手取り収入の金額で計算すること②ボーナスは変動するものと考えて基本的に使わなくても生活が回るようにしておくこと、を前提として考えることをおすすめします。

年収800万円の手取り収入は、おおよその目安として600万円から650万円程度。そこからボーナス(手取り年収の4分の1と想定)を引いた月々の手取り額に換算すると、約37.5万から41万円程度です。この金額を基に、無理のない住宅ローンの返済計画を立てておけば、万が一就業不能に陥ったり収入が激減したりした場合にも乗り切ることができます。ボーナスは余暇や自動車など大きな出費に残しておくほか、NISAなどを含めた運用へスライドすると将来的にもお金に余裕のある生活を送ることができますよ。