持ち家にかかる税金はいくら?知っておきたい控除と注意点

「家を買ったらどれくらいの税金がかかるのだろう」と疑問に思ったことはないでしょうか?家は高額なお買い物なので、税金も高額になるのでは…と心配になりますよね。

持ち家にかかる税金は、大きく分けて以下の2種類に分かれます。

- 購入したときにかかるもの

- 持ち家の維持にかかるもの

購入したときだけでなく、維持していくのにも税金がかかり続ける点には注意が必要です。

そこで今回は、持ち家にかかる税金の種類や実際にかかる税金の計算方法を解説します。少しでも税金を抑えるために知っておくべき優遇措置なども紹介しますので、これから家を持ちたいと考えている人はぜひ参考にしてください。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー

以西 裕介

一般社団法人確定拠出年金推進協会 理事/ファイナンシャルプランナー(2級FP技能士・IFA)保険・証券・企業型DCを軸に、個人と企業の資産形成を支援。年間800件以上の相談と50本超のセミナーを通じて、「本質的に豊かになる選択」を一緒に形にしていく専門家。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

住宅購入時の税金は3種類!諸費用もあわせると物件価格の約6〜8%がかかる

以西

以西住宅を購入する際には、住宅費用だけではなく3種類の税金とさらに諸費用がかかります。3種類の税金とは、不動産取得税・登録免許税・印紙税。これらの税金に加えて、住宅購入時には仲介手数料や住宅ローンに関連する事務手数料、保証料、火災保険料などの諸費用も発生します。3つの税金と諸費用を合わせると、一般的に物件価格の約6%から8%程度の費用がかかるとされています。

購入時の税金について、詳しくは「持ち家の購入にかかる3種類の税金」の章で解説していますので読んでみてください。

固定資産税は戸建てなら年間10〜15万、マンションなら10〜30万が相場

購入後の住宅の維持費としては、主に固定資産税と都市計画税(都市計画法に基づいて指定される区域のみ)があります。これらは住宅を保有し続ける限り、住宅ローンの支払いが終わっても発生する費用。後々「払えない」とならないよう家計の支出として想定しておく必要があります。

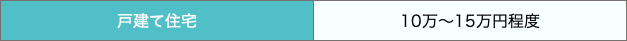

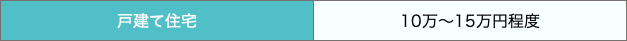

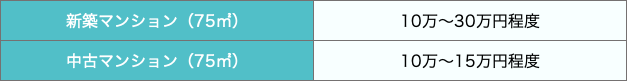

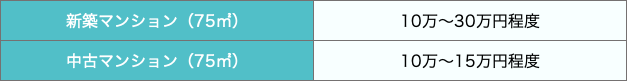

気になる固定資産税の相場は、戸建て住宅とマンションで違いがあります。戸建ての固定資産税は、地域や建物の構造、設備などによって異なりますが、一般的には10万円から15万円が相場。マンションの固定資産税は、75㎡の新築マンションなら10万円から30万円、中古マンションなら10万円から15万円が相場といわれます。

「持ち家の維持にかかる税金はどのくらい?」の章では、住宅購入時と購入後維持するのにどれくらいの税金が発生するのかを戸建て・マンション別に詳しく解説しています。ぜひ参考にしてください。

持ち家の税金には優遇措置あり!条件を満たせば大きな節税効果も

持ち家にかかる税金には、いくつかの優遇措置があります。まず、住宅ローンを利用して家を購入した場合、住宅ローン控除が適用され所得税から一定額が控除されます。また、新築住宅では一定期間固定資産税が軽減される措置があります。さらに、不動産取得税や登録免許税に関しても、新築住宅や一定条件を満たす場合に軽減されることがあります。

「持ち家にかかる税金の優遇措置」の章では持ち家にかかる税金の優遇措置を一覧表にまとめています。条件を満たせば節税効果があるので、ご自身の状況と照らし合わせてチェックしてみましょう。

持ち家の購入にかかる3種類の税金

持ち家を購入するときだけかかる税金は、以下の3種類です。

- 不動産取得税

- 登録免許税

- 印紙税

それぞれ概要を紹介します。

1-1.不動産取得税

不動産取得税は、土地や家屋の購入、贈与、家屋の建築などで不動産を取得したときに1度だけ課税される税金です。一般的には、不動産を取得してから数カ月後に都道府県から届く納税通知書を用いて納税します。

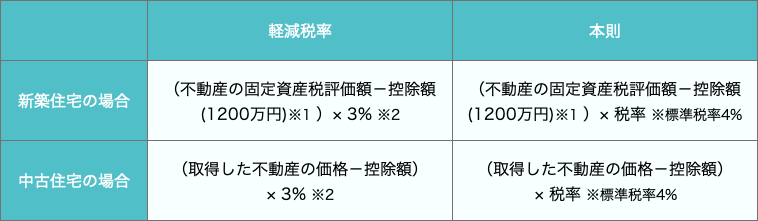

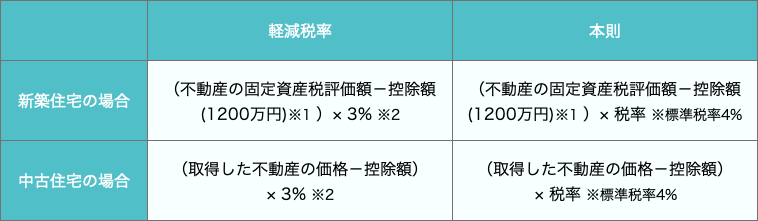

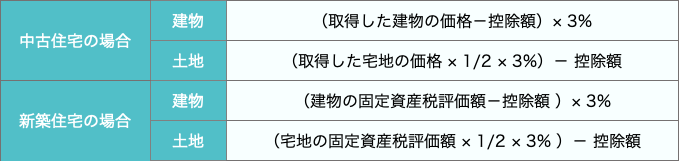

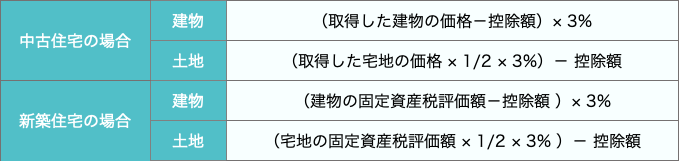

不動産取得税の算出方法は、以下のとおりです。

※1 長期優良住宅の場合は1,300万円

※2 軽減税率の場合(標準税率は4%)

不動産取得税の土地と住宅用家屋に対する税率は、4%が標準です。ただし不動産取得税は地方税であるため、税率は物件のある市町村によって異なる場合があります。

なお不動産取得税は、2008年(平成20年) 4月 1日から2027年(令和9年) 3月31日までに取得した不動産に関しては、税率が3%に軽減される特例措置が取られており、住宅に関しては基本的に軽減税率が適用されます。

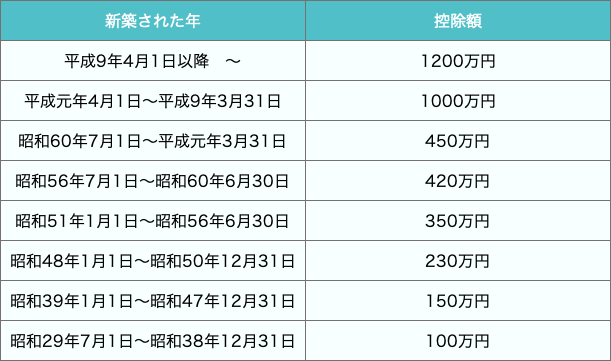

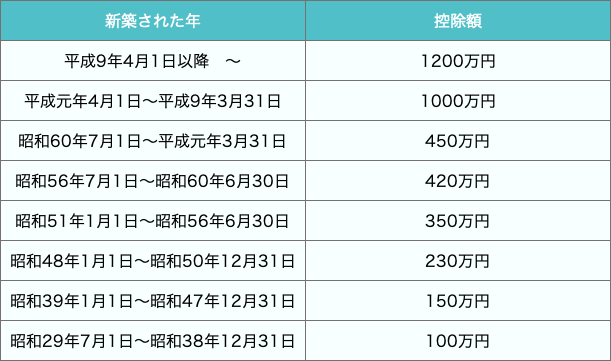

控除額については、新築住宅は一律1,200万円とされていますが、中古住宅は新築された年によって以下のように異なります。

さらに宅地や宅地と同じ扱いを受ける土地に限っては、同じく2027年(令和9年) 3月31日までは、取得した価格の2分の1が課税標準額となる場合があります。

<宅地に対する軽減措置が適用された場合>

それぞれ宅地と建物を合計した金額が、納税すべき不動産取得税となります。

【参考】「不動産取得税」(東京都主税局)

1-2.登録免許税

登録免許税とは、登記手続きに際して国に納める税金を指します。不動産を購入した場合には、法務局で購入した不動産の所有権を登記します。その際に課される国税が、登録免許税です。

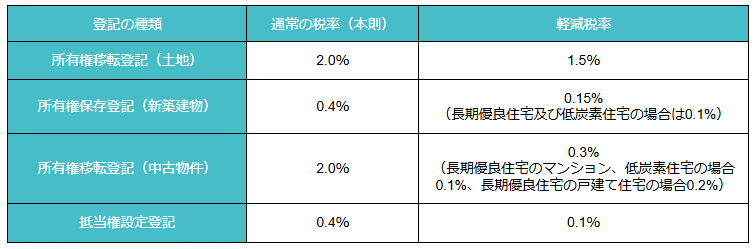

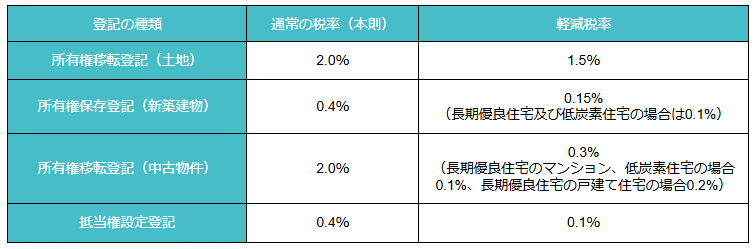

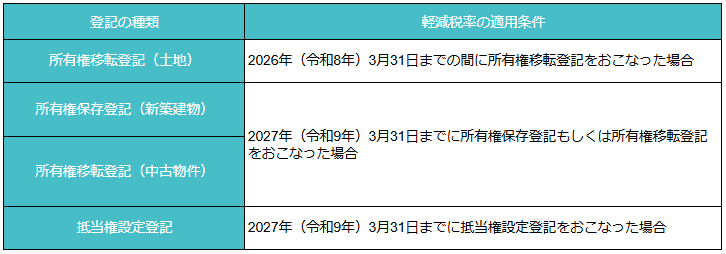

登録免許税の税率を確認しましょう。

土地や中古住宅に関しては、購入する前の所有者から所有権を移す「所有権移転登記」を、住宅を新築した場合には、あらたに所有権を設定する「所有権保存登記」をおこないます。土地や建物の所有権移転登記の税率は評価額の2%、所有権保存登記の税率は評価額の0.4%です。

また住宅ローンを借りて不動産を購入したときには、金融機関が土地や建物に対して抵当権を設定する「抵当権設定登記」をおこないます。抵当権設定登記の税率は、借入額の0.4%とされています。

<条件を満たすと軽減税率が適用される>

住宅の購入時には、以下のような条件を満たすことで、表に示した軽減税率が適用されます。

なお、建物の軽減税率の適用を受けるには、床面積が50㎡以上であることや、新築または取得後1年以内の登記であることなど一定の要件を満たす必要があります。

【参考】「No.7191 登録免許税の税額表」(国税庁)

「登録免許税の税率の軽減措置に関するお知らせ」(国税庁)

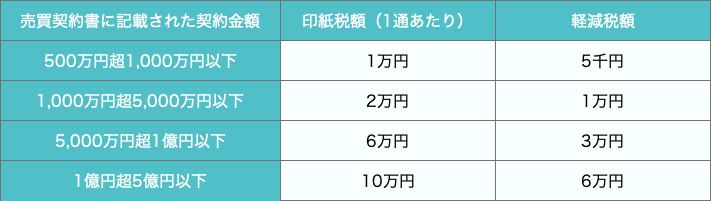

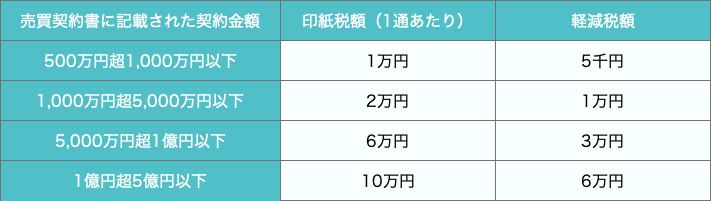

1-3.印紙税

印紙税とは、契約書や領収書などの課税文書に対して課される国税です。

不動産の購入に際しては、売主と売買契約を結ぶ際に、売買契約書に収入印紙を貼付し消印することで納税します。

売買契約書に対して課される印紙税額は以下のとおりです。なお、2014年(平成26年)4月1日から2027年(令和9年)3月31日までの間に作成された売買契約書に対しては、軽減税額が適用されます。

【参考】「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」(国税庁)

「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」(国税庁)

持ち家の維持にかかる2種類の税金

持ち家を購入したあとは 、以下の2種類の税金が毎年かかります。

- 固定資産税

- 都市計画税

どのような税金か、順番にご紹介します。

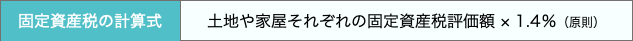

2-1.固定資産税

固定資産税とは、土地・家屋などの不動産や、事業用の償却資産に対してかかる地方税です。毎年1月1日時点の資産の所有者に対して課税され、資産の所有者は、自治体から送付される納付書で、1年に1回もしくは4回に分けて納税します。

固定資産税は、以下の計算式で算出されます。

税率は自治体が自由に決められますが、多くの場合は標準税率の1.4%が採用されているのが一般的です。

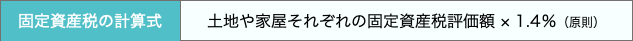

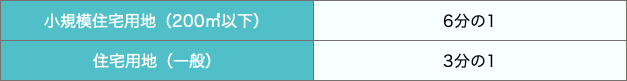

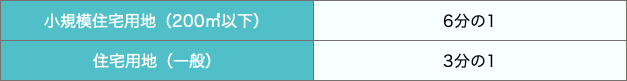

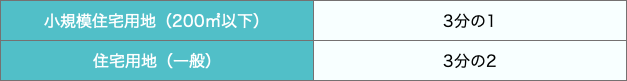

なお、住宅用地に関しては、以下のように固定資産税額を軽減する「住宅用地特例措置」が取られています。

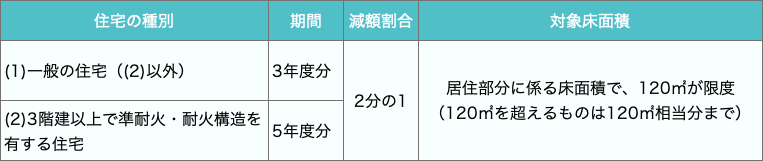

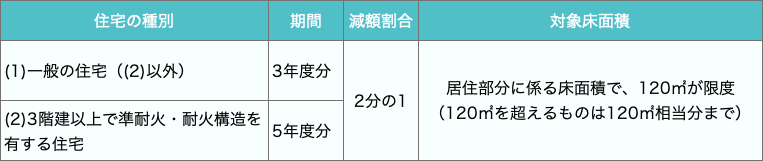

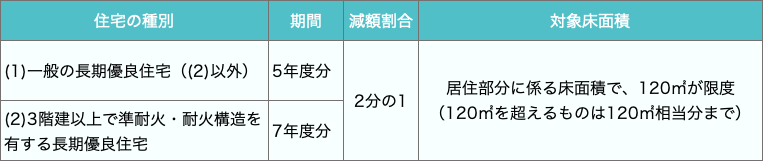

また新築住宅に関しては、一般住宅は3年(認定長期優良住宅は5年)、マンションは5年(3階建以上で準耐火・耐火構造を有する住宅。認定長期優良住宅なら7年間)、2分の1に減額される「新築住宅に係る税額の減額措置」が取られています。(適用期限:2026年(令和8年)3月31日まで)

<一般住宅分>

<長期優良住宅分>

固定資産評価額とは

固定資産税を算出する基準となる「固定資産税評価額」とは、自治体の長が、総務大臣が定めた「固定資産評価基準」に基づき固定資産を評価した額です。

土地は通常時価の70%程度、建物は新築時で建築費の60%が目安とされています。このうち建物は、築年数が古くなるにつれて経年劣化していくため、評価額は下がっていくのが一般的です。

固定資産税評価額は、3年に1度評価の見直し(評価替え)され、直近では2024年におこなわれました 。所有している不動産の固定資産評価額は、毎年送付される固定資産税納税通知書で確認できます。

【参考】「固定資産税」(総務省)

「固定資産税・都市計画税(土地・家屋)」(東京都主税局)

2-2.都市計画税

都市計画税は、市街化区域に土地や建物を持つ人が払う、道路や上下水道の整備、公園の管理などに使われる地方税です。

市街化区域とは、都市計画法に基づいて指定される区域区分のひとつで、すでに市街地を形成している区域、または今後10年以内に優先的かつ計画的に市街化を図るべき区域のことです。

都市計画税は、1月1日時点に市街化区域に土地や建物を持つ人にだけ課税され、固定資産税とあわせて納税します。

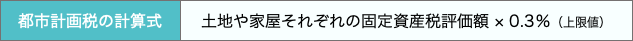

都市計画税は、以下の計算式で算出されます。

都市計画税についても、税率は自治体が自由に定めて良いとされています。ただし0.3%が上限と定められているため、これを超える税額が課されることはありません。

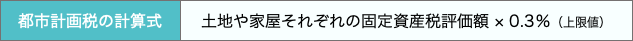

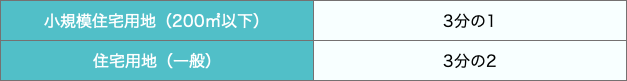

なお、都市計画税は固定資産税と異なり、建物に対する軽減措置はありませんが、住宅用地に関しては、以下のような軽減措置が取られています。

【参考】総務省「都市計画税」

持ち家を賃貸物件として貸し出す場合の税金

持ち家を賃貸物件として貸し出して得られた家賃は不動産収入となり、経費などを差し引いたあとの「不動産所得」に対して所得税や復興特別所得税、住民税が課されます。

不動産所得は給与所得などと合算して計算される総合課税なので、不動産所得を得た翌年に確定申告が必要です。

なおマンションやアパートは10室以上、戸建ては10棟以上など、一定数以上の賃貸を運営する場合は、事業税が発生することもあります。

【参考】「個人事業税」(東京都主税局)

持ち家の維持にかかる税金はどのくらい?

持ち家にかかる税金の種類を見てきましたが、実際に住宅を購入した際、維持するのにどれくらいの税金が発生するのか気になる方も多いのではないでしょうか?

ここでは、持ち家の維持にかかる税金を紹介します

4-1. 戸建てとマンションでかかる税金の違い

持ち家の維持にかかる税金を、戸建てとマンションに分けて確認しましょう。

戸建て

戸建てでは、所有している土地と建物それぞれに固定資産税や都市計画税が課税されます。戸建ての固定資産税は、地域や建物の構造、設備などにより異なりますが、以下が相場といわれています。

ただしマンションと同様に、所有している物件の固定資産税がいくらになるかは、実際に計算してみなければわかりません。戸建てについても例を挙げてシミュレーションしてみましょう。

<新築戸建ての例>

以下の戸建て住宅を例に計算してみます。

- 新築時の建物(木造)の固定資産評価額1,500万円

- 土地(100㎡)の固定資産評価額2,400万円

建物部分については新築から5年間は2分の1に、土地については200㎡以下の「小規模住宅用地」は6分の1に税率が軽減される措置が取られています。軽減税率が適用されたとすると、この戸建て住宅の固定資産税は以下のように計算されます。

建物税額:1,500万円×1.4%×1/2 = 10万5,000円

土地税額:2,400万円×1.4%×1/6 = 5万6,000円

固定資産税額 = 16万1,000円

この物件が都市計画区域にある場合には、さらに以下の都市計画税が加算されます。なお土地については200㎡以下の「小規模住宅用地」は3分の1に税率が軽減される措置が取られています。

建物税額:1,500万円×0.3% = 4万5,000円

土地税額:2,400万円×1/3×0.3% = 2万4,000円

都市計画税額 = 6万9,000円

固定資産税とあわせると、23万円の税金がかかることがわかります。

<築15年の戸建ての例>

築後3年までの建物に対する税額が軽減される期間が終了していますが、築年数が古くなっているのでそのぶん経年原価補正をおこないます。

ここでは東京法務局管内の「経年原価補正率表」の木造建物原価補正率「0.37」を用いて試算してみましょう。なお、評価額は新築当時と変わらないと仮定します。

土地税額:2,400万円×1.4%×1/6 = 5万6,000円

建物税額:1,500万円×0.37×1.4%= 7万7,700円

固定資産税額 = 13万3,700円

この物件が都市計画区域にある場合には、以下の都市計画税が加算されます。なお土地については200㎡以下の「小規模住宅用地」は3分の1に税率が軽減される措置が取られています。

土地税額:2,400万円×1/3×0.3% = 2万4,000円

建物税額:1,500万円×0.37×0.3% = 1万6,650円

都市計画税額 = 4万650円

固定資産税とあわせて17万4,350円の税金がかかることがわかりました。

マンション

マンションは、戸建てに比べて固定資産税や都市計画税が少なくなる傾向があります。それは、マンションでは区分所有する土地面積が小さいためです。

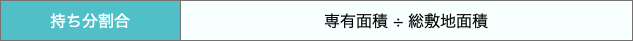

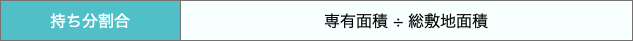

マンションでは、土地と建物それぞれに課税される固定資産税や都市計画税を、区分所有者全員が持ち分割合に応じて負担するのが一般的です。持ち分割合は、以下の計算式で算出します。

マンションの固定資産税の相場は、以下のとおりと言われています。

ただし所有している物件の固定資産税がいくらになるかは、土地と建物の評価額と持ち分割合によって決まるため、実際に計算してみなければわかりません。例を挙げてシミュレーションしてみましょう。

<新築マンションの例>

以下の新築物件を例に計算してみます。

- 専有面積75㎡

- 新築時の建物の固定資産評価額1,500万円

- 土地の固定資産評価額1,800万円

建物部分については新築から5年間は2分の1に、土地については200㎡以下の「小規模住宅用地」は6分の1に税率が軽減される措置が取られています。軽減税率が適用されたとすると、この物件の固定資産税は以下のように計算されます。

建物税額:1,500万円×1.4%×1/2 = 10万5,000円

土地税額:1,800万円×1.4%×1/6 = 4万2,000円

固定資産税額 = 14万7,000円

この物件が都市計画区域にある場合には、以下の都市計画税が加算されます。なお土地については200㎡以下の「小規模住宅用地」は3分の1に税率が軽減される措置が取られています。

建物税額:1,500万円×0.3% = 4万5,000円

土地税額:1,800万円×1/3×0.3% = 1万8,000円

都市計画税額 = 6万3,000円

固定資産税とあわせると、21万円の税金がかかることがわかります。

<築15年のマンションの例>

建物に対する軽減措置は期間が終了していますが、築年数が古くなっているのでそのぶん経年原価補正をおこないます。

ここでは東京法務局管内の「経年原価補正率表」の非木造建物原価補正率「0.6225」を用いて試算してみましょう。なお、評価額は新築当時と変わらないと仮定します。

建物税額:1,500万円×0.6225×1.4%= 13万0,725円

土地税額:1,800万円×1.4%×1/6 = 4万2,000円

固定資産税額 = 17万2,725円

この物件が都市計画区域にある場合には、以下の都市計画税が加算されます。なお土地については200㎡以下の「小規模住宅用地」は3分の1に税率が軽減される措置が取られています。

建物税額:1,500万円×0.6225×0.3% = 2万8,012円

土地税額:1,800万円×1/3×0.3% = 1万8,000円

都市計画税額 = 4万6,012円

固定資産税とあわせて21万8,737円の税金がかかることがわかりました。

持ち家にかかる税金の優遇措置

1章、2章でも解説してきましたが、持ち家にかかる税金の優遇措置をここで整理してまとめました。

【参考】「固定資産税・都市計画税(土地・家屋)」(東京都主税局)

「長期優良住宅のページ」(国土交通省)

5-1.住宅用地特例措置(固定資産税と都市計画税)

住宅用地特例措置は、住宅用地の税金を軽減する制度です。住宅用地とは、居住するための家屋の敷地を指します。

この特例では、住宅用地で住宅1戸につき200㎡までに該当する「小規模住宅用地」であれば、以下のような軽減措置を受けられます。

- 土地の固定資産税 × 1/6

- 土地の都市計画税 × 1/3

住宅用地で住宅1戸につき200㎡を超えた部分である「一般住宅用地」に対しては、以下の税率で軽減されます。

- 土地の固定資産税 × 1/3

- 土地の都市計画税 × 2/3

5-2.新築住宅に係る税額の減額措置(固定資産税)

新築住宅に関しては、一定の条件を満たした場合、住宅の構造に応じて固定資産税に対する以下の減額措置を受けられます。

- 3階建以上の耐火・準耐火建築物:1/2 × 5年間

- 上記以外:1/2 × 3年間

なお減額措置を受けられるのは、居住部分で1戸あたり120㎡相当分までが限度とされています。

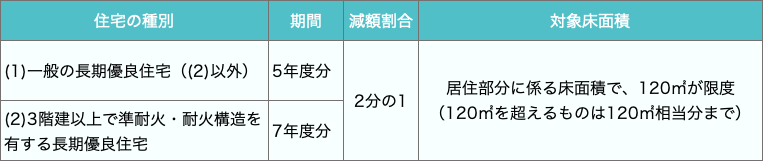

5-3.認定長期優良住宅に関する特例措置

長期優良物件住宅とは、長期間良好な状態で使用できる住宅のことです。構造や設備、住戸面積、メンテナンスなどの基準をクリアすると、長期優良住宅の認定を受け、不動産取得税や登録免許税などさまざまな税金の減税措置を受けられます。

固定資産税については、「新築住宅に係る税額の減額措置」を受けられる期間が以下のとおりに延長されます。

- 3階建以上の耐火・準耐火建築物:1/2 × 7年間

- 上記以外:1/2 × 5年間

なお、認定長期優良住宅に関する特例措置は、建て替えの場合も対象とされます。

5-4.改修工事の減税

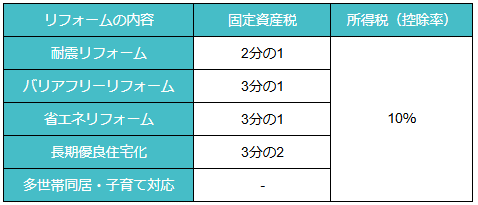

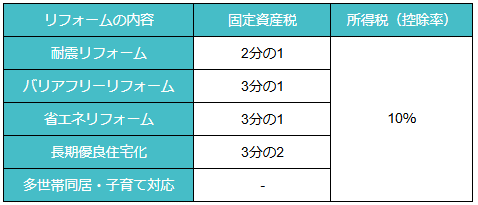

中古住宅に対して一定の条件を満たす改修工事をおこなうと、固定資産税の減税対象や所得税控除の対象となることがあります。

※固定資産税の減税の対象期間は2026年(令和8年)3月31日まで

※所得税の控除率はリフォームの内容により限度額の定めあり。適用年度(入居した年)は2022年(令和4年)1月1日〜2025年(令和7年)12月31日まで

【参考】「令和4年度 国土交通省税制改正概要(6〜8項、23頁)」(国土交通省)

対象になると節税メリットが大きいので、改修工事をしたときには対象とならないかチェックしましょう。

持ち家にかかる税金の思わぬ落とし穴

持ち家にかかる税金は、軽減措置を受けられるなど良いことばかりとは限りません。場合によっては、かえって税額が高くなることもあります。

どのようなケースで税額が高くなるのか確認しておきましょう。

6-1.家屋調査に協力しないと評価額が高くなることがある

家屋調査とは、住んでいる自治体が固定資産税の評価額を決めるために、新築または増改築した住宅に対しておこなう調査です。資料を送付したうえで、現地での立ち会いによる調査を実施します。

家屋調査に協力しないと、評価額を高く設定されてしまう可能性 があるといわれています。調査依頼には応じるようにしましょう。

6-2.家屋を取り壊すタイミングによっては税金が上がる

家屋を取り壊すタイミングによっては、税金が高くなる場合があります。

建物が建っている宅地には住宅用地特例措置が適用され、固定資産税が6分の1に軽減されています。そのため建物を取り壊して更地になると、軽減措置を受けられなくなってしまうためです。更地は固定資産税評価額の70%で評価されるため、6倍にこそなりませんが、4倍程度に跳ね上がると考えておく必要があります。

固定資産税は1月1日時点の固定資産に対して課税されるため、たとえば12月31日に取り壊して手続きを終えていれば、翌年は建物に対する固定資産税はかかりません。しかし取り壊すのが1月1日以降にずれこむと、その年は固定資産税が課税されます。

家屋を取り壊すのであれば、できる限り年をまたがないようにすると翌年の固定資産税を抑えられます。

6-3.空き家のまま放置すると減税措置の対象外になる

家屋が空き家になったまま放置し、自治体から「特定空き家」に指定された場合も、固定資産税の減税措置の対象外になる可能性があります。

特定空き家とは、そのまま放置すると倒壊の恐れがある、衛生上有害となる可能性があるなど、自治体が地域の生活環境の保全を図るためには放置できない状態にあると認められる空き家のことです。

自治体から「特定空き家」に指定され、助言や指導を経て勧告に従わなかった場合、住宅用地特例の対象から除外される恐れがあります。固定資産税の軽減措置を受けられなくなると、土地の固定資産税が4倍程度に跳ね上がってしまいます。

さらに命令にも従わなければ、50万円以下の過料を科せられたうえ、行政代執行で家屋を取り壊されてしまうことも。その場合、取り壊しにかかった費用は所有者に請求されてしまうため、助言や指導を受けた時点できちんと応じることが大切です。

【参考】「特定空家とは」(NPO法人空家・空地管理センター)

まとめ

持ち家を購入して維持していくのにかかる税金の種類や計算方法を紹介してきました。

<持ち家の購入時にかかる税金>

- 不動産取得税

- 印紙税

- 登録免許税

<不動産の維持にかかる税金>

- 固定資産税

- 都市計画税

持ち家の購入時にかかる税金は、購入するときの1度きりの支払いですが、維持にかかる税金は、家を持ち続ける限りずっと支払いが続きます。家を購入するときには、今後どのくらいの支払いが発生するのかをあらかじめ把握したうえで、予算計画を立てることが大切です。

しかし実際に家を購入するときには、物件価格やリノベーション費用に気を取られてしまいがちです。あとで「毎年の税金の支払いがつらい…」と後悔しないためには、今後の資金計画から相談にのってくれるリノベーション会社に依頼するのがおすすめです。

ゼロリノベでは、相談の段階からファイナンシャルプランナーが入り、無理のない資金計画を立てるお手伝いをしております。資金計画から物件の購入、リノベーションまでワンストップでサポートが可能です。

気になる税金面についてもご相談いただけますので、まずは無料セミナーに参加してみませんか?下のリンクからお申し込みいただけます。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

よくある質問

編集後記

記事から、物件の購入費用以外にも多くのお金がかかることがわかりますね。特に固定資産税は、自治体が評価する土地や建物の価値に基づいて決定されるため、不動産の評価額が高い地域では、負担が大きくなります。

諸費用の中で、ご自身でコントロールできるとしたら、火災保険です。マンションであれば火災保険はさほど高額にはなりませんが、築35年以上経過した木造の中古物件を取得する際は思った以上に高額になることも。保険の比較サイトなどを使って検討するほか、不動産の担当者に保険会社を紹介してもらい、住宅購入の機会に火災保険以外の保険の変更もあわせて検討することで費用を抑えることができるかもしれません。