ペアローンを組んだら後悔する?その理由と最適なローンの組み方

「借入額が増えるペアローンは魅力的だけど、後悔することはあるのか?」

「ペアローンを組みたいが本当に組んでも大丈夫なのか?」

このようにペアローンを組みたいと思っていても組んだあとに後悔するのではないかと不安に思ってしまう人もいますよね。

夫婦でそれぞれ住宅ローンを組むペアローンは、単独でローンを組むよりも多額で住宅ローンを組むことができお家選びの幅も広がるでしょう。

しかし、安易な気持ちでペアローンを組んだら以下のような理由で後悔してしまいます。

このように後悔しないためにも本当にペアローンが自分に合っているのかしっかりと判断してから契約することが大切です。

そこでこの記事では、

- ペアローンを組んだら後悔する理由

- ペアローンのメリット

- ペアローンを組んでも後悔しない人

- ペアローン以外の住宅ローンの組み方

をご紹介します。

この記事を読めば、ペアローンを組んだときに後悔する理由が分かり、ご自身がペアローンを組むべきなのか判断することができるでしょう。

ペアローンを組もうか迷っている人やペアローンを組んで後悔しないか不安な方は、ぜひ参考にしてください。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2025年度時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ4つのガイドブック

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

夫婦それぞれでローンを組むペアローンとは

ペアローンは、夫婦それぞれでローンを組む方法です。

夫名義でローンを組み、妻名義でもローンを組みます。もちろんそれぞれが職に就き、収入があることが大前提となりますので、共働きをしているご夫婦が検討できるローンの組み方です。

ペアローンの特徴は以下の通りです。

| 契約の数 | 2本 |

| 所有権 | 共有 |

| 連帯保証人 | 夫婦ともに |

| 住宅ローン控除 | どちらも受けられる |

| 団体信用生命保険 | どちらも加入できる |

「3 ペアローンを組むメリットは2つ」でも詳しくお話しますが、ペアローンのメリットは別々にローンを組むことで借り入れできる金額が上がることです。

せっかくマイホームを持つのだから、妥協はしたくないと思う方も多いはずです。

物件探しをしている中で、「高くて難しいかな?」と思うような住宅もペアローンにすることで購入可能になるでしょう。

ただ、ペアローンは借入額が増えるという反面、後悔してしまうようなデメリットもあります。

どのような点に後悔してしまうのか次の章でご紹介しますが、ペアローンを組んで後悔しないためにもしっかりと理解してから組むようにしましょう。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

【賃貸vs購入】後悔しない家選びの結論

- 10年後に人生の選択肢が広がるのはどっち?

- これからの日本の家賃は上がる?下がる?

- 購入派の主張に欠けているものとは?

- 数年後の住宅価格相場を見極める方法

- 賃貸でも購入でも安心な住宅予算の算出方法

将来の住まい選択を考えている人はぜひ一度参加してみください!参加は無料、途中退席もOKです。

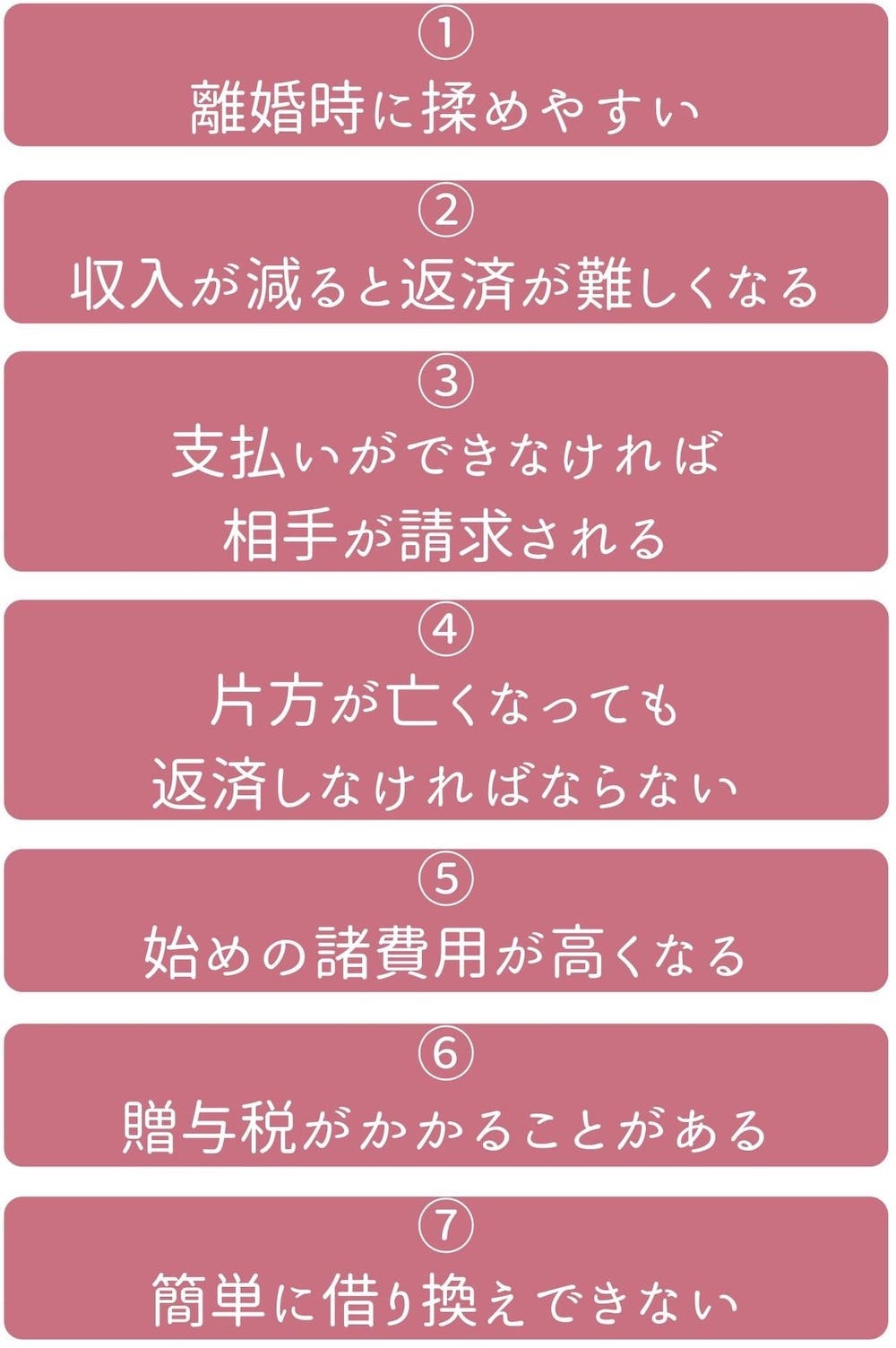

ペアローンを組んだら後悔する7つの理由

「ペアローンを組まなければよかった・・・」と後悔する人も少なくありません。

その理由としていくつかあるので、どのような場面で後悔するのか詳しくご紹介していきます。

2-1.離婚時に揉めやすい

まず考えられるのは離婚時に揉めやすくなることです。

ローンを組みマイホームを持つタイミングでは、「私たちは絶対離婚なんてしない!」と誰もが思っていることでしょう。

厚生労働省の平成27年人口動態統計では、離婚率がおよそ35.6%となっており、3組に1組以上は離婚しています。どんなに仲の良い夫婦でもいつどうなるか分かりません。

離婚をするとなれば

- ペアローンを解消し、どちらかが全てのローンを支払う

- 家を売却し残りのローンを支払う

のように対処する必要があります。

また、所有権も2人ともにあるので夫婦で納得がいくまでしっかりと話し合わなければ、ペアローンの解消や家の売却ができません。

2-2.収入が減ると返済が難しくなる

ペアローンは、夫婦どちらか一方でも収入が減ると返済が難しくなります。

収入が減るという状況は、例えばリストラや部署の変更による給料減などが考えられます。それ以外にもご自身が病気になってしまったり、出産や親の介護により仕事を辞めざるを得ない状況になるかもしれません。

単独ローンの場合では片方の収入が減っても支払い続ける余裕があったり、もう一人が働いたりと補う方法がいくつかあります。

しかし、ペアローンの場合は片方の収入が減っても2人ともローンを返済していかなければらないため余裕がありません。

ペアローンを組んだあとに何らかの理由により収入が減ってしまうとローン返済も難しくなり生活が苦しくなるという悪循環がうまれる可能性があります。

2-3.支払いができなければ相手が請求される

ペアローンを組む際には、夫婦それぞれが連帯保証人になります。夫の連帯保証人は妻、妻の連帯保証人は夫ということです。

連帯保証人は字のごとく、債務に対して連帯する保証人のことです。つまり返済時に支払いができなかったとなれば、相手も同等の債務者として請求されます。

支払いができない方の支払いも行うわけですから、負担はかなり大きいです。数回は貯蓄で乗り切ったとしても、いつかは続けられない日が来てしまうでしょう。

2-4.片方が亡くなっても返済しなければならない

ローンを組む際には、団体信用生命保険(団信)というものに加入します。団信は、契約者が亡くなったり高度障害となった場合にローン残高を保険金によって支払うというものです。

ペアローンの場合も団信に加入しますが、ローンをそれぞれで借りている状態ですので、団信にもそれぞれで加入します。

つまりどちらかが亡くなっても、亡くなった方の分のローン残高しか保険金として支払われず、もう1人の返済は続くのです。

お子さんがいると教育資金にもお金がかかり、ローンの支払いは大きくのしかかってくるでしょう。

契約者が死亡した場合の住宅ローンの返済免除についてはこちらの記事を参考にしてください。

2-5.始めの諸費用が高くなる

それぞれでローンを組むということは、始めにかかる諸費用も倍になります。

ペアローンを組む際に増える諸費用は以下の3つです。

- 印紙税

- 保証会社事務手数料

- 司法書士に支払う手数料

これらの費用は、それぞれにかかり1人分のときよりも10〜20万円の諸費用がプラスされます。

ただし、金融機関によっては、ペアローンの諸費用の計算方法が以下のような場合もあります。

- 諸費用=借入額 × ◯%

このような場合では、借入額によって諸費用が変わるのでペアローンでない場合も同じ費用になります。ペアローンでの諸費用は増える傾向がありますが、金融機関によって異なるので確認しておくと良いです。

ペアローンだけでなく、住宅ローンを組む際の諸費用についてはこちらの記事を参考にしてください。

2-6.贈与税がかかることがある

住宅ローンを返済する際に贈与税がかかることもあります。

贈与税がかかるのは、年間で110万円を超える金銭の受け渡しがあった場合です。

例えば、妻が出産を機に仕事を辞めた場合、収入がなくなりローンの返済ができません。

しかし、夫が毎月妻の分のローン返済を10万円支払っていれば、年間で120万円の贈与となり贈与税を支払わなければならなくなるのです。

収入が減った場合などは、贈与税がかからないように気をつけなければなりません。

2-7.簡単に借り換えできない

「収入が減ったり離婚するときには、ペアローンを単独ローンに借り換えたらいいのでは?」と思う人もいますよね。

しかしペアローンの借り換えは、簡単にはできません。

本来1人では難しい物件を買うために2人分に増やしてローンを借りたわけですから、一本化するためにはそれ相応の収入・返済能力がないと借り換えの審査が通らないからです。

たとえ、借り換えの審査が通っても贈与税が発生したり手数料や手続きが発生するということを念頭においておきましょう。

このように安易にペアローンを組んでしまうと後悔してしまうこともあるので、慎重に判断する必要があります。

ペアローンのリスクについてさらに詳しく知りたい人はこちらの記事も参考にしてみてください。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

ペアローンを組むメリットは2つ

後悔してしまう理由を7つお伝えしてきましたが、もちろんペアローンを組むメリットもあります。

メリットを理解し、ペアローンを組む価値があるのか検討していきましょう。

3-1.借入額が増える

ペアローンの大きなメリットは、やはり借入額が増えることです。

「6 ペアローン以外の2つのローンの組み方」でも解説しますが、住宅ローンの組み方として3つの方法がありその中でもペアローンが最も多く借入することができます。

単独ローンではどうしても借入額が少なく買いたい家を買うことができないという人がペアローンを利用して借入額を増やし家を購入しています。

ただし、たくさん借入ができるからといって限度額いっぱいまで借りてしまうと返済に追われ生活が苦しくなってしまいます。

そうならないためにも「5 ペアローンを組むなら片方の年収は半分で想定する」でもご紹介しますが、ペアローンを組む場合には、どちらかの年収を半分にした借入限度額内で借りることをおすすめします。

3-2.住宅ローン控除が2人とも受けられる

またペアローンを組んだ場合、住宅ローン控除が2人とも受けられるというメリットもあります。

住宅ローン控除は、毎年12月末の住宅ローン残高の最大0.7%が所得税や住民税から13年間(中古住宅の場合は10年間)控除されるものです。ローンの名義人が受けられる控除なので、ペアローンの場合それぞれ控除を受けられます。

控除額は、13年間で最大455万円・2人分で最大910万円です。

例えば以下のようにペアローンで借入した場合の住宅ローン控除額をみてみましょう。

| 【年末の住宅ローン残高】夫:2,700万円 妻:950万円【住宅ローン控除額】 夫:2,700万円×0.7%=18.9万円 |

この場合2人合わせて25.55万円の住宅ローン控除を受けることができます。

こんな人はペアローンを組んでも後悔しない

ペアローンは、借入額が増えるという大きなメリットがありますが、それだけでペアローンを組んでしまうと後悔してしまうこともあります。

一度ペアローンを組んでしまっては、借り換えもできず離婚時にも逃げられない状態になりかねません。そのようなリスクも考えペアローンを組む必要があります。

ただ、どうしても借入額を増やしたいという人は、以下の条件であればペアローンを組んでも後悔することなく返済していけるはずです。

|

ペアローンを組む大前提として、ローン完済までは絶対共働きでなければ返済していくことが難しいです。

夫婦共に仕事が好きで一生この仕事を続けていきたいと思える熱意があるような人は、ペアローンを組んでもしっかり返済ができるでしょう。

また、収入がどちらも安定していることも条件の1つです。最近では新型コロナの影響で突然職を失った人や収入が激減してしまったという人も少なくありません。

このような状況でも収入が大きく変動せず安定しているような職業であれば、ペアローンの返済も可能です。

さらに絶対離婚しないと決めている人もペアローンに向いています。ペアローンを組んでいる中での離婚はとても大変です。

何が起こってもペアローンの返済が終わるまでは絶対に離婚しないという確固たる決意がある人は、ペアローンを組んでも後悔することは少ないかもしれません。

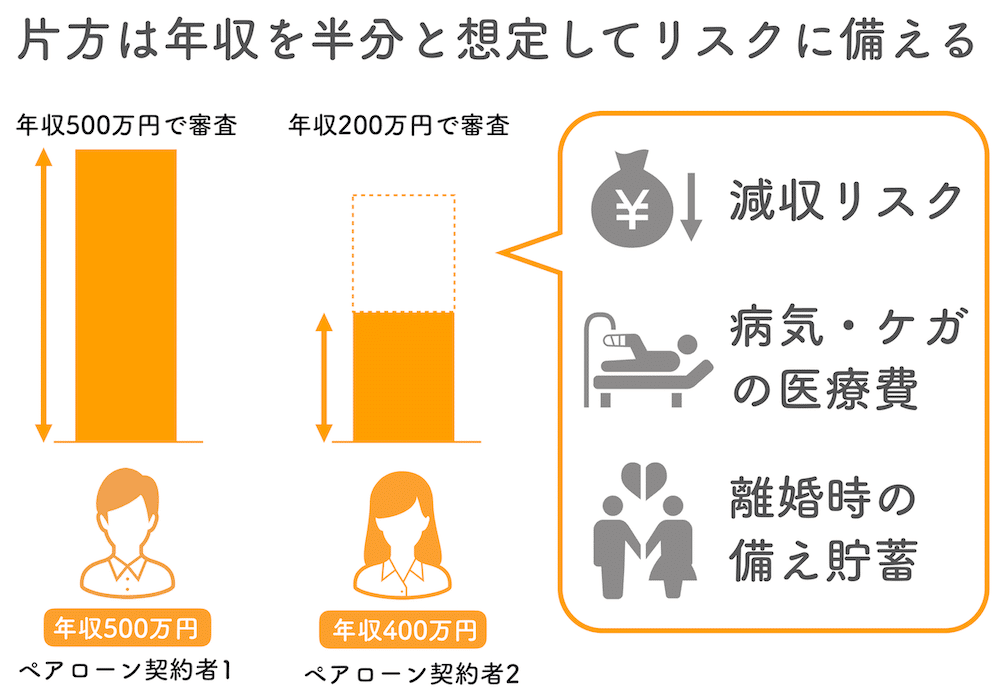

ペアローンを組むなら片方の年収は半分で想定する

ペアローンを組む際には、それぞれの借入限度額いっぱいまで借入してはいけません。

借入限度額の上限ギリギリまで借りてしまうと、収入が減ったときや多額の出費があった場合に返済が滞ってしまう可能性があります。

そうならないためにも片方の年収を半分と想定して借入金額を決めましょう。

例えば、年収400万円の人であれば、200万円と想定して借入を行います。

このように片方の収入を半分に想定して借入額を設定すれば、万が一収入が途絶えてしまったなどの時に対応しやすくなります。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

ペアローン以外の2つのローンの組み方

最後にペアローン以外の2つのローンの組み方をお伝えします。

それぞれ詳しくご説明しますので、どの組み方が適しているのか検討してみてください。

6-1.単独ローン

単独ローンは夫または妻名義で1つのローンを組むことです。ペアローンと単独ローンの違いは以下になります。

| ペアローン | 単独 | |

| 借入可能額 | 多い | 少ない |

| 契約の数 | 2本 | 1本 |

| 所有権 | 共有名義 | 単独名義 |

| 住宅ローン控除 | 両方 | 債務者 |

| すまい給付金 | 両方 | 債務者 |

| 団体信用生命保険 | 両方 | 債務者 |

共働きであっても、単独ローンを組む夫婦はたくさんいます。単独ローンにすることで、もう片方の収入は子どもの教育資金に充てたり、車の購入に向けて貯蓄に回せたり余裕ができます。

また女性の場合、妊娠・出産・育児等で仕事を離れなければならず、収入が減ったり無くなってしまうこともあるでしょう。

単独ローンで組んでおけば、それらに左右されることなく、安定して返済が続けられるメリットがあります。

今回紹介する住宅ローンの組み方の中では、最もリスクが少なくおすすめの組み方です。単独ローンでの借入額で希望の家が購入できるのであれば、絶対に単独ローンを選択するべきです。

6-2.収入合算

夫婦の収入を合算してローンを組む方法もあります。収入合算とは、夫と妻の収入を合わせてローンの申請を行います。

また、収入合算でも以下の2つのパターンがあります。

- 連帯債務型

- 連帯保証型

ペアローンとの大きな違いは、契約の数です。ペアローンでは夫婦でそれぞれ契約するので契約数は2本となりますが、収入合算は契約数は1本になります。

また、その他の違いは以下の通りです。

| ペアローン | 収入合算 | ||

| 連帯債務 | 連帯保証 | ||

| 借入可能額 | 多い | 中程度 | 少なめ |

| 契約の数 | 2本 | 1本 | 1本 |

| 所有権 | 共有名義 | 共有名義 | 単独名義 |

| 住宅ローン控除 | 両方 | 両方 | 債務者 |

| 団体信用生命保険 | 両方 | 債務者(例外あり) | 債務者 |

収入合算の2つの種類をそれぞれ詳しくみていきましょう。

6-2-1.【収入合算】連帯債務型

まず収入合算における連帯債務型は、夫婦共に債務者となりどちらも同じようにローンの返済義務を負うことになります。

例えば夫がローンの名義人となった場合、妻は連帯債務者となり夫と同等の返済義務が生じます。所有権も共有になるので、2人で借りて2人で返すというようなイメージです。

連帯債務型のメリットは、夫婦それぞれが住宅ローン控除を受けられることです。ローンが1本でありながら、ローン控除は2人分受けられます。

ペアローンと比較すると諸費用も抑えられます。ただし団信に入れるのは名義人だけなので、連帯債務者が亡くなってしまった場合にも、返済義務が残ることになります。

連帯債務についてはこちらの記事で詳しく解説しています。連帯債務型をお考えの方は、メリット・デメリットをよく理解してから契約に進みましょう。

6-2-2【収入合算】連帯保証型

収入合算における連帯保証型は、夫婦のどちらかが債務者となりもう片方が連帯保証人となります。連帯保証人は、債務者が返済できなくなったとき代わりに返済義務が生じます。

連帯保証型は支払い義務がある上に、住宅ローン控除は名義人のみ、団信に入れるのは名義人のみとあまりメリットはないでしょう。

このように住宅ローンの組み方は、いくつかあり収入やライフプランを考慮してしっかりと返済計画を立ててから契約する必要があります。

夫婦が住宅ローンを組む方法についてはこちらの記事を参考にしてください。

まとめ

ペアローンは借入額を多くするメリットはありますが、後悔する場面もありしっかり検討する必要があります。

特に離婚になってしまった場合は、揉める原因にもなり面倒です。

単独ローンや収入合算をしてローンを組む方法もあるので、どの組み方がご自身に合い、安定して返済していけるのかを考えていきましょう。