年収で決まる!家を買うための住宅ローン戦略|年収別の適正価格や予算設定のポイント

「家を買う」という人生の大きな決断には、慎重な計画が必要です。その中でも重要な指標となるのが「年収」。

本記事では、年収に応じた無理のない予算設定のポイントや適切な住宅ローンを組むための戦略について解説します。理想のマイホームを手に入れつつ、購入後は安定した返済計画を遂行するためにどのような考慮が必要かみていきましょう。

家を買う時には「年収」がひとつの基準となる

家を買う際、年収は重要な基準となります。金融機関側から見ると、住宅ローンの借入金額を決定する際の審査基準として、年収が大きく影響します。一方で、借り手にとっても年収は大切な指標です。年収に見合った住宅価格を見極め、安心して返済できる住宅購入計画を立てることが求められるのです。

実は同じようにみえてここに大きな差があります。金融機関が出す年収ごとの最大借入金額は、現実的には各年収に見合った住宅ローンの借入額とは言えません。つまり借りれたはいいが、返せないという可能性が大きくなる、ということです。「借りられる金額」と「返せる金額」には乖離があるということはまず念頭におきましょう。

職業によって差がある?現在の年収は将来の収入予測のもとにもなる

金融機関は借り入れ時の年収を基に、将来の収入も見越して審査を行います。例えば、公務員や大企業に勤めている場合、安定した雇用や昇給制度があるため、将来的にも収入が増えると見込まれることが多いです。また、転職や独立のリスクが少ない職業であれば、安定した返済が期待できると判断されやすくなります。

安定的な収入が見込まれ、さらに20代や30代など借り手が若い場合には、企業の昇給制度やキャリアパスを参考に将来的な収入アップも見込まれます。また、弁護士、医師、税理士など、専門職や資格保有者は、若い時期には収入が低くても、経験を積むにつれて大幅に収入が増加すると見込まれます。

以西

以西一方で、住宅ローンの審査が厳しくなる可能性がある職業は、フリーランスや自営業者、新しく設立された企業に勤める社員など。業績や景気によって収入が大幅に減少するリスクがある場合や収入の安定性が長期間にわたって見込まれない場合、返済能力が低いと判断されることが多いです。

【重要】年収に対する理想的な住宅ローンの適正価格と返済比率とは

住宅の適正価格とは、年収に対して無理なく返済できる価格のことを指します。住宅購入時に過剰な借入を防ぎ、長期的な家計負担を考慮したうえで、安心して購入できる金額を判断するための基準です。

返済比率とは年収に対して1年間で返済する金額の割合のことです。家計の支出における住宅ローンの占める割合を把握し、無理のない返済計画を立てるために使われます。

どちらも一般的な数値と、ゼロリノベが考える理想の数値をご紹介しますので参考にしてください。

適正価格は年収の5〜6倍程度

返済比率は年収の20〜25%

適正価格は年収の約5倍程度

返済比率は「手取り年収」の20%

住宅購入の適正価格は年収の5倍程度

住宅の適正価格は、一般的に、年収の5〜6倍程度が適正価格の目安とされていますが、ゼロリノベでは、年収の約5倍程度かそれ以下が安心して返済できる価格だと考えます。

しかしこれは目安であって、どのご家庭にでも当てはまるとは限りません。同じ年収であっても、家庭ごとの生活状況や将来の収支計画によって適正価格は変動します。お子様の有無によっても変わってくるため、ご家庭にあわせた適正価格を見極めましょう。

「返済比率」の理想は手取り年収の20%

返済比率が高すぎると、月々の支出に占めるローン返済額が高くなり生活費に影響が出ることに。夢のマイホームを購入したのはいいけれど、毎月の生活が苦しくなっては本末転倒です。無理なく住宅ローンを返済していくためには、家庭ごとのライフプランにあわせて、それに見合った返済比率を設定することが何より大切です。

返済比率は、一般的には年収の20〜25%が理想とされていますが、ゼロリノベが提唱する理想的な返済比率は、手取り年収の20%。

予期せぬ出費はもちろん、子どもの将来的な教育費や老後の生活に備えるほか、趣味や旅行などを楽しむ余白を残し、収入の減少などのリスクに備えるためにはこの返済比率は妥当であると考えます。

ここからは実際に、年収別の住宅ローン借入額の目安をみていきましょう。

年収別!住宅ローン借入額の目安【300万円〜1,000万円】

住宅ローンの借入額を決める際、多くの人は年収をもとに「どれくらいの金額を借りられるか」に注目します。しかし本当に重要なのはご家庭ごとの将来的な収支も見極めて「どれくらいの金額を返済できるか」を判断することです。

ここからは、年収別に借入可能額と返済可能額の目安を解説していきます。各年収の参考記事もぜひ読んでみてください。

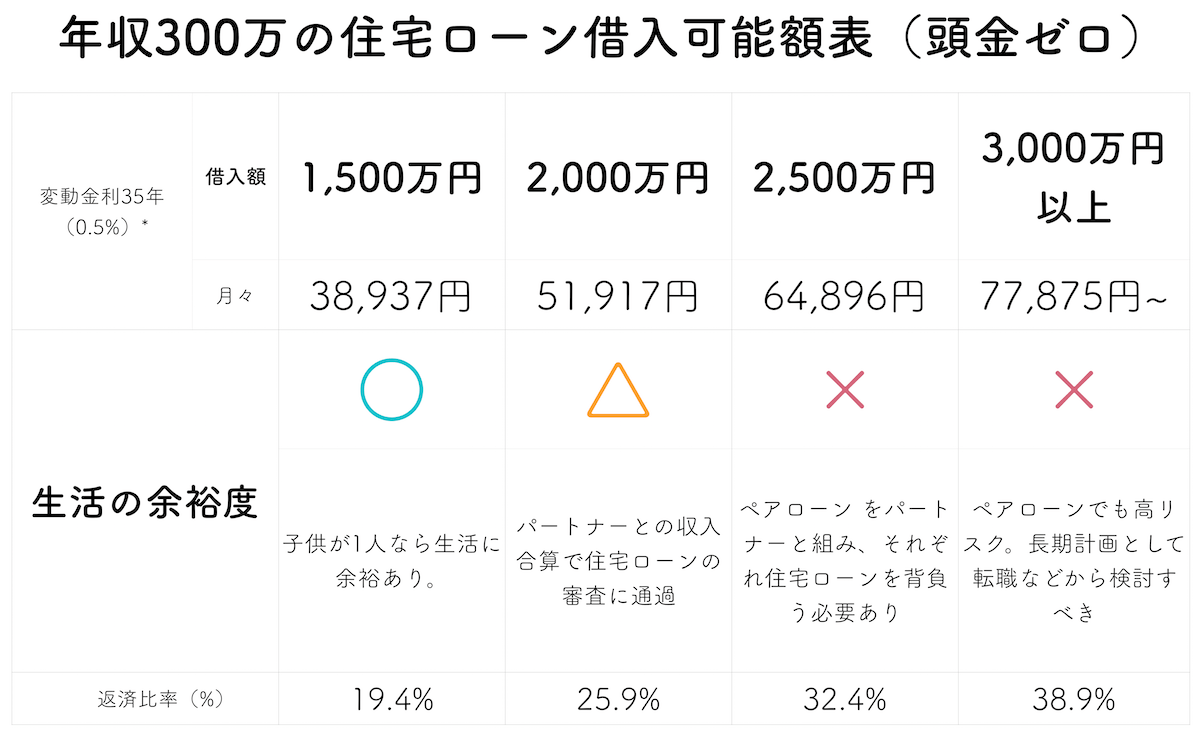

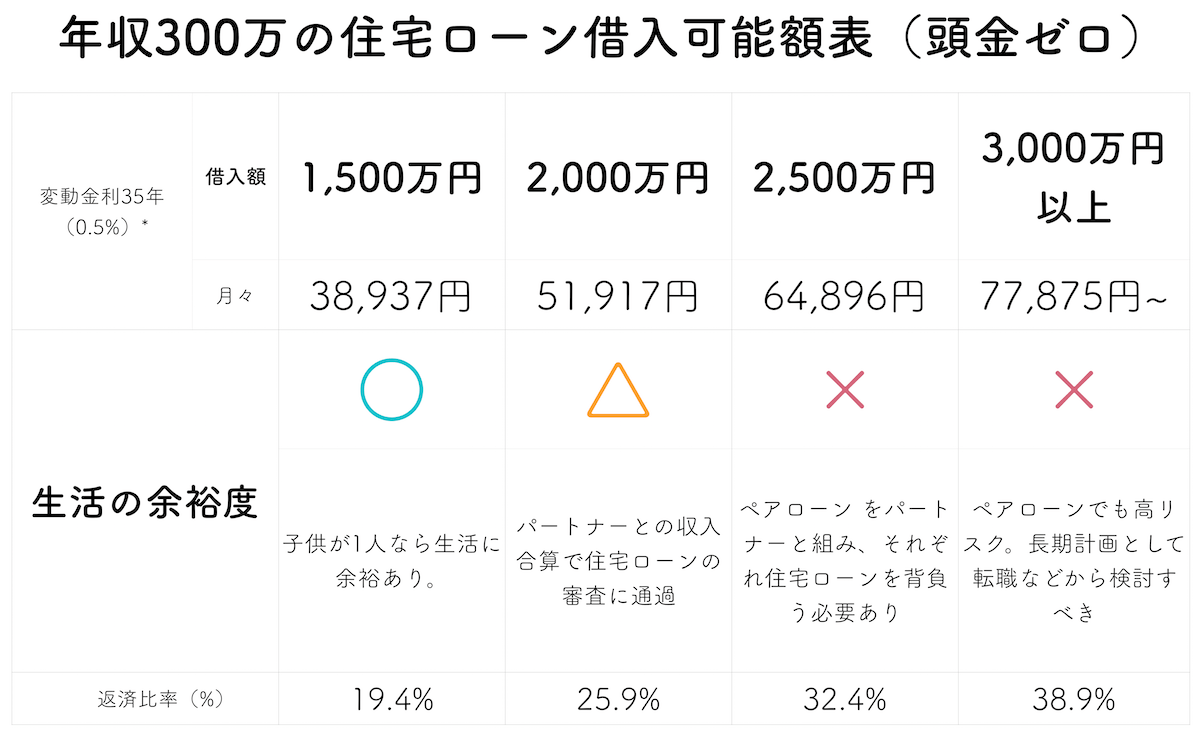

年収300万円の場合

年収300万円の場合、金融機関によっても差はありますが、住宅ローンは1,693~1,948万円程度まで借りることが可能です。安心して返済できる借入額(適正価格)の目安は1500万円程度。月々の住宅ローン返済額を3.9万円以内に抑えると、家計に過度な負担がかかりません。

借入額が1,500万円を超えてくると基本的には共働きが前提となります。返済負担を軽減するためにも、頭金はゼロで住宅ローンを組むことを想定しましょう。

詳しくは関連記事を読んでみてください。

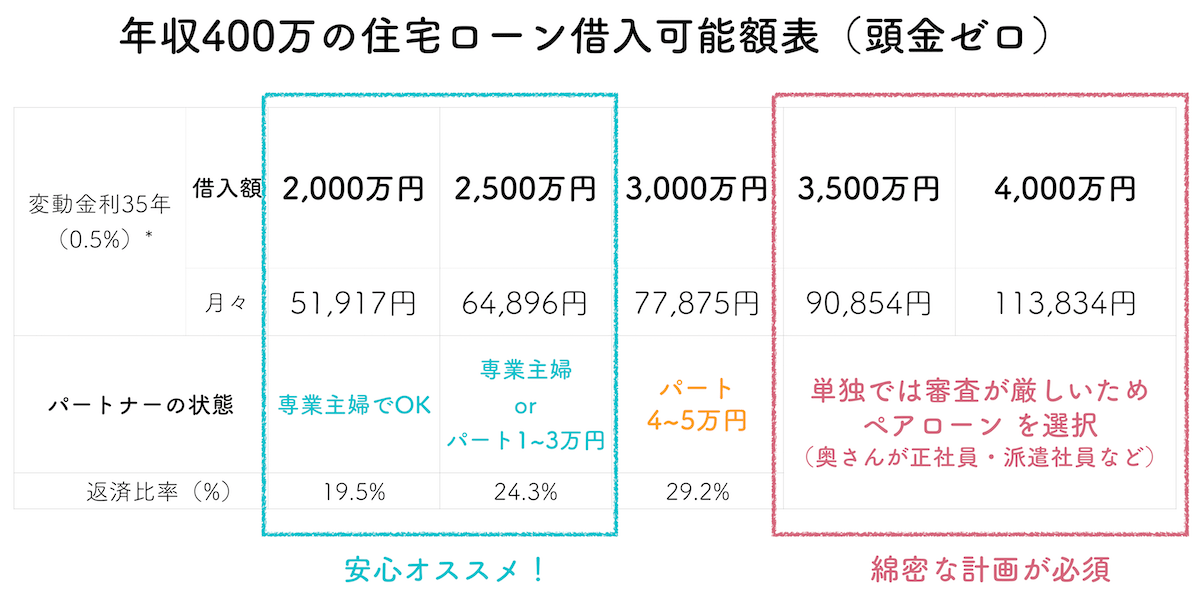

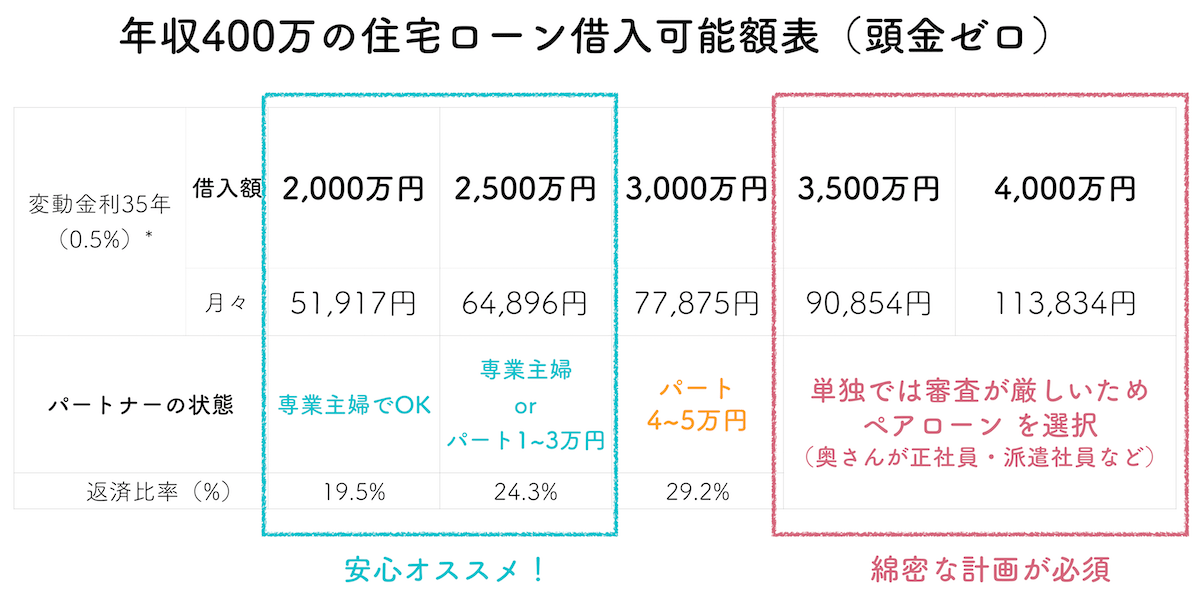

年収400万円の場合

年収400万円の場合、金融機関によっても差はありますが、住宅ローンは3,000~3,400万円程度まで借りることが可能です。安心して返済できる借入額の目安は2,000~2,500万円程度。月々の住宅ローン返済額を5.2万円〜6.5万円以内に抑えると、家計に過度な負担がかかりません。

堅実と言えるのは、2,000万円までの借入。パートナーが働いていない状態でも家族の生活を支えていける額だと想定します。返済負担を軽減するためにも、中古物件やリノベーション物件など、低価格で条件のよい物件を選ぶことをおすすめします。

詳しくは関連記事を読んでみてください。

年収500万円の場合

年収500万円の場合、金融機関によっても差はありますが、住宅ローンは5,000万円程度まで借りることが可能です。安心して返済できる借入額の目安は2,353万程度。月々の住宅ローン返済額を6.8万円以内に抑えると、家計に過度な負担がかかりません。

パートナーは無理に働かずとも生活が可能になるだけでなく、プラス分を夫婦で自由に使えます。住居費や生活費以外の趣味に使ったり、何ヶ月か貯蓄して旅行をしたり、住宅ローンの繰り上げ返済に充てたりするなど、さまざまな使い道が考えられるでしょう。

詳しくは関連記事を読んでみてください。

年収600万円の場合

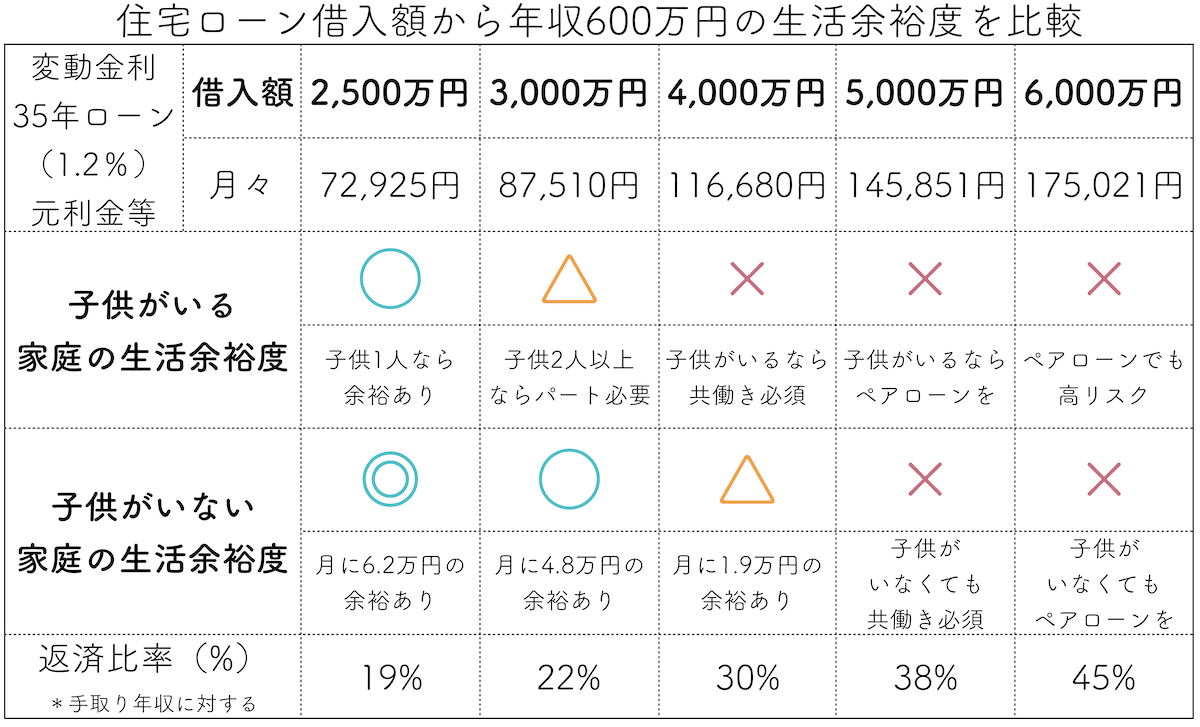

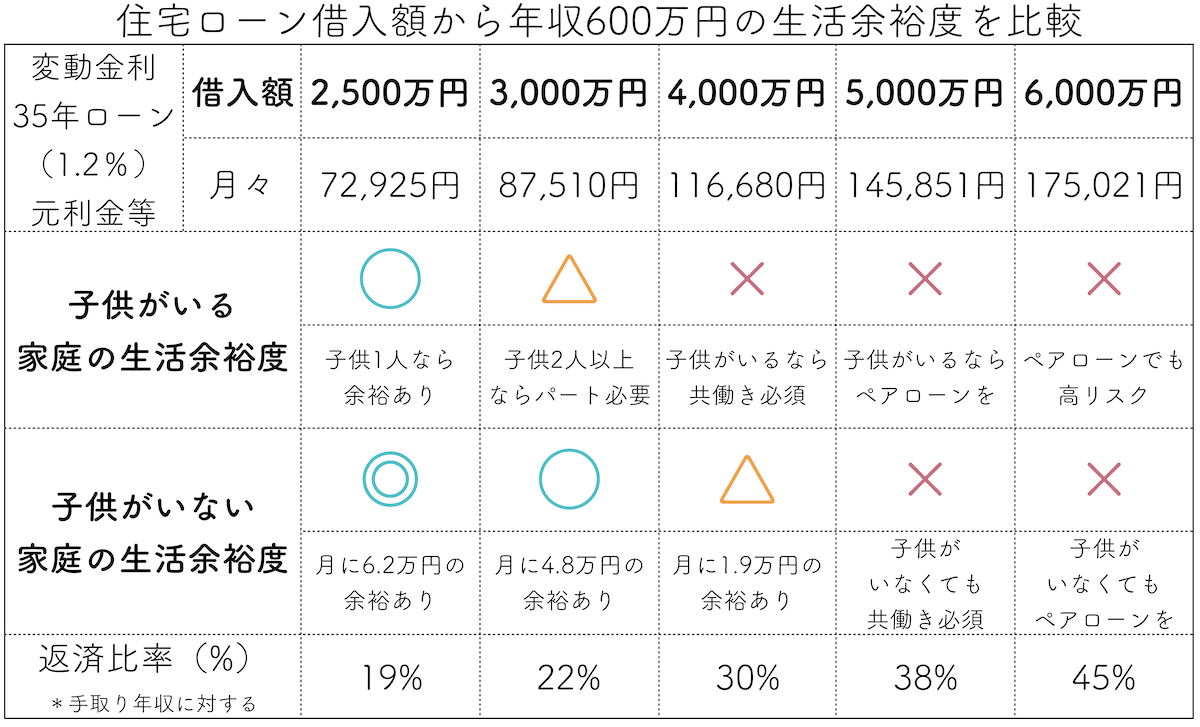

年収600万円の場合、金融機関によっても差はありますが、住宅ローンは5,999万円程度まで借りることが可能です。安心して返済できる借入額の目安は子どもがいなければ3,000万円程度。住宅ローン返済額を7.2万円程度に抑えると、家計に過度な負担がかかりません。

子どもがいるご家庭では返済額は2,500万円程度なら余裕があります。2人以上いるご家庭なら、3,000万円以上の借入になると共働きの必要がでてくるでしょう。4,000万円以上の借入となるとリスクが増えるためおすすめしません。

詳しくは関連記事を読んでみてください。

年収800万円の場合

年収800万円の場合、金融機関によっても差はありますが、住宅ローンは6,900万円程度まで借りることが可能です。生活に余裕をもって返済できる借入額の目安は子どもが1人なら4,000万円程度。月々の住宅ローン返済額を10.3万円以内に抑えると、家計に過度な負担がかかりません。

年収800万円で住宅ローンの借入額が3,000万円程度なら、非常に余裕があると言えます。借入額が5,000万円を超えてくると、共働きが前提となります。家族構成によっても安心して返せる額は異なりますので、詳しくは関連記事を読んでみてください。

年収1000万円の場合

年収1000万円の場合、金融機関にもよりますが、最大約1億円もの借入が可能になります。安心して返済できる借入額の目安は、家族構成により異なりますが4,000万円から5,000万円程度。月々の住宅ローン返済額を11万円〜15万円程度に抑えると、家計に過度な負担がかかりません。

借入額が大きいほど住宅を選ぶ選択肢は広がるように思えますが、マイホームを手に入れたその後の生活が苦しくなっては本末転倒。年収が高くても、返済比率は手取り年収の20%以内に抑えることを意識した方がよいでしょう。

詳しくは関連記事を読んでみてください。

要注意!ペアローンの年収合算方法

ペアローンとは、夫婦やパートナーがそれぞれの収入を合算して、共同で住宅ローンを組む仕組み。個人の収入だけでは希望の予算に達しない場合には検討が必要です。しかしペアローンを組む場合は、安易にふたりの年収を足して借入総額を出せばいい、というものではありません。

どんなご家庭であっても、夫婦どちらかが予測不可能な事態によって失職や休職する可能性はゼロではありません。夫婦の年収を合算する場合の目安としては、多くてもパートナーの手取り収入の半分までを個人の手取り年収と合算して計算しましょう。

ペアローンは2人それぞれが主債務者となるため、双方が独立して借入れや返済の責任を持ちます。借入可能額が増えるというメリットがある一方で、どちらかが失職や収入減少した場合でも両者の返済義務が残るため、リスク管理が重要です。また、手続きや手数料が2件分かかることも留意点です。

人生を左右する!知っておくべき住宅購入時の予算設定のポイント

各年収の適正価格や理想の返済比率を考慮する他にも、家を買うときの予算設定を考えるうえで大切なポイントがあります。詳しくみていきましょう。

- ライフプランの基本!人生の3大資金を考慮する

- ローン返済以外の諸費用なども把握しておく

- 頭金は必ずしもなくてOK!手元元金を残す選択を

- 年収に関わらず購入シミュレーションは必須

- 家を買うタイミングに悩んだら「早く購入を決断する」方がいい場合も

ライフプランの基本!人生の3大資金を考慮する

人生において、住宅・教育・老後にかかる資金が3大資金と言われています。住宅ローンの借入を検討するうえでは、まずこの3大資金を加味してライフプランニングを行いましょう。ライフプランを立てて長い人生において必要になるであろうキャッシュフローを”見える化”しておくことで、住宅に使う金額がいくらくらいなら適正かを考えることができるためです。

独身の方なら今後の家族構成について考えてみる、子どもがいる方は独り立ちするまでの教育費を予想しておく、ご自身が退職したあとにどんな生活を送りたいか、を考えるのも大切です。

多くのご家庭では子どもの教育費用のピークと住宅ローンの返済期間が重なることが多く、家計に大きな負担がかかる可能性があります。家を買うタイミングで長期的な視点で家計を見直し、これらの費用も含めた総合的な予算設計を行うことが重要です。

現役ファイナンシャルプランナーが家を買う際の実例を以下で解説していますので、ぜひこちらも参考にしてくださいね。

住宅ローン返済以外の諸費用なども把握しておく

年収をもとにした適正価格や返済比率の考え方について以外にも、家を買うときに事前に知っておくべきことがあります。それは、物件価格以外の費用がどれくらいかかるのかということ。

賃貸の家賃と同程度の金額だから、住宅ローンの返済も問題ないだろうと安易に考えて決めてしまうことのないようにしましょう。住宅を購入すると、ローンの返済額以外にも初期費用、住宅ローン以外のランニングコスト、そして将来的なメンテナンス費用など、さまざまな費用がかかります。すべての費用を家を買う前に把握し、ある程度の費用を想定したうえで計画的に資金を準備する必要があります。

特に初めて家を買う方は、思わぬ出費に驚くことが多いでしょう。事前に情報収集を行い、しっかりとした資金計画を立てることが何より重要です。

頭金は必ずしもなくてOK!手元元金を残す選択を

ある程度手元元金がある場合は、頭金を多く用意することで借入額を減らし、月々の返済負担を軽減することができます。一般的には、物件価格の20%程度を頭金として用意することが理想とされるなどとも言われますが、ご家庭の財政状況によってはあてはまらないこともあります。

頭金の額を大きくすることで手元資金が減り、資金繰りが厳しくなる場合は、頭金なしで住宅ローンを組むことをおすすめします。

また、頭金に充てる資金(もしくはその一部)を投資に回し、住宅ローン返済と資産運用を並行して行う選択肢もあります。繰り上げ返済を考える場合にはこの選択が活きてくることも。

頭金の考え方について、詳しくは関連記事をぜひ読んでみてください。

年収に関わらず購入シミュレーションは必須

各年収帯での具体的な購入シミュレーションを行うことで、ライフプランに沿ったより現実的な予算設計が可能になります。例えば、年収500万円の場合、3000万円の物件を35年ローンで購入すると、月々の返済額は約8万円程度になります。このような具体的な数字を基に、自身の生活スタイルに合わせて検討することが重要です。

複数のパターンを想定し、シミュレーションを行って具体的な金額を出してみてください。きっとご自身のご家庭にとってどの返済計画が見合っているかを判断できる材料になります。

またシミュレーションは、単に月々の返済金額を算出するだけでなく、金利変動による返済額上昇のリスクを想定することも可能です。現役のファイナンシャルプランナーが家を買うときに行った、シミュレーションによるリスク管理についての実例を以下の記事で詳しく解説していますので参考にしてください。

家を買うタイミングに悩んだら「早く購入を決断する」方がいい場合も

家を購入するタイミングは、家庭の状況やライフプランによって異なりますが、資金が十分に貯まるまで待つよりも、健康なうちにローンを組み、しっかりとした長期的なプランを立てる方が賢明な場合もあります。

早めにローンを計画的に返済し始めることで、完済時期が明確になり、将来のライフイベントに向けた資金計画も立てやすくなります。また、健康なうちに団体信用生命保険付きのローンを利用することで、万一のリスクに備えることができるというメリットもあります。

こうしたリスク管理を含めた長期的なプランを構築することで、資金面で安心しつつ、早い段階でマイホームを手に入れる喜びを味わうことができるでしょう。

まとめ

家を買う際の予算設計は、年収が大きなひとつの基準になると同時に、ライフプランや将来の収支計画を総合的に考慮して行う必要があります。

安心して無理なく住宅ローンを返済するということは、住宅購入前と住宅購入後は同じ水準かそれ以上の生活が購入後も保つことができることが大前提。住宅ローンが購入後の生活を苦しめないよう、ご家庭のライフプランにあわせた返済比率を設定して予算を決定しましょう。

よくある質問

編集後記

ファインナンシャルプランナーの視点としては、住宅購入は単なる「家」の取得ではなく、長期的な資産形成の一環として捉えます。住宅ローン控除などの税制優遇措置を活用しつつ、将来の資産価値も考慮に入れた戦略的な購入計画を立てることをおすすめします。

あとは、定期的に家計の見直しを行い、必要に応じてローンの借り換えや繰り上げ返済を検討するなど、柔軟な対応を心がけることが長期的な家計の安定につながりますよ。