世帯年収1000万円の住宅ローンはいくら借入できる?目安や適正金額を徹底解説!

ファイナンシャルプランナー

以西 裕介

一般財団法人 確定拠出年金推進協会京都支部長 キッズマネースクール認定講師

法人・個人を含め年間800件程度の相談を受けるほか、資産形成セミナーも多数開催。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

年収1000万円で無理なく返せる住宅ローンの借入額は4,170万円!

月々の返済額は11万円程度が目安

以西

以西年収1000万円で、家計に負担をかけることなく安心して返済できる住宅ローン借入額の目安は約4,170万円です。仮に借入額4,000万円、金利1%、35年返済で計算した場合、月々の返済額は11万円程度。この金額は、子どもが2人いても家計に多少の余裕がある額です。

「【年収1000万円の場合】借入額別のケーススタディ」の章では、借入額が4,000万円から8,000万円までの場合、「月々の手取り金額」・「生活費」・「パートナーの状態」がそれぞれどのように変わってくるのかについて詳しく紹介しています。子どもの人数によっても生活の余裕度は変わってくるため、ご自身の状況と照らし合わせながら確認してみてください。

住宅ローンを組む時のポイント!返済比率は「手取り収入の20%以下」に

住宅ローンを組む時のポイントは、住宅ローンの返済比率(年収に占める年間の住宅ローン返済額の割合)を手取り年収の20%以内に抑えること。年収の20%までが理想的といわれている住宅費用ですが、額面年収の20%ではギリギリの家計になってしまうため注意しましょう。また、住宅ローンの返済額以外に固定資産税、修繕費などの長期的にかかるその他のコストについても考慮しなければなりません。

住宅購入後の税金のランニングコストについては関連記事「持ち家にかかる税金はいくら?知っておきたい控除と注意点」で確認してみてください。

上限額で借りるのは危険!

年収1000万円の住宅ローンの借入上限額は9,998万円

年収1000万円の場合、金融機関にもよりますが、最大約1億円もの借入が可能になります。(返済負担率35%、金利1.0%、返済期間35年の場合)借入額が大きいほど住宅を選ぶ選択肢は広がるように思えますが、マイホームを手に入れたその後の生活が苦しくなっては本末転倒。

家計に過度な負担をかけることなく返済を続けるためには、教育費や老後の貯蓄にも余裕をもったライフプランを立て、将来的なリスクにも備えることが大切です。具体的には、7,000万円以上の借入でパートナーの収入なしでは家計のやりくりが厳しくなります。「借りられる額」と「返せる額」には大きな乖離があることを理解しておく必要がありますね。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家探し、家づくりに役立つ4つのガイドブック

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

年収1000万円で無理なく返せる住宅ローンは4,170万

年収1000万円の場合は、9,998万円が借入限度額(返済上限金額)となります。

フラット35では貸付上限額が8,000万円となりますが、上限いっぱいまで借りることは可能です。

ただし、借入限度額がギリギリの状態で、住宅ローンを組んでしまうと、住宅費用の割合が多く、生活にゆとりがなくなってしまう可能性が高いです。

大まかな目安として、無理なく返せる住宅ローンの安心予算は返済比率が手取り年収の20%までと考えます。

年収1000万の場合、4,170万円までが理想の住宅ローン借り入れ金額の目安です。

▼返済比率から考える年収1000万円の住宅ローン借入額

| 返済期間 | 借りられる額 (返済比率 額面年収の35%) | 無理なく返せる額 (返済比率 手取り年収の20%) |

| 35年 | 9,998万 ※フラット35では8000万が貸付上限 | 4,170万 |

| 30年 | 8,814万 ※フラット35では8000万が貸付上限 | 3,676万 |

| 25年 | 7,556万 | 3,152万 |

| 20年 | 6,220万 | 2,594万 |

| 15年 | 4,802万 | 2,003万 |

| 10年 | 3,296万 | 1,375万 |

・額面年収1000万円、手取り年収730万円(配偶者有り)の場合

・借りられる額:金利1.2%(元利均等)、返済期間35年、返済比率30~35%

・無理なく返せる額:金利1.2%(元利均等)、返済期間35年、返済比率20%

20代・30代は35年ローンが組みやすい年齢のため、30年〜35年の返済期間が参考になるでしょう。

40代・50代以降は、状況や金融機関によって、返済期間を25年未満で検討する必要があります。

ただし、金融機関によっては退職金や年金の受取予定額を返済プランに組み込んで住宅ローンの審査を行うことも可能です。

40代以降でも、できる限り35年の返済プランで住宅ローンを組み、毎月の支払額を抑えることをおすすめします。

長期的に住宅ローンを利用するメリット

金利手数料が高い時代は、なるべく頭金を用意し、繰り上げ返済をすることで総支払額を抑えることが有効でした。

しかし低金利の現在は、住宅ローンを長期的に利用し、毎月の返済額を抑えることをおすすめします。

頭金や繰り上げ返済に現金を使うよりも、手元に貯金を残しておく方が以下のような予想外のできごとにも対応できるからです。

- 病気や怪我

- ボーナスカット

- 会社の倒産

- 世帯年収1000万円の場合はパートナーが働けなくなる可能性

できる限りリスクを回避するために、上手に住宅ローンを利用しましょう。

住宅ローンの考え方についてより詳しく知りたい方は、以下記事を参考にしてみて下さい。

1-1.年収1000万円の住宅ローンの理想借入額が返済比率20%の理由

住宅ローンの返済比率は「年収に占める年間返済額の割合」であり、額面年収から計算することが多いです。

額面年収によって銀行から借りることができる上限額はある程度計算できます。

ですが、住宅ローンでは実際に無理なく返済できる金額は手取り年収から計算することをおすすめします。

年収の20%までが理想的といわれている住宅費用ですが、額面年収の20%でシミュレーションした場合はギリギリの家計になってしまうことが理由です。

返済比率を手取り年収の20%以下にするべき理由と詳しいシミュレーションは、以下記事を参考にしてみて下さい。

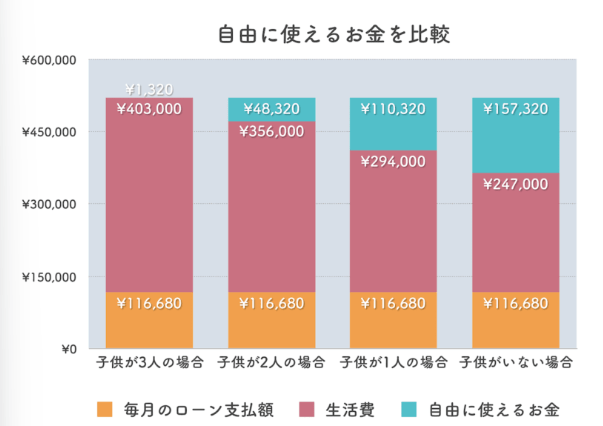

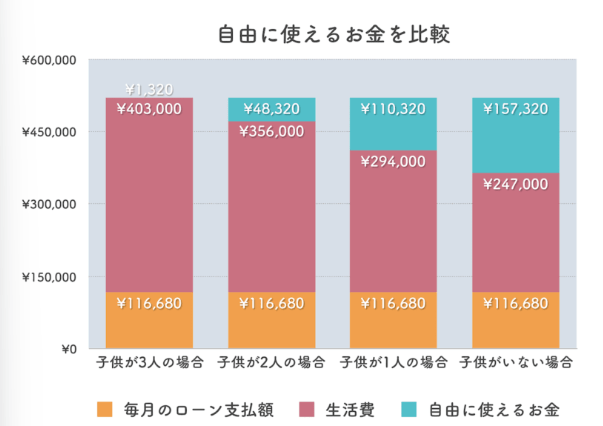

1-1-1.返済比率20%でも家族構成によっては不安あり

安心予算で住宅ローンを組んだ場合でも、生活余裕度は家族構成によって異なります。

年収1000万円(手取り約730万円)の場合、子どもが0〜3人の状況で、自由に使えるお金は大きく変わります。

※年間支払額が手取り年収20%以内となる4,000万円の住宅ローンを組んだ場合

※金利1.2%・35年ローンの場合

※子ども1人あたり学費を月に4.7万円・食費を月に1.5万円とした場合

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子ども1人あたりの学費は文部科学省子供の学習費調査をもとに算出

*子ども1人あたりの食費は政府統計の家計調査をもとに算出

子どもがいない場合は、子ども1人あたり月に4.7万円と想定される学費貯金の必要がなくなります。

子どもがいない家庭で手取り年収の20%以内の住宅ローンを借りた場合、月に約15.7万円が自由な使い道となり、さらにゆとりが持てます。

安心予算の目安は家族構成や趣味によっても変わるため、自由に使えるお金が月にいくら必要なのか事前に考えておきましょう。

安心予算についてより詳しく知りたい方は、以下記事を参考にしてみて下さい。

関連:住宅ローン返済比率20%の理由と考え方【年収別の借入額の目安表】

より具体的な年収や条件でシミュレーションをする場合は、住宅保証機構の「住宅シミュレーション」で算出できます。

- 手取り年収を入力

- 返済負担率を20%で入力

上記2点に注意してシミュレーションすることで、より具体的な安心予算がわかります。

1-2.住宅ローン借入額によって変わる年収1000万円の生活の余裕度

▼住宅ローン借入額から年収1000万円の生活余裕度を比較

| 変動金利35年ローン(1.2%)元利金等 | 借入額 | 4,000万円 | 5,500万円 | 6,000万円 | 7,000万円 | 8,000万円 |

| 月々 | 116,680円 | 160,436円 | 175,021円 | 204,191円 | 233,361円 | |

| 子どもがいる家庭の生活余裕度 | ◎ | ◎ | 〇 | △ | × | |

| 子ども3人までは赤字にならない | 子ども2人でも余裕あり | 子ども2人までは赤字にならない | 子ども1人なら余裕あり | 子どもがいるならパートが必要 | ||

| 子どもがいない家庭の生活余裕度 | ◎ | ◎ | 〇 | 〇 | △ | |

| 月に15.7万円の余裕あり | 月に12.8万円の余裕あり | 月に9.8万円の余裕あり | 月に6.9万円の余裕あり | 月に4.0万円の余裕あり | ||

| 返済比率(%) | 19% | 23% | 28% | 33% | 38% | |

無理なく返せる額としておすすめしている手取り年収20%未満の返済比率では、子どもが3人いても娯楽費の余裕があります。

返済比率が高い7,000万円、8,000万円以上は金融機関で審査が通る金額ですが、生活の余裕度を考えると子どもがいる家庭ではおすすめできません。

単独で年収1000万円の場合、パートナーの協力によって補うことも検討できます。

しかし、世帯年収1000万円の場合はパートナーが働けなくなる時期を想定すると、子どもがいる家庭ではリスクが高いです。

そのため、返済比率20%前後の借入額が安心予算になります。

子供がいない家庭の場合、住宅ローン6,000万円までであれば月に約9.8万円の余裕が持てます。

借入額によって変わる生活余裕度を参考に、ご自身にとって最適な返済比率を検討して下さい。

【年収1000万円の場合】借入額別のケーススタディ

ここでは、年収1,000万円の場合に以下の借入額を行った場合の「月々の手取り金額」「生活費」「パートナーの状態」について詳しく紹介します。

- 年収4,000万円の場合

- 年収5,500万円の場合

- 年収6,000万円の場合

- 年収7,000万円の場合

- 年収8,000万円の場合

年収1,000万円で住宅ローン活用時に破産するケースについても紹介します。

1つずつ順番に見ていきましょう。

2-1.年収1000万円で4,000万円の住宅ローンは子ども3人までなら赤字にならない

| 月々の手取り 金額52.1万円 ※1 | 生活費※2 29.4万円食費:50,000円 水道光熱費:12,000円 保険:10,000円 通信費:15,000円 車:20,000円 日用品・雑貨:30,000円 その他娯楽費:40,000円 学費貯金:47,000円 老後貯金:70,000円 | パートナーの状態 | ||

| 専業主婦(夫)でOK | ||||

| 変動金利35%(1.2%) | 借入額 | 4,000万円 | ||

| 月々 | 116,680円 | |||

| 返済比率(%) ※手取り年収730万円に対する割合 | 19% | |||

| 52.1万円(手取り)- 29.4万円(生活費)= 22.7万円(残り) 22.7万円(残り)- 約11.6万円(住宅ローン)=約11.1万円が自由な使い道に | ||||

※1:手取り1,000万円の手取り年収730万円÷14ヵ月(夏冬ボーナスが1ヵ月ずつで計算した場合)

※2:

・子ども1人を想定した場合の生活費用

・学費は幼稚園~高校が公立、大学は私立を想定、塾など学外費用も含んだ場合

・老後資金は3,000万円を30歳から35歳で貯蓄することを想定

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子ども1人あたりの学費は文部科学省子供の学習費調査をもとに算出

年収1000万円で4,000万円の住宅ローンは、子ども2人までの家庭であれば、余裕が生まれます。

生活費は子ども1人を想定した場合となっていますが、子どもが3人までであれば赤字にはなりません。

子ども1人・3人家族のモデルケースの場合、手取り額52.1万円(手取り年収730万円÷14ヵ月・内夏冬ボーナスが1ヵ月ずつ)から生活費29.4万円を引くと22.7万円が残り、住宅ローンの支払いが約11.6万円のため、毎月11.1万円程度の余裕が生まれます。

毎月11.7万円程度の余裕があれば、想定外の出費にも備えることができるうえに、海外旅行やレジャー、趣味を楽しめます。

さらに、子どもの習いごとを増やすこともでき、ゆとりある生活を保てるでしょう。

子どもがいない場合

子どもがいない家庭で手取り年収の20%以内となる4,000万円の住宅ローンを借りた場合、月に約15.7万円が自由な使い道となります。

趣味や旅行にも資産を使いたい人にとっては余裕があり、自由度が広がるでしょう。

2-2.年収1000万円で5,500万円の住宅ローンは子ども2人でも余裕あり

| 月々の手取り 金額52.1万円 ※1 | 生活費※2 29.4万円食費:50,000円 水道光熱費:12,000円 保険:10,000円 通信費:15,000円 車:20,000円 日用品・雑貨:30,000円 その他娯楽費:40,000円 学費貯金:47,000円 老後貯金:70,000円 | パートナーの状態 | ||

| 専業主婦(夫)でOK | ||||

| 変動金利35%(1.2%) | 借入額 | 5,500万円 | ||

| 月々 | 160,430円 | |||

| 返済比率(%) ※手取り年収730万円に対する割合 | 26% | |||

| 52.1万円(手取り)- 29.4万円(生活費)= 22.7万円(残り) 22.7万円(残り)- 約16.0万円(住宅ローン)=約6.7万円が自由な使い道に | ||||

※1:手取り1,000万円の手取り年収730万円÷14ヵ月(夏冬ボーナスが1ヵ月ずつで計算した場合)

※2:

・子ども1人を想定した場合の生活費用

・学費は幼稚園~高校が公立、大学は私立を想定、塾など学外費用も含んだ場合

・老後資金は3,000万円を30歳から35歳で貯蓄することを想定

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子ども1人あたりの学費は文部科学省子供の学習費調査をもとに算出

年収1000万円で5,500万円の住宅ローンを組む場合、子ども2人までであれば、生活に余裕を持つことができます。

子ども1人・3人家族のモデルケースの場合、手取り額52.1万円(手取り年収730万円÷14ヵ月・内夏冬ボーナスが1ヵ月ずつ)から生活費29.4万円を引くと22.7万円が残り、住宅ローンの支払いが約16.0万円のため、毎月6.7万円程度の余裕が生まれます。

子どもが3人の場合、夏冬ボーナスで学費を補うか、パートナーが月に3〜4万円以上の収入をえる必要があります。

子どもがいない場合

子どもがいない家庭で5,500万円の住宅ローンを借りた場合は、月に約12.8万円の余裕があります。

返済比率も手取り年収の23%となり、まだまだ余裕がある借入額です。

2-3.年収1000万円で6,000万円の住宅ローンは子ども2人までなら赤字にならない

| 月々の手取り 金額52.1万円 ※1 | 生活費※2 29.4万円食費:50,000円 水道光熱費:12,000円 保険:10,000円 通信費:15,000円 車:20,000円 日用品・雑貨:30,000円 その他娯楽費:40,000円 学費貯金:47,000円 老後貯金:70,000円 | パートナーの状態 | ||

| 専業主婦(夫)でOK | ||||

| 変動金利35%(1.2%) | 借入額 | 6,000万円 | ||

| 月々 | 175,021円 | |||

| 返済比率(%) ※手取り年収730万円に対する割合 | 28% | |||

| 52.1万円(手取り)- 29.4万円(生活費)= 22.7万円(残り) 22.7万円(残り)- 約17.5万円(住宅ローン)=約5.2万円が自由な使い道に | ||||

※1:手取り1,000万円の手取り年収730万円÷14ヵ月(夏冬ボーナスが1ヵ月ずつで計算した場合)

※2:

・子ども1人を想定した場合の生活費用

・学費は幼稚園~高校が公立、大学は私立を想定、塾など学外費用も含んだ場合

・老後資金は3,000万円を30歳から35歳で貯蓄することを想定

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子ども1人あたりの学費は文部科学省子供の学習費調査をもとに算出

年収1000万円で6,000万円の住宅ローンを組む場合、子ども2人までであれば赤字にはなりません。

子どもが1人の場合、余裕がありますが、子どもが2人以上の場合は旅行や趣味、習い事の制限が発生します。

子ども1人・3人家族のモデルケースの場合、手取り額52.1万円(手取り年収730万円÷14ヵ月・内夏冬ボーナスが1ヵ月ずつ)から生活費29.4万円を引くと22.7万円が残り、住宅ローンの支払いが約17.5万円のため、毎月5.2万円程度の余裕があります。

子どもが2人以上で、習いごとや学費にかける金額を増やしたい場合、パートナーも働いている状況が理想的です。

子どもがいない場合

住宅ローン6,000万円までであれば月に9.8万円の余裕が生まれます。

返済比率30%以内が、子どもがいない家庭での安心予算の目安となります。

2-4.年収1000万円で7,000万円の住宅ローンは子ども2人ならパートが必要

| 月々の手取り 金額52.1万円 ※1 | 生活費※2 29.4万円食費:50,000円 水道光熱費:12,000円 保険:10,000円 通信費:15,000円 車:20,000円 日用品・雑貨:30,000円 その他娯楽費:40,000円 学費貯金:47,000円 老後貯金:70,000円 | パートナーの状態 | ||

| 専業主婦(夫)でOK | ||||

| 変動金利35%(1.2%) | 借入額 | 7,000万円 | ||

| 月々 | 204,191円 | |||

| 返済比率(%) ※手取り年収730万円に対する割合 | 23% | |||

| 52.1万円(手取り)- 29.4万円(生活費)= 22.7万円(残り) 22.7万円(残り)- 約20.4万円(住宅ローン)=約2.3万円が自由な使い道に | ||||

※1:手取り1,000万円の手取り年収730万円÷14ヵ月(夏冬ボーナスが1ヵ月ずつで計算した場合)

※2:

・子ども1人を想定した場合の生活費用

・学費は幼稚園~高校が公立、大学は私立を想定、塾など学外費用も含んだ場合

・老後資金は3,000万円を30歳から35歳で貯蓄することを想定

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子ども1人あたりの学費は文部科学省子供の学習費調査をもとに算出

年収1000万円で7,000万円の住宅ローンを組む場合、子ども1人であれば生活に余裕を持てます。

子どもが2人以上いる場合、どちらかがパートナーとして働く必要があります。

子ども1人・3人家族のモデルケースの場合、手取り額52.1万円(手取り年収730万円÷14ヵ月・内夏冬ボーナスが1ヵ月ずつ)から生活費29.4万円を引くと22.7万円が残り、住宅ローンの支払いが約20.4万円のため、毎月2.3万円程度の余裕があります。

- 子どもが2人の場合は月に4〜5万円

- 子どもが3人の場合は月に9〜10万円

子どもの人数に応じて、追加収入が必要になります

子どもがいない場合

子どもがいない家庭で7,000万円の住宅ローンを借りた場合は、月に約6.9万円の余裕が生まれます。

無理のない返済額ですが、趣味や旅行等、他にも資金を使いたいと考えている人は、生活が圧迫されないかどうか一度考えてみて下さい。

2-5.年収1000万円で8,000万円の住宅ローンは子どもが1人でもいるならパートが必要

| 月々の手取り 金額52.1万円 ※1 | 生活費※2 29.4万円食費:50,000円 水道光熱費:12,000円 保険:10,000円 通信費:15,000円 車:20,000円 日用品・雑貨:30,000円 その他娯楽費:40,000円 学費貯金:47,000円 老後貯金:70,000円 | パートナーの状態 | ||

| 専業主婦(夫)でOK | ||||

| 変動金利35%(1.2%) | 借入額 | 8,000万円 | ||

| 月々 | 233,361円 | |||

| 返済比率(%) ※手取り年収730万円に対する割合 | 38% | |||

| 52.1万円(手取り)- 29.4万円(生活費)= 22.7万円(残り) 22.7万円(残り)- 約23.3万円(住宅ローン)マイナス0.6万円の赤字 | ||||

※1:手取り1,000万円の手取り年収730万円÷14ヵ月(夏冬ボーナスが1ヵ月ずつで計算した場合)

※2:

・子ども1人を想定した場合の生活費用

・学費は幼稚園~高校が公立、大学は私立を想定、塾など学外費用も含んだ場合

・老後資金は3,000万円を30歳から35歳で貯蓄することを想定

*月々の生活費は総務省統計局の家計調査年報をもとに算出

*子ども1人あたりの学費は文部科学省子供の学習費調査をもとに算出

年収1000万円で8,000万円の住宅ローンを組む場合、子どもがいるのであればパートナーの協力が必要となります。

子ども1人・3人家族のモデルケースの場合、手取り額52.1万円(手取り年収730万円÷14ヵ月・内夏冬ボーナスが1ヵ月ずつ)から生活費29.4万円を引くと22.7万円が残り、住宅ローンの支払いが約23.3万円のため、毎月0.6万円程度の赤字となってしまいます。

- 子どもが1人いる場合は月に1〜2万円

- 子どもが2人いる場合は月に6〜7万円

子どもの人数に応じて追加収入が必要となるため、パートナーがパートなどで働くことが理想的となります。

子どもが3人以上の場合、パートの収入などでカバーし続けるのはリスクが高いため、8,000万円の住宅ローンを組むことはおすすめしません。

子どもがいない場合

子どもがいない家庭で8,000万円の住宅ローンを借りた場合は、月に約4.0万円の余裕が生まれます。

生活費で想定している学費貯金を含まないため赤字にはなりません。

ただし、想定外の出費があった場合には、生活が圧迫される可能性もあります。

2-6.年収1000万円なのに住宅ローンで破産するケース

年収1000万は、経済的自由度が高いイメージを持つ人も多いでしょう。

しかし、年収1000万円世帯の約7.3%は貯蓄をしていないというデータもあります。

貯蓄をしていない結果、想定外のできごとなどに対応できず、住宅ローンで破産するケースもあります。

(出所)金融広報調査委員会「家計の金融行動に関する世論調査[二人以上世帯] 令和元年調査結果」

住宅ローンが支払えなくなった場合

住宅ローンが支払えなくなった場合には、以下の状況が発生します。

- 住宅が取り上げられる

- ブラックリストに入りクレジットカードが使えなくなる

- 住宅が競売にかけられ、住宅を手放した上に残額の支払いが続く

たとえ、年収が高くても、住宅ローンが支払えなければ手元に現金が無いことで身動きがとれなくなり、生活が圧迫されてしまうこともあります。

このような状況を回避するためにも、長期的な返済期間で毎月の支払額を抑え、安心予算で住宅ローンの活用をおすすめします。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

世帯年収1000万円の夫婦共働きで住宅ローンを借りる方法と注意点

世帯年収1000万円の夫婦共働きで住宅ローンを組む場合、2つの方法があります。

ここでは、住宅ローンを借りるときに使用できる以下のローンについて紹介します。

- お互いが連帯保証人になる「ペアローン」

- お互いの収入を合わせる「収入合算ローン」

順番に紹介していきます。

3-1.お互いが連帯保証人になる「ペアローン」

「ペアローン」は、一つの物件に対し、夫婦それぞれが住宅ローンを組みます。

2人とも債務者となり、お互いの連帯保証人となります。

ペアローンのメリット・デメリットは、以下の通りです。

メリット

団体信用生命保険に2人とも加入できる

2人とも住宅ローン控除の対象となる

デメリット

事務手数料や諸費用が2人ともにかかる

団体信用生命保険に2人とも加入すると、どちらかに万が一のことが起こった場合は1人分のローン返済のみが債務免除となる(単独ローンの場合は全額債務免除となる)

一つの物件に支払う2人の住宅ローンの割合は、自由に決められます。

例えば、6,000万円の物件をペアローンで購入する場合、以下の持分や控除額となります。

| 住宅ローン6,000万円をペアローンで組む場合 | ||

| 債務者 | 債権者 | |

| 借入額 | 4,000万円 | 2,000万円 |

| 持分 | 約65% | 約35% |

| 所有権 | あり | あり |

| 住宅ローン控除 | 対象 | 対象 |

| 控除される金額 | 年間最大28万円 | 年間最大14万円 |

| 団体信用生命保険 | 加入できる | 加入できる |

| 団信で免除される金額 | 4,000万円 | 2,000万円 |

「ペアローン」は住宅ローン控除をダブルで受けられることが最大のメリットです。

住宅ローン控除には借入限度額があり、最大で4,500万円です。

6,000万円を単独ローンで全額借り入れると4,500万円までが控除適用額になりますが、2人で限度額内に収まるよう借り入れすれば、全額控除対象になります。

ただし、団体信用生命保険にもそれぞれが加入するため、債務免除の割合も分散します。

3-2.お互いの収入を合わせる「収入合算ローン」

「収入合算ローン」は、住宅ローンを支払うのは1人の設定となりますが、住宅ローン審査時には2人分の収入を合算して審査を行う住宅ローンです。

単独で組むよりも借入額を増やすことができます。

収入合算ローンのメリット・デメリットは、以下の通りです。

メリット

審査時に2人の収入を合算して借入額を増やすことができる

主債務者は1人となり、主債務者に万が一のことがあった場合は全額債務免除となる

デメリット

団体信用生命保険に主債務者しか加入できない

住宅ローン控除の対象となるのは主債務者のみ

6,000万円の物件を収入合算ローン(連帯保証)で購入する場合、以下の持分や控除額となります。

| 住宅ローン6,000万円を収入合算ローン(連帯保証)で組む場合 | ||

| 主債務者 | 連帯保証者債 | |

| 借入額 | 6,000万円 | 0円 |

| 持分 | 約100% | 0% |

| 所有権 | あり | なし |

| 住宅ローン控除 | 対象 | 対象外 |

| 控除される金額 | 年間最大31.5万円 | 0円 |

| 団体信用生命保険 | 加入できる | 加入できない |

| 団信で免除される金額 | 6,000万円 | 0円 |

持分は100%主債務者となります。

ですが、主債務者に万が一のことがあった場合、住宅ローンが全額免除されます。

一方、連帯保証者に万が一のことがあった場合には、まったく免除がありません。

住宅ローン控除の対象も主債務者1人となります。

収入合算ローンについて詳しく知りたい方は、以下の記事を参考にしてみて下さい。

関連:【共働き】収入合算の住宅ローンで家を買うときの「4つの約束」

連帯債務の収入合算ローンについて

収入合算ローンは、以下の選択が可能です。

- 連帯保証

- 連帯債務

「連帯債務」であれば、

- 所有権あり

- 住宅ローン控除対象

- 団信加入可

などのメリットが多いのですが、「連帯債務」を取り扱っている代表的な住宅ローンは「フラット35」となります。

「フラット35」は選べる物件数が少なく、金利が高い傾向があります。

その他の主要金融機関での「収入合算ローン」は、基本的に「連帯保証」を取り扱っているため、ここでは「連帯保証」の収入合算ローンのメリット・デメリットを解説しています。

年収1000万円で住宅ローンを借りる場合に必要な頭金

住宅ローンを借りる場合に必要となる頭金の目安は、1〜2割程度です。

例えば、5000万円の住宅を購入する場合には、500〜1,000万円の頭金が必要ということになります。

ただし、頭金なしでも住宅ローンの借り入れは可能です。ゼロリノベでは、頭金の金額をなるべく小さくして資産運用などに活用することをおすすめしています。

頭金について詳しくは下記の記事をご参考ください。

関連:住宅ローンで頭金なしを選ぶべき4つの理由とそのメリット

金利と返済期間による借入プランへの影響

借入プランは、金利と返済期間のどちらを重要視するかで、考え方が変わります。

ここでは、金利・返済期間が借入プランにどのように影響するかを紹介します。

1つずつ順番に見ていきましょう。

5-1.金利タイプがもたらす借入プランへの影響

住宅ローンで設定できる金利タイプは以下の通りです。

- 全期間固定金利

- 10年固定金利

- 変動金利

全期間固定金利は、金利の変動リスクがない金利形式です。

変動金利のように、途中で金利の上げ下げが発生しないので、毎月の資金繰りがやりやすくなります。

反対に、変動金利は金利が上昇すると、支払う利息が増えます。

固定金利よりも、総返済額が増える恐れがあるため、借入額が大きくなるほど注意が必要です。

一方で、契約当初は固定金利に比べて低く設定されているため、大きな金利変動がなければ総支払額が抑えられるというメリットもあります。

固定金利・変動金利ともにメリット・デメリットがあるので、後述する返済期間に適した金利形式を選択しましょう。

5-2.返済期間がもたらす借入プランへの影響

基本的に借入期間が長いほど、月々の支払いが少なくなり、家計に余裕が生まれます。

ただし、先述した変動金利の場合、金利上昇リスクがあります。金利が上昇すると、支払い額が上がるため、特に借入額が大きい場合は注意が必要です。

2章のケーススタディを考えると、年収1000万円の場合、7,000万円の借入額から余裕がなくなってきます。

そのため、生活に余裕が持てる6,000万円を目安に借入額と返済期間を設定しましょう。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

世帯年収1000万の住宅ローン借入れ時によくある質問

最後に、世帯年収1,000万の住宅ローン借入れ時によくある質問にお答えしていきます。

まとめ

本記事では、年収1,000万円の方が住宅ローンを借りる際の借入額ごとのケーススタディ、夫婦で住宅ローンを借りる方法と注意点、借入プランの違いについて解説しました。

年収1000万円で借りられる住宅ローンの金額は金融機関によって差はありますが、9,900万円程度です。

金融機関の住宅ローン審査の基準が、年収1000万円の場合は35~40%となっているためです。

ただし、本記事では6,000万円程度が安心な目安金額としておすすめをしています。

その理由は、子どもが1人いる家庭でパートナーが働いていなくても、単独で返済ができて生活に支障がない金額だからです。

年収1000万円で生活にゆとりを持てる住宅ローンの借入額は、以下の通りです。

- 子どもが3人の家庭では4,000万円まで

- 子どもが2人の家庭では5,000万円まで

- 子どもが1人の家庭では6,000万円まで

- 子どもがいない家庭では7,000万円まで

8,000万円以上の金額になってくるとパートナーがパートや契約社員、正社員などの状態を維持しないと住宅ローンの支払いが厳しいものになってきます。

ぜひ本記事を参考に、ご自身に合った住宅ローンの借入プランを検討してみてはいかがでしょうか。

ゼロリノベでは、無料のオンラインセミナー(お急ぎの方は動画受講可)を通し、「お金に賢く、自由に暮らす。余白ある家の買い方」「リスクに強い住まいの買い方」「ネットでは伝えられない業界の話」などをお伝えしています。

セールスは一切ありませんので安心です。下記からお気軽にご参加下さい。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

編集後記

気を付けたいのは、年収1000万円を超えると受けられなくなる公的支援やサービスがいくつかある、ということ。例えば、高額療養費の還付金が減る、配偶者控除がなくなる、すまい給付金が受けられない、奨学金の収入制限にひっかかる、など。

年収1000万円というと、一般的には高額所得者と考えられるでしょう。年収が上がるほど同じクラス以上の方とのお付き合いも増え、交際費が多くなる傾向も。そのため意外と貯蓄ができていない、というケースが散見されます。生活レベルを上げすぎず、地に足のついたライフプランを立てることが大切です。