【マンション購入】年収300万~1000万が買っていい本当の価格

マンションを購入したいけれど、いくらが適正予算になるのだろう?住宅ローンを組んでマンション購入するときは、あなたの年収が一つの目安になります。

今回は「300万円から1000万円までの年収別」に、対象となるマンションの購入価格をご紹介します。

もっとも大事なことは、「買える価格帯」ではなく、「本当に買っていい価格帯」の違いを知った上で購入に踏み切ること。買っていい価格とは何を基準にして算出するのか、その基本的な考え方についても解説します。

なお、夫婦の年収を合算してのマンション購入を検討している場合は、【共働き年収別】購入していいマンションの価格一覧と賢い選択方法をご確認ください。

資料ダウンロード(無料)

住宅ローンに縛られず、趣味や旅行だって楽しみたい。自分のライフスタイルに合った間取りで豊かに、自由に暮らしたい。

そんな「大人を自由にする住まい」を叶えるためのヒントをまとめた資料集です。ぜひお役立てください。

家づくりに役立つ5つのガイドブック

- ゼロリノベの総合カタログ〜厳選実例&プラン〜

- 余白ある住まいの買い方・つくり方

- はじめての中古購入+リノベ完全ガイド

- 失敗しない中古マンション 購入前のチェックリスト80

- グリーンをもっと楽しむ!インテリアのアイデアブック

住宅ローンに縛られない「安心予算」の考え方から中古リノベの進め方、中古マンション選びのポイントまで目的別に3種類の資料をデジタルガイドブックでご用意。いずれも無料でダウンロードできます。

\セールスも一切なし/

年収別の購入できるマンション価格相場一覧表

年収別の購入できるマンション価格相場の一覧をご紹介します。

マンションの購入価格を検討するときにまず考えるべきなのが「返済比率」と「金利」です。

返済比率とは年収に対する年間返済額の割合のこと。住宅ローンを組む側からすれば無理のない返済をしていくための判断基準となる数字であり、貸す側である銀行も審査の際のチェックポイントの一つにしています。返済比率をどれくらいに抑えるべきかについては、下記で詳しく見ていきます。

金利についてはここで結論を出しておきましょう。住宅ローンの金利には大きく分けて固定金利と変動金利がありますが、おすすめは全期間固定金利です。

現在は超低金利。変動金利にすると「上がるかも」という不確定要素がつきまといますが、全期間固定を選べば金利の上下は関係なくなるので、長期間の返済計画を安心して立てられます。

返済比率20〜30%のマンション購入価格一覧

返済比率20〜30%のマンション購入価格一覧をご紹介します。

実際に返済比率によってどの程度マンション価格と月々の支払い額が変わるのかがわかると、冷静な判断ができます。

ここでは下記の設定で算出しました。

住宅ローンの返済期間を35年、固定金利を1.4%とし、それぞれ返済比率を20%、25%、30%と変えた場合の、年収別のマンション価格とローンの月々支払い額を見てみます。

なお、管理費と修繕積立金の合計を3万円としているのは、2~3万円が平均的な額だからです。ただ当然、マンションのグレードなどによってはもっと必要なこともあります。また下表はあくまで目安となる数字です。

借入者のライフプランやライフスタイルによって最適なマンション価格(借入額)は変わってくること、住宅ローン審査においては借入者の職業や健康状態などの要素も関わってくるため、これらは必ず通る金額というわけではないことに注意してください。

返済比率20%の購入価格(年収300-1000万円)

返済比率20%の場合の年収別マンション価格は次のとおりです。

見てわかるとおり、20%に抑えておけばかなり余裕を持ってローンを返済していくことができるはずです。ご自身の年収でどれくらいのマンション価格になるのか確認してみてください。

返済比率25%の購入価格(年収300-1000万円)

返済比率25%ではどうでしょうか。マンション価格と月々の支払い額がどうなるのか、20%の場合と比較しながら見てみましょう。

返済比率20%の場合と比べると、年収300万円でマンション価格は400万円、月々の支払い額は1万円程度増えています。

また、年収1000万円の場合でも、マンション価格は1300万円、月々の支払い額は3万円程度増えています。

家計に余裕がある場合には、返済比率を20%から25%に引き上げてもよさそうですね。

返済比率30%の購入価格(年収300-1000万円)

一般的に、銀行では年収が300万円以上450万円未満の場合に返済比率の上限を30%と定めていることが多いようです。フラット35の場合は年収400万円未満で30%が上限、400万円以上なら35%が上限となっています。つまり、年収が300万円以上あれば返済比率30%で住宅ローンを組むことができるということです。

なお、例えば変動金利0.7%にした場合、購入できるマンションの価格は大幅に高くなります。しかし、変動金利でしか手が出ないようなマンションは、少しでも金利が上がった時点で家計を圧迫するリスクがあると心しておきましょう。

返済比率20%・返済期間20-30年のマンション購入価格一覧

次に、返済比率20%で返済期間を20年、25年、30年と変えた場合の変化も確認しましょう。35年の場合と比較してみてください。

住宅ローン返済20年の購入価格(年収300-1000万円)

住宅ローンの返済期間が20年のマンション購入価格は、以下の表のようになっています。

返済期間が35年の場合と比べて、年収300万円での月々の支払い額は1,000円しか減っていないものの、マンション価格は1,700万円から1,050万円へ下がっています。

住宅ローン返済25年の購入価格(年収300-1000万円)

次に、住宅ローンの返済期間が25年のマンション購入価格を見ていきましょう。

返済期間が35年の場合と比べて、年収300万円での月々の支払い額は2000円程度減っていますが、マンション価格は450万円下がっています。

住宅ローン返済30年の購入価格(年収300-1000万円)

最後に、住宅ローンの返済期間が30年の場合のマンション購入価格の表を見てみましょう。

年収300万円の場合、月々の支払い額は返済期間が25年の場合と差があまりないですが、マンション購入価格は200万円も上がっています。

以上のように、返済期間を変えることでも適したマンション価格の数字は大きく変わります。ご自身や家族の年齢を考え、将来設計も頭に描きながら、返済比率、金利、返済期間をどう組み合わせていくか検討してください。

失敗しない中古マンション購入前のチェックリスト80

\セールスも一切なし/

マンション購入者の平均年収と購入時の平均年齢は?

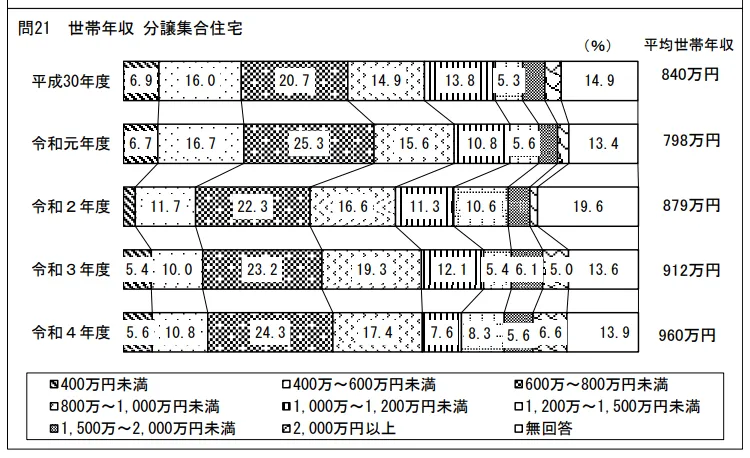

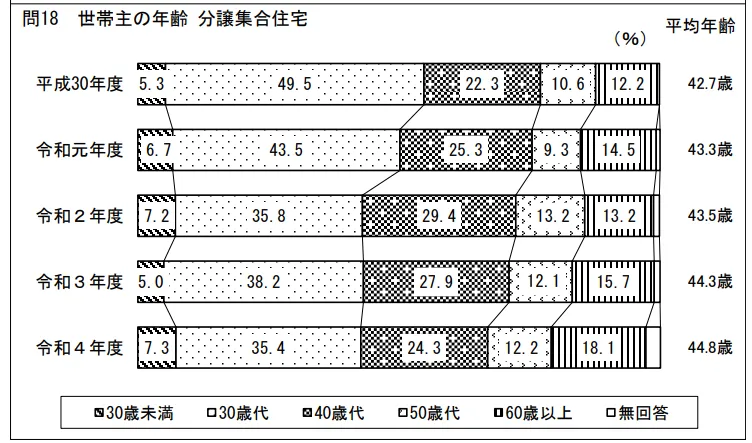

国土交通省の調査によると、マンション購入者の平均世帯年収は960万円、マンション購入時の平均年齢は44.8歳でした。

出典:国土交通省「令和4年度住宅市場動向調査」

上記のグラフから分かるとおり、平均年収は960万円ですが割合としては年収600〜800万円が最も多いです。

また、同調査によるとマンション購入時の平均年齢は44.8歳。ただし、マンション購入した年齢の割合として最も多いのは30代です。

出典:国土交通省「令和4年度住宅市場動向調査」

マンション購入における借入可能額・頭金とは?

マンション購入に関して、借入可能額や頭金といった言葉を聞いたことがある人は多いのではないでしょうか。

そこで本章では、以下の内容について解説します。

- 借入可能額とは

- 頭金とは

それでは、それぞれ見ていきましょう。

借入可能額は返済負担率をもとにして決まる

借入可能額とは、その名のとおり金融機関から借り入れが可能な金額のことです。

マンションを購入する際には住宅ローンを借りることが多いため、借入可能額はマンション購入の予算に関わる重要な要素の1つです。

借入可能額は、金融機関からの審査を受けてから決まりますが、この審査の際に基準となるのが返済負担率です。

返済負担率(返済比率)とは年収におけるローン返済額の割合のことで、年収が500万円で返済負担率が30%だとすると、年間のローン返済額は150万円となります。

関連記事:住宅ローン返済比率20%の理由と考え方【年収別の借入額の目安表】

借入可能額は返済負担率を基準にして、ローンが完済できるように決められます。

そのため、ローンの返済が現実的ではない金額の借り入れは難しいです。

頭金は購入金額の1~2割が一般的

頭金とは、マンションを購入する際に、自己資金や親からの援助で代金の一部を支払うことです。

代金の一部をもともとある資金で支払うことで、住宅ローンで借りる総額を減らせるため、毎月の返済額を抑えられます。

頭金を多く払えば払うほどローン返済額は下がりますが、手持ちの現金が減ってしまうため注意が必要です。一般的には、マンション購入金額の1〜2割の頭金を支払うことが多いです。

>>関連記事:賃貸か中古マンション購入か迷うあなたへ。計算するとわかる購入すべき理由

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

返済比率は20~25%に設定するのがおすすめ

月々のローン支払い額の目安については、冒頭で提示したとおりですが、気になる返済比率については、20~25%が目安です。20~25%であれば、家計を圧迫しない返済に余裕を持てるような返済比率になります。

30%を超えると「ずっと家計を圧迫され、無理をしながら返済していくローン」になってしまう可能性が高いでしょう。

実際にフラット35の利用者調査を見てみても、中古戸建及び中古マンションでは、利用者の6割が返済比率(返済負担率)を25%未満に抑えています(2022年度 フラット35利用者調査)。

返済比率20~25%であれば、今後数10年に及ぶ返済の負担を常識的な範囲内に押し留められます。将来何かアクシデントが発生したときにも、手元の現金を使って対処できる確率がアップするでしょう。

失敗しない中古マンション購入前のチェックリスト80

\セールスも一切なし/

マンションを購入する際の予算の考え方・注意点

マンションを購入する際には、管理費と修繕積立金などのランニングコストも予算に含めることが重要です。管理費と修繕積立金の合計の平均額は2~3万円ですが、マンションのグレードなどによってはもっと必要なことも。

豊かな暮らしを叶えたい方は、無理のない返済計画を立てましょう。

無理のない返済計画が豊かな暮らしを叶える!

東京都の平均年収である600万円で返済比率が20%と30%の住宅ローンを組んだ場合、何がどう変わるのかを考えてみます。

35年ローンの場合、月々のローン支払い額は20%だと10万2,445円、30%だと15万654円、つまり毎月約5万円の差が生じます。

5万円あれば、温泉旅行に行けます。毎月の支払いの差額分だけでです。

数ヶ月積み立てればもっと選択肢は広がります。海外旅行や国内旅行なら好きな場所に出かけて、美味しいものを食べ、遊んだりリフレッシュしたりできます。

キャンプ場を借りて子供と自然に親しんだり、スポーツや釣りに夢中になったり、共通の体験を思う存分楽しむことができるに違いありません。

そもそも、マンションを買うのは家族と共に幸せになる基盤を築くためであるはずです。

なのに、住宅ローンで暮らしが窮屈で大変なものになるのはまさに本末転倒です。無理のない購入価格を選択して生活にゆとりを作れば、その方が「家族と共に幸せなる」という目標により近づけるのです。大げさではなく、毎月5万円の差は意外に大きいのではないでしょうか。

【マンション購入価格別】東京都内で住めるエリア

ここまでで、ご自身が購入すべきマンション価格が少しイメージできたでしょうか?価格がわかると次に気になるのは、実際にその価格でどこにあるどんなマンションが買えるのかということです。

そこで都内とその周辺を例にとり、購入価格別の「住めるエリア」を探ってみます。なお、広さはいずれも70㎡を想定しています。

3000万円のマンション購入の場合

3000万円台なら、例えばJR常磐線の綾瀬駅や亀有駅周辺(葛飾区)、都営三田線の西高島平駅周辺(板橋区)などの物件が候補になります。

都内周辺も入れるなら、八王子市、小金井市、田無市などの西東京、東京に近い埼玉県、千葉県内のエリアも対象内です。

4000万円のマンション購入の場合

北東エリアの葛飾区、足立区、江戸川区、墨田区、北西エリアの板橋区、練馬区などの物件が候補になります。

例えばJR総武線の新小岩駅周辺(葛飾区)、京葉線の葛西臨海公園駅周辺(江戸川区)などは4000万円台の物件が購入可能です。

5000万円のマンション購入の場合

利便性と人気の高い世田谷区、杉並区、中野区、江東区、大田区などの物件が候補に入ってきます。

例えば小田急線の千歳船橋駅や経堂駅周辺(世田谷区)、JR京浜東北線と東急の蒲田駅周辺(大田区)などの物件から探すことができます。

6000万円のマンション購入の場合

6000万円クラスであれば、4-3で挙げた区に加えて、品川区、目黒区、新宿区、文京区、台東区などの人気エリアの物件、さらに湾岸エリアのタワーマンションも検討対象となります。例えば同じ世田谷区の物件でも、南向き・3LDK・角住戸など好条件のマンションを購入できるでしょう。

7000万円のマンション購入の場合

上記に加えて、渋谷区、中央区、港区などの物件も選択肢になるでしょう。便のいい良い自由が丘駅周辺(目黒区)でも、7000万円台のマンションがいくつか見つかるはずです。

中古マンションなら購入価格を抑えれれる

上記は新築マンションで見た場合の傾向ですが、中古マンションも対象とすれば選択範囲はぐっと広がります。

基本的に、人気エリアであるほど新築マンションと中古マンションの価格差は小さくなります。ただ、それでも都内で数千万円の差が出ることもめずらしくありません。

マンションを購入するのはいつが最適?

次に、マンション購入のタイミングについて解説します。

できれば最適なタイミングで、マンションを購入したい人もいると思います。

そこで本章では、マンション購入のタイミングについて、以下の項目を解説します。

- マンションを早期購入するならできるだけ早い方がいい!

- 40~50代で購入する

- 60代以上でも購入することは可能?

それでは、それぞれについて詳しく見ていきましょう。

マンションを早期購入するならできるだけ早い方がいい!

マンションを早期購入する場合には、できるだけ早く購入することがおすすめです。

マンションを早く購入することで長期的なローンが組めるため、毎月の返済額を抑えられます。その結果、返済負担を軽減することに繋がります。

また、若いうちにマンションを購入しておけば、ローン返済が比較的早く完了するため老後の生活が楽になるでしょう。

返済負担率を減らすことによって、賃貸住宅に住むよりも毎月の住宅費用が抑えられる可能性もあります。

40~50代で購入するメリット

マンションを早期購入するならできるだけ早い方がいいことを解説しましたが、40〜50代でマンションを購入する場合でも、以下のようなメリットがあります。

- 高価なマンションを購入しやすい

- 余裕を持った返済計画を立てやすい

- 転勤などの不確定要素が少ない

40〜50代になると、資金に余裕がある場合が多いです。そのため、より高価なマンションを購入できたり、逆にマンション購入の費用を抑えて余裕のある返済計画を立てたりできます。また、転勤などの見通しも立てやすくなることから候補エリアの選択肢も絞りやすいでしょう。

このように、40〜50代でマンションを購入する場合には、選択肢が多い特徴があります。

60代以上でも購入することは可能?

60代以上でも、マンションを購入することは可能です。

国土交通省の「令和4年度住宅市場動向調査」でも、マンションを購入した60代以上の割合は全体の18.1%となっています。

自己資金をマンション購入に充てるか、持ち家を売却してローンを組まずにマンションを購入してもいいでしょう。

ただし、ローンの審査が通りづらいことには注意が必要です。

年収10倍のマンションが購入できるって本当?

マンションの購入価格を考えるとき、「年収の5倍までが目安」という話を目にしたことのある人は多いはずです。しかし、最近では9倍や10倍という話も出てくるようになっています。

実は年収の5倍という話が最初に言われ始めたのは、金利が4%や5%の1990年代のことです。現在は金利が1%を切るので、仮に3000万円を35年ローンで返済していくとするとその差は2000万円ほどになります。

そのことを考慮して逆算すると、年収の8〜10倍のマンションが購入可能ということになります。実際、住宅ローンの借入額も、条件にもよるものの、おおむね年収の8~9倍は借入可能という銀行が多くなっています。これが現在の9倍、10倍説の根拠になっているようです。

しかしこの話には大きな落とし穴があります。

まず、銀行から借入が可能であることと、実際に住宅ローンを組んでマンションを購入し、何十年もローンを支払っていけるかどうかはまったく別問題です。ローンは組めても、支払いが大変で家計を圧迫し続けるのではそれは「買っていい価格」ではありません。

そもそも、1990年代は入社して年を経れば確実に給料が上がり続ける時代でした。退職金によってローンを完済していたケースも多く、給料アップや退職金に過剰な期待は望めない現在とは事情が異なります。

消費税も当時は3%で、現在は10%のご時世です。国立大学の学費は16年連続で高騰し、1990年からは約6割も増えています。

要はマンションの購入価格を借入可能額だけで計算するのは危険ということです。

物価や税金など、自分をとりまく環境全てから結論を出す必要があるのは当然で、逆にそういった環境の変化についていくためにも、上で述べた20~25%という返済比率は守るべきです。

新築は資産になるからもしものときは売ればいいって本当?

新築マンションはいざというときには売却すれば現金を回収できるので中古に比べて有利、というのもよく聞く話です。

確かに、今後開発が見込まれるエリアの物件などはその可能性があります。しかし、新築当初の価格が年を経てもそのまま維持されるケースは、実はまれです。

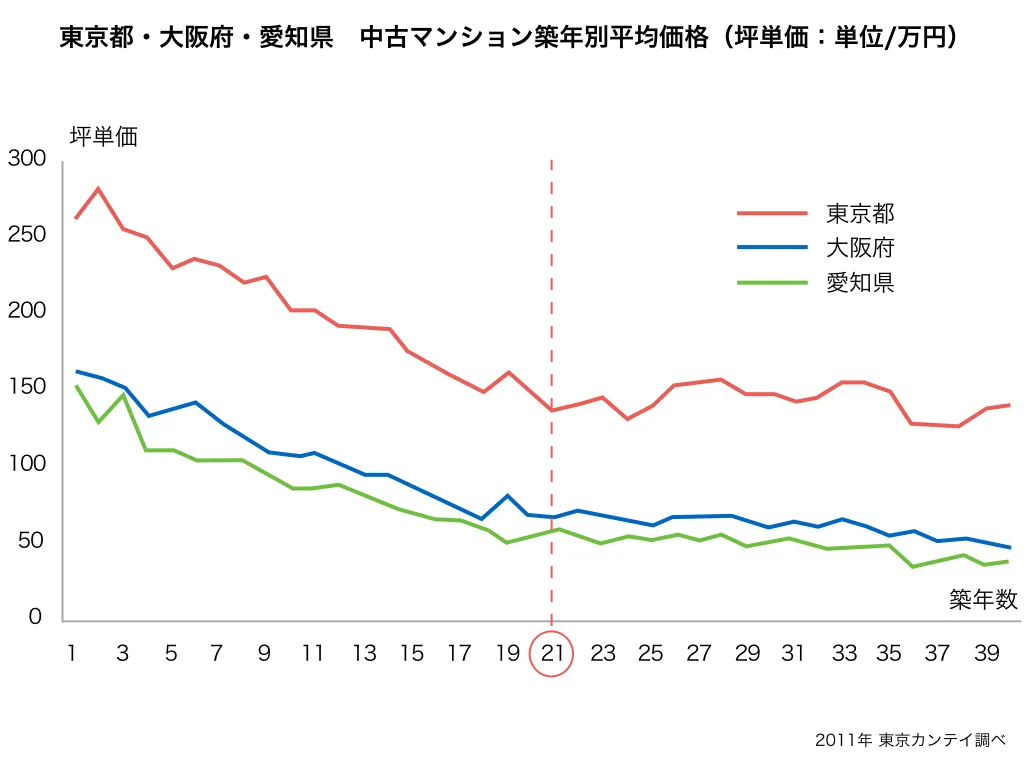

都市部の新築マンションの経年における価格推移を見ると、新築から20年間、価格はほぼ確実に下落し続けます。下落が緩やかになってくるのは20年以降です。

つまり、もしも資産価値の観点から購入時と売却時の価格差を考えるなら、価格差が小さく安定しているのはむしろ築20年以上の中古マンションといえます。

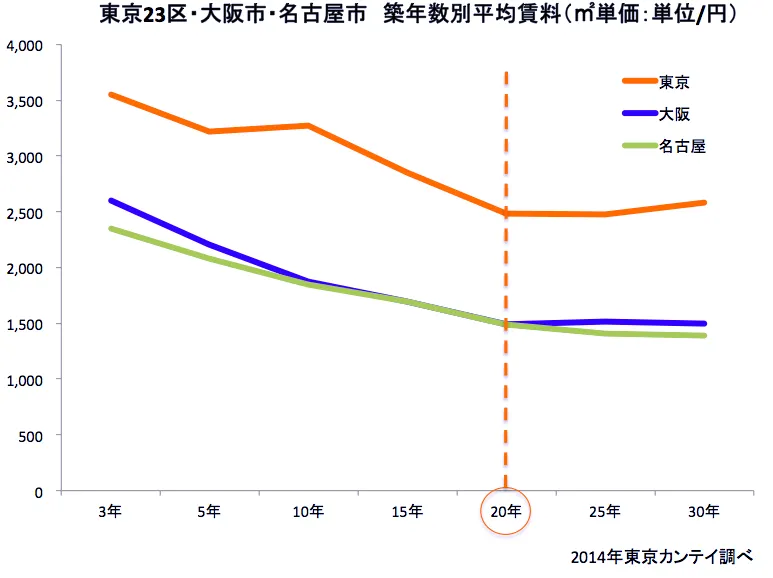

このことは購入したマンションを賃貸に出す場合でも同様です。新築マンションの賃料は年数を経るごとに基本的に下落し、下落が落ち着くのは築20年前後からです。

将来、売却や賃貸に出すことを視野に入れて買うとしても、狙い目は新築よりむしろ築20年以降の中古マンションといえます。

>>関連記事:中古マンションの値下がりは築25年が目安!購入時期の見極め方を解説

まとめ

マンション購入者の平均世帯年収は960万円で、年収600〜800万円の人の割合がもっとも多いです。マンション購入時の平均年齢は44.8歳でした。

年収によって購入できるマンションの価格相場に関しては、返済比率や金利によって異なるため、事前に調べておくことが大切。

返済比率が高すぎると余裕のない返済計画となってしまうため、20〜25%の返済比率を守ることをおすすめします。

中古マンションの購入やリノベーションに関してより詳しく知りたい人は、無料オンラインセミナーを開催しているので、ぜひ参加してください。

ゼロリノベのようなワンストップリノベーションの会社であれば、資金計画からリノベーションに適した物件探し、さらにリノベーション設計までを一貫してサポート致します。

興味のある方は、下記の記事も参考にしてみてくださいね。

マンション購入でよくある質問

- マンション購入の流れは?

-

新築マンションを購入する際のおおまかな流れは以下のとおりです。

- 購入資金の計画を立てる

- 物件の情報収集

- 住宅ローンの事前審査

- 物件の購入申込み

- 重要事項説明・売買契約

- 住宅ローンの本審査

- 入居説明会

- 内覧会

- 残金決済・引き渡し

中古マンション購入の詳しい流れを知りたい方はこちらの記事をご覧ください。

- マンションを購入するメリットは?

-

マンションを購入する主なメリットは以下の点が挙げられます。

- 資産として所有できる

- 防犯対策が充実している

- 共用施設や設備が充実している

- 気密性・断熱性が高い

- 維持管理を任せられる

- 団体信用生命保険へ加入できる

- マンション購入の注意点は?

-

マンションを購入する際には、資金計画、物件の状態や立地の見極め、管理体制など、さまざまなことに注意が必要です。

中古マンション購入で失敗したくない方はこちらの記事を参考にしてください。

- 5000万円のマンションを買える人の年収の目安は?

-

返済比率20%の場合、5000万円のマンションを買える人の年収の目安は900万円です。返済比率25%では、年収750万円以上の人が対象になります。

- マンション購入の頭金はどれくらいが目安ですか?

-

頭金は購入金額の1~2割が一般的です。マンション購入時の頭金の目安についてはこちらの記事を参考にしてください。

編集後記

薮

薮ご自身のケースに当てはめて、住宅ローン借入額のシミュレーションができたかと思います。注意したいのが、管理費・修繕積立金の値上がり可能性について。築年数が古くなるほど値上がりしていく傾向にあるため、その可能性も鑑みて余裕を持った返済計画を立てましょう。

手の届きやすい物件価格のエリアの購入に抵抗を感じる方も少なくありません。が、住めば都かもしれません。ぜひご自身の足で歩いて街の魅力を発見し、素敵な物件と出合ってくださいね。