中古マンションの消費税は売主が個人ならかからない!見極め方を解説

・中古マンションの購入に消費税ってかかるの?

・物件検索サイトの価格表示って消費税込みの金額なの?

・マンションも10%の消費税がかかると、費用面で不安がある……。

中古マンションを選ぶ際、予算に合うかどうかは大事な基準になりますよね。

大きな買い物ですから、マンションの消費税も数百万単位と高額になってきます。

実は、中古マンションは消費税がかかるものとかからないものがあります。

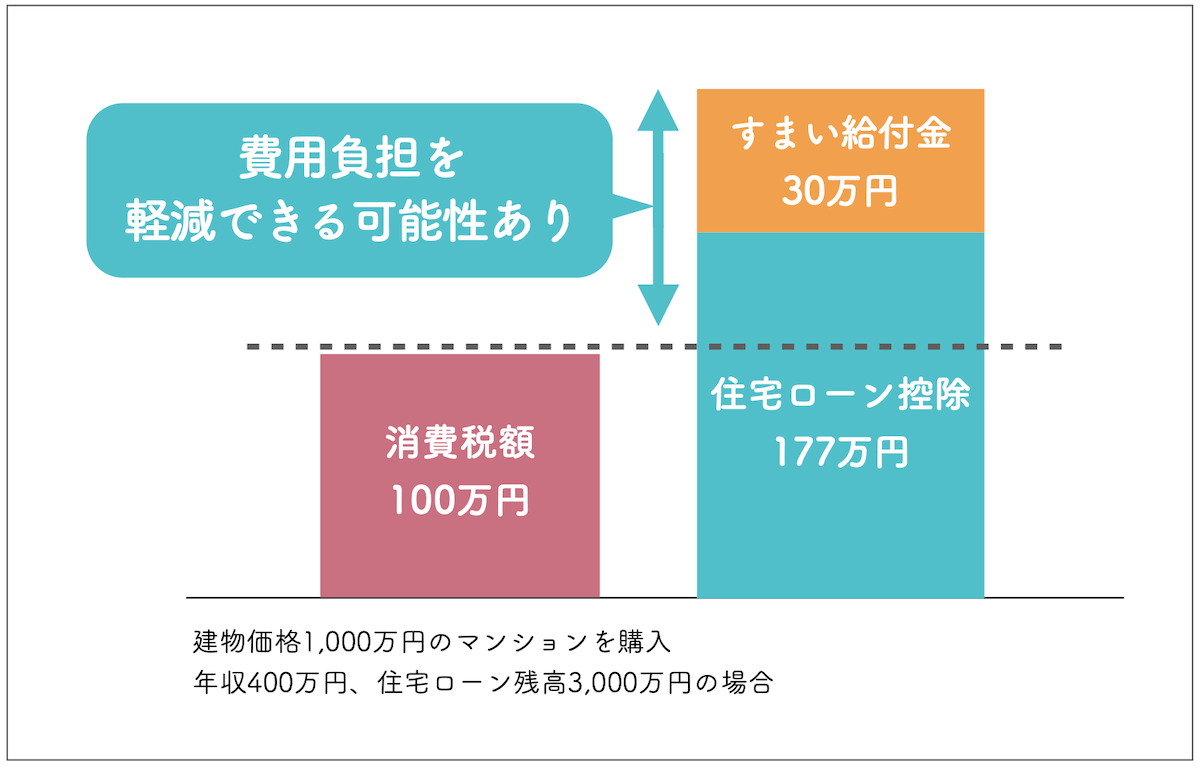

また、万が一消費税がかかるマンションであった場合も、住宅ローン控除やすまい給付金を活用し、費用負担を軽減できる可能性があります。

この記事では、

・消費税のかからない中古マンションの見極め方

・諸費用にかかる消費税の計算方法

・住宅ローン控除、すまい給付金の概要

についてお伝えしています。

記事を読み終える頃には、中古マンション購入にかかる消費税について理解し、どのように費用負担を軽減すればよいか、具体的な方法が分かるようになるでしょう。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2025年度時点の情報です。最新情報については、下記の記事を参照してください。

宅地建物取引士/元銀行員

鰭沼 悟

宅地建物取引士、不動産投資家歴15年、元銀行員。不動産仲介からリノベーション設計・施工をワンストップで提供する「ゼロリノベ」を運営する株式会社grooveagentの代表取締役。

中古マンションの消費税はかかる場合とかからない場合がある

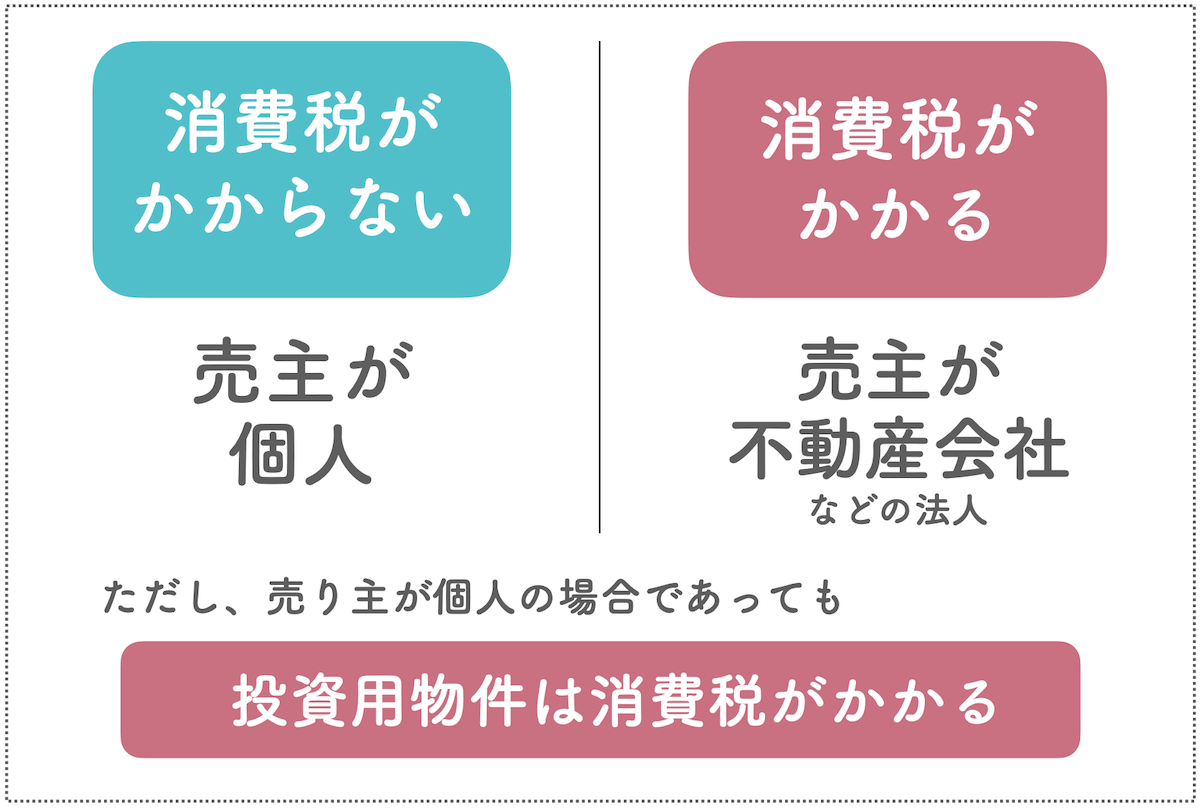

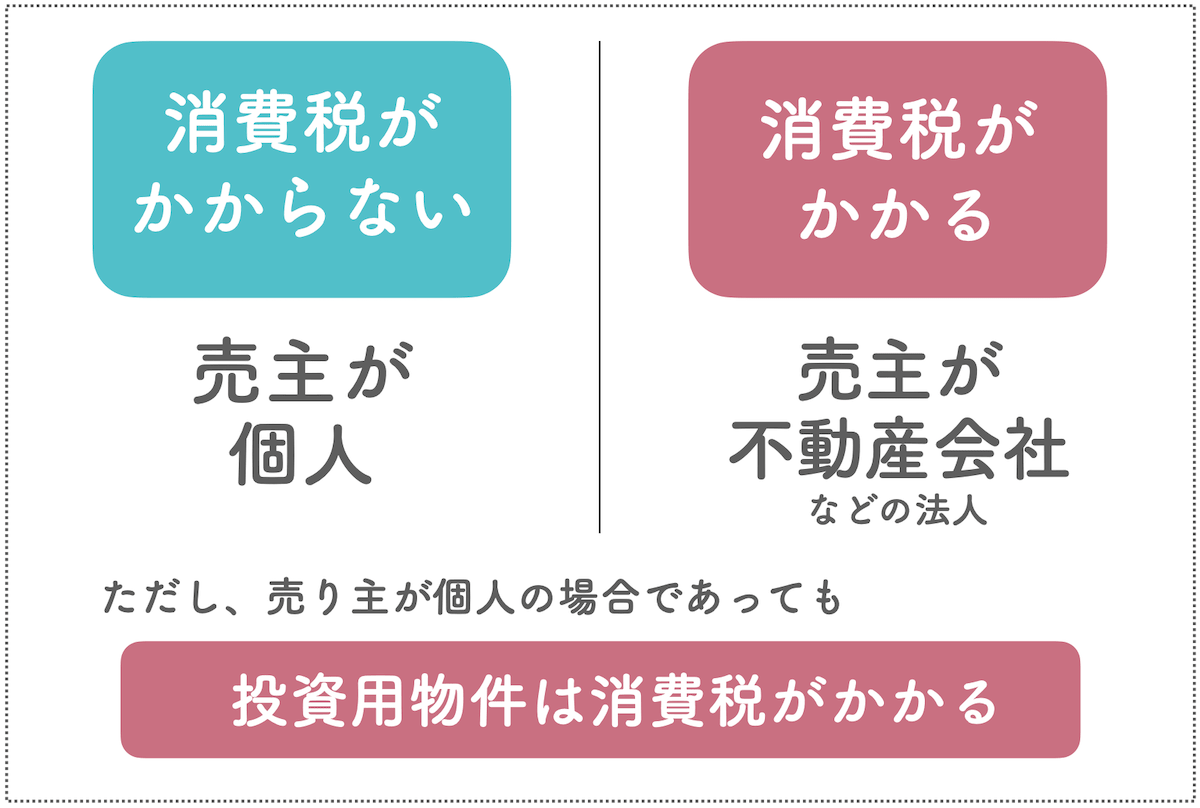

中古マンションの消費税は、かかる場合とかからない場合があります。売主が個人である場合は非課税、売主が不動産会社である場合は課税対象です。

中古マンションの消費税は、かかる場合とかからない場合があります。売主が個人である場合は非課税、売主が不動産会社である場合は課税対象です。

法人である場合、なぜ課税対象になってしまうのでしょうか。その理由を解説します。

1-1.中古マンションの消費税は売主が個人なら非課税、不動産会社なら課税

中古マンションの消費税は、売主が個人の場合は非課税、不動産会社の場合は課税となります。

消費税法で、消費税は商品・製品の販売やサービスの提供などの取引に課税されることになっています。そのため、企業である不動産会社が売主の場合のみ、課税されるのです。

仲介において取引される中古物件の8割は個人オーナーです。つまり、半数以上の中古物件については、非課税であると考えてよいでしょう。

1-2.売主が法人の場合、建物は課税対象、土地は非課税対象

建物価格と土地価格の合計で物件価格が算出されます。このうち、消費税がかかるものは建物価格のみで、土地には消費税がかかりません。

土地の売買は、消費ではなく譲渡とみなされており、税法でも土地の売買は非課税対象と定められています。

例えば、売主が不動産会社の中古物件が3,100万円で販売されているとき、うち1,000万円が建物価格、2,000万円が土地価格であったとしましょう。

消費税がかかるのは建物のみですから、税込みの建物価格1,100万円+土地価格2,000万円で、物件価格3,100万円となるのです。

1-3.投資用物件は売主が個人でも課税対象

投資用マンションを購入する場合は、売主が個人であっても課税対象になる可能性があります。

投資用物件の場合、売主が個人であってもその物件で賃貸収入を得ていれば、事業者とみなされるのです。ただし、個々人の状況によって課税されるかどうか異なるため、売却の場合は税理士や税務署に確認しましょう。

購入の場合は、物件価格が税込みで表示されているため特に確認は必要ありません。

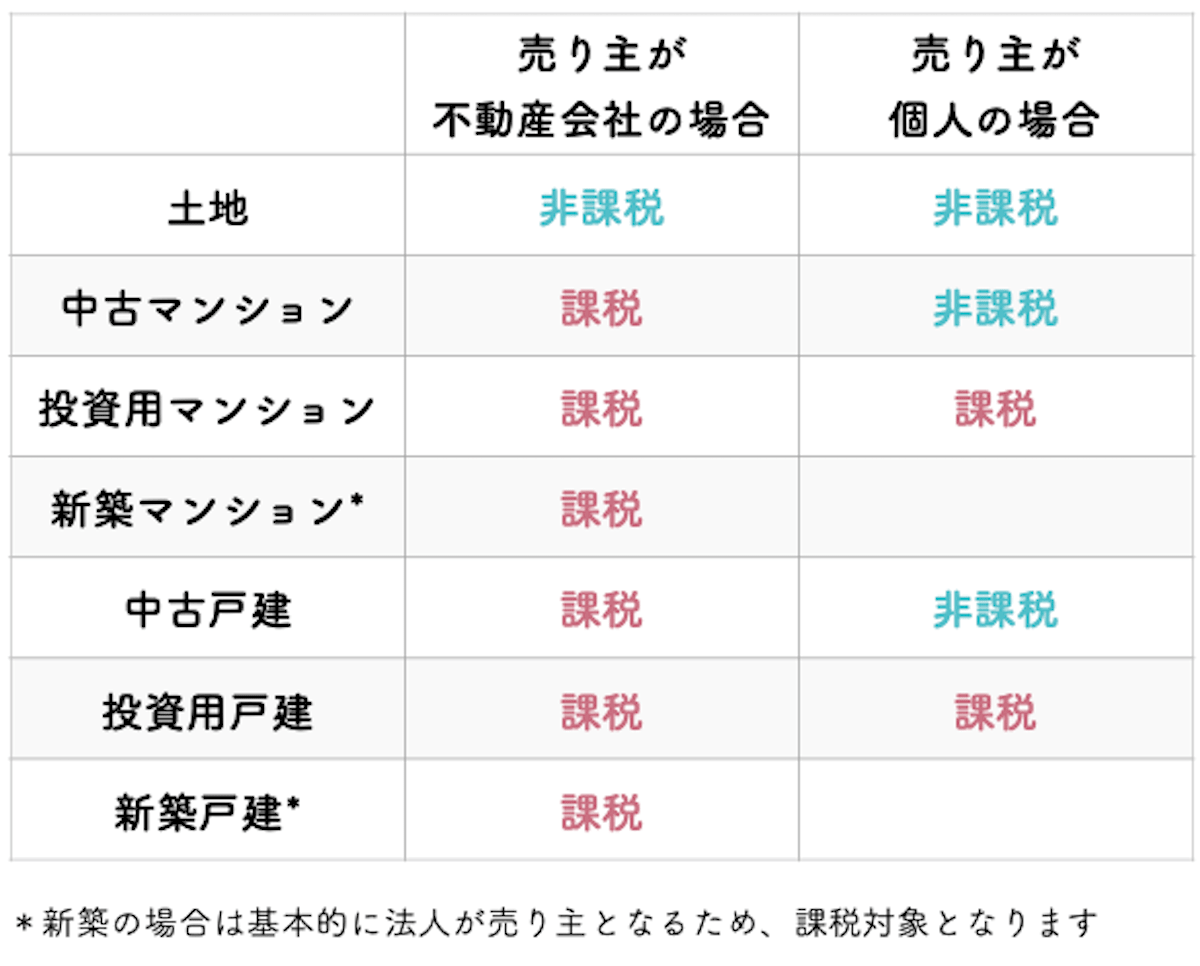

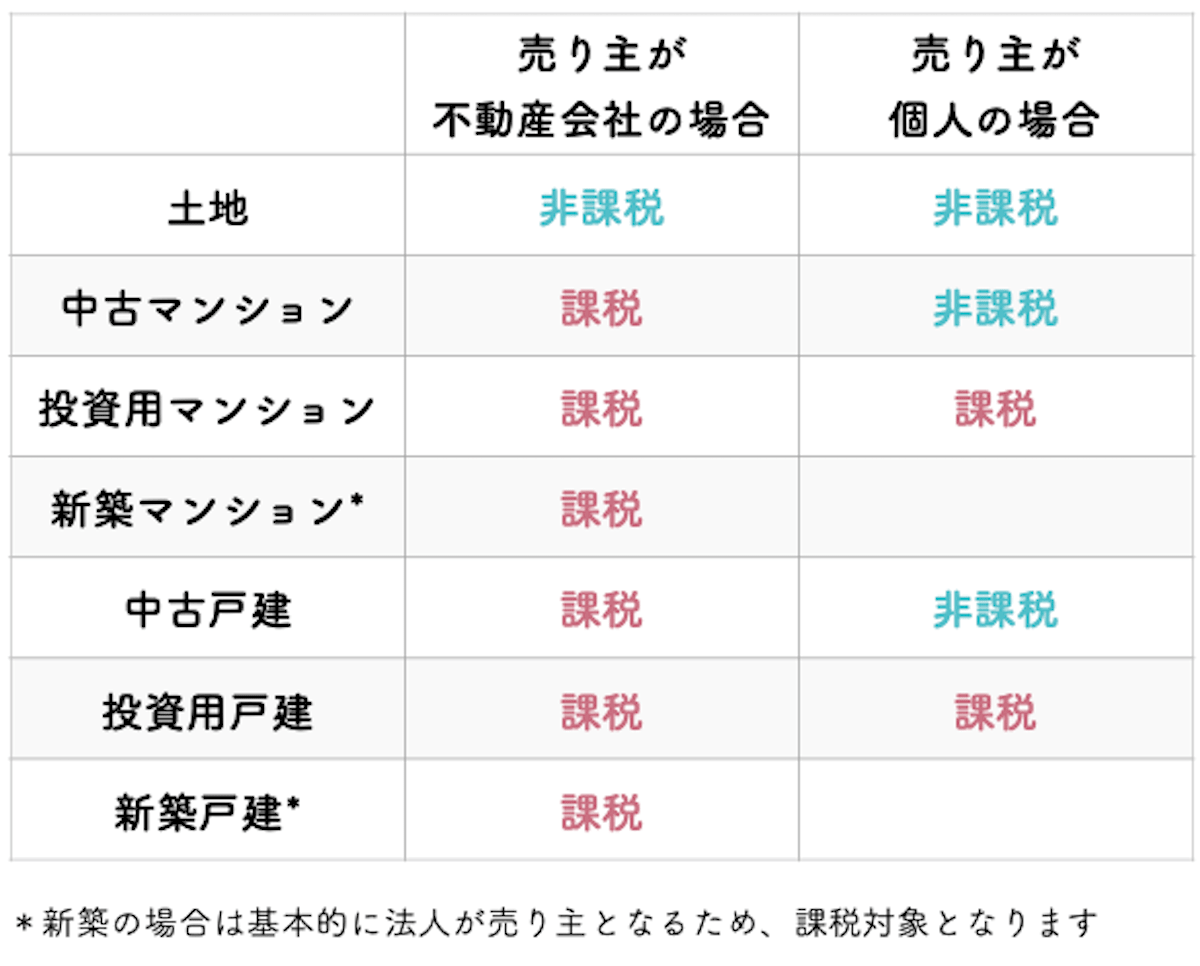

1-2、1-3で説明した課税・非課税対象を一覧表にまとめました。欲しい物件に消費税がかかるかどうか確認する際、参考にしてみてください。

物件検索サイトで消費税のかからない中古マンションを簡単に見分けられる

欲しい中古マンションに消費税がかかるかどうか、物件検索サイトで簡単に見分けることができます。

その方法について詳しく解説していきます。

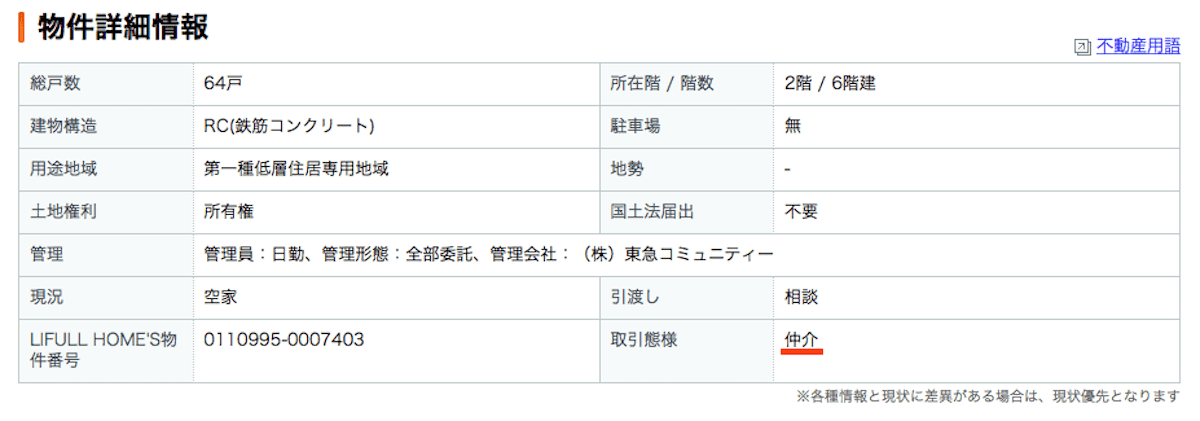

2-1.物件検索サイトで「取引態様」から簡単に見極められる

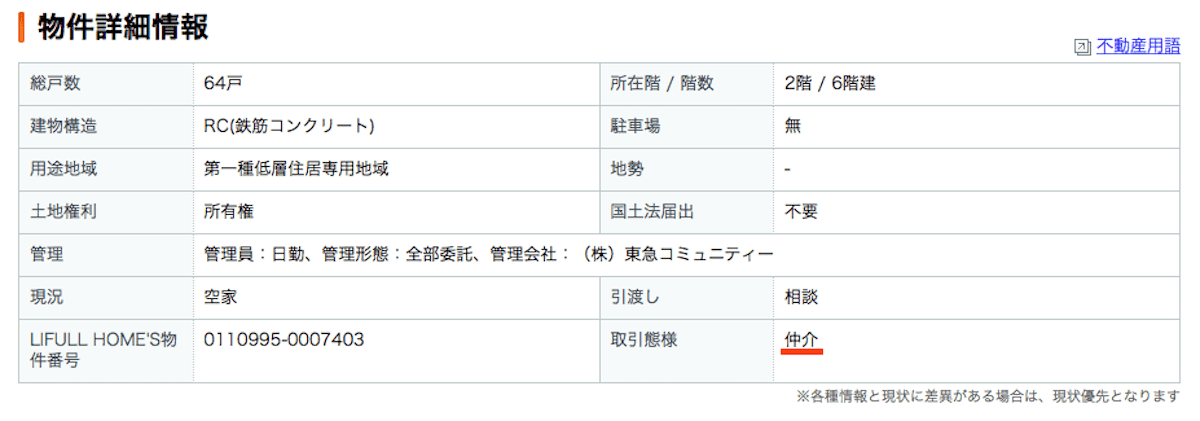

物件検索サイトで「取引態様」を確認すれば、消費税がかからない中古マンションかどうか、簡単に見極められます。

物件検索サイトで「取引態様」を確認すれば、消費税がかからない中古マンションかどうか、簡単に見極められます。

・消費税がかからない:「代理」もしくは「媒介(仲介)」

・消費税がかかる:「売主」

取引態様とは、不動産会社がマンション取引に対してどのような立場をとるか示すものです。

この項目を見れば、個人の売主と買主を仲介する立場なのか、不動産会社自体が売主なのかを確認することができます。

不動産会社があくまで仲介の立場であれば非課税、売主であれば課税対象となるのです。

2-2.物件価格は基本的に税込み金額で表示されている

物件価格は、基本的に税込みの総額表記で統一されています。ユーザーにとって分かりやすい価格表示になるよう、物件検索サイト側でそのように統一ルールを設けているのです。

もし気になる物件の売主が不動産会社だった場合でも、表示されている物件価格に消費税額をプラスする必要はありません。

住宅ローン控除(減税)とすまい給付金を活用すれば費用負担を軽減できる

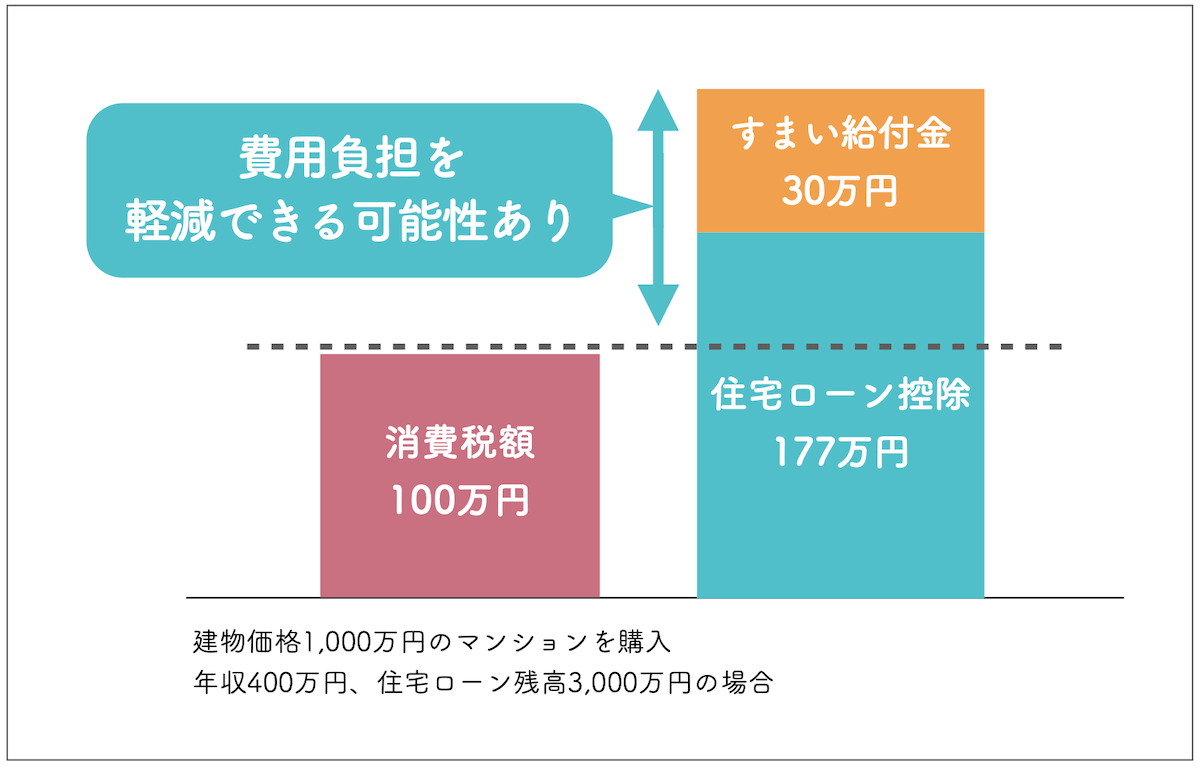

もし欲しい物件に消費税がかかる場合でも、住宅ローン控除やすまい給付金を活用すれば費用負担を軽減することができます。

住宅ローン控除(減税)とは、住宅ローン残高の0.7%が10年間(新築住宅・買取再販の場合は、13年間)に渡って所得税から控除される仕組みです。また、すまい給付金は、最大50万円が国から現金給付される補助金です。

対象期間や条件、おおよその控除額、給付額について、第4章でさらに詳しく解説していきます。資料無料ダウンロード&無料セミナー

中古マンション購入前のチェックリスト80

【 資料内容 】

- 中古マンション選びで重要な11の項目別に紹介

中古マンションの見極め方セミナー

【 セミナー内容 】

- 築35年の中古マンションを買っても大丈夫?

- 家の買いどき、外せないタイミングとは?

- 不動産会社の良し悪しが一発でわかる「ある行動」

- あなただけの掘出し物件が見つかる魔法のシート

中古マンション購入時の消費税は、諸費用にもかかる

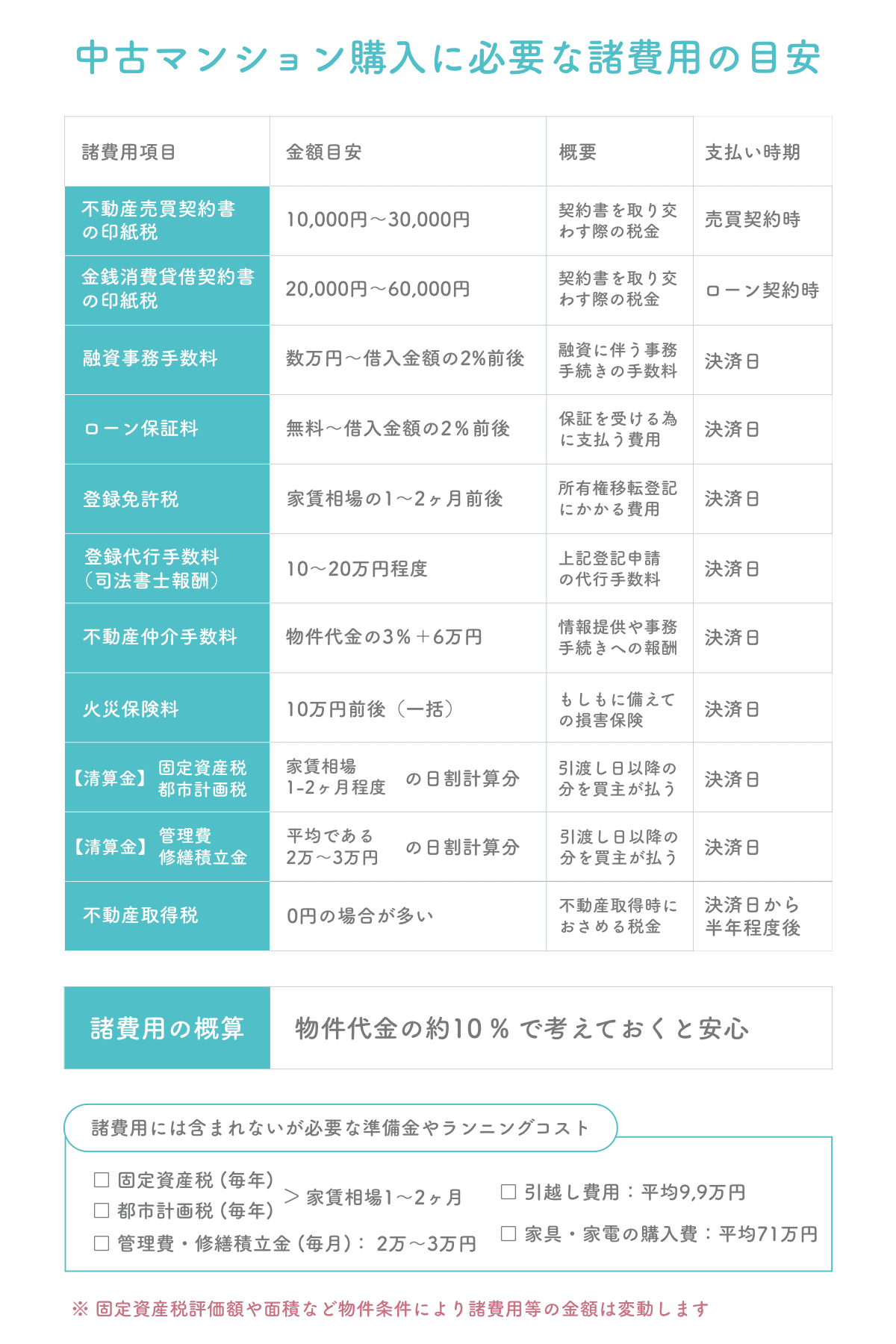

中古マンション購入時に必要な諸費用にも消費税がかかります。

中古マンションの購入には、物件の購入費用以外に諸経費がかかります。

諸費用とは売買契約時の印紙税やローン契約の手数料、ローン保証料などもろもろの費用を指します。

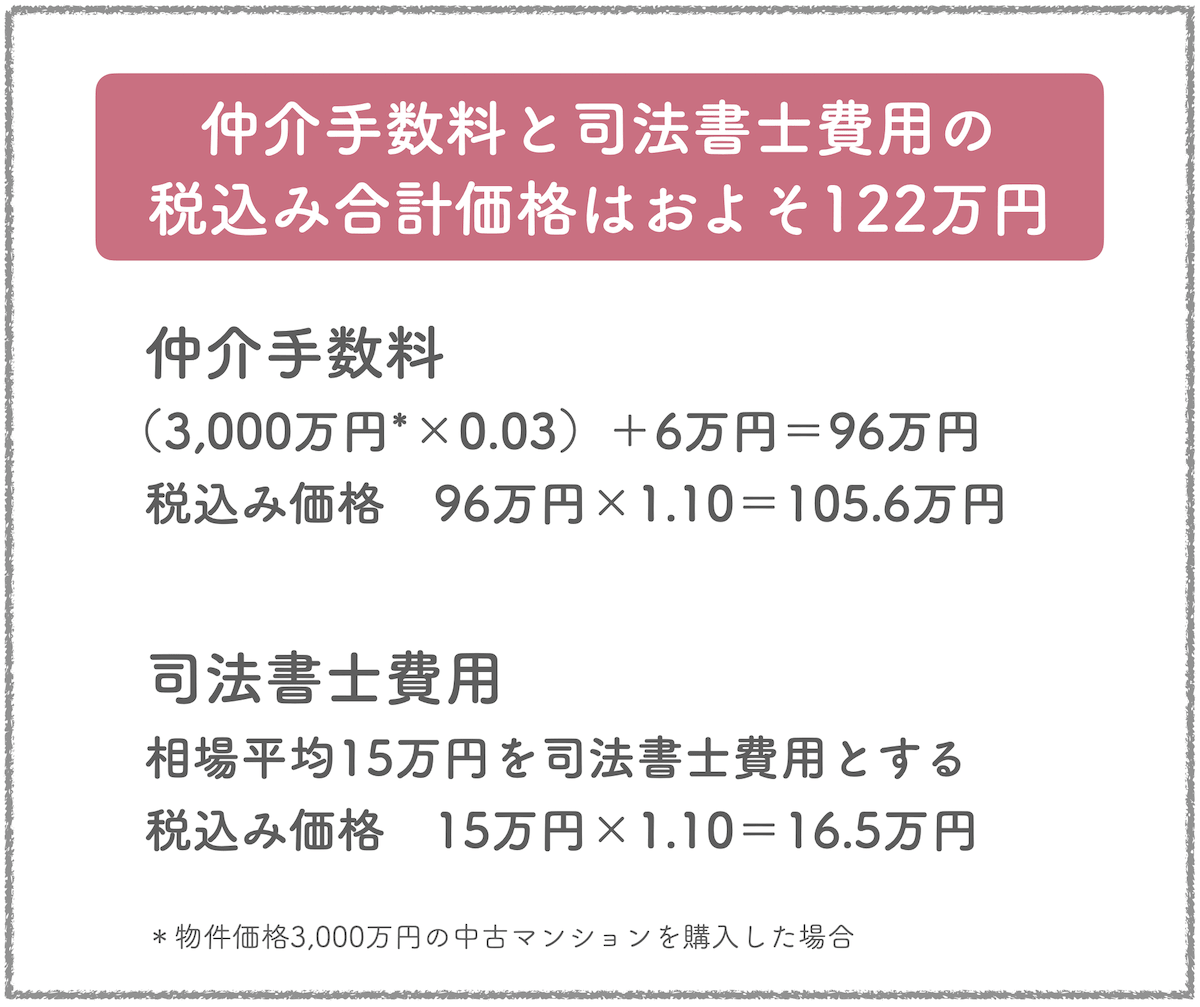

これらの諸費用のうち、消費税がかかる項目は「仲介手数料」と「司法書士費用」の2つです。

下の図は、中古マンション購入に必要な諸費用を一覧にまとめたものです。

仲介手数料と司法書士費用、それぞれ、どのくらいの金額になるのか計算してみましょう。

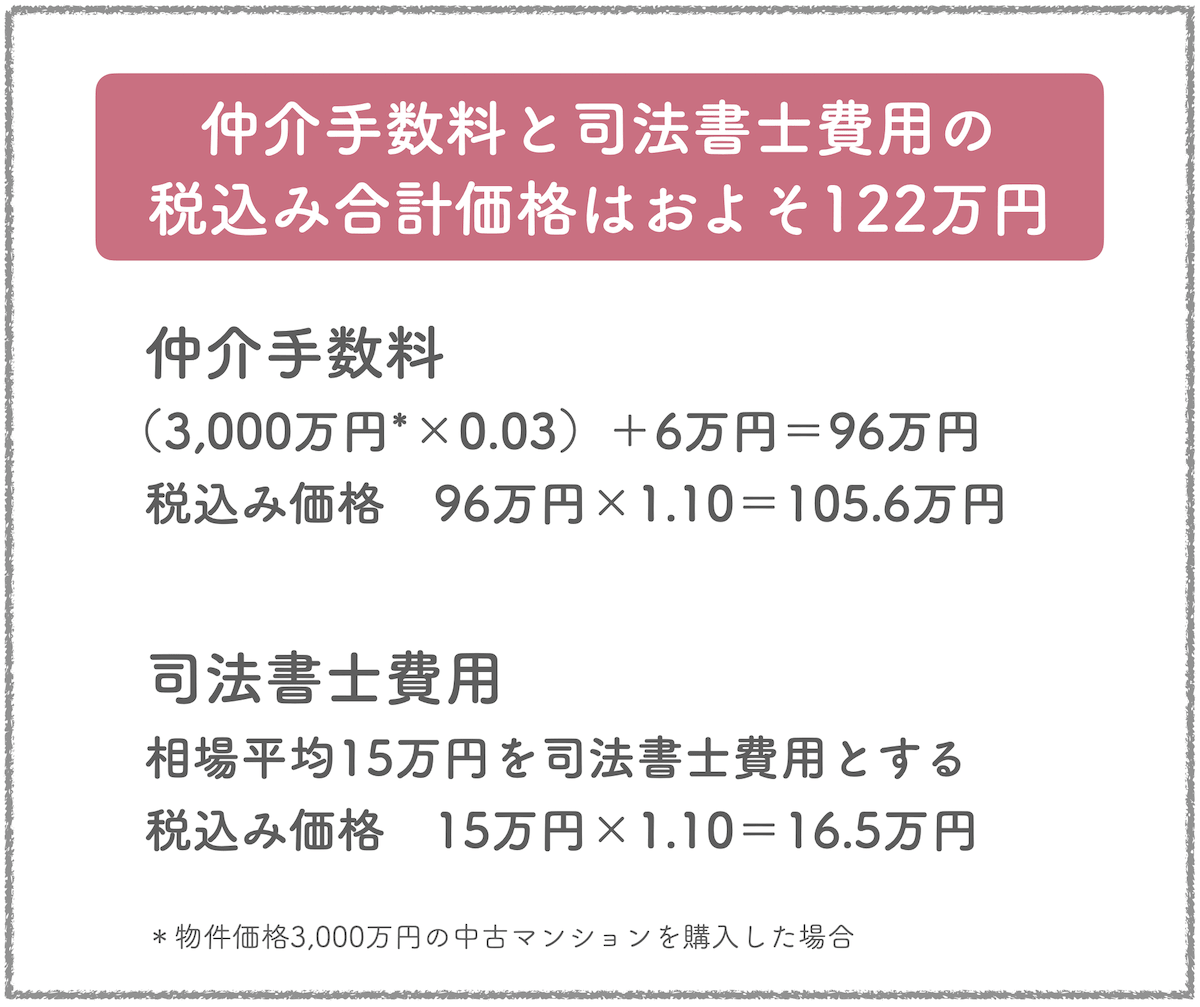

3-1.仲介手数料は「上限金額×1.10」で算出できる

税込みの仲介手数料は、「上限金額×1.10」で計算することができます。仲介手数料の上限は、物件価格の3%+60,000円と決められているのです。

そのため、(物件価格の3%+60,000円)×1.10で税込み価格が計算できます。

3-2.司法書士費用の相場は10~20万円

司法書士費用の相場はおよそ10~20万円と言われています。司法書士に支払う報酬には規定がなく、各司法書士で自由に決められているのです。

そのため、税込み価格は「司法書士への報酬価格×1.10」で算出できます。

3-3.それぞれを合計すれば中古マンション購入にかかる消費税が計算できる

中古マンション購入にかかる消費税の計算方法を確認しましょう。建物にかかる消費税は、そもそも物件価格に含まれていますから、ここでは計算に入れません。

中古マンション購入にかかる消費税の計算方法を確認しましょう。建物にかかる消費税は、そもそも物件価格に含まれていますから、ここでは計算に入れません。

税込み価格の計算シュミレーション

例)物件価格3,000万円の中古マンションを購入する場合

仲介手数料

(3,000万円×0.03)+6万円=96万円

税込み金額 96万円×1.10=105万6千円

司法書士費用

税込み金額 7.5万円×1.10=8.25万円

それぞれを合計すると、約113万円8千円になります。消費税額はこの10%の金額ですから、約11.4万円が諸費用にかかる消費税額となります。

より詳しく知りたい方は、中古マンション購入にかかる諸費用について詳しく解説しているこちらの記事も参考にしてください。

住宅ローン控除やすまい給付金で費用負担を軽減できる

住宅購入にあたり、費用負担を軽減できる方法が2つあります。それは、「住宅ローン控除」と「すまい給付金」です。

住宅購入にあたり、費用負担を軽減できる方法が2つあります。それは、「住宅ローン控除」と「すまい給付金」です。

それぞれについて解説していきます。

4-1.住宅ローン控除で住宅ローン残高の0.7%が10年間(新築住宅・買取再販の場合は13年間)控除される

住宅ローン控除は、住宅ローン残高の0.7%が10年間(新築住宅・買取再販の場合は13年間)にわたって所得税から控除される仕組みです。

年間の控除額には上限があり、新築マンションの場合最大35万円、中古マンションの場合最大21万円とされています。

ただし、住宅ローン控除を利用するためにいくつか満たすべき条件があります。中古マンションの場合は新築よりも条件が多いため、あてはまるかどうか確認しましょう。

(例)

・床面積が50㎡以上でその半分以上が自身の居住目的で使われること

・一定の耐震基準をクリアしていること(中古マンションの場合)

・昭和57年1月1日以後に建築されたものであること(中古マンションの場合)

より詳しく知りたい方は、住宅ローン控除の適用条件や必要書類について説明しているこちらの記事もご覧ください。

4-2.すまい給付金で最大50万円の現金が給される(すまい給付金の申請受付は令和6年3月に終了しました。)

すまい給付金とは、8%から10%への消費税増税に伴い、その救済措置として設けられた給付金制度です。国から最大50万円の現金が給付されます。

住宅ローン控除同様、2021年度の税制改正により、利用できる期間が延長されています。

延長期間も住宅ローン控除と同じで、令和3年11月30日までに契約完了し、 令和4年12月31日までに入居される方が対象です。

国土交通省のすまい給付金シュミレーターで、給付金が受けられるかどうか、いくらくらい受給できるかが確認できます。

加えて、住宅ローン控除を利用する場合の控除額も試算できるので、ぜひ活用してみてください。

4-2-1.代理受領にすると、住宅引き渡し時の費用にできる

すまい給付金は、代理受領にすることで住宅引き渡し時の費用にあてることができます。

すまい給付金は本来、物件購入後に振り込まれるものです。しかし、受領方法を「代理受領」にすると、仲介業者、もしくは施工会社に直接給付金が支払われ、住居引き渡し時の自己資金負担が少なくなります。

よくある質問

Q.不動産投資で中古マンションを買うと、消費税の還付が受けられるのですか?

A.いいえ。2020年10月の税法改正で、居住用不動産から消費税の還付は受けられなくなりました。

不動産投資で購入したマンションの消費税は、還付金で手元に戻ってくるという話を聞いたことがあるかもしれません。

不動産投資のために取得したマンションの消費税還付が受けられる制度は存在していました。しかし、その条件は年々厳しくなり、2020年10月の税法改正で、消費税還付が受けられなくなりました。

資料無料ダウンロード&無料セミナー

中古マンション購入前のチェックリスト80

【 資料内容 】

- 中古マンション選びで重要な11の項目別に紹介

中古マンションの見極め方セミナー

【 セミナー内容 】

- 築35年の中古マンションを買っても大丈夫?

- 家の買いどき、外せないタイミングとは?

- 不動産会社の良し悪しが一発でわかる「ある行動」

- あなただけの掘出し物件が見つかる魔法のシート

まとめ

この記事では、中古マンションを購入する際にかかる消費税について説明しました。最後にポイントをおさらいしましょう。

・中古マンションの消費税はかかる場合とかからない場合がある。売主が個人なら非課税、不動産会社なら課税対象になる。ただし、投資用物件の場合は売主が個人でも課税される。

・物件の消費税は、建物に課税され、土地は非課税対象になる。

・物件検索サイトで消費税のかからないマンションを簡単に見分けられる。「取引態様」が「代理」「媒介(仲介)」であれば消費税はかからない。「売主」である場合は、消費税がかかる。

・物件検索サイトで消費税のかからないマンションを簡単に見分けられる。「取引態様」が「代理」「媒介(仲介)」であれば消費税はかからない。「売主」である場合は、消費税がかかる。

・中古マンション購入時の消費税は、諸費用のうち「仲介手数料」と「司法書士費用」にもかかる。

・中古マンション購入時の消費税は、諸費用のうち「仲介手数料」と「司法書士費用」にもかかる。

・もし消費税がかかる場合でも、住宅ローン控除やすまい給付金を活用すれば、費用負担を軽減できる可能性がある。

・もし消費税がかかる場合でも、住宅ローン控除やすまい給付金を活用すれば、費用負担を軽減できる可能性がある。

・住宅ローン控除では、住宅ローン残高の0.7%が10年間(新築住宅・買取再販の場合は13年間)控除される。すまい給付金は、最大50万円の現金が国から給付される。

・住宅ローン控除では、住宅ローン残高の0.7%が10年間(新築住宅・買取再販の場合は13年間)控除される。すまい給付金は、最大50万円の現金が国から給付される。

マンション購入の際、消費税がかかってしまう場合でも、減税措置や給付金が活用できます。

できるだけ予算を抑えたい場合でも、焦って条件を絞り込んでしまうのではなく、まずは絶対に譲れない条件を洗い出し、それが叶う物件を選んでいきましょう。