【2025年最新】住宅ローン金利が上がる影響とは?返済額増加を抑える5つの対策

2025年に入り、日銀の追加利上げが決定されるなど、住宅ローン金利上昇が現実的な問題です。金利が上がると住宅ローンの返済額は増加し、家計への負担が大きくなります。実際に、借入額5,000万円の変動金利型住宅ローンでは、金利が0.1%上昇するだけで毎月の返済額が約2,200円、年間で約26,000円も増加する可能性があります。

本記事では、住宅ローン金利上昇が家計に与える具体的な影響と、返済負担を軽減するための対策方法について詳しく解説します。

リノベ費用の決定版!リノベにかかるお金について総まとめした記事はこちらから

住宅ローン金利上昇が家計に与える影響とリスク

住宅ローン金利の上昇は、借り手の家計に直接的な影響を与えます。特に変動金利型の住宅ローンを利用している世帯では、金利上昇のリスクを十分に理解しておく必要があります。家計への影響とリスクを理解しておきましょう。

- 変動金利型での返済額増加による家計負担

- 固定金利型での新規借入時の金利上昇影響

変動金利型での返済額増加による家計負担

変動金利型の住宅ローンでは、基準金利が上がると適用金利も上昇し、結果として毎月の返済額や総返済額が増加します。例えば、5,000万円を35年・変動金利0.38%で借りている場合、金利が0.1%上昇するだけで毎月の負担が約2,200円、年間で約26,000円増加します。

また、金利上昇による家計への影響は、借入額や残存期間によって大きく変わります。特に若い世代では住宅ローン残高が多く、金利上昇の影響を受けやすい構造です。変動金利型は、市場の金利動向が大きく影響するため、住宅ローンの利用を検討している方は慎重に検討しましょう。

固定金利型での新規借入時の金利上昇影響

固定金利型の場合、既に契約しているローンは返済中に金利が変わることはありませんが、新規借入時の固定金利は市場金利の上昇に応じて高くなります。これから住宅購入を検討している人にとっては、固定金利の上昇により初期から高い金利での借入となる可能性があります。

変動金利と固定金利の特徴とリスクを比較検討し、家計状況に適した金利タイプを選択しましょう。

住宅ローンの金利上昇が審査・借入可能額に与える影響

金利上昇は、これから住宅ローンを申し込む人の審査や借入可能額にも大きな影響を与えます。借入額や審査への影響を詳しく解説します。

- 借入可能額の減少による購入計画への影響

- 審査基準の厳格化による影響

借入可能額の減少による購入計画への影響

金利が上がると、同じ返済負担率でも借りられる金額が減るため、ローン審査が厳しくなったり希望額を借りられなくなったりするケースが増えます。金融機関は返済負担率(年収に占める年間返済額の割合)を基準に審査を行うため、金利上昇により月々の返済額が増えれば、その分借入可能額が減少します。

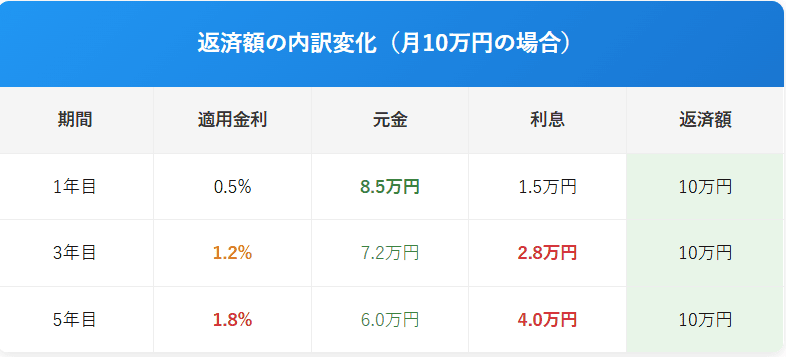

例えば、年収600万円で返済負担率25%の場合、年間返済額は150万円が上限(月額約12.5万円)となります。金利が0.5%から1.0%に上昇すると、同じ返済額で借りられる金額は大幅に減少し、住宅購入計画の見直しが必要になる場合があります。

審査基準の厳格化による影響

金利上昇局面では、金融機関が審査基準を厳格化する傾向があります。特に変動金利を選択する場合、将来的な金利上昇リスクを考慮して、より安定した収入や十分な返済余力があるかどうかが重視されます。

金利上昇局面では、金融機関が年収の安定性や勤続年数をより重視し、審査基準が厳格化される傾向があります。

変動金利型住宅ローンの5年ルールと125%ルールの仕組み

変動金利型住宅ローンには、急激な返済額増加を抑制する仕組みが設けられています。しかし、これらのルールには注意すべき点もあります。変動金利型の住宅ローンを検討している方は確認しておきましょう。

- 5年ルールによる返済額据え置きの効果と限界

- 125%ルールの制限と未払利息の累積リスク

5年ルールによる返済額据え置きの効果と限界

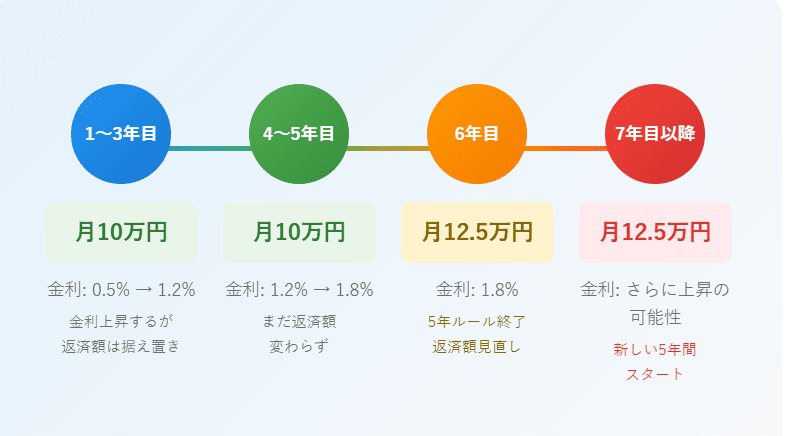

変動金利型には「5年ルール」や「125%ルール」があり、急激な返済額の増加が抑えられる仕組みもありますが、金利上昇が続けば元金の減りが遅くなり、総返済額が大きく増えるリスクは残ります。

5年ルールが適用されている期間の金利上昇影響は、元利返済額に占める利払い分の割合拡大として現れることになるのです。つまり、返済額は変わりませんが、その内訳が変化し、利息の割合が増えて元本の返済が進まなくなります。

変動金利型の住宅ローンを組む際は、5年ルールについて十分に理解しておきましょう。

125%ルールの制限と未払利息の累積リスク

例えば、従来の支払額が10万円の場合、返済額見直し時に新しい返済額の上限は12.5万円(10万円×125%)となります。ただし、これは5年後の見直し時に適用されるルールであり、金利上昇後すぐに適用されるものではありません。

また、金利が上昇した分の利息は「未払利息」として蓄積され、後日支払う必要があります。このため、金利上昇が続く場合は未払利息が累積し、最終的な総返済額が大幅に増加する可能性があります。金利上昇による利息負担そのものがなくなるわけではないことを理解しておきましょう。

住宅ローン金利上昇への5つの対策方法

金利上昇に備えるためには、事前の準備と適切な対策が重要です。以下に効果的な対策方法を紹介します。

- 繰上返済による元本削減効果

- 返済計画の見直しと家計管理強化

- 金利タイプの見直しと借り換え検討

- 収入増加と安定化への取り組み

- 金利動向の定期的な情報収集

それぞれを詳しく解説します。

繰上返済による元本削減効果

繰上返済とは、毎月の返済とは別に、住宅ローン残高(元金)の一部を任意のタイミングで返済することです。利息は元金に対して計算されるため、繰上返済により元金を減らすことで金利上昇の影響を軽減できます。

繰上返済は、特に期間短縮型を選択することで効果的な金利上昇対策となります。期間短縮型を選択して完済時期をより早めることは、金利上昇リスクへの対策となります。まとまった資金がなくても、ボーナス時に数万円ずつ継続的に繰上返済を行うことで高い効果が期待できます。

返済計画の見直しと家計管理強化

金利上昇局面では、家計支出の見直しと貯蓄増額により返済計画を再構築することが重要です。

また、返済余力を確保するため、家計の無駄な支出を削減し、将来の金利上昇に備えた資金を準備しましょう。少額でも貯蓄ペースをあげる、あるいは繰上返済も有効とされています。

金利タイプの見直しと借り換え検討

現在、変動金利を組んでいる場合、固定金利に変更するのも一つの方法です。固定金利は、市場金利の動向に影響されないため、将来的に返済額が増える心配がありません。市場金利の上昇局面では、金利変動リスクを回避できる固定金利のメリットが相対的に高まります。

既存の住宅ローンを固定金利に変更する方法として以下があります。

- 金利タイプ変更(同一金融機関内)

- 借り換え(他金融機関への移行)

同一金融機関内での金利タイプ変更は手数料5,500円程度ですが、他行への借り換えは登記費用・保証料等で数十万円の諸費用が発生します。コストと返済額を総合的に考慮したうえで判断しましょう。

収入増加と安定化への取り組み

忘れてはならないのは金利が上がること自体がリスクなのではなく、「賃金が上がらないのに金利が上がることがリスク」という点です。年収は大きく増えていないにもかかわらず、毎月の返済額だけが増える状況は避けたいです。

特に、今後は金利が上昇していくと予想されるため、より自身の年収を増やすことでリスクを軽減できます。スキルアップや転職、副業などにより収入を増やし、金利上昇に対応できる家計基盤を強化することが重要です。

金利動向の定期的な情報収集

変動金利型で住宅ローンを組むなら、金利状況は常に把握しておく必要があります。日銀の金融政策や市場動向を定期的にチェックし、早めの対策を講じることが重要です。2025年以降の金利動向については以下の記事で詳しく解説しているので参考にしてみてください。

今後の住宅ローン金利見通しと将来予測

住宅ローン金利の将来的な動向について、専門機関の予測を確認しておきましょう。

- 短期的な金利上昇見通し(2025年~2027年)

- 中長期的な金利予測(5年後・10年後)

- 経済環境による金利変動要因

短期的な金利上昇見通し(2025年~2027年)

日本銀行は2024年以降、段階的に政策金利を引き上げており、今後も金利上昇の可能性が指摘されています。特に2025年度後半には政策金利1%程度までの引き上げが視野に入っているとの見方もあり、住宅ローン金利も影響を受けやすい状況です。

2025年1月の追加利上げにより、多くの銀行が4月の新規貸出金利を0.25%程度引き上げることが予想されています。ただし、銀行間の競争により、実際の引き上げ幅は抑制される可能性もあります。

中長期的な金利予測(5年後・10年後)

住宅ローンの10年後の変動金利は現在の3~4倍(1.5~2.9%)まで上昇すると予想されており、現在の低金利環境から大幅な上昇が予測されています。5年後、10年後に住宅ローンの金利が上がっているか、下がっているかの答えは誰にも予測できないというのが実際のところですが、金利上昇リスクへの備えは必要です。

経済環境による金利変動要因

金利の変動は以下の要因などが関係しています。

- 経済成長率

- インフレ率

- 海外金利動向

- 日銀の金融政策

今後さらに政策金利の追加利上げが実施されるかどうかは、賃金や物価、海外経済などの状況次第であるため、これらの指標を継続的に監視することが重要です。

住宅ローンの金利に関するよくある質問

住宅ローンの金利に関するよくある質問をいくつかご紹介します。金利についての疑問や不安を参考にしてみましょう。

- 住宅ローンの変動金利は今後どのくらい上がる可能性がありますか?

- 金利が上がったら固定金利に借り換えるべきでしょうか?

- 変動金利を選んだ場合のリスク管理方法は?

Q1: 住宅ローンの変動金利は今後どのくらい上がる可能性がありますか?

専門機関の予測によると、10年後の変動金利は現在の水準から1.5~2.9%程度上昇する可能性があります。ただし、これは予測であり、経済状況や金融政策により大きく変動する可能性があります。定期的な金利動向のチェックと早めの対策準備が重要です。

Q2: 金利が上がったら固定金利に借り換えるべきでしょうか?

借り換えには手数料や諸費用がかかるため、総合的な判断が必要です。借り換えするメリットを詳しく計算し、将来の金利予測と照らし合わせて検討するのがよいでしょう。

また、金利上昇の初期段階での借り換えは効果的な場合がありますが、すでに大幅に上昇した後では逆効果となる可能性もあります。金利が上がってからではなく、常に金利状況をチェックし、大幅に金利上昇する前に判断するのが効果的です。

Q3: 変動金利を選んだ場合のリスク管理方法は?

変動金利選択時は以下の対策が有効です。

- 定期的な繰上返済の実施

- 金利上昇に備えた貯蓄の増額

- 収入の安定化・増加への取り組み

- 金利動向の定期的な情報収集。

特に、金利が低い期間に積極的に元本を減らしておくことで、将来の金利上昇リスクを軽減できます。

金利上昇は避けられませんが、適切な対策により影響を最小限に抑えられます。定期的な家計見直しと早期対策で金利上昇に備えましょう。

まとめ:住宅ローンの金利上昇に備えることが大切

住宅ローン金利上昇が家計に与える影響と対策方法を解説しました。変動金利型では金利0.1%上昇で年間約2.6万円の負担増となり、10年後には現在の3~4倍(約1.5~2.9%)まで上昇する可能性があります。

5年ルールや125%ルールで急激な返済額増加は抑制されますが、未払利息が累積し総返済額は増加します。効果的な対策として、繰上返済による元本削減、家計管理の強化、金利動向の定期的な情報収集が重要です。

金利上昇は避けられない現実ですが、適切な準備により影響を最小限に抑えることができます。「金利が上がったらどうしよう」とお悩みの方は、早めの対策で金利上昇局面を乗り切る準備を整えましょう。