住宅ローン平均借入額は1551〜3361万円!年齢・年収も解説

- 住宅ローンって、皆どれくらい借りているの? 期間はどれくらい?

- ローン審査が通って上限に近い金額まで借りられることになったけど、これって借り過ぎ?

長く支払うお金だからこそ、世間の平均値って気になりますよね。しかし、住宅ローンの平均値を参考にした資金計画は大変危険です。

なぜなら、住宅購入は人によって状況が異なり、平均値で比べられるものではないからです。

平均値を参考にして、ご自身の予算に合わない住宅ローン計画を立ててしまうと、返済のことで頭がいっぱいになってしまったり、ローン破綻したり、余裕の無い生活になってしまう恐れがあります。

この記事では、次のような内容を解説しています。

- 住宅ローンの平均借入額

- 住宅購入は早めがおすすめな3つの理由

- 住宅ローンの年間平均返済額と平均返済負担率

- 住宅ローンの借入額を手取り年収の20%で決めるべき理由

- 住宅ローンの平均返済期間

- 住宅ローンを選ぶ際の注意点や便利なシュミレーター紹介

本記事を読み終える頃には、ご自身にあった住宅ローン借入額が分かるようになるでしょう。

なお、本記事でご紹介する平均データは国土交通省発表「令和元年度 住宅市場動向調査 報告書(修正後)」を引用しています。注文住宅、既存(中古)住宅については全国を、分譲住宅、民間賃貸住宅、リフォーム住宅については三大都市圏を対象地域としています。

※本記事に掲載している住宅ローン減税制度の概要・要件等は、2026年1月時点の情報です。最新情報については、下記の記事を参照してください。

ファイナンシャルプランナー

小日向 邦夫

一般社団法人 住宅購入支援協会 代表理事。住宅ローンの専門家。

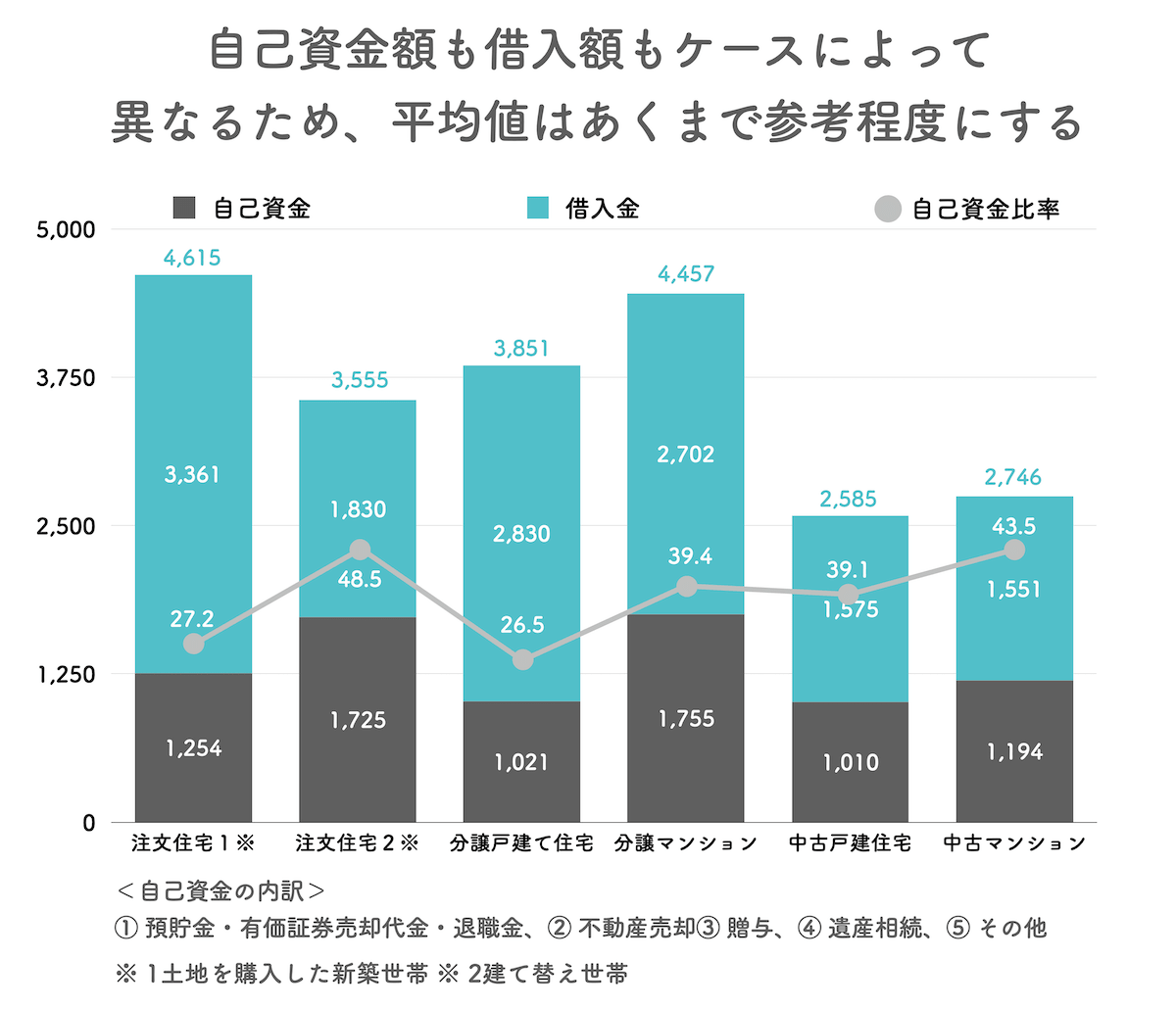

住宅ローンの平均借入額は1,551〜3,361万円!ケース毎に資金計画しよう

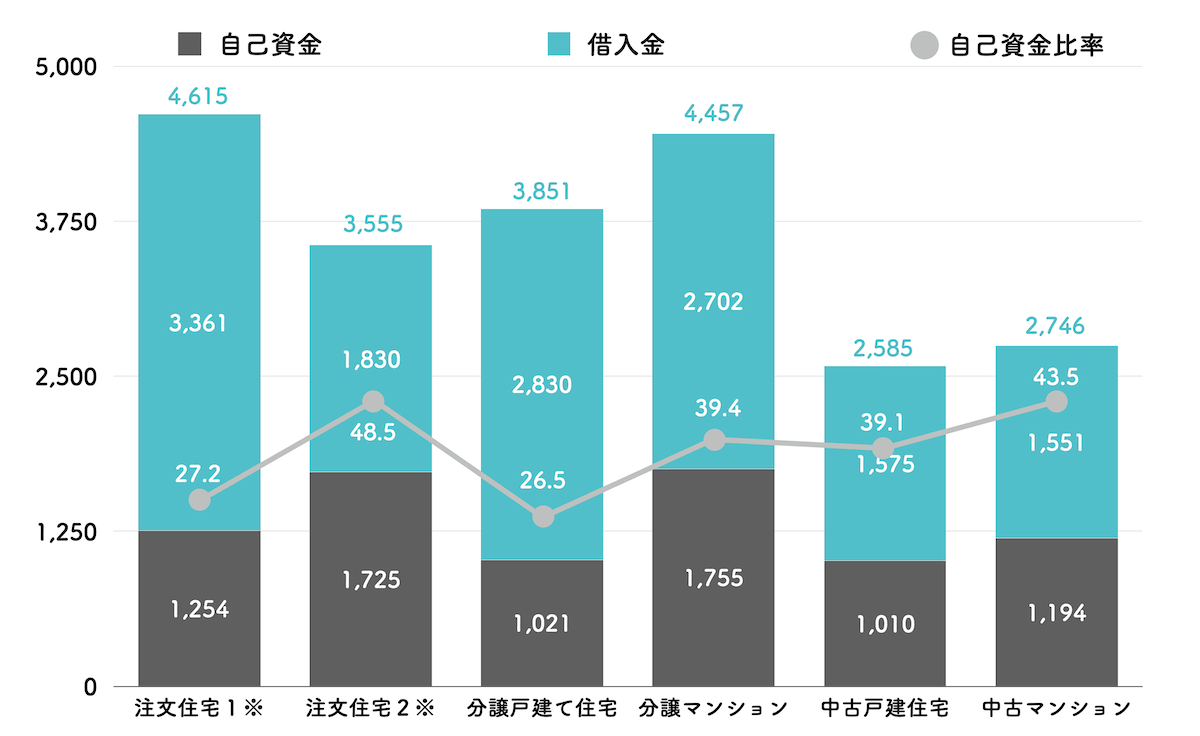

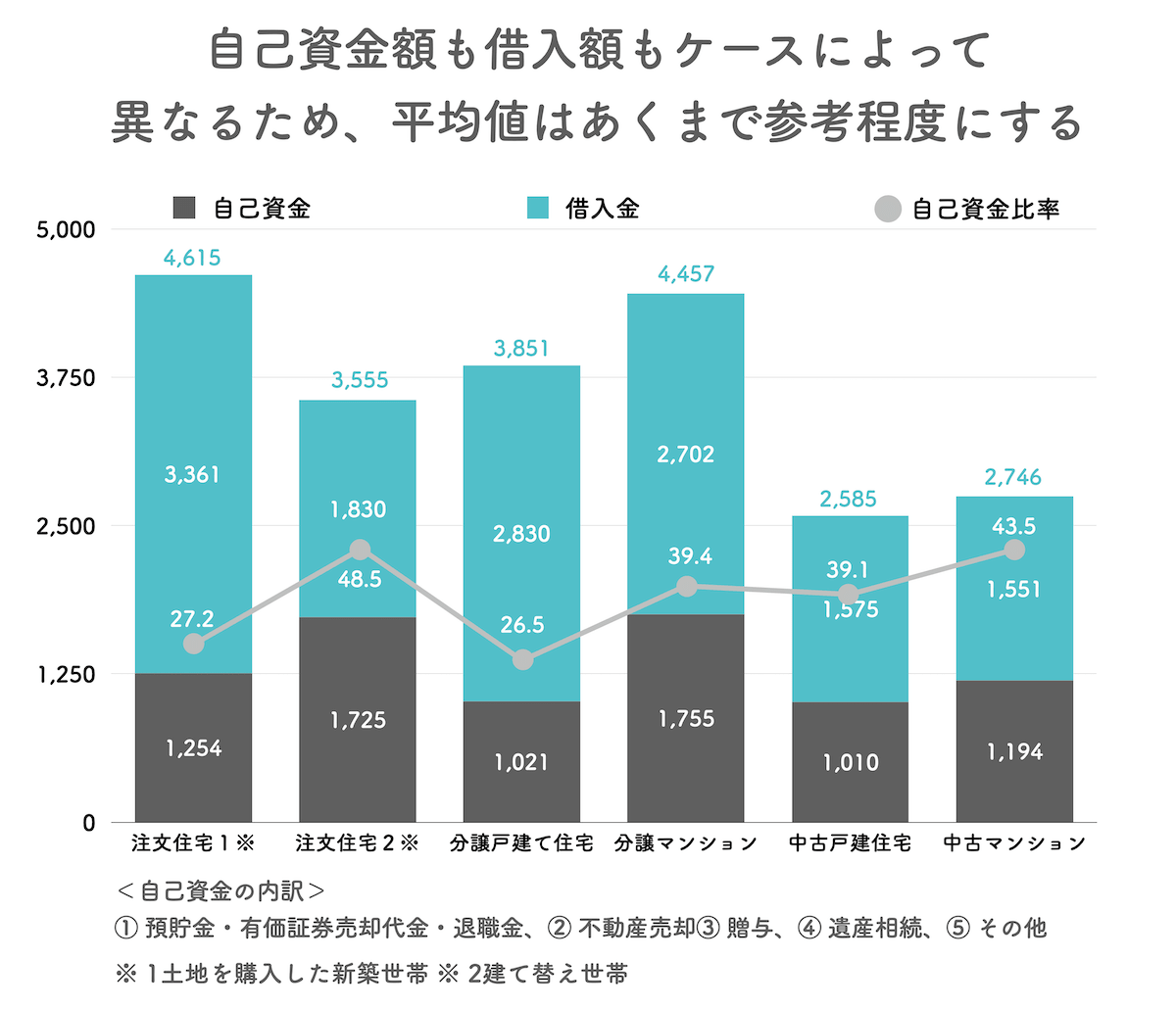

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」45頁。

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」45頁。

上のグラフは、住宅種別ごとに「住宅購入資金」の総額と、それを占める「自己資金」の割合を示したものです。

国土交通省の調べによると、住宅ローンの平均借入額は1,551〜3,361万円です。ただし、この平均額は、年収や家族構成などもバラバラなケースの平均値であるため、ご自身のケースと比較して高いかどうか判断するのはやめましょう。

1-1.平均自己資金額は気にしなくて良い

自己資金の割合を見ると、「1,000万円以上貯金が無いと家が買えないのか……」と思われるかもしれません。

しかし、自己資金データの内訳にはさまざまな年齢の方が含まれており、退職金や贈与、遺産相続金など、コツコツ貯金したお金以外の資産も含まれていると推測されます。そのため、30代に絞ればもっと低い結果になるでしょう。

また、冒頭でもご説明したとおり、こちらの平均データには、年収400万円の方も、年収2,000万円の方も対象者として含まれています。自己資金が少ない=ローンが組めない、という訳ではないのです。

物件購入時に自己資金として住宅ローン諸費用が準備できていれば、すぐに住宅購入を検討した方がメリットを得られます。詳しくは、次章で詳しく説明していきます。

1-2.諸費用が用意できれば早めの住宅購入がおすすめ

手元に最低限必要な自己資金が用意できていれば、住宅購入はなるべく早いタイミングで行うのがおすすめです。早めに動くことで、次の3つのメリットが得られます。

・自己資金を貯めている間に家賃流出が増えるのを防ぐ

・健康なうちにローンが組める

1-2-1.自己資金を貯めている間に家賃流出が増えるのを防ぎ、資産形成につながる

物件購入を早く行うことで、家賃流出が増えるのを防ぐことができます。例えば、毎月5万円ずつの貯金で200万円貯めるには、3年4ヶ月かかります。

200万円÷5万円=40

40ヶ月=3年4ヶ月

もし、家賃10万円の賃貸に住んでいた場合、200万円の貯金をする間に400万円の家賃流出が生じ、結果マイナスになってしまうのです。

10万円×3年4ヶ月(40ヶ月)

=400万円

そのため、早めに物件を購入することでトータルの費用負担を抑えることができます。また、物件購入を早めに行うことは、資産形成にもつながります。同じ住宅費用でも、賃貸物件に支払う家賃は単なる資金流出になってしまいますが、住宅購入は資産取得金であるため、ご自身の財産になります。

以上の理由から、物件購入は早めに行うのがおすすめです。

参考:住宅ローンの諸費用について説明している記事はこちら

参考:中古マンションの購入と賃貸について解説している記事はこちら

1-2-2.健康なうちにローンが借りられる

物件購入を早めにすると、健康なうちに住宅ローンを借りることができます。

住宅ローンを借りるためには、多くの場合「団体信用生命保険」に加入する必要があり、健康状態が悪いと借入条件に制限が生じたり、場合によっては住宅ローンの借入自体ができなくなったりします。そのため、物件購入は健康なうちに行うのがおすすめです。

より詳しく知りたい方は、団信の告知内容と告知義務違反について説明しているこちらの記事をご覧ください。

1-3.住宅ローンは頭金が無くても借りられる

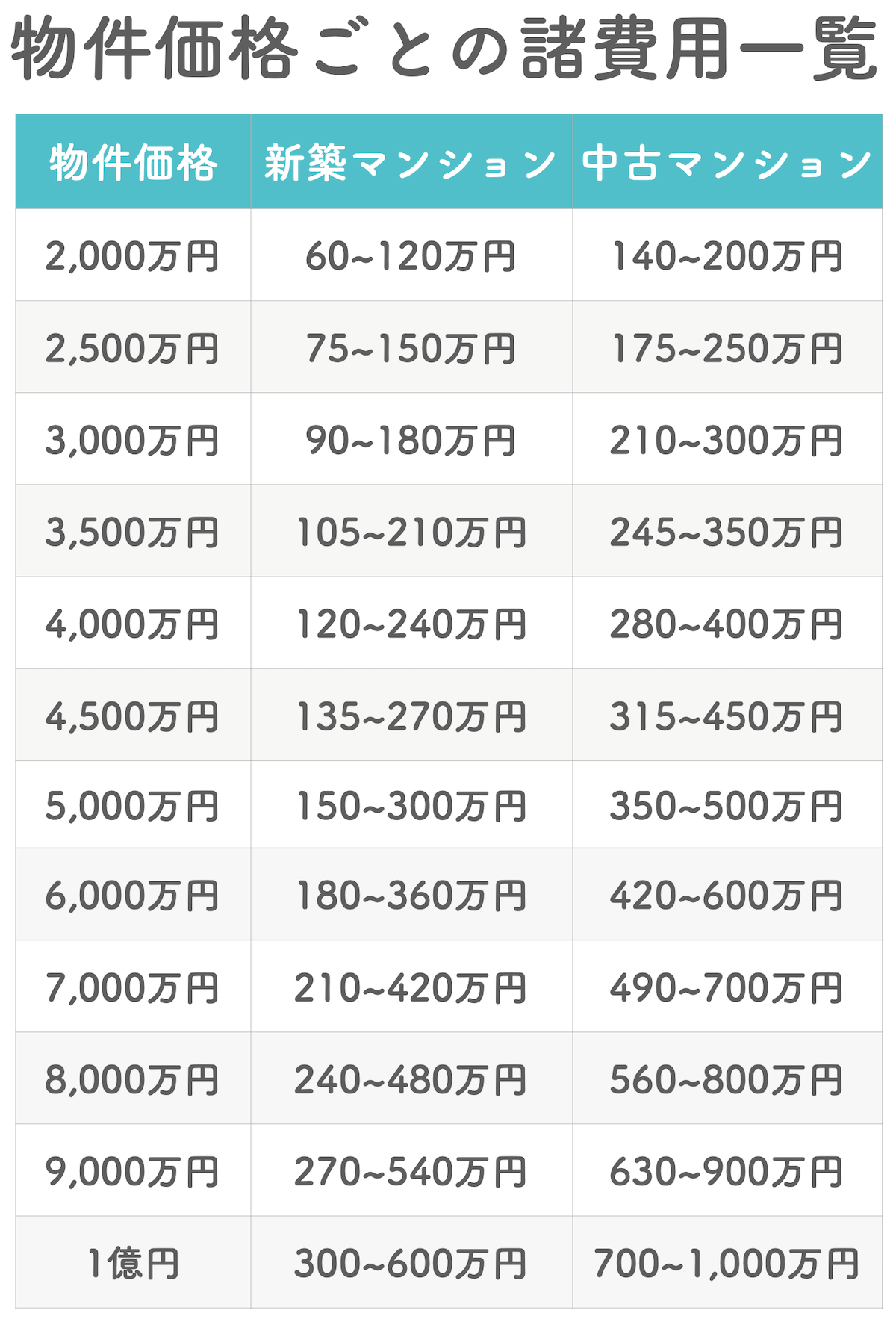

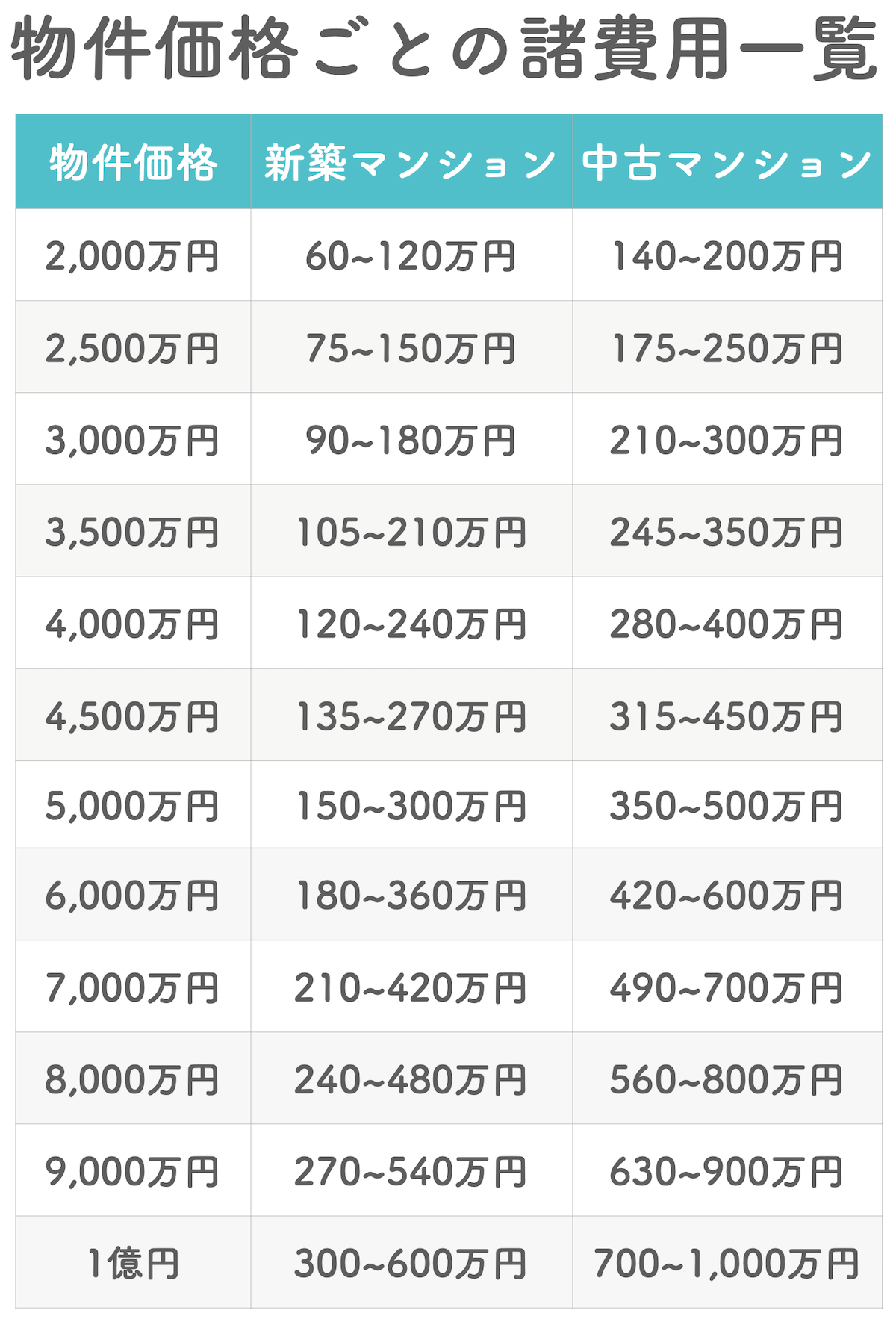

頭金が貯まっていなくても、住宅ローンを借りることは可能です。最低限の自己資金として、物件価格に対して新築マンションの場合3~6%、中古マンションの場合7~10%かかる諸費用が必要になります。

例えば、3,000万円の新築マンションを購入する場合、90~150万円の諸費用が必要になります。諸費用ローンも組めますが、高金利なため一括払いがおすすめです。

下の表は、物件価格ごとに新築/中古物件の諸費用を一覧にしたものです。目安としてご活用ください。

最低限必要な諸費用の資金が手元にある場合は、早めに住宅購入に動き出した方が、長い目で見てお得になります。

最低限必要な諸費用の資金が手元にある場合は、早めに住宅購入に動き出した方が、長い目で見てお得になります。

参考:住宅ローンの頭金について説明している記事はこちら

参考:住宅ローンの諸費用について説明している記事はこちら

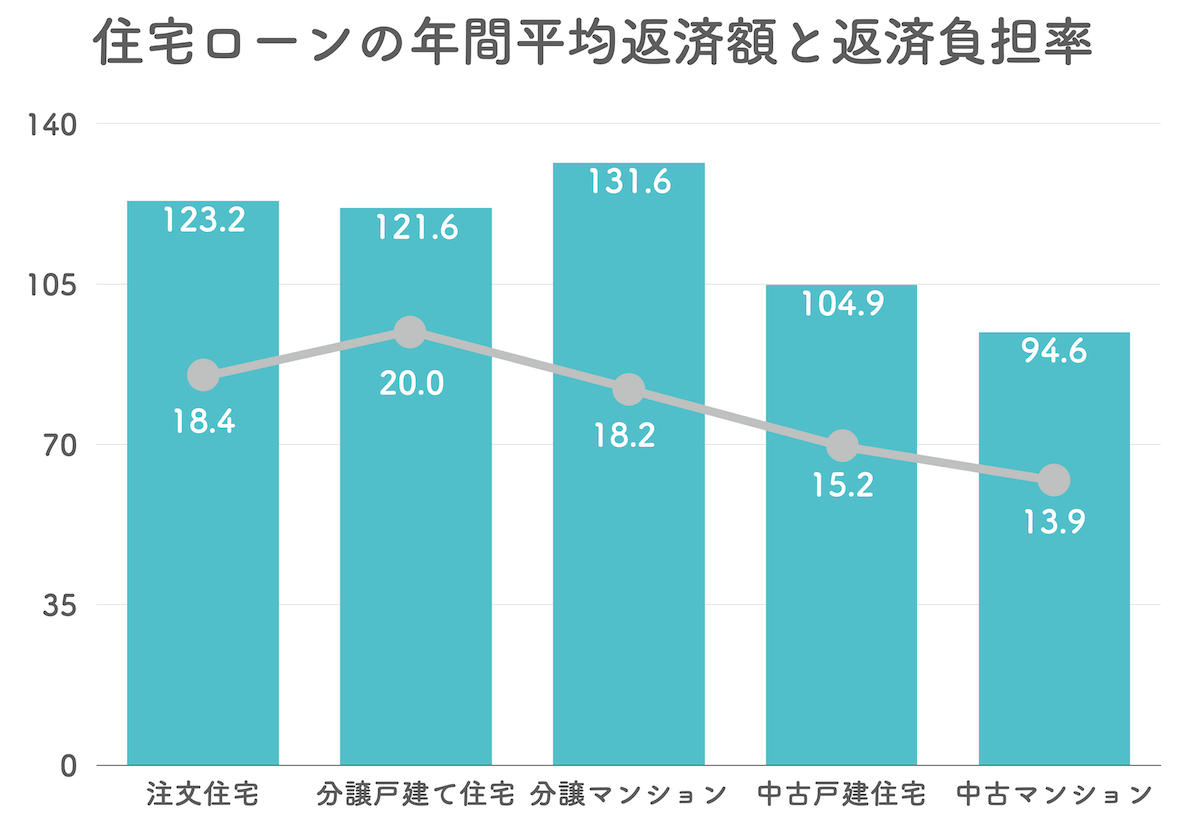

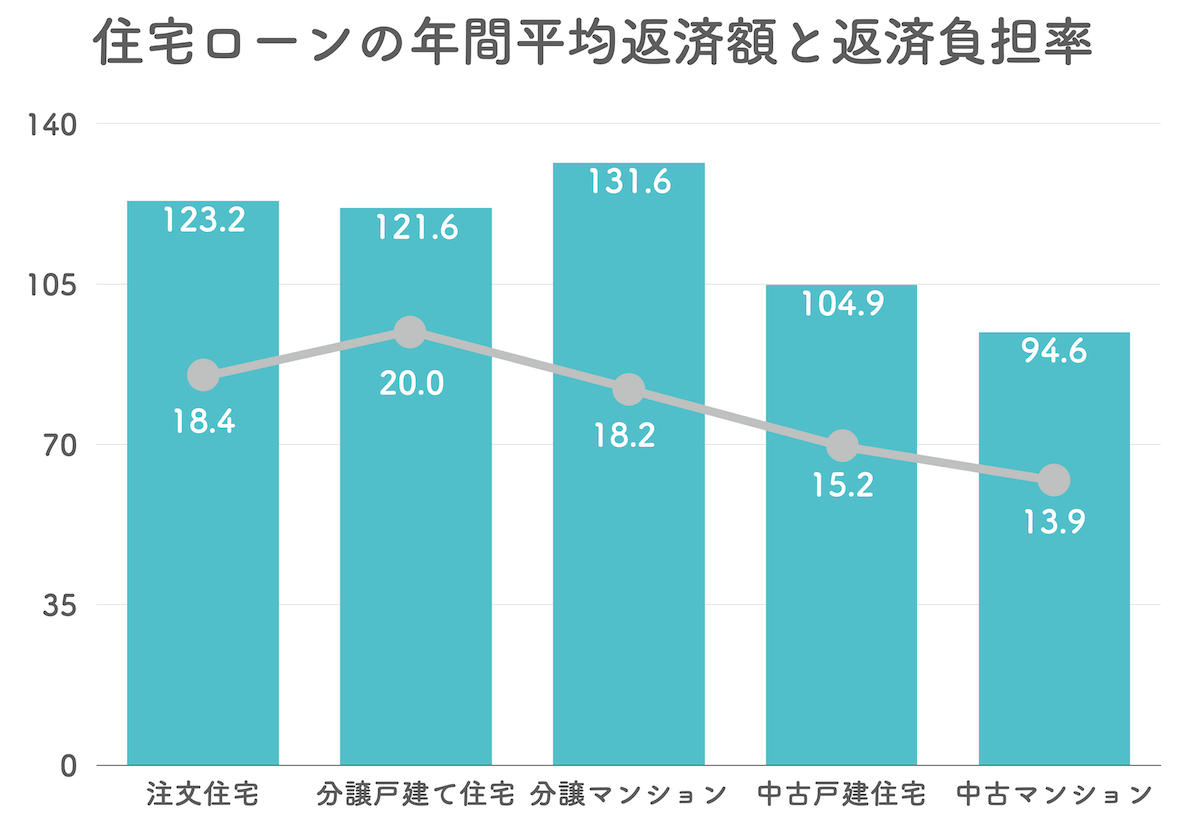

住宅ローンの年間平均返済額は94.6~131.6万円、平均返済負担率は13.9〜20%

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」49頁。

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」49頁。

住宅ローンの年間平均返済額は94.6〜131.6万円、平均返済負担率は13.9〜20%となっています。この2つの平均データの見方について、それぞれ解説していきます。

2-1.住宅ローンは年間平均返済額よりも、年収で借入額を決めよう

住宅ローンの年間平均返済額は、さまざまな年収、家族構成の方の平均データです。物件購入価格もそれぞれ異なるため、ご自身のケースと比較するのは難しいでしょう。

ご自身に合う住宅ローン予算は、「手取り年収の20%」で計算することをおすすめしています。詳しくは、3章をご覧ください。

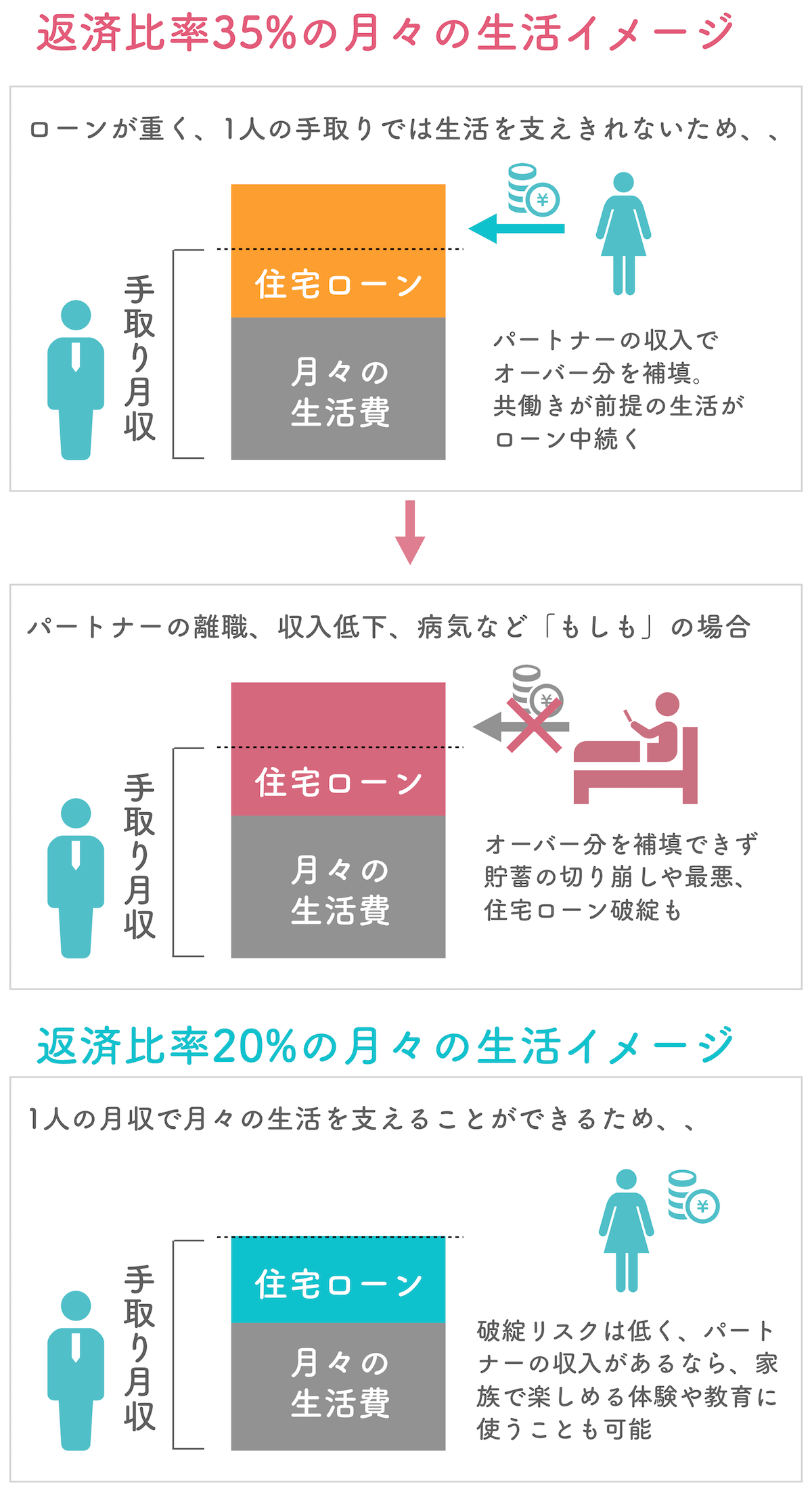

2-2.住宅ローンの平均返済負担率は総収入の13.9〜20%!手取り20%なら安心

住宅ローンの平均返済負担率とは、年間の収入に占める返済額の割合のことをいいます。国土交通省のデータによると、平均返済負担率は13.9〜20%です。このデータは、額面年収を元に算出されたものです。

年収や預貯金、贈与額、物件購入価格など、それぞれ異なる状況の方のデータをまとめたものですが、「返済負担率」に注目すると、多くの方が世帯年収の20%以下で住宅ローンの返済をしていることが分かります。

なぜ、年収の20%以下で住宅ローンの返済額を決めている人が多いのでしょうか?次章で詳しく解説します。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

住宅ローンは「手取り年収の20%」で無理なく返済

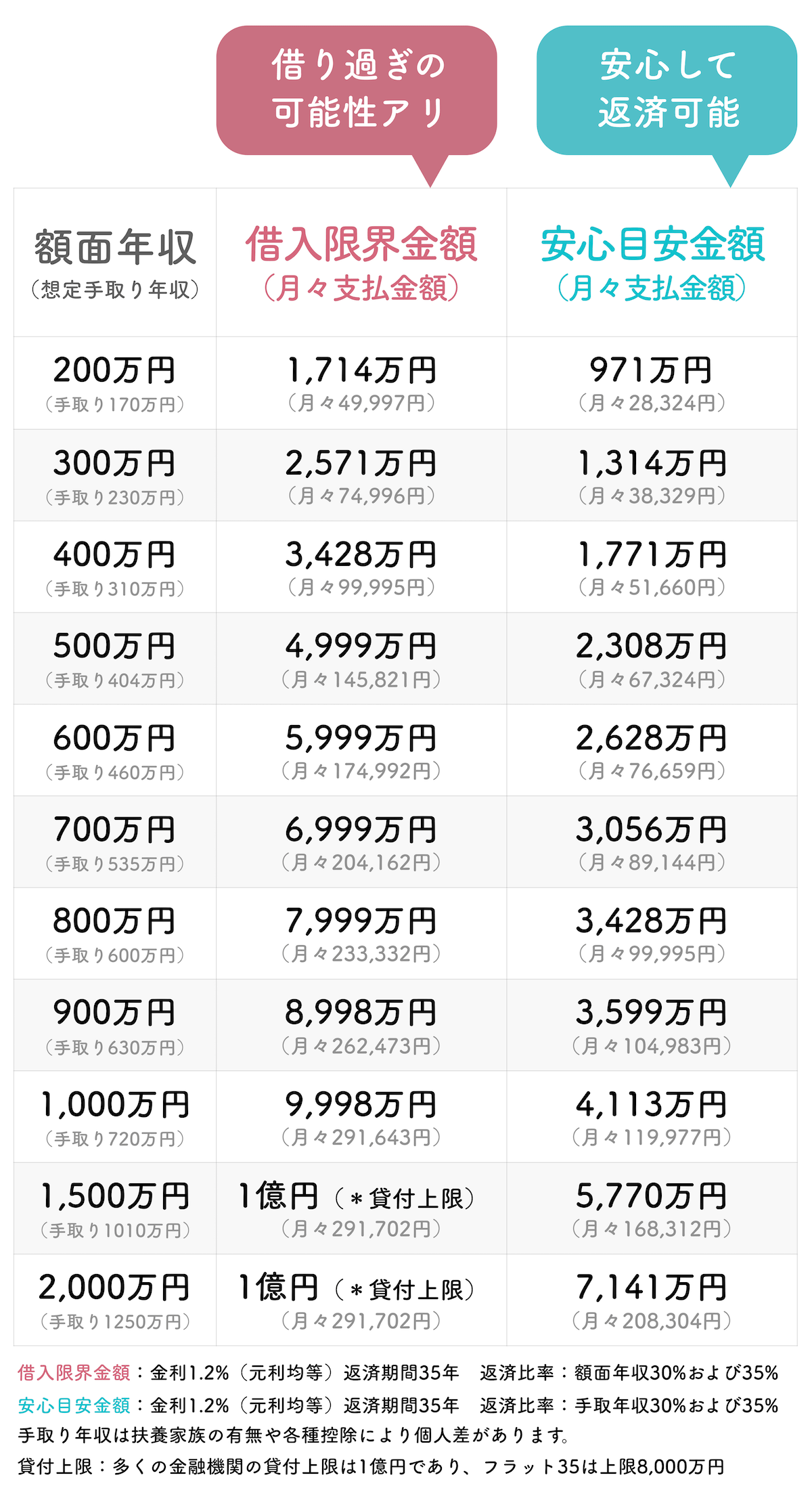

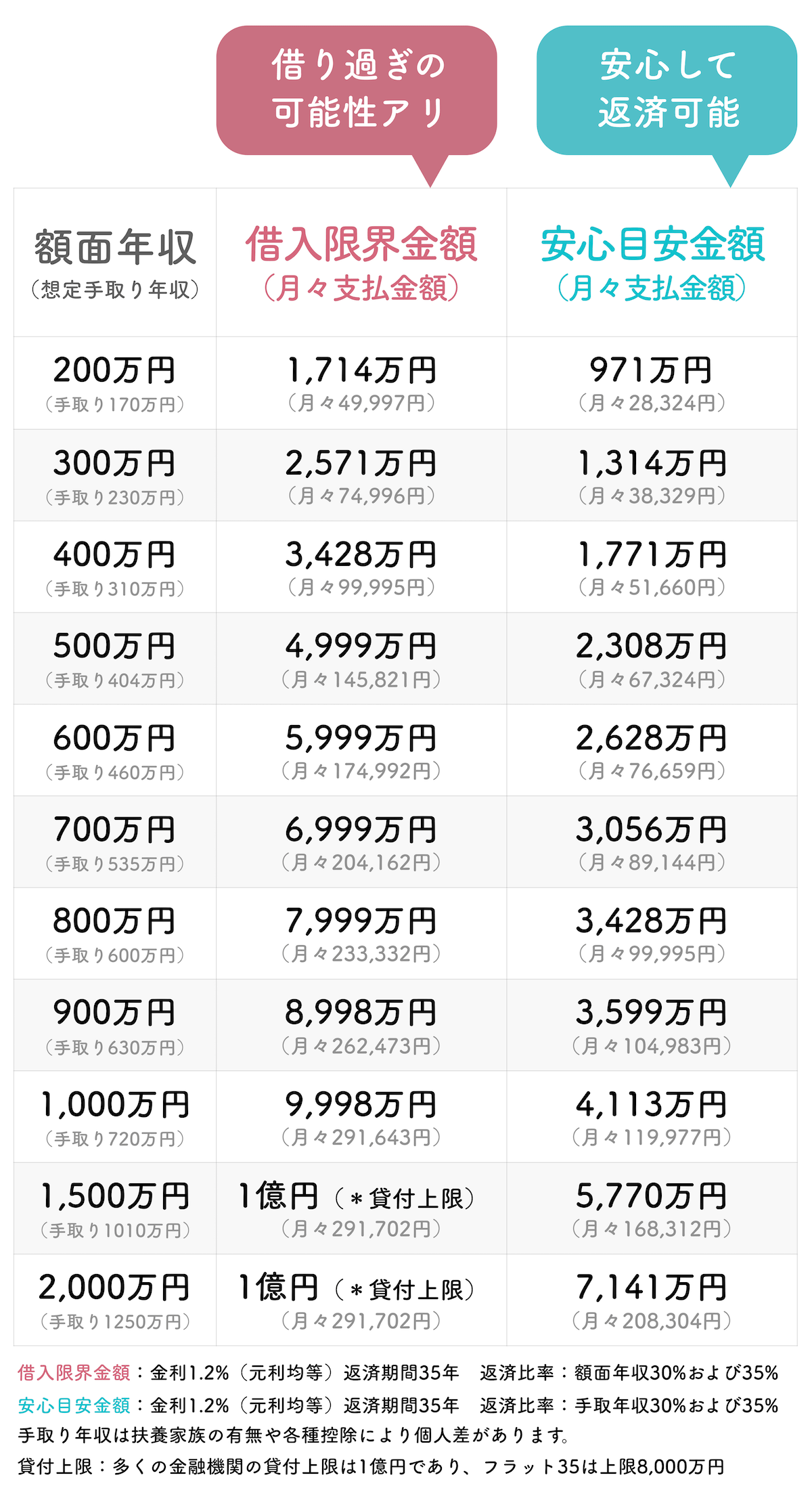

上の表は、年収別に住宅ローンの借入限界金額をまとめたものです。

住宅ローンの借入額は、「手取り年収の20%」で計算することをおすすめしています。理由は、借入額を手取り年収の20%にすると、1人の収入で家計を支えることができ、無理なく返済できるためです。

住宅ローンの返済比率は、金融機関によって異なりますが、年収400万円未満が返済比率30%まで、年収400万円以上が返済比率35%ないし40%までとされています。

住宅ローンの返済比率は、金融機関によって異なりますが、年収400万円未満が返済比率30%まで、年収400万円以上が返済比率35%ないし40%までとされています。

上限額でローンを借りてしまうと、返済でいっぱいになってしまい、趣味や余暇にかけられる予算が足りなくなってしまうのです。そのため、無理なく返済できる「手取り年収の20%」で借入額を設定することをおすすめします。

参考:年収別に住宅ローンの借入目安を説明している記事はこちら

参考:元銀行員が教える!住宅ローンの年収別目安と返済額を抑えるコツ5選【チェックリスト付】

住宅購入時の平均年収と平均年齢は物件種別によって異なる

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」43頁。

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」43頁。

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」39頁。

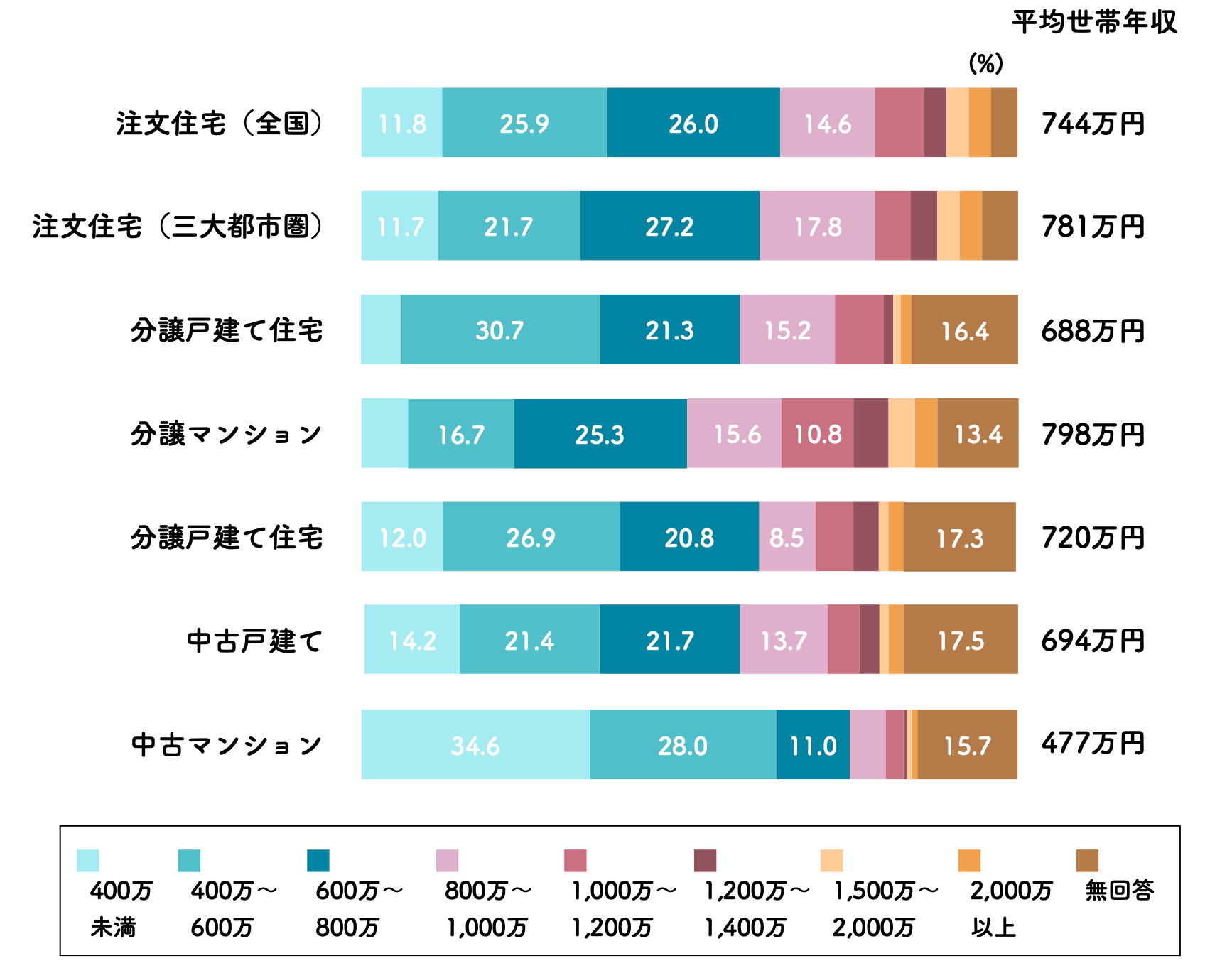

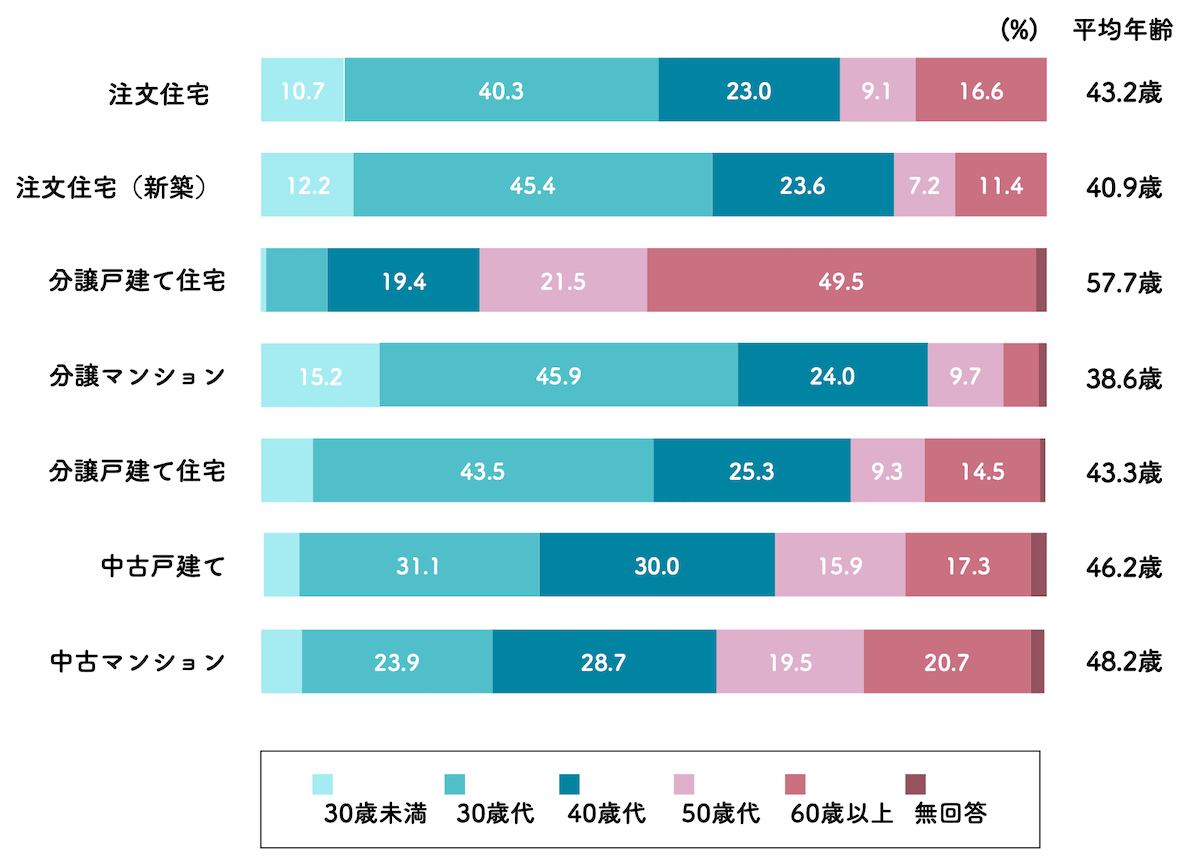

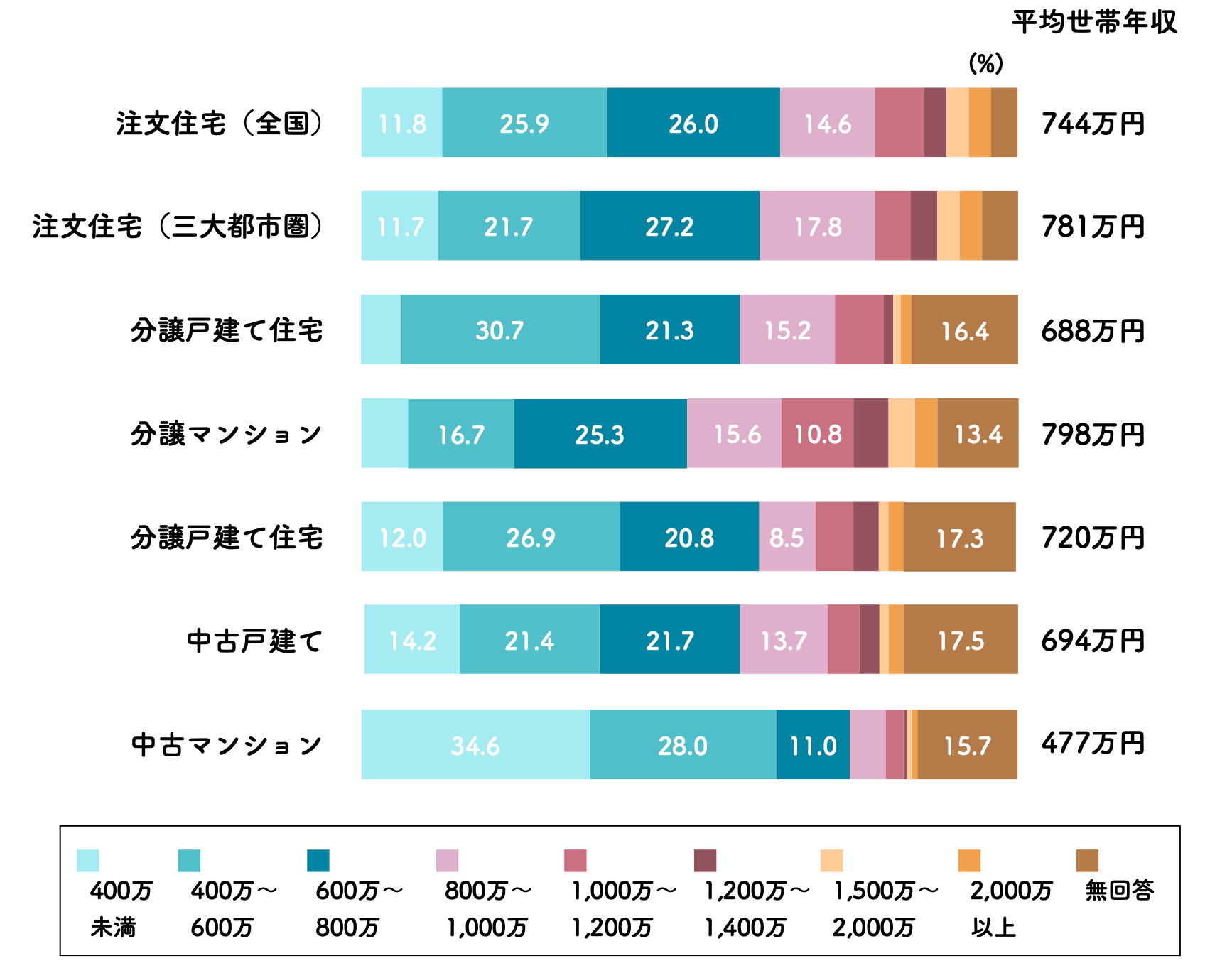

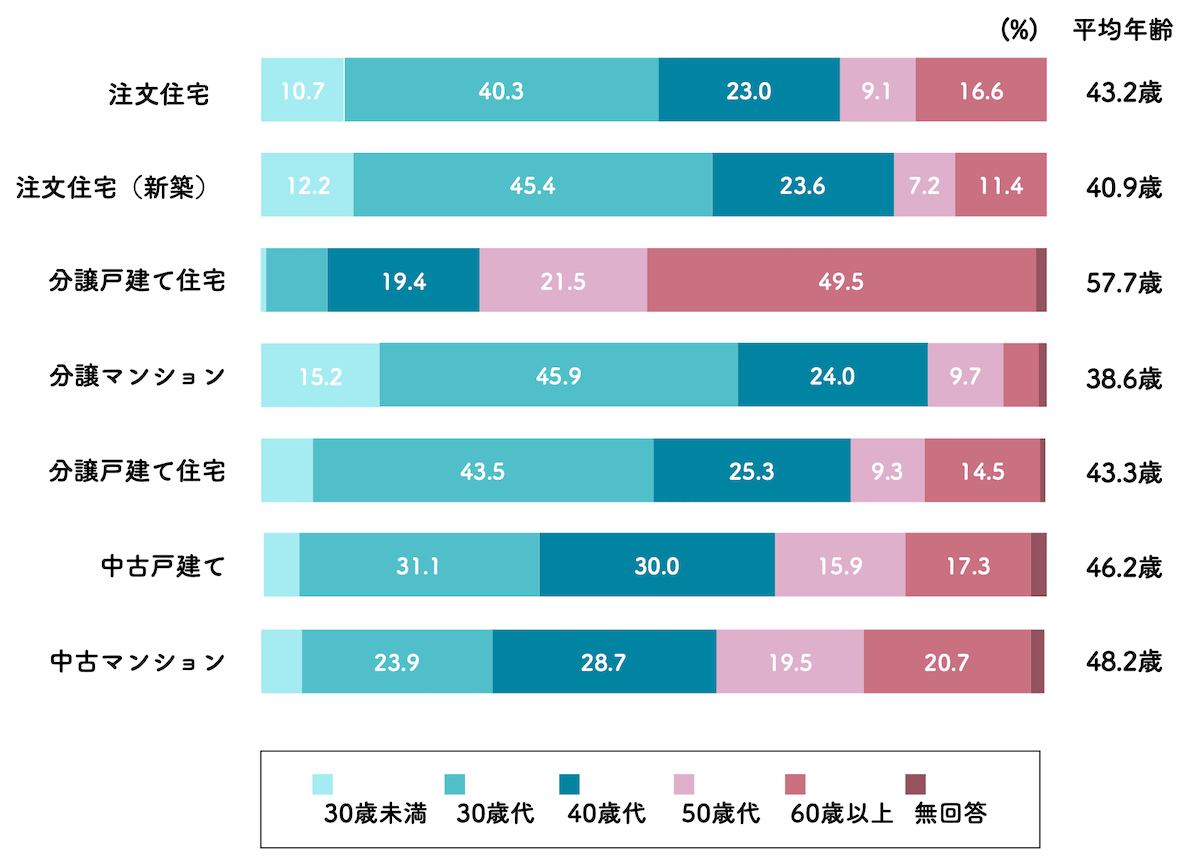

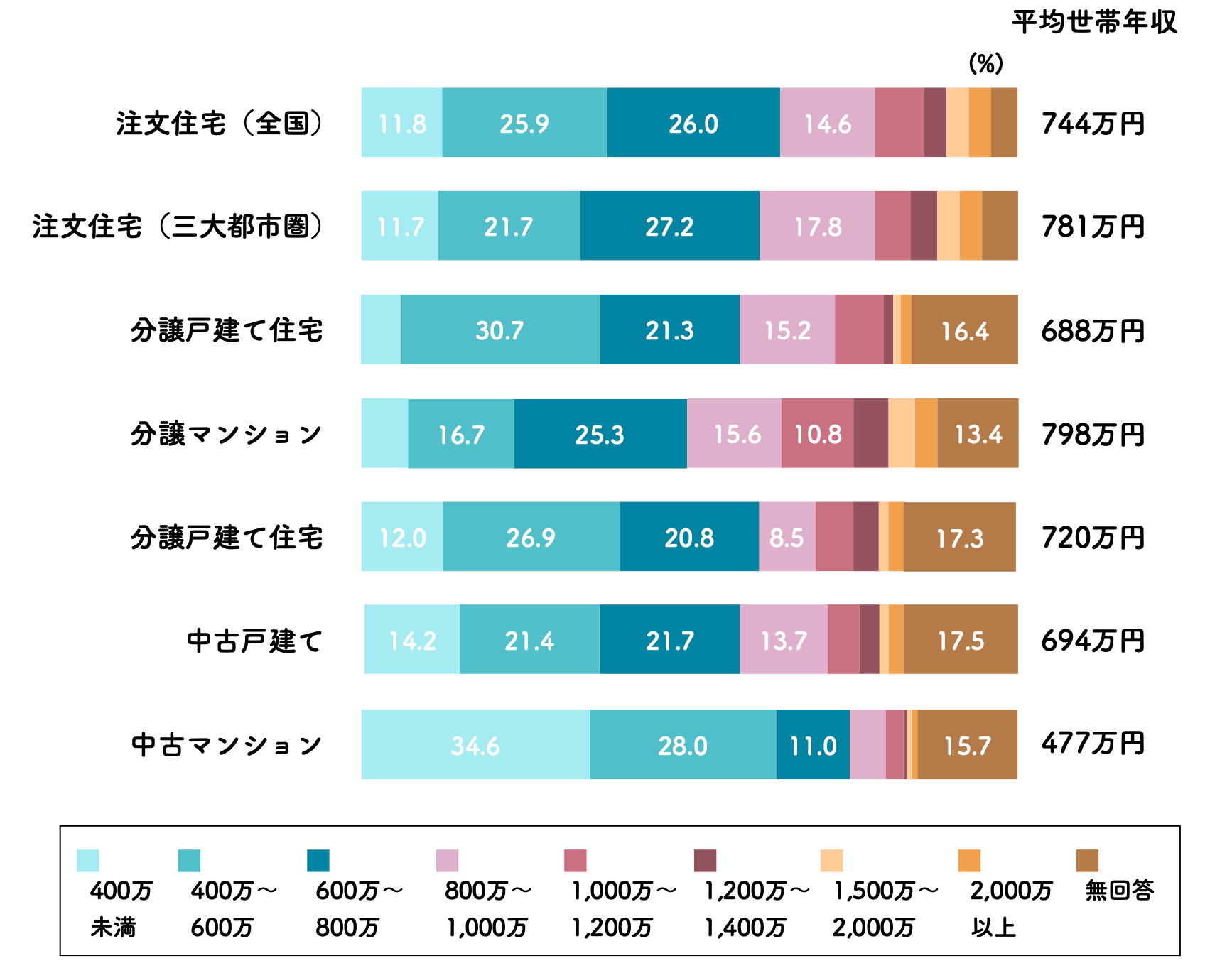

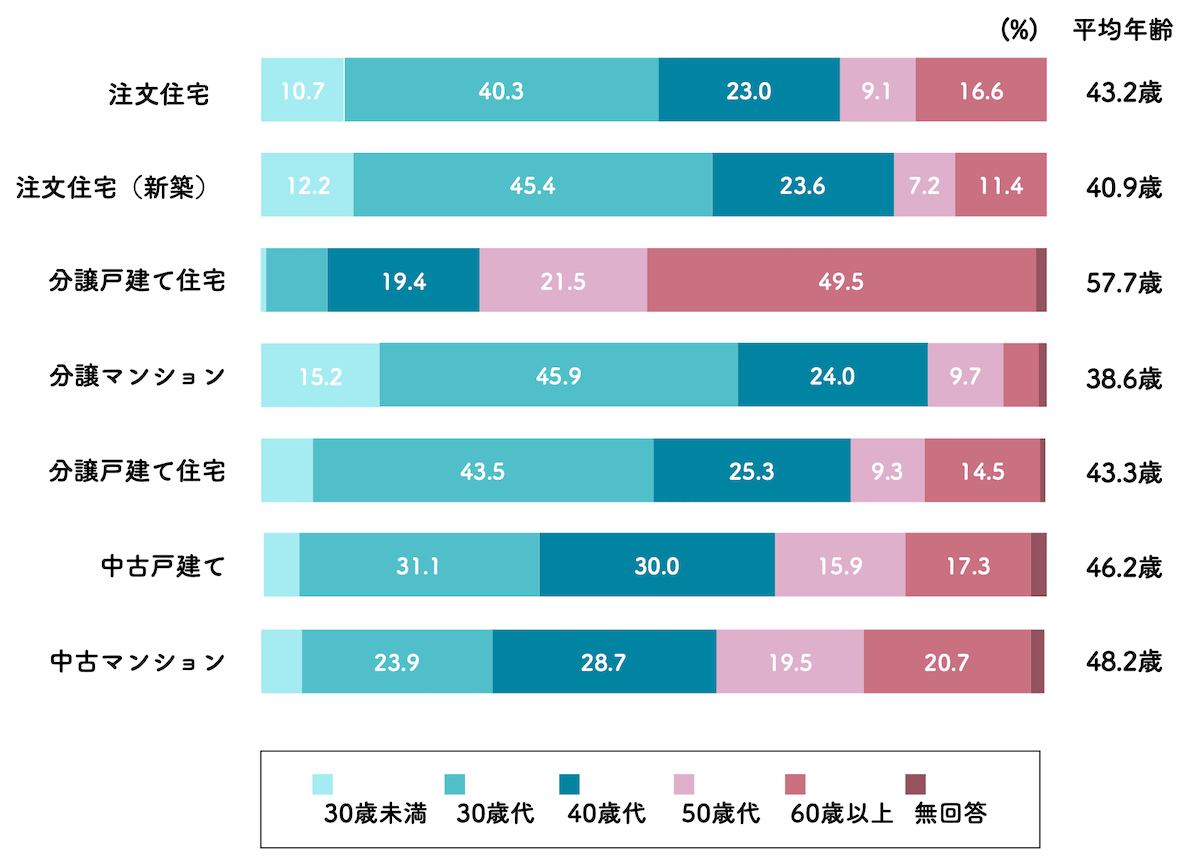

上の図は、住宅購入時の平均年収と平均年齢をそれぞれグラフ化したものです。

住宅購入時の平均年収は477〜798万円、平均年齢は38.6〜57.7歳となっています。ただし、この値は物件種別によって大きく異なっていきます。データから分かることについて、それぞれ解説していきます。

4-1.住宅購入時の平均年収は477〜798万円

住宅を購入した人の平均世帯年収は、477万円〜798万円となっています。ただし、内訳を見ると、世帯年収400万円以下で中古マンションを購入されている方は34.6%もいらっしゃいます。

住宅を購入した人の平均世帯年収は、477万円〜798万円となっています。ただし、内訳を見ると、世帯年収400万円以下で中古マンションを購入されている方は34.6%もいらっしゃいます。

平均データはあくまで平均値として、ご自身の年収にあう安心予算で物件を選ぶようにしましょう。

4-2.住宅購入時の平均年齢は物件種別によって異なる!健康なうちが買い時

住宅購入時の平均年齢は、38.6〜57.7歳となっています。ただし、平均年齢は物件種別によって差があるため、資金計画の参考にするためには注意が必要です。

住宅購入時の平均年齢は、38.6〜57.7歳となっています。ただし、平均年齢は物件種別によって差があるため、資金計画の参考にするためには注意が必要です。

注文住宅、分譲戸建て住宅、分譲マンション、中古戸建て住宅では30歳代が最も多くなっています。一方、注文住宅の建て替えは50歳代、中古マンションを購入した方は30歳代を40歳代が上回る結果になっています。

年齢的な物件の買い時はいつかというと、健康であればなるべく早めに物件購入を検討されることをおすすめしています。次章で詳しく説明します。

4-2-1.団体信用生命保険で健康状態をチェックする6つの申告項目

団体信用生命保険に加入するためには、過去3年間の病歴、治療歴を申告しなければなりません。申告する項目は次の6つです。

- 病名

- 治療歴

- 通院歴

- 手術歴

- 入院歴

- 処方薬

これらを申告し、健康状態に関する条件が満たせなかった場合、引き受け基準を緩和した住宅ローンの利用を検討する必要があります。例えば、フラット35などが挙げられます。

より詳しく知りたい方は、住宅ローンの審査基準について説明しているこちらの記事をご覧ください。

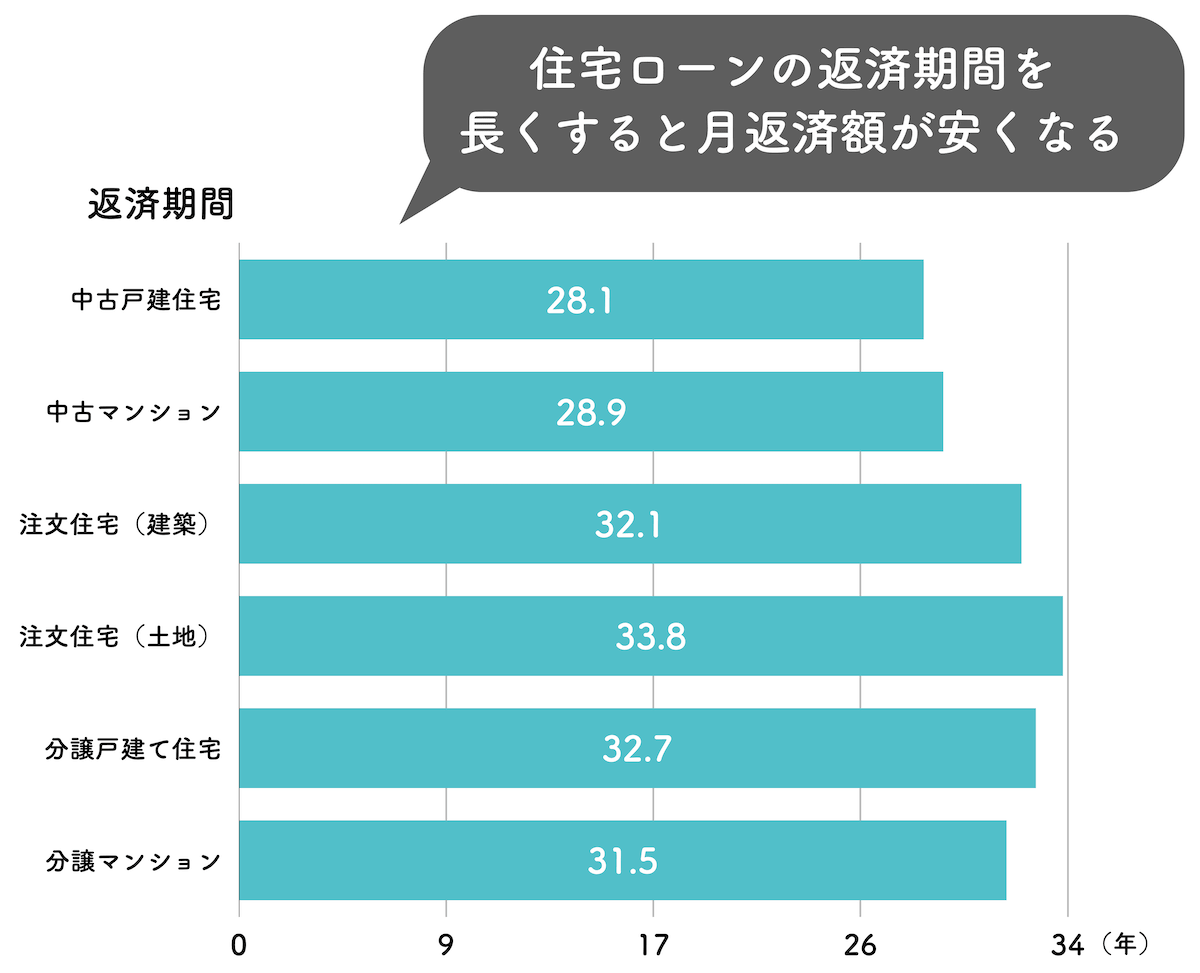

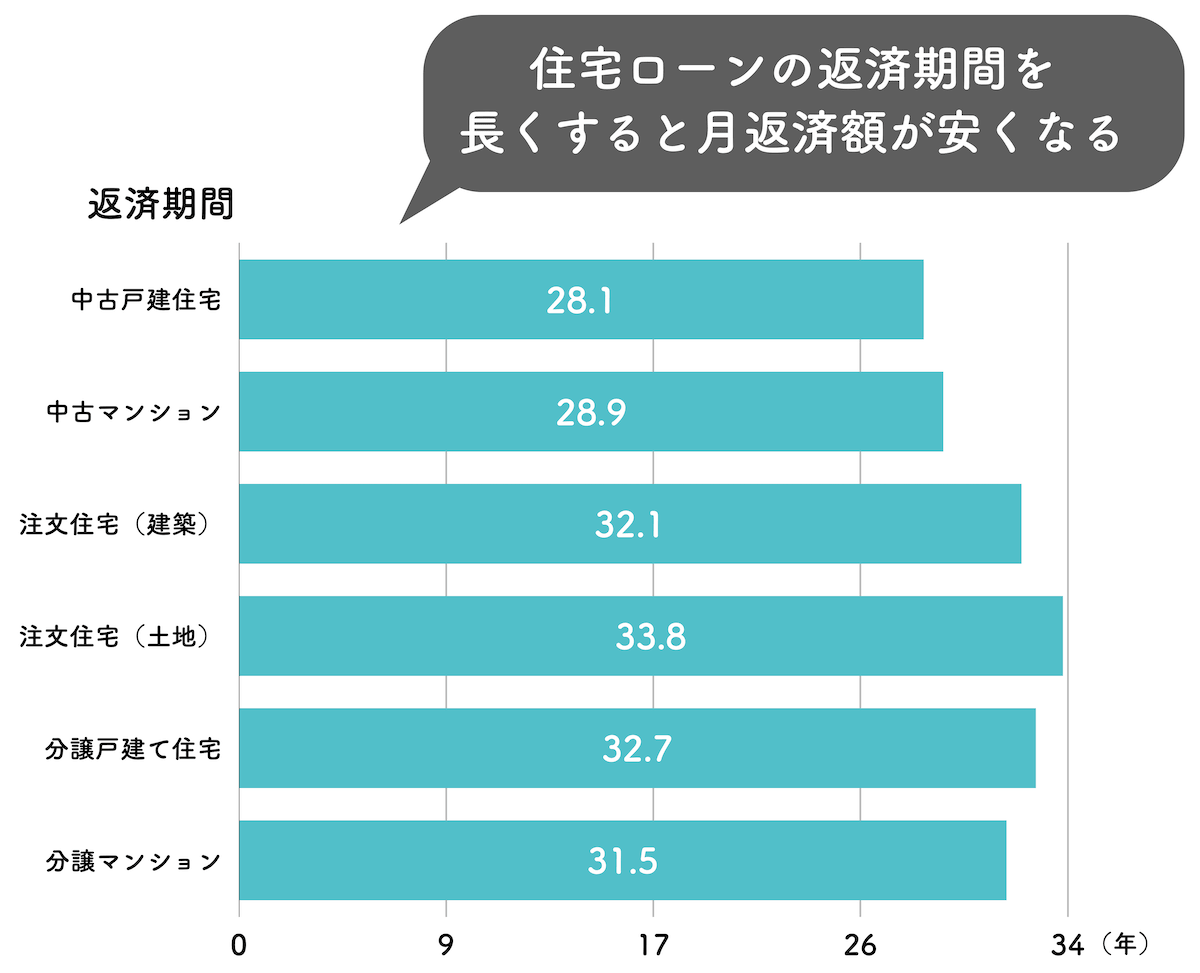

住宅ローンの平均返済期間は28.1~33.8年。長め設定で月返済額が低くなる

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」48頁。

国土交通省「令和元年度 住宅市場動向調査 報告書(修正後)」48頁。

国土交通省の調べによると、住宅ローンの平均返済期間は28.1〜33.8年となっています。返済期間に関しては、平均データのとおり、なるべく最長返済年数に近い年数にしておくとよいでしょう。

なぜなら、返済期間を長く設定した方が、月々の返済額を抑えることができ、手元にお金が残りやすくなるためです。次章で詳しく説明していきます。

5-1.住宅ローン返済期間を最長にすると手元にお金が残りやすい

住宅ローンの返済期間を最長年数にすると、月々の返済額を抑えることができ、手元にお金が残りやすくなります。逆に、返済期間を短くすると月返済額が大きくなり、想定外の出費や収入減などでの住宅ローン破綻確率が上がってしまいます。

例えば、同じ3,000万円(固定金利1.2%)の借入でも、

35年の場合の月返済額は8万7,510円

20年の場合の月返済額は14万661円

となり、5万円以上の差が発生します。

このように、住宅ローンの返済期間を長くすることで、残ったお金を教育資金に充てたり、将来の貯蓄に充てたりできます。

また、手元に残った資金を余裕があるときに繰り上げ返済に充てることで、住宅ローンの返済期間を短縮することもできます。

5-2. 中古マンションの住宅ローンは借入額/返済期間に注意

中古マンション購入時に住宅ローンを借りる場合は、借入額と返済期間に制限がないかどうか、注意が必要です。

中古マンションでも住宅ローンを借りることができます。しかし、物件の条件によっては返済期間や融資金額に制限、もしくは、審査が厳しくなったり、通らなかったりする銀行も一部存在するのです。

・築年数がかなり経過している

・既存不適格物件

・借地権の物件

上記のような物件は特に注意が必要です。また、銀行によってはこの条件に当てはまらなくても、借入額や返済期間に制限がつく場合もあるので注意するようにしましょう。

とはいえ、こうした制限が起きるのはあくまで一部の場合です。より詳しく知りたい方は、中古マンションの住宅ローンについて説明しているこちらの記事をご覧ください。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

安心できる住宅予算の出し方とは?

住宅購入で何より大切なのは、住宅ローンの重圧から自由になる「資金計画」です。オンラインセミナー「小さいリスクで家を買う方法」では、お金の専門家による「安心予算」の算出方法を公開。

家を買うことは豊かな人生のための手段です。無理なく家を購入し、その後の暮らしも楽しみませんか?

住宅ローンを借りる時に知っておきたい2つのポイント

住宅ローンを借りる時に、知っておくと良いポイントが2つあります。それは、

・自分に合う住宅ローンの金利タイプを選ぶ

・費用負担を減らすための減税制度や給付金を活用する

ということです。これらの知識が身に付くことで、より「無理のない返済プラン」を作ることができるようになります。

それぞれについて、詳しく解説していきます。

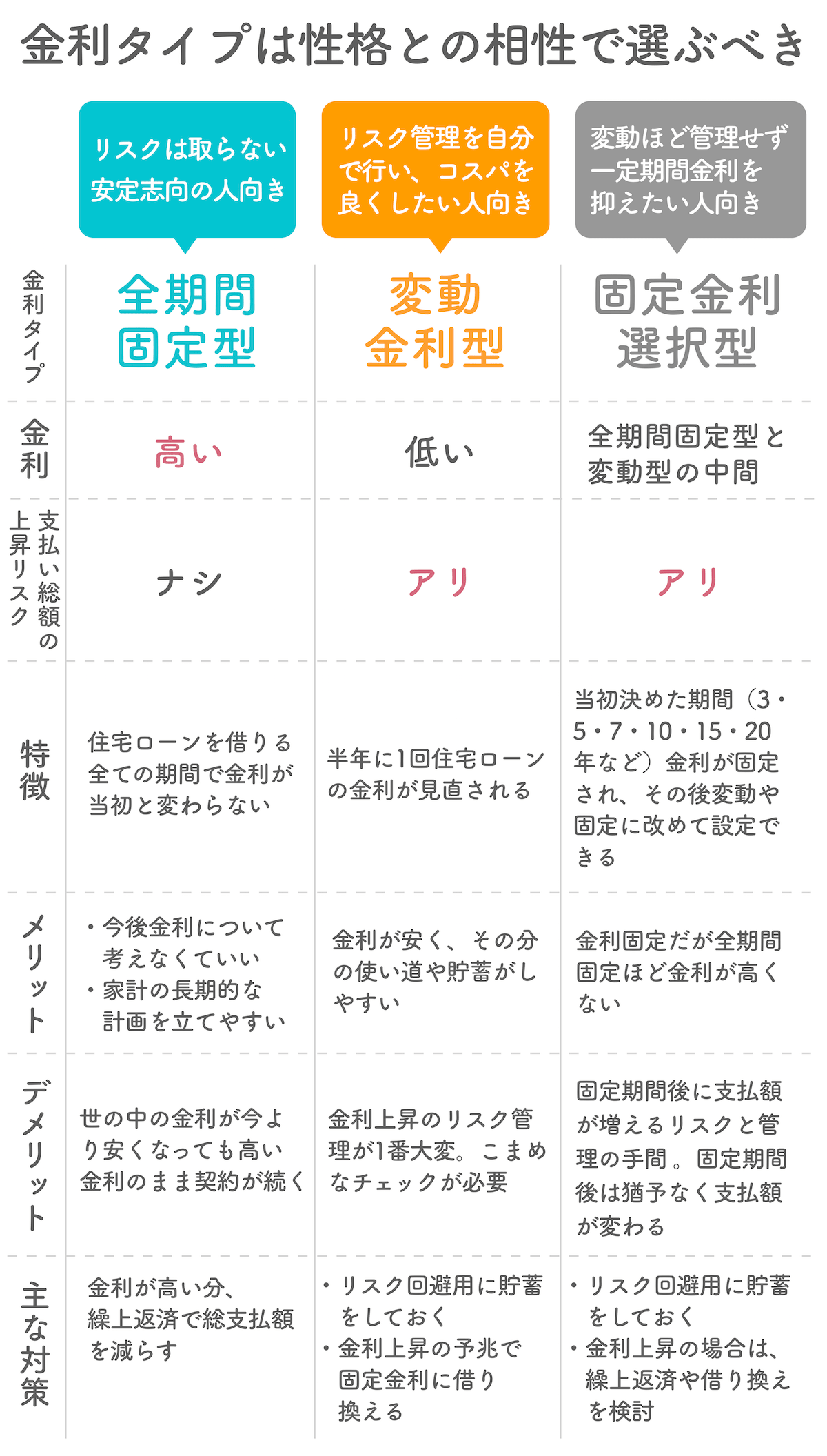

6-1.住宅ローンの金利タイプは自分の性格と金利の特徴で選ぶべき

住宅ローンの金利タイプは、自分の性格と金利の特徴との相性で選ぶのがおすすめです。なぜなら、ご自身の運用しやすい特徴の金利を選ぶことで、資金計画が破綻しにくくなるからです。

住宅ローンの金利タイプには、次の3つがあります。

・全期間固定型……リスクは取らない安定志向の人向き

・変動金利型……リスク管理を自分で行い、コスパを良くしたい人向き

・固定金利選択型……変動ほど管理せず一定期間金利を抑えたい人向き

金利ごとに特徴が異なるため、資金計画を運用するご自身の性格に合ったものを選ぶのがおすすめです。詳しくは、住宅ローンの金利タイプについて説明しているこちらの記事をご覧ください。

6-1-1.住宅ローンシュミレーターを使ってかんたんに資金計画

ご自身のケースに合わせた資金計画を立てるためのツールとして、「住宅ローンシュミレーター」が便利です。

金利や返済期間などの条件を入力して返済額を試算できるツールや、返済プラン比較ツール、住宅取得にかかる諸費用を試算できるツールがあります。資金計画に活用してみてください。

シュミレーションツールの詳しい入力方法は、住宅ローン借入目安について説明しているこちらの記事をご覧ください。

また、住宅ローンの予算は住宅購入前にFP(ファイナンシャル・プランナー)に相談することをおすすめします。

6-2.住宅ローン控除やすまい給付金で費用負担を抑えられる

住宅購入の費用負担を抑える手段として、「住宅ローン控除(減税)」や「すまい給付金」を活用することができます。費用負担を抑えたい方は、ぜひこのような制度も利用してみましょう。

それぞれの制度について、詳しく説明していきます。

6-2-1.住宅ローン控除で住宅ローン残高の0.7%が13年間(中古住宅は10年間)控除される

住宅ローン控除は、住宅ローン残高の0.7%が13年間(中古住宅は10年間)にわたって所得税から控除される仕組みです。年間の控除額には上限があり、新築マンションの場合最大35万円、中古マンションの場合最大21万円とされています。

対象となる住宅にはいくつか条件があり、それらを満たしていなければなりません。

より詳しく知りたい方は、住宅ローン控除の適用条件や必要書類について説明しているこちらの記事もご覧ください。

参考:国税庁「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

6-2-2.すまい給付金で最大50万円の現金が給付される(すまい給付金の申請受付は令和6年3月に終了しました)

すまい給付金とは、8%から10%への消費税増税に伴い、その救済措置として設けられた給付金制度です。国から最大50万円の現金が給付されます。

国土交通省のすまい給付金シュミレーターで、給付金が受けられるかどうか、いくら給付金がもらえるのか、簡単に調べることができます。併せて、住宅ローン控除額も調べられます。ぜひ、ご活用ください。

参考:国土交通省「すまい給付金」

まとめ

・平均住宅購入額は、全体平均で2,585〜4,615万円。注文住宅(新築)4,615万円、分譲戸建て住宅 3,851万円、分譲マンション4,457万円、中古戸建て住宅 2,585万円、中古マンション 2,746万円です。

平均データは、年収、購入物件、家族構成がそれぞれ異なる人の数値をならしたものに過ぎません。

平均値を参考に住宅ローン借入額を決めるのではなく、自分の年収にあった安心予算で資金計画を立てるのが重要です。

・住宅ローンの年間平均返済額は94.6〜131.6万円、平均返済負担率は13.9〜20%です。

・住宅ローンの平均借入額をもとに資金計画を立てるのはやめましょう。住宅ローンの安心予算=「手取り年収の20%」で計算するのがおすすめです。

・住宅ローンの平均借入額をもとに資金計画を立てるのはやめましょう。住宅ローンの安心予算=「手取り年収の20%」で計算するのがおすすめです。

・平均自己資金額は、注文住宅3,555万円、分譲戸建て住宅 2,830万円、分譲マンション 2,702万円、中古戸建て住宅 1,575万円、中古マンション 1,551万円。

ただし、自己資金額には預貯金の他に退職金や贈与などの資産も含まれています。平均自己資金額と同額の資金が手元に無いと住宅購入できないということでは無いのでご安心を。

基本的には、購入時に必要な住宅ローン諸費用が手元にあれば住宅購入が可能です。

・住宅ローンの返済比率は、金融機関によって異なりますが、年収400万円未満が返済比率30%まで、年収400万円以上が返済比率35%ないし40%までとされています。

・住宅ローンの返済比率は、金融機関によって異なりますが、年収400万円未満が返済比率30%まで、年収400万円以上が返済比率35%ないし40%までとされています。

しかし、この上限まで借りるのではなく、「手取り年収の20%」で借入額を決めることで、1人の収入で家計を支えられ、余暇や趣味にかける余裕を持つことができます。

・住宅購入時の平均世帯年収

・住宅購入時の平均年齢

住宅ローンの平均返済期間は、28.1〜33.8年。注文住宅、分譲戸建て、分譲マンションは平均返済期間30年以上、中古戸建て、中古マンションは平均返済期間30年未満。

住宅ローンの平均返済期間は、28.1〜33.8年。注文住宅、分譲戸建て、分譲マンションは平均返済期間30年以上、中古戸建て、中古マンションは平均返済期間30年未満。

中古マンションの場合は、住宅の条件によって返済期間や借入額に制限がかかる場合もあるため注意が必要です。

・賢く住宅ローンを返済するためのポイント

①金利タイプの特徴と自分の性格に合わせて選べば失敗ナシ

②住宅ローン控除やすまい給付金を使って費用負担を軽減

住宅ローンの借入額や返済期間の平均データは、年収や家族構成も様々な方々の平均値でしかありません。ご自身のケースに合わせ、安心予算で資金計画を立てましょう。