【2025年最新】住宅ローンの金利相場は?金利タイプと返済方法を徹底解説

「住宅ローンを組みたいけれど、いまの金利相場はどれくらい?」

「住宅ローンの金利タイプは、変動金利型、固定金利型のどちらが得?」

住宅ローンを検討中で、そんな疑問をもっている人も多いのではないでしょうか。

住宅ローンの金利相場は、新規借り入れ・借り換えともに0.300%~(2025年1月30日現在)です。

特に近年は「超低金利時代」といわれ、低金利のまま推移しているのが現状です。

また、住宅ローンの金利タイプには、

- 変動金利型:返済期間中に金利が変わる

- 全期間固定金利型:ローン契約時の金利が完済まで変わらない

- 固定金利期間選択型:一定期間は固定金利で返済し、その後は変動金利または固定金利

という3種があり、それぞれ特徴があるため、どのタイプを選ぶべきかは人によって変わります。

しかし、住宅ローンは最長35年の長期間にわたって返済していくものなので、できるだけ有利な金利、自分に合った金利タイプで返済するのがいいでしょう。

そこでこの記事では、以下について解説していきます。

- 住宅ローンの金利相場と過去35年間の推移

- 住宅ローンの3つの金利タイプの特徴

- 金利タイプ別のメリット・デメリット

- 住宅ローンの返済方法タイプ

最後まで読めば、住宅ローンの金利についての知識が十分に身につくはずです。

この記事で、あなたが少しでも有利な金利で住宅ローンを組めるよう願っています。

ファイナンシャルプランナー

茂木 禄人

株式会社Mapフィナンシャル において、独立系アドバイザーとして活動。詳細プロフィールはこちら

住宅ローンの金利相場

この記事を開いた方がまず第一に知りたいのは、住宅ローンの金利相場は何%か、ということですよね。

ではさっそく説明していきましょう。

1-1.新規借り入れの金利相場(2025年1月時点)

住宅ローンの金利は、市場金利と連動して上下します。

市場金利が上がれば住宅ローン金利も上がり、市場金利が下がれば住宅ローン金利も下がるわけです。

そこでここでは、本記事執筆時の最新金利をお知らせしておきます。

まず、新規で借り入れる場合の金利相場は以下の通りです。

| 現在の金利 | (前月比) | |

|---|---|---|

| 変動金利 | 年0.300%〜 | (→) |

| 固定金利3年 | 年0.750%~ | (→) |

| 固定金利5年 | 年0.800%~ | (→) |

| 固定金利10年 | 年0.950%~ | (→) |

| フラット35・全期間固定金利 | 年0.920%~ | (→) |

1-2.借り換えの金利相場(2025年1月時点)

次に、住宅ローンを借り換える場合の金利相場です。

| 最新の金利 | (前月比) | |

|---|---|---|

| 変動金利 | 年0.345%~ | (→) |

| 固定金利3年 | 年0.800%~ | (→) |

| 固定金利5年 | 年0.850%~ | (→) |

| 固定金利10年 | 年1.000%~ | (→) |

| フラット35・全期間固定金利 | 年1.570%~ | (→) |

1-3.近年の金利推移

新規借り入れの金利も、借り換えの金利も、前月比でそれほど変動はありませんでした。

ただし、住宅ローンは最長35年と長期で返済していくものです。

となると、長期間にわたっての金利の推移、変動の様子が知りたいですよね。

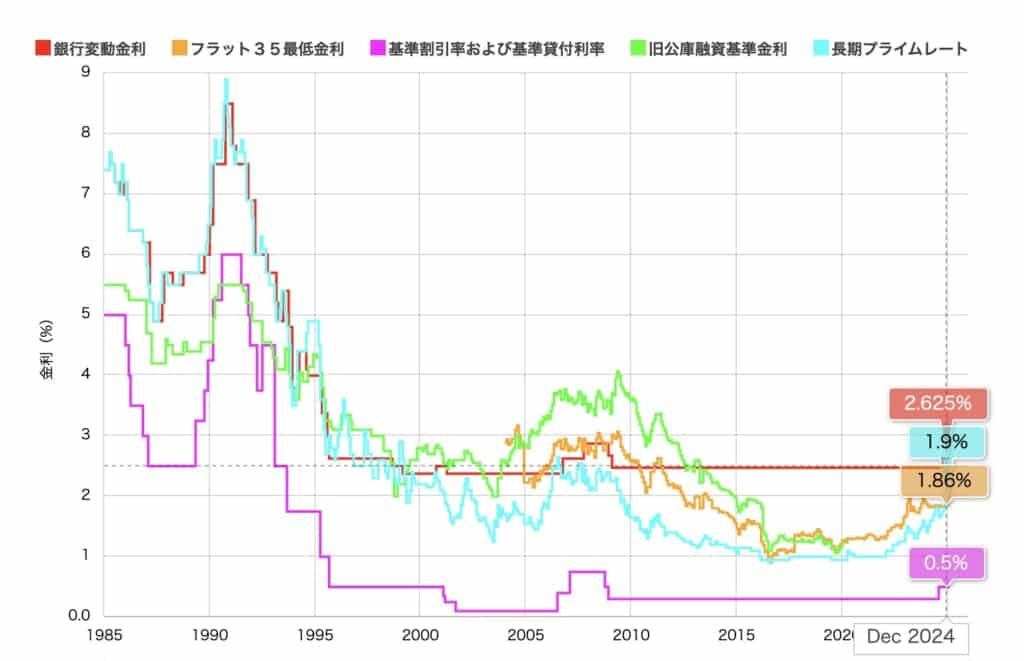

以下は約40年前からの現在までの金利の変動をグラフにしたものです。

銀行変動金利: 「日本銀行」の「金融経済統計月報」(※2023年2月まで)。

2023年3月からは、同基準(都市銀行各行の変動金利型の基準金利の中央値)でのイー・ローンによる調査。

フラット35最低金利: 「住宅金融支援機構」の「【フラット35】借入金利の推移」

基準割引率および基準貸付利率: 「日本銀行」の「基準割引率および基準貸付利率(従来「公定歩合」として掲載されていたもの)の推移公表データ一覧」

旧公庫融資基準金利: 「住宅金融支援機構」の「旧公庫融資基準金利の推移」(※2020年2月まで)

長期プライムレート: 「日本銀行」の「長・短期プライムレート(主要行)の推移」

これを見ると、近年は比較的安定して低金利が続いていることがひと目でわかりますよね。

それに対して、1987年から1991年にかけて変動金利が急上昇し、その後急降下しているのが目立ちます。これは、1986年から1991年まで続いたバブル景気と、その後のバブル崩壊を反映しています。

このように、住宅ローンの金利は、社会情勢や経済情勢の影響をうけて変動するものなのです。

上記のグラフでは年単位の変化しかわかりませんが、四半期ごとの金利の推移も確認しておくと意外に細かく上下していることがわかります。

より低金利で住宅ローンを借りたいのであれば、金利の変動をこまめにチェックする必要があるのです。

住宅ローンの金利タイプはどれが得か

さて、住宅ローンの金利相場がわかりましたが、気になることがありますよね。

「変動金利型」「全期間固定金利型」「固定金利期間選択型(3年・5年・10年など)」という種類によって金利が異なるのです。これはどういうことでしょうか?

そして、どれを選ぶのが得なのでしょうか?

まず、この3タイプの金利について、違いを比較表にまとめてみましたので、以下を見てください。

| 変動金利型 | 全期間固定金利型 | 固定金利期間選択型 | |

|---|---|---|---|

| 特徴 | 半年ごとに金利が見直されるタイプの住宅ローン。市場金利と連動して金利が変動するため、景気や社会情勢の影響を受ける。 3タイプの中ではもっとも低金利。 | 契約時から完済まで金利が変わらないタイプの住宅ローン。景気や社会情勢が大きく変化しても、金利に影響を受けない。 変動金利よりも金利が高い。 | 契約時から一定期間(3年、5年、10年)は金利が固定されていて、その後は変動金利か固定金利かを選べるタイプの住宅ローン。 |

| メリット | ・固定金利よりも低金利 ・低金利が続けば、総返済額を減らすことができる | ・景気や物価が上下しても、ローン金利への影響を心配しなくて済む ・契約時に完済までの返済額が確定するため、返済計画が立てやすい | ・全期間固定金利型より低金利 ・固定期間は、景気や物価が上下してもローン金利への影響を心配しなくて済む ・固定期間後に金利が下がっていれば、変動金利に移行し、総返済額を抑えることができる |

| デメリット | ・市場金利が上昇すると、ローン金利も上がってしまうリスクがある ・定期的に金利をチェックする必要がある | ・3タイプの中でもっとも金利が高い ・低金利が続くと、変動金利型に比べて総支払額が高くなってしまう | ・契約時よりも固定期間終了後の方が、金利が上昇してしまうリスクがある ・変動金利型よりも金利が高い ・固定期間終了後は、猶予なく支払額が変更される |

| 向いている人 | ・なるべく低金利で借りたい人 ・繰上げ返済をしてでも元金を減らす予定がない人 ・金利変動をこまめにチェックできる人 | ・総返済額の多寡を運任せにしたくない人 ・金利上昇のリスクが怖い安定思考の人 ・金利変動をこまめにチェックしたくない人 | ・住宅ローン契約時から子どもの教育費負担が大きい間は返済額を一定にしておきたい人 ・全期間固定金利型では負担が大きいと考える人 |

では、ひとつずつ説明していきましょう。

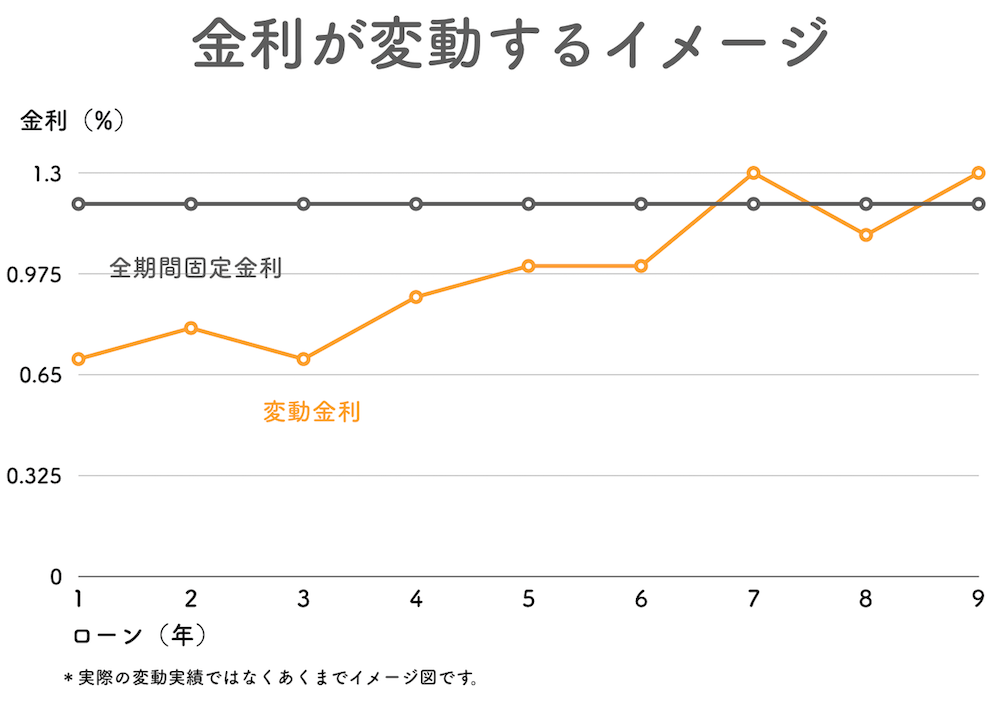

2-1.変動金利型

返済期間中に金利が変わるのが「変動金利型」です。

基本的に年2回金利が見直され、市場金利と連動して上下します。

つまり、景気が悪く経済が停滞しているときは、変動金利型のローン金利は下がります。

逆に、景気がよくなるとローン金利も上がってしまいます。

経済情勢や社会情勢の影響を受けて、金利が変動する=トータルの返済額が変わってくるのが変動金利型の特徴です。

不確定要素がある一方で、3つの金利タイプのうちではもっとも低金利でもあります。

ちなみに金利が変わるごとに、返済額も年2回変更されるわけではありません。

返済額の変更は5年ごとなので、注意しましょう。

2-1-1. メリット・デメリット

変動金利型のメリットとデメリットは、以下です。

【メリット】

- 固定金利より低金利

- 低金利が続けば、総返済額を減らすことができる

【デメリット】

- 市場金利が上昇すると、ローン金利も上がってしまうリスクがある

- 定期的に金利をチェックする必要がある

変動金利型の最大のメリットは、3タイプの中でもっとも低金利で借り入れできるという点でしょう。

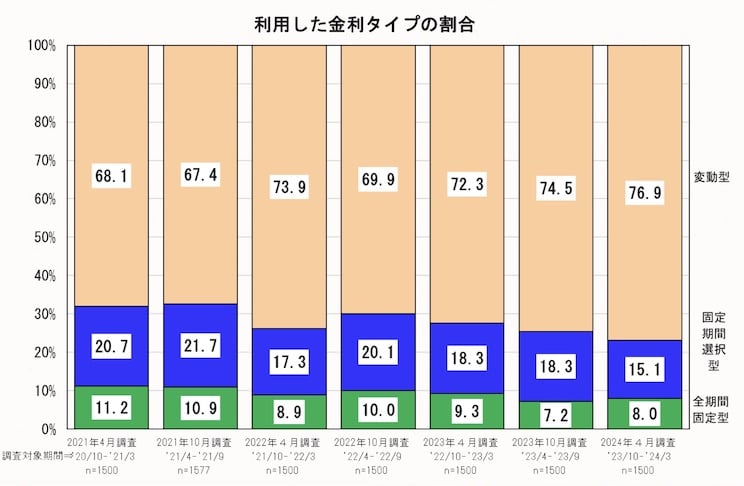

住宅金融支援機構による「住宅ローン利用者の実態調査(2024年4月調査)」によると、実際に住宅ローンを組んだ人のうち、7割前後が変動金利型を利用していました。

変動金利型なら、低金利状態が続く限り総返済額はかなり抑えられます。

ですが、景気の動向を予想するのは難しいものです。

住宅ローンの返済中に、景気が上昇してローン金利も上がってしまう恐れは常にあり、そうなれば返済総額は逆に増えてしまいます。

景気変動という不確定要素の影響を受け、そのため定期的に金利をチェックして自分の返済計画を見直さなければいけないのは、大きなデメリットだといえるでしょう。

2-1-2.向いている人

以上の特徴やメリット・デメリットを踏まえると、変動金利型が向いているのは、

- なるべく低金利で借りたい人

- 繰り上げ返済をして元金を減らす予定がない人

- 金利変動をまめにチェックできる人

だといえます。

3タイプの中ではもっとも低金利なので、最初はとにかく金利を抑えて借り入れ、その後の金利変動をまめにチェックして、もし金利が上がったら借り換えをするなど対応を考えるといいでしょう。

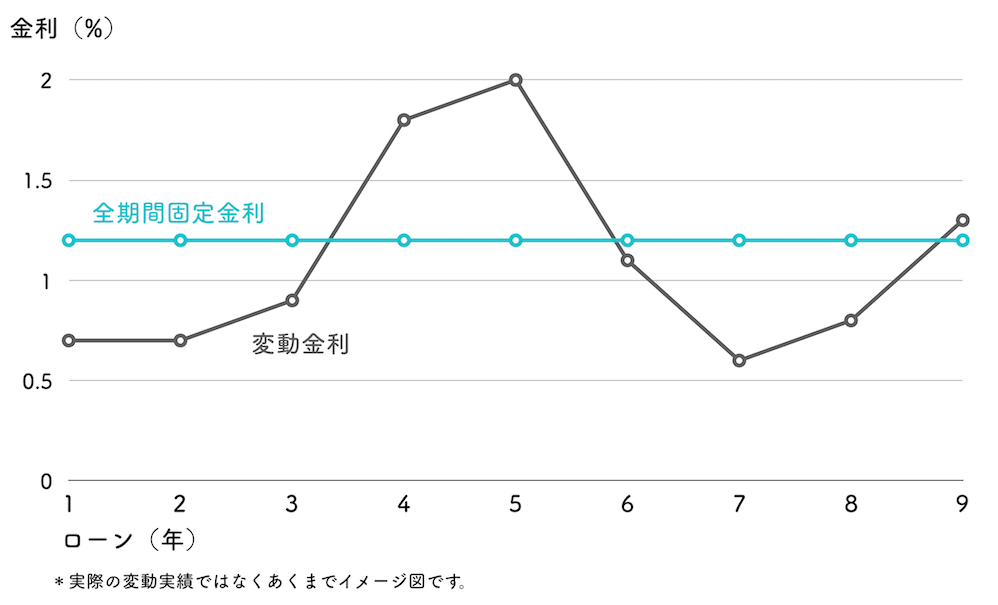

2-2.全期間固定金利型

一方、住宅ローンを契約した時点の金利をそのまま固定して、完済まで変わらず返済するのが「全期間固定金利型」です。

変動金利型とは異なり、景気や社会情勢の影響を受けることはありません。

そのため、このタイプで借り入れをするなら、ローン契約時の金利が重要になります。

低金利のときに借り入れすれば、返済総額を抑えられるうえ、その後完済までの何十年かを、金利上昇の不安を感じずに過ごせます。

ですが、景気がよく金利が高い時期に借り入れてしまうと、その後もし市場金利が下がったとしても、その恩恵を受けられずにずっと高金利のまま返済が続きます。

結果として、変動金利型で借りた場合に比べると、返済総額はかなり大きくなってしまうでしょう。

ちなみに固定金利型は、変動金利型よりも高い金利を設定されるということも覚えておいてください。

たとえば大手都市銀行では、以下のような金利を一例として挙げています。(2024年1月30日現在)

| 変動金利型 | 全期間固定金利型 | |

|---|---|---|

| 三井住友銀行 | 0.625% | 15年:2.48% 20年:2.56% 20年超:2.79% |

| 三菱UFJ銀行 | 0.345% | 25年:1.91% 30年:2.02% 35年:2.10% |

| みずほ銀行 | 0.375% | 25年:1.83% 30年:1.90% 35年:1.95% |

| りそな銀行 | 0.490% | 5年:1.965% 30年:2.015% 35年:2.075% |

各銀行ごとの金利一覧については、下記のページもぜひご覧ください。

■全期間固定金利のイメージ

前掲の、住宅金融支援機構「住宅ローン利用者の実態調査(2024年4月調査)」では、実際に住宅ローンを組んだ人でこの全期間固定金利型を選択した人は1割前後と、3タイプの中ではもっとも少なくなっています。

前掲の、住宅金融支援機構「住宅ローン利用者の実態調査(2024年4月調査)」では、実際に住宅ローンを組んだ人でこの全期間固定金利型を選択した人は1割前後と、3タイプの中ではもっとも少なくなっています。

2-2-1.メリット・デメリット

全期間固定金利型のメリット・デメリットとしては、以下のようなものが挙げられます。

- 景気や物価が上下しても、ローン金利について心配しなくてすむ

- 契約時に完済までの返済額が確定するため、返済計画が立てやすく家計管理がしやすい

- 3タイプの中で金利がもっとも高い

- 低金利が続くと、変動金利型に比べて総返済額が高くなってしまう

3つの金利タイプの中ではもっとも高い金利を設定されていて、もし市場金利が下がってもその恩恵を受けられないため、「メリットがないのでは?」と感じるかもしれません。

が、全期間固定金利型のいちばんのメリットは、「完済までの返済計画が立つので、家計管理がしやすい」という点にあります。

たとえば子育て世代が住宅ローンを組む場合を考えてみましょう。

変動金利型を選ぶと、子どもの進学や習い事などでもっとも教育費が必要な時期に、運悪く金利上昇の波が襲ってきてしまったら、ローン返済が家計を圧迫して、そのしわ寄せが子どもに及びかねません。

当初の低金利のままで返済計画を考えていると、金利が上がったときに「こんなはずではなかった……」と対応できない事態も考えられるのです。

一方、全期間固定金利型を選んでおけば、当初の金利は多少高くても、完済までの返済計画を確定することができます。

何年目には毎月いくら返済すればいいのか明確にわかるため、金利の変動に振り回されず安心して返済を続けられるわけです。

住宅ローンという高価な買い物に、不確定要素を持ち込みたくないという人にとっては、全期間固定金利型はおすすめできる金利タイプだといえるでしょう。

2-2-2.向いている人

というわけで、全期間固定金利型が向いているのは、

- 総返済額の多寡を運任せにしたくない人

- 金利上昇のリスクが怖く、安定を重視する人

- 金利に関して逐一チェックしたくない人

などです。

「金利が下がったから返済額が減る!」と喜んだり、「金利が上がってしまったけど、どれくらい損することになるだろう……」とハラハラしたりしたくない、多少総返済額が大きくなっても、計画的に確実に返済を続けたい、と考えるなら、このタイプを検討してみてください。

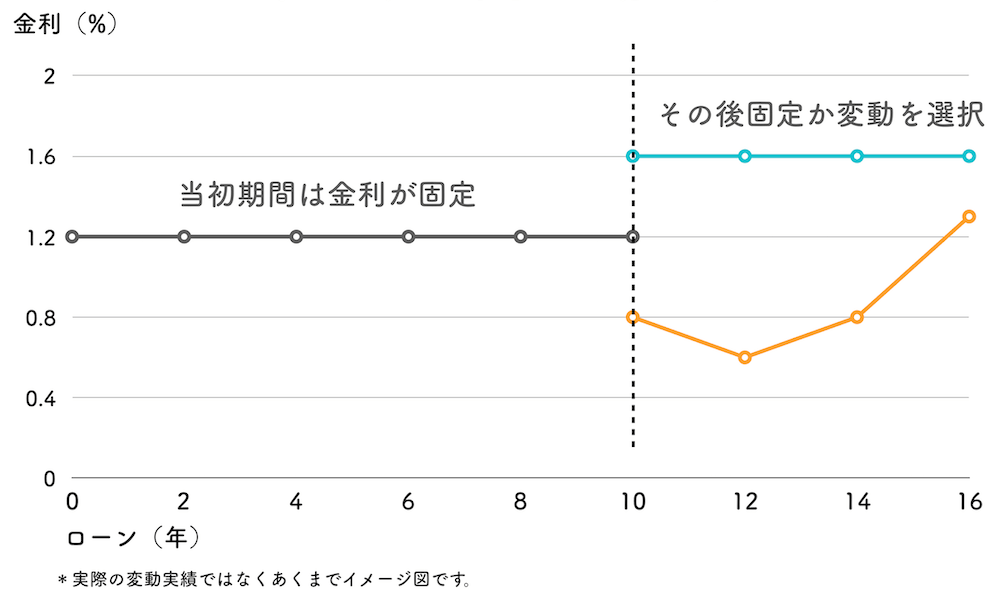

2-3.固定金利期間選択型

最後の「固定金利期間選択型」は、いわば固定金利型と変動金利型を組み合わせた金利タイプです。

返済開始から一定期間は固定金利で返済し、その期間が満了したら、

- 自動的に変動金利に移行するプラン

- その時点であらためて、固定金利か変動金利かを選べるプラン

の2タイプがあり、金融機関によって異なります。

固定金利の期間も3年、5年、10年、15年など、金融機関ごとにさまざまです。

たとえば、「あと10年は子どもの教育にお金がかかるので、固定金利で計画的に返済したい、そしてそのあとはなるべく低金利に抑えたい」といった事情がある場合などは、このタイプを利用するメリットがあるでしょう。

ちなみに住宅金融支援機構の「住宅ローン利用者の実態調査(2024年4月調査)」によると、実際に住宅ローンを組んだ人でこの金利タイプを選んだ人は1~2割程度でした。

■固定金利期間選択型のイメージ(10年固定の場合)

2-3-1.メリット・デメリット

固定金利期間選択型のメリット・デメリットは、以下の通りです。

- 全期間固定金利型より低金利

- 固定期間は、景気や物価が上下してもローン金利について心配しなくてすむ

- 固定期間後に金利が下がっていれば、その金利に見直されるので返済総額を減らすことができる

- 契約時よりも固定期間終了後のほうが、金利が上昇してしまうリスクがある

- 変動金利型よりも金利が高い場合がある

- 固定期間終了後は、猶予なく支払い額が変更される

契約当初の金利は、おおむね変動金利型よりは高く全期間固定金利型よりは低く設定されます。

返済開始から数年間は固定金利で返済してみて、固定期間が終了した時点でまたあらためて金利を見直せるのはメリットだといえるでしょう。

が、固定期間終了時に、契約時よりも金利が上がっているか下がっているかはわかりません。

もし下がっていれば、金利を低くできるので助かりますが、上がってしまっていた場合には、今までより高金利で返済しなければならなくなります。

それを避けるには、もっと低金利の別のローンを探して借り換えをするなどの対応が必要になるでしょう。

2-3-2.向いている人

固定金利期間選択型に向いているのは、前述したように、

- 住宅ローン契約時から子どもの教育費負担が大きい間は返済額を一定にしておきたい人

- 固定期間終了時にもし金利が高くなっていれば、借り換えするつもりの人

です。

まずは一定期間を固定金利で安定した返済をして、その後にあらためて返済計画を見直したい、という考えの人などは、この方式を選ぶのもひとつの手でしょう。

2-4.金利タイプ選びは「どれが得か」ではなく「どれが自分に合うか」が決め手

住宅ローンの金利タイプ3つについて、違いがよくわかったかと思います。

では、それを踏まえて本題です。

3タイプのうち、結局どれがお得なのでしょうか?

結論をひとことで言えば、「景気や社会情勢に左右されるので、長期的にどれが得になるかはわからない」です。

住宅ローンは最長35年間も返済し続けなければならない長期ローンです。

そんな長期間にわたる金利の変動は、金融のプロでも予測できないからです。

そこで、金利タイプを選ぶ際に、「どれが得か」という視点を捨てて、「どれが自分の性格や状況に合っているか」を基準にすることをおすすめします。

具体的には、以下のように判断するといいでしょう。

全期間固定型:リスクは取らない安定志向の人向き

変動金利:リスク管理を自分で行い、コスパをよくしたい人向き

固定期間選択型:変動ほど管理せず一定期間金利を抑えたい人向き

「低金利で借りられるなら、細かく金利変動をチェックするなどの手間はおしまない」という人は変動金利型でも対応できるでしょう。

一方で、「金利が上がったり下がったりするたびに一喜一憂したくない、計画的にコツコツ返済できればそれがいちばんいい」とか、「金利変動のチェックなどは面倒」と感じる人は、全期間固定型にしておくほうが安心です。その中間で、双方の利点を少しずつ受けたい人は、固定金利期間選択型向きといえそうです。

何度も言いますが、住宅ローンは10年単位の長期間にわたって返済が続きます。

性格に合わないローンを選んでしまうと、のちのちストレスがたまったり、リスクが現実になった場合に対応しきれなかったりする恐れもあるのです。

「自分が無理なく返済できるかどうか」を基準に、金利タイプを選んでください。

住宅ローンの返済方法はどちらを選ぶべきか

ところで住宅ローンでは、金利3タイプとは別に、返済方法も「元金均等」「元利均等」の2種類あるので、どちらかを選ぶ必要があります。

これについても、それぞれの特徴をみていきましょう。

| ローンの種類 | 特徴 | メリット | デメリット |

|---|---|---|---|

| 元利均等返済 | ・毎月の返済額が一定 | ・返済計画が立てやすい | ・返済初期は元金がなかなか減らない ・元利均等返済より返済総額が多くなる |

| 元金均等返済 | ・毎月一定額の元金に、利息を加えて返済 ・最初の返済額が最も多く、徐々に返済額が下がっていく | ・月々返済額が徐々に減少 ・元利均等返済より返済総額が少ない | ・返済初期は毎月の返済額が大きい |

これを踏まえると、

- 月々の支払い額を同じにしたい人

- できるだけ手元にお金を残しておきたい人

- 返済期間前半の支払いが少し高くても総返済額を抑えたい人

- 早い段階で元金を減らしておきたい人

- 返済期間の後半に余裕を残しておきたい人

だといえます。

返済方法についてもっとくわしく知りたい場合は、以下の記事もぜひ読んでみてください。

住宅ローンの金利は人によっても異なる

住宅ローンの金利相場や、金利の種類についてはよくわかりましたよね。

ただし!実は住宅ローンの金利は誰でも同じではなく、同じ銀行で同じ金額を借りても、人によって異なる場合があるのです。

各金融機関が公表している金利は「基準金利」または「店頭金利」と呼ばれています。そして実際は、基準金利で住宅ローンを借りている人はほとんどいません。

多くの人は、金利の引き下げを受けています。

それはなぜでしょうか?

金融機関はお金を貸すのが仕事ですが、同じ融資をするなら確実に返済してくれる人に貸したいわけです。

そのため、信用度が高いと判断される人には低金利で貸付をするのです。逆に、信用度が低い人には、高い金利で貸すか、または審査を通さず貸し付けません。

どんな人が金利を下げてもらえるのか、金融機関によって基準は異なりますし、公表されていない引き下げ条件もありますが、一般的には以下のようなケースだといわれています。

- その金融機関の口座を給与振込や公共料金引き落としに使っている人

- その金融機関の提携不動産会社との不動産取引でローンを組む人

- 自己資金が10~20%ある人

- 大企業の正社員や公務員

- 年収が高く、勤続年数も長い人

なるべく低金利で住宅ローンを組みたければ、その銀行の口座をメイン口座にすることと、自己資金を用意することが効果的でしょう。

ちなみに、金融機関に対して「もっと金利を引き下げてほしい」と交渉することも可能です。詳しい方法については以下の記事を参照してください。

住宅ローンの返済シミュレーションを利用しよう

ここまで、住宅ローンの金利相場について、いろいろな面から解説してきました。

この内容を踏まえて住宅ローンを選んでほしいのですが、その際にもうひとつ、ぜひやっておきたいことがあります。

それは、「返済シミュレーション」です。

住宅ローンを組む際には、漠然と「これくらいなら返せるだろう」という希望的観測ではなく、しっかりした返済計画を立てることが必要です。月々いくら返済して、ボーナス時にはいくら返済するのか、何年間で完済するのか、現実的で無理のない計画を立てなければいけません。

それがあれば、たとえば病気になったり仕事がうまくいかなくなったりした際にも、慌てず対応できます。

金融機関に相談して返済期間を延ばしてもらったり、月の返済額を減らしてもらう交渉をするなど、返済計画を修正して、無理ない返済を続けていくことができるでしょう。

ですが、住宅ローンの返済の計算は簡単ではありませんよね。

2,000万円を35年=420カ月で返済するからといって、単純に「(2,000万円*金利) ÷ 420カ月=月の返済額」とはなりません。変動金利型なら金利は随時変わりますし、元利均等返済か元金均等返済かによっても返済額は変わってきます。

他にも、ボーナス払いをするかしないか、するならいくらか、など、計算に組み入れなければいけない要素がいろいろあります。

そこで利用したいのが、インターネットの返済シミュレーターです。銀行のホームページでシミュレーションできるものもありますし、以下のようなシミュレーションサイトもあります。これを利用することで、自分に合った無理のない返済計画がつくれるでしょう。

まとめ

いかがでしょうか?

住宅ローンの金利相場について、知りたいことがわかったかと思います。

では最後にもう一度、記事の要点をおさらいしてみましょう。

- 住宅ローンの金利相場は、新規借り入れ・借り換えともに0.300%~(2025年1月30日現在)

- 住宅ローンの金利タイプとそれぞれに向いている人のタイプは、

| 金利の種類 | 向いている人 |

|---|---|

| 変動金利型 |

|

| 全期間固定金利型 |

|

| 固定金利期間選択型 |

|

ただし、金利タイプを選ぶうえで大切なのは、「どれが得か」ではなく「どれが自分に合うか」で決めることです。

以上を踏まえて、あなたが少しでも有利な金利で住宅ローンを組めるよう願っています!