年収別の住宅ローン借入目安一覧とシミュレーションサイトの活用術

ファイナンシャルプランナー

以西 裕介

一般社団法人確定拠出年金推進協会 理事/ファイナンシャルプランナー(2級FP技能士・IFA)保険・証券・企業型DCを軸に、個人と企業の資産形成を支援。年間800件以上の相談と50本超のセミナーを通じて、「本質的に豊かになる選択」を一緒に形にしていく専門家。

ファイナンシャルプランナー

小日向 邦夫

一般社団法人 住宅購入支援協会 代表理事。住宅ローンの専門家。

住宅ローンを組む際は長期のライフプランを考慮するのが吉

以西

以西人生において、住宅・教育・老後にかかる資金が3大資金と言われています。住宅ローンについて考えるうえでは、まずこの3大資金を加味して人生設計(ライフプランニング)を行うことをおすすめします。なぜなら、キャッシュフローを”見える化”することで、住宅に使う金額がいくらくらいなら適正かを考えることができるためです。

独身の方なら今後の家族構成について考えてみる、子どもがいる方は独り立ちするまでの教育費を予想しておく、ご自身が退職したあとにどんな生活を送りたいか、を考えるのも大切です。ただし人生は想像もしていないことが起こることもしばしば。「借りられるお金」と「返せるお金」は大きく乖離する場合があることも念頭におきましょう。

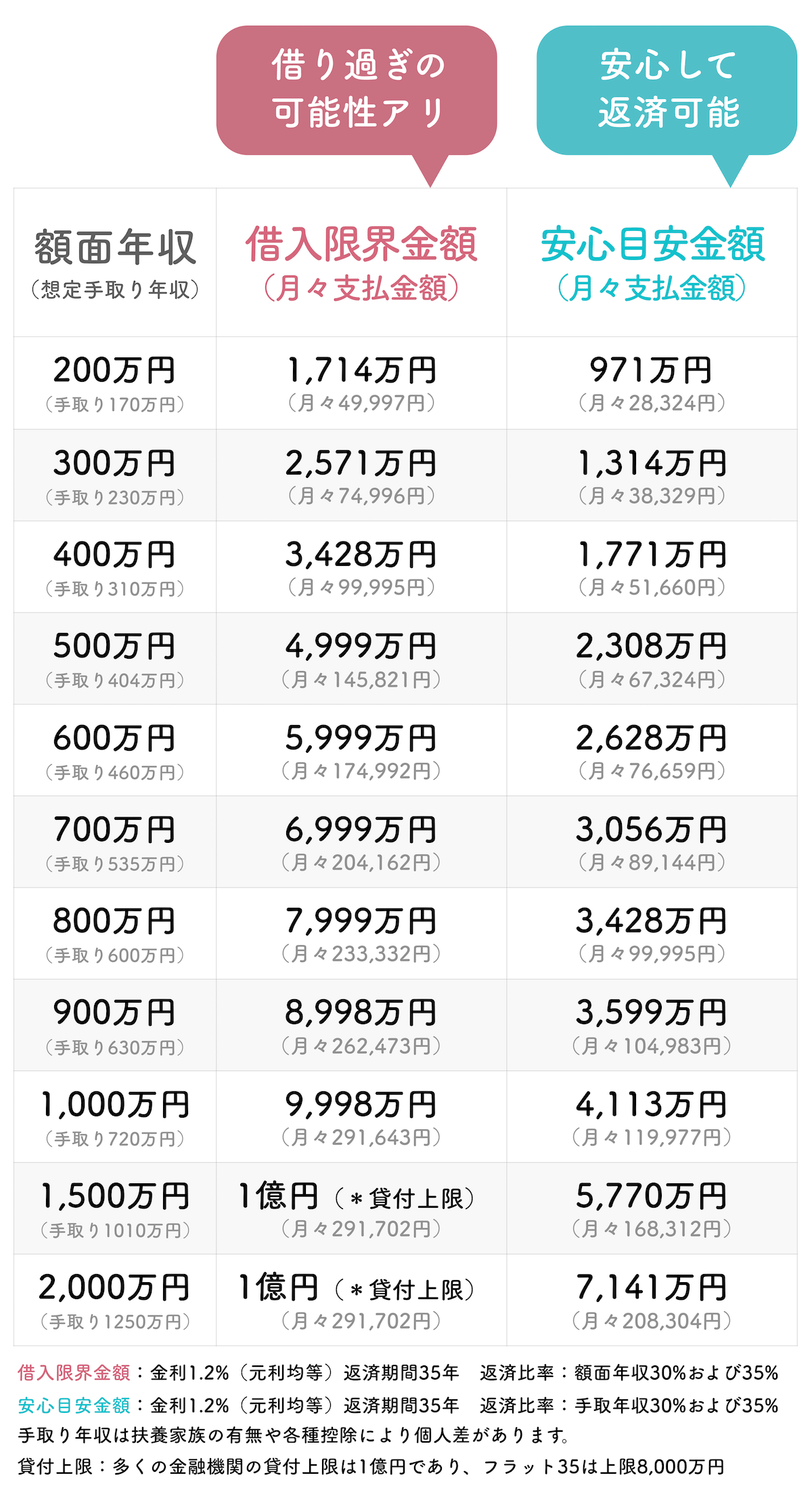

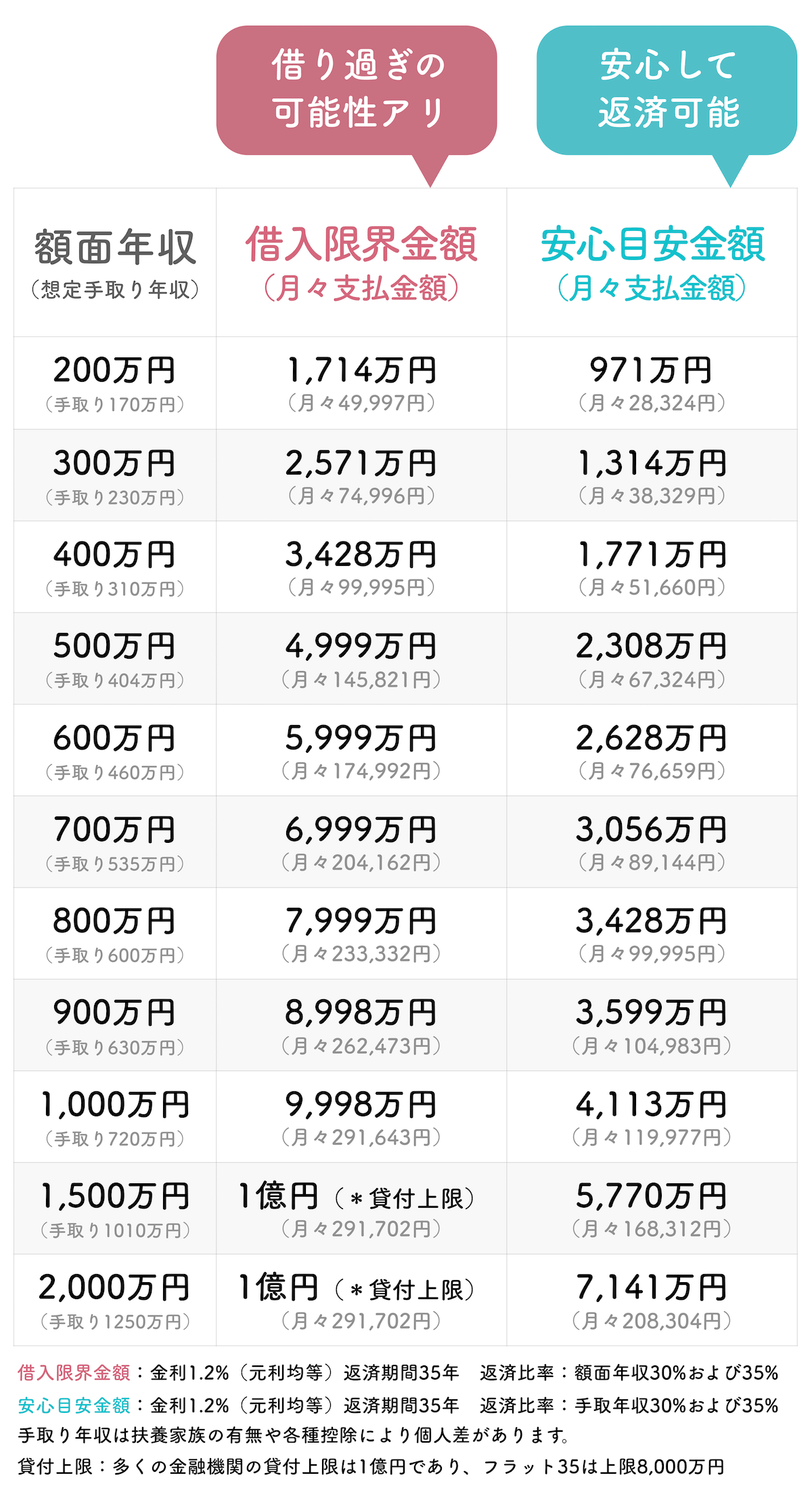

この記事では、年収200〜2,000万円までの住宅ローンの借入目安金額を一覧表にまとています。借入限度額の目安、安心して返済できる金額の目安をぜひ参考にしてください。

住宅ローンを実際に選ぶときのポイント

住宅ローン選びにおいて考慮すべきポイントは、収入にあわせて無理のない返済計画を立てることはもちろん、固定金利と変動金利の違いを理解して選択することです。固定金利と変動金利についてよくわからない人は「住宅ローン金利の固定と変動の違いを解説!選ぶ基準はたった1つ」も読んでみてください。

私が中古住宅を購入した際の例をお話ししている記事「【現役FPの実例】住宅ローンで変動金利を選んだ理由とは?今後の見通しとリスク管理はこう考えた!」もぜひ参考にしてください。

状況が変化すれば「借り換え」も可能

ちなみに、住宅ローンの借入を決めた当初と年収や貯蓄など資金状況に変化があった場合には、他の金融機関や異なる条件のローンに変更する「借り換え」も可能です。借り換えによって、金利を低く抑える、返済期間を短縮する、月々の返済額を減らすなど、借入条件を改善することで総返済額を減らすことができる場合があることも知っておきましょう。

ただし、その場合には手数料や新たな審査が必要となるため、継続するか借り換えるかを総合的に判断することが望ましいといえます。住宅ローンの借り換えについて事前に学んでおきたい場合には「住宅ローン借り換え比較ランキングTOP9!目的ごとの選び方も解説」を読んでみてください。

年収別・住宅ローン借入目安一覧

下記の表は、年収200万〜2,000万円の住宅ローンの借入目安一覧です。表には「借入可能な最大額」と「安心して返済できる目安額」の両方を掲載。とくに、安心予算額は、当社の住まいセミナーの考え方をもとに、1人の収入で生活費を含めて無理なく返済できる金額を算出しています。

借入可能額は、「共働きを持続する」「子どもがいない」などの条件下では検討可能ですが、収入減のリスクを考慮すると慎重な判断が必要です。シミュレーションによっては、過大な借入額が表示されることもあるため、次章で適切な入力方法を解説します。

また、年収別の生活費目安や赤字の可能性が高まる借入額も紹介しているので、具体的な返済イメージを持つための参考にしてください。

※年収別の住宅ローン借入目安&生活費の目安は、下記をクリックしてください。

- 年収200万円の場合>>

- 年収300万円の場合>>

- 年収400万円の場合>>

- 年収500万円の場合>>

- 年収600万円の場合>>

- 年収700万円の場合>>

- 年収800万円の場合>>

- 年収900万円の場合>>

- 年収1,000万円の場合>>

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

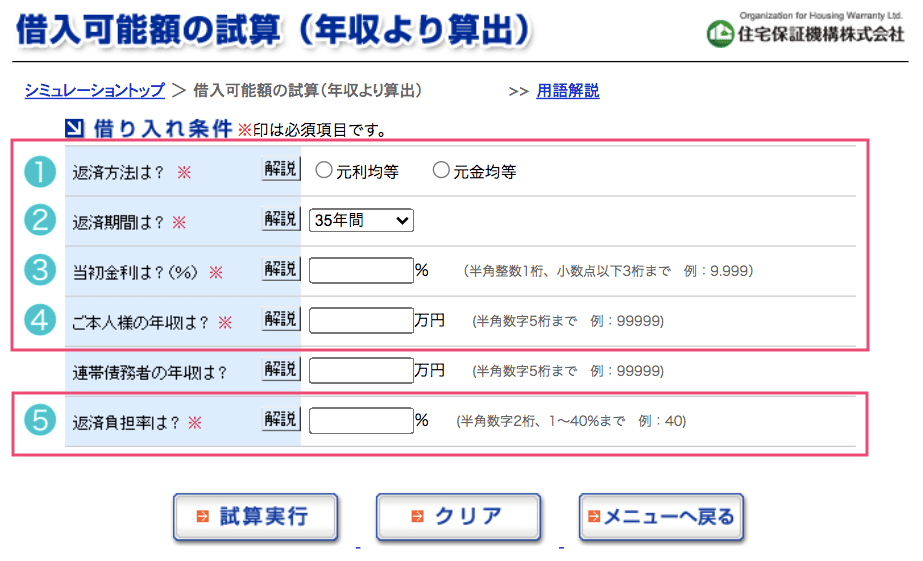

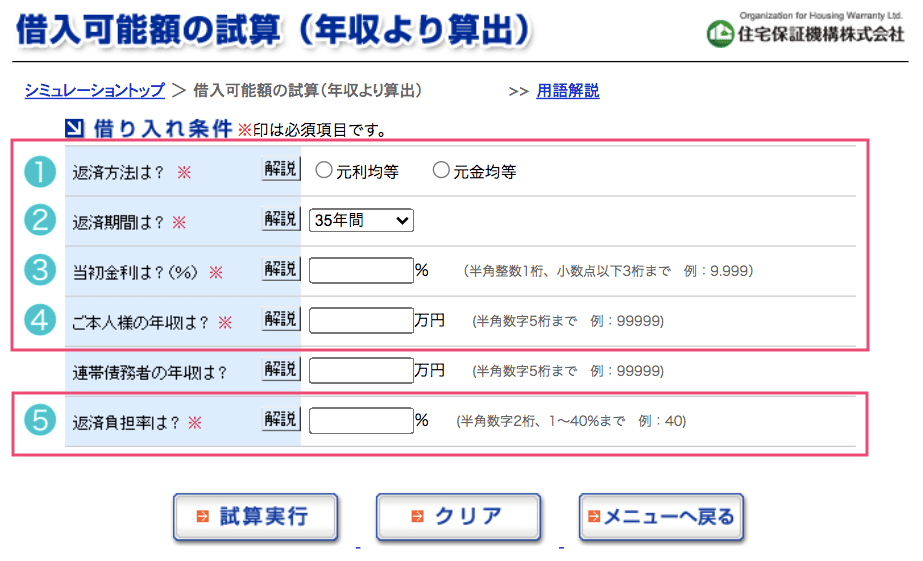

無理のない借入額を知るためのシミュレーション活用法

住宅ローンのシミュレーションサイト*を利用する際、表示される借入可能額が必ずしも安全な金額とは限りません。とくに限度額のみが強調される場合、家計に過度な負担がかかる可能性があります。

適正な借入額を把握するために、以下の5つの項目を正しく入力することが重要です。

- 返済方法

- 返済期間

- 金利

- 年収

- 返済比率

今回、住宅金融支援機構の住宅ローンシミュレーションを利用した入力方法を、項目別に解説していきます。

入力項目1:返済方法

住宅ローンには「元利均等返済」と「元金均等返済」の2種類があります。

- 元利均等返済:毎月の返済額が一定で初期負担が少ないが、総支払額はやや多くなる傾向

- 元金均等返済:元金部分を均等に返済するため、初期の返済額は高めだが、総支払額は少なくなる

シミュレーションでは、多くのサイトが「元利均等返済」を前提としているため、選択肢を確認し、自分に合った方法を選びましょう。

入力項目2:返済期間

一般的には35年ローンを選ぶ方が多いですが、返済期間が長くなるほど支払総額は増えます。

- 期間を短くすると月々の返済額は増えるが、利息負担が軽減

- 期間を長くすると月々の返済額は抑えられるが、利息負担が大きくなる

ただし、長期ローンを選んだからといって、必ずしも支払総額が膨らむわけではありません。月々の返済額を抑えて家計に余裕を持たせ、繰上返済を活用すれば、利息を削減しつつ負担の少ない返済が可能になります。

無理のない返済計画を立てるためにも、貯蓄しながら繰上返済を行う選択肢を検討するとよいでしょう。

50代、60代の住宅ローンを組む場合

50代・60代でローンを組む場合も、基本的には長めの設定が推奨されます。金融機関によっては完済時年齢を80歳程度にでき、年金収入を考慮した計画が可能です。

また、年金受給予定の明細を提出すれば、退職後の支払いを見込んだ審査も受けられます。完済時期は貯蓄や退職金の有無に左右されますが、基本的には定年までに完済する方が安心です。

入力項目3:当初金利

住宅ローンの金利はシミュレーション結果に大きく影響します。2025年現在、全期間固定金利は1.8%前後、変動金利は0.4%程度が目安です。

ただし、金利ランキングサイトにある低金利プランには、頭金の割合や返済期間の条件があるため、適用可否を確認しましょう。

また、審査結果によっては提示金利よりも高くなる可能性があるため、少し高めの金利を設定してシミュレーションするのが安全です。

金利タイプがまだ決まっていないという方は、下記の記事を参考にしてください。

関連記事:住宅ローン金利の固定と変動の違いを解説!選ぶ基準はたった1つ

また、最新の主要銀行別住宅ローン金利一覧はこちらからチェックしてください。

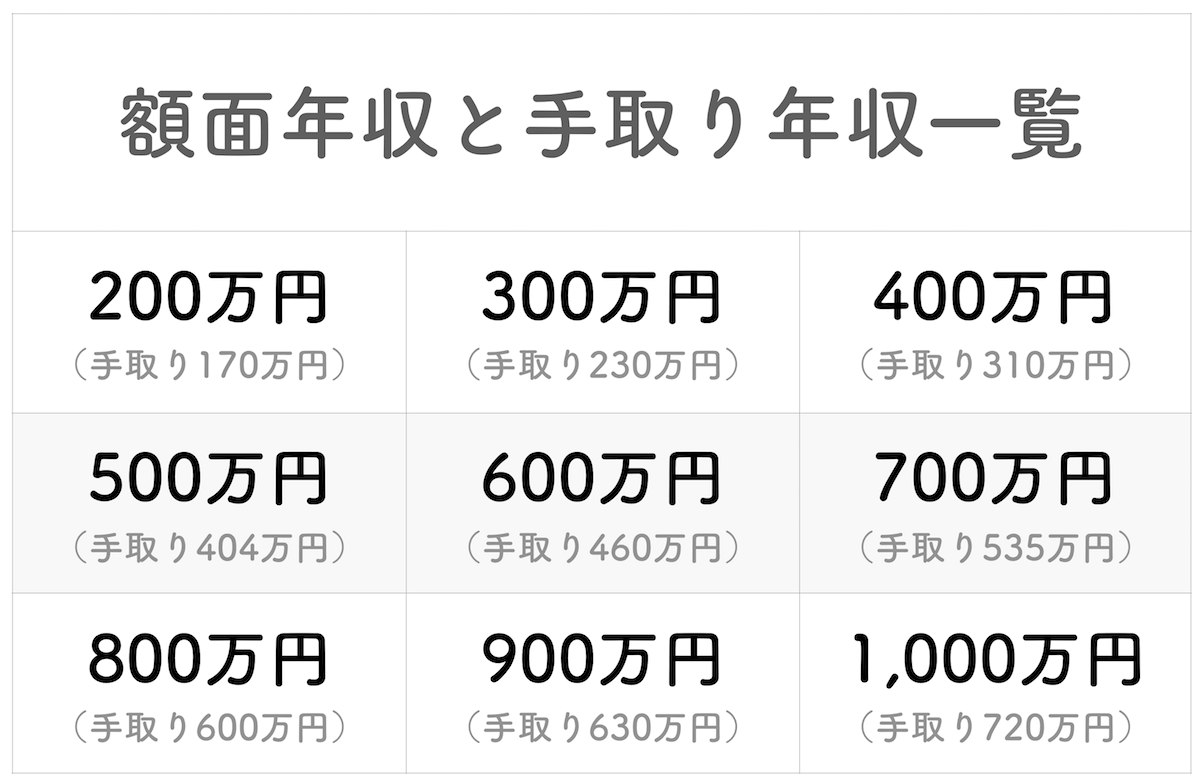

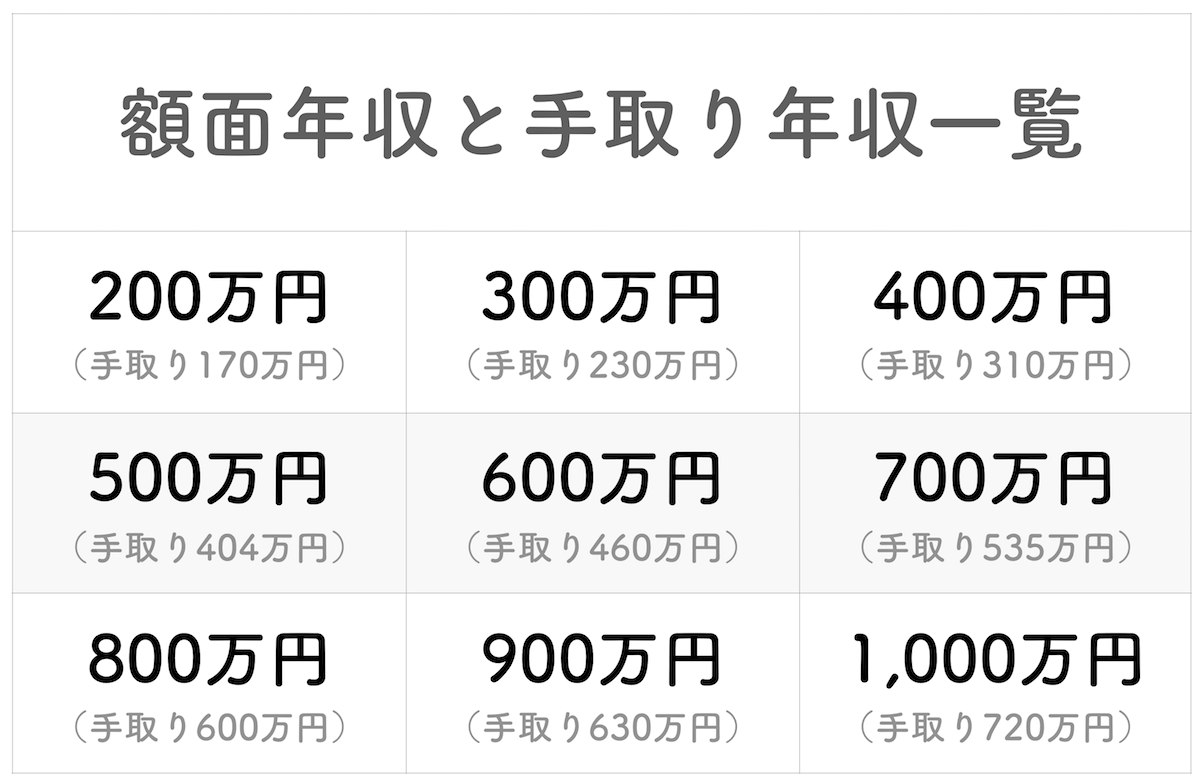

入力項目4:年収

年収の入力は、「額面年収」ではなく「手取り年収」を入力しましょう。額面年収で計算すると、場合によっては返済が困難になることもあるためです。

また、収入合算やペアローンを利用すれば借入可能額を増やせますが、パートナーの年収をすべて計算に含めると、万が一の際にローン破綻するリスクがあります。収入合算は、パートナーの手取り年収の半分を目安に考えると安心です。

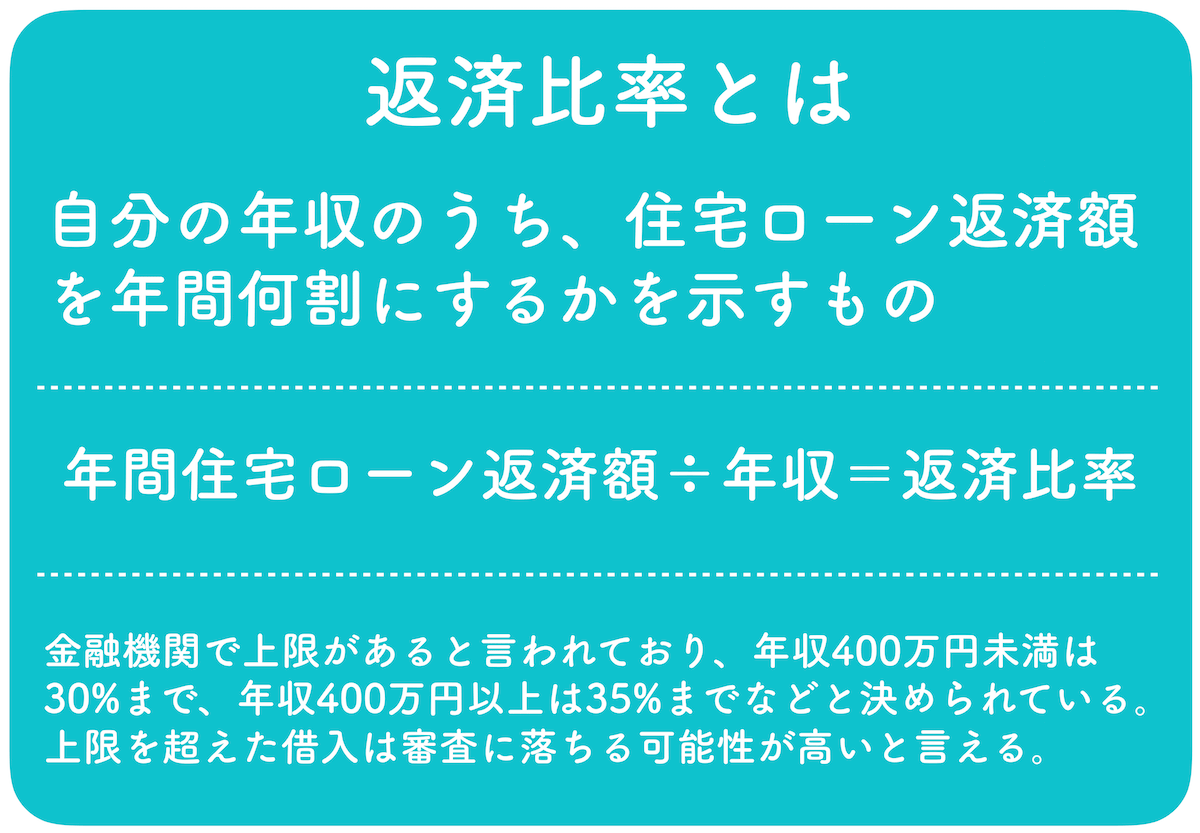

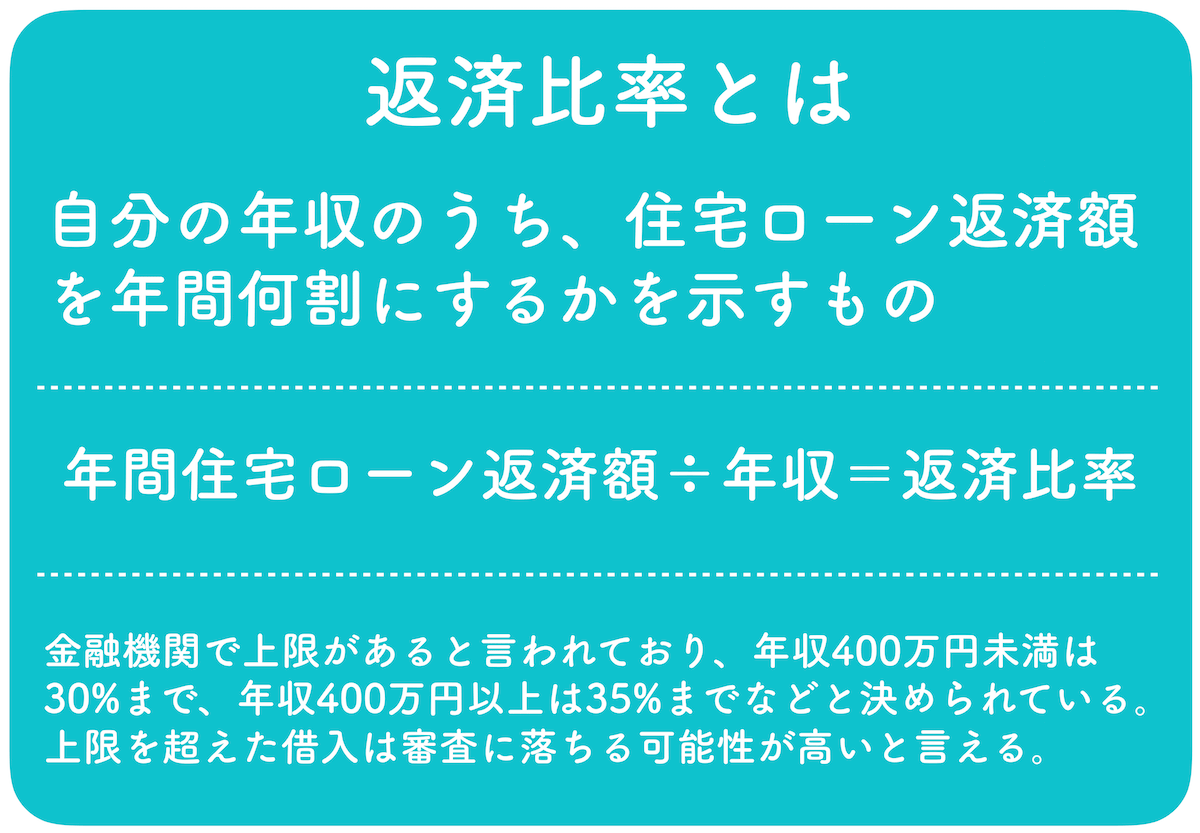

入力項目5:返済比率

返済比率とは、年収に対する年間ローン返済額の割合です。銀行の審査では「年収の30~35%以内」が基準となることが多いですが、実際の生活を考えると「手取り年収の20%」にしましょう。

単身者でも将来の変化を考慮し、基本的には手取り年収の20%程度に抑えるのが賢明です。結婚や子育ての予定がない場合も同様で、ライフプランの変化に備えて余裕を持たせると安心です。

返済比率の設定に注意!

シミュレーションサイトによっては「返済比率」の項目がない場合がありますが、返済比率は借入可能額を大きく左右する重要な指標です。

金融機関によって異なりますが、最大40%程度まで設定が可能。ただし、返済比率を30~35%と高めに設定すると、借入額が増える一方で家計の負担も大きくなり、将来的に返済が厳しくなるリスクがあります。そのため、適切な水準でシミュレーションを行うことが重要です。

単身者の場合、今後のライフプランによって適切な返済比率は異なります。

- 結婚や子育ての予定がない場合:生活費の許容範囲内であれば、年収400万円以下なら30%、400万円以上なら35%程度を上限として設定可能。

- 将来の変化に備えたい場合:20~25%程度に抑えておくと、生活の選択肢を広げやすく安心。

また、繰上返済や金利変動を考慮する場合、より詳細なシミュレーションが可能な「keisan」を活用すると、長期的な計画を立てやすくなります。

住宅ローンの返済比率は「20%」が安心!

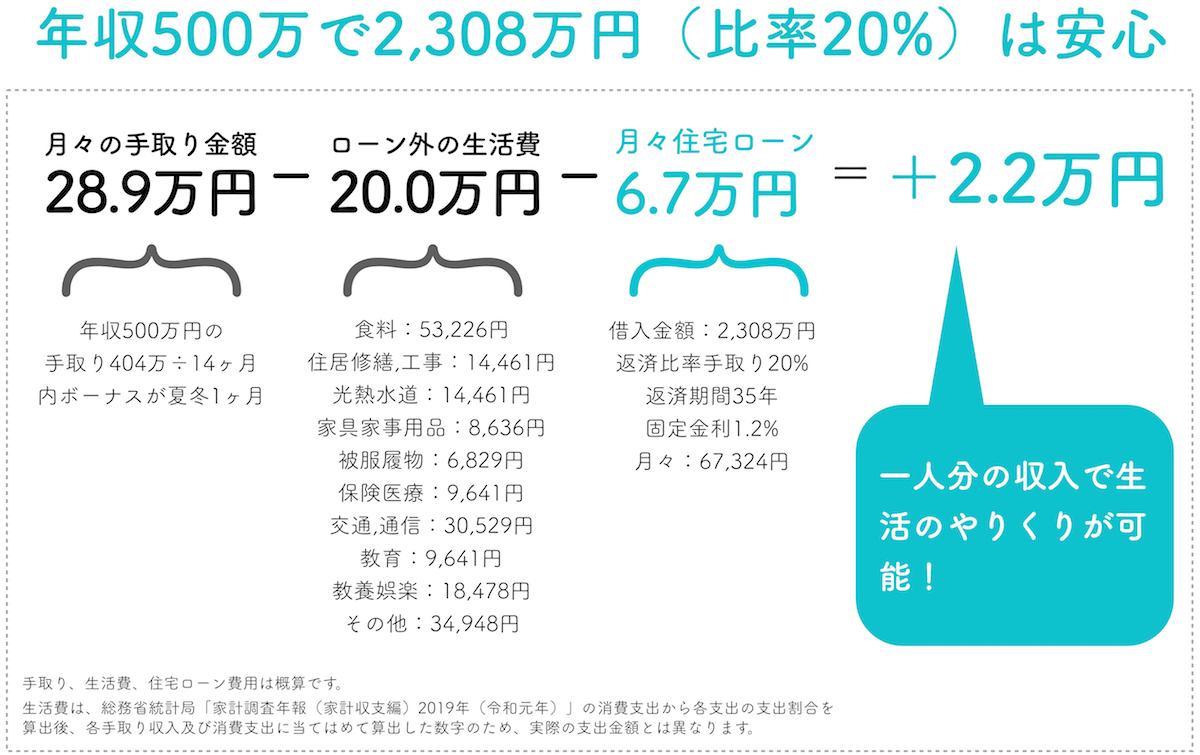

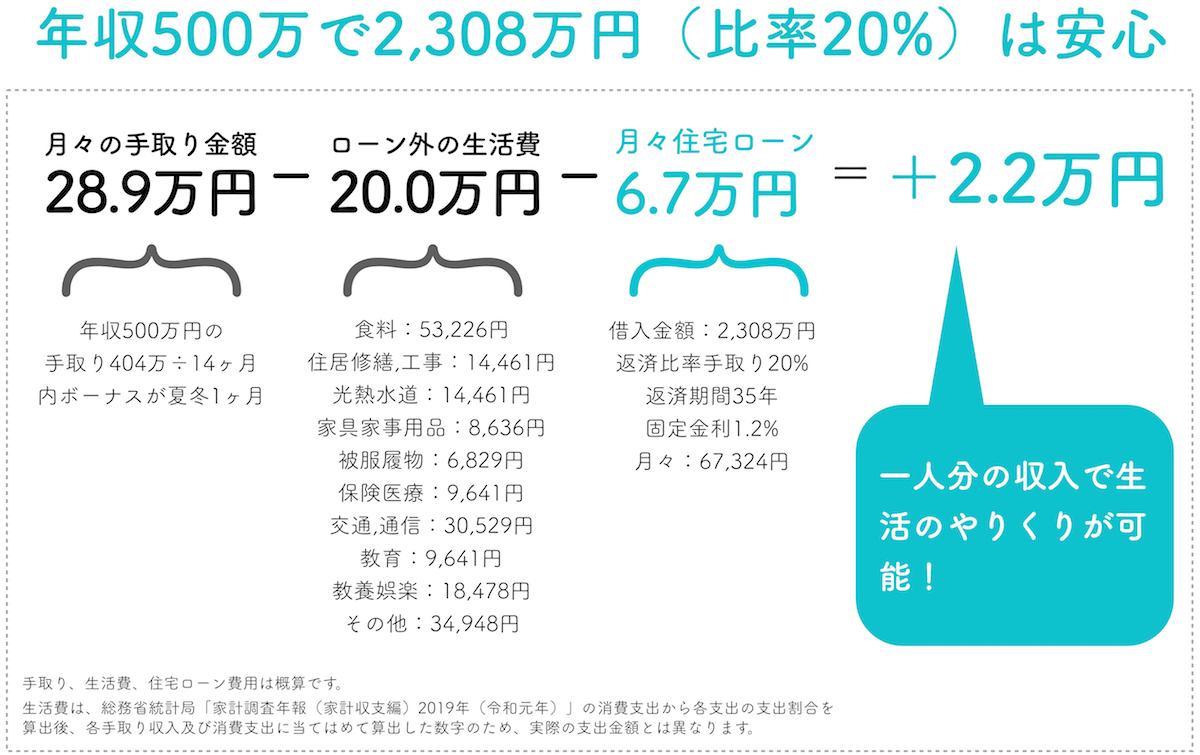

住宅ローンのシミュレーションでは、返済比率を20%に設定するのが理想です。

返済比率とは、年収に対する年間返済額の割合(年間返済額÷年収)で、たとえば年収500万円なら、年間返済額100万円で返済比率20%となります。

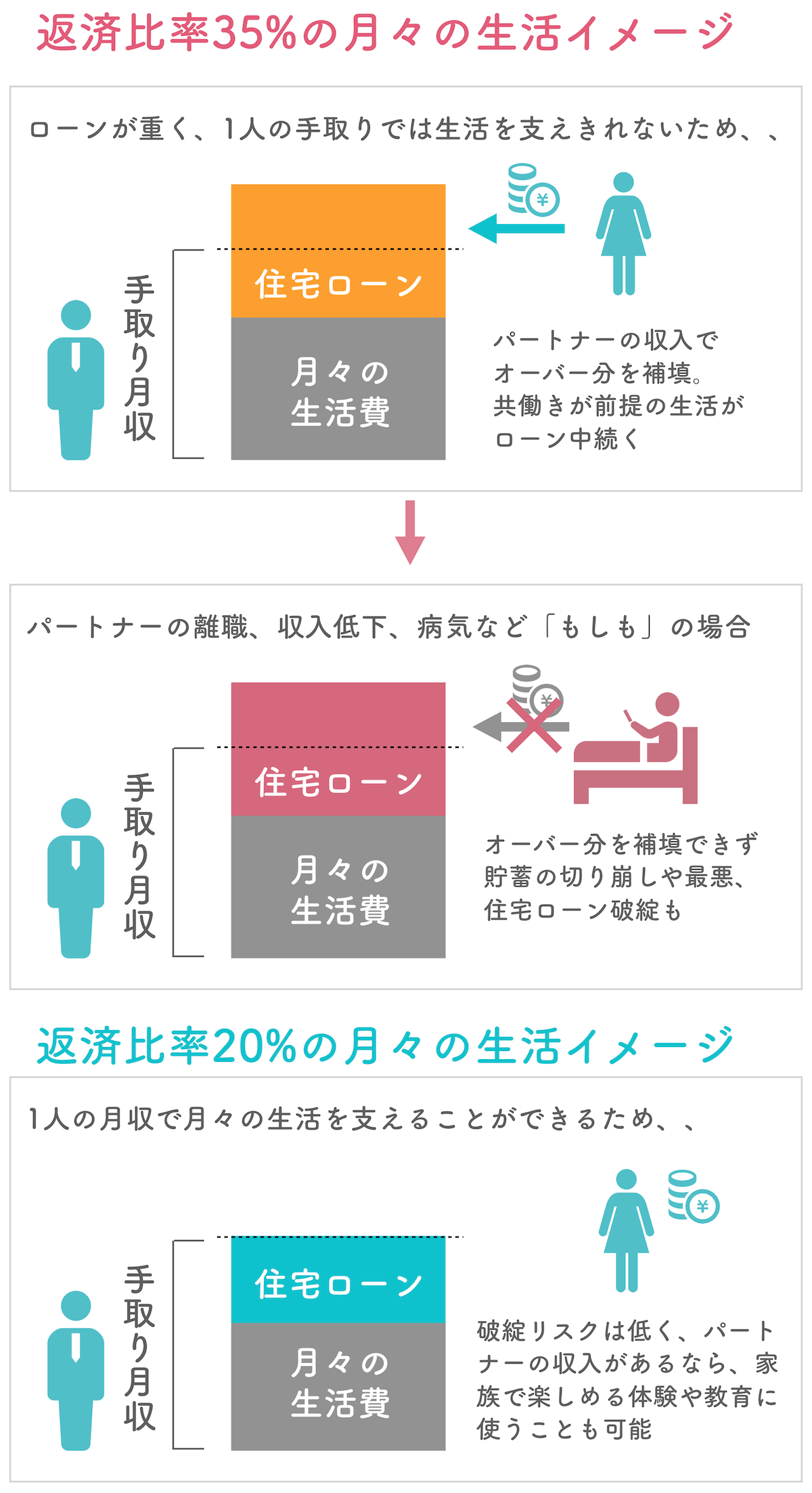

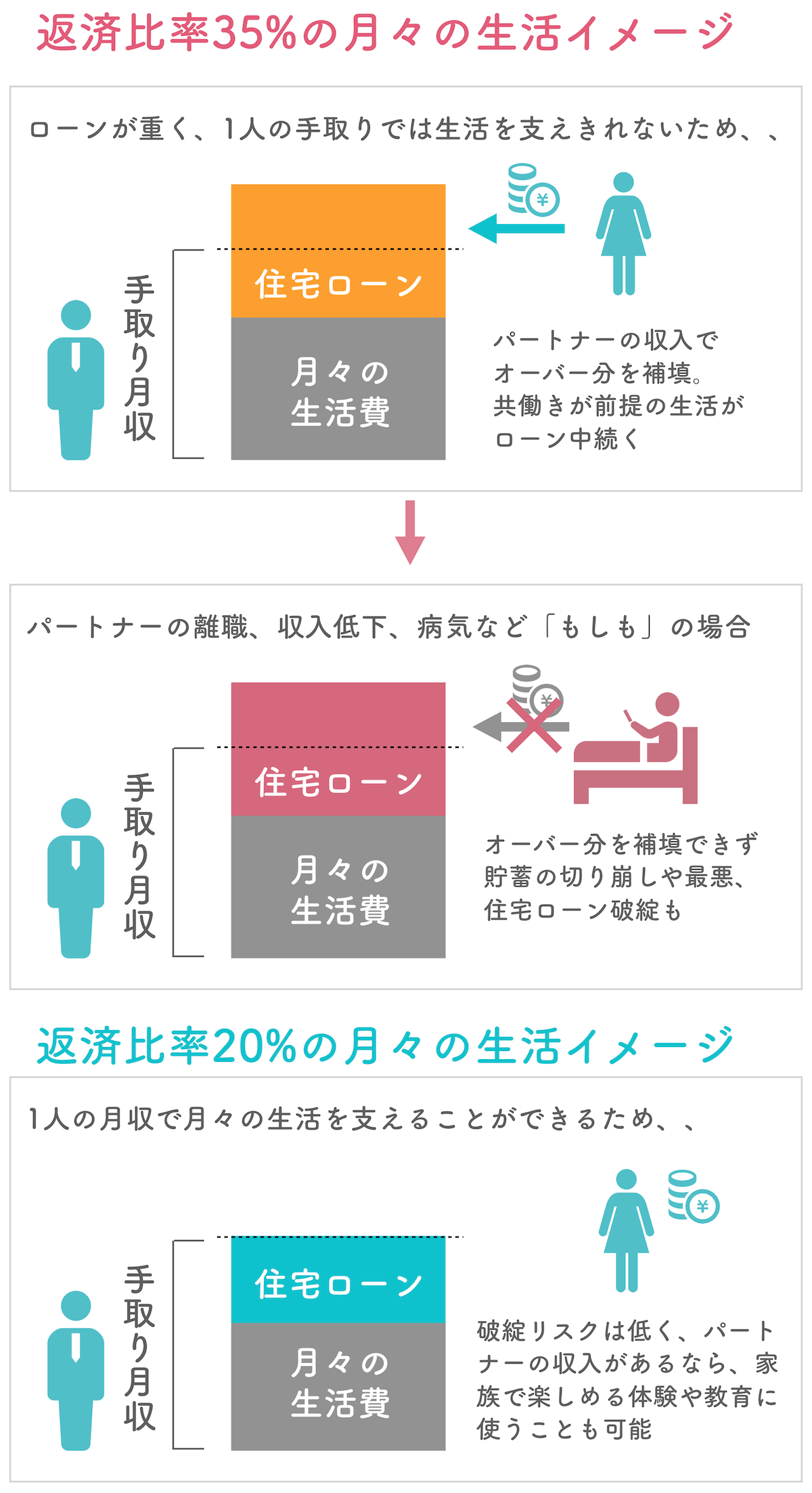

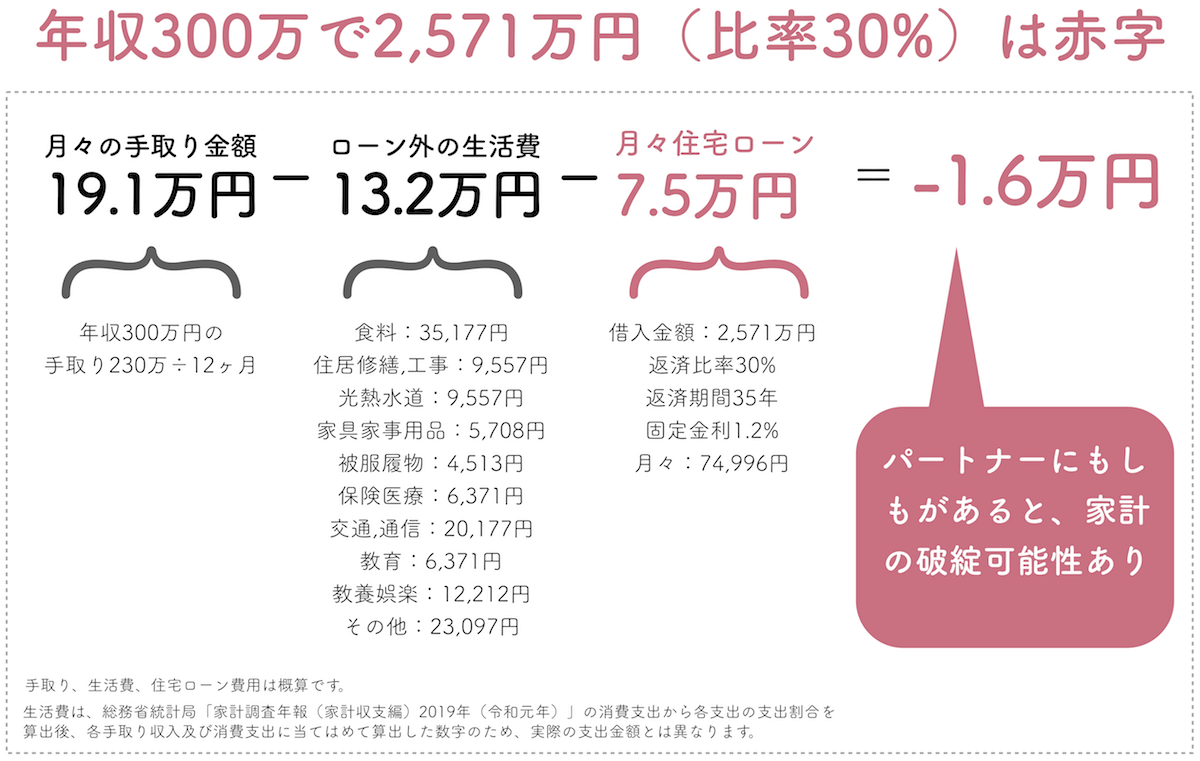

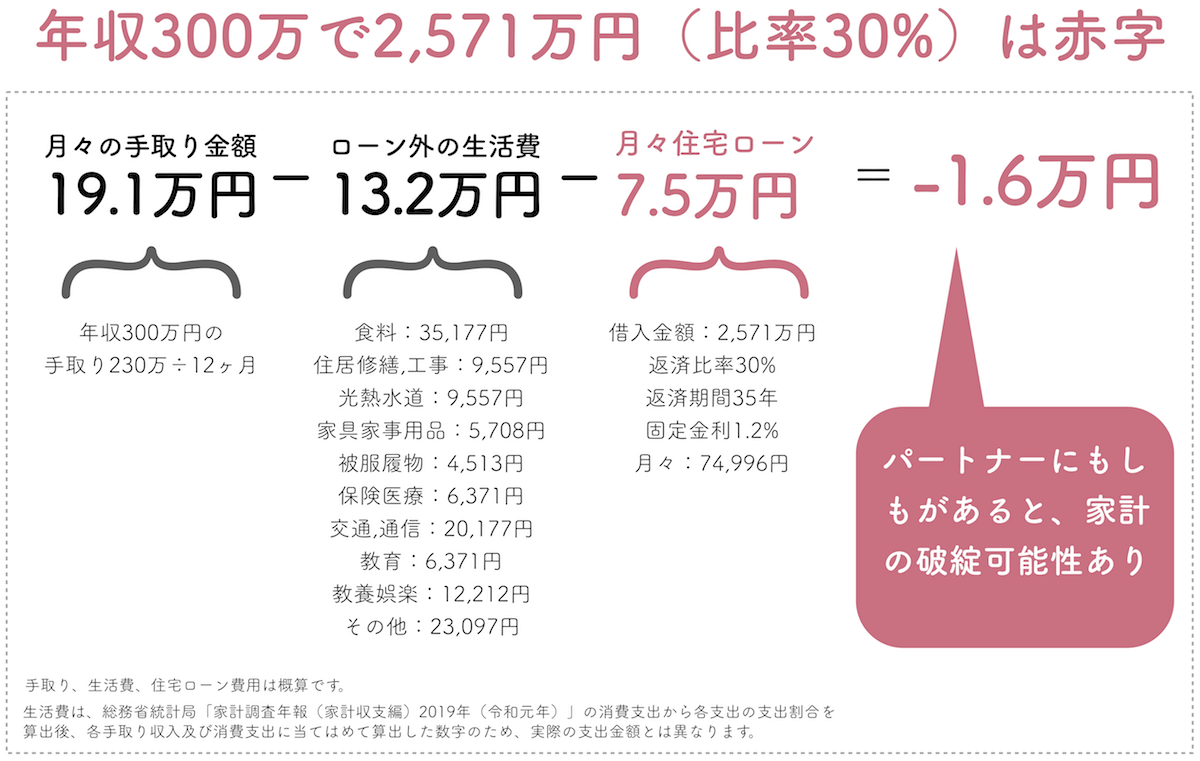

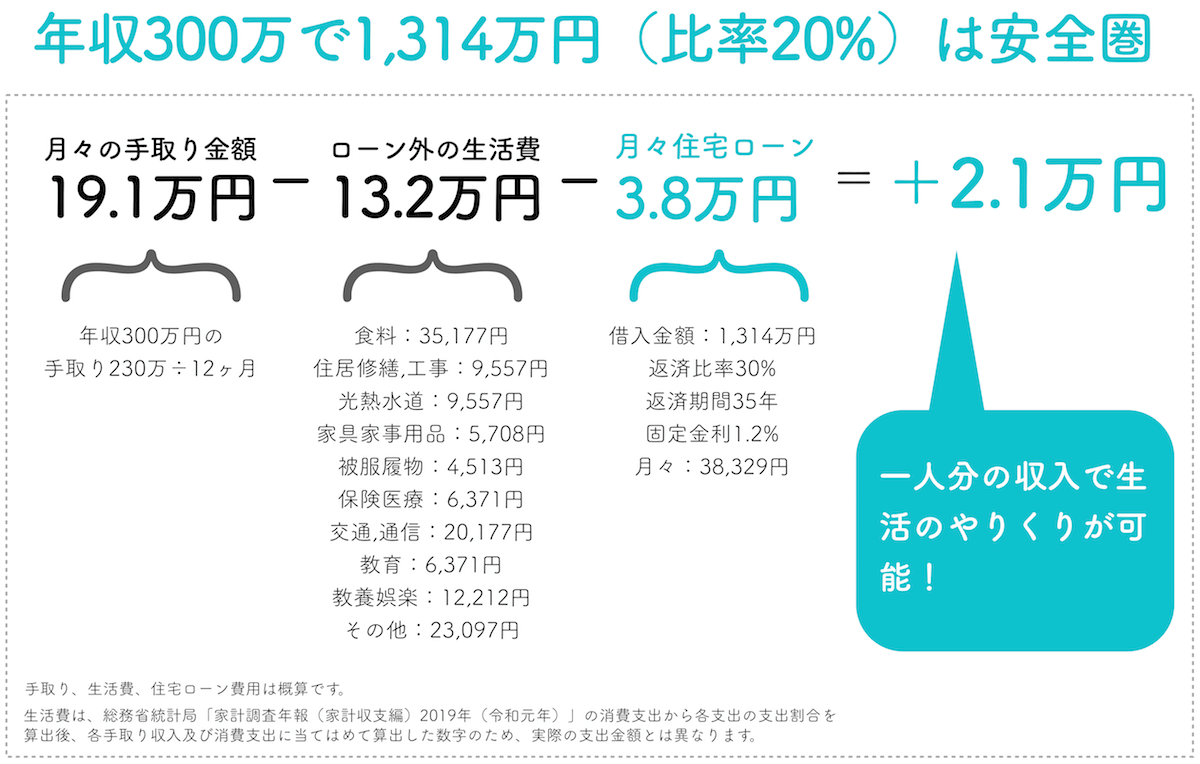

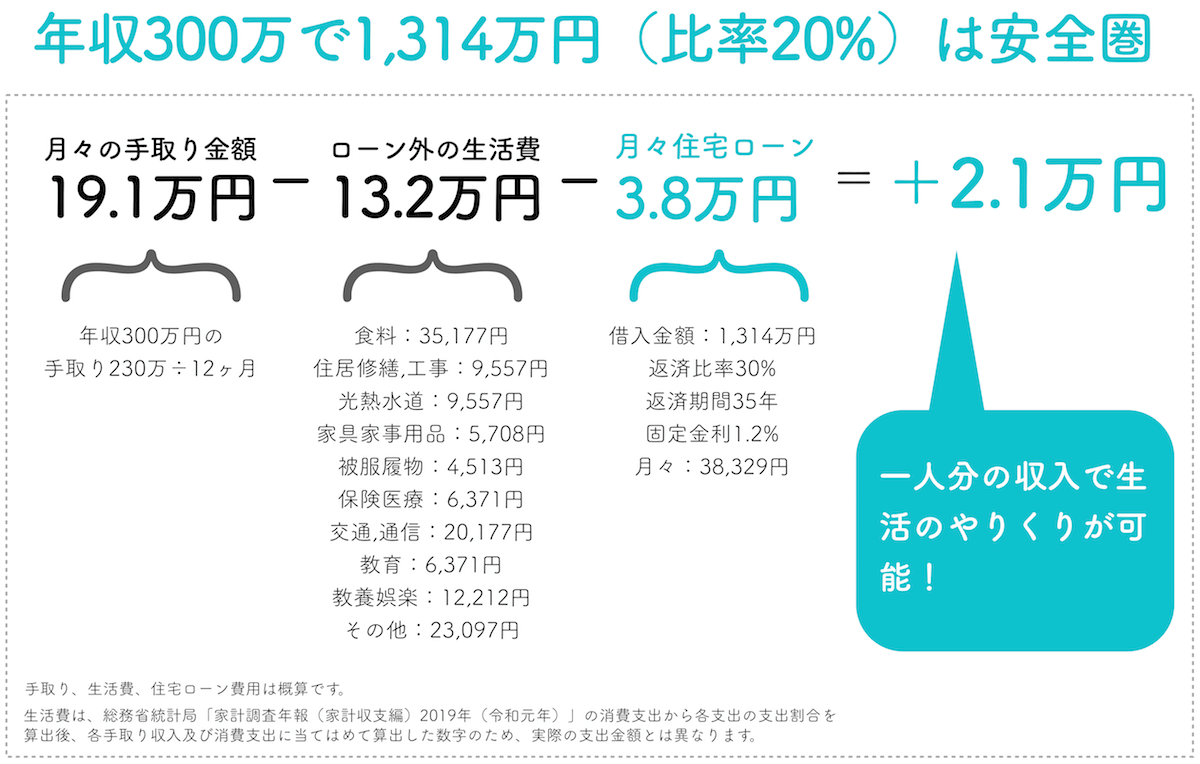

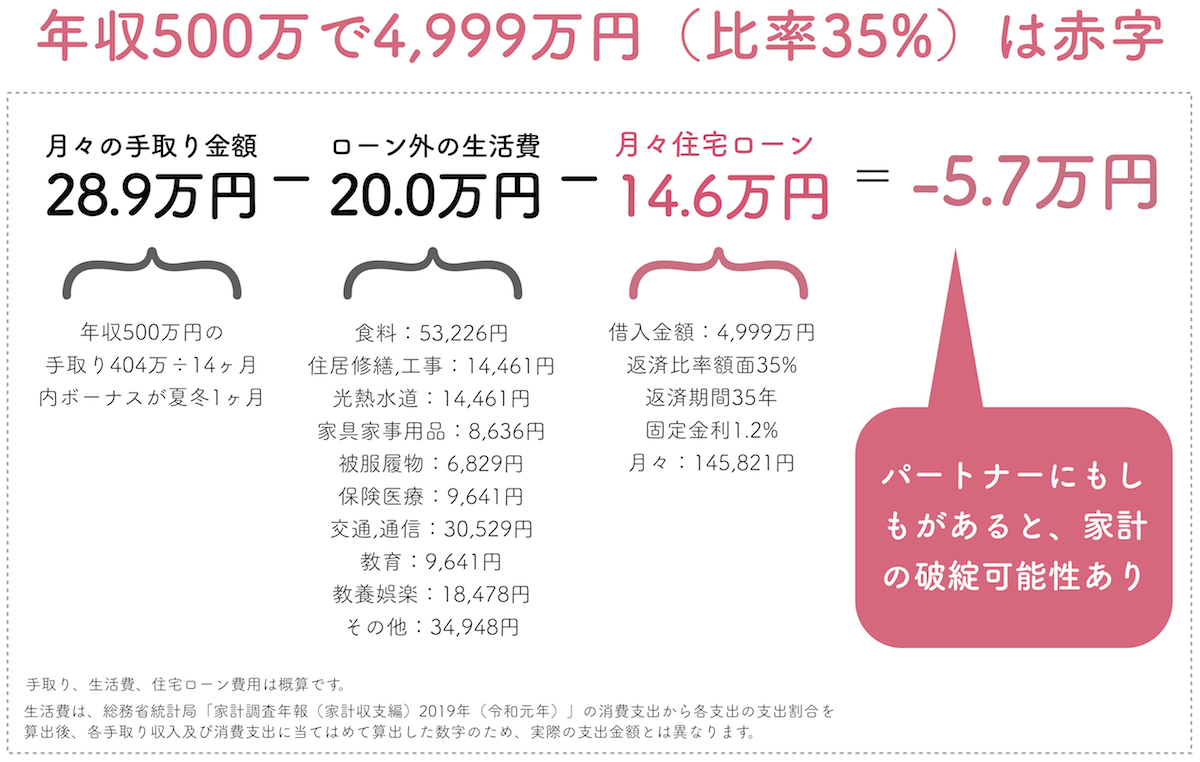

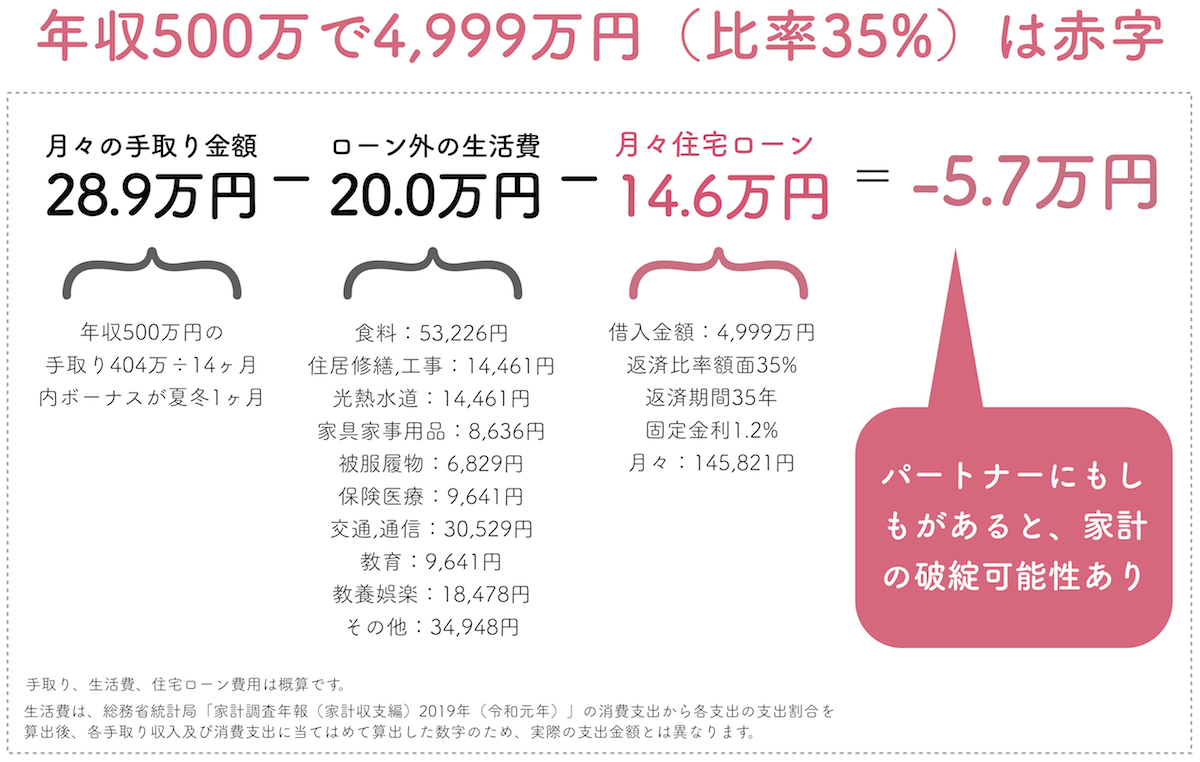

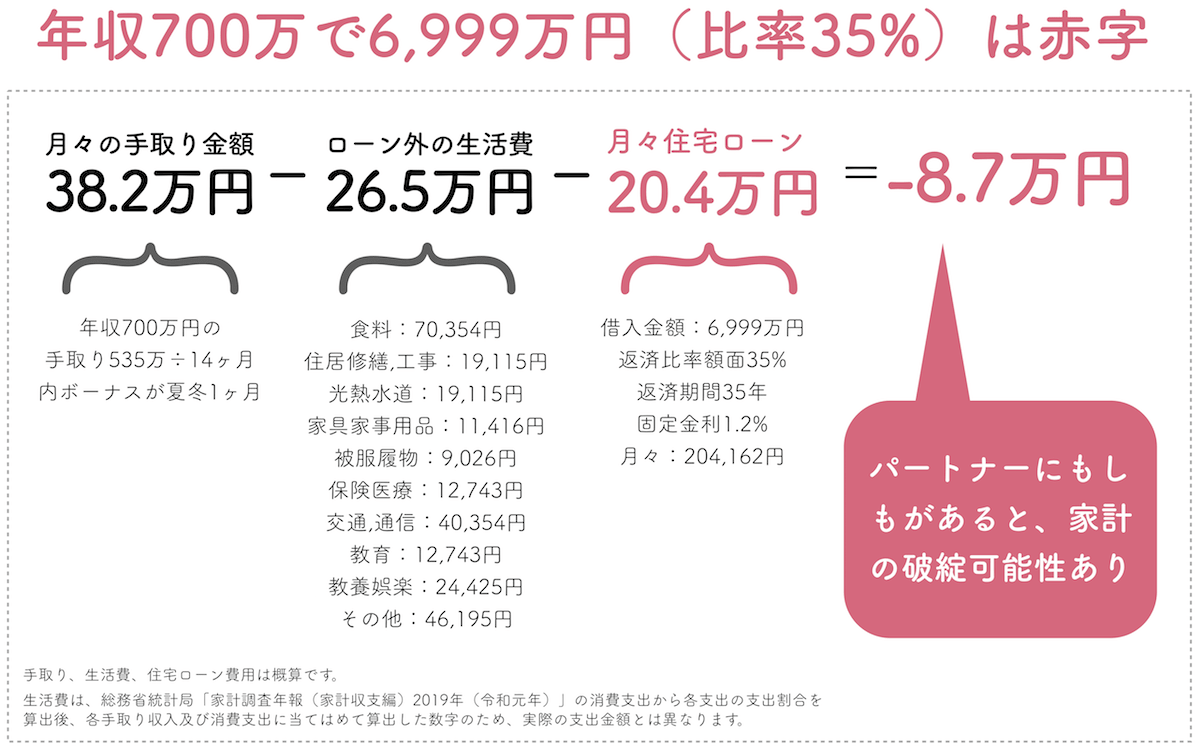

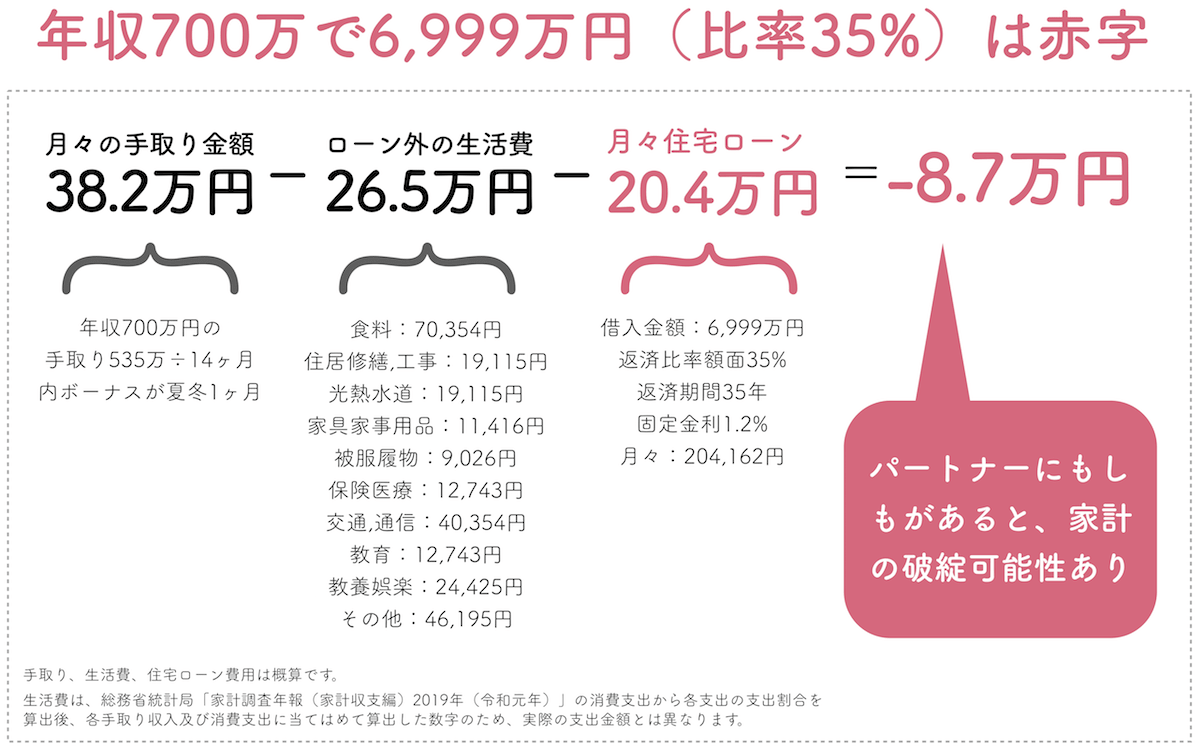

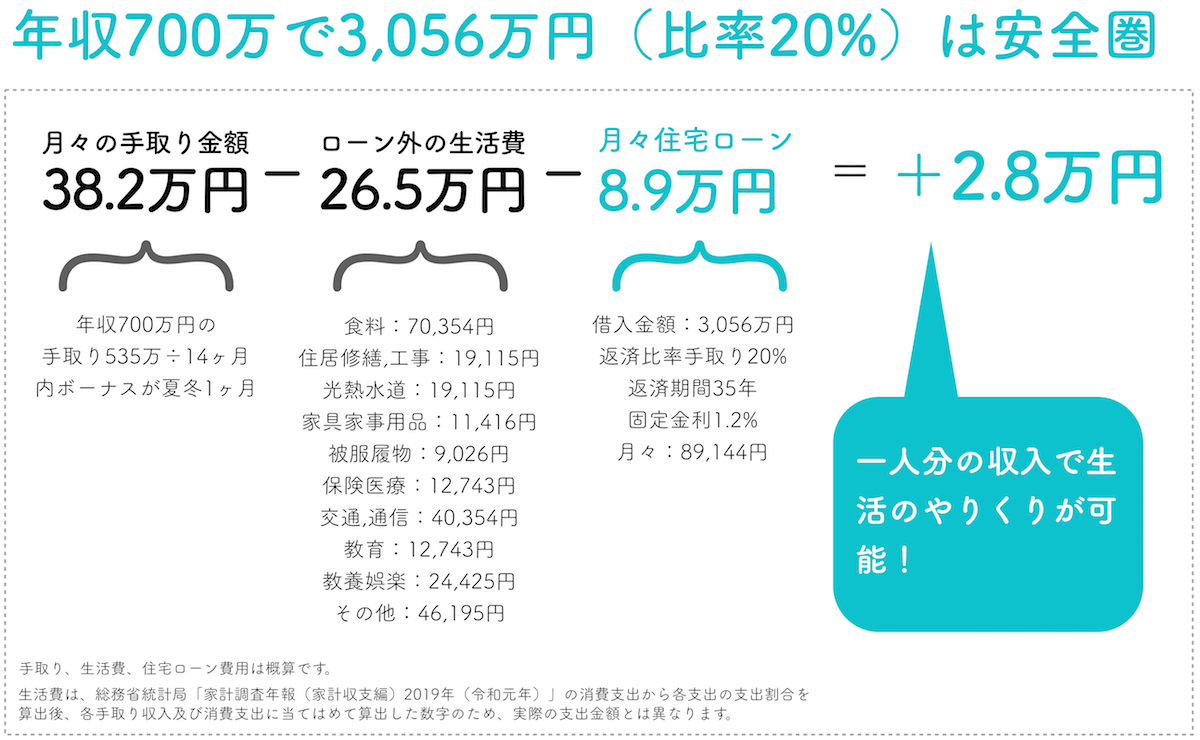

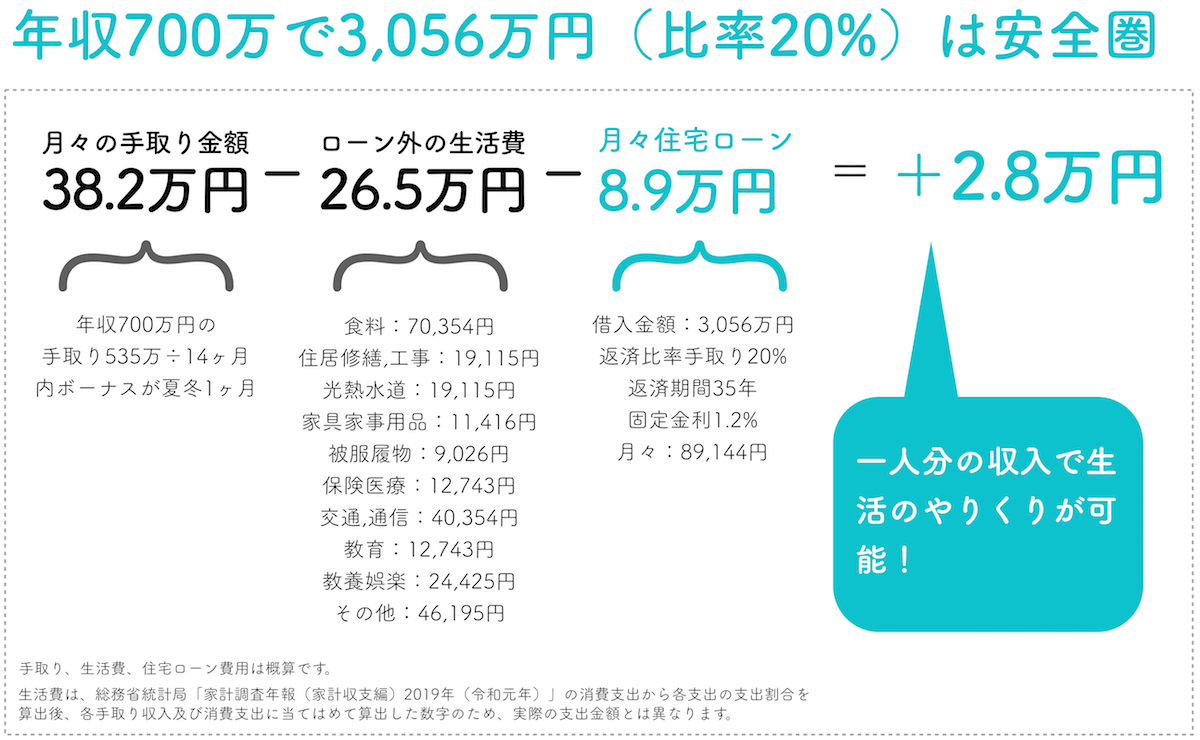

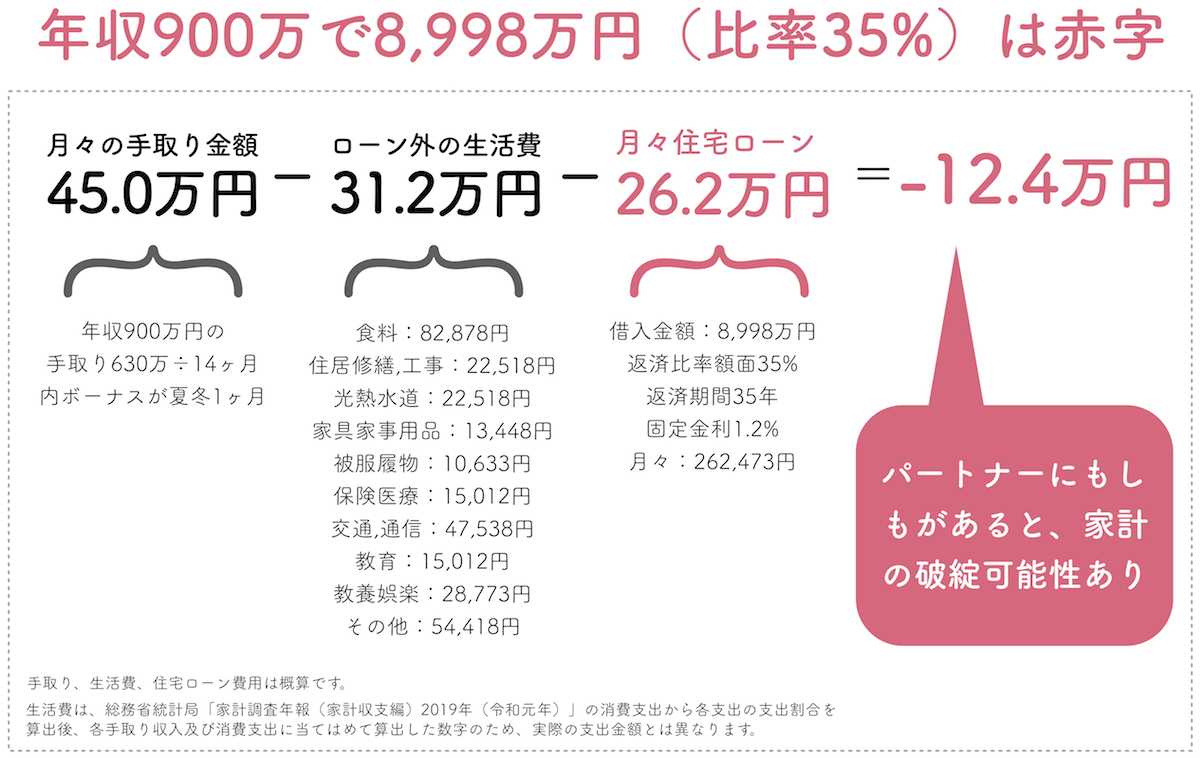

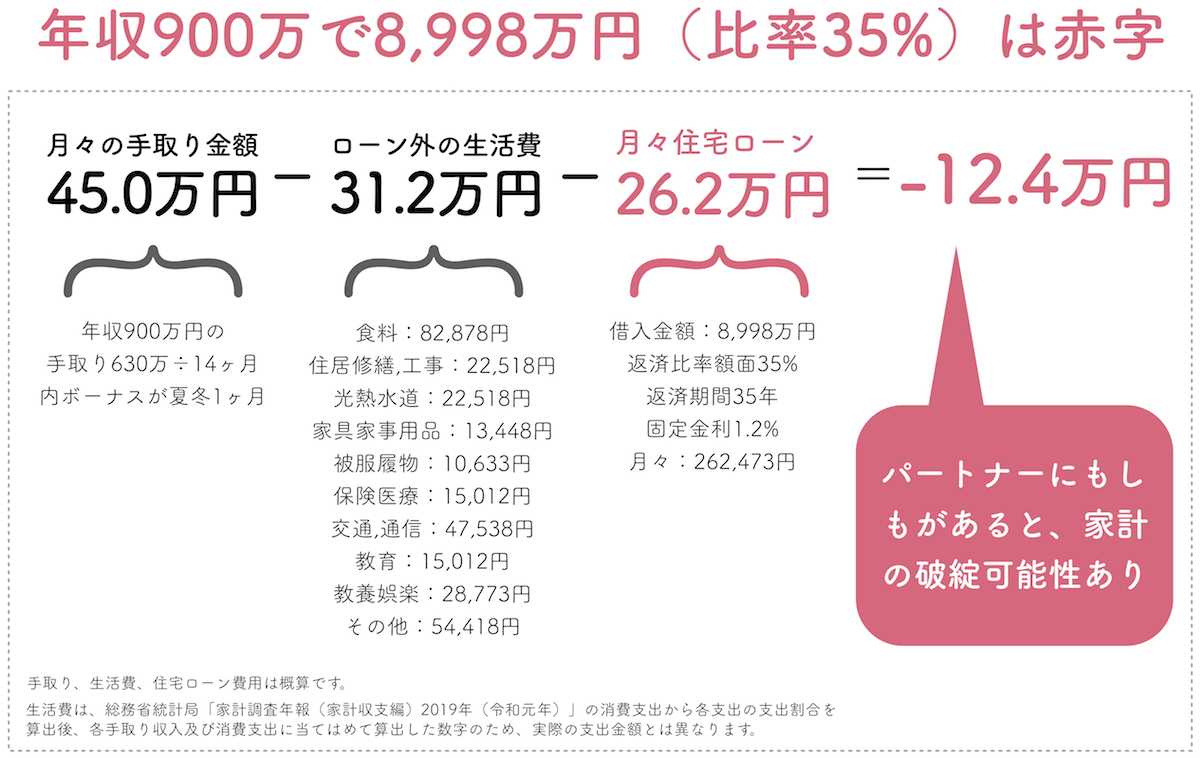

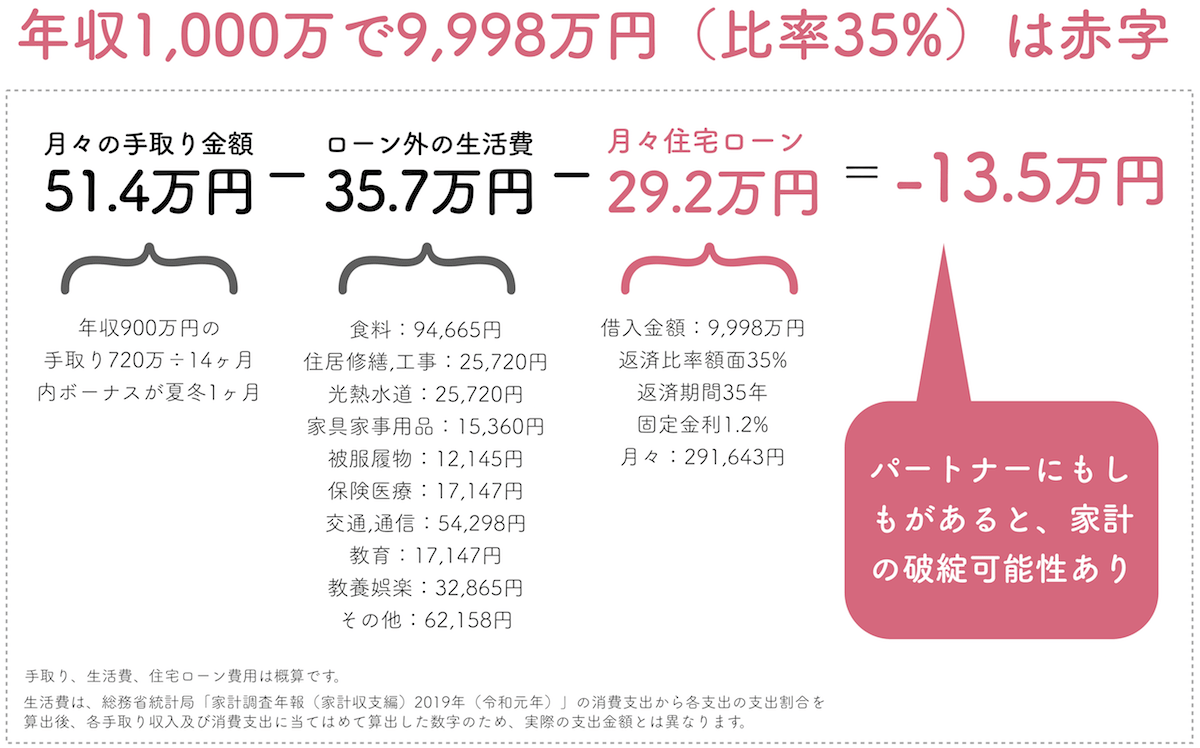

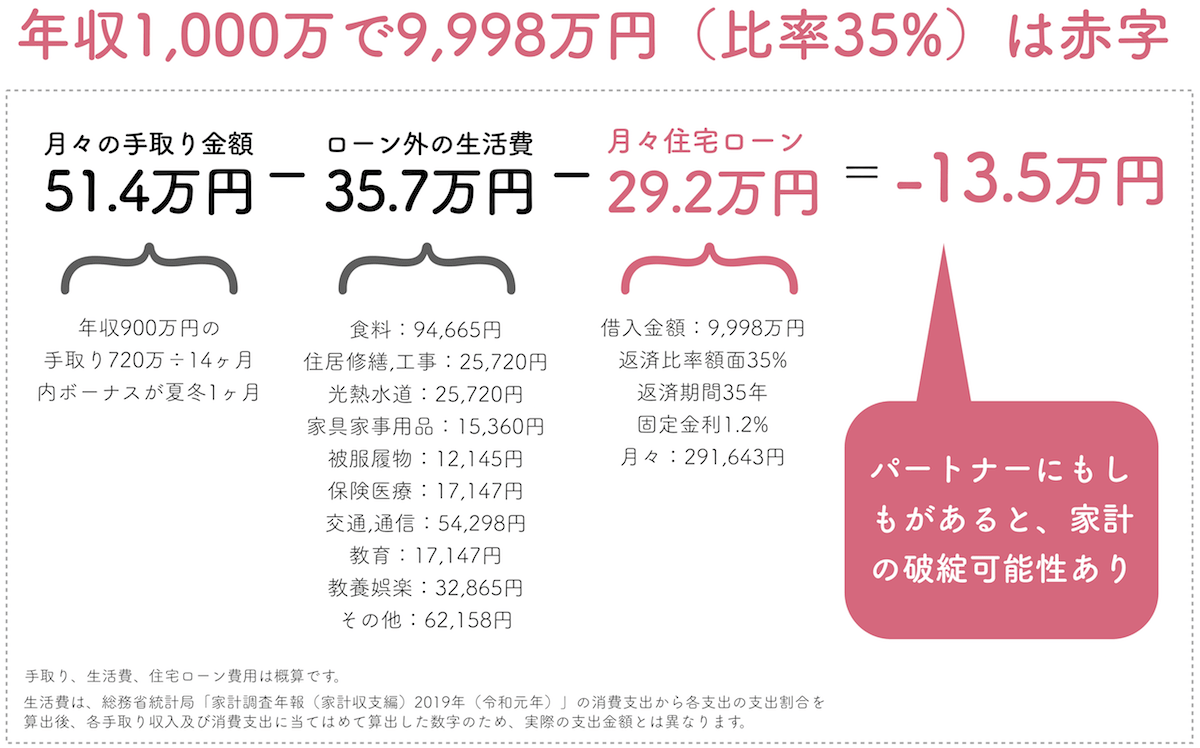

返済比率「35%」と「20%」で見る、生活の比較

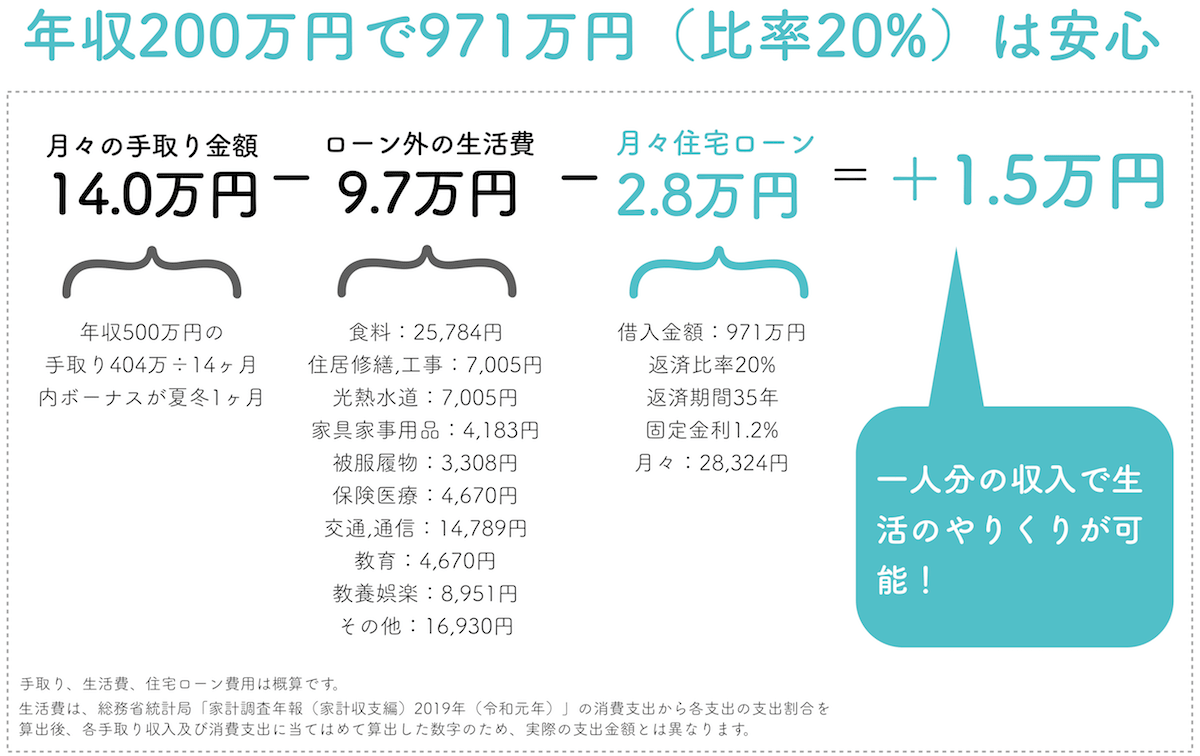

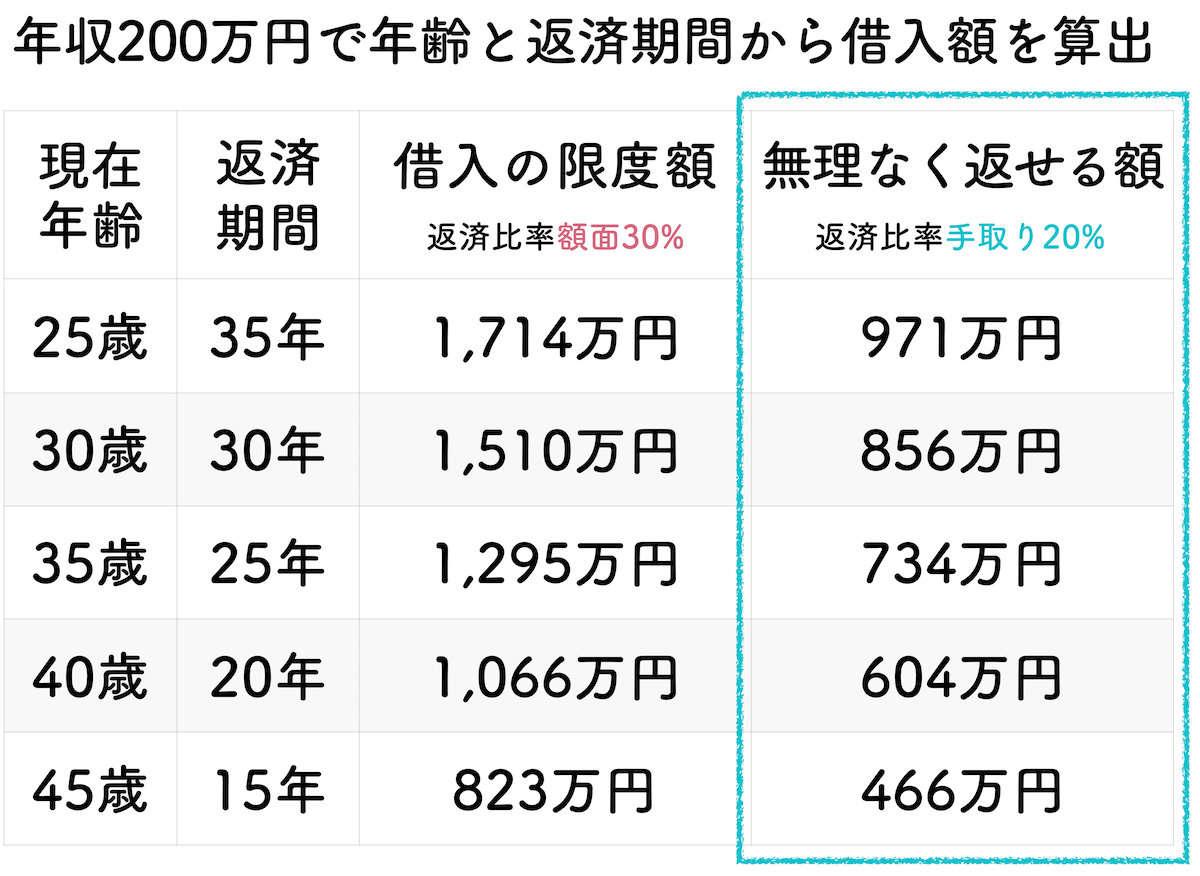

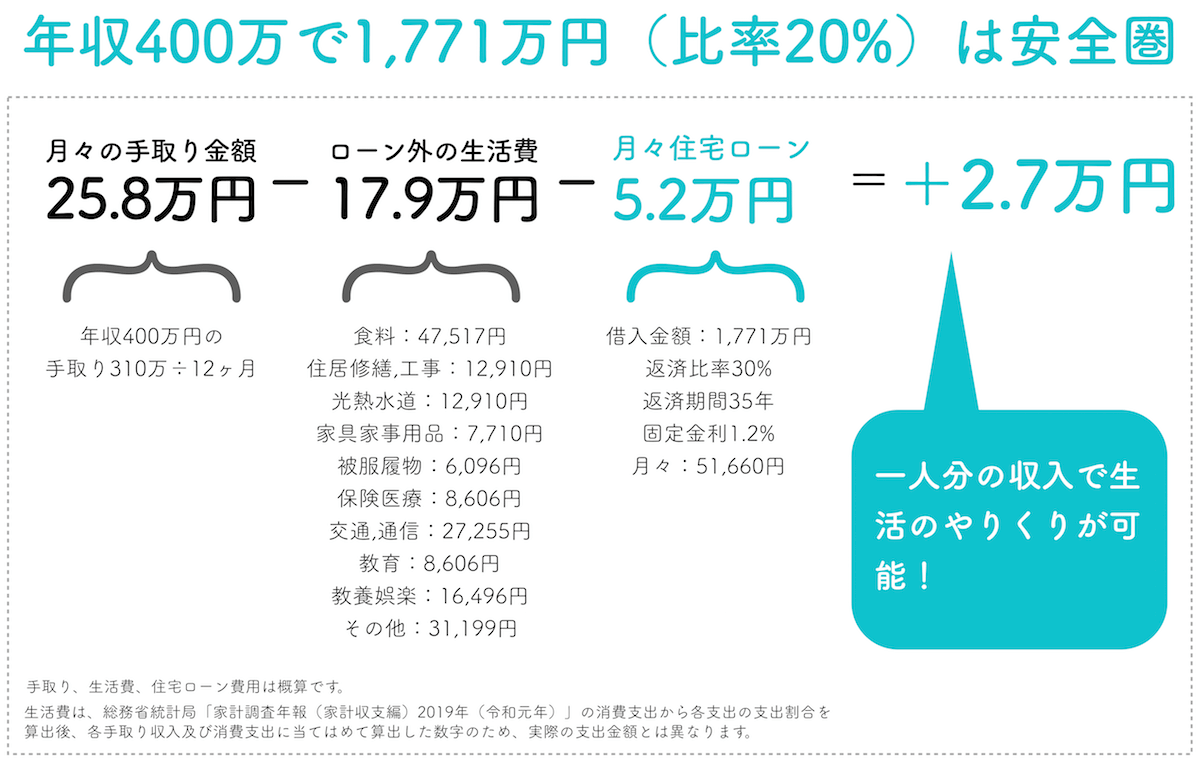

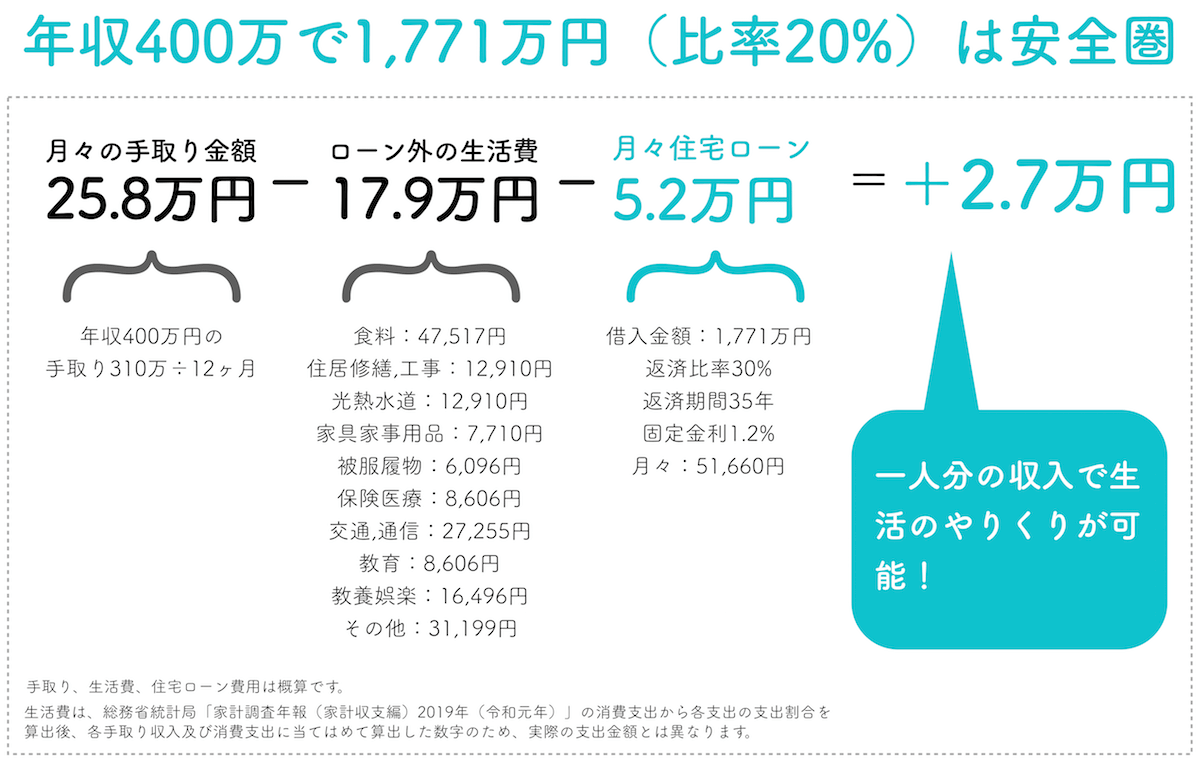

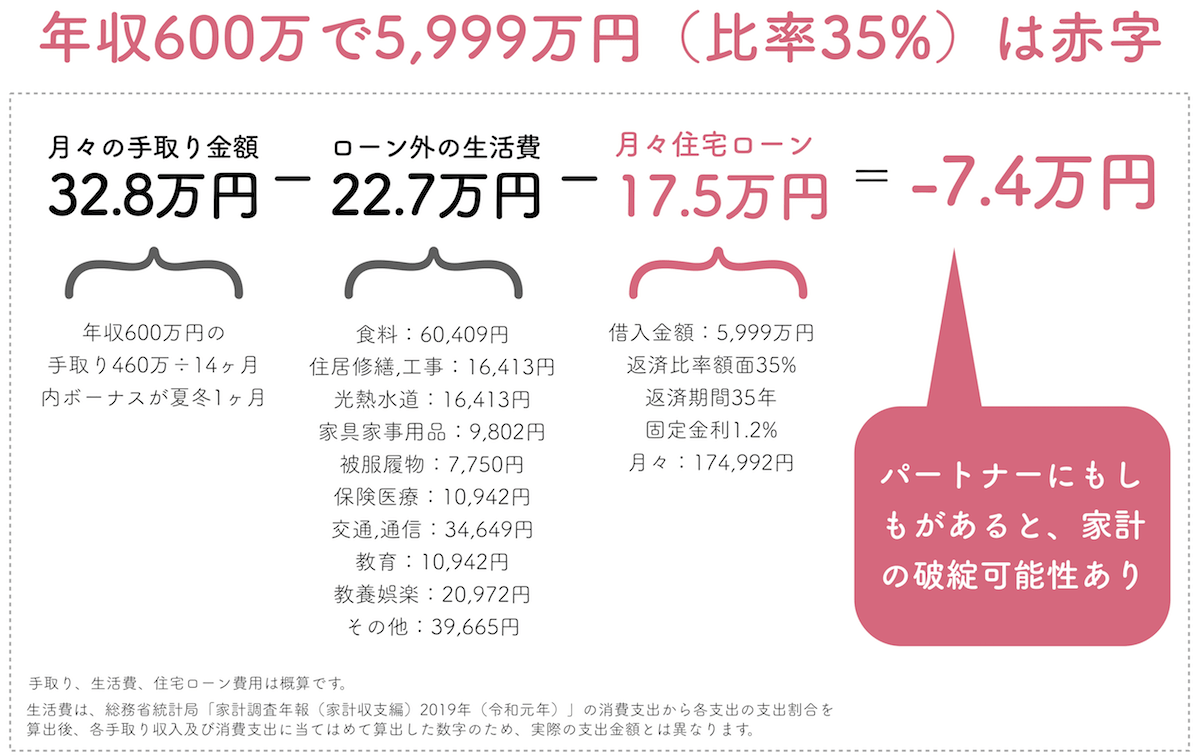

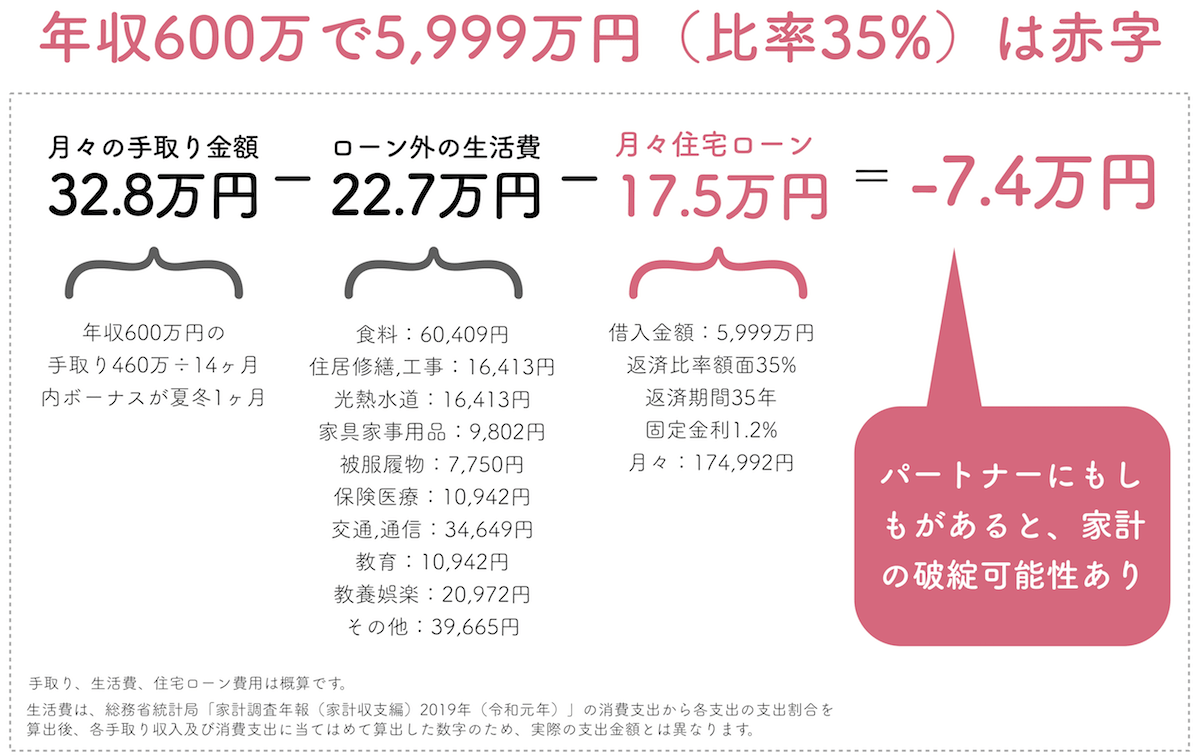

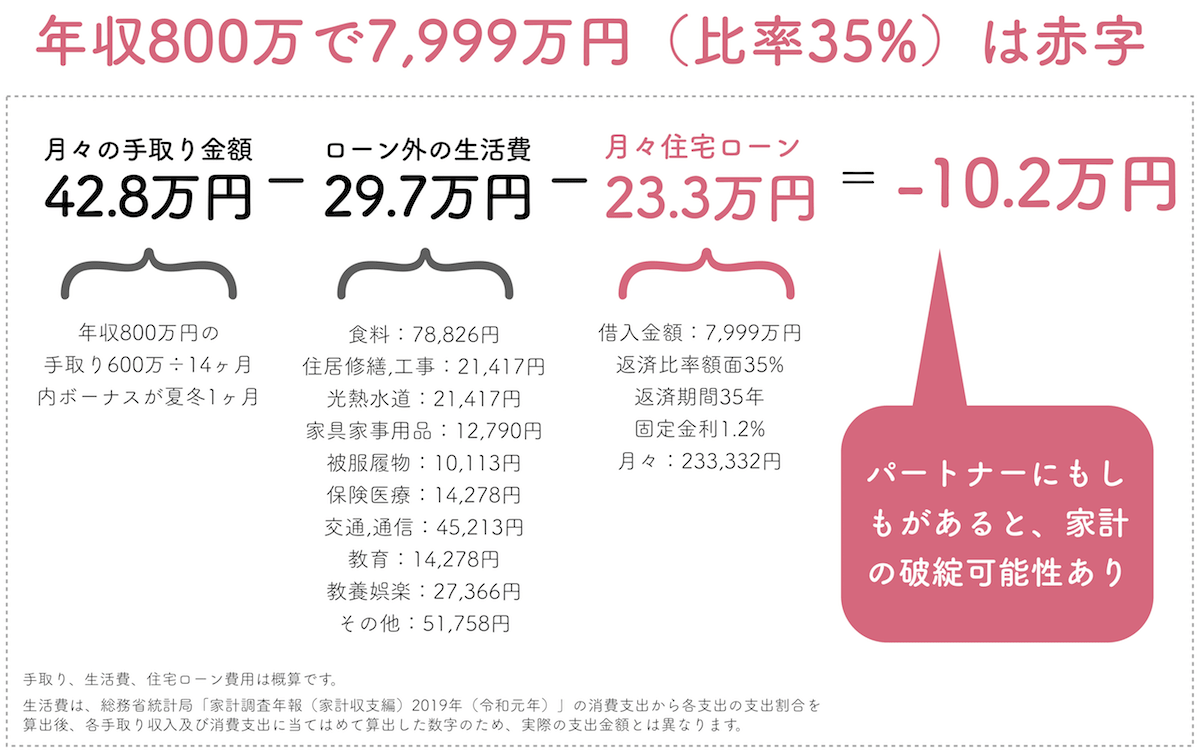

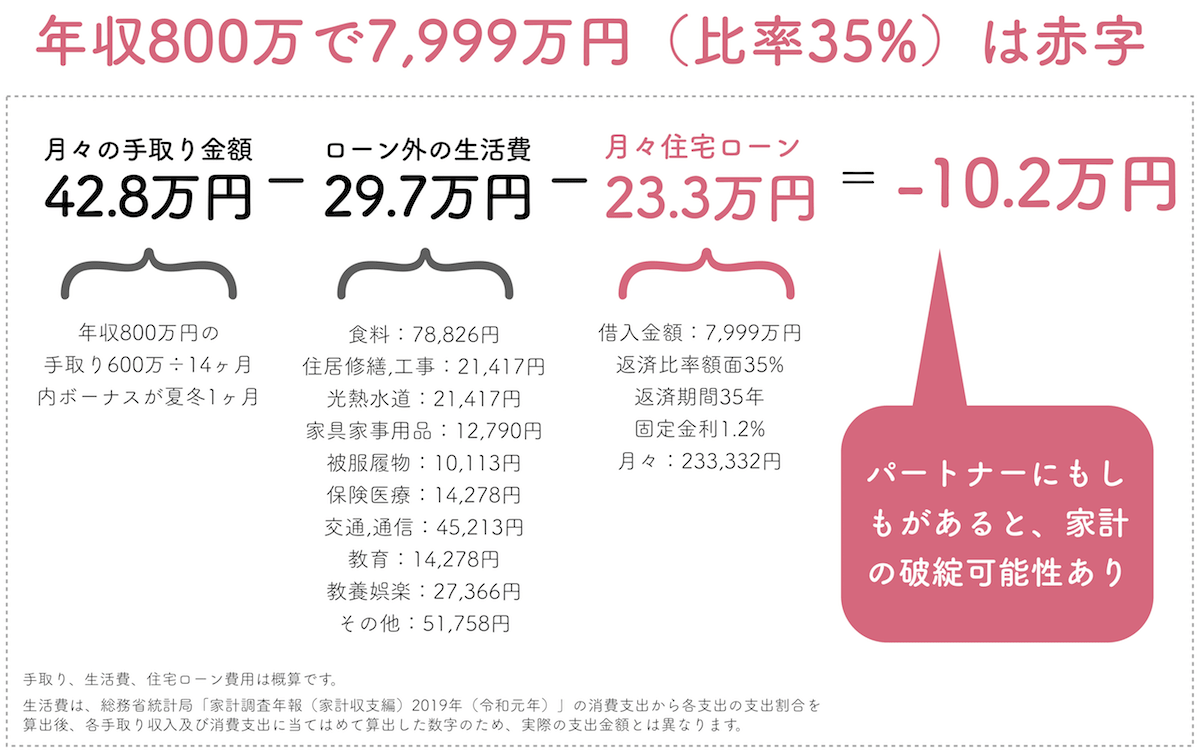

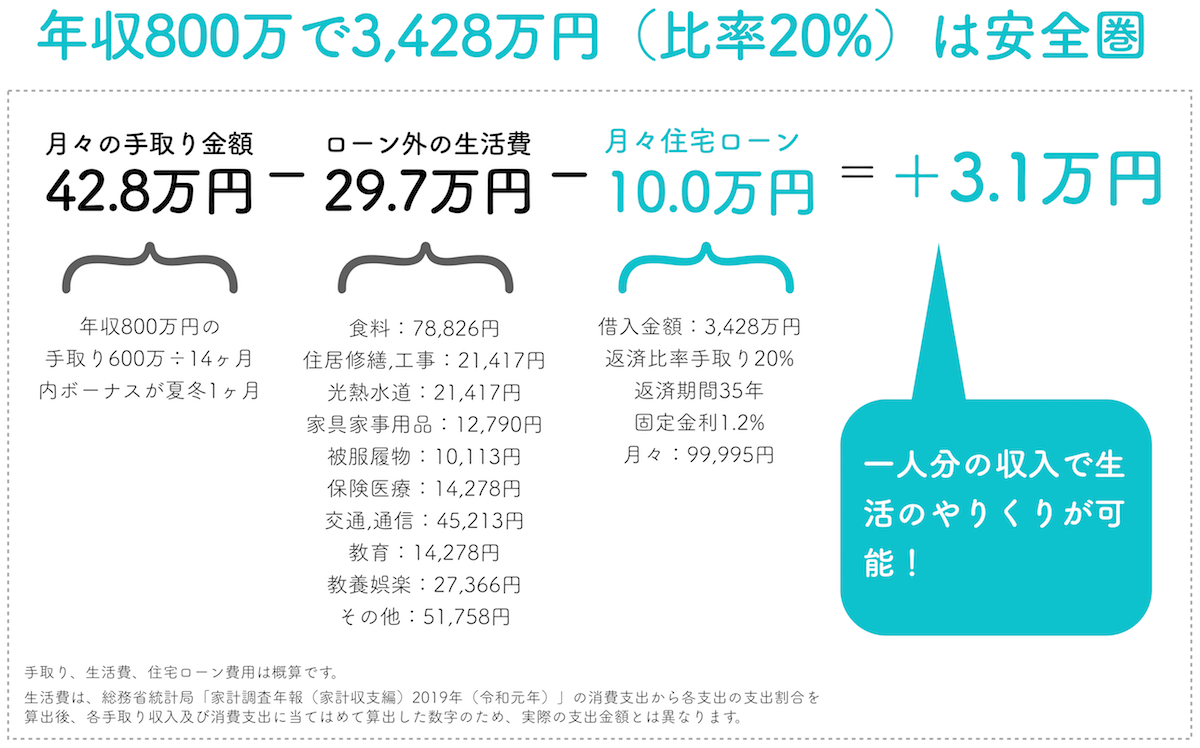

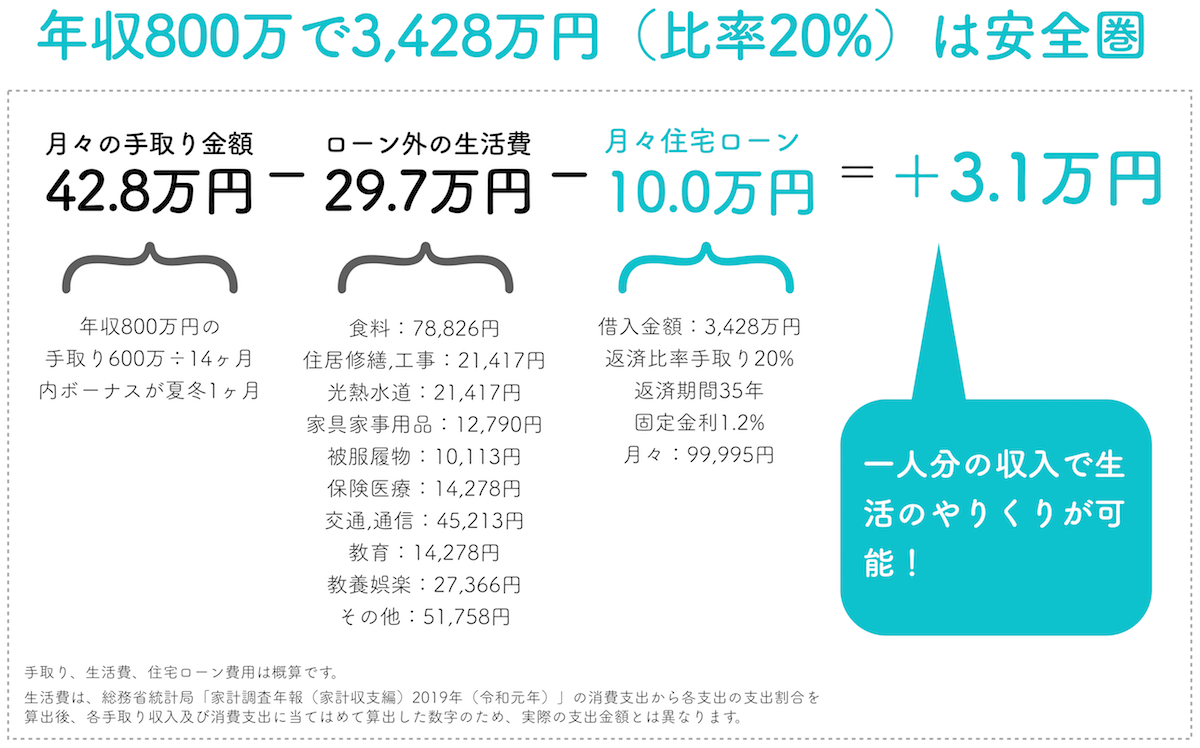

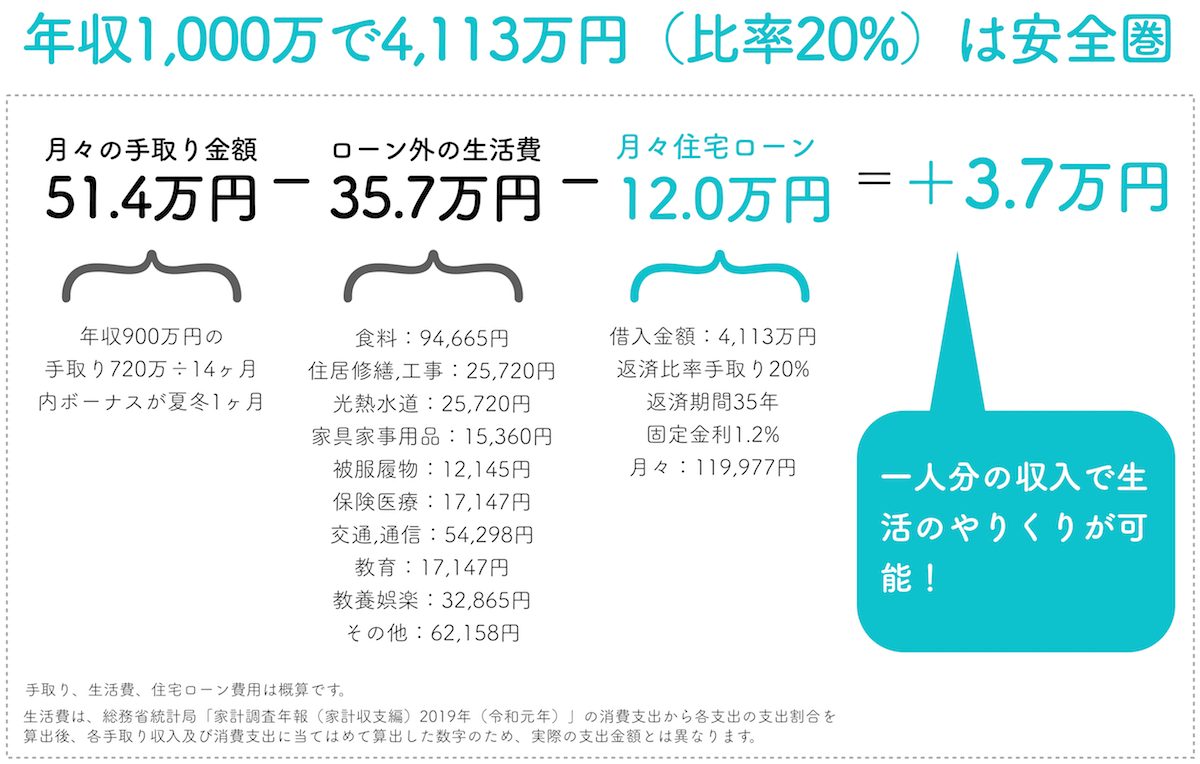

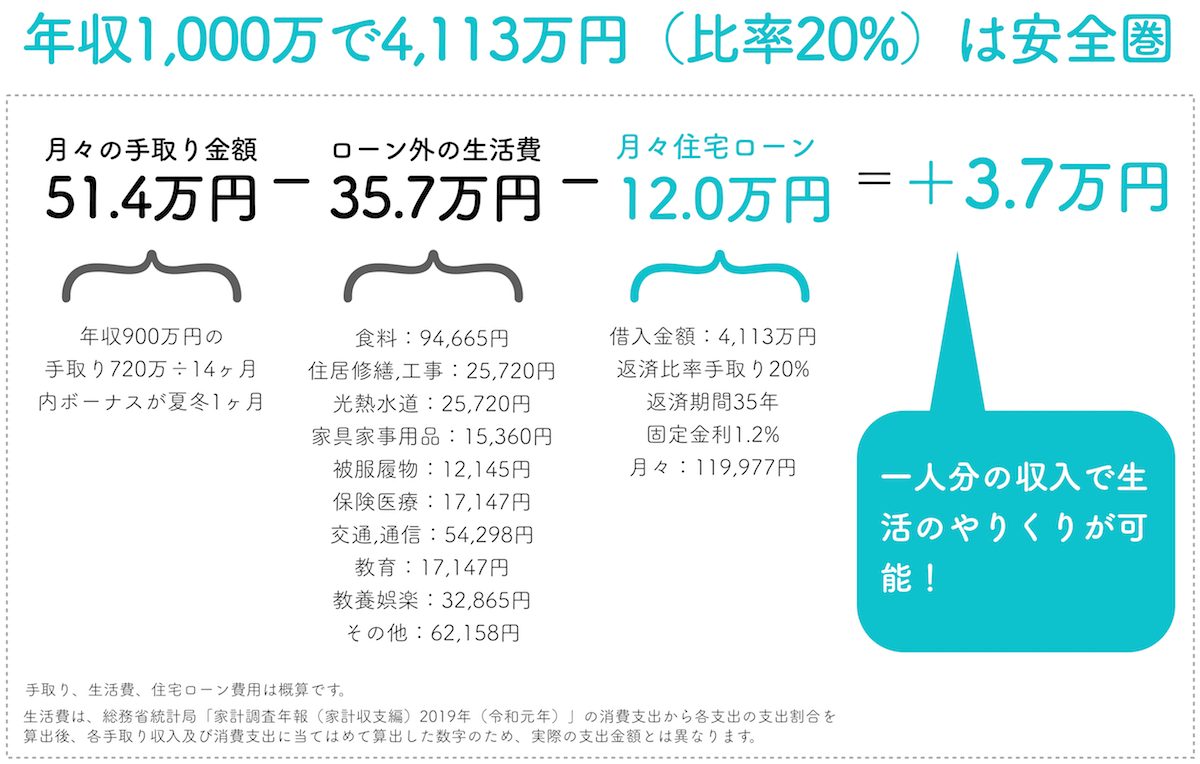

返済比率を20%に抑える最大の理由は、1人の収入で住宅ローンを含めた生活費をまかなえることです。

共働き前提で高額なローンを組むと、パートナーが病気や失業で収入減となった際に、家計が破綻するリスクが高まります。

とくに、返済比率35%で借入をすると、住宅ローンと生活費を1人の収入で支えきれず、赤字に陥る可能性が非常に高くなります。出産や介護などのライフイベントなら事前に備えられますが、突然の病気や事故では、貯金を取り崩しても対応が難しくなるでしょう。

一方、返済比率20%なら、万が一の事態でも1人の収入で生活を維持でき、パートナーの収入を貯金や家族のために使うことも可能です。

住宅ローン借入時の共通注意点とリスク

住宅ローンを検討する際、年収に関わらず共通して注意すべきポイントやリスクがあります。以下に主要な点をまとめました。

- 借入額の設定と返済負担率

借入額を設定する際、一般的に返済負担率(年間返済額が年収に占める割合)は20%以下が望ましいとされています。高すぎる借入は生活を圧迫し、家計の安定性を損なうリスクがあります。 - 共働きの場合の注意点

共働き世帯では、世帯年収をもとに借入額を設定しがちですが、一方の収入が途絶えた場合のリスクも考慮する必要があります。とくに、出産・育児・介護などで一時的に収入が減少する可能性を踏まえ、無理のない借入額を設定することが重要です。 - 想定外の事態への備え

病気や失業など、予期せぬ事態が発生した際、返済が困難になるケースがあります。こうしたリスクに備え、緊急時の資金や保険の検討を行い、家計の柔軟性を確保しておくことが大切です。 - 借入期間と返済計画

借入期間を長く設定すると、月々の返済額は減少しますが、総返済額が増加する傾向にあります。自身のライフプランや将来の収入を踏まえ、適切な借入期間と返済計画を立てることが求められます。 - 金利タイプの選択

固定金利と変動金利の選択は、将来の金利変動リスクに直結します。固定金利は返済額が一定で安心感がある一方で、変動金利は金利上昇時に返済額が増加するリスクがあります。自身のリスク許容度や返済状況に応じて、慎重に選択することが重要です。

このように、住宅ローンの借入に際しては、各家庭の状況や将来の変化を見据えた慎重な計画が必要です。詳細なシミュレーションやファイナンシャルプランナーなど専門家への相談を通じて、無理のない返済計画を立てましょう。

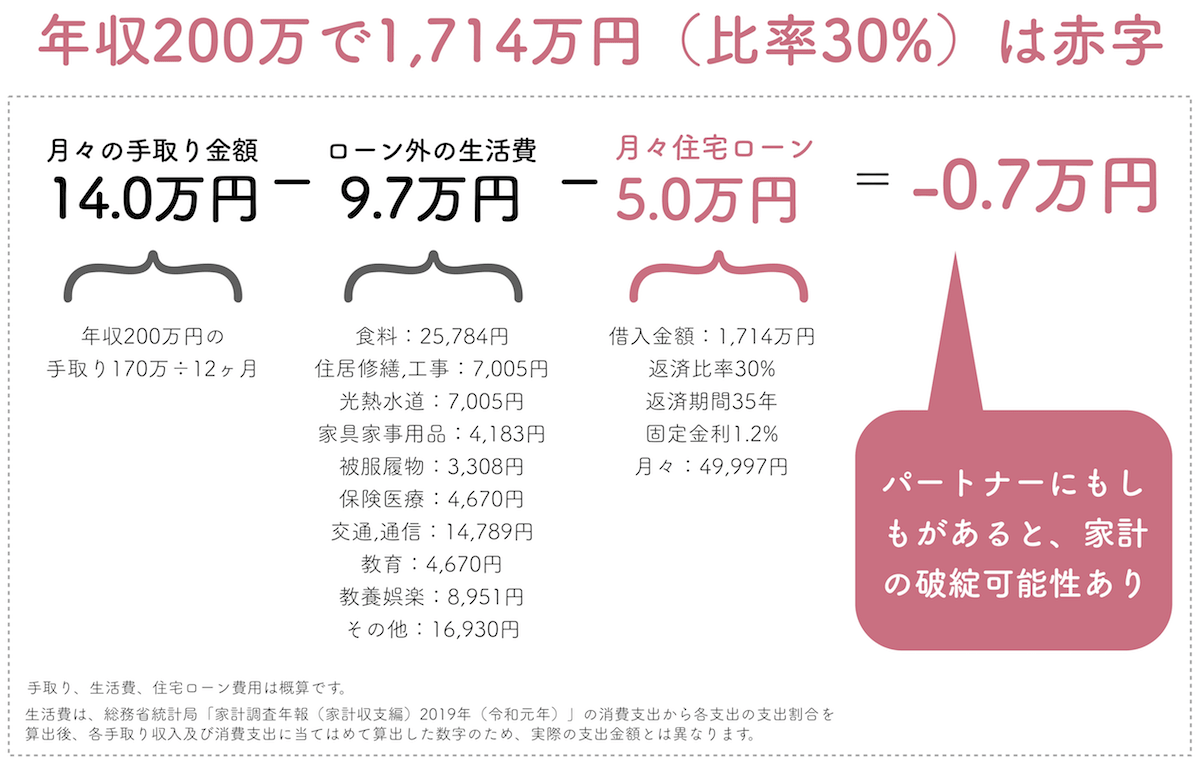

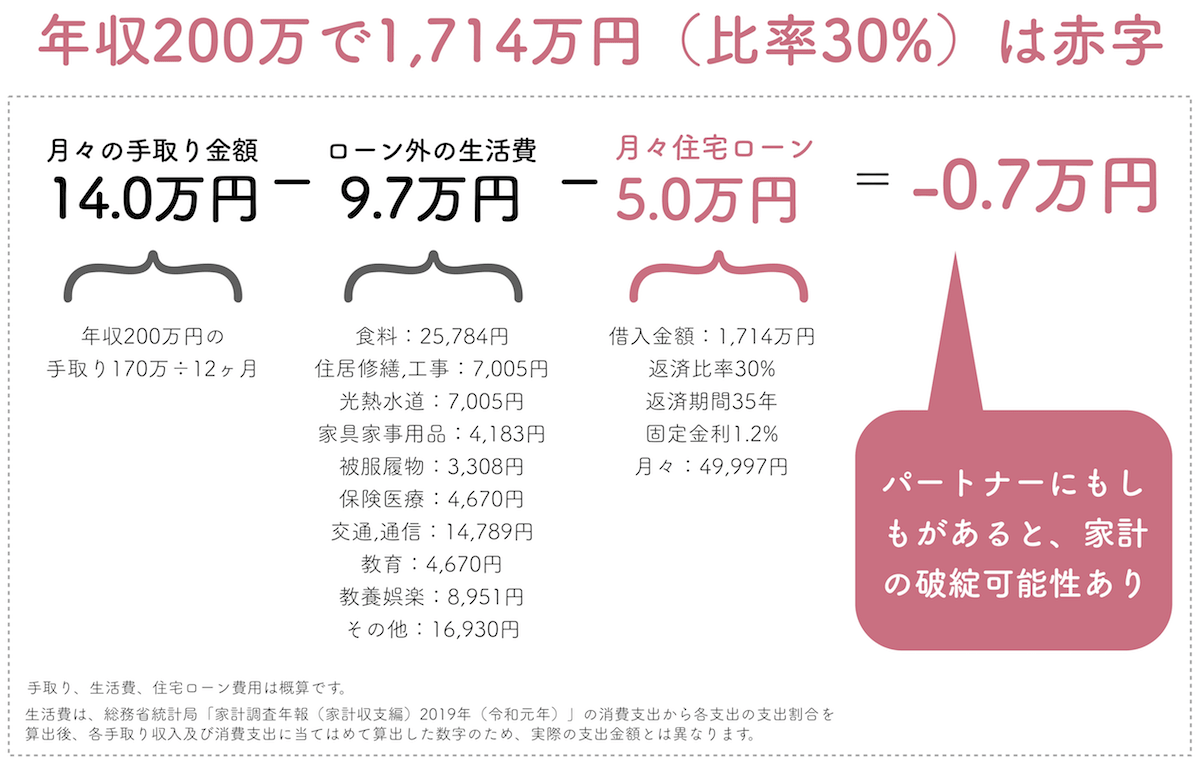

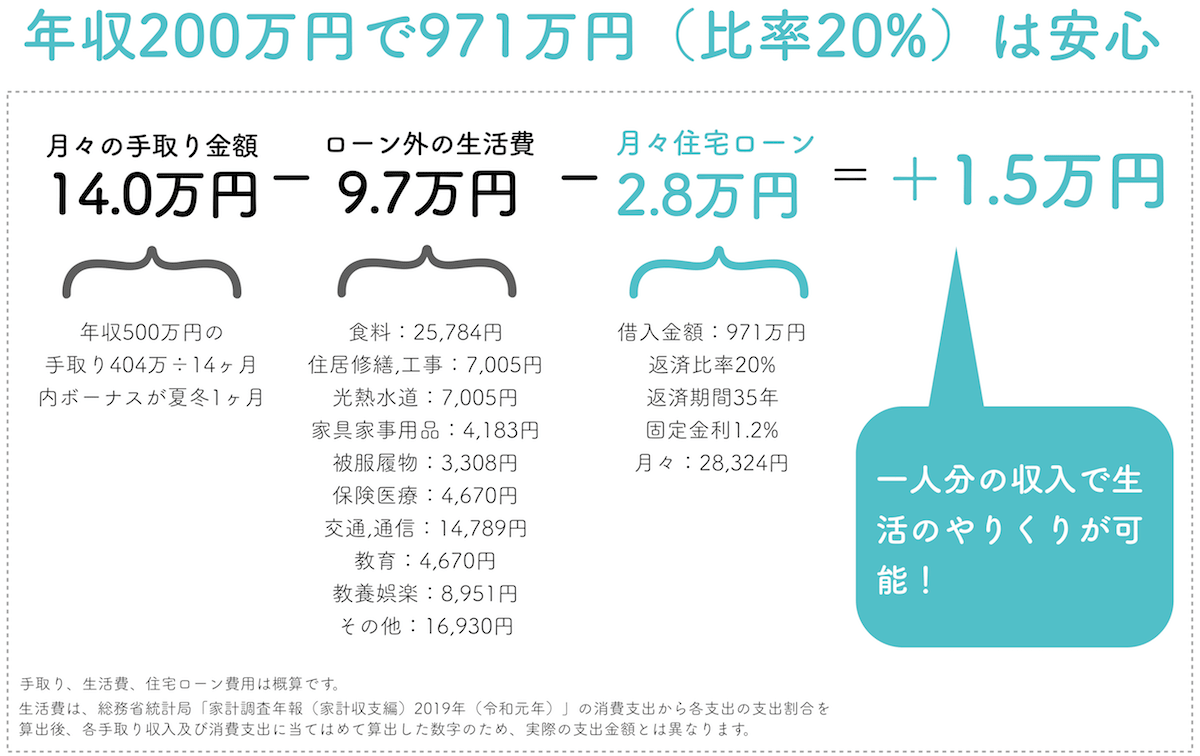

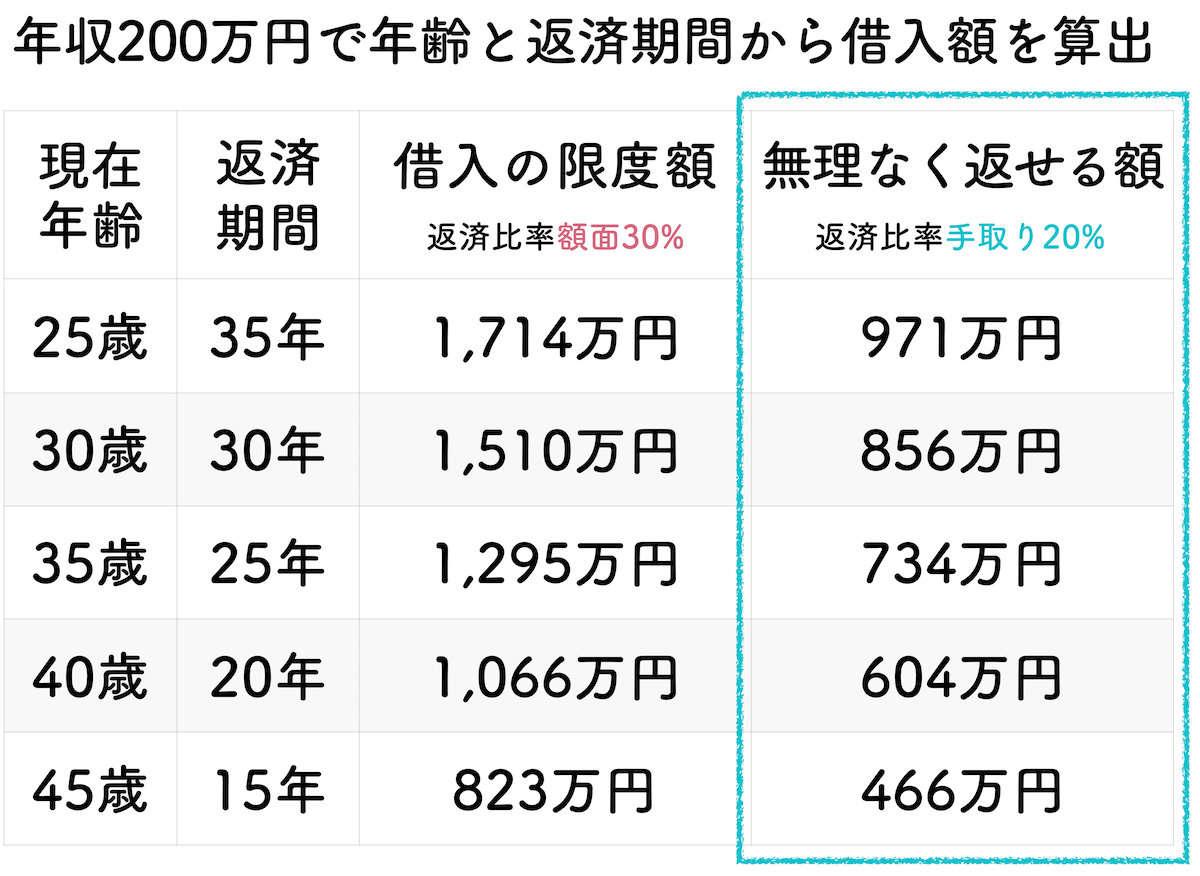

年収200万円の住宅ローン:限界1,714万円、目安は971万円

年収200万円の場合、限界とされるのは1,714万円で、安心予算は「1,142万円」です。

下記の記事では、住宅ローン借入額から見る、年収200万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:年収200万台の住宅ローン予算「500万~2,000万で比較」

【年収200万円】年齢&返済期間から返済額を算出

年収200万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

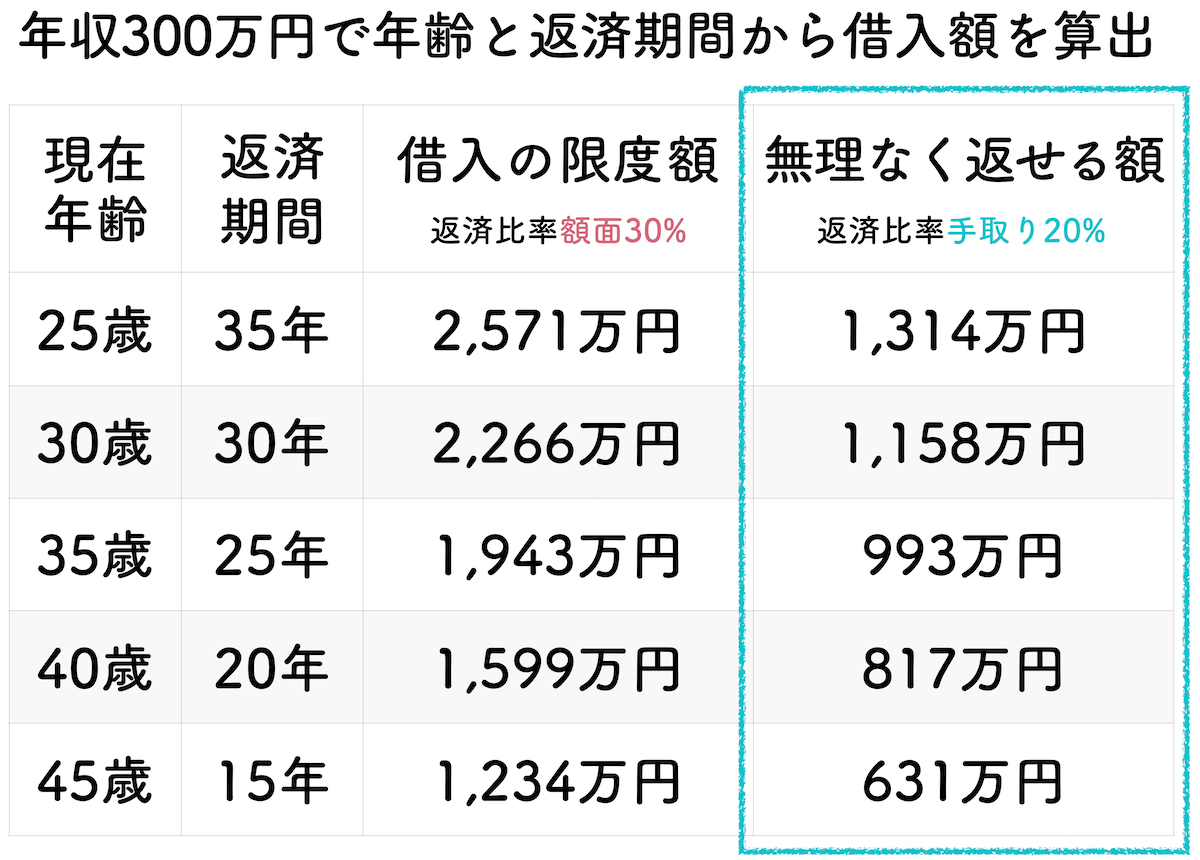

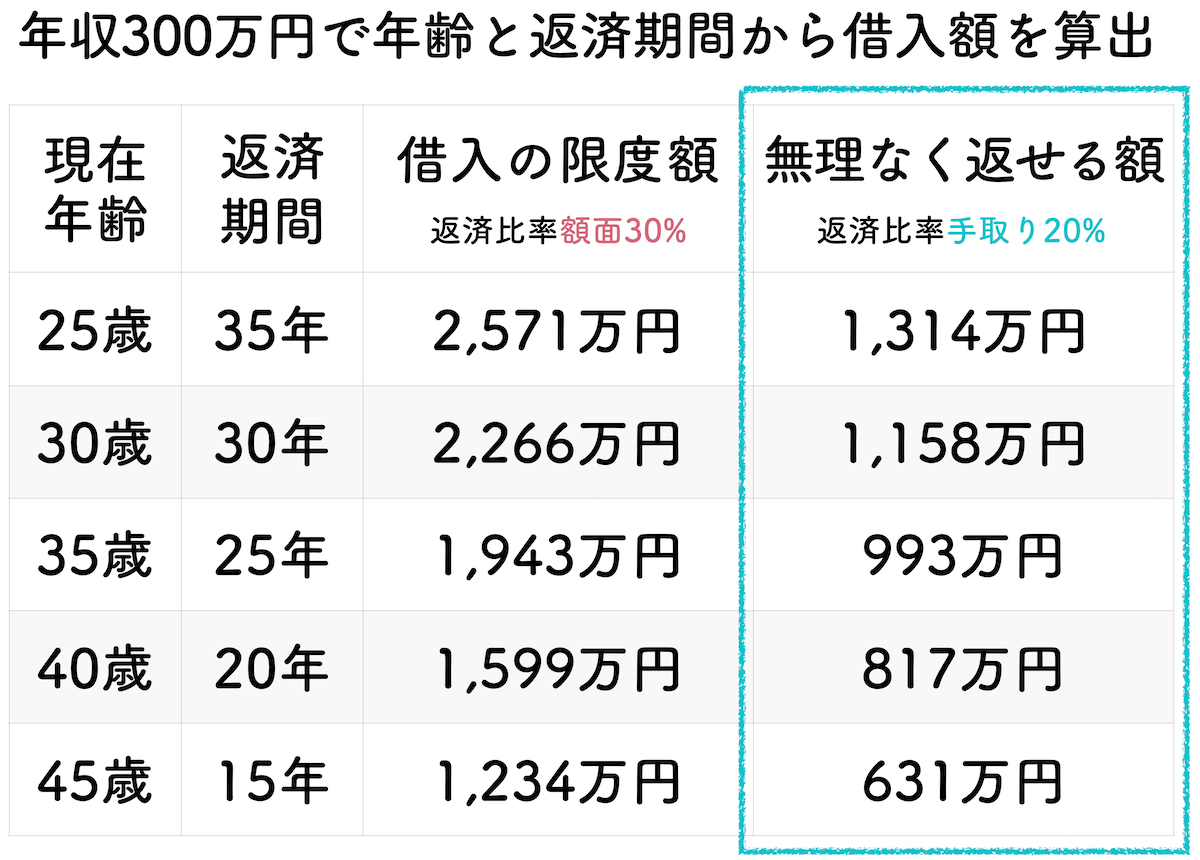

年収300万円の住宅ローン:限界2,571万円、目安は1,314万円

年収300万円の場合、限界とされるのは2,571万円で、安心予算は「1,314万円」です。

下記の記事では、住宅ローン借入額から見る、年収300万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:年収300万の住宅ローン目安表!1500~4000万の生活実態

【年収300万円】年齢&返済期間から返済額を算出

年収300万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

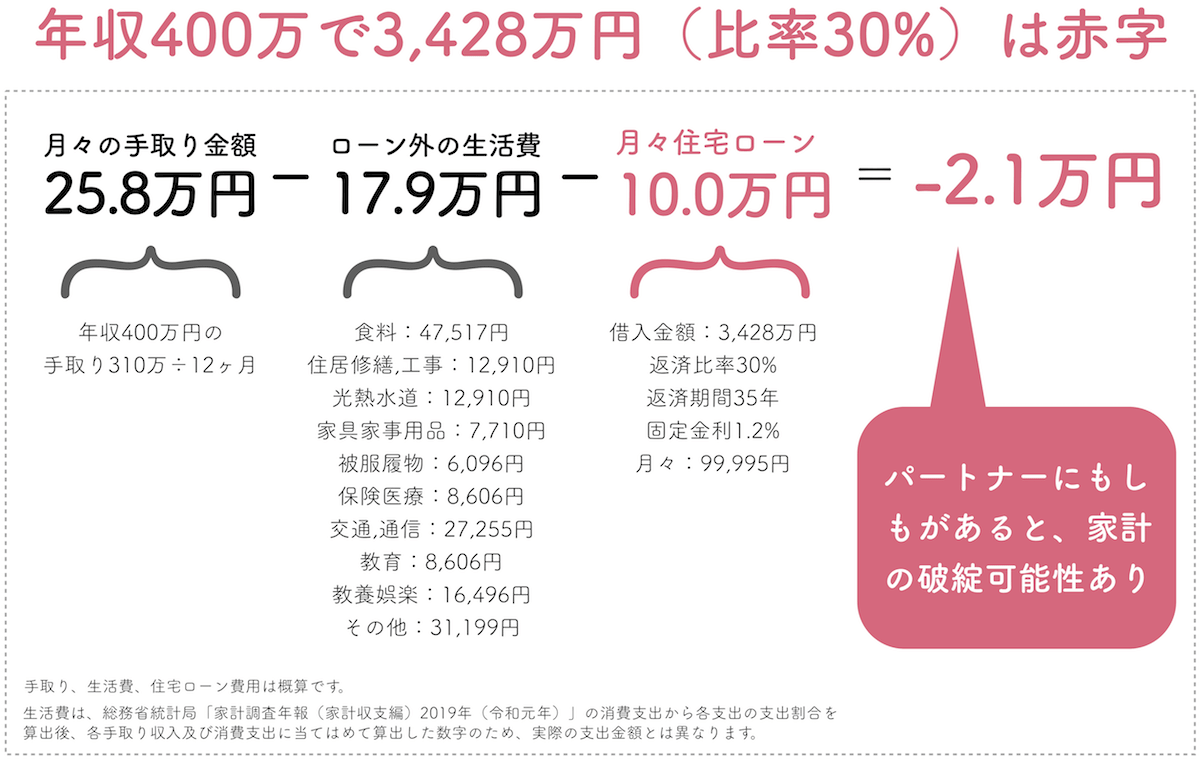

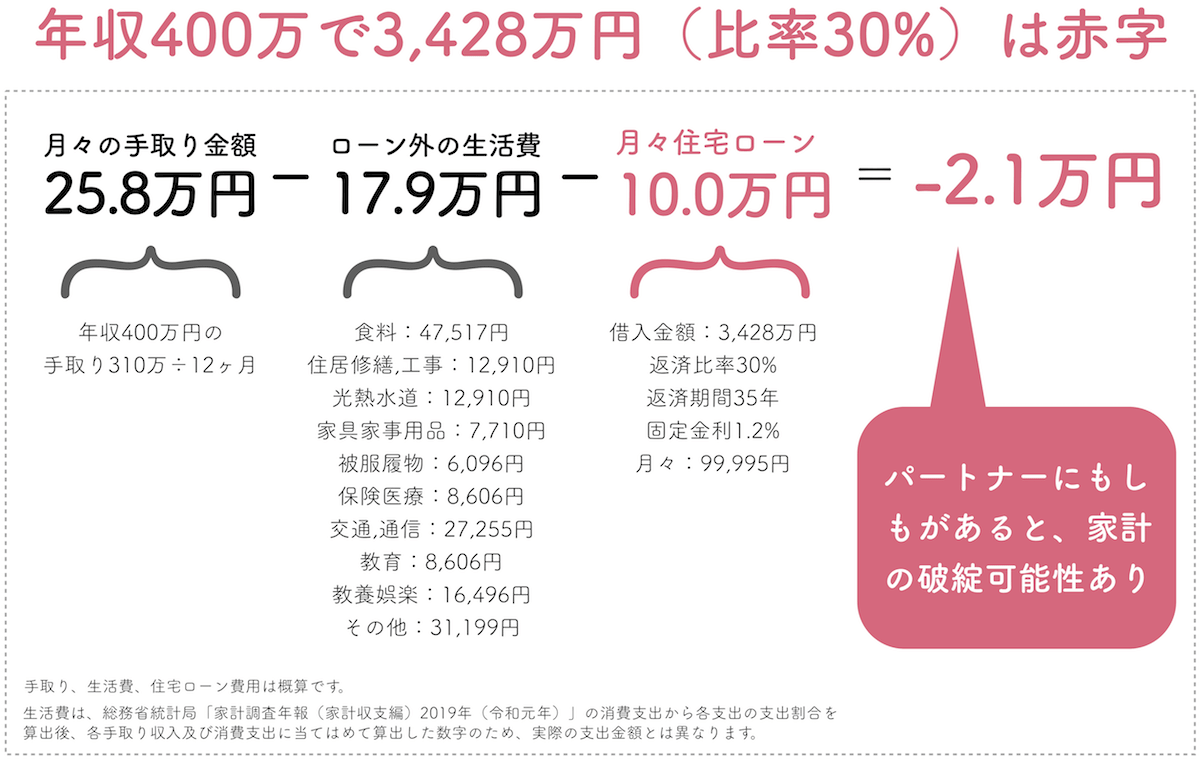

年収400万円の住宅ローン:限界3,428万円、目安は1,771万円

年収400万円の場合、限界とされるのは3,428万円で、安心予算は「1,771万円」です。

下記の記事では、住宅ローン借入額から見る、年収400万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:【2000~4000万】年収400万の住宅ローン安心目安表!

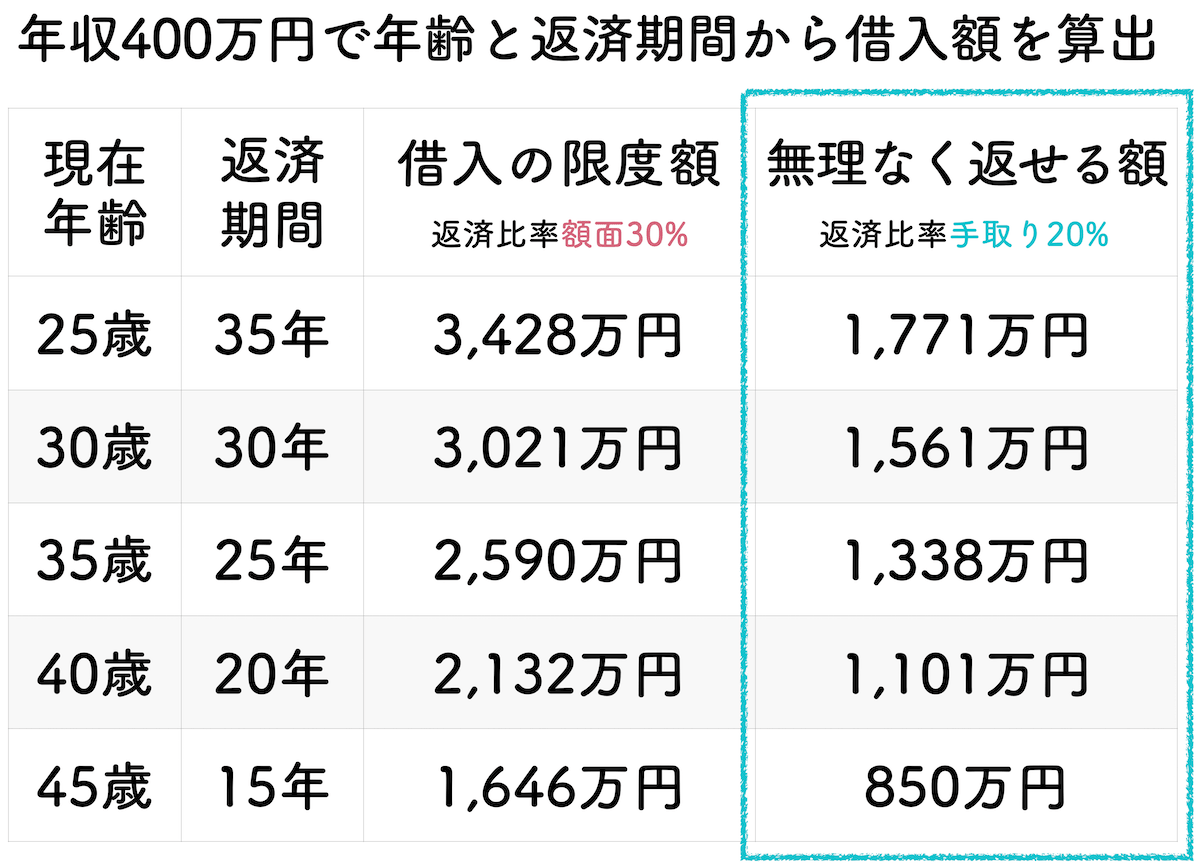

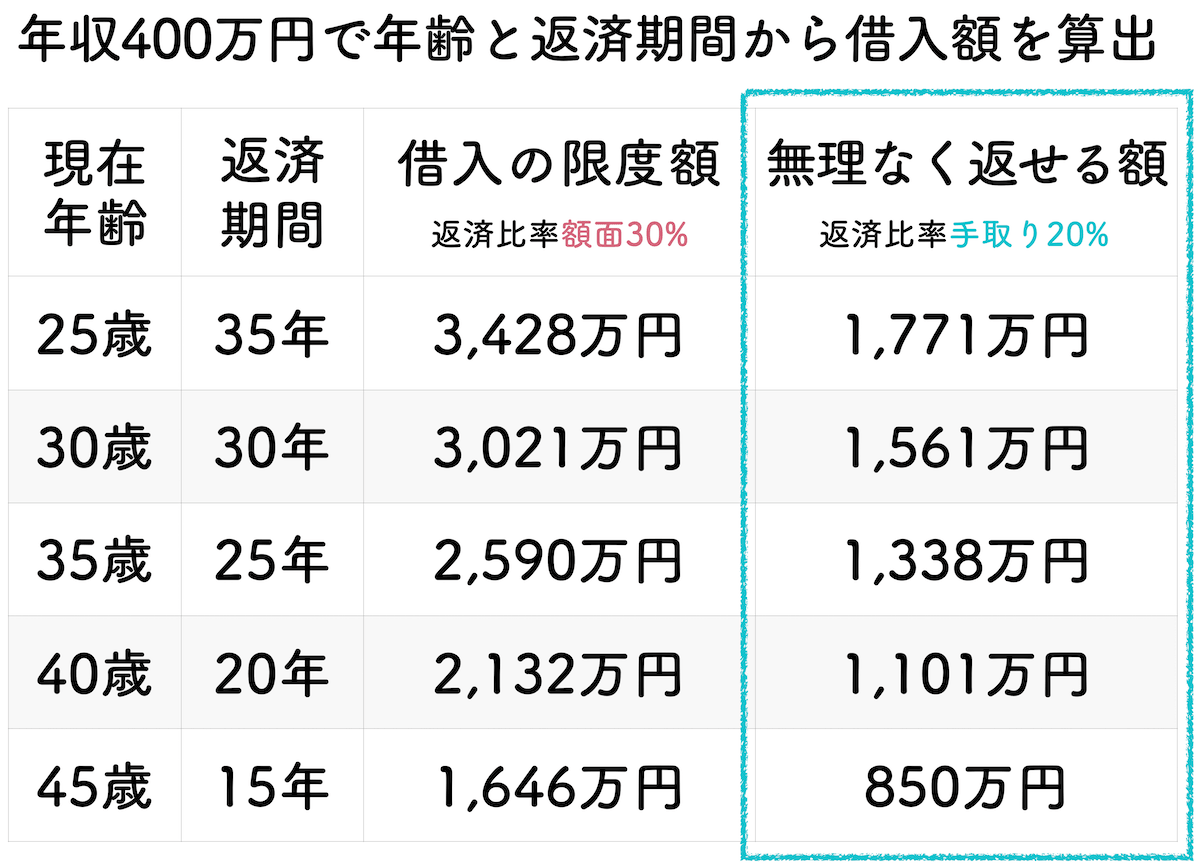

【年収400万円】年齢&返済期間から返済額を算出

年収400万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

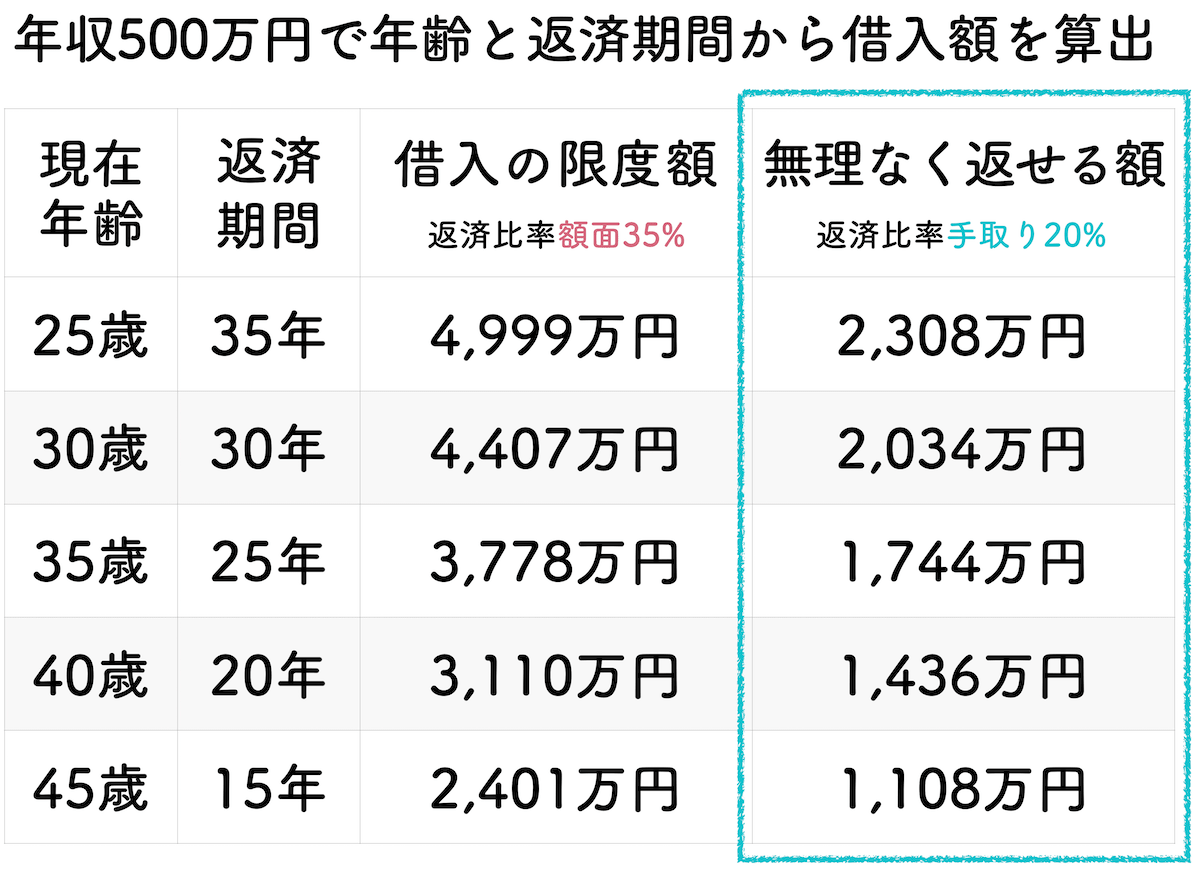

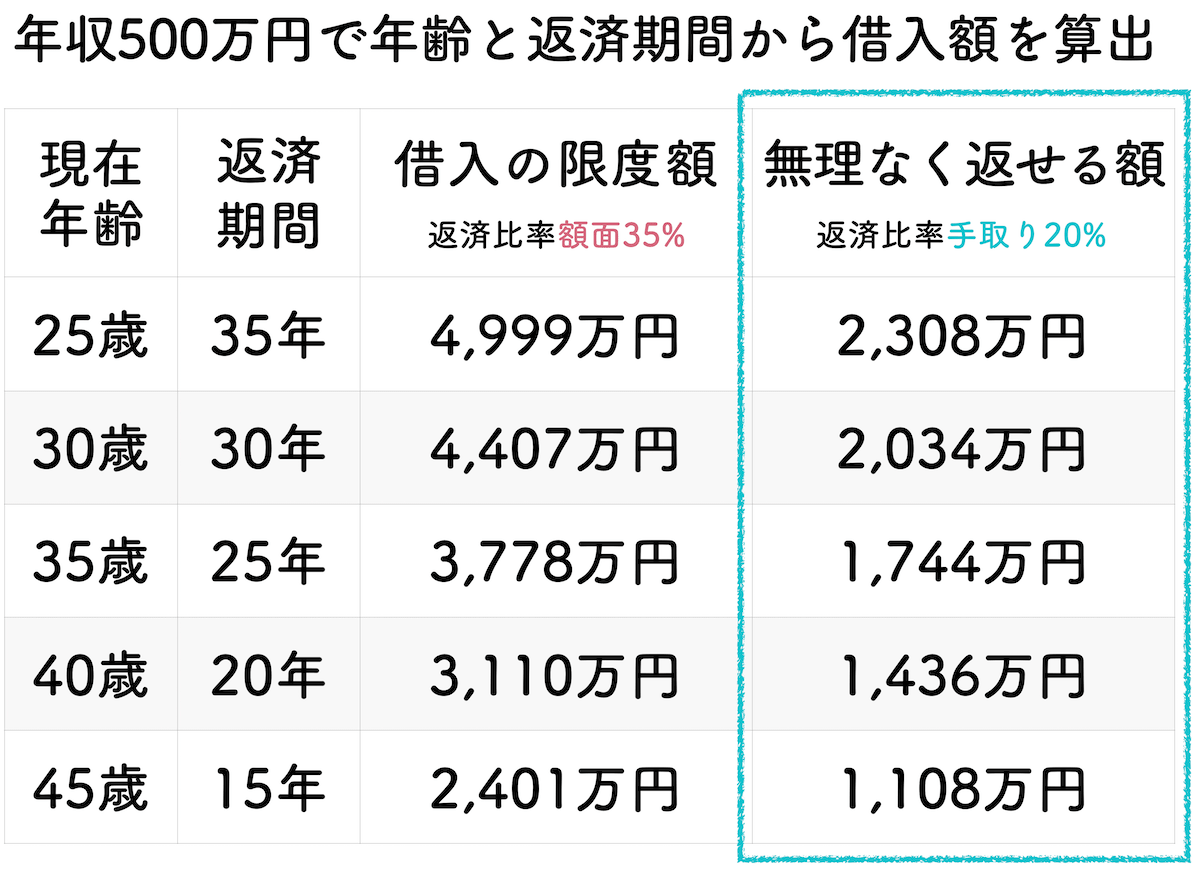

年収500万円の住宅ローン:限界4,999万円、目安は2,308万円

年収500万円の場合、限界とされるのは4,999万円で、安心予算は「2,308万円」です。

下記の記事では、住宅ローン借入額から見る、年収500万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:【年収500万円の住宅ローン】元銀行員が教える最適な借入額プランとは?

【年収500万円】年齢&返済期間から返済額を算出

年収500万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

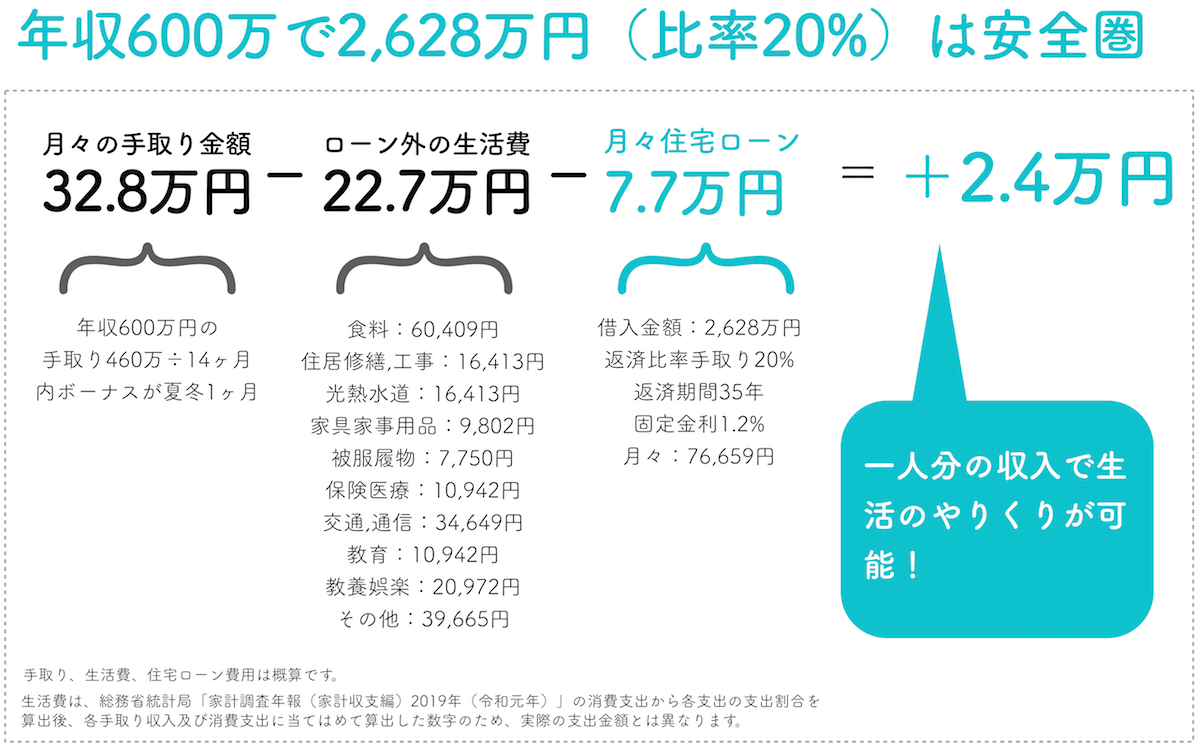

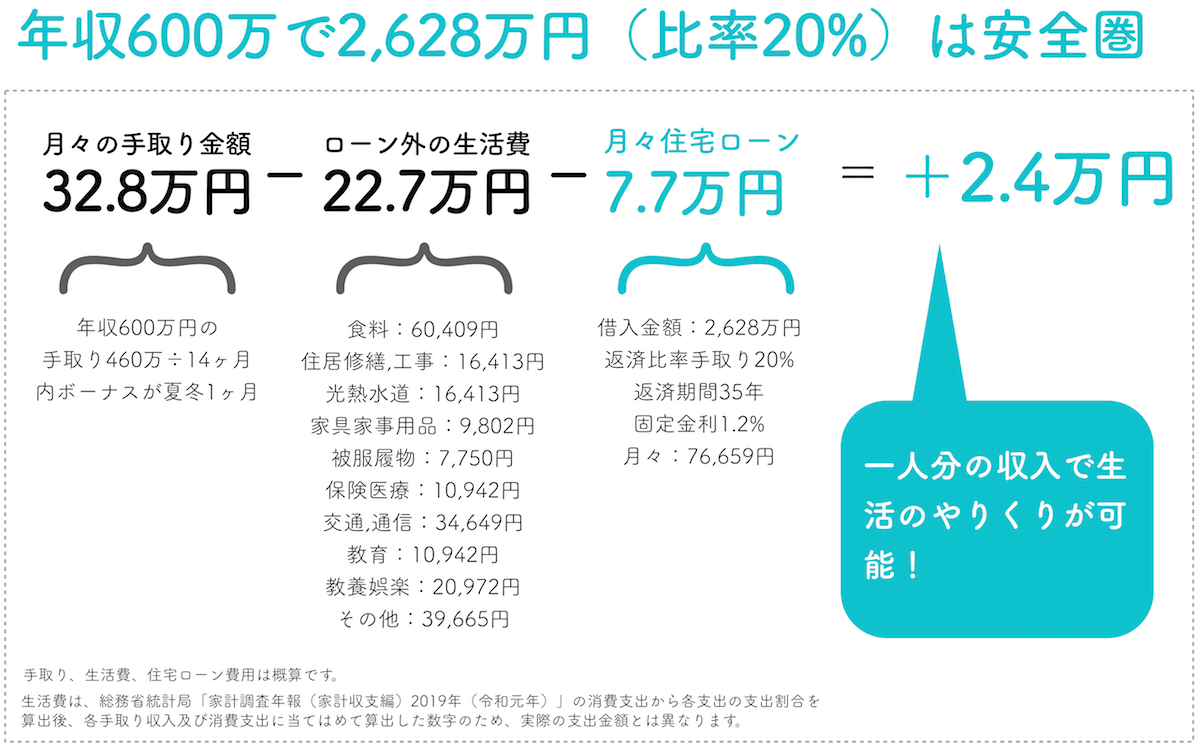

年収600万円の住宅ローン:限界5,999万円、目安は2,628万円

年収600万円の場合、限界とされるのは5,999万円で、安心予算は「2,628万円」です。

下記の記事では、住宅ローン借入額から見る、年収600万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:年収600万円で無理なく返せる住宅ローンの借入額は2,500万円。借入額2500万から6000万までの生活余裕度を比較。

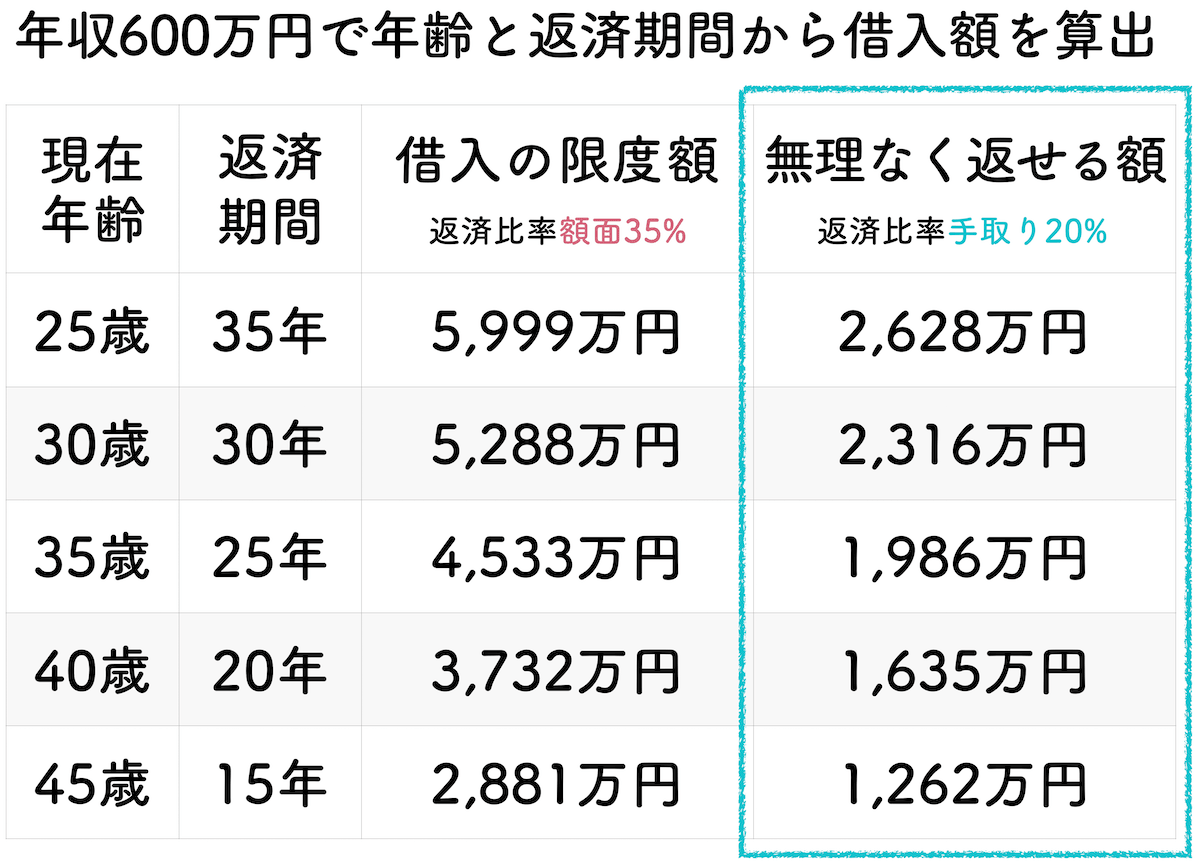

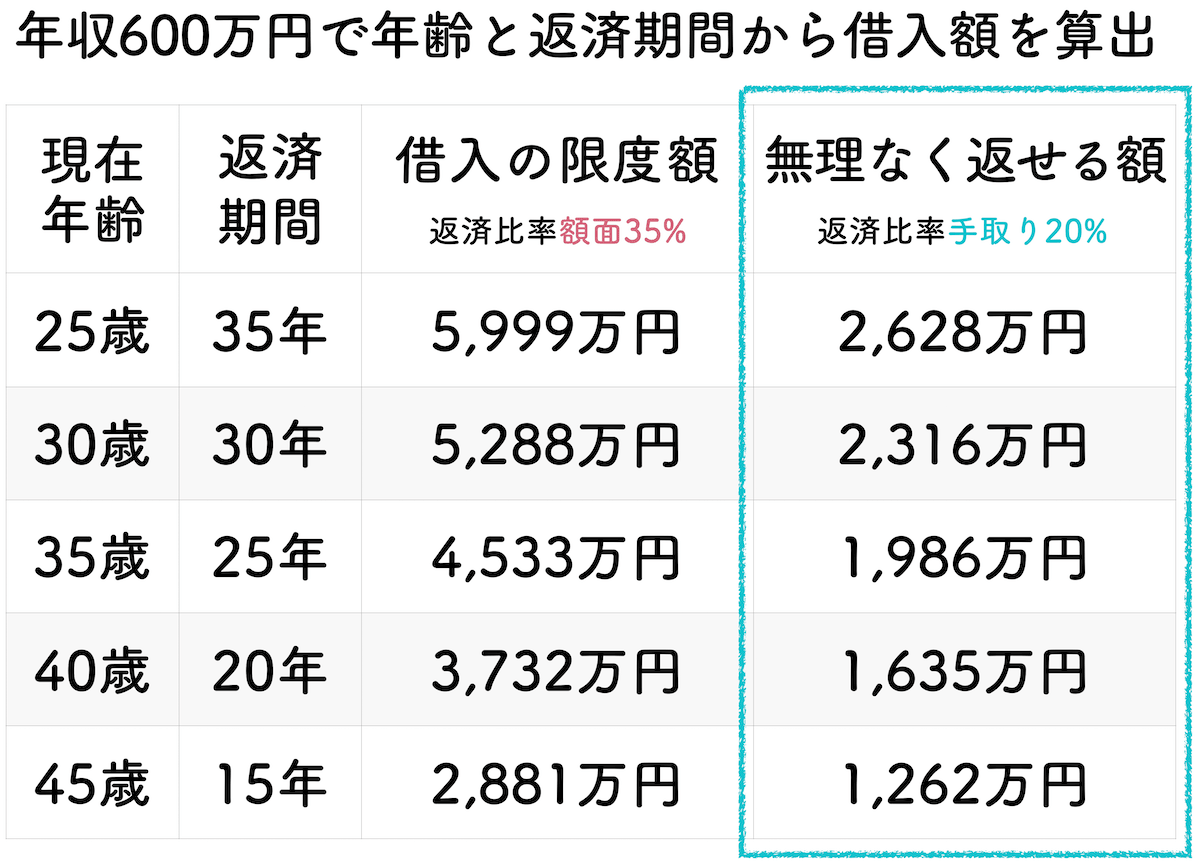

【年収600万円】年齢&返済期間から返済額を算出

年収600万円で年齢ごとの返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

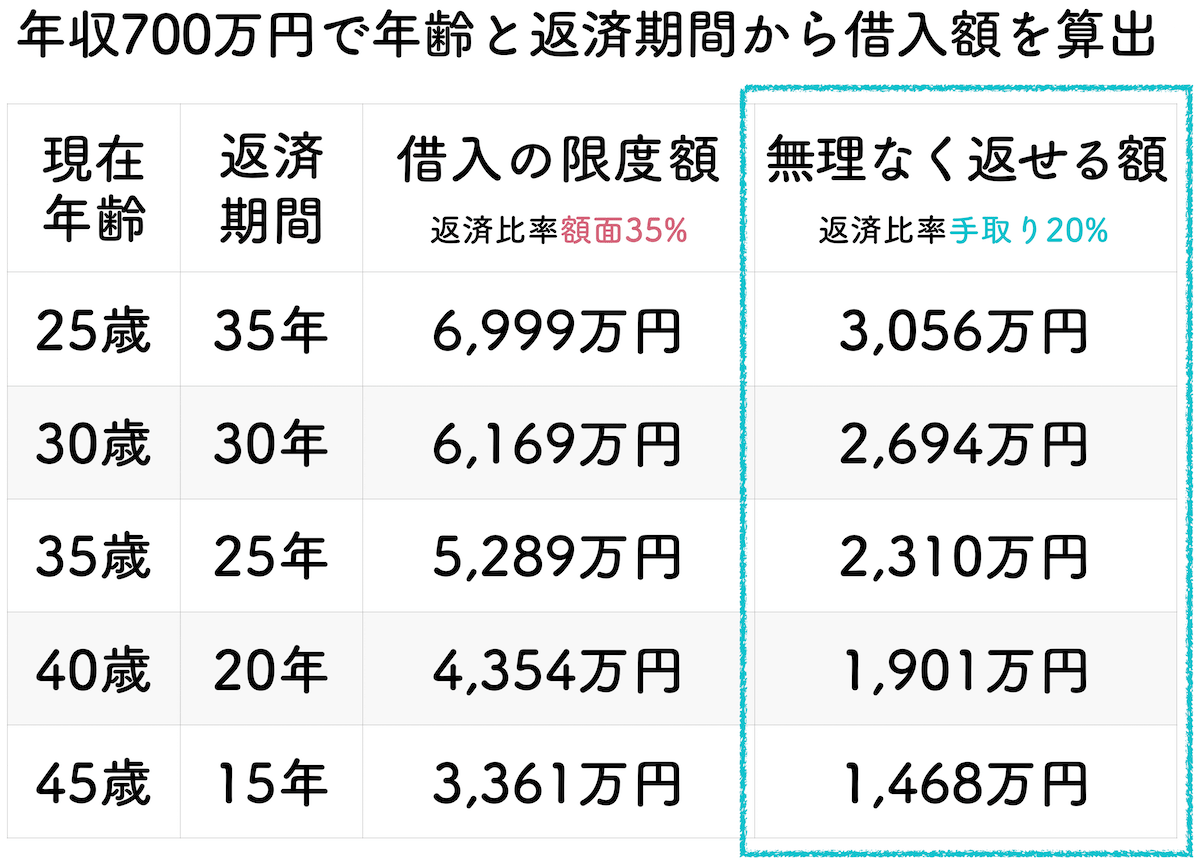

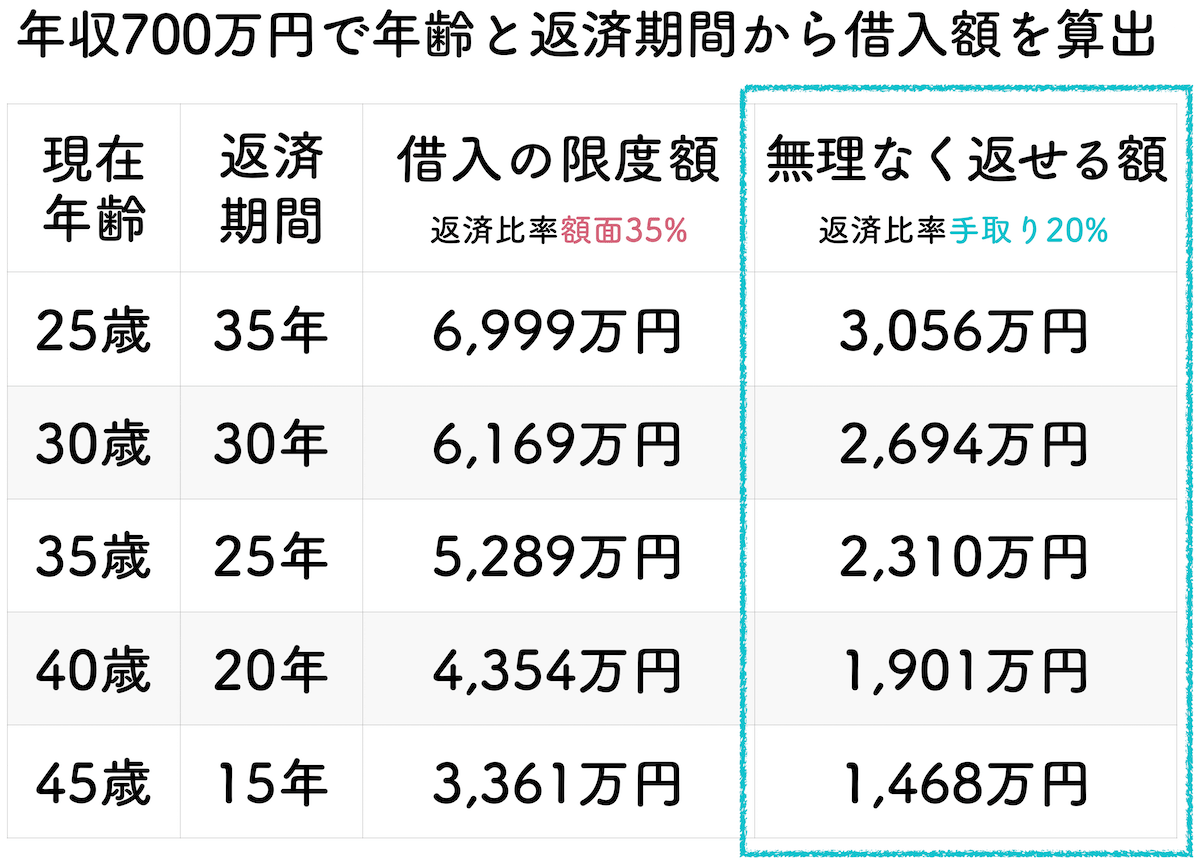

年収700万円の住宅ローン:限界6,999万円、目安は3,056万円

年収700万円の場合、限界とされるのは6,999万円で、安心予算は「3,056万円」です。

下記の記事では、住宅ローン借入額から見る、年収700万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:住宅ローン4000万円を組むための適正年収は?月々の返済額目安やコツを紹介!

【年収700万円】年齢&返済期間から返済額を算出

年収700万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

年収800万円の住宅ローン:限界7,999万円、目安は3,428万円

年収800万円の場合、限界とされるのは7,999万円で、安心は「3,428万円」です。

下記の記事では、住宅ローン借入額から見る、年収800万円の生活の余裕度を詳しく比較しています。ぜひ、あわせてご覧ください。

関連記事:世帯年収800万円の住宅ローンの適正額はいくら?無理なく返せる借入額一覧表

【年収800万円】年齢&返済期間から返済額を算出

年収800万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

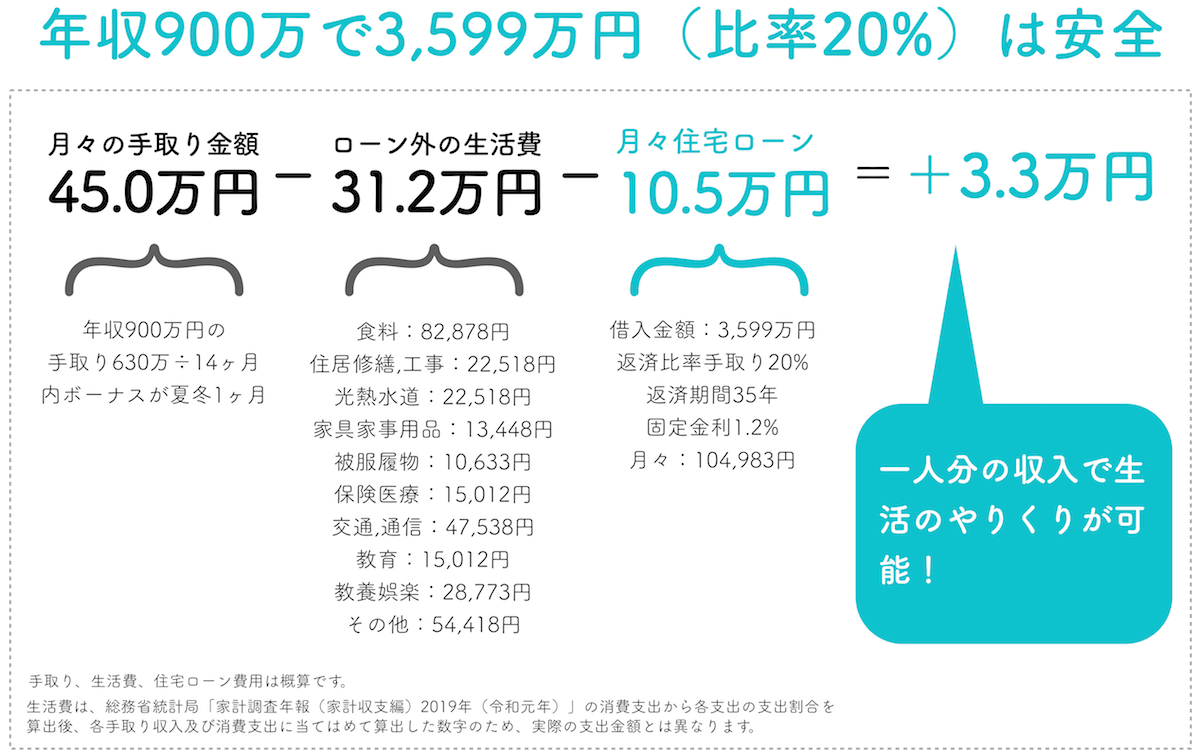

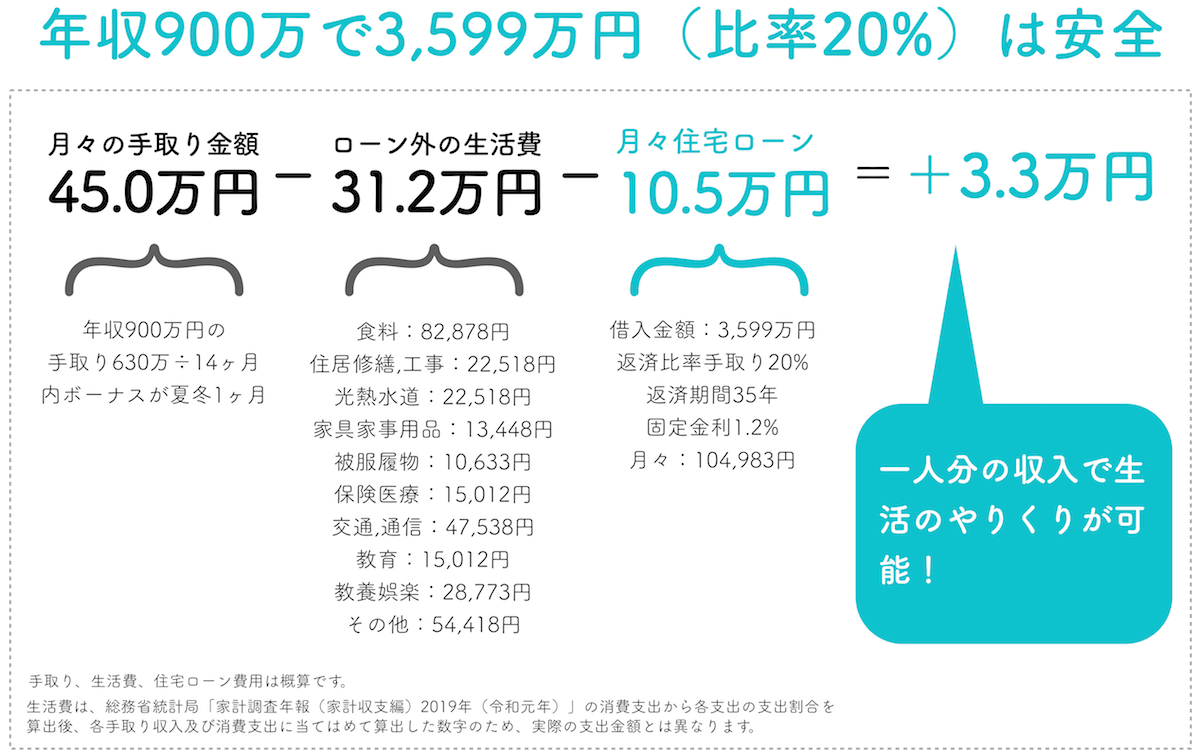

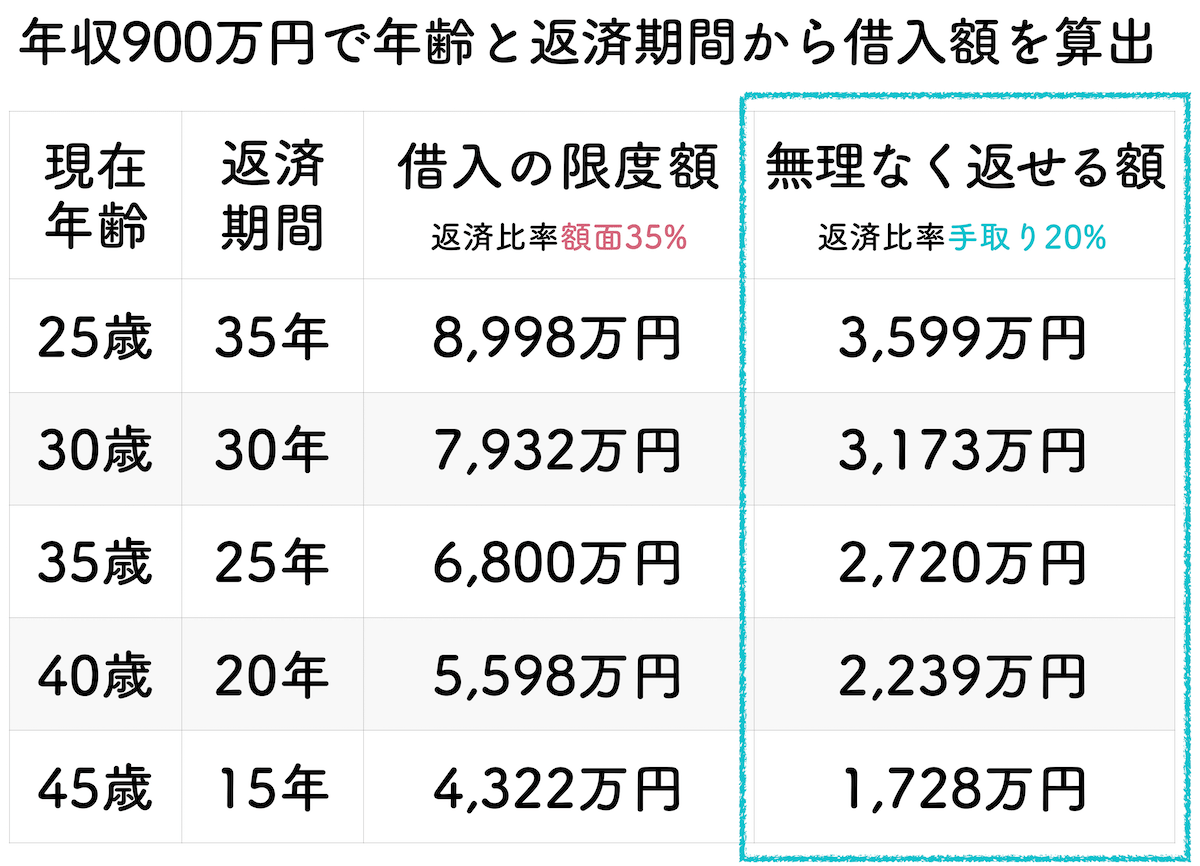

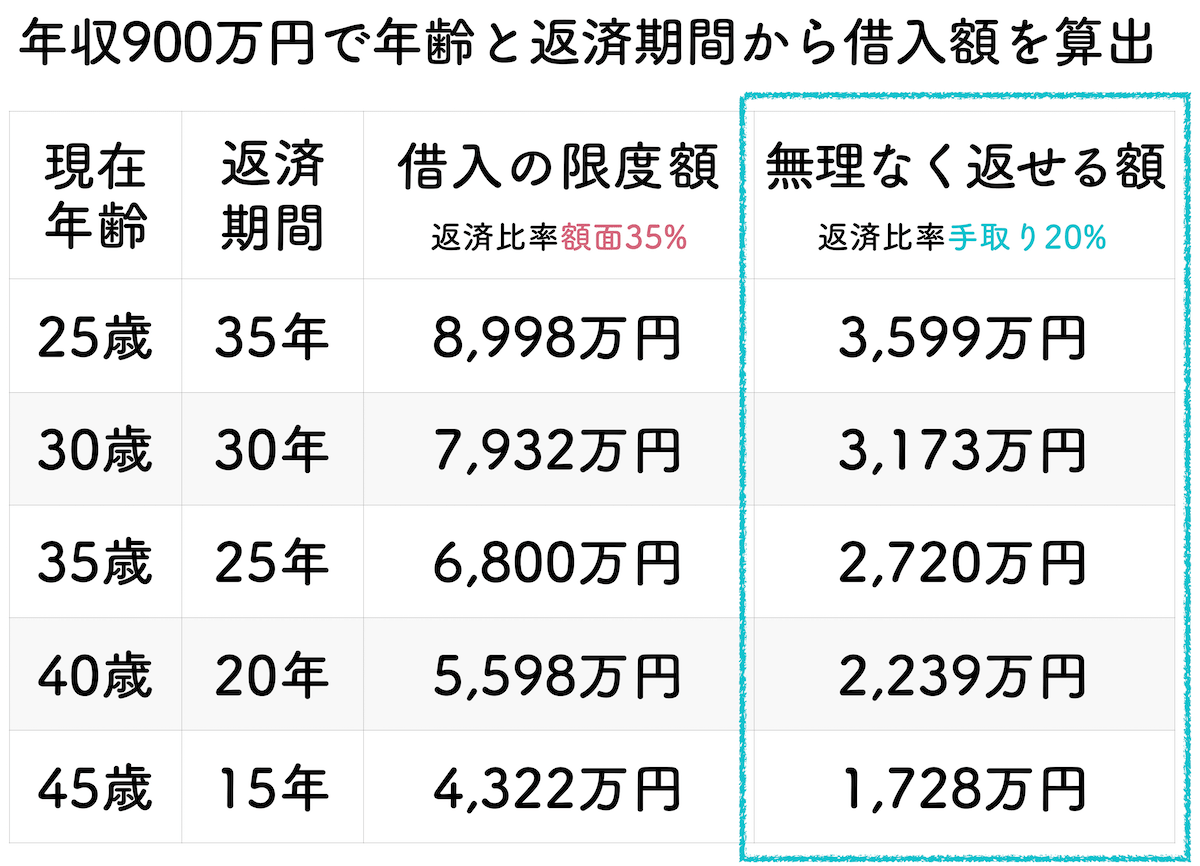

年収900万円の住宅ローン:限界8,998万円、目安は3,599万円

年収900万円の場合、限界とされるのは8,998万円で、安心予算は「3,599万円」です。

年収が上がっても、必要な生活費が極端に増えることは少なく、返済比率20%が安全なのに変わりはありませんが、25%(借入4,499万円、月々13.1万円)まで上げても収支はプラスになるでしょう。

【年収900万円】年齢&返済期間から返済額を算出

年収900万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

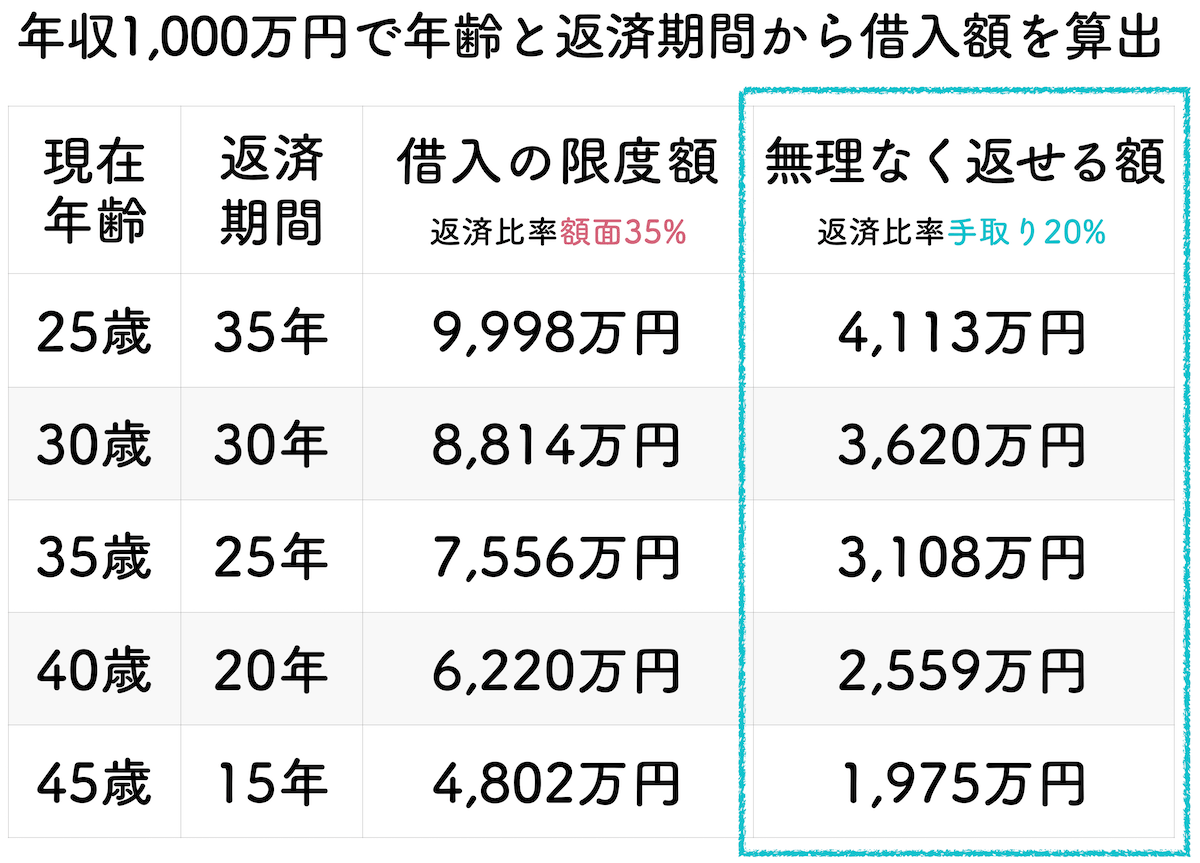

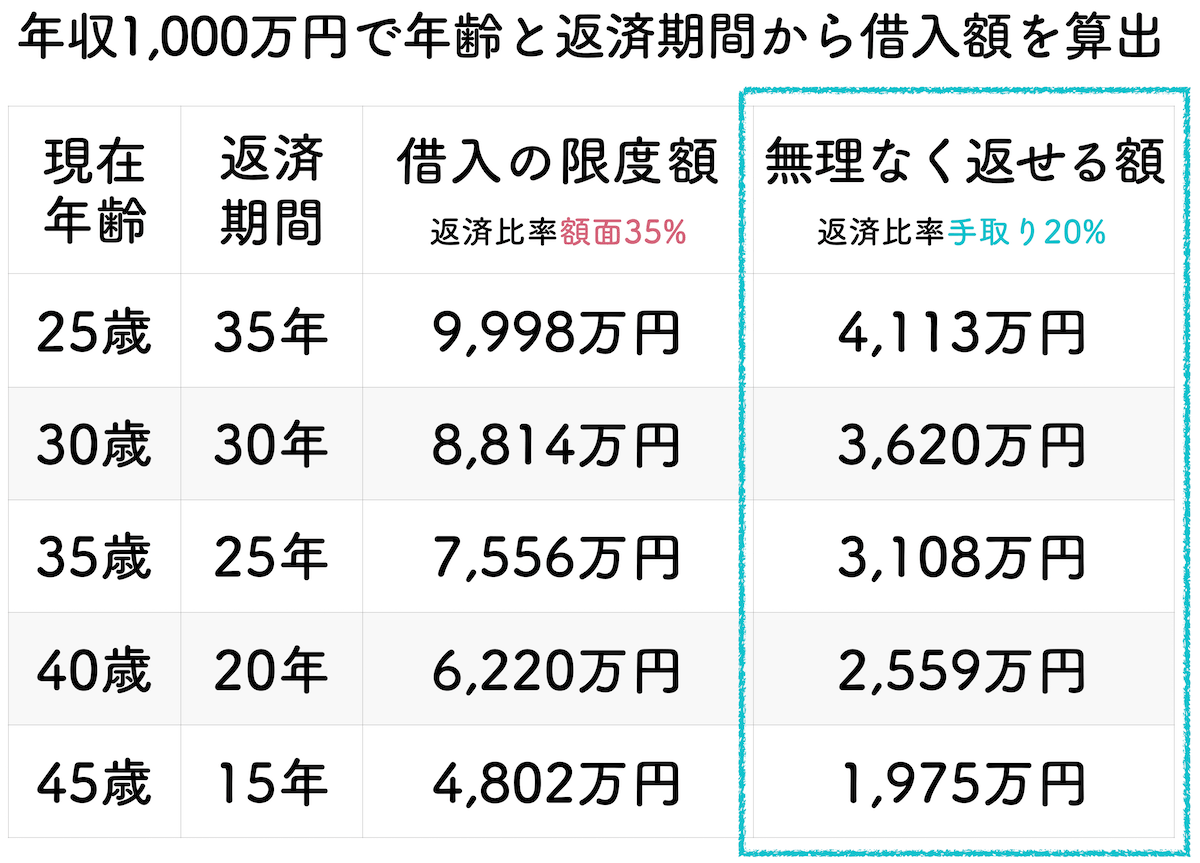

年収1,000万円の住宅ローン:限界9,998万円、目安は4,113万円

年収1,000万円の場合、限界とされるのは9,998万円で、安心予算は「4,113万円」です。

年収が上がっても、必要な生活費が極端に増えることは少なく、返済比率20%が安全なのに変わりはありませんが、28%(借入5,759万円、月々16.8万円)まで上げても収支はプラスになるでしょう。

【年収1,000万円】年齢&返済期間から返済額を算出

年収1,000万円で年齢と返済期間から、借入金額を算出。完済を定年60歳とし、退職金を含まずに計算していますので、あくまで目安としての金額になります。

関連記事:住宅ローンが組める年齢は何歳まで?平均年齢や年代別のポイントを徹底解説!

関連記事:住宅ローンの頭金は入れると損!頭金なしで住宅ローンを組むメリットや繰り上げ返済の賢い利用法を解説。

関連記事:現役FPが解説!個人事業主・自営業で住宅ローンを組む方法と対策

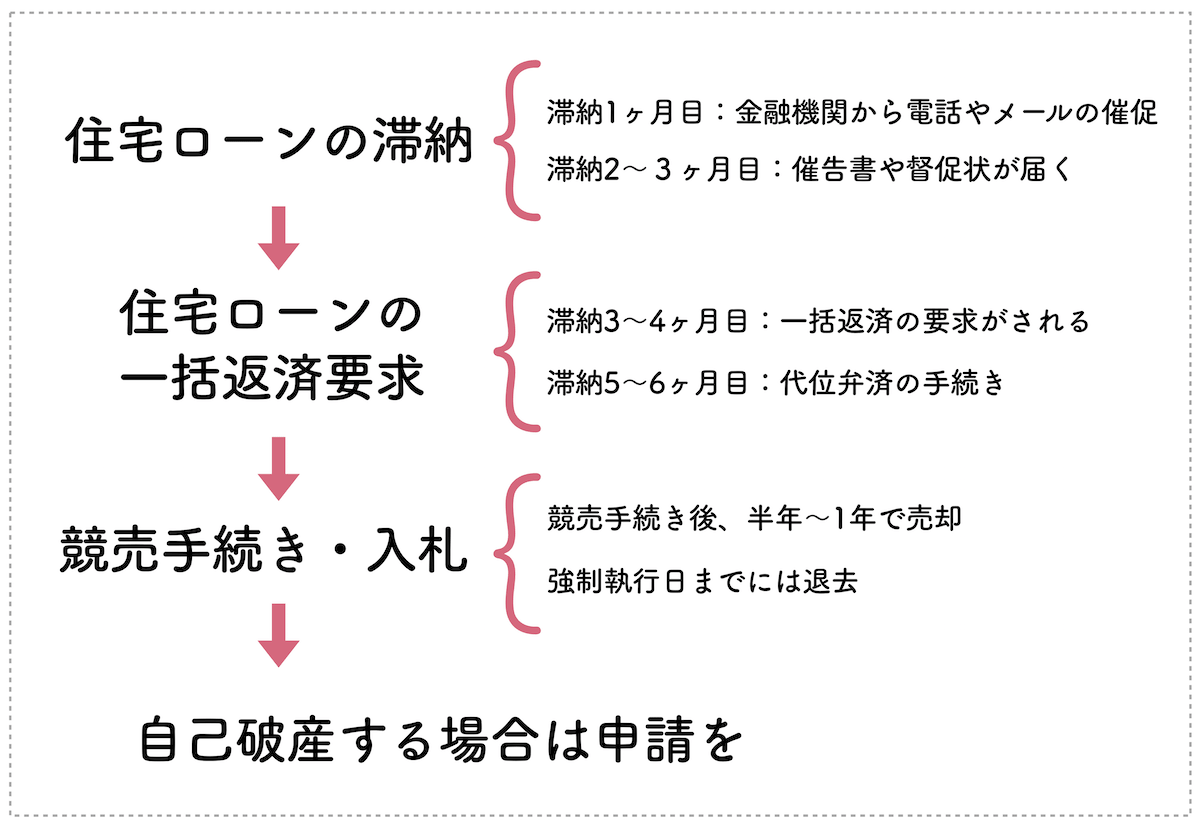

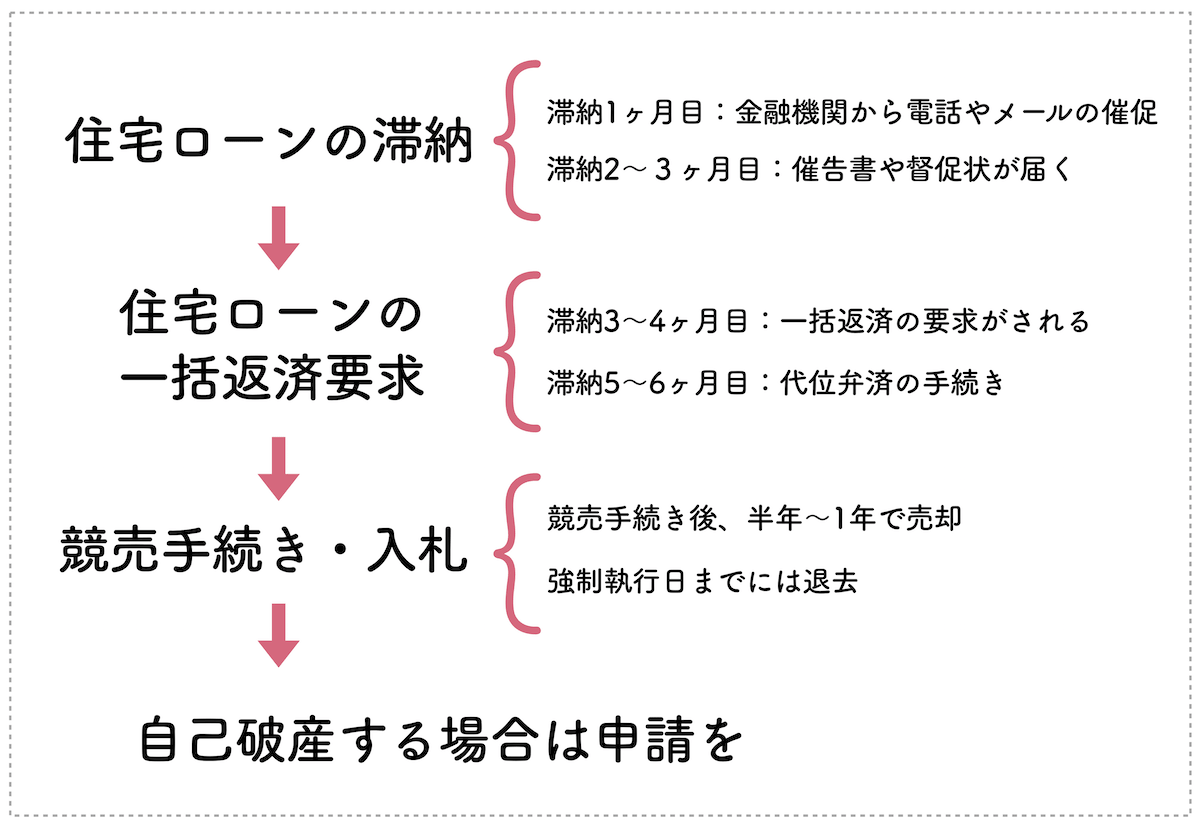

住宅ローンの借り過ぎによるリスクと自己破産の流れ

住宅ローン返済が滞ると、延滞損害金が発生し、最終的には競売によって住まいを失う可能性があります。

競売価格が住宅ローンの残債を下回った場合、売却後も借金が残るケースが多く、返済が困難になれば自己破産を検討する必要が出てきます。

自己破産とは?どんなリスクがあるか

自己破産が認められると、住宅ローンを含む借金の返済義務はなくなりますが、以下のリスクがあります。

- 生活必需品を除く、20万円以上の資産が没収される

- 5〜10年の間、ローンやクレジットカードの利用ができなくなる(いわゆる「ブラックリスト」入り)

- 官報に氏名・住所が掲載され、悪質な金融業者から勧誘を受ける可能性がある

自己破産は最終手段であり、経済的な再起が制限されるため、慎重な判断が必要です。

ゼロリノベでは、セミナーに参加されたお客様限定で無料のFP相談をご案内しています。

元も子もない話になってしまいますが、やはり家庭ごとに家計や支出が異なるように、同じ年収帯であっても安心予算は各家庭ごとに異なって当然なんです。教育費や老後資金の考え方も一律ということはないですよね?

だからこそ、FPさんに個別解を出してもらうことが一番重要だと思います。

もっと借りたい!共働き・収入合算・ペアローン という選択肢

より多くのローンを組む手段として、共働き・収入合算・ペアローンがあります。それぞれの特徴とリスクを理解し、慎重に検討しましょう。

共働きのローン目安は「パートナーの手取り年収半分」まで!

共働きの世帯では、パートナーの手取り収入の半分を加えた金額を目安にすると安全です。こうすることで、残り半分は繰上返済や万が一の貯蓄に回せます。

また、将来的に片方が働かなくなる可能性がある場合は、住宅ローンの返済計画をそれに合わせて調整する必要があります。

たとえば、パートナーの収入の10〜20%で赤字を補填し、残りを貯蓄して退職時に備えるなどの対策を立てましょう。

収入合算・ペアローンで借りられる金額は増えるがリスクも!

1人では審査の通らない額を借りたい場合、収入合算やペアローンを利用すれば借入可能額を増やせます。

- 収入合算:パートや派遣社員の収入も加えられるが、借入額の上限は低め

- ペアローン:夫婦それぞれがローン契約を結び、借入額を増やせるが、双方の安定した収入が必要

しかし、自分の年収では審査が通らない金額を借りられる一方で、大きなリスクも伴うため基本的におすすめしません。

パートナーに万が一のことがあれば、収支のバランスが崩れ、返済が困難になります。また、離婚時にはローンが大きな問題となることも。そのため、可能な限り単独ローンでの借入をおすすめします。

関連記事:【ペアローンやめたほうがいいケース】単独ローンからペアローンへの借り換えについても解説

住宅ローンに縛られないためのリスクヘッジとして単独ローンをおすすめしましたが、やはり近年の物価高騰、不動産価格の上昇を踏まえるとペアローンの選択肢を検討せざるを得ない共働きの方も多いでしょう。

自身もパートナーも返済能力があり、今後も就労を続けていく可能性が高い場合には「無理せず返済できる額」であればもちろん検討して良いと思います。

ただ、やはりこの場合もFPさんにライフプランをシミュレーションしてもらい、どちらかが働けなくなった場合の返済についても事前に把握しておくと安心でしょう。

自由な暮らしを実現するための家選び

家を購入する目的は、ただ「住む場所」を手に入れることではなく、より自由で豊かな人生を送ることにあります。しかし、ローン返済が家計を圧迫すると、生活の選択肢が狭まり、本来の目的を見失ってしまうことも。

無理なローンを組むと、子どもの教育資金や老後の備えが不十分になり、突発的な病気やリストラといったリスクへの対応も低下します。旅行や趣味を楽しむ余裕すら奪われ、「家を買ったのに自由を失う」という本末転倒な状況に陥るかもしれません。

家は人生を豊かにするツール

住まいに余白を持たせ、無理なく返済できる範囲で購入することで、家計に余裕が生まれます。その結果、趣味や旅行、家族との時間など、人生を楽しむ選択肢が広がります。

そこで役立つのが、ゼロリノベの無料セミナー「小さいリスクで家を買う方法」です。セミナーでは、以下のような情報をお届けしています。

- 10年後に後悔しない家の買い方

- 安心して買える中古物件の見極め方

- 自分だけの掘り出し物件の見つけ方

- 家族構成の変化にも対応できる住まいの工夫…など

家は「買うこと」ではなく「暮らすこと」がゴール。後悔しない住まい選びのために、まずは気軽に情報収集から始めてみませんか?参考にならなげれば途中退室もOK!お気軽にご参加ください。

zoomで聞くだけ、画面・音声OFF・セールスなし

\ゼロリノベの無料オンラインセミナー/

「小さいリスクで家を買う方法」

安心な予算計画、家の探し方・作り方、リノベーションの考え方まで住まいづくりについて余すことなくお伝えしています。

情報収集段階の方から具体的に検討されている方までどんな方でも大丈夫です!お気軽にご参加ください!

よくある質問

編集後記

シュミレーションしてみていかがでしたか?ライフプランニングを実際に行う場合、何十年もの長い人生のキャッシュフロー表を自分だけで作るのはなかなか大変。そこは専門家であるファイナンシャルプランナーを活用することをおすすめします。さらに仕事を変えた、子どもが増えたなど人生の転換期にあわせてライフプランの見直しを行うことが、住宅ローンに縛られない人生において有益ですよ。

住宅ローンは長い人生における大きな決断。しかし、何の知識もないと「自分の収入に対して、最大いくら借りられるのか」と、そこだけ考えがちです。“借入限界額”と“安心目安金額”では大きな差があり、この差が日々の生活にゆとりを持って過ごすことができるかの鍵になります。

また、安心予算(借入額)はわかったけど、じゃあいつが買い時なの?…と悩んでいる方は、家を買うタイミングについて解説しているこちらの記事もぜひチェックしてみてください。

私自身、住宅購入を検討した際にファイナンシャルプランナーの方にお願いをしてシミュレーションをしてから住宅ローンの借入額を決めました。住宅費も含めた全ての収支予定がわかり、客観的な基準が持てることで、物件選びの際もスピーディーに決断できます。

たとえ年収が同じでもお金に対する価値観によって安心予算は変わりますから、ぜひご自身のケースでシミュレーションしてみてくださいね。

この記事を読み込んで自ら試算した額と、ファイナンシャルプランナーの方算出してもらった額が一致したことが後押しになり、念願だった一人暮らしの住宅購入を不安なく実現できました。

無理のない返済計画で家を購入したことで、その後の暮らしが豊かになったと改めて実感しています。